Analys

SEB Råvarubrev 7 juni 2016

Guld och silver skiner igen!

Guld och silver skiner igen!

MARKNADEN I KORTHET

Den svaga amerikanska jobbrapporten (NFP) i fredags stängde effektivt dörren för en räntehöjning i juni (och möjligtvis också i juli) vilket mer eller mindre bekräftades av Yellens tal i måndags. Följaktligen har dollarn tagit en del stryk då ränteförväntningarna (och långa räntor) pressats ned. Den svagare dollarn har också åter gett luft under vingarna till guld och silver som båda lyfte från respektive metalls stödområde. Nästa huvudsakliga event blir nu Brexit-omröstningen (23/6) där de senaste opinionsundersökningarna nu visar på medvind för lämna-sidan. Brittiska bookmakers håller dock inte med utan pekar på ~72 % sannolikhet för att förbli kvar inom EU.

Råvaror: Oljeprisuppgången närmar sig nu 90 % från botten i vintras vartefter balanseringen mellan utbud och efterfrågan framskrider. Dock är en hel del av minskad produktion att härröra till vad som är temporära faktorer (skogsbränderna i Kanada, attentaten i Nigeria m.fl.). Efterfrågan fortsätter dock också att öka och den senaste statistiken (Kv. 1) visar att Indien nu övertagit ledartröjan från Kina avseende ökad efterfrågan (+400,000 fpd). Ädelmetaller rusade efter att sannolikheten för en amerikansk räntehöjning åter skjutits på framtiden. Industrimetaller har det lite tyngre och även en favorit som zink ser ut att ha gått lite för fort. Sojabönor och sojamjöl, två raketer i år, visar också vissa utmattningssymtom. Vår BULL MAJS X4 S har sedan förra veckan nått vinsthemtagningspunkten och är följaktligen stängd. Kaffe fortsätter att bygga på en eventuell bas.

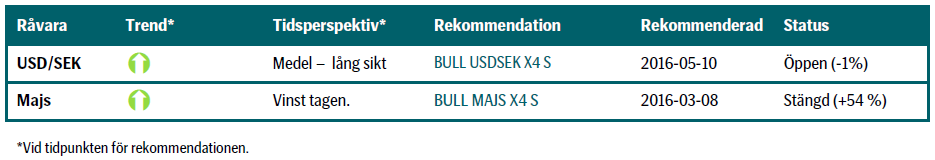

Valuta: Dollarn fick sig en rejäl törn i fredags varför det antagligen är rätt och riktigt att förvänta oss en period av konsolidering och sårslickande innan nästa försök att klättra vidare bör komma.

Börser: Fortsatt positiva tongångar.

Räntor: Långa räntor har återigen fallit tillbaka och den tyska 10-åriga Bunden har satt ett nytt lägstarekord, 0,045 %.

OBSERVATIONER I SAMMANDRAG

- Oljeprisuppgången har fortsatt men förra sommarens toppar, $54, utgör ett ordentligt hinder..

- Elpriset (Kv3 2016) har fortsatt upp på det växande underskottet i hydrobalansen.

- Guld och silvers respons från respektive stödområde är inspirerande.

- Dollarns nedgång gör att marknaden behöver tid för att slicka såren (=konsolidering).

- Zink bröt upp ur sitt intervall men priset har stigit väl fort vilket ökar risken för vinsthemtagningar.

- Majs har stigit upp över vår vinsthemtagningsnivå (stannar vi inte här så bör vi även se 454).

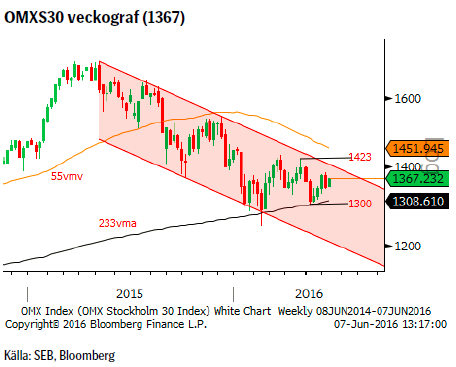

- OMXS30 på väg mot kanaltaket?

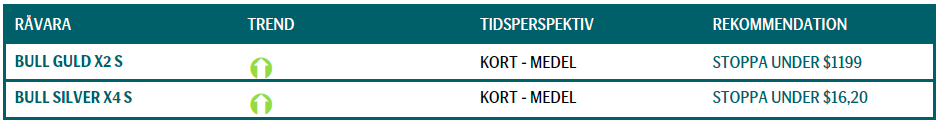

VECKANS NYA REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

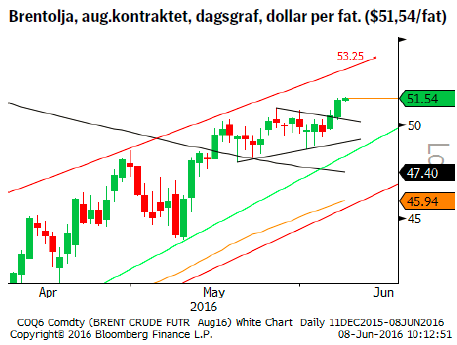

OLJA BRENT

Som förväntat avslutades OPEC-mötet utan någon överenskommelse över vare sig ett produktionstak eller någon form av begränsning. Den svaga amerikanska arbetsmarknadsstatistiken i fredags skickade ned dollarn vilket gav stöd till råvarusektorn men dock inte oljan, vilket vi ser som ett svaghetstecken. Antalet borriggar ökade förra veckan med 10 vilket indikerar att ett fortsatt stigande pris borde leda till ytterligare aktivitet inom den amerikanska skifferoljesektorn.

Som förväntat avslutades OPEC-mötet utan någon överenskommelse över vare sig ett produktionstak eller någon form av begränsning. Den svaga amerikanska arbetsmarknadsstatistiken i fredags skickade ned dollarn vilket gav stöd till råvarusektorn men dock inte oljan, vilket vi ser som ett svaghetstecken. Antalet borriggar ökade förra veckan med 10 vilket indikerar att ett fortsatt stigande pris borde leda till ytterligare aktivitet inom den amerikanska skifferoljesektorn.

Vi vidhåller dock fortfarande att den avtagande takten i uppgången är ett varningstecken på eventuellt utmattade köpare.

OBSERVATIONER

+ Nigeriansk produktion är fortsatt utsatt för stora störningar och produktionen är nu nere under 1mbpd.

+ Risken för produktionsstörningar i Venezuela är fortsatt hög.

+ Den amerikanska produktionen fortsätter att falla men icke-OPEC produktionen har den senaste tiden fallit mer.

+ Svag amerikanska arbetsmarknadsstatistik (NFP) samt mjukt Yellental i måndags gör att en räntehöjning under sommaren handlas med en lägre sannolikhet än före NFP.

+ Svagare dollar efter NFP.

– Antalet riggar steg med 10 förra veckan. Börjar priset nu bli tillräckligt högt för att skifferoljan ska vara redo att göra comeback? Ingen region noterade ett fallande antal riggar.

– Nigerias oljeminister startar dialog med milisen i Nigerdeltat.

– Fortsatt stigande Iransk produktion (högsta sedan 2011).

– Den kanadensiska produktionen föll med cirka 1,2mfpd under den kraftiga skogsbranden men återhämtar sig nu bit för bit.

– Oljeaktieindex i USA följer inte längre med oljepriset upp vilket vi ser som ett varningstecken.

– Lagren är fortsatt mycket stora (långt över 5-års snittet).

– Den långa spekulativa Brentpositionen har återigen ökat något (kommersiella aktörer är dock nära rekordkorta).

– Det historiska säsongsmönstret pekar mot en pristopp under vår – tidig sommar.

– Tekniskt har korrektionerna i år börjat vid kanaltaket, vilket inte ligger långt ovanför nuvarande pris.

REKOMMENDATION

- Ingen rekommendation.

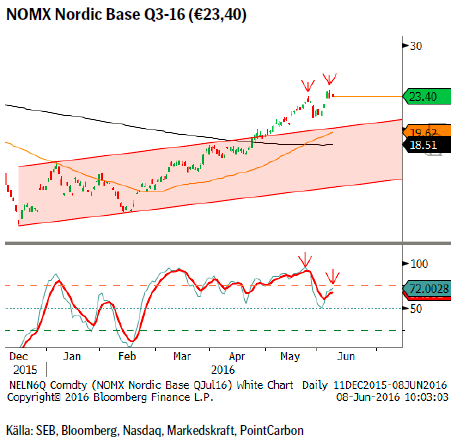

EL

Elprisuppgången bör nu vara i sin slutfas, åtminstone den fas som inleddes i slutet av maj. De senaste dagarna har en viss svaghet börjat skönjas men givet det ökande underskottet i hydrobalansen så krävs det nog en rejäl sättning i olje/kolpriser för elpriset ska kunna korrigera mer än ett par euro.

Elprisuppgången bör nu vara i sin slutfas, åtminstone den fas som inleddes i slutet av maj. De senaste dagarna har en viss svaghet börjat skönjas men givet det ökande underskottet i hydrobalansen så krävs det nog en rejäl sättning i olje/kolpriser för elpriset ska kunna korrigera mer än ett par euro.

OBSERVATIONER

+ Ringhals 2 har varit under renovering ett bra tag (förväntas åter i drift i mitten av september). R4 går på en turbin fram tills 4:e juni då den tas ur drift för årets revision.

+ R1 är åter i drift men bara på halv fart fram till 18 juni då full effekt beräknas nås.

+ Oskarshamn 1 är nu åter tillbaka i produktion men O3 är nu helt stängd för revision och förväntas åter i produktion den 22 juni.

+ Forsmark 2 är stängd för revision fram till 16 juni.

+ Temperaturen kommer de närmaste 3-4dagarna att ligga under medeltemperatur (därefter sker en normalisering och framemot den 14:e bör vi enligt prognos ligga över).

+ Underskottet i hydrobalansen har blivit större än förväntat och ser även ut att fortsätta försämras kommande veckor.

+ Nederbörden förväntas bli strax under normalt för året.

– Vattenmagasinen har en allt större tillrinning och sedan förra veckan har vi sett accelererande ökning av fyllnadsgraden som nu nått 48 %.

– Inflödet har varit betydligt större än historisk norm.

– Priset på CO2 utsläppsrätter är en anings högre men i en väldigt avvaktande handel.

– Kolpriserna har efter en paus följt oljepriset högre.

– Tekniskt så uppvisar marknaden nu, förutom att vara överköpt (mest överköpt sedan aug-2014), också en så kallad negativ divergens (högre toppar i pris men lägre toppar i indikatorn (här stochastic).

REKOMMENDATION

- Ingen rekommendation.

GULD

Kombinationen av svag NFP-statistik samt ett guldpris i/vid sitt huvudstödsområde visade sig vara raketbränsle för guldet. Uppgången blev imponerande och sannolikheten för att vi nu har en rekylbotten på plats måste anses vara relativt god. En mindre rekyl igår (på fredagens uppgång) attraherade direkt nya köpare, ett beteende som vi helt klart ser positivt på.

Kombinationen av svag NFP-statistik samt ett guldpris i/vid sitt huvudstödsområde visade sig vara raketbränsle för guldet. Uppgången blev imponerande och sannolikheten för att vi nu har en rekylbotten på plats måste anses vara relativt god. En mindre rekyl igår (på fredagens uppgång) attraherade direkt nya köpare, ett beteende som vi helt klart ser positivt på.

OBSERVATIONER

+ Vårt ideala korrektionsmål, $1208 – 1191, har uppnåtts och marknaden responderade starkt på detta.

+ Svag amerikansk statistik försvagade dollarn.

+ En amerikansk räntehöjning har skjutits längre fram i tiden.

+ Med Brexit-omröstningen i antågande så kommer antagligen risk-aptiten att minska i närtid.

+ Fallande guldproduktion i Australien har nu även följts av motsvarande utveckling i Ghana.

+ Med allt fler obligationer (knappt $8 biljoner obligationer handlas nu till negativ ränta) avkastande negativa räntor framstår guld som en alternativ placering.

+ Flödet in i guldrelaterade aktier har fortsatt. Flödet i börshandlade fonder (ETF) var fortsatt positivt med t.ex. ett ökat inflöde till GLD (den största guld ETF’n).

+ Tekniskt så fick vi ett styrketecken i det utmålade stödområdet.

– Den amerikanska statistiken var inte riktigt så dålig som marknadens reaktion pekade på (t.ex. gav den nu avslutade Verizonstrejken ett stort negativt bidrag).

– Kinesiska centralbanken köpte inget guld under maj.

– Guld/silver förhållandet har vänt ned ifrån korrektionsmålet 75 uns silver per uns guld (även om en mindre studs noterats).

– Den långa spekulativa CoT positionen har fortsatt att minska (= aktiv nettoförsäljning).

– Den långa nettopositioneringen är fortsatt mycket stor.

REKOMMENDATION

- BULL GULD X2 S

SILVER

Efter nedgången i det utmålade stödområdet, $16,25/16,14/15,95, och den efterföljande uppgången pekar mycket på att vi nu har klarat av den korrektion som vi efterfrågat. Om vår vy är rätt så ska nu klättringen upp emot $17 området ha börjat (och har vi fel så faller vi under 15,85 för att då söka en ny rekylbotten).

Efter nedgången i det utmålade stödområdet, $16,25/16,14/15,95, och den efterföljande uppgången pekar mycket på att vi nu har klarat av den korrektion som vi efterfrågat. Om vår vy är rätt så ska nu klättringen upp emot $17 området ha börjat (och har vi fel så faller vi under 15,85 för att då söka en ny rekylbotten).

Köpandet i stödområdet runt $16/uns stödjer vår vy om en möjligt avklarad korrektion varför vi nu tar sikte på förnyad uppgång.

OBSERVATIONER

+ En svag NFP gör att en höjning av den amerikanska styrräntan i juni är avskriven och en höjning i juli ifrågasatt, vilket fått dollarn att backa.

+ Silverproduktionen beräknas minska med upp till 5 % i år, den första nedgången sedan 2011.

+ Riskaptiten är fortsatt relativt god vilket har en tendens att gynna silver.

+ Guld/silver förhållandet har vänt ned ifrån korrektionsmålet 75 uns silver per uns guld (även om en viss återhämtning noterats).

+ Givet de låga metallpriserna generellt så kommer få gruvor att öppnas/prospekteras kommande år och eftersom silver ofta är en biprodukt till annan gruvbrytning bör utbudet fortsätta att minska.

+ Tekniskt har marknaden reagerat positivt på stödområdet då priset kraftigt studsade från detta.

– Förvaltare och ETF:er är fortsatt historiskt långa (CoT visar på en historiskt stor lång nettopositionering som dock igen minskade något förra veckan (per senaste rapportdatum, 31/5)).

REKOMMENDATION

- BULL SILVER X4 S

ALUMINIUM

Efter det senaste (och misslyckade) försöket att handla upp aluminiumpriserna under april så har marknaden den senaste månaden mer eller mindre stått och stampat. Med återvändande svaghet i andra basmetaller bör aluminium vara den som har den största risken att pressas söderut. Ytterligare underliggande svaghet kan skönjas då priserna knappt orkade röra sig uppåt efter den svaga NFP pressat dollarn. Ytterligare motvind bör komma ifrån att en del produktion i Kina plockats fram ur malpåsen givet både det stigande priset under april samt den svagare kinesiska valutan (som underlättar exporten även om priset fallit från apriltoppen).

Efter det senaste (och misslyckade) försöket att handla upp aluminiumpriserna under april så har marknaden den senaste månaden mer eller mindre stått och stampat. Med återvändande svaghet i andra basmetaller bör aluminium vara den som har den största risken att pressas söderut. Ytterligare underliggande svaghet kan skönjas då priserna knappt orkade röra sig uppåt efter den svaga NFP pressat dollarn. Ytterligare motvind bör komma ifrån att en del produktion i Kina plockats fram ur malpåsen givet både det stigande priset under april samt den svagare kinesiska valutan (som underlättar exporten även om priset fallit från apriltoppen).

OBSERVATIONER

+ Förutsatt att inte allt för många avställda smältverk återupptar produktionen.

+ En svagare dollar (temporärt tror vi) efter fredagens NFP statistik.

+ Ett stadigt utflöde ur LME’s lager (i maj var snittet 5481 ton per dag).

+ Tekniskt handlar vi fortfarande över den mångåriga stigande stödlinjen och gör så med stigande bottnar/toppar.

– Kinesisk produktion ser enligt data från april ut att ha ökat vilket inte är förvånande givet prisuppgången under april.

– Svagare CNY (vilket vi tror på) gör exportmöjligheterna bättre trots fallande priser under maj.

– Så länge försök att stiga möter säljande i $1570/1580 området anser vi att nedåtrisken är större än det omvända.

– Tekniskt utlöstes en kortare säljsignal den andra juni med primärt mål vid den långa stödlinjen, $1505/t (ytterligare negativa indikationer kommer vid ett brott av $1538/t).

REKOMMENDATION

- Ingen rekommendation

OMXS30 (TEKNISK UTBLICK)

Sedan marknaden i augusti förra året bröt ned under 55v medelvärdet så har vi befunnit oss i en korrektionsfas med konstant fallande toppar och bottnar (den enklaste definitionen av trend). Efter uppgången från det falska brottet under 233v mv i början av februari och den efterföljande korrektionen (?) ned tillbaka för att testa hållbarheten i 233v mv stödet har marknaden åter börjat klättra. Två mycket viktiga referenspunkter har nu skapats, 1423 (- 1431) och 1300 och ett brott av någon av dem, förväntas ge en stark input för kommande utveckling.

Sedan marknaden i augusti förra året bröt ned under 55v medelvärdet så har vi befunnit oss i en korrektionsfas med konstant fallande toppar och bottnar (den enklaste definitionen av trend). Efter uppgången från det falska brottet under 233v mv i början av februari och den efterföljande korrektionen (?) ned tillbaka för att testa hållbarheten i 233v mv stödet har marknaden åter börjat klättra. Två mycket viktiga referenspunkter har nu skapats, 1423 (- 1431) och 1300 och ett brott av någon av dem, förväntas ge en stark input för kommande utveckling.

OBSERVATIONER

+ Priset befinner sig ovanför 233v medelvärdet.

+ 55vmv handlar ovanför 233vmv.

+ Den senaste nedgången, mars till maj, ser ut som en korrektiv tre-vågsrörelse.

+ Nedgången från förra våren vände i februari upp en punkt ifrån huvudstödet vid 1246 (17/10-2014 botten).

– Priset befinner sig under 55v glidande medelvärdet som också har en negativ lutning.

– Priset befinner sig i en fallande kanal.

– Vid tidigare tillfällen, 2001 och 2008, när marknaden ”hängt” på 233vmv för att sedan falla under detta har utlöst kraftiga utförsäljningar varför stödet vid 1300 får anses vara viktigare än motståndet vid 1423/31.

REKOMMENDATION

- Ingen rekommendation (signal ges vid brott av 1423 eller 1300)

AKTUELLA REKOMMENDATIONER

Majs – vinsthemtagning då kursen nått vårt mål vid 420 (se förra veckans utskick).

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation