Analys

SEB Råvarubrev 6 oktober 2015

Med omvänd logik undviks tydligen tragik

Med omvänd logik undviks tydligen tragik

MARKNADEN I KORTHET

Under veckan som gick visade marknaderna en blandad bild – från att svagare siffror kommit från Kina och både Glencores och VW:s aktiers fullkomligt fria fall sänt chockvågor, till en svag återhämtning och ett blandat facit på världens aktiemarknader. Breda råvaruindex stängde också veckan olika: Totalt gick råvarumarknaden plus minus noll, energi backade cirka 1,5 procent medan jordbruksprodukter gick upp lika mycket. Basmetaller stärktes knappt en procent och ädelmetaller backade cirka en halv procent. Sedan förra torsdagen och till och med onsdag är kinesiska marknader stängda vilket förstås ger en något tunnare handel i marknaderna. Störst påverkan senaste dagarna har dock fredagens data på amerikansk sysselsättning, NFP, haft: Siffran kom in betydligt lägre än förväntat vilket kraftigt sänkte sannolikheten som marknaden tillmäter ett eventuellt beslut av Fed att höja räntan innan året är slut. Detta i sin tur sände mekaniskt US-dollarn lägre vilket i sin tur överlag gav stöd åt råvarumarknaden. Aktiemarknaderna har med omvänd logik reagerat positivt på beskedet, vilket får en att undra hur det egentligen är beställt med förståndet när definitionsmässigt dåliga nyheter skjuter aktiekurser högre.

Just nu är det svårt att se någon huvudsaklig riktning för flera både delmarknader och råvaror. Fundamentala faktorer spretar åt olika håll och även om vi tror att en viss riktning är sannolik kanske vi inte riktigt vågar ta en position då volatiliteten är för hög eller vi inte riktigt tror att marknaden ännu har vänt. Vi har tidigare haft korta positioner i både socker och kaffe men ser nu att det tekniska perspektivet talar för rörelser mot högre nivåer. Att ta positioner på basis av detta är bara aktuellt då priserna rört sig förbi vissa nivåer, varför vi inte helt säkert tar en position i dessa råvaror. Läs mer i styckena om kaffe och socker! I stycket om olja kan man bland annat läsa om varför talet 48 inte bara var viktigt för Siddharta Gautama.

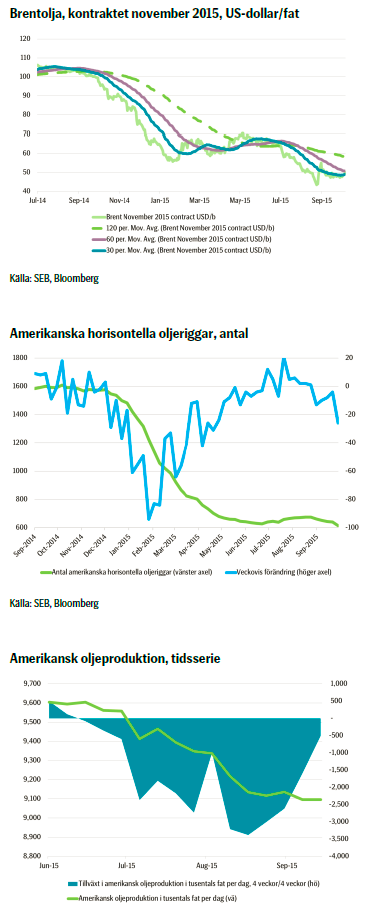

Vad gäller just oljan såg vi förra veckan viktig data på att amerikansk oljeproduktion minskar. I fredags kom också data på att amerikanska oljeriggar minskade kraftigt i antal under förra veckan – hela 26 färre riggar är nu i användning, vilket är den största minskningen sedan maj. Nu är också antalet aktiva riggar på den lägsta nivån sedan fem år. En viktig bidragande orsak är att priset på USA:s benchmarkolja, WTI, har legat under 45 US-dollar per fat under en längre period. Sammantaget ser vi ändå en begränsad uppsida i oljepriset.

Som vi tidigare har konstaterat har både Glencore och VW kraftigt påverkat marknaden för basmetaller. I och med att Glencore har annonserat kraftiga nedskärningar i sin produktion av koppar har priset fått visst stöd, medan aktiens makalöst kraftiga nedgång och spekulationer om företagets själva överlevnad har spridit oro på marknaden. Detta då effekterna på en marknad utan en av dess största aktörer, som man känner den idag, är extremt svåra att bedöma. Den på grund av NFP-siffran svagare US-dollarn gav dock guld- och silverpriserna en rejäl boost. Som vi tidigare har konstaterat har speciellt guldpriset under en längre tid varit slav under förväntningarna på just Fed:s räntehöjning.

Sammantaget är råvarumarknaden som vi skriver ovan just nu svårbedömd. Att faktiskt inte ta någon position är ett minst lika svårt beslut som att faktiskt göra det, men vi sitter hellre stilla i båten är bryter åran, för att åskådliggöra med en förmodligen ny metafor. Sannolikt behöver vi dock inte liksom Siddharta vänta i 48 dagar innan vi hittar nya intressanta möjligheter.

TRENDER I SAMMANDRAG

- Blandat facit i råvarumarknaden efter förra veckan – jordbruksprodukter upp mest med 1,5 procent

- Svag sysselsättningsstatistik sände US-dollarn lägre och gav visst stöd åt råvaror

- Brentoljan får även stöd av lägre amerikansk oljeproduktion samt färre antal amerikanska oljeriggar

- Också basmetaller fick stöd av den svagare US-dollarn

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

48. Vad är det egentligen för nummer? Frågar man en matematiker så är det i sig ett semiperfekt tal. Det är också kadmiums atomnummer samt antalet dagar som Siddharta Gautama satt under ett träd och funderade över livet och verkligheten och landade i vad som blev Buddhismen. Litet mer relaterat till råvaror och specifikt olja är det antalet US-dollar per fat som priset på Brentoljan har kretsat kring under en längre tid och som verkar vara en nivå som priset åtminstone konsoliderar på.

48. Vad är det egentligen för nummer? Frågar man en matematiker så är det i sig ett semiperfekt tal. Det är också kadmiums atomnummer samt antalet dagar som Siddharta Gautama satt under ett träd och funderade över livet och verkligheten och landade i vad som blev Buddhismen. Litet mer relaterat till råvaror och specifikt olja är det antalet US-dollar per fat som priset på Brentoljan har kretsat kring under en längre tid och som verkar vara en nivå som priset åtminstone konsoliderar på.

Det negativa sentimentet i råvarumarknaden har tidvis spillt över även på världens börser, och vice versa, vilket i sin tur också har haft påverkan på oljemarknaden. Även att exempelvis Glencores aktie har haft en helt sanslös resa utför har haft påverkan, men mest oro över Kinas tillväxt har också bidragit till att skapa en negativ stämning i marknaden. De dagar aktiemarknaderna globalt har gått bra, har också oljan visat positiva tecken, vilket vi också har sett de senaste dagarna efter svag sysselsättningsdata från USA. Frågan är hur länge det kan ge stöd åt oljepriset.

Närmaste tiden ser vi att raffinaderierna, vilka verkligen har kört på högfart under året, går in i den säsongsmässiga perioden av underhåll vilket naturligt sänker efterfrågan på olja. Vi ser också en lägre produktion från kinesiska raffinaderier. Sannolikt kommer OPEC heller inte att minska sin produktion som ett resultat av sitt möte den 4:e december och produktionen av Nordsjöolja ökar under oktober och kommer eventuellt att göra så även i november och december. Iran lär också öka sin produktion under första och andra kvartalet nästa år, samtidigt som globala oljelager är enormt stora. Heller skall vi inte glömma den ”frack log” som vi skrev om i förra Råvarubrevet – de oljekällor i USA som är borrade, men ännu ej tagna i bruk, och som kan börja pumpa olja så fort priset når en för producenterna gynnsam nivå.

Alla faktorer pekar dock naturligtvis inte åt samma håll: Situationen för både oljeprospekteringsföretag samt skifferoljeproducenter i USA blir i många fall mer och mer ansträngd i och med det lägre oljepriset. Det skall dock sägas att risken på uppsidan fortsatt är begränsad just då globala lager är så stora och det finns oerhört gott om amerikanska oljekällor att aktivera.

Förra veckans amerikanska lagerstatistik såg ut att vara negativ för oljepriset, vilket handlade tämligen nervöst på siffran men sedan började marknaden trycka priset högre. Sannolikt berodde det på data som sade att amerikansk oljeproduktion faktiskt minskade. Sent i fredags kom också veckostatistik på att amerikanska oljeriggar minskade i antal med hela 26 stycken – den största minskningen sedan maj och antalet är nu det lägsta på fem år. Sannolikt beror detta på att WTI:n (Western Texas Intermediate; den amerikanska benchmarkoljan) under längre perioder den senaste tiden har varit under 45 US-dollar per fat.

Sammantaget ser vi ur ett litet längre perspektiv en fortsatt begränsad uppsida för oljepriset, även om det förstås kan röra sig från sin relativt stabila nivå kring 48 US-dollar per fat. Vad Siddharta hade sagt om det är dock mer oklart.

TREND

- Brentoljan rör sig kring 48-US-dollar per fat

- Fundamentala faktorer talar för begränsad uppsida

- Amerikanska oljeriggar lägre i antal – resultat av lägre pris

- Amerikansk oljeproduktion minskar – viktigt för priset

- Vi tror att det är begränsad uppsida i oljepriset närmaste tiden

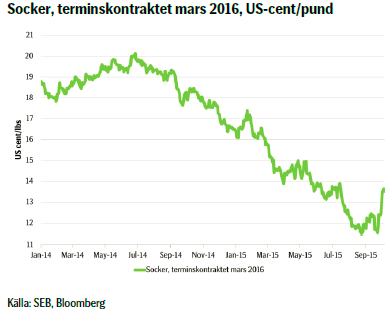

SOCKER

Sockerpriset har nyligen vänt kraftigt uppåt och det mycket på grund av Brasilien: Dåligt väder har stört skörden, samtidigt som bensinkostnaderna i landet har ökat vilket i sin tur gör att det blir mer intressant att producera etanol än socker av råvaran. Det skall dock påpekas att denna produktion, eller snarare relationen mellan socker/etanol, är dynamisk och ändras allt eftersom.

Sockerpriset har nyligen vänt kraftigt uppåt och det mycket på grund av Brasilien: Dåligt väder har stört skörden, samtidigt som bensinkostnaderna i landet har ökat vilket i sin tur gör att det blir mer intressant att producera etanol än socker av råvaran. Det skall dock påpekas att denna produktion, eller snarare relationen mellan socker/etanol, är dynamisk och ändras allt eftersom.

Då landet också befinner sig i finansiell osäkerhet finns det incitament att istället för socker producera etanol och snabbare få betalt. Regnet som har drabbat skörden förutspås samtidigt fortsätta, liksom att monsunregnen i Indien drabbar landets sockerproduktion. En del analytiker gör nu bedömningen att det stora överskott som världen har sett under lång tid skall förbytas i ett underskott redan under 2016, men det är bra mycket socker som skall konsumeras upp för att världen skall hamna i underskott…

Det är svårt att värdera dessa faktorer, men klart är att den brasilianska realen stärktes något mot US-dollarn under fredagens handel (i och för sig är det snarare så att US-dollarn försvagades efter en mycket svagare sysselsättningssiffra än förväntad), vilket i sig driver upp priserna på varor som exporteras från Brasilien; så även socker. Däremot ser det tekniska perspektivet ett fortsatt tryck uppåt på sockerpriset. Efter de senaste dagarnas uppgång kan vi dock räkna med en nedgång mot nivåer kring stödnivån 12,80-12,90 US-cent per pund där vi ser ett köpläge. Om sockerpriset däremot går ned mot nästa stödnivå 12,12 US-cent per pund är det sannolikt läge att stoppa ut sig då vi tekniskt inte ser någon möjlighet för priset att gå upp till nämnda nivåer.

För den intresserade och aktive investeraren finns det alltså möjlighet att gå lång efter en initial dipp i priset.

TREND

- Brasilien ställer om i ökande utsträckning från socker- till etanolproduktion

- Stärkt brasiliansk real driver upp sockerpriset

- Vi tror tekniskt att det finns möjlighet till ett högre sockerpris där en initial nivå för att gå lång är 12,80-12,90 US-cent per pund och om priset går ned till 12,12 US-cent per pund bör man stoppa ut sig.

REKOMMENDATION

- BEAR SOCKER X1 S – med förbehåll! Se kommentarer ovan

KAFFE

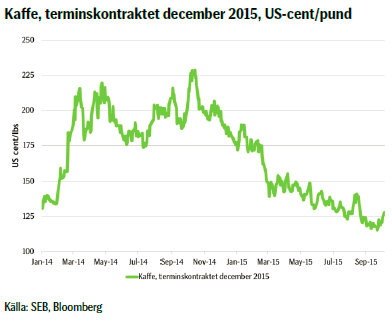

Priset på arabica-kaffe har rört sig en del under veckan, men det har mest handlat om intra-dagvolatilitet och riktningen har varit något oklar. Dock kommunicerade chefen för Illycafe SpA, ett stort kafferosteri, under förra veckan att en ökande konsumtion kommer att leda till att en produktion motsvarande ytterligare ett Brasilien måste till för att täcka behovet. Enligt honom behöver man ta ett ”djärvt beslut” inom de närmaste månaderna eller åren, och åsyftar tydligen branschens väg framåt.

Priset på arabica-kaffe har rört sig en del under veckan, men det har mest handlat om intra-dagvolatilitet och riktningen har varit något oklar. Dock kommunicerade chefen för Illycafe SpA, ett stort kafferosteri, under förra veckan att en ökande konsumtion kommer att leda till att en produktion motsvarande ytterligare ett Brasilien måste till för att täcka behovet. Enligt honom behöver man ta ett ”djärvt beslut” inom de närmaste månaderna eller åren, och åsyftar tydligen branschens väg framåt.

Det är nog svårt att värdera uttalandet ovan, speciellt för implikationerna på priset på kortare sikt, men även handelshuset Volcafé har uttalat sin oro för att världen skall se ett underskott om 3,5 miljoner säckar bönor under säsongen 2015-2016. I övrigt är det relativt tunt med nyheter kring kaffet, men tekniskt ser vi ett visst tryck uppåt i priset vilket också sammanfaller med att den brasilianska skörden börjar komma till sitt slut.

Vi ser ett stöd vid nivån 119 US-cent per pund och skulle priset nå den nivån kan det vara en idé att gå lång. Ser vi dessutom priset gå upp ända till nivån 123 US-cent per pund har det brutit utanför sin trendkanal och vägen uppåt ligger då öppen, varför man kan tänka sig att man då kan öka på sin långa position ytterligare.

TREND

- Volatilitet indra-dag samt från dag till dag

- Brasilianska skörden börjar lida mot sitt slut

- Tekniskt stöd för en prisrörelse högre: Möjlighet att köpa vid 119 och dubbla vid 123 US-cent per pund

REKOMMENDATION

- BULL KAFFE X1 S – med förbehåll! Se kommentarer ovan

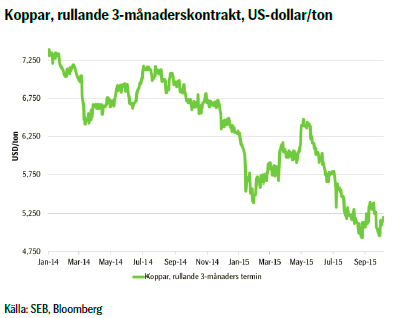

KOPPAR

Senaste tiden har vi sett ett nedåttryck i kopparpriset – de dagar som priset har stängt högre har rörelsen varit mindre och säljarna har följande dagar lätt vunnit och uppgångarna har varit lätta att snabbt radera ut. Dock såg vi en rörelse högre på marknaderna generellt i onsdags inför kvartalsskiftet samt att både Anglo American och Glencore, två stora aktörer inom gruvnäringen, meddelade att de planerar att reducera produktionen av just koppar.

Senaste tiden har vi sett ett nedåttryck i kopparpriset – de dagar som priset har stängt högre har rörelsen varit mindre och säljarna har följande dagar lätt vunnit och uppgångarna har varit lätta att snabbt radera ut. Dock såg vi en rörelse högre på marknaderna generellt i onsdags inför kvartalsskiftet samt att både Anglo American och Glencore, två stora aktörer inom gruvnäringen, meddelade att de planerar att reducera produktionen av just koppar.

I fredags kom så sysselsättningssiffran NFP, Non-Farm Payrolls, från USA, vilken var betydligt svagare än förväntat. Det sände både US-dollarn lägre mot de flesta valutor, liksom förväntningarna att Fed skall höja räntan innan året är slut. I skrivande stund är den av marknadsprissättningen implicerade sannolikheten för en höjning av räntan innan året är slut ca 32 procent. Då detta påverkar US-dollarns värdering, liksom minskar alternativkostnaden till att hålla metaller. Resultatet blev att samtliga metaller reagerade positivt och så även kopparn. Dock var den initiala rektionen för metallen en nedgång, vilket säger någonting om hur nervös marknaden är och hur marknaden försöker hitta en nivå.

Fundamentalt ser vi dock fortfarande att risken är på nedsidan och vad vi ser nu är sannolikt en korrektion. Vi tror att priset kommer att vända nedåt; dock sannolikt efter att ha fullföljt den korrektion vi nu ser. Också tekniskt är risken fortsatt på nedsidan och vi ligger därför kvar i vår position, som från initiering till stängning i fredags har sett en prisrörelse som var ungefär plus minus noll – dock med en del volatilitet.

TREND

- Fortsatt är risken på nedsidan – produktionsneddragningar ännu ej materialiserade. Kommer ta tid att se effekter

- Även tekniskt ser vi att risken är kvar på nedsidan

- Vi tror att priset på koppar kommer att röra sig nedåt, men efter att ha fullföljt rekylen uppåt.

REKOMMENDATION

- BEAR KOPPAR X1 S

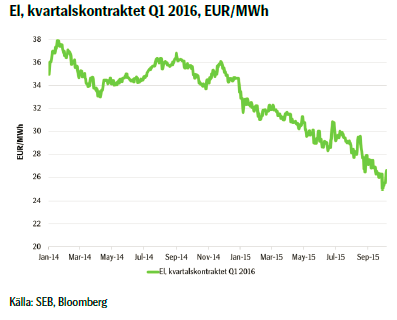

EL

Vi har sedan en månad tillbaka följt kvartalskontraktet kv1 2016, som historiskt ofta är det kvartal med högst spotpris – leverans – men lite har märkts i prissättningen. Kolpriset har fortsatt att trenda nedåt, det är fortsatt ett överskott i den hydrologiska balansen och det har därför varit svårt att identifiera en fundamental trigger som kan pressa elpriset kraftigt och bestående åt endera hållet.

Vi har sedan en månad tillbaka följt kvartalskontraktet kv1 2016, som historiskt ofta är det kvartal med högst spotpris – leverans – men lite har märkts i prissättningen. Kolpriset har fortsatt att trenda nedåt, det är fortsatt ett överskott i den hydrologiska balansen och det har därför varit svårt att identifiera en fundamental trigger som kan pressa elpriset kraftigt och bestående åt endera hållet.

Nu har vi dock efter helgen sett en i sammanhanget relativt stor rörelse mot högre pris på nordisk el då nya väderleksrapporter med torrare väder nått marknaden. Samtidigt har elpriset fått visst stöd av priset på utsläppsrätter som senaste dagarna har tickat upp till något högre nivåer. Skifte till kallare och torrare prognoser är det vi tror har störst potential att lyfta nordiska elpriser. Prognoserna är osäkra varför det är svårt att entydigt rekommendera köp baserat uteslutande på nuvarande väderprognos. Ändå är sannolikheten betydligt större nu än tidigare för fortsatt prisuppgång.

Även om det alltså för tillfället går skummande vågor på det energipolitiska havet är det alltså vädret som i det korta perspektivet har störst påverkan på elpriset. Förvisso ger fundamentala faktorer, vilka vi diskuterar ovan, påverkan på priset, men inte ens att energiministern härom veckan i en intervju öppnade för att effektskatten på kärnkraft är uppe för förhandling, efter att den nyligen höjts, gav något avtryck på elpriset.

TREND

- Elpriset har fått visst stöd av fundamentala faktorer senaste dagarna

- Rapporter om torrare väderlek störst påverkan just nu på priset

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Analys3 veckor sedan

Analys3 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanOljan, guldet och marknadens oroande tystnad

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras