Analys

SEB Råvarubrev 6 mars 2018

Handelskrig hotar tillväxten.

Handelskrig hotar tillväxten.

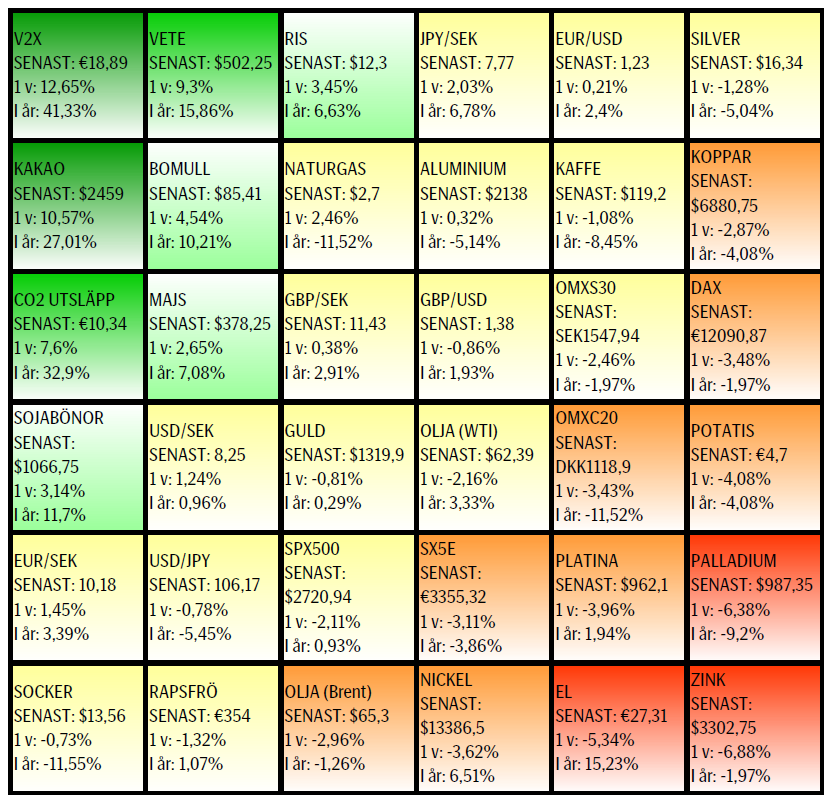

MARKNADEN I KORTHET

Det är för närvarande verkligen ingen brist på nyheter, vare sig positiva eller negativa. I USA har en positiv rapportsäsong passerats, inköpschefsindex stigit, arbetsmarknaden fortsatt stärkas och förväntningarna om ytterligare räntehöjningar (fyra istället för som tidigare tre) prisats in. Övriga världen har dock haft det lite motigare med bland annat fallande inköpschefsindex, risk för ett handelskrig med USA, röran i Italiensk politik m.m. Vad gäller amerikanska tullar, tariffer och ”handelskrig” vet vi ju ännu inte hur utfallet blir, om detta är ett spel inför eventuella förhandlingar och undantag. Vi har ju sedan länge varnat för att Tyskland är väldigt sårbart för en eventuell nedgång i tysk export då ekonomin i princip är helt kalibrerad för export. IMF har t.ex. gång efter annan varnat för att det tyska bytesbalansöverskottet är groteskt stort och bör minskas. Med en finansminister från SDP kanske de blir bönhörda.

Råvaror: Oljepriskorrektionen är i våra ögon ungefär halvvägs varför vi förväntar oss ytterligare minst en omgång med svaghet till. Anledningarna till detta är flera men en av de tyngsta är att riskaptiten totalt sett är i fallande varför vi förväntar oss fortsatta neddragningar av de väldigt stora (som också ökade något förra veckan) spekulativa positionerna. Amerikansk produktion (och antalet riggar) fortsätter också att öka med ökad amerikansk export som resultat (skifferolja är så lätt att amerikanska raffinaderier inte kan ta emot mer av den kvaliteten utan att bland i tyngre oljor). Industrimetaller börjar så sakteliga röra sig söderut i den sedan ett tag av oss påkallade korrektionen. Det internationella (LME) aluminiumpriset har än så länge inte påverkats av USA’s eventuella tullar vilket järnmalm dock har gjort (ned ~6 % senaste veckan). Elpriserna verkar nu också ha toppat nu när den värsta kylan ser ut att släppa Europa ur sitt grepp. Vinnarna återfinns ännu en vecka inom jordbrukssegmentet (bl.a. vete, soja, kakao). Guldet verkar attrahera köpare vid $1303, ett rätt intressant tekniskt stöd.

Valuta: Dollarindex föll tillbaka något på nyheterna om amerikanska strafftullar. Rörelsen förstärktes också något av att EUR/USD steg något på nyheten om att Tyskland nu äntligen får en regering på plats. Viss oro kvarstår dock efter det italienska valet då ingen given vinnare korats. Den svenska kronan fortsätter åka utför då ett handelskrig skulle vara ytterligare sten på börda för kronan.

Börser: Huvudspåret är fortfarande att uppgången sedan botten i februari är korrektiv och att vi bör ha en ny botten att vänta innan korrektionen från toppen kan vara klar. Känsligast är som tidigare de europeiska börserna.

Räntor: Obligationsräntorna är nu i huvudsak i den konsolidering vi flaggade för två veckor sedan.

OBSERVATIONER I SAMMANDRAG

- Olja – en nedgångsfas till.

- Nickel – oväntat uthålliga köpare.

- Guld – vänd upp från stödet.

- DAX – positiv reaktion i närtid.

- USD/SEK – kraftsamling inför test av 233d mv.

- OMX30 – 55d mv bandet agerar nu tak.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

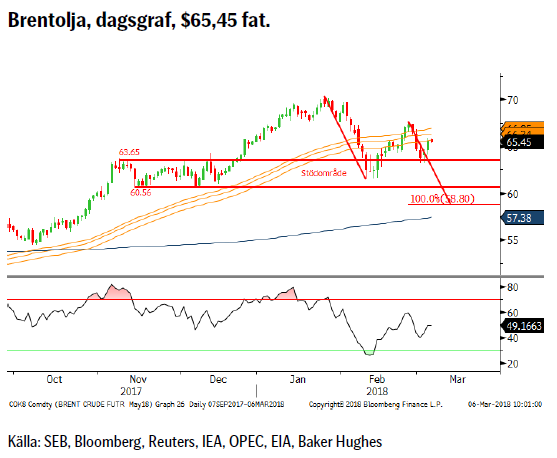

OLJA BRENT

För närvarande följer oljepriset rätt väl upp och nedgångarna på framför allt aktiemarknaden dvs. riskaptiten. Med ökad volatilitet så bör vi också förvänta oss större svängningar i oljepriset. Med de fortsatt mycket, nära rekord, stora spekulativa positionerna så finns gott om ”finansiellt” oljeutbud om/när priset åter backar, vilket vi tror att det snart gör.

För närvarande följer oljepriset rätt väl upp och nedgångarna på framför allt aktiemarknaden dvs. riskaptiten. Med ökad volatilitet så bör vi också förvänta oss större svängningar i oljepriset. Med de fortsatt mycket, nära rekord, stora spekulativa positionerna så finns gott om ”finansiellt” oljeutbud om/när priset åter backar, vilket vi tror att det snart gör.

Konklusion: En nedgång till.

OBSERVATIONER

+ Saudierna vill fortsätta samarbetet in i 2019 (börsintroduktionen av Aramco behöver ett relativt högt pris).

+ Kinas import ökar åter.

+ Förlängningen av produktionsbegränsningarna.

+ Att förlängningen nu också omfattar Libyen och Nigeria.

+ Geopolitikens återkomst i form av en riskpremie i oljepriset.

+ Kurvans negativa lutning.

+ Långa spekulativa nettopositioner är fortsatt gigantiska.

+ Ökad global efterfrågan och uppreviderad global tillväxt.

+ Produktionen i Venezuela faller och faller och faller.

– Ökad finansiell oro.

– Nigerianska aktörer har skruvat upp aktiviteten.

– EIA reviderar åter upp US produktion (10,8–10,9m fpd).

– De stora spekulativa positionerna är fortsatt en nedåtrisk.

– Fortsatt ökning av nya borriggar och DUC’s.

– De geopolitiska riskerna har minskat något.

– Tekniskt negativt brott under 55d mv bandet.

– Tekniskt nästa stöd i låga 61 området.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

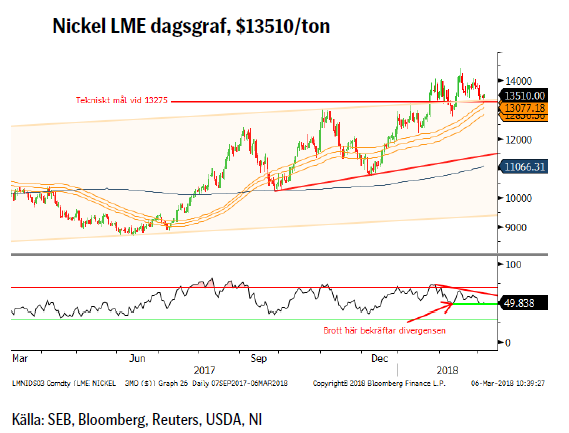

NICKEL

Lite mixade signaler sedan senast med framför allt INSG’s rapport som framför allt pekade på att 2017 ser ut att ha haft det största underskottet på ett decennium och att underskottet sannolikt kommer att öka ytterligare under 2018. Å andra sidan så ökade kinesisk produktion mer än förväntat men detta förväntas i år motverkas av, om inte fallande, så åtminstone utplanande ökning i Indonesien. Under ett sådant scenario kommer också lagren att fortsätta att minska, vilket på lite sikt bör ge stöd åt priset. Kortsiktigt så ser vi dock fortfarande viss korrektionsrisk givet problemen att hålla priset kvar över 14000.

Lite mixade signaler sedan senast med framför allt INSG’s rapport som framför allt pekade på att 2017 ser ut att ha haft det största underskottet på ett decennium och att underskottet sannolikt kommer att öka ytterligare under 2018. Å andra sidan så ökade kinesisk produktion mer än förväntat men detta förväntas i år motverkas av, om inte fallande, så åtminstone utplanande ökning i Indonesien. Under ett sådant scenario kommer också lagren att fortsätta att minska, vilket på lite sikt bör ge stöd åt priset. Kortsiktigt så ser vi dock fortfarande viss korrektionsrisk givet problemen att hålla priset kvar över 14000.

Konklusion: Troligen ett nytt försök att korrigera lägre.

OBSERVATIONER

+ INSG’s senaste rapport pekar mot ett än större underskott 2018 än vid den föregående rapporten.

+ Billigare för batteritillverkare än kobolt.

+ Lägsta LME lagren sedan 2014.

+ Rostfritt har gått starkare än förväntat.

+ IMF har justerat upp global tillväxt och utsikterna i närtid goda.

+ Ökad optimism i råvaror vilket leder till inflöden i råvarufonder.

+ Optimism om elbilssektorn (vilket är för tidigt, tror jag).

+ Kostnadsgolvet har stigit.

+ Fortsatt högre toppar och högre bottnar.

+ Tekniskt positivt att priset är kvar ovanför kanaltaket.

– Indonesiska exportlicenser har ökat.

– Kraftigt ökad kinesisk produktion under kvartal 4-2017.

– Den långa nettopositionen har börjat minska.

– Lagren är stora men ses fortsätta falla 2018/2019/2020.

– Indonesisk export kommer att öka årligen de närmaste åren.

– Australien har flera nya projekt på gång.

– Om det klarnar runt miljölagarna på Filippinerna.

– Se upp för mars som tillsammans med maj är den sämsta månaden de senaste tio åren.

– Lägre infrastruktur och bostadsinvesteringar i Kina.

– Negativt med få nya köpare vid en ny trendtopp.

– Negativt med den tekniska negativa divergensen.

Tillgängliga certifikat:

BULL NICKEL X1, X2 & X4 S

BEAR NICKEL X1, X2 & X4 S

GULD

Med en tysk regering snart på plats och med det italienska valet bakom oss (även om vi sannolikt får en EU kritisk regering och därigenom ett kyligare förhållande med Bryssel) så har euron åter börjat stiga. Dollarn tappade också lite på hotet om utökning av tullar till EU producerade bilar. Förutsättningarna för guldet har följaktligen förbättrats de senaste dagarna och det verkar som försöket under 55dagars bandet blev ytterst kortvarigt. Intressant också att köparna kom tillbaka vid 1303 stödet, idealmålet för en mindre nedåtkorrektion.

Med en tysk regering snart på plats och med det italienska valet bakom oss (även om vi sannolikt får en EU kritisk regering och därigenom ett kyligare förhållande med Bryssel) så har euron åter börjat stiga. Dollarn tappade också lite på hotet om utökning av tullar till EU producerade bilar. Förutsättningarna för guldet har följaktligen förbättrats de senaste dagarna och det verkar som försöket under 55dagars bandet blev ytterst kortvarigt. Intressant också att köparna kom tillbaka vid 1303 stödet, idealmålet för en mindre nedåtkorrektion.

Konklusion: Köpare i 55d bandet.

OBSERVATIONER

+ Negativ dollarreaktion på utökade amerikanska tullar.

+ Inflöde i guld ETF:er förra veckan.

+ Newcrest Mining rapporterade om ett betydligt högre kostnadsgolv 2017.

+ Inflationstrycket i USA fortsätter upp, nu senast med löneökningstakten lite över förväntat.

+ Rykten om minskad moms (f.n. 18 %) på investeringsguld i Ryssland

+ Utvecklingen av den kinesiska guld ETF marknaden fortsatt positiv.

+ Shariastandarden för guld är långsiktigt positivt.

+ Tekniskt positivt att 55d mv bandet fortsätter att vara stöd.

+ Positiv vändning vid tekniskt stöd.

– Realräntorna (längs hela kurvan) fortsätter upp.

– Något bättre riskaptit med fortsatt rekylerande börser.

– Den spekulativa (både netto och brutto) långa positioneringen har fortsatt att minska (både långa och korta kontrakt).

– Klubbandet av den amerikanska skattererformen.

– $1350/75 området måste passeras innan en positivare vy appliceras.

– Tekniskt sett så är det negativt att marknaden återigen stöttes bort från motståndsområdet.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

DAX

På det positiva kontot så har vi det faktum att Tyskland nu äntligen kan få en regering på plats, dock är denna betydligt svagare än den föregående. På det negativa kontot har vi naturligtvis risken för ett handelskrig med USA och som vi konsekvent flaggat för så är det tyska beroendet av export (och en stadigt ökande sådan) en akilleshäl för den tyska ekonomin.

På det positiva kontot så har vi det faktum att Tyskland nu äntligen kan få en regering på plats, dock är denna betydligt svagare än den föregående. På det negativa kontot har vi naturligtvis risken för ett handelskrig med USA och som vi konsekvent flaggat för så är det tyska beroendet av export (och en stadigt ökande sådan) en akilleshäl för den tyska ekonomin.

Konklusion: Positiv reaktion i närtid.

OBSERVATIONER

+ En ny regering kan nu bildas i Tyskland.

+ Historiken, upp 7/10 senaste åren, är positiv för mars.

+ Fortsatt bra ekonomisk statistik (EU & Ty inköpschefsindex).

+ Nu tillväxt i alla euro-länder.

+ ECB lär hålla räntorna låga för lång tid framöver (gör inget på torsdagens möte).

+ Den långa vågräkningen är fortsatt positiv (så länge inte 10474 passeras på nedsidan).

+ Tekniskt positivt med ett falskt brott under augustibotten.

+ Daglig vändningssignal i går måndag.

+ En möjlig (men obekräftad) positiv RSI divergens.

– Amerikanskt hot om handelskrig.

– Den nya regeringen i Tyskland har ett svagt mandat.

– Vad blir det för regering i Italien? Sannolikt en anti-EU regering.

– Brottet tillbaka ned för eurozons bankindex.

– Den starka euron bör börja oro ECB.

– Tyska långa räntor är fortsatt i stigande.

– Brittisk bilförsäljning har fallit kraftigt (en av de största exportmarknaderna för tysk bilindustri).

– Dieselgate (vi har inte sett slutet på detta än).

– Brott under 233d mv.

– Negativt kort/medelsiktigt vågmönster.

– Exit den positiva kanalen.

– Tekniskt lägre toppar och lägre bottnar.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

Den lägre inflationstakten, en anings mjukare Riksbank, ett fortsatt riskpremium för svensk bomarknad samt risken för ”handelskrig” med USA har hjälpt till att göra USD/SEK till en vinnare i den dollarkorrektion som utvecklats sedan botten i skiftet januari/februari. Brottet över 55d mv bandet har också hjälpt till att skapa en positivare bild för valutaparet. Att vi stannat så nära 233d mv indikerar en kraftsamling inför ett troligt test av medelvärdet. Ett brott skulle ytterligare befästa bilden av en fortsatt fallande krona (vilket också syns mot de flesta andra valutor).

Den lägre inflationstakten, en anings mjukare Riksbank, ett fortsatt riskpremium för svensk bomarknad samt risken för ”handelskrig” med USA har hjälpt till att göra USD/SEK till en vinnare i den dollarkorrektion som utvecklats sedan botten i skiftet januari/februari. Brottet över 55d mv bandet har också hjälpt till att skapa en positivare bild för valutaparet. Att vi stannat så nära 233d mv indikerar en kraftsamling inför ett troligt test av medelvärdet. Ett brott skulle ytterligare befästa bilden av en fortsatt fallande krona (vilket också syns mot de flesta andra valutor).

Konklusion: Samlar kraft för ett 233d mv test?

OBSERVATIONER

+ Små exportberoende länder mår inte bra av tullar o tariffer.

+ US financial conditions åter något tajtare.

+ Stark inköpschefsstatistik USA.

+ En något mjukare Riksbank.

+ Svensk inflation under förväntan.

+ Global börsoro har en tendens till att stärka dollar och yen.

+ Inflationen är så sakteliga i stigande i USA varför marknaden nu börjar prisa in fyra snarare än tre höjningar under 2018.

+ Fram tills Riksbanken gör sin första höjning kommer räntedifferensen USA – Sverige att öka.

+ Atlanta FED indikatorn pekar på 5,4 % årstillväxt under kvartal 1 2018.

+ Feds minskning av balansräkningen.

+ Tekniskt sett positivt med brott över 8.16.

– Financial conditions index är något lättare än förra veckan

– Den stora nettolånga €/$ positionen ökar igen.

– Överoptimism över det amerikanska skattepaketet.

– Skuldtaket är ännu inte på plats i USA.

– Ökat budgetunderskott och därigenom ökad upplåning i USA.

– Fallande dollar trend.

– Tekniskt har vi fastnat strax under 233d mv.

Tillgängliga certifikat:

BULL USD/SEK X1 & X4 S

BEAR USD/SEK X1 & X4 S

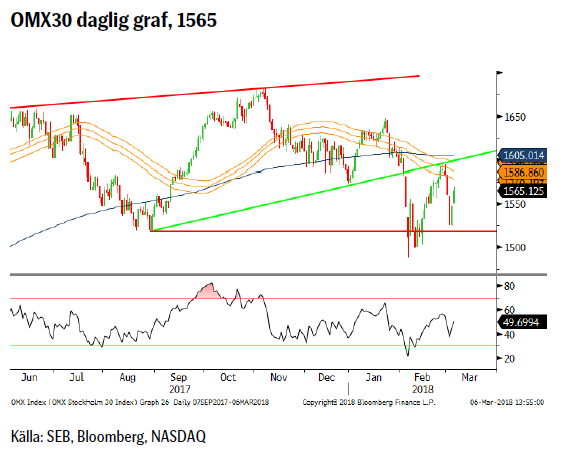

OMXS30

Föregående korrektion högre gick några punkter över det stipulerade 1567/74 området innan nästa nedgångsfas inleddes. Så länge vi ligger kvar under 1595/96 betraktar vi nu de senaste dagarnas studs som del av korrektion och förväntar oss följaktligen nya försäljningar när väl innevarande korrektion är klar. För att anse att nedåtrisken helt försvunnit krävs ett brott över 1648, då ingen annan vågräkning än en positiv då återstår.

Föregående korrektion högre gick några punkter över det stipulerade 1567/74 området innan nästa nedgångsfas inleddes. Så länge vi ligger kvar under 1595/96 betraktar vi nu de senaste dagarnas studs som del av korrektion och förväntar oss följaktligen nya försäljningar när väl innevarande korrektion är klar. För att anse att nedåtrisken helt försvunnit krävs ett brott över 1648, då ingen annan vågräkning än en positiv då återstår.

Konklusion: 55d bandet agerar nu tak.

OBSERVATIONER

+ Mjuk Riksbank väntar med första höjningen och lägre än förväntad inflation i januari stödjer den bilden.

+ Det långsiktiga vågmönstret är fortsatt positivt.

+ Vi har en möjlig högre botten på plats.

– Amerikansk protektionism ett växande hot.

– Fortsatt risk för svensk bomarknad.

– PMI vände åter ned.

– Vi har brutit under både 55d mv bandet och 233d mv och båda har en negativ lutning.

– En negativ månadsvändningssignal i november.

– Negativa veckosignaler.

– Vi har nu ett, 55/233d, dödskors på plats (precis som 2000, 2006 (falskt alarm), 2007, 2011, 2015 och 2018).

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Also OPEC+ wants to get compensation for inflation

Brent crude has fallen USD 3/b since the peak of Iran-Israel concerns last week. Still lots of talk about significant Mid-East risk premium in the current oil price. But OPEC+ is in no way anywhere close to loosing control of the oil market. Thus what will really matter is what OPEC+ decides to do in June with respect to production in Q3-24 and the market knows this very well. Saudi Arabia’s social cost-break-even is estimated at USD 100/b today. Also Saudi Arabia’s purse is hurt by 21% US inflation since Jan 2020. Saudi needs more money to make ends meet. Why shouldn’t they get a higher nominal pay as everyone else. Saudi will ask for it

Brent is down USD 3/b vs. last week as the immediate risk for Iran-Israel has faded. But risk is far from over says experts. The Brent crude oil price has fallen 3% to now USD 87.3/b since it became clear that Israel was willing to restrain itself with only a muted counter attack versus Israel while Iran at the same time totally played down the counterattack by Israel. The hope now is of course that that was the end of it. The real fear has now receded for the scenario where Israeli and Iranian exchanges of rockets and drones would escalate to a point where also the US is dragged into it with Mid East oil supply being hurt in the end. Not everyone are as optimistic. Professor Meir Javedanfar who teaches Iranian-Israeli studies in Israel instead judges that ”this is just the beginning” and that they sooner or later will confront each other again according to NYT. While the the tension between Iran and Israel has faded significantly, the pain and anger spiraling out of destruction of Gaza will however close to guarantee that bombs and military strifes will take place left, right and center in the Middle East going forward.

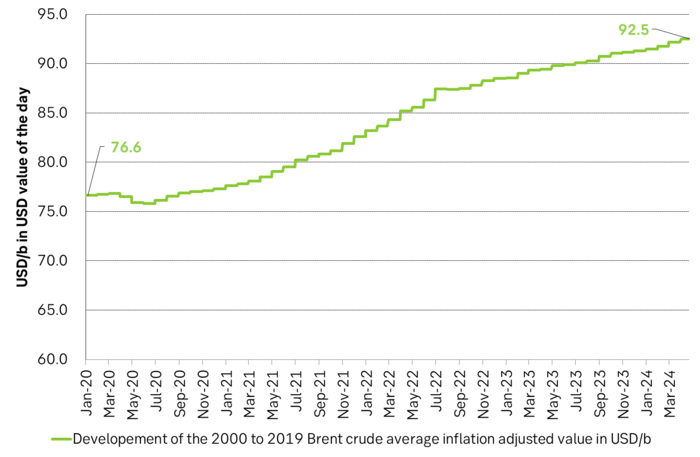

Also OPEC+ wants to get paid. At the start of 2020 the 20 year inflation adjusted average Brent crude price stood at USD 76.6/b. If we keep the averaging period fixed and move forward till today that inflation adjusted average has risen to USD 92.5/b. So when OPEC looks in its purse and income stream it today needs a 21% higher oil price than in January 2020 in order to make ends meet and OPEC(+) is working hard to get it.

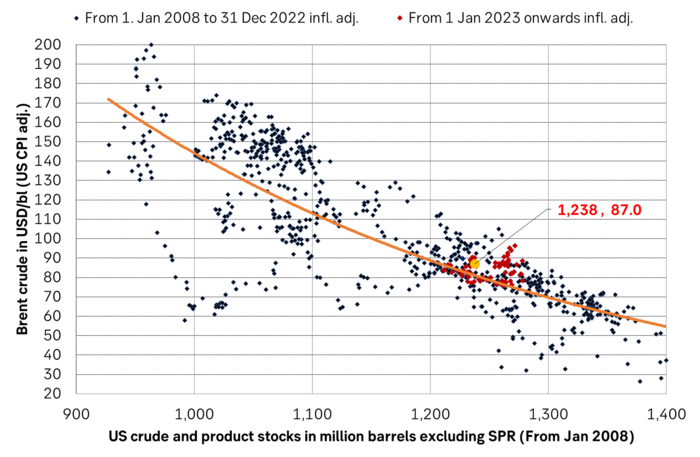

Much talk about Mid-East risk premium of USD 5-10-25/b. But OPEC+ is in control so why does it matter. There is much talk these days that there is a significant risk premium in Brent crude these days and that it could evaporate if the erratic state of the Middle East as well as Ukraine/Russia settles down. With the latest gains in US oil inventories one could maybe argue that there is a USD 5/b risk premium versus total US commercial crude and product inventories in the Brent crude oil price today. But what really matters for the oil price is what OPEC+ decides to do in June with respect to Q3-24 production. We are in no doubt that the group will steer this market to where they want it also in Q3-24. If there is a little bit too much oil in the market versus demand then they will trim supply accordingly.

Also OPEC+ wants to make ends meet. The 20-year real average Brent price from 2000 to 2019 stood at USD 76.6/b in Jan 2020. That same averaging period is today at USD 92.5/b in today’s money value. OPEC+ needs a higher nominal price to make ends meet and they will work hard to get it.

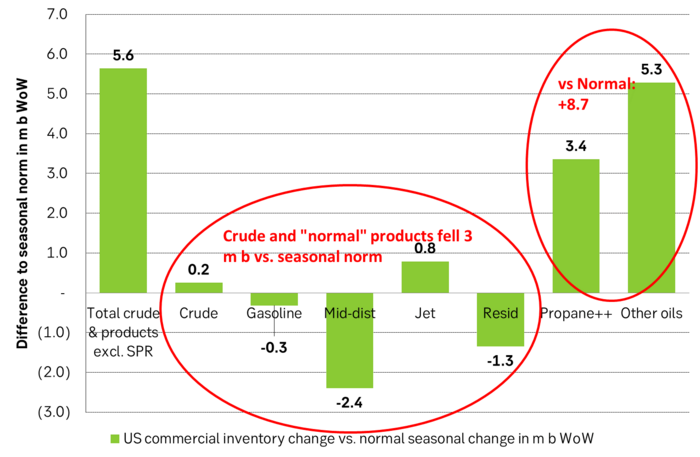

Inflation adjusted Brent crude price versus total US commercial crude and product stocks. A bit above the regression line. Maybe USD 5/b risk premium. But type of inventories matter. Latest big gains were in Propane and Other oils and not so much in crude and products

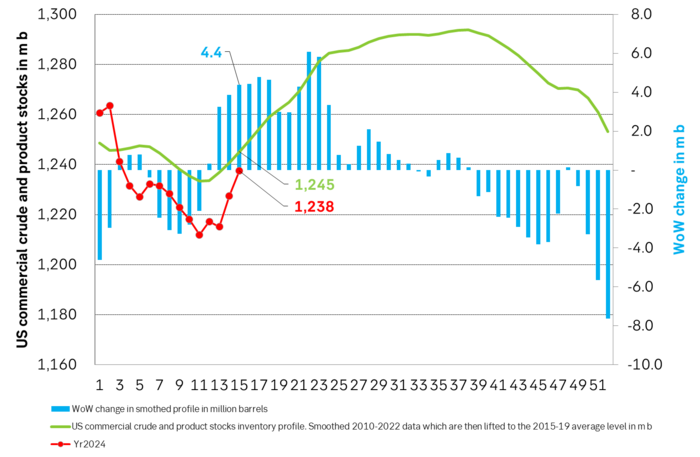

Total US commercial crude and product stocks usually rise by 4-5 m b per week this time of year. Gains have been very strong lately, but mostly in Propane and Other oils

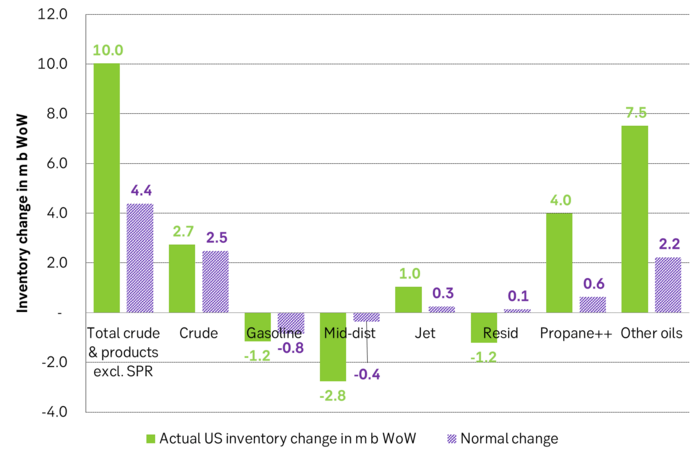

Last week’s US inventory data. Big rise of 10 m b in commercial inventories. What really stands out is the big gains in Propane and Other oils

Take actual changes minus normal seasonal changes we find that US commercial crude and regular products like diesel, gasoline, jet and bunker oil actually fell 3 m b versus normal change.

Analys

Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

Historically positive Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

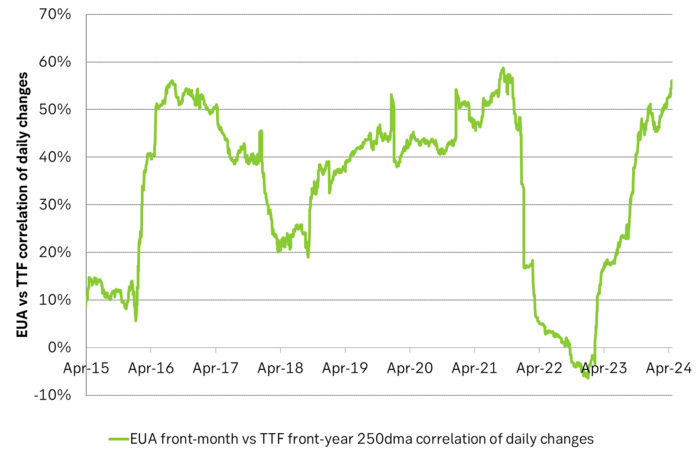

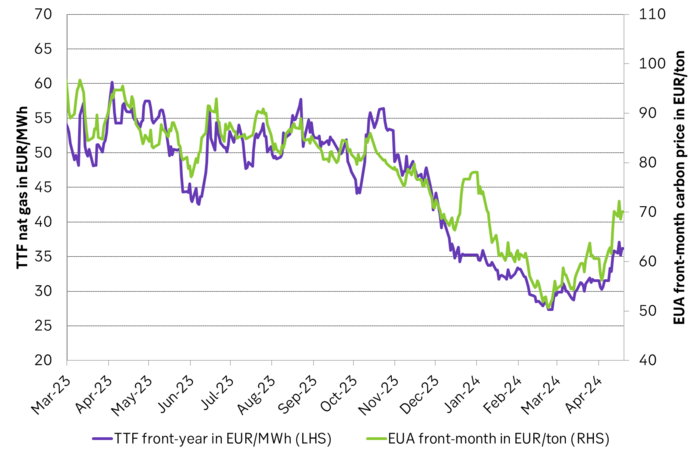

Historically there has been a strong, positive correlation between EUAs and nat gas prices. That correlation is still fully intact and possibly even stronger than ever as traders increasingly takes this correlation as a given with possible amplification through trading action.

The correlation broke down in 2022 as nat gas prices went ballistic but overall the relationship has been very strong for quite a few years.

The correlation between nat gas and EUAs should be positive as long as there is a dynamical mix of coal and gas in EU power sector and the EUA market is neither too tight nor too weak:

Nat gas price UP => ”you go black” by using more coal => higher emissions => EUA price UP

But in the future we’ll go beyond the dynamically capacity to flex between nat gas and coal. As the EUA price moves yet higher along with a tightening carbon market the dynamical coal to gas flex will max out. The EUA price will then trade significantly above where this flex technically will occur. There will still be quite a few coal fired power plants running since they are needed for grid stability and supply amid constrained local grids.

As it looks now we still have such overall coal to gas flex in 2024 and partially in 2025, but come 2026 it could be all maxed out. At least if we look at implied pricing on the forward curves where the forward EUA price for 2026 and 2027 are trading way above technical coal to gas differentials. The current forward pricing implications matches well with what we theoretically expect to see as the EUA market gets tighter and marginal abatement moves from the power sector to the industrial sector. The EUA price should then trade up and way above the technical coal to gas differentials. That is also what we see in current forward prices for 2026 and 2027.

The correlation between nat gas and EUAs should then (2026/27 onward) switch from positive to negative. What is left of coal in the power mix will then no longer be dynamically involved versus nat gas and EUAs. The overall power price will then be ruled by EUA prices, nat gas prices and renewable penetration. There will be pockets with high cost power in the geographical points where there are no other alternatives than coal.

The EUA price is an added cost of energy as long as we consume fossil energy. Thus both today and in future years we’ll have the following as long as we consume fossil energy:

EUA price UP => Pain for consumers of energy => lower energy consumption, faster implementation of energy efficiency and renewable energy => lower emissions

The whole idea with the EUA price is after all that emissions goes down when the EUA price goes up. Either due to reduced energy consumption directly, accelerated energy efficiency measures or faster switch to renewable energy etc.

Let’s say that the coal to gas flex is maxed out with an EUA price way above the technical coal to gas differentials in 2026/27 and later. If the nat gas price then goes up it will no longer be an option to ”go black” and use more coal as the distance to that is too far away price vise due to a tight carbon market and a high EUA price. We’ll then instead have that:

Nat gas higher => higher energy costs with pain for consumers => weaker nat gas / energy demand & stronger drive for energy efficiency implementation & stronger drive for more non-fossil energy => lower emissions => EUA price lower

And if nat gas prices goes down it will give an incentive to consume more nat gas and thus emit more CO2:

Cheaper nat gas => Cheaper energy costs altogether, higher energy and nat gas consumption, less energy efficiency implementations in the broader economy => emissions either goes up or falls slower than before => EUA price UP

Historical and current positive correlation between nat gas and EUA prices should thus not at all be taken for granted for ever and we do expect this correlation to switch to negative some time in 2026/27.

In the UK there is hardly any coal left at all in the power mix. There is thus no option to ”go black” and burn more coal if the nat gas price goes up. A higher nat gas price will instead inflict pain on consumers of energy and lead to lower energy consumption, lower nat gas consumption and lower emissions on the margin. There is still some positive correlation left between nat gas and UKAs but it is very weak and it could relate to correlations between power prices in the UK and the continent as well as some correlations between UKAs and EUAs.

Correlation of daily changes in front month EUA prices and front-year TTF nat gas prices, 250dma correlation.

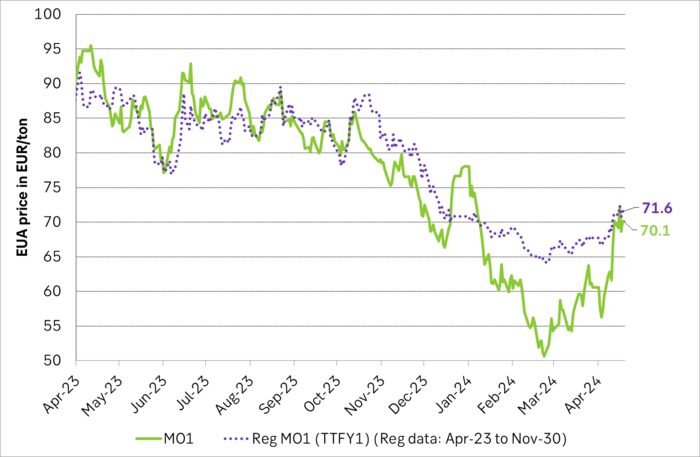

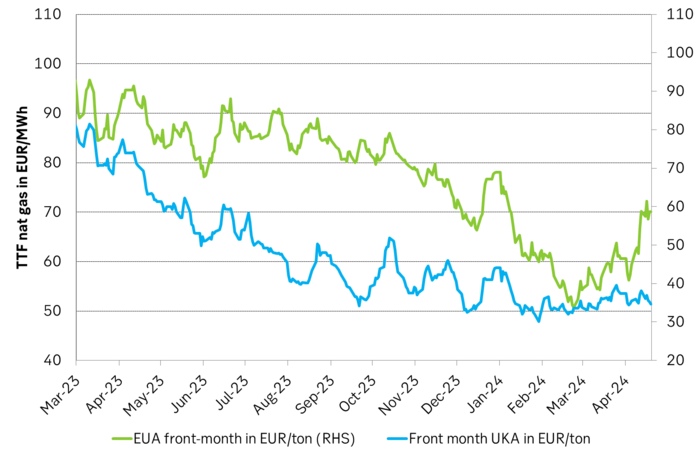

EUA price vs front-year TTF nat gas price since March 2023

Front-month EUA price vs regression function of EUA price vs. nat gas derived from data from Apr to Nov last year.

The EUA price vs the UKA price. Correlations previously, but not much any more.

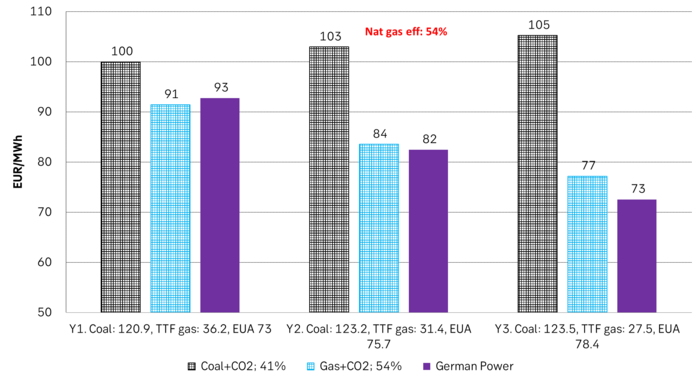

Forward German power prices versus clean cost of coal and clean cost of gas power. Coal is totally priced out vs power and nat gas on a forward 2026/27 basis.

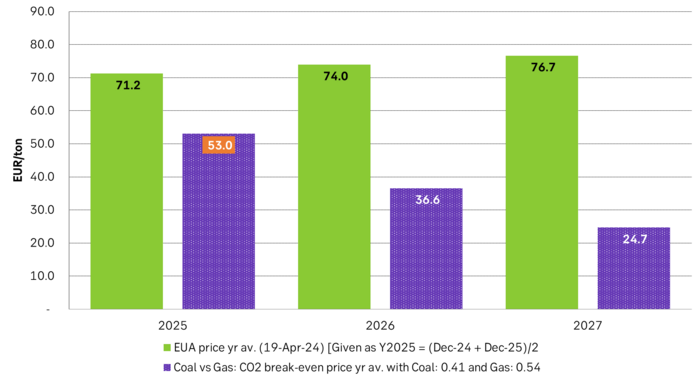

Forward price of EUAs versus technical level where dynamical coal to gas flex typically takes place. EUA price for 2026/27 is at a level where there is no longer any price dynamical interaction or flex between coal and nat gas. The EUA price should/could then start to be negatively correlated to nat gas.

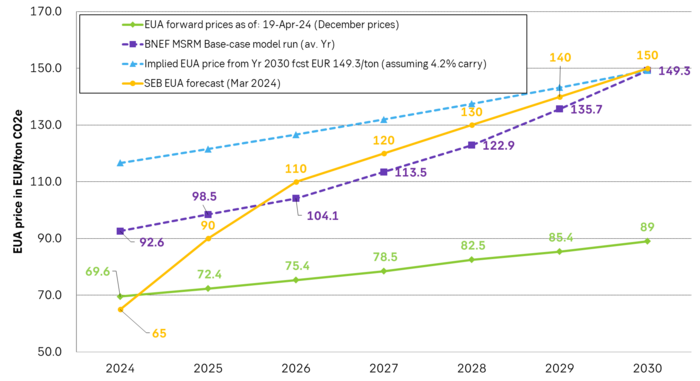

Forward EAU price vs. BNEF base model run (look for new update will come in late April), SEB’s EUA price forecast.

Analys

Fear that retaliations will escalate but hopes that they are fading in magnitude

Brent crude spikes to USD 90.75/b before falling back as Iran plays it down. Brent crude fell sharply on Wednesday following fairly bearish US oil inventory data and yesterday it fell all the way to USD 86.09/b before a close of USD 87.11/b. Quite close to where Brent traded before the 1 April attack. This morning Brent spiked back up to USD 90.75/b (+4%) on news of Israeli retaliatory attack on Iran. Since then it has quickly fallen back to USD 88.2/b, up only 1.3% vs. ydy close.

The fear is that we are on an escalating tit-for-tat retaliatory path. Following explosions in Iran this morning the immediate fear was that we now are on a tit-for-tat escalating retaliatory path which in the could end up in an uncontrollable war where the US unwillingly is pulled into an armed conflict with Iran. Iran has however largely diffused this fear as it has played down the whole thing thus signalling that the risk for yet another leg higher in retaliatory strikes from Iran towards Israel appears low.

The hope is that the retaliatory strikes will be fading in magnitude and then fizzle out. What we can hope for is that the current tit-for-tat retaliatory strikes are fading in magnitude rather than rising in magnitude. Yes, Iran may retaliate to what Israel did this morning, but the hope if it does is that it is of fading magnitude rather than escalating magnitude.

Israel is playing with ”US house money”. What is very clear is that neither the US nor Iran want to end up in an armed conflict with each other. The US concern is that it involuntary is dragged backwards into such a conflict if Israel cannot control itself. As one US official put it: ”Israel is playing with (US) house money”. One can only imagine how US diplomatic phone lines currently are running red-hot with frenetic diplomatic efforts to try to defuse the situation.

It will likely go well as neither the US nor Iran wants to end up in a military conflict with each other. The underlying position is that both the US and Iran seems to detest the though of getting involved in a direct military conflict with each other and that the US is doing its utmost to hold back Israel. This is probably going a long way to convince the market that this situation is not going to fully blow up.

The oil market is nonetheless concerned as there is too much oil supply at stake. The oil market is however still naturally concerned and uncomfortable about the whole situation as there is so much oil supply at stake if the situation actually did blow up. Reports of traders buying far out of the money call options is a witness of that.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanVertikal prisuppgång på kakao – priset toppar nu 9000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUSAs stigande konsumtion av naturgas

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKakaomarknaden är extrem för tillfället

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBoliden på 20 minuter