Analys

SEB Råvarubrev 6 december 2016

Riskaptiten bestod trots Italiens nej.

Riskaptiten bestod trots Italiens nej.

MARKNADEN I KORTHET

Även om denna vecka bjuder på några intressanta händelser (ECB-besked på torsdag och OPEC’s möte med icke OPEC-medlemmar på lördag) kan de naturligtvis inte mäta sig med förra veckans tunga nyheter (OPEC’s överenskommelse om att begränsa produktionen) och Italiens nej till en ny konstitution. Som vi spekulerade i förra veckan så skulle ett riktigt dåligt utfall (ned mot 40 % området) för Ja-sidan dvs. Renzi rendera mer konvulsioner än annars. Renzi’s avgång har av presidenten skjutits upp tills budgeten har gått igenom. Ett nyval är inte den troligaste utvecklingen utan att ännu en teknokrat (Renzi var ju inte heller vald utan tillsatt som premiärminister) tills ordinarie val hålls 2018. Fortsatt kraftigt stigande obligationsräntor har hittills inte skrämt börsen men vi börjar nog närma oss den gränsen (det är framför allt takten som skrämmer, inte så mycket nivåerna, över $1 biljon gick förra veckan upp i rök i och med de fallande obligationskurserna).

Råvaror: Oljepriset steg som förväntat kraftigt efter uppgörelsen (den som vill ta del av den hittar den här) men rörelsen verkar nu ebba ut. Åtminstone en viss korrektion verkar för närvarande sannolik (och alla detaljer dvs. icke-OPEC är ännu inte helt på pränt). Ny statistik om rekordproduktion indikerar också att flera länder kämpar för att ta andelar inför den första januari när överenskommelsen ska träda i kraft. Elpriset har fortsatt att falla även om vi just nu kan notera en uppgång i spotpriset (kortsiktiga problem för svensk kärnkraft). Kontinental el, kol och utsläppsrätter är också på defensiven. Basmetaller kämpar och kämpar men kommer inte högre (de är nog redan nu för höga…). Guldet har bromsat nedgången men kan Sharia-standarden hjälpa priset att repa sig? Antagligen lite för tidigt. Majs visar lite livstecken medan kaffe har det fortsatt riktigt tungt.

Valuta: Dollarn har mest konsoliderat den senaste veckan men steg initialt efter nejet i den italienska folkomröstningen för att sedan tappa ordentligt och brett (vinsthemtagningar på långa positioner tror vi). Nedgången av den kinesiska valutan verkar ha bromsats (temporärt tror vi). Den japanska yenen har tappat väldigt mycket väldigt fort, i kronräkning 10 % på mindre än en månad, vilket är mer eller mindre en kollaps (inte kul för den som har japanska fonder men det går ju att skydda sig med certifikat).

Börser: Överlag fortsatt positivt sentiment. Europeiska banker klarade sig mycket bättre än förväntat efter den italienska folkomröstningen (men problemen kvarstår i Italien med cirka 20 % av utestående lån som osäkra). Premiepensionspengarna bör inom tio dagar komma in i systemet.

Räntor: Långa räntor, har efter korrigeringen, fortsatt att stiga. Den amerikanska 30-åringen är nu inte många punkter ifrån den nivå där vi mer eller mindre kan säga att trenden från början av 1980-talet nu är slut (klarar börsen det?).

OBSERVATIONER I SAMMANDRAG

- Olja – nu är alla långa, är det då korrektionen kommer?

- Koppar – producenterna säljer – kommer spekulanterna att tvingas göra detsamma?

- Guld – nedgången bromsar in. Sharia standarden på plats.

- El – fortsatt prispress på terminspriset.

- USD/SEK – uppgången allt tröttare.

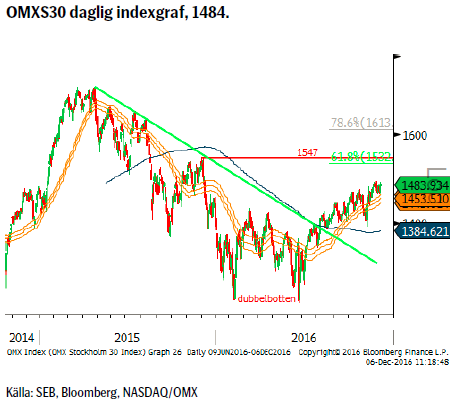

- OMXS30 – det blev bara en mindre sättning.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Så fick OPEC i sista minuten till stånd ett avtal om ett produktionstak vid 32,5m fpd, där Saudiarabien tar lejonparten av neddragningarna (dock så ska man tänka att normalt drar de ned produktionen under hösten med ~500k fpd då man inte längre behöver bränna extra för att förse luftkonditioneringarna med el). Libyen och Nigeria undantagna pga. låg produktion givet de geopolitiska problemen (här finns en klar risk för ökad produktion). Man villkorade även avtalet med att även icke-OPEC medlemmar ska bidra med 600k fpd (Ryssland har tagit på sig 300k). OPEC träffar icke OPEC-länderna i slutet av denna vecka för formalisering. Noterbart är också att OPEC slog nytt produktionsrekord i november med 34.16m fpd…….så räcker det med att minska produktionen med 1,2m fpd?

Så fick OPEC i sista minuten till stånd ett avtal om ett produktionstak vid 32,5m fpd, där Saudiarabien tar lejonparten av neddragningarna (dock så ska man tänka att normalt drar de ned produktionen under hösten med ~500k fpd då man inte längre behöver bränna extra för att förse luftkonditioneringarna med el). Libyen och Nigeria undantagna pga. låg produktion givet de geopolitiska problemen (här finns en klar risk för ökad produktion). Man villkorade även avtalet med att även icke-OPEC medlemmar ska bidra med 600k fpd (Ryssland har tagit på sig 300k). OPEC träffar icke OPEC-länderna i slutet av denna vecka för formalisering. Noterbart är också att OPEC slog nytt produktionsrekord i november med 34.16m fpd…….så räcker det med att minska produktionen med 1,2m fpd?

Konklusion: Kortsiktigt sett finns det mer än väl olja i marknaden så risken för bakslag/vinsthemtagningar ska inte underskattas.

OBSERVATIONER

+ Överenskommelsen om ett produktionstak om 32,5m fpd.

+ Den spekulativa långa nettopositioneringen har ökat genom att korta kontrakt har stängts.

+ Nya oroligheter i Nigeria.

+ Situationen i Venezuela är fortsatt mycket osäker.

+ Tekniskt så har vi nog stigit lite för mycket, lite för fort.

– Kommer icke OPEC-medlemmar att skära ned?

– Man har vid tidigare överenskommelser fuskat en hel del.

– Amerikanska skifferoljeproducenter kommer att öka produktionen i och med det högre priset (vilket vi redan ser genom att oljepriskurvan flackat 12-24m ut pga. att man redan nu terminssäkrar produktion).

– 20 % har produktiviteten bland amerikanska skifferolje-producenter stigit de senaste 12 månaderna

– Kontango Brent spot/terminer visar på fortsatt överskott.

– Libysk produktion bör öka framöver.

– Antalet amerikanska borriggar fortsätter stadigt att öka (ökad oljeproduktion följer med 3-6månaders eftersläpning).

– Tekniskt så har vi en något överköpt sitaution.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

KOPPAR

Rent generellt gäller fortfarande att basmetaller sannolikt mer spekulerats upp i pris snarare än att de drivits upp av större obalanser. Vad gäller koppar så noterar vi också att producenter uppenbarligen anser att innevarande prisnivå är bra då den kommersiella kortpositioneringen under den förra rapportperioden nådde en ny rekordnivå (i antalet kontrakt), ja faktiskt över nivån från 2011 då priset nådde 10,000 området.

Rent generellt gäller fortfarande att basmetaller sannolikt mer spekulerats upp i pris snarare än att de drivits upp av större obalanser. Vad gäller koppar så noterar vi också att producenter uppenbarligen anser att innevarande prisnivå är bra då den kommersiella kortpositioneringen under den förra rapportperioden nådde en ny rekordnivå (i antalet kontrakt), ja faktiskt över nivån från 2011 då priset nådde 10,000 området.

Konklusion: Vi anser fortfarande att marknaden är för högt prissatt.

OBSERVATIONER

+ Trump’s uttalanden har spätt på förväntningarna om stora infrastrukturinvesteringar (oklart hur detta ska finansieras om skatterna samtidigt ska sänkas samt att det är en lång ledtid för denna typ av projekt).

+ Kv. 3 statistik visade på att bruten malm i högre grad varit av lägre kvalitet vilket ökat spekulationer om att flera stora gruvor passerat max produktion (utan nya investeringar).

+ Marknaden tror att årets historiskt få produktionsstörningar upprepar sig 2017.

+ Kinesisk efterfrågan håller ställningarna.

– Producenter gör nu som vi föreslog för ett tag sedan och låser in priset för framtida produktion.

– Trump-effekten klingar sannolikt av när man förstår hur långa ledtider vi talar om.

– Koppar har nu gjort sitt ”komma ikapp” rally.

– Ny rekordlång spekulativ positionering (långa kontrakt).

– Kopparmarknaden befinner sig inte i underskott.

– Givet fortsatt fallande produktionskostnader bör produktionen komma att öka (då marginalerna nu är bättre).

– Tekniskt så ser vi att köparna gång efter annan misslyckas runt 6,000/ton området.

Tillgängliga certifikat:

BULL KOPPAR X1, X2, & X4 S

BEAR KOPPAR X2, & X4 S

GULD

Under måndagen, på World Islamic Banking Conference, tillkännagavs den Guldstandard enligt Sharia som vi väntat på sedan i våras. Beslutet öppnar upp för nästa en fjärdedel av världens befolkning att börja investera i guldrelaterade produkter (annat än smycken o mynt som varit de tidigare godkända). Då dessa ska vara uppbackade av fysiskt guld kan vi anta att på lite sikt bör efterfrågan från regionen öka, något som bör vara stödjande för priset.

Under måndagen, på World Islamic Banking Conference, tillkännagavs den Guldstandard enligt Sharia som vi väntat på sedan i våras. Beslutet öppnar upp för nästa en fjärdedel av världens befolkning att börja investera i guldrelaterade produkter (annat än smycken o mynt som varit de tidigare godkända). Då dessa ska vara uppbackade av fysiskt guld kan vi anta att på lite sikt bör efterfrågan från regionen öka, något som bör vara stödjande för priset.

Konklusion: Kan utmattade säljare och Sharia standarden sätta en positivare ton?

OBSERVATIONER

+ Riktlinjerna för Sharia-kompatibla guldinvesteringsprodukter har nu antagits så nu väntar vi bara på produkterna.

+ Inflationsförväntningarna är nu i stigande.

+ Ryssland köpte mer guld under oktober än någon enskild månad tidigare.

+ Fallande guldproduktion (produktionen toppade 2015?).

+ Tekniskt sett är bristen på säljare under huvudstödet ett svagt positivt tecken.

– Stigande räntor gör guld mindre attraktivt som alternativ.

– Utflöden ur guld ETF:er fortsatte under förra veckan.

– Guld/silver relationen är nu åter i fallande.

– Den spekulativa långa nettopositionen fortsätter att falla drivet av framför allt stängda långa kontrakt (och till en mindre del av köpandet av korta kontrakt). Cirka halva den långa nettopositionen som byggdes upp under första halvan av 2016 är nu utraderad.

– Statistiken för kv.3 visar en minskad efterfrågan med 10 % (mynt, tackor, smycken). Bara ETF-köp uppvisade en positiv utveckling.

– Tekniskt bröt vi under huvudstödsområdet men ”fortsättnings”-försäljningen är svag vilket varnar för en ev. rekyl högre.

– Tekniskt sett har vi nu fått ett s.k. dödskors (55d mv faller under 233d mv).

Tillgängliga certifikat:

BULL GULD X1, X2, 4, 5 & 10 S

BEAR GULD X2, X4, X5 & X10 S

EL

Spotpriset (som inte ligger till grund för certifikaten) har de senaste dagarna åkt upp igen och det i huvudsak beroende av att både Oskarshamn 1 & 3 råkat ut för oplanerade driftsstopp (båda står för närvarande stilla (beräknad återstart 9:e dec). I övrigt så har terminspriset fortsatt nedåt och vi är nu nära det relativt viktiga stödet vid €21,60 (kvartal 2 kontraktet). Kontinentala elpriser har också fortsatt ned, kolpriset mer eller mindre legat stilla och utsläppsrätter föll t.o.m. i fredags för att sedan studsa under måndagen.

Spotpriset (som inte ligger till grund för certifikaten) har de senaste dagarna åkt upp igen och det i huvudsak beroende av att både Oskarshamn 1 & 3 råkat ut för oplanerade driftsstopp (båda står för närvarande stilla (beräknad återstart 9:e dec). I övrigt så har terminspriset fortsatt nedåt och vi är nu nära det relativt viktiga stödet vid €21,60 (kvartal 2 kontraktet). Kontinentala elpriser har också fortsatt ned, kolpriset mer eller mindre legat stilla och utsläppsrätter föll t.o.m. i fredags för att sedan studsa under måndagen.

Konklusion: Om inte kallare väder infinner sig är antagligen ingen uppgång i terminspriset att vänta i närtid.

OBSERVATIONER

+ Hydrobalansen befinner sig i ett fortsatt underskott om cirka 11/12 TWh, vilket är bättre en ytterligare förbättring (under 10TWh minskar också påverkan på priset (terminen)).

+ Kallt väder är just nu den enskilt största risken för högre priser.

+ Fransk kärnkrafts tillgänglighet är just nu på lägsta nivå för den senaste tio-års perioden och den nationella nätoperatören varnar för ökad risk för el-brist (för första gången på fyra år har U.K. exporterat el till Frankrike). Enligt plan ska alla vara tillbaka på nätet senast den 18/1-2017.

+ Kina ska stänga många (upp emot 1,000) kolgruvor i år.

+ Vattenfyllnadsgraden i vattenmagsinen har fallit från 68 % till 67,1 % (vilket är betydligt tidigare än förra vintern).

+ Tillrinningen upphör nu när nederbörden kommer som snö.

+ Tekniskt ser bör vi nu få stöd i €21,80 -21,60 området.

– Fortsatt varmare och mer nederbörd än normalt.

– Ringhals 2 är efter nästan två års stopp åter i produktion.

– Kolpris och utsläppsrätter har fallit kraftigt sedan topparna i november så har då även Franska elpriser.

– Kinas regering har givit order om ökad kolproduktion.

– Risk för att marknaden har överreagerat på problemen inom fransk kärnkraft.

Tillgängliga certifikat:

BULL EL X2, X4 &X5 S

BEAR EL X1, X2, X4 & X5 S

USD/SEK

Som vi pekat på de senaste veckorna så har vi nu slagit in på en väg som inte alls är lika jämn o fin som tidigare utan vi har kommit in i betydligt snårigare terräng. ECB’s möte på torsdag (nya lättnader eller inte?) blir nästa viktiga pusselbit för dollarutvecklingen. För kronan är det PPM (Premie Pensions-flödet) i mitten av december som är av vikt (förra året var det ~37miljarder in i systemet och en stor del går ju till utländska fonder = SEK försäljning). Sedan har vi Riksbanken den 21/12 (gör ECB mer så ökar risken för att Riksbanken tvingas följa efter för att undvika en starkare krona).

Som vi pekat på de senaste veckorna så har vi nu slagit in på en väg som inte alls är lika jämn o fin som tidigare utan vi har kommit in i betydligt snårigare terräng. ECB’s möte på torsdag (nya lättnader eller inte?) blir nästa viktiga pusselbit för dollarutvecklingen. För kronan är det PPM (Premie Pensions-flödet) i mitten av december som är av vikt (förra året var det ~37miljarder in i systemet och en stor del går ju till utländska fonder = SEK försäljning). Sedan har vi Riksbanken den 21/12 (gör ECB mer så ökar risken för att Riksbanken tvingas följa efter för att undvika en starkare krona).

Konklusion: Med 9,3310 i princip (9,3110 högsta än så länge) uppnått och den tydliga säsongsvariabeln (stigande kurs under okt/nov) bakom oss har risken för en kraftigare korrektion/längre konsolidering ökat.

OBSERVATIONER

+ ”Trumponomics” ger fortsatt en positiv input.

+ Fortsatt kris för Italienska banker.

+ Amerikanska aktier är i ropet (alla index har gjort nya toppar).

+ En till fullo inprisad räntehöjning i USA den 14 december.

+ Trumps tal om stora infrastrukturinvesteringar har fått marknaden att köpa råvaror, aktier, dollar och sälja obligationer.

+ Riksbankens signal för om möjligt ännu lägre reporänta.

+ Räntedifferensen mellan USA och Sverige bör fortsätta att öka (vilket gjort kronan till en finansieringsvaluta).

+ Dollarcykeln (åtta årscykeln sedan 1970-talet) pekar på en ny topp under 2017.

+ Tekniskt så befinner vi oss i en positiv konsolidering.

– Att marknaden sålde dollar och köpte euro efter att Renzi både förlorat folkomröstningen och avgått.

– Amerikanska aktier börjar se dyra ut jämfört med Europeiska.

– Det positiva säsongsmönstret är slut.

– Att Riksbanken inte levererar mer/fler stimulanser.

– Att FED igen (december) skjuter upp nästa höjning.

– Mycket starkt motstånd vid 9,33.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

OMXS30 (TEKNISK UTBLICK)

Det verkar som korrektionen blev en riktigt liten en och vi nådde inte ens 55d mv-bandet innan priset åter vände upp. Som vi nämnde förra veckan så kommer vilken dag som helst nya miljarder (förra året 37) in i systemet via Premie Pensions Myndigheten. Även om en stor del flödar in i utländska fonder så ska ju en stor del in i svenska räntor och aktier. Vid fortsatt uppgång så ligger fokus på motståndet vid 1533 (61,8 % korrektion av nedgången) och 1547 (rekyldoppen i början av december 2015). Hotet mot en fortsatt uppgång är om obligationsräntorna skulle fortsätta stiga i samma takt som fram tills nu.

Det verkar som korrektionen blev en riktigt liten en och vi nådde inte ens 55d mv-bandet innan priset åter vände upp. Som vi nämnde förra veckan så kommer vilken dag som helst nya miljarder (förra året 37) in i systemet via Premie Pensions Myndigheten. Även om en stor del flödar in i utländska fonder så ska ju en stor del in i svenska räntor och aktier. Vid fortsatt uppgång så ligger fokus på motståndet vid 1533 (61,8 % korrektion av nedgången) och 1547 (rekyldoppen i början av december 2015). Hotet mot en fortsatt uppgång är om obligationsräntorna skulle fortsätta stiga i samma takt som fram tills nu.

Konklusion: Ser överlag fortsatt positivt ut.

OBSERVATIONER

+ Priset ligger över 55 och 233v medelvärden.

+ Priset har brutit upp över 2015 års topplinje.

+ Mönstret av fallande toppar från våren 2015 har brutits.

+ 55 och 233d mv har nu båda två positiv lutningar och mellanrummet dem emellan ökar (= bra momentum).

+ Ett gyllene kors på plats (55d mv korsar upp över 233d mv).

+ Långsiktig dubbelbotten vid 1240/46 stödet.

– Återigen säljare på en färsk års-topp.

– Fortsatt risk för stigande obligationsräntor.

– Tunga motstånd vid 1483 & 1533/1547.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD