Analys

SEB Råvarubrev 5 september 2017

Räntebesked från Riksbanken & €CB på torsdag.

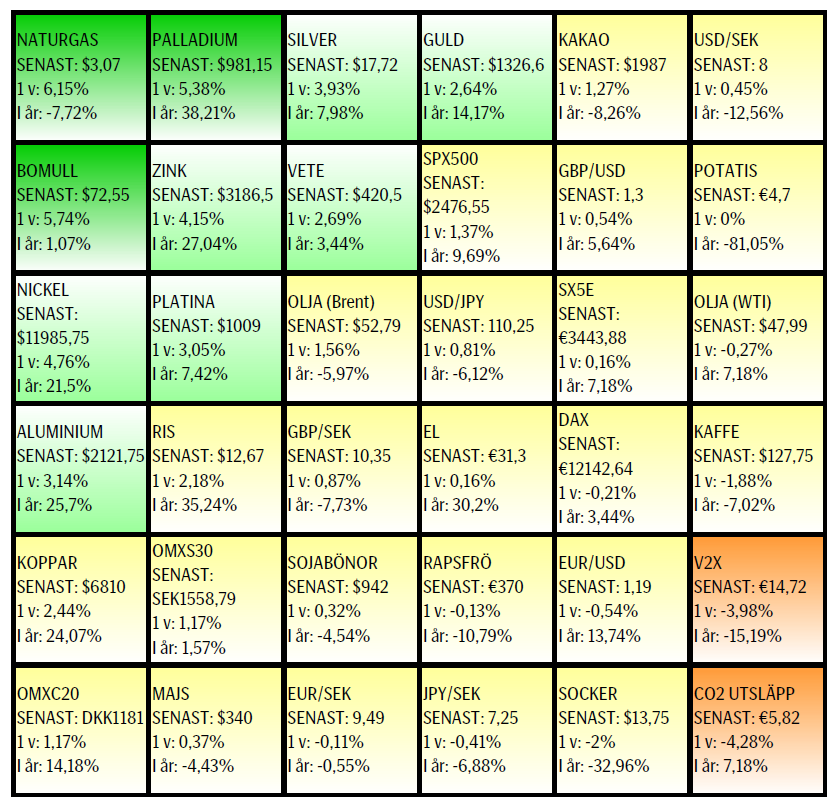

MARKNADEN I KORTHET

Från förra veckan tar vi med oss bättre sentiment i den kinesiska industrin (Caixin PMI), stigande amerikansk ISM (99:e månaden av expansion) men något svagare amerikansk jobbrapport. Denna vecka fokuserar vi på torsdagens räntebesked från Riksbanken och ECB. I båda fallen så kommer räntan att lämnas oförändrad men marknaden kommer med ljus och lykta att titta efter tecken när första räntehöjningen kan tänkas komma och hur en nedmontering av tillgångsköpen kan komma att ske (gäller framför allt ECB). Nordkorea är naturligtvis fortsatt i fokus och kommer nog tyvärr att vara så för överskådlig framtid. Marknadsreaktionerna klingar därför av i någon form av tillvänjningseffekt. Bensinpriset har vänt ned då skadorna på amerikanska raffinaderier vid en första anblick verkar vara mindre än befarat. Kryptovalutorna rasade under måndagen efter att kinesiska myndigheter sagt att ICO’s (initial coin offering) är olagliga.

Råvaror: Översvämningarna verkar ha orsakat mindre skador på amerikansk raffinaderikapacitet än befarat varför bensinpriset nu faller tillbaka (mindre brist) och råoljan stiger (inte så stort efterfrågebortfall som befarat). Amerikanska borriggar har fortsatt att falla under förra veckan (-5) som ett resultat av det låga oljepriset tidigare i somras. Libysk produktion har drabbats av stora störningar och cirka 330k fpd påverkas vilket fått produktionen att falla tillbaka väl under sommarens topp strax över 1miljon fpd. Industrimetallerna har fortsatt att stiga, dock i lite olika takt. Där aluminium och zink fortsätter att visa svaghet i trenden medan nickel och framför allt koppar ännu inte gör så. Ädelmetallerna har fortsatt att stiga understödda av situationen på koreahalvön. Majs fick en rejäl uppgång i slutet på förra veckan (tvångsstängningar av korta positioner?). Bomull fortsatte den positiva trend som startade för några veckor sedan och är nu nära att bli klassificerad ”bull market”.

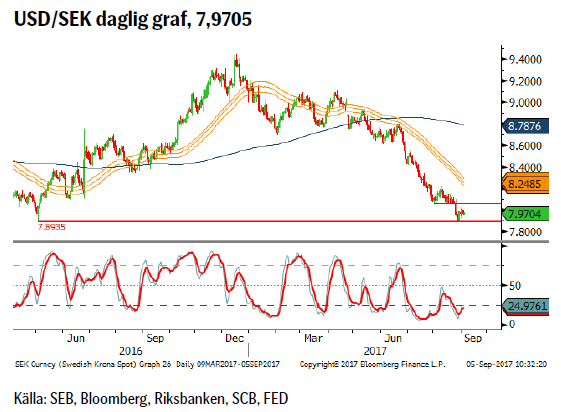

Valuta: Dollarn har i alla fall temporärt slutat försvagas inför torsdagens ECB möte (blir det kommentarer om en för stark euro eller inte). Riksbankens räntemöte på torsdag är ju också viktigt för kronans utveckling (vi noterar också att en del indikatorer så som PMI pekar mot att konjunkturen nog har toppat för denna gång).

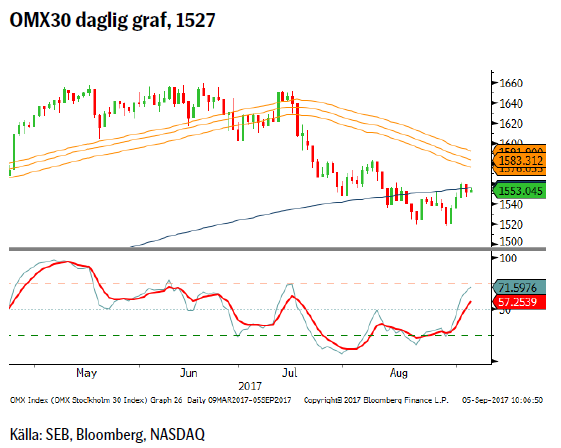

Börser: Med börslogik så var fredagens svagare amerikanska arbetsmarknadsrapport positiv för börsen då räntehöjningarna bör bli färre och långsammare, följaktligen steg de amerikanska börserna. DAGS, €stoxx och OMX är alla inne i den sökta korrektionsfasen (men nedåtrisken därefter för framför allt OMX är inte över, tror vi). Stark utveckling i Kina och Ryssland fortsätter.

Räntor: Långa räntor har nu börjat visa tecken på att vilja avsluta innevarande nedåtkorrektion, risken för stigande långräntor bör alltså vara i stigande.

OBSERVATIONER I SAMMANDRAG

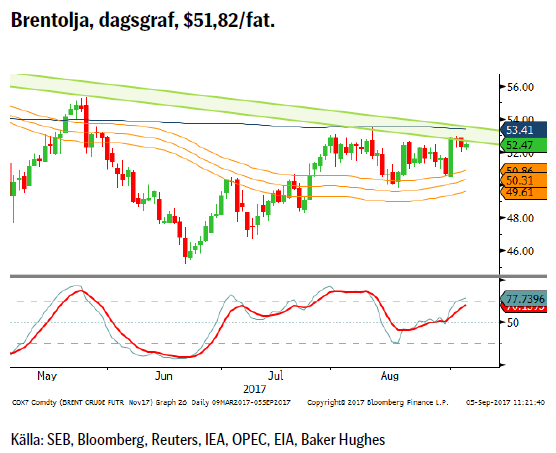

- Olja – en något positivare utveckling.

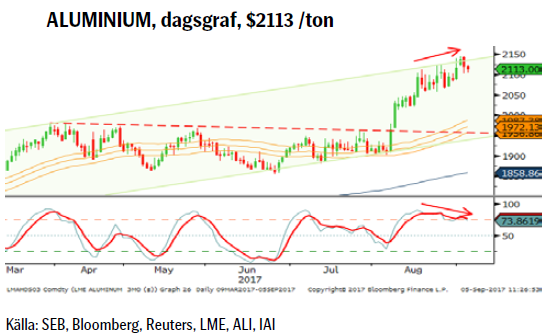

- Aluminium – en trött uppåttrend.

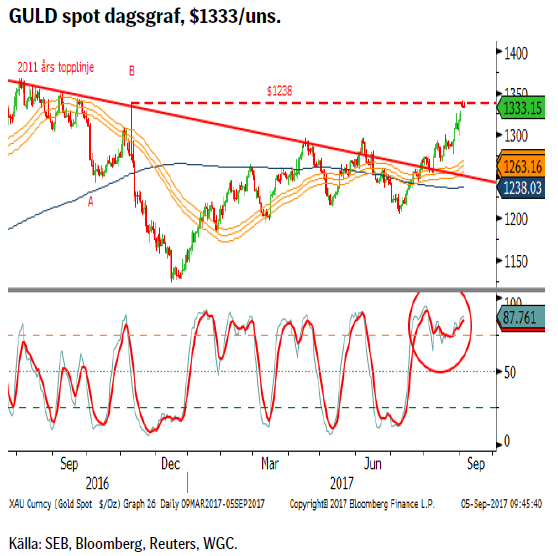

- Guld – testar för närvarande $1337-motståndet.

- DAX – korrigerar högre.

- USD/SEK – dålig lyftkraft från 7,8935 stödet.

- OMX30 – rekylerar mot 1583/84.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Nu när det ser ut som om Harvey inte satt allt för stora spår i amerikanska raffinaderier så har vi Irma på ingång. Oljeproduktionen i gulfen drabbades inte alls av den senaste orkanen så priset åkte ned när det såg ut som om raffinaderierna inte skulle kunna ta emot leveranser och nu åter upp när de ser ut att kunna. Saudiarabien exporterade i augusti den minsta mängden olja sedan 2010 (de bränner ca. 400k fpd extra under sommaren för el till luftkonditionering). Man har också höjt sina OSP (Officiellt Sälj Pris) för alla kvaliteter för leverans i oktober till Asiatiska köpare. Ryssland och Saudierna har också släppt en försöksballong om att ytterligare förlänga produktionsbegränsningarna ytterliger tre månader dvs till sista juni 2018.

Nu när det ser ut som om Harvey inte satt allt för stora spår i amerikanska raffinaderier så har vi Irma på ingång. Oljeproduktionen i gulfen drabbades inte alls av den senaste orkanen så priset åkte ned när det såg ut som om raffinaderierna inte skulle kunna ta emot leveranser och nu åter upp när de ser ut att kunna. Saudiarabien exporterade i augusti den minsta mängden olja sedan 2010 (de bränner ca. 400k fpd extra under sommaren för el till luftkonditionering). Man har också höjt sina OSP (Officiellt Sälj Pris) för alla kvaliteter för leverans i oktober till Asiatiska köpare. Ryssland och Saudierna har också släppt en försöksballong om att ytterligare förlänga produktionsbegränsningarna ytterliger tre månader dvs till sista juni 2018.

Konklusion: En något positivare utveckling.

OBSERVATIONER

+ Störningar i Libysk produktion (-330k bpd).

+ Antalet borriggar i USA föll igen förra veckan.

+ Saudierna höjer sitt oktober leveranspris.

+ Ryssland o Saudi öppnar dörren på glänt för att förlänga produktionsbegränsningarna.

+ Både IEA och OPEC har nu uppgraderat prognoserna för efterfrågan på olja.

+ Situationen i Venezuela är fortsatt mycket skakig.

+ Tekniskt sett en försiktig positiv vy så länge junis botten håller.

– Både WTI och Brent spekulanterna minskade sina långa nettopositioner förra mätperioden, faktiskt minskad både långa och korta positioner (tecken på osäkerhet?).

– OPEC/ icke OPEC uppfyllde bara ~75 % av utlovade neddragningar i juli vilket gör att man överproducerar 470 kfpd.

– STEO kommer troligen att revidera upp US prod. 2018/19.

– Hur OPEC’s exitstrategi ska se ut.

– Tekniskt starka motstånd vid ~53 – 53.50.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

ALUMINIUM

Prisutvecklingen fortsätter att peka på en uppgång i slutfasen. Trots ett antal nya toppar så händer ingenting annat än att säljare dyker upp och försöker pressa ned kursen. Tillsammans med den negativa divergensen (lägre toppar i indikatorn) utgör beteendet en kraftigt ökad risk för en nedgång. Vi tror fortfarande att marknaden har prisat in lite för mycket i fråga om neddragningar av ”illegal” produktion. Vi ser också att en del smältverk rapporterar nedstängningar av redan malpåseplacerad produktion, ett spel för galleriet. Vi avvaktar nu för att se vad effekten blir och vad som händer när vintersäsongen med tvångsmässiga stängningar av produktionen kan slå till av miljöskäl.

Prisutvecklingen fortsätter att peka på en uppgång i slutfasen. Trots ett antal nya toppar så händer ingenting annat än att säljare dyker upp och försöker pressa ned kursen. Tillsammans med den negativa divergensen (lägre toppar i indikatorn) utgör beteendet en kraftigt ökad risk för en nedgång. Vi tror fortfarande att marknaden har prisat in lite för mycket i fråga om neddragningar av ”illegal” produktion. Vi ser också att en del smältverk rapporterar nedstängningar av redan malpåseplacerad produktion, ett spel för galleriet. Vi avvaktar nu för att se vad effekten blir och vad som händer när vintersäsongen med tvångsmässiga stängningar av produktionen kan slå till av miljöskäl.

Konklusion: Säljarna kortsiktigt på väg att få övertaget.

OBSERVATIONER

+ Bättre än väntat Caixin PMI industriindex.

+ Stigande energipriser (kol) lyfter produktionskostnaderna.

+ Ytterligare produktion riskerar att tvingas att slå igen pga. otillåten verksamhet.

+ Fundamentala faktorer och inte positionering har drivit priset.

+ Den svagare dollarn.

+ Bilindustrin kommer att fortsatt att öka inslaget av alu.

+ LME lagren är relativt låga och i fallande.

+ Fortsatt stark men avsvalnande bostadsmarknad i Kina.

+ Tekniskt befinner sig aluminiumet i en positiv trend.

– Kinesisk industriproduktion blev lägre än förväntat i juli (så även konsumentförsäljning och investeringar).

– Höga lager i Kina (inför risken av framtvingade nedstängningar under perioden nov – mars).

– Oklarheten om vad resultatet blir av att USA dragit Kina inför WTO avseende kinesisk alu-export till USA (subventioner av elpriser).

– Kinesiska myndigheters ”kamp” mot skuggbanksektorn.

– Blir det några infrastruktursatsningar i USA.

– Tekniskt sett bör området runt $2119 tillsammans med kanaltaket nu åtminstone vara ett temporärt tak.

– Tekniskt sett så visar dagsgrafen en klar negativ divergens (dvs.nya toppar i pris, lägre i indikator).

– Marknaden är överköpt i dags, vecko och månadsperspektiv.

Tillgängliga certifikat:

BULL ALUMINIUM X1, X2 & X4 S

BEAR ALUMINIUM X1, X2 & X4 S

GULD

Fortsatt eskalering av situationen på den koreanska halvön har fortsatt varit en stark drivkraft för högre guldpris. Det spekulativa inslaget har fortsatt att öka och marknaden sitter nu på 318883 långa kontrakt mot 87836 stycken korta. Tecken till förhandlingar och/eller en starkare dollar bör leda till en våg av vinsthemtagningar från långa konton.

Fortsatt eskalering av situationen på den koreanska halvön har fortsatt varit en stark drivkraft för högre guldpris. Det spekulativa inslaget har fortsatt att öka och marknaden sitter nu på 318883 långa kontrakt mot 87836 stycken korta. Tecken till förhandlingar och/eller en starkare dollar bör leda till en våg av vinsthemtagningar från långa konton.

Konklusion: Marknaden testar nu motståndet vid $1337.

OBSERVATIONER

+ Dollarns fortsatta försvagning (ECB’s Draghi har hittills inte nämnt den allt starkare euron – gör han det på torsdag?).

+ Oron inför det amerikanska skuldtaket.

+ Den eskalerande situationen Nordkorea vs. USA.

+ Trump misslyckas med att få igenom sina frågor.

+ Förväntan på ECB om minskad QE.

+ Den spekulativa långa nettopositioneringen fortsätter att öka och har nu nått nivåer vi inte sett sedan sep/okt 2016.

+ Asiatisk fysisk import fortsatt stark.

+ SPDR guld ETF godkända enligt den nya Shariastandarden.

+ Fallande realräntor.

+ Tekniskt så är det positivt att vi åter är över 55d mv bandet och 233d mv samt trendlinjen från toppen 2011.

– Den spekulativa positioneringen börjar bli stor.

– Inflationen är fortsatt låg (utom Sverige, men det är temporärt drivet av semesterresor och elektronikskatt).

– Om dollarn skulle stiga kraftigt.

– Tekniskt är vi ordentligt överköpta.

– Den negativa divergensen är helt klart en risk vid en dollarekyl.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

DAX

Vi nådde nästan fram till det test av 233d mv som vi förra veckan förespråkade. Då den nya botten inte åtföljdes av en ny botten i indikatorn (stochastic) skapades en s.k. positiv divergens dvs. en ny botten i pris men en högre botten i indikatorn. Marknaden håller också i skrivande stund på att försöka ta sig upp ur den korta fallande kanalen och sannolikheten för att lyckas ser relativt god ut. Det första riktiga testet på uppsidan blir i området 12330/341 där vi tidigare gång efter annan sprungit på säljare.

Vi nådde nästan fram till det test av 233d mv som vi förra veckan förespråkade. Då den nya botten inte åtföljdes av en ny botten i indikatorn (stochastic) skapades en s.k. positiv divergens dvs. en ny botten i pris men en högre botten i indikatorn. Marknaden håller också i skrivande stund på att försöka ta sig upp ur den korta fallande kanalen och sannolikheten för att lyckas ser relativt god ut. Det första riktiga testet på uppsidan blir i området 12330/341 där vi tidigare gång efter annan sprungit på säljare.

Konklusion: Korrigerar högre men håll koll på ECB på torsdag.

OBSERVATIONER

+ Eurouppgången har åtminstone tagit en paus.

+ Tysk arbetslöshet är rekordlåg.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ De senaste bankkriserna i Spanien och Italien under juni har inte lett till några svallvågor snarare tvärtom.

+ Nästa viktiga stöd utgörs av 233d mv (som fortfarande har en positiv lutning) och den korta kanalbotten.

+ Det finns en fortsatt positiv divergens mellan den senaste botten i pris och indikatorn (högre botten).

– IFO export förväntningar föll i augusti.

– Det generella IFO indexet backade också i augusti.

– ZEW föll jämförbart med föregående period.

– Tysk BNP (kv.2) kom in något svagare än förväntat.

– Dieselgate (vi har inte sett slutet på detta än).

– President Trump’s handelspolitik, han har varnat tysk bilindustri.

– Den starkare euron utgör en motvind för hela eurozonen.

– Tekniskt så har månadsgrafen i juni signalerat för nedgång.

– Tekniskt så har vi brutit under den stigande 55d mv kanalen som nu också är i fallande.

– Tekniskt sett så ligger vi i en kortare fallande kanal.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

I väntan på torsdagens Riksbanks och ECB möte så har inte mycket skett med kursutvecklingen sedan förra veckan. Ett försök att kliva tillbaka upp över 8-kronorsnivån slogs omedelbart tillbaka. Oron för den amerikanska skuldtakssituationen fortsätter att (http://www.usdebtclock.org/ ) tynga dollarkursen, men att som media torgför att USA ställer in betalningarna är naturligtvis överdrivet, skatter kommer in som vanligt o förfallna lån kan förnyas så den stora effekten, precis som tidigare, är att delar av statsförvaltningen stängs ned för att balansera budgeten. För svensk del kommer Riksbanken inte att göra något som riskerar att stärka kronan allt för mycket dvs. när ECB börjar normalisera kommer Riksbanken att göra detsamma.

I väntan på torsdagens Riksbanks och ECB möte så har inte mycket skett med kursutvecklingen sedan förra veckan. Ett försök att kliva tillbaka upp över 8-kronorsnivån slogs omedelbart tillbaka. Oron för den amerikanska skuldtakssituationen fortsätter att (http://www.usdebtclock.org/ ) tynga dollarkursen, men att som media torgför att USA ställer in betalningarna är naturligtvis överdrivet, skatter kommer in som vanligt o förfallna lån kan förnyas så den stora effekten, precis som tidigare, är att delar av statsförvaltningen stängs ned för att balansera budgeten. För svensk del kommer Riksbanken inte att göra något som riskerar att stärka kronan allt för mycket dvs. när ECB börjar normalisera kommer Riksbanken att göra detsamma.

Konklusion: Fortfarande oroande nära 7.8935 stödet.

OBSERVATIONER

+ Sämre svenska PMI

+ Korträntedifferensen har fortsatt att öka.

+ Den spekulativa nettopositioneringen för lång euro/kort dollar är på historiskt höga nivåer men ökningen har stannat av.

+ Svensk handelsbalans för varor faller trendmässigt och nu senast hamnade vi i negativt territorium.

+ Riksbanken är fortsatt mycket expansiv.

+ Konjunkturinstitutets kronindex, KIX, är nu nära ett ev. korrektionsmål.

+ Hösten är säsongsmässigt en bättre dollarperiod med framför allt november som en stark månad för USD/SEK.

+ Tekniskt är marknaden översåld, divergerar och befinner sig nära ett viktigt stöd.

– Sämre svenskt inköpschefsindex.

– Nedtonade förväntningar på framtida FED-höjningar.

– Den amerikanska skuldtaksproblematiken.

– ECB har hittills inte kommenterat den allt starkare euron.

– Sve ekonomi är stark (ek.överraskningsindex högsta på 11 år).

– Om Riksbanken snabbare än förväntat blir mer hökaktig vilket vi är lite skeptiska till givet den senaste SEK-förstärkningen.

– Tekniskt sett oroväckande att vi inte kunde hålla oss kvar över 8:an.

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X1 & X4 S

OMX (TEKNISK ANALYS)

Prisutvecklingen har i princip gått enligt plan med en ny botten sedan förra tisdagen följt av en rekyl högre. Vi är nu tillbaka och testar det tidigare brottet ned under 233d mv. Ett steg tillbaka och sedan bör vi enligt skolboken testa 1583-området, det första riktigt viktiga motståndet. Så länge vi ligger kvar under 55d mv-bandet så bibehåller vi en avvaktande hållning då risken för ytterligare en nedgång kvarstår.

Prisutvecklingen har i princip gått enligt plan med en ny botten sedan förra tisdagen följt av en rekyl högre. Vi är nu tillbaka och testar det tidigare brottet ned under 233d mv. Ett steg tillbaka och sedan bör vi enligt skolboken testa 1583-området, det första riktigt viktiga motståndet. Så länge vi ligger kvar under 55d mv-bandet så bibehåller vi en avvaktande hållning då risken för ytterligare en nedgång kvarstår.

Konklusion: Rekylerar primärt mot 1583-området.

OBSERVATIONER

+ Den allt starkare kronan gör det svårt för Riksbanken att börja normalisera räntorna.

+ Ekonomisk statistik fortsätter att vara positiv.

+ Det långsiktiga vågmönstret är positivt.

+ Kortsiktigt så är marknaden översåld och har en tendens till en positiv divergens mellan pris och indikator.

+ Veckografen är nu översåld.

– Ökad politisk oro i USA (Trump, skuldtaket).

– Fortsatt starkare krona, framför allt mot dollarn.

– Bostadsbyggnadsbolag allt svagare.

– Månadsvändningssignal per sista juni.

– 55d mv band brutet och priset kvarstår i/under detta.

– 233d mv brutet och brottet bekräftat.

– En ”överdrivet” lång uppgångssekvens (11 månader i sträck) bröts i och med nedgången in juni.

– Månadsgrafen är överköpt.

– Fem vågor ned från toppen är illavarslande.

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Breaking some eggs in US shale

Lower as OPEC+ keeps fast-tracking redeployment of previous cuts. Brent closed down 1.3% yesterday to USD 68.76/b on the back of the news over the weekend that OPEC+ (V8) lifted its quota by 547 kb/d for September. Intraday it traded to a low of USD 68.0/b but then pushed higher as Trump threatened to slap sanctions on India if it continues to buy loads of Russian oil. An effort by Donald Trump to force Putin to a truce in Ukraine. This morning it is trading down 0.6% at USD 68.3/b which is just USD 1.3/b below its July average.

Only US shale can hand back the market share which OPEC+ is after. The overall picture in the oil market today and the coming 18 months is that OPEC+ is in the process of taking back market share which it lost over the past years in exchange for higher prices. There is only one source of oil supply which has sufficient reactivity and that is US shale. Average liquids production in the US is set to average 23.1 mb/d in 2025 which is up a whooping 3.4 mb/d since 2021 while it is only up 280 kb/d versus 2024.

Taking back market share is usually a messy business involving a deep trough in prices and significant economic pain for the involved parties. The original plan of OPEC+ (V8) was to tip-toe the 2.2 mb/d cuts gradually back into the market over the course to December 2026. Hoping that robust demand growth and slower non-OPEC+ supply growth would make room for the re-deployment without pushing oil prices down too much.

From tip-toing to fast-tracking. Though still not full aggression. US trade war, weaker global growth outlook and Trump insisting on a lower oil price, and persistent robust non-OPEC+ supply growth changed their minds. Now it is much more fast-track with the re-deployment of the 2.2 mb/d done already by September this year. Though with some adjustments. Lifting quotas is not immediately the same as lifting production as Russia and Iraq first have to pay down their production debt. The OPEC+ organization is also holding the door open for production cuts if need be. And the group is not blasting the market with oil. So far it has all been very orderly with limited impact on prices. Despite the fast-tracking.

The overall process is nonetheless still to take back market share. And that won’t be without pain. The good news for OPEC+ is of course that US shale now is cooling down when WTI is south of USD 65/b rather than heating up when WTI is north of USD 45/b as was the case before.

OPEC+ will have to break some eggs in the US shale oil patches to take back lost market share. The process is already in play. Global oil inventories have been building and they will build more and the oil price will be pushed lower.

A Brent average of USD 60/b in 2026 implies a low of the year of USD 45-47.5/b. Assume that an average Brent crude oil price of USD 60/b and an average WTI price of USD 57.5/b in 2026 is sufficient to drive US oil rig count down by another 100 rigs and US crude production down by 1.5 mb/d from Dec-25 to Dec-26. A Brent crude average of USD 60/b sounds like a nice price. Do remember though that over the course of a year Brent crude fluctuates +/- USD 10-15/b around the average. So if USD 60/b is the average price, then the low of the year is in the mid to the high USD 40ies/b.

US shale oil producers are likely bracing themselves for what’s in store. US shale oil producers are aware of what is in store. They can see that inventories are rising and they have been cutting rigs and drilling activity since mid-April. But significantly more is needed over the coming 18 months or so. The faster they cut the better off they will be. Cutting 5 drilling rigs per week to the end of the year, an additional total of 100 rigs, will likely drive US crude oil production down by 1.5 mb/d from Dec-25 to Dec-26 and come a long way of handing back the market share OPEC+ is after.

Analys

More from OPEC+ means US shale has to gradually back off further

The OPEC+ subgroup V8 this weekend decided to fully unwind their voluntary cut of 2.2 mb/d. The September quota hike was set at 547 kb/d thereby unwinding the full 2.2 mb/d. This still leaves another layer of voluntary cuts of 1.6 mb/d which is likely to be unwind at some point.

Higher quotas however do not immediately translate to equally higher production. This because Russia and Iraq have ”production debts” of cumulative over-production which they need to pay back by holding production below the agreed quotas. I.e. they cannot (should not) lift production before Jan (Russia) and March (Iraq) next year.

Argus estimates that global oil stocks have increased by 180 mb so far this year but with large skews. Strong build in Asia while Europe and the US still have low inventories. US Gulf stocks are at the lowest level in 35 years. This strong skew is likely due to political sanctions towards Russian and Iranian oil exports and the shadow fleet used to export their oil. These sanctions naturally drive their oil exports to Asia and non-OECD countries. That is where the surplus over the past half year has been going and where inventories have been building. An area which has a much more opaque oil market. Relatively low visibility with respect to oil inventories and thus weaker price signals from inventory dynamics there.

This has helped shield Brent and WTI crude oil price benchmarks to some degree from the running, global surplus over the past half year. Brent crude averaged USD 73/b in December 2024 and at current USD 69.7/b it is not all that much lower today despite an estimated global stock build of 180 mb since the end of last year and a highly anticipated equally large stock build for the rest of the year.

What helps to blur the message from OPEC+ in its current process of unwinding cuts and taking back market share, is that, while lifting quotas, it is at the same time also quite explicit that this is not a one way street. That it may turn around make new cuts if need be.

This is very different from its previous efforts to take back market share from US shale oil producers. In its previous efforts it typically tried to shock US shale oil producers out of the market. But they came back very, very quickly.

When OPEC+ now is taking back market share from US shale oil it is more like it is exerting a continuous, gradually increasing pressure towards US shale oil rather than trying to shock it out of the market which it tried before. OPEC+ is now forcing US shale oil producers to gradually back off. US oil drilling rig count is down from 480 in Q1-25 to now 410 last week and it is typically falling by some 4-5 rigs per week currently. This has happened at an average WTI price of about USD 65/b. This is very different from earlier when US shale oil activity exploded when WTI went north of USD 45/b. This helps to give OPEC+ a lot of confidence.

Global oil inventories are set to rise further in H2-25 and crude oil prices will likely be forced lower though the global skew in terms of where inventories are building is muddying the picture. US shale oil activity will likely decline further in H2-25 as well with rig count down maybe another 100 rigs. Thus making room for more oil from OPEC+.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA ska införa 50 procent tull på koppar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter6 dagar sedan

Nyheter6 dagar sedanKopparpriset i fritt fall i USA efter att tullregler presenterats