Analys

SEB Råvarubrev 28 april 2015

Ökad volatilitet i valutor ger möjligheter för råvaror

Ökad volatilitet i valutor ger möjligheter för råvaror

MARKNADEN I KORTHET

Under förra veckan var det globala sentimentet i mycket positivt. Aktiemarknaderna runt om i världen stängde på plus och Asienbörserna tillsammans med OMX var de stora vinnarna. Råvaruindex för samtliga sektorer stängde veckan positivt, bortsett från ädelmetaller. Starkast gick energisektorn; främst baserat på uppgången i oljepriset.

Senaste tiden har data från USA varit relativt svag och US-dollarn har också försvagats mot euron liksom mot de flesta andra valutor, vilket syns i en nedgång i US-dollarindex. Dock gick kronan sämre och försvagades mot US-dollarn men även mot euron, trots de orosmoln som omger valutaunionen.

Marknaden tror inte på och är inte positionerad för en så kallad Grexit, men landets deadline för en IMF-återbetalning den 12:e maj närmar sig snabbt. Det ser inte ut som om landet kommer att kunna fullfölja betalningen och man riskerar därför att hamna i en så kallad grace period, vilket i praktiken innebär att man flyttar fram deadline med en månad. Detta givet att IMF går med på det, vilket dock verkar vara sannolikt. Vad som händer därefter givet att Grekland fortfarande inte kan betala går bara att spekulera i, men ett är helt säkert – det kommer att bli stökigt på valutamarknaderna bara landet går förbi sin första, egentliga, deadline i maj. För en råvaruinvesterare är utvecklingen på valutamarknaden central då de absolut flesta råvaror är noterade i US-dollar, men man som investerare ofta är intresserad av att få avkastningen i kronor. Dock kan både US-dollarn och kronan stärkas mot euron i scenariot ovan. En råvara som då kan vara intressant är guldet, vilket mycket väl kan få ett gott stöd och röra sig uppåt; kanske också med lägre volatilitet än valutorna – väl värt att börja fundera på. Så sent som i januari i år var guldet uppe i en nivå om 1 300 US-dollar per troy ounce och har därefter gått ned till en dagsnotering om 1 202 US-dollar per troy ounce. Läs också gärna mer om våra valutacertifikat, vilka gör det möjligt att tjäna pengar på upp- och nedgångar i valutakurser. Se länkarna till höger!

Under veckan kommer en hel del data från USA; bland annat BNP, räntebesked samt arbetsmarknadsdata och förväntningarna ser på det hela taget försiktigt positiva ut. Samtidigt ser vi inverterade yieldkurvor för grekiska statsobligationer – vilket minst sagt är ett dåligt tecken – och ett räntebeslut från Riksbanken på onsdag som marknaden tror kommer innebära ytterligare sänkt ränta från dagens minusnivå. Ingen kan påstå att det inte händer saker i finansmarknaden!

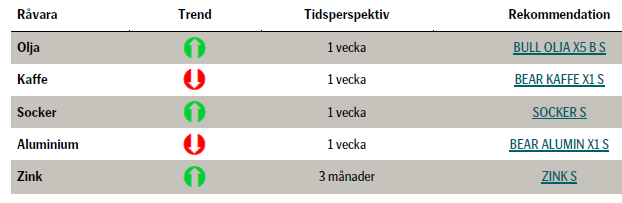

TRENDER I SAMMANDRAG

- US-dollarindex försvagades under förra veckan, vilket gav fundamentalt stöd åt oljepriset

- Amerikanska oljelager fortsatte att öka, medan antalet oljeriggar fortsatte att falla

- Brentoljan bröt genom sitt 120-dagars glidande medelvärde – bullish signal

- Den brasilianska realen starkare. Kan fortsätta korrektionen. Påverkan på kaffe- och sockerpriserna

- Kinesisk produktion och export av aluminium förutspås öka signifikant och spä på det globala överskottet.

- Fortsatt stigande pris på zink och finansiella aktörer fortsätter att öka sin exponering.

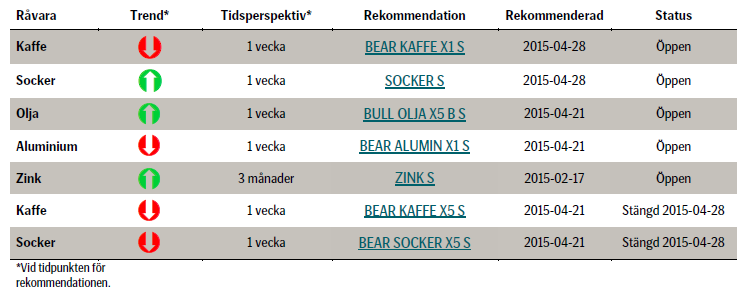

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

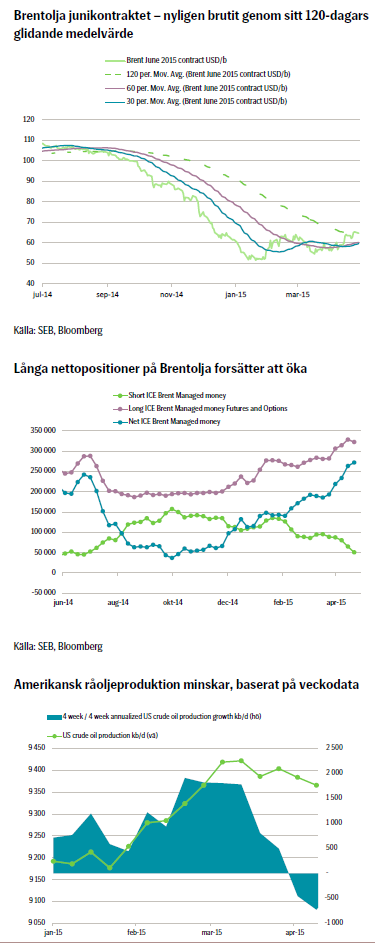

Förra veckan gick Brentoljepriset upp 2,9 procent och stängde veckan på 65,28 US-dollar per fat. Brentoljans junikontrakt bröt på torsdagen för första gången sedan augusti genom sitt 120-dagars glidande medelvärde, vilket är att betrakta som en teknisk milstolpe.

Förra veckan gick Brentoljepriset upp 2,9 procent och stängde veckan på 65,28 US-dollar per fat. Brentoljans junikontrakt bröt på torsdagen för första gången sedan augusti genom sitt 120-dagars glidande medelvärde, vilket är att betrakta som en teknisk milstolpe.

US-dollarindex, vilket är en mycket viktig faktor för oljepriset (relationen är inverterad), stängde -0,6 procent över veckan och gav oljepriset positiv medvind. Indexet har tappat från tidigare förstärkning på grund av svag amerikansk data i första kvartalet. Om US-dollarn hamnar i en period av tillbakagång så kommer det att hjälpa till att driva oljepriset högre. Indexet har också rört vid sitt 60-dagars glidande medelvärde och om det bryter igenom så vore det första gången sedan juli 2014.

Amerikanska oljelager fortsatte att öka vilket syntes i förra veckans data, även om ökningarna är mindre än tidigare, vilket i sin tur håller den globala marknaden tight. Antalet oljeriggar i bruk fortsatte stabilt att minska. Amerikansk veckodata indikerar också att råoljeproduktionen fortsätter att falla med en årsvis takt om 730 000 fat per dag, mätt under en fyraveckorsperiod. Fallande antal oljeriggar samt amerikansk oljeproduktion upprätthåller en bullish stämning i oljemarknaden.

Spekulativa positioner netto i Brentolja är på de högsta nivåerna någonsin i absoluta termer, men inte relativt totala antalet utstående positioner. Den relativa nivån om 10,1 procent är dock fortfarande hög, sett mot historiska högstanivåer från 2011 om 13,9 procent. Spekulativa positioner i WTI är även de omfattande. Det finns också en risk för en teknisk tillbakagång.

Vid CERAWeek (en internationell energikonferens) förra veckan hördes inte längre en samstämmig negativ syn på oljepriset. Pira, ett välrenommerat analyshus, gav följande vy (fritt översatt): ”Det föreligger en pressad utbudssituation redan i sommar. Marknaden har fokuserat på att förstöra tillgången i nio månader. De kommer att vara tvungna att börja tänka på att tillföra på utbudssidan igen.” Vid konferensen fanns både övertygelse och bevis för att tillväxten i efterfrågan under första kvartalet 2015 var stark. BP ser nu efterfrågan 2015 på olja på +1,6 procent, vilket är dubbelt så mycket som förra året.

TREND

- Fortfarande bullish efter förra veckans brott genom Brentoljans 120-dagars glidande medelvärde

- US-dollarindex på väg att bryta genom sitt 60-dagars glidande medelvärde

- Antalet amerikanska oljeriggar och –produktion fortsätter att falla

- Säsongen för ökad amerikansk bilism har inletts och den globala marknaden för bensin är redan pressad

- Saudiarabien producerar nära rekordvolymer redan innan andra halvåret 2015, vilket är en period av stark efterfrågan

- Hög geopolitisk risk i Mellanöstern

- Vi tror på Brentoljepris upp i nuvarande bull-race. Mycket höga långa nettopositioner föranleder försiktighet. Så fort amerikanska oljelager börjar falla kan det vara tid att ta hem förtjänst på långa positioner

REKOMMENDATION

- BULL OLJA X5 B S

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

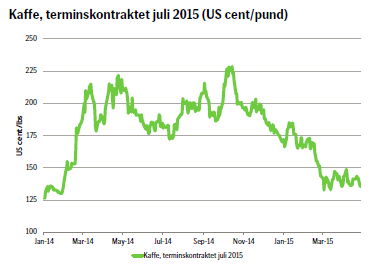

KAFFE

Under veckan som gick stärktes den brasilianska realen mot US-dollarn och följaktligen gick priset på kaffe upp, men med relativt stor variation intradag. Realen är just nu en oerhört volatil valuta. Brasilianska – liksom även internationella – lager av kaffe minskade också mycket litet netto under perioden. Vidare kom rapporter om att skörden i Brasilien inte blir så dålig som befarat. Spekulativa korta positioner i arabicabönor ökade netto och vi ser nu den största nettopositionen på drygt ett år.

Under veckan som gick stärktes den brasilianska realen mot US-dollarn och följaktligen gick priset på kaffe upp, men med relativt stor variation intradag. Realen är just nu en oerhört volatil valuta. Brasilianska – liksom även internationella – lager av kaffe minskade också mycket litet netto under perioden. Vidare kom rapporter om att skörden i Brasilien inte blir så dålig som befarat. Spekulativa korta positioner i arabicabönor ökade netto och vi ser nu den största nettopositionen på drygt ett år.

Den brasilianska skörden mognar fortfarande på sina träd, men på grund av nederbörd är det inte sannolikt att skörden börjar före mitten av juni. Lokala meteorologer påstår att vädret kommer att vara mycket gott de närmaste månaderna med avseende på kaffe-, socker- och majsskördarna. Med största sannolikhet har marknaden ett betydande tillskott av bönor att vänta i juli. Det rapporteras samtidigt om en lägre efterfrågan på kaffe från konsumenter i Europa.

Tekniskt ser vi en typisk bear-flagga, det vill säga en signal om att priset skall ned: Sedan början av mars har priset i huvudsak gått sidledes med i intervallet hög volatilitet och det har rört sig under relevanta glidande medelvärden. Magnituden av uppgången alldeles i början av mars är sannolikt av samma magnitud som fallet i så fall kommer att ha – det vill säga nedåt cirka 120 US-cent per pund. Stödet vid 134,35 US-cent per pund är centralt och bryts det är det risk för fri väg nedåt. Igår, måndag, testades också detta stöd.

Sammantaget ser vi att förra veckans position gick åt fel håll på grund av den starkare realen, vars rörelse i sin tur sannolikt mest beror på en svagare US-dollar, men vi tror fortsatt på ett fallande kaffepris även om vi varnar för att realen kan ha stor påverkan. Därför ändrar vi vår rekommendation till BEAR KAFFE X1 S, det vill säga med lägre hävstång. Detta för att vi tror på nedgången, men vill inte riskera alltför stora svängningar på grund av realens rörelser.

TREND

- Fundamenta och teknikaliteter pekar på ett lägre pris

- Marknaden väntar på att den brasilianska skörden är bärgad

- Vi tror på ett fundamentalt lägre kaffepris, men utvecklingen av priset kommer sannolikt att präglas av relativt stora svängningar.

REKOMMENDATION

- BEAR KAFFE X1 S – men håll koll på den brasilianska realen!

SOCKER

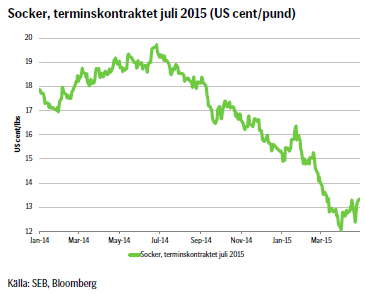

Rent generellt har nyhetsflödet kring socker under veckan varit tunt. Prisutvecklingen har i stort följt den brasilianska realens förstärkning gentemot US-dollarn, men har haft en volatil utveckling med relativt stora intradag-svängningar, vilka kan förklaras av stötvisa rapporter om varierande utbud och efterfrågan globalt.

Rent generellt har nyhetsflödet kring socker under veckan varit tunt. Prisutvecklingen har i stort följt den brasilianska realens förstärkning gentemot US-dollarn, men har haft en volatil utveckling med relativt stora intradag-svängningar, vilka kan förklaras av stötvisa rapporter om varierande utbud och efterfrågan globalt.

Under årets första månader då realen kraftigt försvagades mot US-dollarn såg de brasilianska producenterna sina produktionskostnader reduceras och samtidigt gynnades exporten. Detta drev ned priserna, men nu råder motsatt förhållande. I sin tur gör detta att man i Brasilien hellre producerar etanol än socker av sockerrören, då etanolen i stor utsträckning används inhemskt.

Precis som för kaffet kommer vädret enligt lokala källor vara mycket bra i för sockerodlingen viktiga områden i Brasilien. I övrigt är det rent generellt olika bud från olika sockerproducerande länder i världen vad gäller produktion och kvalitet. Man kan sammanfatta marknaden för socker med att uppgången i priset har att göra med den brasilianska realens förstärkning mot US-dollarn, men det finns egentligen inga fundamentala faktorer som talar för en kraftig fortsatt uppgång av priset.

Det tekniska perspektivet visar på ett motstånd vid 13,45 US-cent per pund och om det bryts, vilket enligt den tekniska vyn är sannolikt, kommer vi hamna uppåt 13,90-14,05. Går vi däremot genom nivån 12,37 på väg nedåt är vägen öppen för vidare fall. Tekniskt tror vi sammantaget att priset kommer att stärkas närmaste 1-2 veckorna för att sedan fortsätta falla.

Vad är då huvudspåret? Vi tror fortsatt på en nedgång i sockerpriset, men först efter att korrektionen uppåt är klar. Vi ändrar vår rekommendation från förra veckan till SOCKER S med kort tidshorisont. Då realen har så stor påverkan på kursen måste man också noga hålla ett öga på den!

TREND

- Volatil utveckling på grund av att den brasilianska realen stärks

- Fundamenta och teknikaliteter pekar på ett högre pris som sedan skall falla tillbaka

- Vi tror att sockerpriset kommer att stärkas för att sedan falla tillbaka

REKOMMENDATION

- SOCKER S – men håll ett öga på realen!

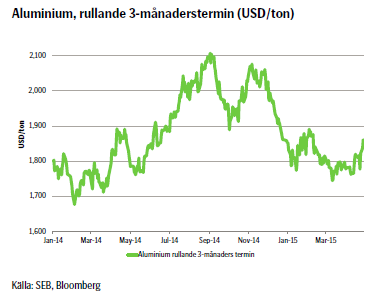

ALUMINIUM

Under veckan som gick kom en hel del intressant data och nyheter vad gäller marknaden för aluminium och fokus var föga förvånande på Kina. Bland annat rapporterades att landet under 2015 kommer att addera lika mycket kapacitet för att tillverka aluminium som resten av världen tillsammans, samt att kinesisk export av aluminium ökade med 75 procent i mars jämfört med ett år tidigare. Senare under veckan kom också nyheten att Kina slopar skatten på export av en del typer av aluminiumprodukter, vilken tidigare hade en uppenbart hämmande effekt på aluminiumexporten.

Under veckan som gick kom en hel del intressant data och nyheter vad gäller marknaden för aluminium och fokus var föga förvånande på Kina. Bland annat rapporterades att landet under 2015 kommer att addera lika mycket kapacitet för att tillverka aluminium som resten av världen tillsammans, samt att kinesisk export av aluminium ökade med 75 procent i mars jämfört med ett år tidigare. Senare under veckan kom också nyheten att Kina slopar skatten på export av en del typer av aluminiumprodukter, vilken tidigare hade en uppenbart hämmande effekt på aluminiumexporten.

Detta kommer naturligtvis ha påverkan på aluminiummarknaden och priset. Tidigare har den Kinesiska marknaden för aluminium å sin sida och världsmarknaden å andra sidan i många avseenden varit skilda från varandra, men i och med den nya kinesiska ordningen där producenter kan exportera aluminium integreras de i större utsträckning och implikationerna för priset är tydligt på nedsidan. Samtidigt, och i linje med vad som är konstaterat ovan, gick Rusal, världens största tillverkare av aluminium, under förra veckan ut och sade att de överväger att ytterligare minska sin produktion.

Förra veckan konstaterade vi ur ett tekniskt perspektiv att vi hade en nedgång att vänta i aluminiumpriset. Detta materialiserades inte, utan priset bröt istället igenom motståndet 1810 US-dollar per ton. Det första motståndet möttes vid 1844 US-dollar per ton, där också utvecklingen vände och stadigt sjönk under veckan. Under samma period var också priset ned cirka 1 procent.

Med tanke på senaste tidens nyheter och svaga data från Kina tror vi fundamentalt på en fortsatt nedgång i priset; både i närtid och i ett längre perspektiv. Dock är priset i stor utsträckning avhängigt utvecklingen i US-dollarn och i skrivande stund fortsätter US-dollarindex att försvagas, vilket påverkar priset på aluminium positivt. Håll därför ett öga på US-dollarkursen – när försvagningen avstannar kan det vara läge att gå kort i aluminium om man tror på det fundamentala perspektivet.

TREND

- Globalt överskott av aluminium

- Kina kommer exportera betydligt mer än idag

- Priset på aluminium bör fortsätta sin resa nedåt

REKOMMENDATION

- BEAR ALUMIN X1 S

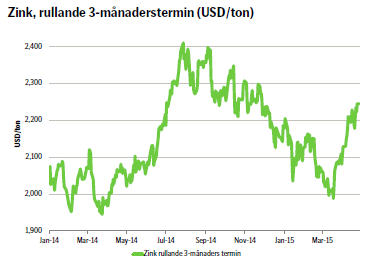

ZINK

Zinken går från klarhet till klarhet. Priset steg för sjätte veckan i rad och börjar innevarande vecka i samma anda. 3-månaderspriset på Londons metallbörs (LME) har sedan i mitten av mars stigit med 14,5 procent. Av LME:s statistik går att utläsa att finansiella aktörer ökar exponeringen genom att köpa terminskontrakt. Det vi ser nu är klassiskt: Fonder och andra investerare diskonterar den förväntade framtida – förbättrade – fundamentala situationen. Marknaden räknar med ett underskott i slutet av detta år eller, kanske mer sannolikt enligt vår mening, under nästa år.

Zinken går från klarhet till klarhet. Priset steg för sjätte veckan i rad och börjar innevarande vecka i samma anda. 3-månaderspriset på Londons metallbörs (LME) har sedan i mitten av mars stigit med 14,5 procent. Av LME:s statistik går att utläsa att finansiella aktörer ökar exponeringen genom att köpa terminskontrakt. Det vi ser nu är klassiskt: Fonder och andra investerare diskonterar den förväntade framtida – förbättrade – fundamentala situationen. Marknaden räknar med ett underskott i slutet av detta år eller, kanske mer sannolikt enligt vår mening, under nästa år.

Vad som nu krävs är att de signaler som tyder på att balansen förbättras faktiskt också materialiseras. Investerare köper främst på (det vill säga förväntar sig effekter av) minskat utbud. Om prisbilden skall hålla sig varaktigt stark så krävs också att den industriella efterfrågan tar fart. Andra kvartalet är säsongsmässigt starkt, men än så länge märks inte några tydliga tecken på lagerbyggnad, vilket annars brukar visa sig i april/maj. Baserat på detta ser vi därför fortsatt risk för rekyler nedåt

TREND

- Fortsatt stigande pris på zink

- Finansiella aktörer ökar sin exponering och diskonterar framtida ytterligare förbättrad situation

- Sannolikt underskott nästa år

- Vi tror att priset på zink fundamentalt kommer att fortsätta stärkas i det långa perspektivet, med reservation för tillfälliga rekyler nedåt

REKOMMENDATION

- ZINK S – köp på tillfällig nedgång!

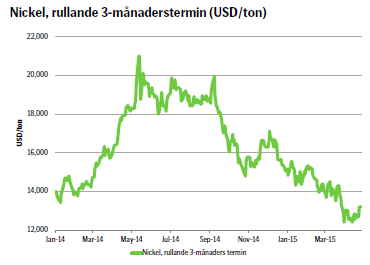

NICKEL

I förra veckan satte vi nickel på bevakning då vi ansåg att det var för tidigt att köpa metallen; åtminstone ur ett fundamentalt perspektiv. Vi bedömde samtidigt att priset överreagerat på nedsidan och att det var moget för en rekyl – vilken vi fick med besked! Sedan i fredags morse har 3-månaderspriset stigit drygt fem procent. Det är inte ovanligt med dylika rörelser på nickel, vilken är den mest volatila metallen. Vi är i det säsongsmässigt starka kvartalet så det finns utrymme för en efterfrågeökning från industrin, vilken i sin tur ger god sannolikhet för att priset åtminstone börjar bottna ur.

I förra veckan satte vi nickel på bevakning då vi ansåg att det var för tidigt att köpa metallen; åtminstone ur ett fundamentalt perspektiv. Vi bedömde samtidigt att priset överreagerat på nedsidan och att det var moget för en rekyl – vilken vi fick med besked! Sedan i fredags morse har 3-månaderspriset stigit drygt fem procent. Det är inte ovanligt med dylika rörelser på nickel, vilken är den mest volatila metallen. Vi är i det säsongsmässigt starka kvartalet så det finns utrymme för en efterfrågeökning från industrin, vilken i sin tur ger god sannolikhet för att priset åtminstone börjar bottna ur.

Om priset kommer tillbaka till genombrottsnivån 13 000 US-dollar/ton för 3-månaders LME betraktar vi det som ett bra köptillfälle.

TREND

- Priset på nickel har rekylerat uppåt – volatil utveckling

- Avvaktar efterfrågeökning från industrin – indikation på att priset har bottnat ur

- Vi tror på en volatil utveckling. Håll metallen under bevakning för att fånga en kommande uppsida.

REKOMMENDATION

- BULL NICKEL X2 S – köp på en dipp nedåt 13 000 US-dollar per ton

EL

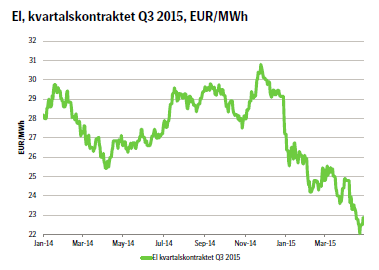

Känslan i den nordiska elmarknaden fortsätter att vara ganska dämpad. Inga speciella nyheter har synts i flödet under veckan och priset har fortsatt att röra sig nedåt, men fick mot slutet av förra veckan genom en rörelse uppåt i den kontinentala marknaden viss support och juli-kontraktet gick upp något i torsdags, öppnade högre på fredagen och fortsatte något uppåt igår.

Känslan i den nordiska elmarknaden fortsätter att vara ganska dämpad. Inga speciella nyheter har synts i flödet under veckan och priset har fortsatt att röra sig nedåt, men fick mot slutet av förra veckan genom en rörelse uppåt i den kontinentala marknaden viss support och juli-kontraktet gick upp något i torsdags, öppnade högre på fredagen och fortsatte något uppåt igår.

Vidare har kolpriset gått ned en del, vilket sätter ytterligare fundamental press nedåt på priset. Överskottet i den hydrologiska balansen är fortfarande i en svag uppåttrend, men prognosticeras i och för sig snart ha sitt lokala maximum. Inflödet i reservoarerna är än så länge normala. Det rapporteras dock att de norska fjällen håller snö motsvarande 58 TWh, vilket är 8 TWh mer än förra året – inga signaler som direkt ger ett långsiktigt stöd för elpriset.

Idag tisdag annonserade Vattenfall att de kommer stänga ned kärnkraftreaktorerna Ringhals 1 och 2 fem till sju år tidigare än vad som förut har kommunicerats. Detta på grund av vikande lönsamhet och ökande produktionskostnader. Senast förra veckan sade också Vattenfalls CEO i en intervju att elpriset sannolikt inte kommer börja stiga förrän år 2020.

Med risk för att låta tråkiga upprepar vi vad vi har sagt under de senaste veckorna: Nedåttrycket i terminspriset på nordisk el kvarstår, men vi är försiktiga med en rekommendation. Den aktive investeraren kan dock påpassligt handla på rörelser i marknaden.

TREND

- Fortsatt fundamentalt nedåttryck baserat på milt väder och överskott i den hydrologiska balansen

- Överlag dämpad känsla i marknaden

- Vi ser överlag ett fortsatt nedåttryck på elpriset, men är försiktiga med någon uttalad rekommendation. En aktiv investerare kan fortfarande köpa bear-certifikat på lokala toppar och bull-certifikat i lokala dalar.

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD