Analys

SEB Råvarubrev 25 augusti 2015

Kina chockar – men är verkligen alla siffror röda?

Sommarens tema för råvaror kan sammanfattas i ett ord: Turbulent. Vi har sett prisnedgångar i nästan samtliga råvaror sedan vi skickade ut det sista Råvarubrevet innan sommaren. Utvecklingen härrör till stor del från det negativa sentiment som har spridit sig över världens aktiemarknader och som härrör till marknadernas oro inför Kinas ekonomi. Shanghaibörsen har sedan mitten av juni gått ned våldsamma 38 procent sedan mitten av juni. En sådan kraftig nedgång skapar förstås stor osäkerhet och inte minst basmetaller har drabbats av ett vikande sentiment. Vad som i mer generella termer har störst påverkan på sentimentet på världens marknader är fortsatt att Kina lägger om sin ekonomi från nästan uteslutande produktion, vilket i sig inte är någon nyhet, men marknaderna oroas av att en av världens största ekonomier skall bromsa in kraftigare än vad man har räknat med. Senaste tidens data har tolkats så, liksom att man i förrförra veckan devalverade sin valuta, yuanen, vilket tolkades som att regeringen själva var oroliga för ekonomins konkurrenskraft. I fredags kom också en preliminär PMI-siffra (inköpschefsindex) som visade på en negativ vändning – någonting som sannolikt i sin tur också har påverkats av den senaste tidens börsnedgångar.

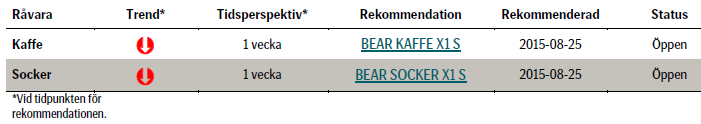

Oljan har fortsatt att trenda nedåt och är på nivåer senast noterade år 2009. Fortsatt lagerbyggnad och mycket stor och ökande global produktion är de faktorer som har fått priset att fortsätta sjunka. Marknaden letar nu efter en nivå där produktionen skall börja minska och därigenom stabilisera priset.

När det gäller jordbruksprodukter har kaffe och socker fortsatt sin negativa pristrend. Vetet stack iväg rejält i juni då rapporter om ogynnsamma väderförhållanden i viktiga odlingsområden nådde marknaden. Under juli och augusti har dock priset konvergerat ned till och förbi längre glidande medelvärden. Den enskilt viktigaste faktorn för jordbruksprodukterna är fortsatt el Niño och effekterna har märkts i exempelvis både Indien och Central- och Sydamerika, där vädret har varit torrare än både normalt och vad som har varit förväntat. Det är viktigt att bevaka utvecklingen här, eftersom en uppgång i matpriser i Indien kan leda till en global uppgång generellt.

Vad innebär då den senaste tidens prisrörelser? Ihållande nedgång på råvarupriser – borde inte priserna gå upp över tid? Är det inte både nödvändigt och naturligt? Svaret är ”nja”. Vi har jämfört ett brett index på råvaror med global årlig BNP-tillväxt och även jämfört samma råvaruindex med några andra tillgångsslag (olika aktieindex och ett brett obligationsindex) där vi ser på genomsnittlig kvartalsvis avkastning över varje konjunkturcykel under nästan 20 år. Det framgår tydligt att råvaror är relativt volatila men riktningsstabila; det vill säga att vid nedgångar går priset kraftigt ned och vid uppgångar går det kraftigt upp utan att avvika alltför mycket från sin trend. Med andra ord innebär placeringar i råvaror lika mycket att vara med på upp- som på nedgångar. Att råvaror går ned i pris är lika naturligt som att de går upp (till skillnad från en del andra tillgångsslag) då allting verkligen handlar om att utbud måste möta efterfrågan – behövs det mer av någonting stiger priset tills produktionen har ökat, varefter priset återigen sjunker. Tack vara bearcertifikat kan man som investerare hitta intressanta möjligheter även vid nedgångar.

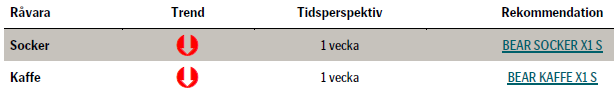

TRENDER I SAMMANDRAG

- Kinas inbromsning dämpar det generella sentimentet

- Oljan trendar lägre på grund av överproduktion och fortsatt lagerbyggnad. Söker stabil nivå

- Basmetaller ned på grund av negativt sentiment samt fortsatt överproduktion

- Jordbruksprodukter generellt nedåt. El Niño viktig prispåverkande faktor

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

Den senaste tiden har varit turbulent för oljan. Kinas devalvering av yuanen spädde förra veckan först på det negativa sentimentet för att sedan utlösa den massiva rörelsen bort från risk som vi har sett de senaste dagarna. Detta har förstås även betydelse för oljepriset, vilket har fortsatt att tryckas nedåt.

Den senaste tiden har varit turbulent för oljan. Kinas devalvering av yuanen spädde förra veckan först på det negativa sentimentet för att sedan utlösa den massiva rörelsen bort från risk som vi har sett de senaste dagarna. Detta har förstås även betydelse för oljepriset, vilket har fortsatt att tryckas nedåt.

En stor del av diskussionerna vad gäller olja handlar om efterfrågans tillväxt. Både amerikanska EIA och internationella IEA (två viktiga energiorgan) menar att det globala överskottet av olja kommer att växa, men att efterfrågan samtidigt reagerar positivt på de lägre prisnivåerna. IAE justerar dessutom upp sitt globala estimat för efterfrågans tillväxt.

Men kan produktionen fortsätta så här för evigt? Hur stort kan det globala överskottet av olja bli? Svaren är nej respektive oklart. OPEC:s nästa möte är i december och frågan är vilken produktion de kommer att bestämma. Som det ser ut nu kommer de sannolikt sikta på en nivå där amerikansk skifferoljeproduktion är olönsam, vilket hittills har varit ett pris på Brentoljan kring 60-65 US-dollar per fat. Globala oljelager ökar – 1,2 miljoner fat per dag bland OECD-länderna – samtidigt som amerikanska oljelager i princip rör sig sidledes även om amerikansk oljeproduktion minskar. Produktionen av skifferolja blir dock hela tiden effektivare och fler aktörer kan lönsamt pumpa olja på allt lägre nivåer. Förra veckan ökade faktiskt också antalet amerikanska oljeriggar, vilket verkligen inte ger stöd för priset.

En annan viktig fråga är om avtalet med Iran avseende landets kärnenergiprogram kommer att bifallas i den amerikanska kongressen den 17:e september. Med största sannolikhet kommer det att röstas igenom, vilket i så fall i praktiken kommer innebära att ytterligare olja når marknaden genom Irans då högre produktion.

Vad allting nu handlar om är att priset faktiskt skall sjunka till en nivå så låg att produktionen svarar med att faktiskt sjunka. Lagerbyggnaden behöver avta och lagren minska. Frågan är hur lång tid detta kommer att ta och vilken denna nivå faktiskt är.

Vad betyder detta ur ett längre perspektiv? Ett stort överskott av olja kommer rent mekaniskt att leda till att oljepriset kommer att ligga på lägre nivåer än vad vi är vana vid. Konventionella oljeproducenter, det vill säga icke-skifferolja, kommer sannolikt att investera mindre i sina anläggningar. Skulle investeringarna helt sluta beräknar vi att denna produktion kommer minska med cirka 5 procent per år. Eftersom det tar tid för förändringar i investeringar att slå igenom i produktionen kan effekterna komma först efter några år och skiftet från överskott till underskott av olja ses först 2017-2018. Å andra sidan kan detta kompenseras av amerikansk skifferoljeproduktion, vilket i alla fall skulle kunna få priset att landa på en nivå kring 60 US-dollar per fat. Det är en spännande utveckling…

TREND

- Världen är i konsekvent överproduktion av olja. Globala lager växer och ser ut att fortsätta att göra det

- Bear-signaler från amerikanska oljelager som inte minskar. Sannolikt kommer mer olja att komma från Iran

- Brentoljan söker en lägre prisnivå där produktionen faktiskt börjar minska

- I det korta perspektivet tror vi att priset på Brentolja kommer att tryckas ned ytterligare. Med WTI:n under 40 US-dollar per fat dras Brenten ytterligare nedåt

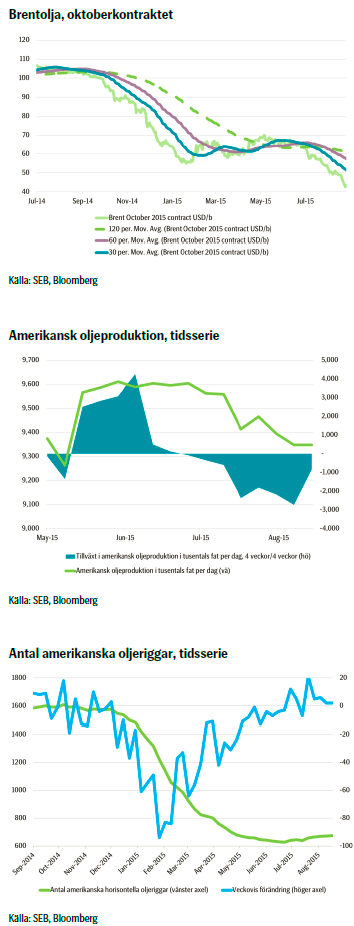

KAFFE

Under våren var kaffe en av de råvaror som vi skrev mest om – mycket tack vare de kraftiga svängningarna i priset, vars längre trend tydligt var nedåt. Detta gav också intressanta möjligheter. Under sommaren rekylerade priset också uppåt för att sedan återigen vända nedåt och vi ser nu en intressant möjlighet i råvaran:

Under våren var kaffe en av de råvaror som vi skrev mest om – mycket tack vare de kraftiga svängningarna i priset, vars längre trend tydligt var nedåt. Detta gav också intressanta möjligheter. Under sommaren rekylerade priset också uppåt för att sedan återigen vända nedåt och vi ser nu en intressant möjlighet i råvaran:

Världen verkar fortfarande vara i överproduktion av kaffe, globala lager är relativt stora och priset har ur ett längre perspektiv tydligt trendat nedåt. Under våren väcktes oro för att världens största producent av kaffe, Brasilien, skulle drabbas av för kraftiga regn som skulle förstöra årets skörd, men vädret blev istället relativt gynnsamt. Rekylen uppåt i pris nyligen berodde till största delen på att årets skörd i Brasilien verkade ge bönor som var små till storleken, i kombination med att brasilianska lager av kaffe hade krympt till oroväckande låga nivåer. Vidare har vädret visat sig vara instabilt under skörden, men rapporter kom under förra veckan om istället gynnsamt väder.

Dock har den brasilianska valutan real fortsatt försvagas. Landet är finansiellt i en turbulent period och trots att en del producenter har sagt att man vill hålla igen produktionen för att hålla priserna uppe, så är det gynnsamt att sälja och exportera mer kaffe för inhemska producenter. Att vädret under skörden har förbättrats gör också att den är lättare att bärga. Alla faktorer i kombination är sannolikt en bidragande orsak till att priset ändå har vänt nedåt.

Tekniskt ser vi tydligt att risken är på nedsidan. Vi har ett stöd vid 120 US-cent per pund, men sedan är det svårare att tekniskt dra några slutsatser. Marknaden har testat högre nivåer än dagens, men föll tillbaka. Nästa motstånd är kring nivån 130-132 US-cent per pund.

Sammantaget tror vi på hög volatilitet i kaffepriset framöver. Dock är risken på nedsidan, varför vi väljer att ta en kort position i kaffe medan vi noga följer utvecklingen och håller koll på volatiliteten.

TREND

- Osäkerhet inför el Niños fortsatta effekter

- Svagare brasiliansk real gynnsam för export av bönor – leder till lägre pris

- Vi tror på en fortsatt negativ trend för kaffepriset

REKOMMENDATION

- BEAR KAFFE X1 S – men håll koll på volatiliteten!

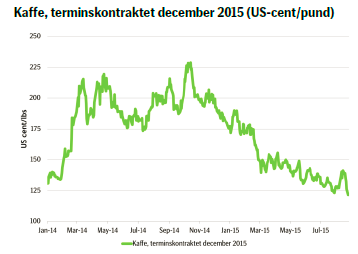

SOCKER

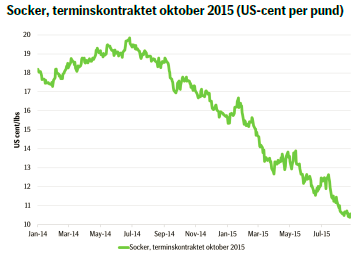

Även sockerpriset har fortsatt att trenda nedåt under sommaren, med en viss rekyl i juli.

Även sockerpriset har fortsatt att trenda nedåt under sommaren, med en viss rekyl i juli.

Global produktion föll med 1,1 procent mellan säsongerna 2014-2015 och 2015-2016 samtidigt som global efterfrågan ökade med cirka 2,4 procent under samma period. Dock är världen fortfarande i överskott vad gäller socker och även om lagerbyggnaden har vänt till negativ är globala lager nära rekordnivåer.

I Brasilien har effekterna av el Niño varit tvärtom mot vad som har förväntats: Säsongen har för sockerrören hittills varit torrare än förväntat, vilket är ovanligt. Å andra sidan har varje el Niño inneburit olika effekter för skörden, så man kanske inte skall vara alltför förvånad. Samtidigt är väderexperterna oense om eventuella kommande regn i Brasilien. I Indien och Thailand är förhållandena också mycket torra och i Indien har man börjat subventionera sockret för tillverkarna med syfte att öka exporten.

Att detta sammantaget kommer innebära ökad volatilitet för sockerpriset är helt klart. Tekniskt ser vi ett stöd vid nivån 8 US-cent per pund, vilket är nivåer kring finanskrisens 2008. Det finns ett motstånd vid 10,40 US-cent per pund, vilket tidigare har testats. Risken är helt klart på nedsidan och trenden nedåt är mycket klar.

Vi tror på att sockerpriset kommer att fortsätta krypa nedåt. De mycket stora globala lagren med socker är en obeveklig faktor. Även om efterfrågan ökar, så kommer den brasilianska realens sannolika fortsatta försvagning i kombination med att lagren måste ned i storlek göra att priset fortsätter vara under press – även om man börjar producera mer etanol av sockret. Därför tar vi en kort position i socker.

TREND

- Fortsatt mycket stora globala lager av socker

- Sannolikt ökad volatilitet i priset

- Vi tror på en fortsatt negativ utveckling för sockerpriset

REKOMMENDATION

- BEAR SOCKER X1 S

ALUMINIUM

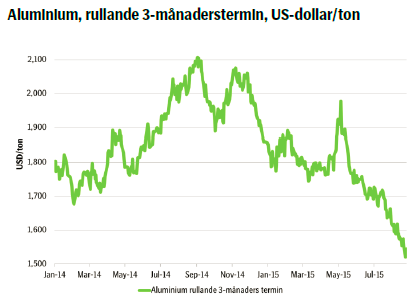

Grundämnet med atomnummer 13 förtjänar en egen kolumn i denna veckas Råvarubrev, även om vi inte kommer att ge en rekommendation på kortare sikt. Anledningen är de oerhört intressanta turerna kring metallen, som har resulterat i mycket stora prisrörelser under året. Trenden har dock fortsatt att vara negativ.

Grundämnet med atomnummer 13 förtjänar en egen kolumn i denna veckas Råvarubrev, även om vi inte kommer att ge en rekommendation på kortare sikt. Anledningen är de oerhört intressanta turerna kring metallen, som har resulterat i mycket stora prisrörelser under året. Trenden har dock fortsatt att vara negativ.

Världen är i stor överproduktion av aluminium och Kinas export av metallen fortsätter dessutom att öka. Den senaste tidens plötsligt annonserade devalvering av yuanen betydde i sig egentligen inte alltför mycket för exporten av aluminium, men det spädde på det negativa sentimentet som övergick i en mycket, mycket kraftig negativ rörelse de senaste dagarna på börserna runt om i världen. Risken är tydligt på nedsidan och finansiella investerare har ökat sina korta positioner i aluminium, vilka är på eller nära rekordnivåer sedan en frågeundersökning av traders positioner började göras för ett år sedan.

En risk med detta är att det kan leda till en rekyl uppåt i pris om någon faktor, exempelvis en svagare US-dollar som i sig borde leda till en rörelse mot litet högre priser, plötsligt skulle få marknadsaktörerna att vilja stänga sina korta positioner och på så vis accelerera utvecklingen.

Vi tror dock att den största delen av prisrörelsen som speglar det globala överskottet redan har skett. Det som återstår för marknaden att göra är däremot att dra ned på produktionskapaciteten av aluminium; någonting som globalt kommer ta tid då man över de närmaste åren adderar ytterligare några miljoner tons årlig produktionskapacitet i Kina.

För den som har en lång placeringshorisont kan det vara en idé att framöver, när man tror att botten är nådd, ta en lång position i aluminium och vänta på uppgången, men den närmaste tiden kommer priset att vara mycket volatilt och säkerligen kunna gå ned ytterligare, liksom rekylera uppåt. Därför vill vi inte ge en rekommendation, men det finns definitivt möjligheter i aluminium för den intresserade investeraren!

TREND

- Stor global överproduktion och Kina adderar än mer kapacitet

- Korta positioner hos finansiella aktörer nära rekordnivåer

- Priset volatilt men största rörelsen har sannolikt redan skett

EL

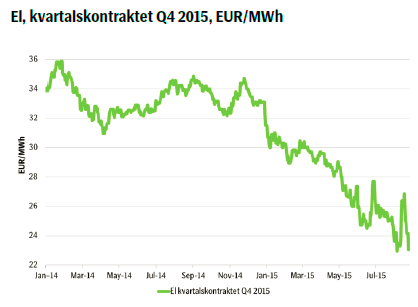

Det nordiska elpriset har haft en minst sagt intressant utveckling under sommaren. Det regniga vädret samt att snön på de högre fjällen och glaciärerna började smälta har gjort att kraftbolagen har varit tvungna att släppa ut stora mängder vatten ur magasinen.

Det nordiska elpriset har haft en minst sagt intressant utveckling under sommaren. Det regniga vädret samt att snön på de högre fjällen och glaciärerna började smälta har gjort att kraftbolagen har varit tvungna att släppa ut stora mängder vatten ur magasinen.

Lagom till att semestrarna började lida mot sitt slut kom dock prognosen om högtryck, vilken också sammanföll med att kraftbolagen fick kontroll på vattnet i magasinen och inte längre behövde släppa ut onödiga mängder. Resultatet blev att priset handlades upp: Marknaden ville testa högre nivåer, ordrar lagda som stop-loss gick och priset rörde sig rejält högre. Nivåerna var kanske litet väl höga och i kombination med att prognoser om svalare väder kom handlades också priset ned.

Risken är tydligt på nedsidan och de låga olje- och kolpriserna ger heller inget stöd för det nordiska elpriset. Endast CO2-priset, det vill säga priset på utsläppsrätter, fortsätter att klart trenda uppåt.

Sammantaget ser vi oerhört låga nivåer på det nordiska elpriset. Frågan är hur mycket lägre det kan gå? Säkerligen kommer vi få se en volatil utveckling framöver, så håll koll på väderleksrapporten och energipriserna!

TREND

- Risken är tydligt på nedsidan för det nordiska elpriset

- Priset tillbaka på tidigare trend efter rörelsen i början av månaden

- Vi ser ingen faktor som skulle ge stöd i närtid åt priset, men frågan är hur lågt det kan gå?

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål