Analys

SEB Råvarubrev 17 maj 2016

Det mesta pekar mot en fortsatt god riskaptit.

Det mesta pekar mot en fortsatt god riskaptit.

MARKNADEN I KORTHET

Kortsiktig volatilitet och osäkerhet men under ytan fortsatt positiv utveckling. Långa räntor vände åter upp i slutet av förra veckan, råvaror fortsatte generellt att stiga, börserna ser ut att ligga i positiva konsolideringar och dollarn är åter i stigande. Nya kinesiska stimulanser också bör ge mer medvind för riskaptiten likaså de senaste opinionsundersökningarna i Storbritannien som allt mer pekar mot att det blir ett nej till Brexit.

Råvaror: Oljeprisuppgången fortsatte även förra veckan och vi närmar oss nu taket i 2016 års stigande kanal. Koppar nådde sitt ideal korrektionsmål. Jordbruksprodukter (kaffe, ris, majs, vete m.fl.) har haft en mycket stark vecka. Ädelmetaller handlas fortsatt med en fast underton men också med väldigt stora långa nettopositioner.

Valuta: Dollarn har fortsatt att stärkas och förväntas att fortsätta göra så. Den svenska kronan försvagades påtagligt under förra veckan (Konjunkturinstitutets KIX index) och frågan är om vi nu passerat en vändningspunkt.

Börser: Överlag positiva konsolideringar. MSCI världsindex ser redo ut att snart fortsätta upp och MSCI tillväxtmarknader är möjligtvis i slutfasen av en bottenformation.

Räntor: Långa bör i en positivare miljö fortsätta den uppgång som påbörjades i slutet av förra veckan.

OBSERVATIONER I SAMMANDRAG

- Brentoljans korrektion avslutades något i förtid, nya toppar är följaktligen på väg.

- Elpriset (Kv3 2016) är oförändrat sedan förra veckan.

- Guld och silver fortsätter att konsolidera.

- Dollarn har fortsatt att uppvisa styrka.

- Kaffe har brutit högre, framför allt pga. täckandet av korta terminspositioner.

- Koppar har utlöst vår vinsthemtagning och vi svänger nu 180 grader och går långa.

- Majspriset är åter över USc390. Beteendet är fortsatt positivt.

- Ris har fortsatt och bör fortsätta att stiga ytterligare. Ta vinst vid 12,30.

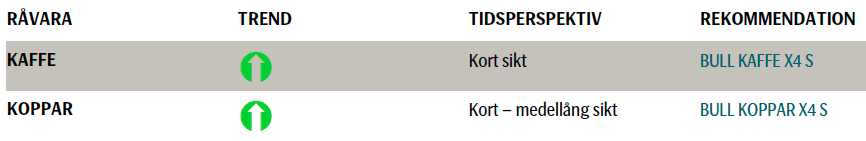

VECKANS NYA REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Vi missade förra veckan med en liten marginal, 70cent, vårt mål för att ta vinst på BEAR OLJA X2 S. Den efterföljande prisutvecklingen är fortsatt positiv och nya toppar är också mycket troliga innan nästa korrektionsförsök bör komma. Den mest basala trenddefinitionen, högre bottnar och högre toppar är också kvar på plats. Dessutom har marknaden drabbats av flera produktionsstörningar den senaste tiden (skogsbranden i Canada, attacker på pipelines i Nigerdeltat (vilket har pressat den nigerianska produktionen till den lägsta på decennier)) vilket hjälpt till att hålla efterfrågan uppe.

Vi missade förra veckan med en liten marginal, 70cent, vårt mål för att ta vinst på BEAR OLJA X2 S. Den efterföljande prisutvecklingen är fortsatt positiv och nya toppar är också mycket troliga innan nästa korrektionsförsök bör komma. Den mest basala trenddefinitionen, högre bottnar och högre toppar är också kvar på plats. Dessutom har marknaden drabbats av flera produktionsstörningar den senaste tiden (skogsbranden i Canada, attacker på pipelines i Nigerdeltat (vilket har pressat den nigerianska produktionen till den lägsta på decennier)) vilket hjälpt till att hålla efterfrågan uppe.

Vår rekommendation, BEAR OLJA X2 S, har inte utvecklats som tänkt varför vi stänger den (-7,9 %).

OBSERVATIONER

- Produktionen i Canada efter skogsbranden kommer så sakteliga tillbaka, men det kommer att ta ett tag att komma upp i full kapacitet igen.

- Nigeriansk produktion är ned efter attackerna i Nigerdeltat och evakueringarna av flera produktionsanläggningar.

- Risken för produktionsstörningar i Venezuela har ökat då risken för en statskollaps fortsätter att stiga.

- Saudiarabien, Bahrain och Oman nedgraderades i helgen av Moodys givet det låga oljepriset och därav stora budgetunderskott (vilket ju är incitament nog att hålla produktionen uppe).

- Goldman Sachs (som varit ultranegativa) nya högreoljeprisprognos (kort inte långsiktigt) gav marknaden en knuff norrut på måndagsmorgonen.

- Antalet riggar har fortsatt att falla och är nu nere på 318 stycken (när triggar oljeprisuppgången en vändning i riggmarknaden?).

- Den amerikanska och kinesiska produktion fortsätter att falla.

- Lagren är fortsatt mycket stora men föll oväntat förra veckan.

- Den långa spekulativa Brentpositioneringen har fallit för andra veckan på raken.

- Det historiska säsongsmönstret pekar mot en pristopp under vår – tidig sommar.

- Tekniskt bör man vara försiktig i kanaltoppen.

REKOMMENDATION

- BEAR OLJA X2 S

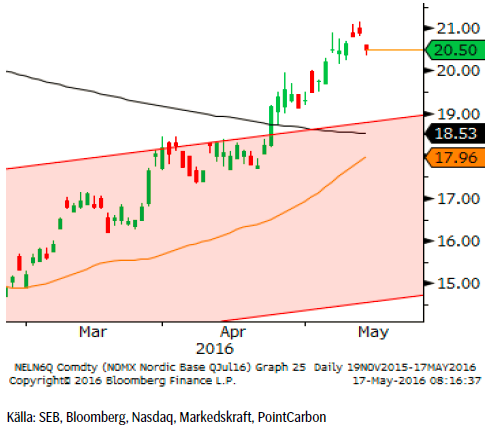

EL

Elpriset är mer eller oförändrat sedan förra veckan dock med en viss svaghet i trenden vilket vi ser som en något förhöjd korrektionsrisk.

Elpriset är mer eller oförändrat sedan förra veckan dock med en viss svaghet i trenden vilket vi ser som en något förhöjd korrektionsrisk.

OBSERVATIONER

- Ringhals 2 har varit under renovering ett bra tag (förväntas åter i drift i mitten av september) däremot är nu också R1 ur drift för revision och beräknas åter vara i drift den 4:e juni.

- Oskarshamn 1, den beräknade återstarten (15 maj) har blivit försenad med cirka en vecka.

- Priset har mött ett sekundärt prismål, €20,66.

- Vattenmagasinen har nu troligtvis passerat sin lägstanivå för denna gång då vi sedan förra veckan sett en allt större tillrinning och en ökning av fyllnadsgraden från 33,8% till 35,40%.

- Underskottet i hydrobalansen förväntas fortsatt att öka något och Sverige står fortfarande för majoriteten av underskottet.

- Vi förväntar oss ett relativt torrt väder fram till början av nästa vecka så prognosen pekar mot ökad nederbörd.

- Temperaturen ligger för närvarande något under medelvärdet för tiden på året men förväntas dra sig upp mot normalt under prognosperioden.

- Väderprognosen betecknas som osäker.

- Prisnedgången på CO2 utsläppsrätter verkar ha bottnat och ett något högre pris bör kunna ses under kommande vecka.

- Kanaltaket och 233-dagars medelvärde det primära stödet vid en eventuell prisnedgång.

- Tekniskt så ser vi nu en viss svaghet i trenden varför en sättning ned mot €19 ser relativt trolig ut.

REKOMMENDATION

- Ingen rekommendation.

GULD

Trots den starkare dollarn, ökad riskaptit och en rekordlång marknad så vägrar korrektionen att infinna sig. Den långa positioneringen har fortsatt att växa, både i form av terminskontrakt och andelar i ETF:er, vilket fortfarande är en oroande faktor. Dock så pekar det mesta av det mer kortsiktiga beteendet mot att vi eventuellt bör räkna hem en ny topp i denna sekvens innan vinsthemtagningarna bör dyka upp.

Trots den starkare dollarn, ökad riskaptit och en rekordlång marknad så vägrar korrektionen att infinna sig. Den långa positioneringen har fortsatt att växa, både i form av terminskontrakt och andelar i ETF:er, vilket fortfarande är en oroande faktor. Dock så pekar det mesta av det mer kortsiktiga beteendet mot att vi eventuellt bör räkna hem en ny topp i denna sekvens innan vinsthemtagningarna bör dyka upp.

OBSERVATIONER

- GULD/SILVER förhållandet har nu börjat rekylera högre vilket i det korta perspektivet gynnar guld på silvrets bekostnad.

• Dollarnedgången har ännu inte haft någon inverkan på guldpriset.

• Nya guldgruvor är på gång t.ex. El-Limon i Mexico som förväntas tillföra 369k uns/år när driften når full kapacitet.

• Flödet in i guldrelaterade aktier fortsätter (många prognoser är fortsatt positiva till guldet). Flödet i börshandlade fonder (ETF) var fortsatt positivt.

• Det höga spotpriset borde nu börja attrahera privatsäljande i länder som t.ex. Turkiet (guld i TRY-termer är ju mycket högt givet både guldprisets uppgång likväl som den turkiska lirans nedgång) (guld, framför allt smyckesköpandet förväntas också backa rejält i Arabstaterna i år).

• CoT (Commitment of Traders) rapporten visade att köparna även förra veckan fortsatte att addera till den redan långa positioneringen och den långa nettopositioneringen är nu den största sedan decennier tillbaka.

• Den långa CoT positioneringen är en växande riskfaktor.

• Tekniskt så noterar den fortsatt negativa divergensen dvs. högre toppar i pris, fallande toppar i MACD-indikatorn, men denna är ännu inte bekräftad.

REKOMMENDATION

- Ingen rekommendation.

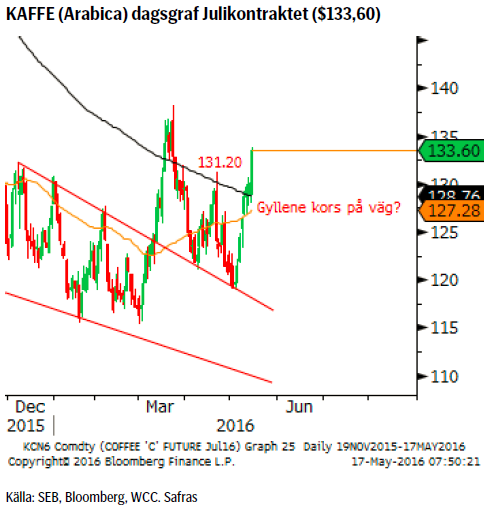

KAFFE

Två gånger har nu marknaden försökt pressa priset tillbaka in i den fallande kanalen och två gånger har säljarna förlorat slaget. Den kraftiga minskningen av korta positioner visar också med all tydlighet att man nu tappat tron på lägre priser. Historiskt så har denna typ av beteende en tendens att leda till en rörelse i motsatt riktning varför vi tar position för det. Vi köper därför BULL KAFFE X4 S med en stopp loss under 123 (och söker en fortsatt uppgång över 138,20).

Två gånger har nu marknaden försökt pressa priset tillbaka in i den fallande kanalen och två gånger har säljarna förlorat slaget. Den kraftiga minskningen av korta positioner visar också med all tydlighet att man nu tappat tron på lägre priser. Historiskt så har denna typ av beteende en tendens att leda till en rörelse i motsatt riktning varför vi tar position för det. Vi köper därför BULL KAFFE X4 S med en stopp loss under 123 (och söker en fortsatt uppgång över 138,20).

OBSERVATIONER

- Prisuppgången (på både Arabica och Robusta) har båda stötts av den fortsatta torkan i Vietnam, vilken nu börjar påverka nästa säsongs skörd (buskarna kommer pga. årets torka inte att orka ge full skörd nästa säsong samt att en del av dem också dör).

- Dock har exporten hittills i år legat på rekordnivåer men det i huvudsak beroende på lager från förra säsongen.

- Skörden i Brasilien ligger några veckor före plan (9% inne per i fredags) även om sämre väder är att vänta närmaste veckan.

- På den negativa sidan får man väl sätta det faktum att åtminstone en del av den senaste uppgången bör hänföras till stängningar av korta terminspositioner (korta positioner minskade förra veckan tio gånger mer än långa). Nettopositioneringen ökade från 1,729 till 8,910 kontrakt.

- Tekniskt så ser nedgången från mars ut att vara en komplett sådan, brottet över 131,20 bekräftar också att så är fallet vilket ger ett nytt mål över 138,20.

REKOMMENDATION

- BULL KAFFE X4 S

KOPPAR

Vår BEAR KOPPAR X4 S rekommendation nådde förra veckan den rekommenderade vinsthemtagningsnivån, $4595/t, varför positionen nu är stängd (+29,58%). Eftersom det finns vissa indikationer på att en korrektionsbotten nåtts och att vi fått både ytterligare kinesiska stimulanser (360bio SEK i nya banklån) samt fortsatt styrka i kinesisk fastighetssektor under april gör vi ett försök att gå långa, dock med en mycket snäv stopp loss.

Vår BEAR KOPPAR X4 S rekommendation nådde förra veckan den rekommenderade vinsthemtagningsnivån, $4595/t, varför positionen nu är stängd (+29,58%). Eftersom det finns vissa indikationer på att en korrektionsbotten nåtts och att vi fått både ytterligare kinesiska stimulanser (360bio SEK i nya banklån) samt fortsatt styrka i kinesisk fastighetssektor under april gör vi ett försök att gå långa, dock med en mycket snäv stopp loss.

OBSERVATIONER

- De kinesiska åtgärderna (marginalkrav, prishöjningar m.m.) för att slå ned på vad man kallar ”överspekulation” verkar ha fått önskad effekt.

- Rio Tinto har efter viss vånda tagit ett beslut att investera $5,3mdr i en utbyggnad av Oyu Tolgoi-gruvan i Mongoliet. Beslutet visar på en förhoppning om en mer långsiktig uppgång av kopparpriset då produktionsökningen bör komma igång 2020.

- Lagren hos LME ökade förra veckan med 2,350/t (vilket till viss del antagligen beror på nedanstående).

- Arbitraget att köpa LME koppar och sälja den i Shanghai har fortsatt att minska och var i måndags nere på $50,5/t.

- Tekniskt så är bortstötningen från 233d mv en negativ signal (såsom det regelbundet varit de senaste åren). Dock finns det en möjlighet att vi nu gjort klart en korrektion på nedsidan och i sådant fall står vi inför ytterligare ett försök att komma över det långa medelvärdet.

- Kinesisk aprilstatistik visade på fortsatt styrka i fastighetssektorn vilket bör vara positivt för koppar.

REKOMMENDATION

- BULL KOPPAR X4 S (med stopp under $4585t).

USD/SEK

Efter en mindre korrektion fortsatte dollarn att förstärkas förra veckan (och kronan försvagas (mot de flesta valutor)) och har nu stigit cirka 35öre sedan botten. Nu när vi nått 55dagars medelvärdet så är det möjligt att en mindre paus kommer att tas innan vi fortsätter trenden mot högre höjder. Vi rekommenderar att ligga kvar i BULL USDSEK X4 S (den som inte redan är lång eller önskar öka på sin position ska utnyttja kortvariga prisnedgångar). På längre sikt så räknar vi med att den tidigare toppen vid 8,8850 passeras.

Efter en mindre korrektion fortsatte dollarn att förstärkas förra veckan (och kronan försvagas (mot de flesta valutor)) och har nu stigit cirka 35öre sedan botten. Nu när vi nått 55dagars medelvärdet så är det möjligt att en mindre paus kommer att tas innan vi fortsätter trenden mot högre höjder. Vi rekommenderar att ligga kvar i BULL USDSEK X4 S (den som inte redan är lång eller önskar öka på sin position ska utnyttja kortvariga prisnedgångar). På längre sikt så räknar vi med att den tidigare toppen vid 8,8850 passeras.

OBSERVATIONER

- Riksbanken fortsätter att varna för en ytterligare åtgärder (valutainterventioner?) om kronan förstärks för mycket för fort.

- Troligtvis en ökad ränteskillnad då FED förväntas fortsätta att höja sin styrränta långt tidigare än Riksbanken (som enligt SEB ska göra en första höjning (dvs. minska den negativa räntan) i februari 2017).

- I och med att ECB nu också köper företagsobligationer bör vi räkna med att allt fler utländska, framför allt amerikanska, företag nu bör emittera i euro för att på så sätt komma åt den extremt låga euroräntan. T.ex. så emitterade nyligen schweiziska Unilever en 4-åring till 0 % ränta. Utvecklingen bör hjälpa till att pressa ned euron (och upp dollarn).

- EUR/USD har också kommit under press då vi nu har flera uppseglande Europaproblem (migrationsavtalet mellan EU och Turkiet under press, ny oro i Grekland och den Brittiska folkomröstningen (Brexit).

- Förra veckan fortsatte dollarn att stiga vilket ökar på sannolikheten att föregående veckas studs verkligen var den korrektionsbotten vi tror den var.

- Mycket trolig dubbelbotten i KIX index (konjunkturinstitutets handelsvägda kronindex som används av Riksbanken) med kronan försvagad mot ett flertal valutor.

- Marknadens positionering i USD (CoT report) visar att den aggregerade långa nettopositionen fortsatte att krympa detta trots den möjliga vändningen.

REKOMMENDATION

- BULL USDSEK X4 S

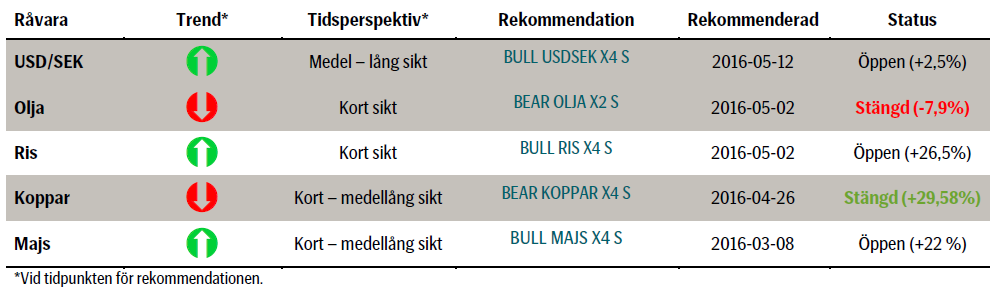

AKTUELLA REKOMMENDATIONER

Koppar har sedan förra veckan handlats under $4595/t varför vår rekommenderade vinsthemtagning slagit till på $4595/t.

Majs WASDE rapporten visade stöd för vår långa majsrekommendation.

Ris hade inga problem att hålla sig kvar på positivt territorium. 12,37 torde härnäst utmanas. Vi siktar på att ta vinst vid 12,30.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD