Analys

SEB Råvarubrev 16 maj 2017

Kan silvret glänsa?

Kan silvret glänsa?

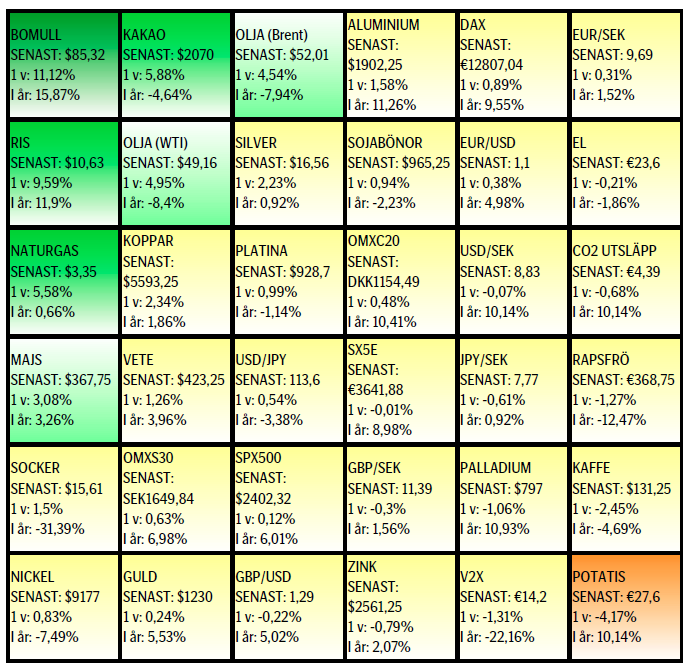

MARKNADEN I KORTHET

Riskaptiten befinnser sig fortsatt i ”all in” läge och t.ex. St.Louis Federal Reserve’s Financial Conditions index har fallit (låg = hög riskaptit) till sin lägsta nivå på flera år. President Macron har nu utnämnt sin premiärminister, Edouard Philippe. Ovanligt att välja en pm från ett annat parti men troligtvis ett försök att locka väljare till parlamentsvalen i juni. Riksbanken flaggade idag, tisdag, för att från september 20107 byta inflationsmått från KPI till KPIF. Skillnaden ligger i att ta bort effekten av styrränteförändringar ur inflationsmåttet (annars kommer inflationen att stiga snabbare när de höjer, precis som sänkningarna har pressat KPI). Den kinesiska kreditåtstramningen, med målet att minska lånefinansierad spekulation, framför allt i den s.k. skuggbankssektorn, fortsätter att dämpa aktiviteten och därmed också utsikterna för stigande metaller, i alla fall för närvarande.

Råvaror: Utvecklingen sedan förra veckan stödjer helt klart tankarna kring en avklarad korrektion. Saudiarabien och Ryssland möttes på måndagen och i ett gemensamt uttalande sade att de skulle göra allt vad som behövs för att bringa marknaden i balans, vilket i detta fall anses vara att få ned lagren till sitt fem års snitt. De rekommenderar därför en förlängning av produktionsbegränsningarna med nio månader dvs. till utgången av mars 2018. Utfallet får vi vänta på tills OPEC-mötet den 25 maj men signalerna är helt klart ett stöd för oljepriset. Ädelmetallerna har bromsat sin nedgång och frågan är om vi nu satt en korrektionsbotten på plats eller ej. Industrimetallerna fortsätter att vara relativt volatila men inom ett begränsat intervall. Koppar och framför allt alu kan möjligtvis ha påbörjat en ny stigningsfas medan zink och nickel fortsatt är under press. Elpriset har glidit ned något men ligger fortsatt i mitten av samma intervall vi handlat i sedan uppgången i höstas. Kakao har fått en rejäl skjuts uppåt efter att oroligheter blossat upp i Elfenbenskusten, något vi varnade för i vår kakaofilm tidigare i år. Bomull har varit veckans vinnare då amerikanska exportsiffror gjort marknaden nervös om tillgång vid julikontraktets förfall. Vete (europeiskt kvarnvete) faller snabbt efter att de sena aprilregnen ser ut att ha mildrat/räddat de franska grödorna.

Valuta: Euron har varit den stora vinnare den senaste veckan då den stigit kraftigt mot dollarn och inte minst mot yenen. Mot kronan har däremot uppgången varit begränsad. Även kristdemokraternas seger i söndagens delstatsval i Nordrhein-Westfalen ses som europositivt då det starkt indikerar att Merkel får fortsatt förtroende i septembers förbundsdagsval.

Börser: Börserna har som tidigare fortsatt att utvecklas positivt och de senaste dagarna har även S & P 500 lämnat sin konsolidering och åter börjat stiga. Europa är fortsatt överköpt varför vi höjer en liten varningsflagga (den allt starkare euron är också lite motvind) för en möjlig rekyl. Detta gäller även Japan där vi haft en stark utveckling i maj på baksidan av den fallande yenen.

Räntor: Långa räntor har sedan förra veckan backat några punkter. Dock nådde amerikanska 3 och 6 månaders räntor förra veckan åtta års högsta.

OBSERVATIONER I SAMMANDRAG

- Olja – OPEC överenskommelse rycker närmare.

- Koppar – studs eller vändning?

- Guld – ett försök att avsluta korrektionen.

- Silver – har vi nått botten?

- USD/SEK – fortsatt slagigt i pisten.

- OMX30 – uppgången ser ”stretchad” ut.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

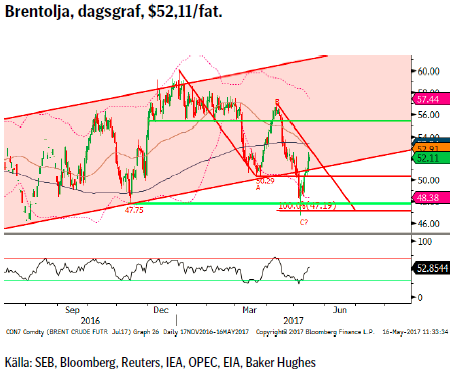

OLJA BRENT

Återigen så visade sig beteendet, med ett initialt kraftigt fall och påföljande, inom samma dag, uppgång, vara en träffsäker vändningssignal. Uppgången har därefter fortsatt stödd av allt tydligare signaler om en förlängning av innevarande produktionsbegränsningar. Enligt Bloombergs beräkningar så skulle en nio månaders förlängning kunna få ned lagren till snittet för de senaste fem åren, vilket ofta pekas ut som ett mål. Enligt EIA är det görbart medan OPEC själva tror att det tar något längre tid. Detta bör dock inte leda till några kraftiga prisuppgångar då ökad produktion i USA, Brasilien, Kanada, Libyen m.fl. verkar i motsatt riktning.

Återigen så visade sig beteendet, med ett initialt kraftigt fall och påföljande, inom samma dag, uppgång, vara en träffsäker vändningssignal. Uppgången har därefter fortsatt stödd av allt tydligare signaler om en förlängning av innevarande produktionsbegränsningar. Enligt Bloombergs beräkningar så skulle en nio månaders förlängning kunna få ned lagren till snittet för de senaste fem åren, vilket ofta pekas ut som ett mål. Enligt EIA är det görbart medan OPEC själva tror att det tar något längre tid. Detta bör dock inte leda till några kraftiga prisuppgångar då ökad produktion i USA, Brasilien, Kanada, Libyen m.fl. verkar i motsatt riktning.

Konklusion: Med Saudierna och ryssarna i samma båt så är sannolikheten för en överenskommelse stor.

OBSERVATIONER

+ En förlängd OPEC överenskommelse kommer allt närmare.

+ Maj är den stora underhållsmånaden för Europeiska raff.

+ Situationen i Venezuela förvärras stadigt och det verkar som om den politiska situationen går mot någon form av slutstrid.

+ Globala lagerneddragningar är nu en etablerad trend.

+ Iran indikerar vilja att förlänga sitt produktionstak (de bör ändå ha problem att öka produktionen speciellt mycket).

+ Tekniskt sett så är återinträdet i den stigande kanalen positiv.

– Fallande crack-spreadar framför allt i USA gör att inköpen från raffinaderier minskar. Håll ögonen på bensinlagren.

– Amerikansk, Libysk, Brasiliansk produktion ökar.

– Kontango i framkanten av oljekurvan.

– Stora investeringar i skifferolja från de stora oljebolagen.

– Antalet borriggar ökar men takten är i avtagande (antalet riggar är nu 885 vilket är 479 fler än för ett år sedan).

– 55 och 233d mv utgör nu motstånd och vi fick nyligen också ett s.k. dödskors dvs. 55d faller under 233d mv.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

KOPPAR

Likviditetsproblematiken i Kina som följer på kampanjen mot låndedriven spekulation (metaller, bostäder m.m.) har skapat en del osäkerhet vad gäller tillväxten i landet. Detta är i huvudsak vad som ligger till grund för de svängningar ibland industrimetallerna som vi sett de senaste månaderna. Även om järnmalm är den stora förloraren så har även koppar fått sina slängar av sleven. De korta kinesiska räntorna har den senaste veckan backat något vilket kan ge lite andrum men om aktiviteten på fastighetsmarknaden går ned så kommer det att påverka kopparpriset negativt. Den långa nettopositioneringen närmar sig nu nollan varför ev. påverkan på priset bör vara mer eller mindre obefintlig.

Likviditetsproblematiken i Kina som följer på kampanjen mot låndedriven spekulation (metaller, bostäder m.m.) har skapat en del osäkerhet vad gäller tillväxten i landet. Detta är i huvudsak vad som ligger till grund för de svängningar ibland industrimetallerna som vi sett de senaste månaderna. Även om järnmalm är den stora förloraren så har även koppar fått sina slängar av sleven. De korta kinesiska räntorna har den senaste veckan backat något vilket kan ge lite andrum men om aktiviteten på fastighetsmarknaden går ned så kommer det att påverka kopparpriset negativt. Den långa nettopositioneringen närmar sig nu nollan varför ev. påverkan på priset bör vara mer eller mindre obefintlig.

Konklusion: Tillfällig studs eller början på något mer?

OBSERVATIONER

+ SHIBOR har backat något.

+ Kopparlagren hos LME har minskat något senaste veckan.

+ Gruvbolaget KGHM har beslutat att inte gå vidare med expansionen vid sin gruva Sierra Gorda i Chile.

+ Strejk vid Grasberg-gruvan i Indonesien.

+ De tidigare strejkerna gör att vi sannolikt får ett underskott i år (kopparskrotet är dock en joker i leken).

+ Tekniskt sett börjar koppar bli översålt.

+ Tekniska stöd inte mycket lägre än dagens nivåer.

+ Tekniskt sett positivt att brottet av $5530 inte gav mer.

– Sämre likviditetssituation i Kina (man vill framför allt pressa ”skuggbankssektorn”).

– Kinas PMI för tillverkningsindustrin faller tillbaka.

– Substitution dvs. ersätt dyr koppar med billigare aluminium i ledningar o dyl.

– Fortsatt god tillgång på kopparskrot.

– Tillnyktringen över Trump’s infrastrukturinvesteringar.

– Tekniskt sett ligger vi i ett fallande mönster och under 55d mv.

Tillgängliga certifikat:

BULL KOPPAR X1 & X4 S

BEAR KOPPAR X2 & X4 S

GULD

Marknaden för guld fortsätter att vara stark i Asien och t.ex. USA exporterade under årets första månader 101 ton varav merparten till Indien och Kina/HK, dubbelt så mycket jämfört med 2016. Med en amerikansk produktion om 80 ton så betyder det även utflöde ur amerikanska valv. Vad som också bör stödja guldet är att räntan realränteobligationer fallit något sedan förra veckan. Dock är fortsatt riskaptiten (låg eller fallande volatilitet, försäljningar av JPY och CHF, kreditspreadar m.m.) mycket god.

Marknaden för guld fortsätter att vara stark i Asien och t.ex. USA exporterade under årets första månader 101 ton varav merparten till Indien och Kina/HK, dubbelt så mycket jämfört med 2016. Med en amerikansk produktion om 80 ton så betyder det även utflöde ur amerikanska valv. Vad som också bör stödja guldet är att räntan realränteobligationer fallit något sedan förra veckan. Dock är fortsatt riskaptiten (låg eller fallande volatilitet, försäljningar av JPY och CHF, kreditspreadar m.m.) mycket god.

Konklusion: Ett försök att avsluta korrektionen.

OBSERVATIONER

+ Asiatisk import fortsatt stark.

+ Dollarn lite svagare.

+ Den geopolitiska situationen.

+ Fed’s ”mjuka” höjning (givet ”skuldbubblan” kommer centralbanker att vara långsammare med att agera).

+ SPDR gold shares are certfied fully compliant with Shari’ah gold standard.

+ Fallande produktion (peak-gold 2015), det är numera guldskrotet som täcker underskottet.

+ Tekniskt sett är nedgången korrektiv så länge vi inte faller under $1195.

– Den spekulativa nettopositioneringen fortsatte att falla under föregående rapportperiod (nu 150.000 kontrakt netto lång = ned med 25 % de senaste veckorna).

– Alla typer av volatilitets/skräckindikatorer är på väldigt låga nivåer vilket visar en mycket låg grad av stress i marknaden.

– Kommande räntejusteringar från centralbankerna.

– Om dollarn skulle stiga kraftigt.

– Om inflationen dvs. realräntorna skulle börja falla igen.

– Tekniskt sett fortsatt svagt under kanalen och mv’n.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

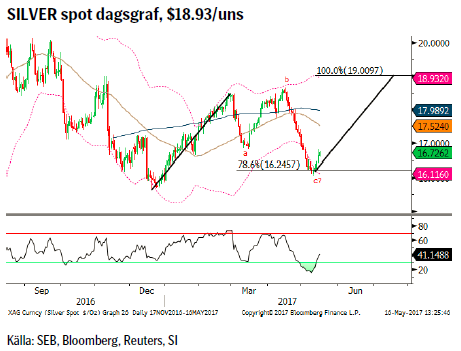

SILVER

Mycket av det som gäller för guldet gäller även för dess lillebror silvret. Vad vi ytterligare kan lägga till avseende silver är enligt Silverinstitutet så var 2016 det fjärde året på raken med ett underskott på fysiskt silver. Detta var dock lägre än 2015 beroende på en minskad efterfrågan på mynt och tackor. Dock var det första gången på 14 år som gruvproduktionen av silver minskade, vilket beror på två orsaker, dels minskad produktion av zink, koppar och bly som ofta har silver som biprodukt samt utbrutna gruvor.

Mycket av det som gäller för guldet gäller även för dess lillebror silvret. Vad vi ytterligare kan lägga till avseende silver är enligt Silverinstitutet så var 2016 det fjärde året på raken med ett underskott på fysiskt silver. Detta var dock lägre än 2015 beroende på en minskad efterfrågan på mynt och tackor. Dock var det första gången på 14 år som gruvproduktionen av silver minskade, vilket beror på två orsaker, dels minskad produktion av zink, koppar och bly som ofta har silver som biprodukt samt utbrutna gruvor.

Konklusion: Frågan är om vi har nått botten?

OBSERVATIONER

+ Produktionsunderskott.

+ Peru’s (världens näst största producent) silverproduktion föll 12% i februari jämfört med feb-16.

+ Än så länge verkar 2015 ha varit peak silver.

+ Silver för solcellsbruk ökade med drygt en 1/3 under 2016.

+ Något svagare dollar.

+ Stigande energipriser (diesel) ökar produktionskostnaden.

+ Den långa spekulativa nettopositioneringen har fallit till sin lägsta nivå på över ett år.

+ Guld/silver relationen ser ut att ha toppat för denna gång så silver bör nu kunna gå bättre än guld.

+ Tekniskt så har marknaden blivit översåld och nått ett möjligt korrektionsmål vid $16.25.

– En kraftigt stigande dollar.

– En ordentlig ökning av koppar/zink/bly produktionen vilket skulle ge en kraftig ökning av silverproduktionen.

– Tekniskt sett så är uppgången ännu för liten för att kunna bekräfta en vändning.

Tillgängliga certifikat:

BULL SILVER X1 & X4 S

BEAR SILVER X1 & X4 S

USD/SEK

Dollarn har fortsatt att ha det jobbigt. Efter att ha varit upp och partiellt fyllt gapet så tog säljarna åter överhanden och pressade ned priset. I huvudsak så är det europositiva tongångar (Franska presidentvalet, tyska delstatsvalet, förbättrade utsikter för europeisk konjunktur och försämrade dito i USA m.m.) som orsakat dollarglidningen. I skrivande stund, med knappt halva månaden kvar, så verkar säsongsmässigheten med en stigande dollar i maj inte upprepa sig i år.

Dollarn har fortsatt att ha det jobbigt. Efter att ha varit upp och partiellt fyllt gapet så tog säljarna åter överhanden och pressade ned priset. I huvudsak så är det europositiva tongångar (Franska presidentvalet, tyska delstatsvalet, förbättrade utsikter för europeisk konjunktur och försämrade dito i USA m.m.) som orsakat dollarglidningen. I skrivande stund, med knappt halva månaden kvar, så verkar säsongsmässigheten med en stigande dollar i maj inte upprepa sig i år.

Konklusion: Fortsatt dollarkorrektion.

OBSERVATIONER

+ Stigande EUR/SEK.

+ Trolig Fed höjning i juni.

+ Säsongsmönstret för maj talar för en starkare dollar.

+ Räntedifferensen Tyskland/USA (men den har börjat krympa).

+ Riksbanken motsätter sig en kraftigare kronförstärkning.

+ Korträntedifferensen mellan USA och Sverige bör fortsätta att öka något.

+ Dollarcykeln, 8/16-årscykeln, pekar mot en ny topp under 2017 eller nåddes den redan i december 2016?

+ Tekniskt har stödområdet hållit emot väl.

+ Tekniskt sett skulle en uppgång över 9,10/9,11 utlösa en teknisk köpsignal.

– Politisk risk i Europa har minskat betydligt.

– Ekonomiska överraskningsindikatorer överraskar på uppsidan i euroområdet och negativt i USA.

– Amerikansk statistik har överraskat lite på den svagare sidan, t.ex bilförsäljningen tappade rejält under april.

– Bakslagen för Trump och tillnyktringen om ”Trumponomics”.

– ECB förväntas ev. börja normalisera räntan i september.

– Amerikanska aktier ratas till förmån för europeiska (amerikanska investerare kraftigt in i franska ETF:er).

– Tekniskt sett kvarstående nedåtrisk så länge gapet förblir öppet (och det har än så länge bara blivit delvis fyllt).

Tillgängliga certifikat:

BULL USDSEK X1 & X4 S

BEAR USDSEK X4 S

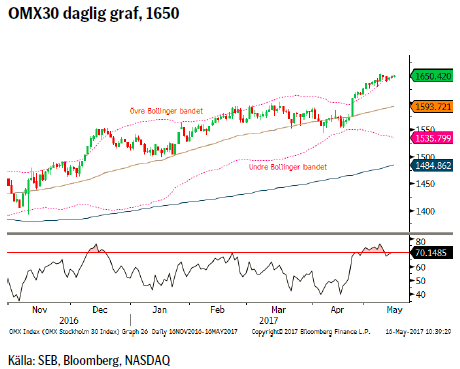

OMX (TEKNISK ANALYS)

Efter en kort paus om ett par dagar så tog köparna åter kommandot och vi ser nu ut att få en ny trendtopp när som helst. Till skillnad mot förra veckan riskerar nu en ny topp att skapa en negativ divergens dvs. en ny topp i pris men en lägre topp i indikatorn (RSI). Dessutom så ligger vi allt som oftast utanför Bollinger bandet (55d mv +/- 2 standardavvikelser), se upp om vi återvänder in i bandet.

Efter en kort paus om ett par dagar så tog köparna åter kommandot och vi ser nu ut att få en ny trendtopp när som helst. Till skillnad mot förra veckan riskerar nu en ny topp att skapa en negativ divergens dvs. en ny topp i pris men en lägre topp i indikatorn (RSI). Dessutom så ligger vi allt som oftast utanför Bollinger bandet (55d mv +/- 2 standardavvikelser), se upp om vi återvänder in i bandet.

Konklusion: Ett fortsatt ”stretchat” läge. Se upp för misslyckade försök på uppsidan.

OBSERVATIONER

+ Trenden är fortsatt positiv.

+ Bollinger bandet expanderar.

+ Priset har passerat 78,6 % korrektionspunkt av 2015/2016 nedgången vilket tenderar att leda till nya toppar.

+ Skillnaden mellan 55 och 233d mv ökar vilket visar på ett gott momentum.

+ Det långsiktiga vågmönstret är positivt.

– Risk för en negativ divergens vid en ny topp.

– Volatilitetsindex a’ la VIX & V2Xpå lägsta nivån sedan 1993.

– I och med uppgången i april så har vi haft tio månader på raken med stigande börs, något som inte inträffat sedan slutet på 1980-talet då vi hade en positiv 12 månaders sekvens.

– Dags, vecko och månadsgraferna är överköpta. På veckobasis har vi inte varit så här överköpta sedan inför toppen 2015.

– Priset ligger utanför 55d Bollinger bandet (+/- 2 standardavvikelser) på dags men inte veckobasis.

Tillgängliga certifikat:

BULL OMX X5 S

BEAR OMX X5 S

INFORMATION OM REKOMMENDATIONER

Denna publikation är ett marknadsföringsmaterial för SEBs certifikat-produkter. I och med den nya Marknadsmissbruksförordningen vilken trädde i kraft den tredje juli 2016 har vi inte längre möjlighet att inkludera investeringsrekommendationer rörande certifikat-produkterna.

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD