Analys

SEB Råvarubrev 10 maj 2016

Dyrare dollar – billigare metaller.

Dyrare dollar – billigare metaller.

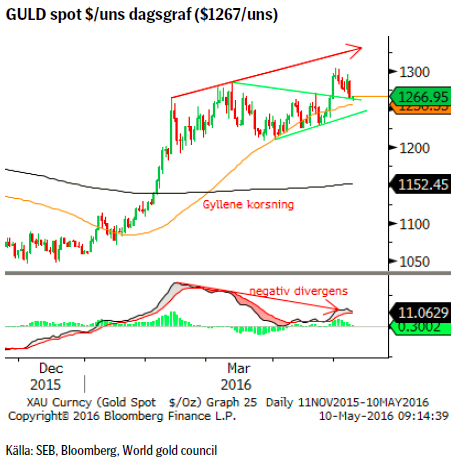

MARKNADEN I KORTHET

Även om marknaderna varit lite slagiga på sistone så fortsätter riskaptiten mätt i mått av St. Louis Federal Reserve finansstressindex att öka. Förra veckans viktigaste utveckling var troligtvis att vi nu antagligen sett botten i dollarkorrektionen. Detta faktum (om det visar sig sant) kommer också att sätta förnyad press på framför allt metaller.

Råvaror: Oljeprisuppgången fortsätter att visa svaghet och förra veckan föll den långa nettopositioneringen för första gången på två månader. Metaller är också på defensiven och vi förväntar oss mer av detsamma. Guld och silver korrigerar också lägre vilket såsmåningom kommer att leda oss till det sedan ett tag utmålade köpområdet. I Shanghai pågår världskonferensen för aluminiumintressenter (9-11 maj). Bl.a. en svag kafferapport från Vietnam har åter satt fart på priset. Riset råkade ut för en kortsiktig och brutal prisnedgång tidigt Asientid måndag morgon (felprissättning?). Vi ligger kvar långa så länge vi är kvar över $10,70/cwt. Även de tidigare så haussade sojabönorna visar nu tecken på mättnad. WASDE rapporten som kommer tisdag kväll har föranlett framför allt försäljningar av majs då statistiken förväntas visa på nya rekordnivåer av lagerhållen majs.

Valuta: Dollarn gjorde förra veckan en strålande comeback och om vårt antagande är rätt så har vi nu påbörjat en ny förstärkningsfas. Det som gör dollarvändningen så trolig är framför allt med den bredd som vändningen skedde. Den svenska kronan försvagades också vilket gör att USD/SEK steg med extra hävstång (starkare dollar och svagare krona).

Börser: Överlag slagit i pisten men med en positiv underton. S&P500 konsoliderar nära tidigare toppar, DAX ligger på sitt 55dagars mv-stöd, Nikkei225 och OMXS30 har möjliga korrektionsbottnar på plats.

Räntor: Långa räntor har efter den kraftiga uppgången (gäller framför allt Europa) faller tillbaka.

OBSERVATIONER I SAMMANDRAG

- Brentoljan har efter att nått kanaltaket påbörjat en välbehövlig korrektion.

- Elpriset (Kv3 2016) har klättrat ytterligare sedan förra veckan.

- Guld och silver korrigerar lägre och även relationen guld/silver är nu i en korrektionsfas.

- Dollarn nådde förra veckan äntligen vad som ser ut att vara ett golv.

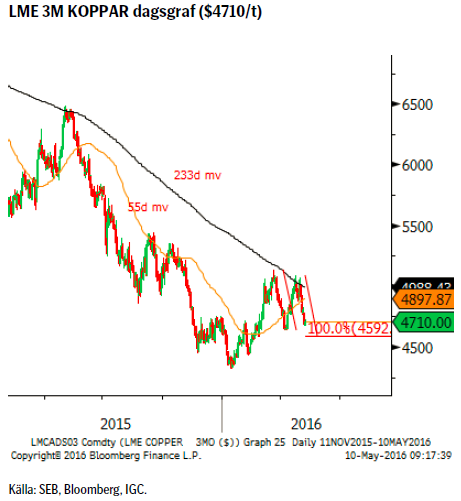

- Koppar har åter stötts ned från sitt 233d mv och fortsatt nedgång förväntas.

- Ett majspris över USc390 verkar fungera som en magnet på amerikanska majsbönder som gång efter annan aggressivt säljer av från sina stora lager.

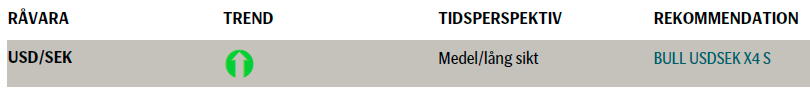

VECKANS NYA REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Om den lilla uppgång vi sett (som i skrivande stund inte ens verkar orka hålla sig kvar över $46/fat) är allt som den lägre produktionen av oljesand i Kanada (pga. den gigantiska skogsbranden) och bytet av oljeminister i Saudiarabien utlöst då bör nog oljepriset vara nära ett brott på nedsidan. Brottet av stödet vid $44,63/44,58 (där de senaste veckornas rekylförsök slagits tillbaka) bör åtminstone pressa ned priset mot 55dagars medelvärdet alternativt kanalbotten. Så givet den mycket svaga reaktionen på de senaste dagarnas oljenyheter bibehåller vi vår BEAR OLJA X2 S rekommendation från förra veckan (ta vinst vid $43.20).

Om den lilla uppgång vi sett (som i skrivande stund inte ens verkar orka hålla sig kvar över $46/fat) är allt som den lägre produktionen av oljesand i Kanada (pga. den gigantiska skogsbranden) och bytet av oljeminister i Saudiarabien utlöst då bör nog oljepriset vara nära ett brott på nedsidan. Brottet av stödet vid $44,63/44,58 (där de senaste veckornas rekylförsök slagits tillbaka) bör åtminstone pressa ned priset mot 55dagars medelvärdet alternativt kanalbotten. Så givet den mycket svaga reaktionen på de senaste dagarnas oljenyheter bibehåller vi vår BEAR OLJA X2 S rekommendation från förra veckan (ta vinst vid $43.20).

OBSERVATIONER

- Den jättelika skogsbranden i Canadas oljesandsområde leder till ett visst produktionstapp men antagligen bara kortvarigt.

- Bytet av oljeminister i Saudiarabien bör inte ge någon märkbar effekt (den nya är sedan tidigare styrelseordf. i Aramco) men är ändå på marginalen en osäkerhetsfaktor.

- Risken för produktionsstörningar i Venezuela kvarstår.

- Antalet riggar föll förra veckan med ytterligare 4stycken (till 328 stycken).

- Den amerikanska produktionen fortsätter att falla.

- Lagren är fortsatt mycket stora.

- Både den långa Brent och CFTC-positioneringen föll förra veckan för första gången sedan i början av mars (vinsthemtagningar?). Dessutom minskade de långa positionerna och de korta ökade betydligt mer.

- Det historiska säsongsmönstret pekar mot en pristopp under vår – tidig sommar.

REKOMMENDATION

- BEAR OLJA X2 S

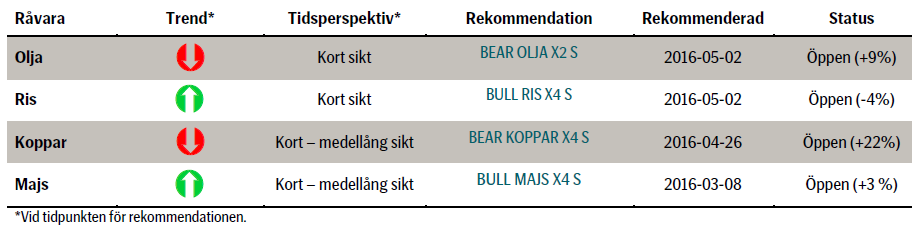

EL

Elpriset har nu även nått vårt sekundära mål, €20,66, varför vi ånyo ser en förhöjd risk för en korrektion lägre. Med olja, utsläppsrätter och kolpriser alla i utförsbacke så ökar naturligtvis också sannolikheten för lägre elpriser.

Elpriset har nu även nått vårt sekundära mål, €20,66, varför vi ånyo ser en förhöjd risk för en korrektion lägre. Med olja, utsläppsrätter och kolpriser alla i utförsbacke så ökar naturligtvis också sannolikheten för lägre elpriser.

OBSERVATIONER

- Ringhals 2 har varit under renovering ett bra tag (förväntas åter i drift i mitten av september) däremot är nu också R1 ur drift för revision och beräknas åter vara i drift den 4:e juni.

- Oskarshamn 1, revison beräknas avslutad 15:e maj.

- Priset har nu nått ett sekundärt prismål, €20,66.

- Vattenmagasinen har sedan förra veckan fortsatt att minska och har nu en fyllnadsgrad på 33,8%. Fyllnadsgraden bör minska ytterligare något men då inflödet från avsmältningen nu ökar snabbt bör vi snart nå botten för fyllnadsgraden.

- Underskottet i hydrobalansen förväntas öka något och Sverige står fortfarande för majoriteten av underskottet.

- Det torra vädret ser ut att hålla i sig ytterligare några dagar

- Temperaturen ligger klart över (6-7 grader) medelvärdet för innevarande period men förväntas att mer eller mindre normaliseras inom ett par dagar.

- Väderprognosen för de kommande 10 dagarna betecknas som relativt osäker.

- Priset på CO2 utsläppsrätter har fortsatt att falla och priset är nu ned mer än 50 % av årets uppgång.

- Kanaltaket och 233-dagars medelvärde det primära stödet vid en eventuell prisnedgång.

REKOMMENDATION

- Ingen rekommendation.

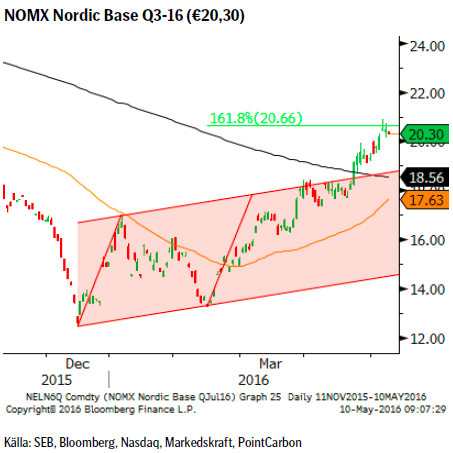

GULD

Med dollarkorrektionen antagligen färdig givet förra veckans comeback så har risken för en guldkorrektion ökat ytterligare. Vi fortsätter därför vårt (hittills fruktlösa) sökande efter en djupare korrektion. Givet den fortsatta uppbyggnaden av den långa spekulativa nettopositioneringen (nu den största på decennier) så riskerar korrektionen, när den väl kommer, att bli brutal. Även om nya toppar ännu inte kan uteslutas så rekommenderar vi att utnyttja sådana till att ta vinst på långa positioner.

Med dollarkorrektionen antagligen färdig givet förra veckans comeback så har risken för en guldkorrektion ökat ytterligare. Vi fortsätter därför vårt (hittills fruktlösa) sökande efter en djupare korrektion. Givet den fortsatta uppbyggnaden av den långa spekulativa nettopositioneringen (nu den största på decennier) så riskerar korrektionen, när den väl kommer, att bli brutal. Även om nya toppar ännu inte kan uteslutas så rekommenderar vi att utnyttja sådana till att ta vinst på långa positioner.

OBSERVATIONER

- GULD/SILVER förhållandet har nu börjat rekylera högre vilket i det korta perspektivet gynnar guld på silvrets bekostnad.

- Dollarnedgången bör nu ha kommit till vägs ände och ytterligare uppgång bör lägga locket på guldrallyt.

- Nya guldgruvor är på gång t.ex. El-Limon i Mexico som förväntas tillföra 369k uns/år när driften når full kapacitet.

- Flödet in i guldrelaterade aktier fortsätter (många prognoser är fortsatt positiva till guldet). Flödet i börshandlade fonder (ETF) vände åter till svagt positivt.

- Det höga spotpriset borde nu börja attrahera privatsäljande i länder som t.ex. Turkiet (guld i TRY-termer är ju mycket högt givet både guldprisets uppgång likväl som den turkiska lirans nedgång) (guld, framför allt smyckesköpandet förväntas också backa rejält i Arabstaterna i år).

- CoT (Commitment of Traders) rapporten visade att köparna även förra veckan fortsatte att addera till den redan långa positioneringen och den långa nettopositioneringen är nu den största sedan decennier tillbaka.

- Den långa CoT positioneringen är en växande riskfaktor.

- Tekniskt så noterar vi 1) triangeln som ofta är den sista konsolideringen i en stigningsfas och 2) den negativa divergensen dvs. högre toppar i pris, fallande toppar i MACD-indikatorn vilket är ett vanligt toppmönster.

REKOMMENDATION

- Ingen rekommendation (BULL GULD X2 S någonstans under $1200).

SILVER

Givet att vi nu korrigerar högre i guld/silver relationen (sälj guld och köp silver igen vid cirka 76 uns silver per uns guld) samtidigt som vi har en möjlig dollarbotten på plats bör silverpriset nu söka sig nedåt. Vi noterar också en generell svaghet i metallsektorn. Långsiktigt så är vi fortsatt mycket positiva till silver men vi tror att vi kan hitta bättre nivåer att köpa på.

Givet att vi nu korrigerar högre i guld/silver relationen (sälj guld och köp silver igen vid cirka 76 uns silver per uns guld) samtidigt som vi har en möjlig dollarbotten på plats bör silverpriset nu söka sig nedåt. Vi noterar också en generell svaghet i metallsektorn. Långsiktigt så är vi fortsatt mycket positiva till silver men vi tror att vi kan hitta bättre nivåer att köpa på.

OBSERVATIONER

- Silverproduktionen beräknas minska med upp till 5 % i år, den första nedgången sedan 2011.

- Givet de låga metallpriserna generellt så kommer få gruvor att öppnas/prospekteras kommande år och eftersom silver ofta är en biprodukt till annan gruvbrytning bör utbudet fortsätta att minska.

- Förvaltare och ETF:er är redan mycket långa (CoT visar på en historiskt lång nettopositionering som dock minskade något förra veckan).

- Guld/silver förhållandet talar för fortsatt större prisstegring för silver jämfört med guld på lite sikt. Kortsiktigt så pekar rekylen på en kortar tid av underutveckling av silver vs. guld.

- Marknaden fortsätter att tappa kraft och en toppformation (huvud – skuldra) har nu skapats.

- Tekniskt så söker vi en nedgång mot $16,75 området.

REKOMMENDATION

- Ingen rekommendation (BULL SILVER X4 S efter nedåtrekyl).

KOPPAR

Vår säljrekommendation från den 26/4 har efter lite initial tvekan börjat utveckla sig enligt plan. Det finns flera olika anledningar till utvecklingen men de främsta är de kinesiska myndigheternas försök till att stävja allt för vidlyftiga spekulationer samt den kraftiga lageruppbyggnad som tidigare i år ägt rum.

Vår säljrekommendation från den 26/4 har efter lite initial tvekan börjat utveckla sig enligt plan. Det finns flera olika anledningar till utvecklingen men de främsta är de kinesiska myndigheternas försök till att stävja allt för vidlyftiga spekulationer samt den kraftiga lageruppbyggnad som tidigare i år ägt rum.

OBSERVATIONER

- De kinesiska åtgärderna (marginalkrav, prishöjningar m.m.) för att slå ned på vad man kallar ”överspekulation” verkar ha fått önskad effekt.

- Rio Tinto har efter viss vånda tagit ett beslut att investera $5,3mdr i en utbyggnad av Oyu Tolgoi-gruvan i Mongoliet. Beslutet visar på en förhoppning om en mer långsiktig uppgång av kopparpriset då produktionsökningen bör komma igång 2020.

- Lagren hos LME ökade förra veckan med 575 ton.

- Den kinesiska importen i april sjönk till 450 ton från 570 ton under mars.

- Arbitraget att köpa LME koppar och sälja den i Shanghai har minskade förra veckan till $89,02/t.

- Tekniskt ser bortstötningen från 233d medelvärdet väldigt negativt ut (precis som vid de senaste rekyltopparna) vilket föranleder oss att hålla kvar vid vår negativa rekommendation.

- Ta vinst vid $4595/t.

REKOMMENDATION

- BEAR KOPPAR X4 S

USD/SEK

Den vändning som vi förra veckan sökte runt 7,89 ser nu ut att ha materialiserats varför vi tar den medelsiktigt långa position (BULL USDSEK X4 S) vi rekommenderade. Bortstötningen från botten på den mer än årslånga konsolideringen ser mycket lovande ut. USD/SEK för också en extra skjuts då vi förväntar oss att EUR/USD fortsätter att försvagas likväl som EUR/SEK borde fortsätta ytterligare en bit högre. Den som har lite tålamod kan prova att vänta på en mindre rekyl ned mot 8,10 innan nästa uppgångsfas beräknas starta.

Den vändning som vi förra veckan sökte runt 7,89 ser nu ut att ha materialiserats varför vi tar den medelsiktigt långa position (BULL USDSEK X4 S) vi rekommenderade. Bortstötningen från botten på den mer än årslånga konsolideringen ser mycket lovande ut. USD/SEK för också en extra skjuts då vi förväntar oss att EUR/USD fortsätter att försvagas likväl som EUR/SEK borde fortsätta ytterligare en bit högre. Den som har lite tålamod kan prova att vänta på en mindre rekyl ned mot 8,10 innan nästa uppgångsfas beräknas starta.

OBSERVATIONER

- Riksbanken fortsätter att varna för en ytterligare åtgärder (valutainterventioner?) om kronan förstärks för mycket för fort.

- Troligtvis en ökad ränteskillnad då FED förväntas fortsätta att höja sin styrränta långt tidigare än Riksbanken (som enligt SEB ska göra en första höjning (dvs. minska den negativa räntan) i februari 2017).

- EUR/USD har också kommit under press då vi nu har flera uppseglande Europaproblem (migrationsavtalet mellan EU och Turkiet under press, ny oro i Grekland och den Brittiska folkomröstningen (Brexit).

- Förra veckan blev en mycket bred dollaruppgång vilket ger en högre sannolikhet för att vi nu passerat rekylbotten.

- Mycket trolig dubbelbotten i KIX index (konjunkturinstitutets handelsvägda kronindex som används av Riksbanken) med kronan försvagad mot ett flertal valutor.

- Marknadens positionering i USD (CoT report) visar att den aggregerade långa nettopositionen kraftigt har krympt under våren varför det inte förligger några hinder i form av överpositionering för att åter gå lång dollar.

- Tekniskt sett så har vi nu en skolboksvändning på plats!

REKOMMENDATION

- BULL USDSEK X4 S

AKTUELLA REKOMMENDATIONER

Koppar bör stoppas ut om priset på underliggande (koppar 3m LME) stiger över $4875/t.

Majs trots risken med WASDE rapporten anser vi att den underliggande köpsignalen fortfarande är giltig.

Ris bör hålla sig kvar ovanför den tidigare fallande kanalen för att förra veckans köpsignal ska fortsatt gälla, vilket vi också tror att vi kommer att göra.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet