Analys

SEB Råvarubrev 1 december 2015

Om tilltagande räntenoja är heller ingenting att skoja

Veckan som gick präglades av geopolitisk oro relaterad till spänningarna mellan Turkiet och Ryssland, efter att de tidigare skjutit ned ett av de senares bombplan som uppges ha opererat i Syrien. Det fick, förutom världen att hålla andan, oljepriset att skjuta högre för att sedan falla tillbaka till en lägre nivå än innan. Förra torsdagen var amerikanska marknader stängda för Thanksgiving och de stängde också tidigare i fredags på grund av Black Friday, vilket gjorde att marknaderna handlade något mer slagigt och med mindre likviditet än annars. Flera av världens viktigaste börsindex backade under förra veckan och Shanghaibörsen stängde -5,35 procent. Detta mycket på grund av att siffror presenterades som visade att kinesisk industri generellt visade sämre vinster än förväntat. Igår måndag bestämde IMF att den kinesiska valutan, yuanen, blir en av IMF:s reservvalutakorg, vilket sannolikt får till resultat att kinesiska penningmarknad blir mer avreglerad och mer transparent. Natten till idag kom siffror som visade att kinesiskt inköpschefsindex för tillverkningsindustrin återigen överraskade på nedsidan och föll 0,2 enheter från månaden innan till 49,6. Denna vecka är fokus generellt i marknaderna på ECB:s räntebesked på torsdag, där marknaden förväntar sig en oförändrad ränta. Sannolikt kommer handeln i marknaderna överlag vara något litet dämpad fram till dess.

Vad gäller råvaror så fortsätter den generella pressen nedåt – både på grund av en US-dollar som fortsätter att stärkas och på grund av stort utbud inom många sektorer. Den av marknaden inprisade sannolikheten för att Fed i december skall höja räntan har nu ökat ytterligare, till 74 procent. Det i sig skapar också ett tryck nedåt och är en av de viktigaste faktorerna för råvarumarknaden just nu. Om räntenoja är heller ingenting att skoja…

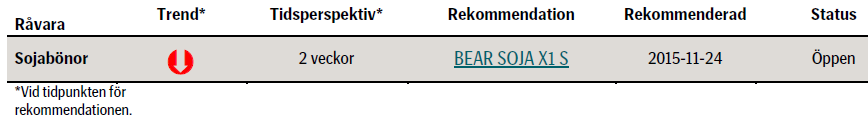

Brentoljan trycktes upp i pris under förra veckan som resultat av oron efter att Turkiet som bekant skjutit ned ett ryskt bombflygplan som opererade i Syrien. Sanktionerna som av Ryssland snabbt infördes mot Turkiet ledde dock till att oljepriset trycktes nedåt. Fokus är nu på OPEC:s möte på fredag, men vi tror inte att man kommer signalera någon minskad produktion. Logiskt vore istället att höja sitt produktionstak. Läs mer i stycket om olja!

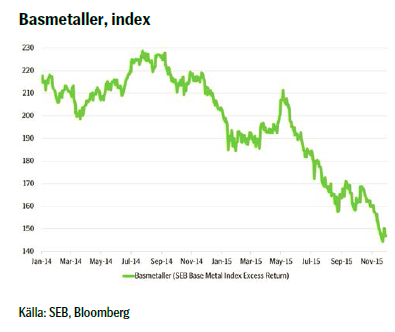

Basmetaller har fortsatt att se ett fundamentalt tryck nedåt, men flertalet metaller rekylerade något uppåt under förra veckan, vilket också var väntat. Det talas mycket om nedskärningar i produktionen för att ge priserna åtminstone något stöd och under förra veckan och helgen som var samlades kinesiska producenter av koppar, zink och nickel för att besluta om en något minskad produktion. Marknaden har dock reagerat avvaktande, då man inte säkert vet om beslutet kommer verkställas och faktiskt följas.

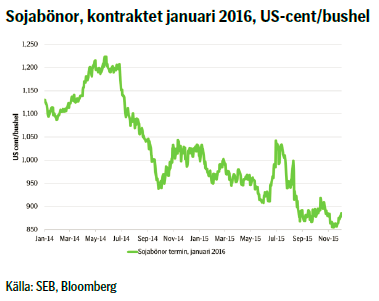

Jordbruksprodukter visade generellt en vecka av fallande priser där bomull och sojabönor var upp. Vi tror som bekant att priset på de senare skall falla, men är medvetna om att det kan vara volatilt den närmaste tiden. En del av rörelsen uppåt under förra veckan var rent teknisk, och den nya regeringen i Argentina har också annonserat att skatterna på export skall sänkas när den tillträder. Övriga fundamentala faktorer talar också för ett lägre pris.

TRENDER I SAMMANDRAG

- Volatil utveckling på råvaror senaste tiden – rekyler har setts i flera marknader

- Geopolitisk oro har påverkat sentimentet och helgdagsstängda marknader har sänkt likviditeten

- Sannolikt något avvaktande handel denna vecka fram till ECB:s räntebesked på torsdag

- Ytterligare ökad sannolikhet för Fed-höjning stärker US-dollarn och skapar nedåtpress i råvarumarknaden

- Brentoljan upp på geopolitisk oro och sedan ned på grund av följderna. Veckans OPEC-möte nu i fokus

- Basmetaller rekylerat uppåt; nu spretig bild

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

OLJA

Förra veckan vände oljepriset ånyo nedåt efter att nyheter om att Libyen ämnar höja sin produktion med 440 000 fat per dag nådde marknaden. Informationen är dock knapphändig och marknaden vet inte riktigt vad den skall räkna med. Klart är dock att Libyen förr eller senare kommer att återkomma till marknaden med en produktion av åtminstone en miljon fat per dag, men det behövs en politisk lösning och en förbättrad säkerhetssituation innan det är möjligt. Innan detta är på plats så är det svårt att se att någon överenskommelse om ökad oljeproduktion skall vara alltför länge. Intressant är att landet meddelar sina ambitioner bara en vecka innan OPEC:s möte; ungefär som att påpeka att organisationen bör ta med landets produktion i sina beräkningar. Om det visar sig att landets återkomst till marknaden faktiskt är stabil, så är det definitivt negativt för oljepriset. Det är heller inte helt ovanligt att olja fortsätter att exporteras från länder med inbördeskrig och politisk oro, då båda sidor av konflikten kan gynnas av det. Problemet i Libyen är att det sannolikt inte är en konflikt med bara två sidor, utan flera.

Förra veckan vände oljepriset ånyo nedåt efter att nyheter om att Libyen ämnar höja sin produktion med 440 000 fat per dag nådde marknaden. Informationen är dock knapphändig och marknaden vet inte riktigt vad den skall räkna med. Klart är dock att Libyen förr eller senare kommer att återkomma till marknaden med en produktion av åtminstone en miljon fat per dag, men det behövs en politisk lösning och en förbättrad säkerhetssituation innan det är möjligt. Innan detta är på plats så är det svårt att se att någon överenskommelse om ökad oljeproduktion skall vara alltför länge. Intressant är att landet meddelar sina ambitioner bara en vecka innan OPEC:s möte; ungefär som att påpeka att organisationen bör ta med landets produktion i sina beräkningar. Om det visar sig att landets återkomst till marknaden faktiskt är stabil, så är det definitivt negativt för oljepriset. Det är heller inte helt ovanligt att olja fortsätter att exporteras från länder med inbördeskrig och politisk oro, då båda sidor av konflikten kan gynnas av det. Problemet i Libyen är att det sannolikt inte är en konflikt med bara två sidor, utan flera.

På fredag möts OPEC-länderna i Wien och vi förväntar oss att det inte blir någon minskning av produktionen. Om någonting lär de snarast höja sitt godtyckliga produktionstak, som idag ligger på 30 miljoner fat per dag. Man har redan producerat mer än så under en längre period. Alla tecken pekar på en ökad produktion då Iran kommer tillbaka till marknaden. För att vara klara i sin kommunikation och agera i linje men vad man faktiskt gör, så bör man snarare höja sitt produktionstak till 33 miljoner fat per dag. Om detta är vad som kommuniceras på fredag kommer det förstås att spä på det redan negativa sentimentet i marknaden, men egentligen är det helt irrelevant för vad man egentligen gör och för balansen i marknaden i stort. Vad man gör är inte beroende av produktionstaket. Det är beroende av Saudiarabiens strategi och den stavas nu ökad produktion och där ses inga neddragningar.

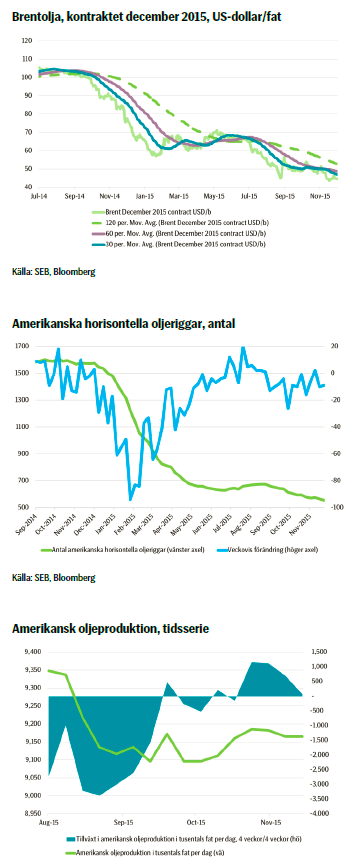

Förra veckans politiska oro efter Turkiets nedskjutning av ett ryskt flygplan sköt oljepriset först högre. I och med att Ryssland dock valde ekonomiska sanktioner istället för militära interventioner mot Turkiet, och sanktioner förstås i åtminstone någon mån är negativa för ekonomin i stort och så även efterfrågan på olja, blev effekten istället negativ för oljepriset. Börsen i Shanghai backade kraftigt mot slutet av förra veckan då negativa kinesiska förtjänstsiffror för industrin presenterades. Detta hade i sin tur också negativ påverkan på oljepriset. Amerikanska oljeriggar fortsätter också att falla, medan produktionen är någorlunda konstant. Vi ser fortsatt ett klart nedåttryck i oljemarknaden.

TREND

- Libyen kommunicerar ökad produktion med 440 000 fat/dag

- OPEC-möte på fredag – kommer ej dra ned på produktionen

- Om något bör organisationen höja sitt produktionstak för att kommunicera vad man faktiskt gör

- Politisk oro i mellanöstern plötsligt negativt för oljan pga sanktioner som lär minska efterfrågan

- Pressen nedåt på oljepriset kvarstår.

Bjarne Schieldrop

Chief Analyst, Commodities

SEB

SOJABÖNOR

Nyhetsflödet kring sojabönorna har varit ganska tunt senaste tiden, men det fundamentala trycket nedåt kvarstår. Prisuppgången under förra veckan berodde på att marknaden började fundera på när Argentinas ökade export egentligen skulle ta fart. Utan en devalvering av peson skulle de positiva effekterna av att ta bort exportskatterna inte märkas, resonerade man. Uppgången berodde till stor del också på att investerare täckte korta positioner när priset började gå upp, samt att exportefterfrågan ökade något.

Nyhetsflödet kring sojabönorna har varit ganska tunt senaste tiden, men det fundamentala trycket nedåt kvarstår. Prisuppgången under förra veckan berodde på att marknaden började fundera på när Argentinas ökade export egentligen skulle ta fart. Utan en devalvering av peson skulle de positiva effekterna av att ta bort exportskatterna inte märkas, resonerade man. Uppgången berodde till stor del också på att investerare täckte korta positioner när priset började gå upp, samt att exportefterfrågan ökade något.

De senaste dagarna har dock estimaten för den globala produktionen av sojabönor höjts, vilket bör skapa press nedåt på priset. Därtill kommunicerade den nyutnämnde argentinske jordbruksministern att exportskatten på sojabönor skall sänkas med 5 procent samma dag som regeringen tillträder. Effekten bör alltså ses den 10:e december.

Andra fundamentala anledningar är lägre kinesisk efterfrågan och en allt starkare US-dollar. Om Fed dessutom höjer räntan i december så kommer det skapa ett ytterligare nedåttryck på priset; inte minst genom en starkare valuta.

Tekniskt, ur det litet längre perspektivet, ser marknaden generellt ett stöd kring nivån 832 och ett motstånd vid 912 US-cent per bushel (vilket på svenska motsvarar det gamla trevliga måttet skeppa. En amerikansk bushel motsvarar 35,23 liter, men ses som ett enhetsmått på spannmål. I Sverige har skäppan, som har haft en mängd olika storlekar beroende på landsända, en storlek på 24,3-29,34 liter. Den senare kallas västgötaskeppa, med vilken det förmodligen mäts väldigt, väldigt litet sojabönor med på den internationella marknaden).

Sammantaget tror vi fortsatt på ett lägre pris ur ett litet längre perspektiv. Om vi får rätt i vår prediktion kommer priset sannolikt att vara volatilt den närmaste tiden och vi kan se någon mindre uppgång, vilket kan ge bra nivåer för att sälja, det vill säga köpa bear-certifikat, för att sedan börja gå nedåt inför eller i samband med Argentinas nya åtgärder för jordbrukspolitiken.

TREND

- Prisuppgång på blandad fundamenta

- Argentinska kommande åtgärder annonserade – anses vara negativa för prisbilden

- Flertalet fundamentala faktorer talar för ett lägre pris

- Vi tror fortsatt på ett lägre pris och är kvar i vår korta position.

REKOMMENDATION

- BEAR SOJA X1 S

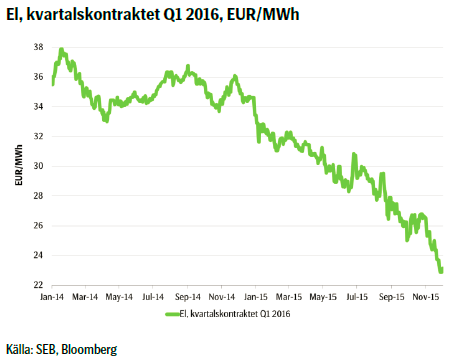

EL

Priset på nordisk el är tillbaka på sin tidigare nedåtgående trend. Det stöd det fick för någon vecka sedan av det kallare vädret är nu helt borta då vädret igen slog om till mildare och blötare. Från kontinenten har det i och för sig fått visst stöd i och med att oljepriset steg under förra veckan. Samtidigt steg priset på utsläppsrätter något, medan kolpriset handlade högre för att sedan falla tillbaka ned igen till oktobers nivåer. Här i Norden handlar det mesta om temperatur och nederbörd.

Priset på nordisk el är tillbaka på sin tidigare nedåtgående trend. Det stöd det fick för någon vecka sedan av det kallare vädret är nu helt borta då vädret igen slog om till mildare och blötare. Från kontinenten har det i och för sig fått visst stöd i och med att oljepriset steg under förra veckan. Samtidigt steg priset på utsläppsrätter något, medan kolpriset handlade högre för att sedan falla tillbaka ned igen till oktobers nivåer. Här i Norden handlar det mesta om temperatur och nederbörd.

Angående just vädret ser vi att temperaturerna fortsatt är milda och det är varmare än normalt i hela Norden. I vattenmagasinens upptagningsområde i Sverige och Norge samt även i Finland blir det snöfall med tämligen stora ackumulerade mängder under hela veckan och i södra Sverige nederbörd i form av regn framåt mitten av veckan. Den hydrologiska balansen har också ökat under veckan som var och är något litet större (nu på nivån 1,4 TWh) än vad som är normalt. Reservoarnivåerna i Nordpool-området ligger på cirka 84 procent av maximal nivå, vilket är den högsta nivån vid denna årstid sedan 2012.

Den milda prognosen fortsätter att ha ett tryck nedåt på priset även om de senaste dagarna faktiskt har varit litet kallare och gett priset ett visst stöd. Nu kommer också mer nederbörd som hjälper till att pressa det ytterligare nedåt. Sannolikt vill kraftbolagen också släppa mycket vatten genom turbinerna för att inte få en inlåsningseffekt när nästa års magasin skall börja byggas under våren.

TREND

- Vädret fortsatt viktigaste faktorn för elpriset i Norden

- Fundamentala faktorer mestadels sidledes, men elpriset får visst stöd från kontinenten – spreaden, skillnaden, mellan exempelvis Tyskland och Norden har ökat

- Priset fortsätter att trenda nedåt – väderprognosen inget stöd

- Vädret förväntas vara mildare och blötare än normalt

- Nedåttrycket i marknaden består

BASMETALLER

Basmetaller har efter den senaste tidens kraftiga generella nedgång i pris rekylerat uppåt en del vilket vi också trodde. Aluminium rörde sig ned i ett område med viktiga stödnivåer och rekylerade sedan uppåt. International Aluminium Institute rapporterade häromdagen att kinesisk produktion har fallit någon procentenhet över de senaste månaderna. Å andra sidan, vilket gäller alla metaller, så innebär högre nivåer att fler säljare ser nya möjligheter… Samtidigt blir många investerare osäkra på utvecklingen, säljer av och ställer sig vid sidolinjen, vilket innebär sämre likviditet och ökad volatilitet. Under förra veckan och helgen möttes också kinesiska producenter av både koppar, zink och nickel och beslöt att dra ned på produktionen. Reaktionen i marknaden har varit dämpad och avvaktande, då man inte riktigt vet om besluten kommer omsättas i praktiken.

Basmetaller har efter den senaste tidens kraftiga generella nedgång i pris rekylerat uppåt en del vilket vi också trodde. Aluminium rörde sig ned i ett område med viktiga stödnivåer och rekylerade sedan uppåt. International Aluminium Institute rapporterade häromdagen att kinesisk produktion har fallit någon procentenhet över de senaste månaderna. Å andra sidan, vilket gäller alla metaller, så innebär högre nivåer att fler säljare ser nya möjligheter… Samtidigt blir många investerare osäkra på utvecklingen, säljer av och ställer sig vid sidolinjen, vilket innebär sämre likviditet och ökad volatilitet. Under förra veckan och helgen möttes också kinesiska producenter av både koppar, zink och nickel och beslöt att dra ned på produktionen. Reaktionen i marknaden har varit dämpad och avvaktande, då man inte riktigt vet om besluten kommer omsättas i praktiken.

Vad gäller zink så är snacket in the street (vilket betyder ”marknaden” på finansspråk) om produktionsneddragningar. Flera analyshus beräknar att marknaden kommer hamna i underskott under 2016 – givet att en annonserad neddragning av kinesisk produktion faktiskt blir verklighet. Hur som helst är priserna relativt mycket låga men många investerare verkar rädda att bli inlåsta i positioner om priserna ändå inte lyfter.

Intressant gällande zink är också att titta på open interest, det vill säga antalet futureskontrakt som inte har klarerats mot en motsvarande position, på råvarumarknaden i Shanghai (Shanghai Futures Exchange, SHFE). Samtidigt som priset stiger, men inte ut ur ett bestämt intervall, har open interest fallit; därtill genom sina stödnivåer. Det är ett skolboksexempel på att investerare täcker sina korta positioner; alltså inte ett tecken på fundamental efterfrågan. När vad som är något slags korrektion är klar, är det troligt att priset fortsätter falla.

Samma sak syns på SHFE när det gäller kopparpriset och open interest. En starkt bidragande orsak är sannolikt att kinesiska myndigheter vill begränsa möjligheterna att gå kort i råvaror. Då man har förbjudit det på börsen har en del investerare istället kortat på SHFE, vilket man nu vill begränsa.

Sammantaget ser vi att nedåttrycket består, men att volatiliteten kommer att öka ytterligare framöver. Sannolikt är uppgången, som vi prognosticerade och nu har sett, tillfällig, men vi väljer att avvakta.

TREND

- Aluminium ovanför viktiga stödnivåer – har rekylerat

- Zinkmarknaden fokuserar på produktionsneddragningar

- Metaller på SHFE uppåt på täckning av korta positioner

- Vi tror att priser på basmetaller kommer vara volatila framöver, men nedåttrycket består.

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

’wait and see’ mode

So far this week, Brent Crude prices have strengthened by USD 1.3 per barrel since Monday’s opening. While macroeconomic concerns persist, they have somewhat abated, resulting in muted price reactions. Fundamentals predominantly influence global oil price developments at present. This week, we’ve observed highs of USD 89 per barrel yesterday morning and lows of USD 85.7 per barrel on Monday morning. Currently, Brent Crude is trading at a stable USD 88.3 per barrel, maintaining this level for the past 24 hours.

Additionally, there has been no significant price reaction to Crude following yesterday’s US inventory report (see page 11 attached):

- US commercial crude inventories (excluding SPR) decreased by 6.4 million barrels from the previous week, standing at 453.6 million barrels, roughly 3% below the five-year average for this time of year.

- Total motor gasoline inventories decreased by 0.6 million barrels, approximately 4% below the five-year average.

- Distillate (diesel) inventories increased by 1.6 million barrels but remain weak historically, about 7% below the five-year average.

- Total commercial petroleum inventories (crude + products) decreased by 3.8 million barrels last week.

Regarding petroleum products, the overall build/withdrawal aligns with seasonal patterns, theoretically exerting limited effect on prices. However, the significant draw in commercial crude inventories counters the seasonality, surpassing market expectations and API figures released on Tuesday, indicating a draw of 3.2 million barrels (compared to Bloomberg consensus of +1.3 million). API numbers for products were more in line with the US DOE.

Against this backdrop, yesterday’s inventory report is bullish, theoretically exerting upward pressure on crude prices.

Yet, the current stability in prices may be attributed to reduced geopolitical risks, balanced against demand concerns. Markets are adopting a wait-and-see approach ahead of Q1 US GDP (today at 14:30) and the Fed’s preferred inflation measure, “core PCE prices” (tomorrow at 14:30). A stronger print could potentially dampen crude prices as market participants worry over the demand outlook.

Geopolitical “risk premiums” have decreased from last week, although concerns persist, highlighted by Ukraine’s strikes on two Russian oil depots in western Russia and Houthis’ claims of targeting shipping off the Yemeni coast yesterday.

With a relatively calmer geopolitical landscape, the market carefully evaluates data and fundamentals. While the supply picture appears clear, demand remains the predominant uncertainty that the market attempts to decode.

Analys

Also OPEC+ wants to get compensation for inflation

Brent crude has fallen USD 3/b since the peak of Iran-Israel concerns last week. Still lots of talk about significant Mid-East risk premium in the current oil price. But OPEC+ is in no way anywhere close to loosing control of the oil market. Thus what will really matter is what OPEC+ decides to do in June with respect to production in Q3-24 and the market knows this very well. Saudi Arabia’s social cost-break-even is estimated at USD 100/b today. Also Saudi Arabia’s purse is hurt by 21% US inflation since Jan 2020. Saudi needs more money to make ends meet. Why shouldn’t they get a higher nominal pay as everyone else. Saudi will ask for it

Brent is down USD 3/b vs. last week as the immediate risk for Iran-Israel has faded. But risk is far from over says experts. The Brent crude oil price has fallen 3% to now USD 87.3/b since it became clear that Israel was willing to restrain itself with only a muted counter attack versus Israel while Iran at the same time totally played down the counterattack by Israel. The hope now is of course that that was the end of it. The real fear has now receded for the scenario where Israeli and Iranian exchanges of rockets and drones would escalate to a point where also the US is dragged into it with Mid East oil supply being hurt in the end. Not everyone are as optimistic. Professor Meir Javedanfar who teaches Iranian-Israeli studies in Israel instead judges that ”this is just the beginning” and that they sooner or later will confront each other again according to NYT. While the the tension between Iran and Israel has faded significantly, the pain and anger spiraling out of destruction of Gaza will however close to guarantee that bombs and military strifes will take place left, right and center in the Middle East going forward.

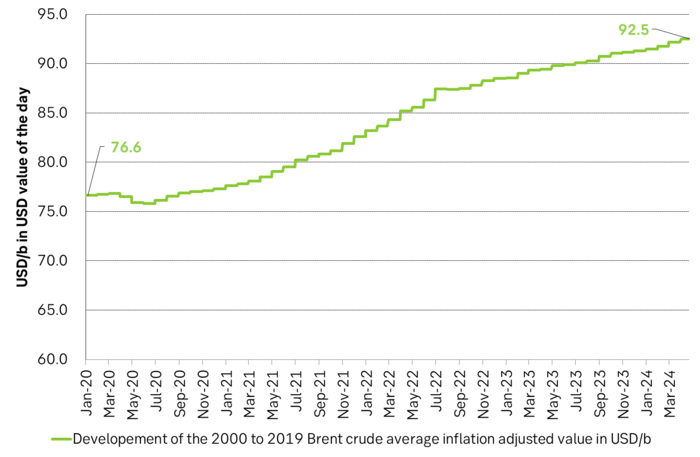

Also OPEC+ wants to get paid. At the start of 2020 the 20 year inflation adjusted average Brent crude price stood at USD 76.6/b. If we keep the averaging period fixed and move forward till today that inflation adjusted average has risen to USD 92.5/b. So when OPEC looks in its purse and income stream it today needs a 21% higher oil price than in January 2020 in order to make ends meet and OPEC(+) is working hard to get it.

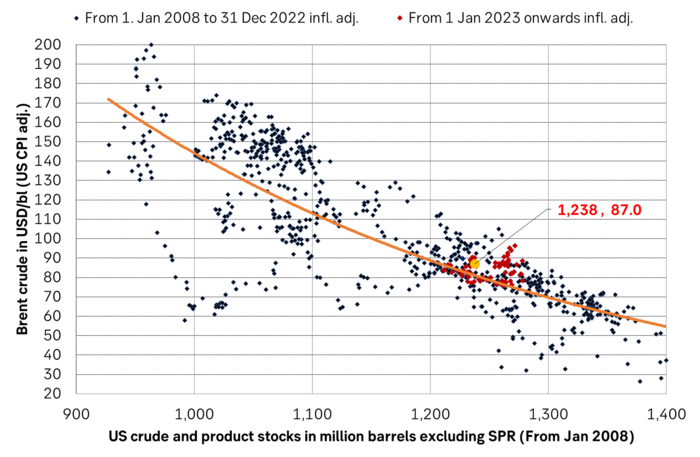

Much talk about Mid-East risk premium of USD 5-10-25/b. But OPEC+ is in control so why does it matter. There is much talk these days that there is a significant risk premium in Brent crude these days and that it could evaporate if the erratic state of the Middle East as well as Ukraine/Russia settles down. With the latest gains in US oil inventories one could maybe argue that there is a USD 5/b risk premium versus total US commercial crude and product inventories in the Brent crude oil price today. But what really matters for the oil price is what OPEC+ decides to do in June with respect to Q3-24 production. We are in no doubt that the group will steer this market to where they want it also in Q3-24. If there is a little bit too much oil in the market versus demand then they will trim supply accordingly.

Also OPEC+ wants to make ends meet. The 20-year real average Brent price from 2000 to 2019 stood at USD 76.6/b in Jan 2020. That same averaging period is today at USD 92.5/b in today’s money value. OPEC+ needs a higher nominal price to make ends meet and they will work hard to get it.

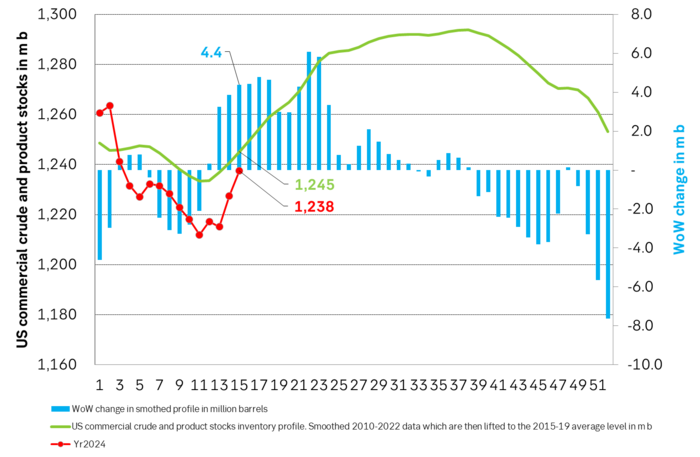

Inflation adjusted Brent crude price versus total US commercial crude and product stocks. A bit above the regression line. Maybe USD 5/b risk premium. But type of inventories matter. Latest big gains were in Propane and Other oils and not so much in crude and products

Total US commercial crude and product stocks usually rise by 4-5 m b per week this time of year. Gains have been very strong lately, but mostly in Propane and Other oils

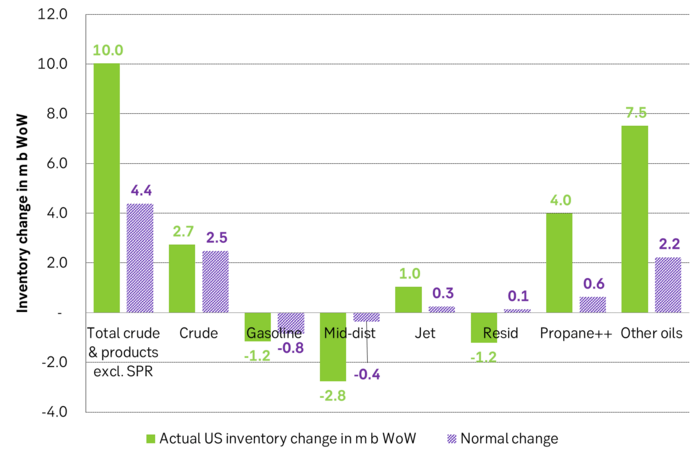

Last week’s US inventory data. Big rise of 10 m b in commercial inventories. What really stands out is the big gains in Propane and Other oils

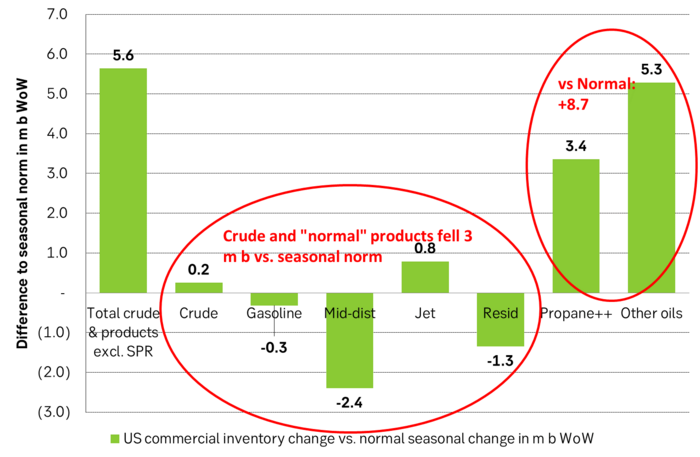

Take actual changes minus normal seasonal changes we find that US commercial crude and regular products like diesel, gasoline, jet and bunker oil actually fell 3 m b versus normal change.

Analys

Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

Historically positive Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

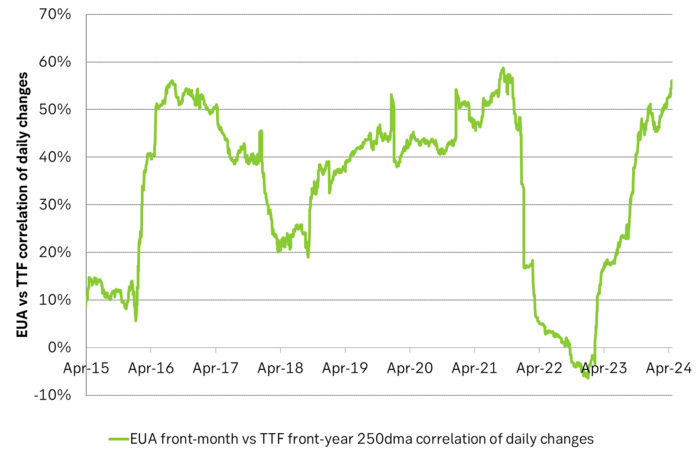

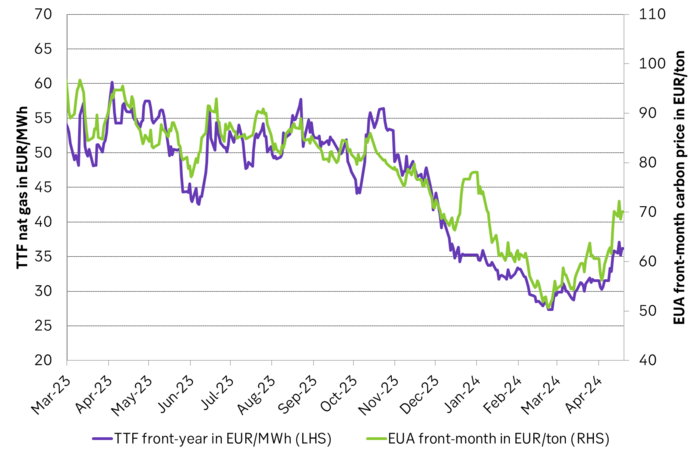

Historically there has been a strong, positive correlation between EUAs and nat gas prices. That correlation is still fully intact and possibly even stronger than ever as traders increasingly takes this correlation as a given with possible amplification through trading action.

The correlation broke down in 2022 as nat gas prices went ballistic but overall the relationship has been very strong for quite a few years.

The correlation between nat gas and EUAs should be positive as long as there is a dynamical mix of coal and gas in EU power sector and the EUA market is neither too tight nor too weak:

Nat gas price UP => ”you go black” by using more coal => higher emissions => EUA price UP

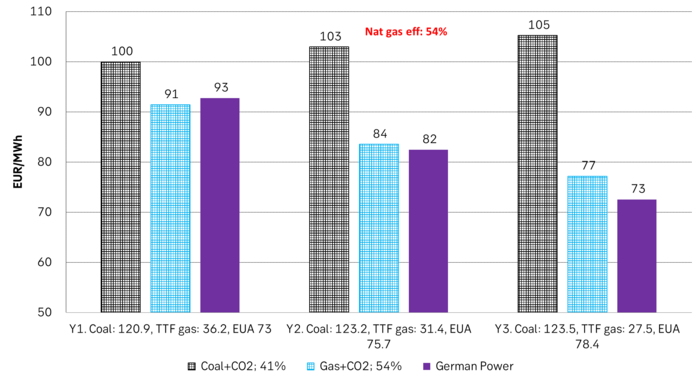

But in the future we’ll go beyond the dynamically capacity to flex between nat gas and coal. As the EUA price moves yet higher along with a tightening carbon market the dynamical coal to gas flex will max out. The EUA price will then trade significantly above where this flex technically will occur. There will still be quite a few coal fired power plants running since they are needed for grid stability and supply amid constrained local grids.

As it looks now we still have such overall coal to gas flex in 2024 and partially in 2025, but come 2026 it could be all maxed out. At least if we look at implied pricing on the forward curves where the forward EUA price for 2026 and 2027 are trading way above technical coal to gas differentials. The current forward pricing implications matches well with what we theoretically expect to see as the EUA market gets tighter and marginal abatement moves from the power sector to the industrial sector. The EUA price should then trade up and way above the technical coal to gas differentials. That is also what we see in current forward prices for 2026 and 2027.

The correlation between nat gas and EUAs should then (2026/27 onward) switch from positive to negative. What is left of coal in the power mix will then no longer be dynamically involved versus nat gas and EUAs. The overall power price will then be ruled by EUA prices, nat gas prices and renewable penetration. There will be pockets with high cost power in the geographical points where there are no other alternatives than coal.

The EUA price is an added cost of energy as long as we consume fossil energy. Thus both today and in future years we’ll have the following as long as we consume fossil energy:

EUA price UP => Pain for consumers of energy => lower energy consumption, faster implementation of energy efficiency and renewable energy => lower emissions

The whole idea with the EUA price is after all that emissions goes down when the EUA price goes up. Either due to reduced energy consumption directly, accelerated energy efficiency measures or faster switch to renewable energy etc.

Let’s say that the coal to gas flex is maxed out with an EUA price way above the technical coal to gas differentials in 2026/27 and later. If the nat gas price then goes up it will no longer be an option to ”go black” and use more coal as the distance to that is too far away price vise due to a tight carbon market and a high EUA price. We’ll then instead have that:

Nat gas higher => higher energy costs with pain for consumers => weaker nat gas / energy demand & stronger drive for energy efficiency implementation & stronger drive for more non-fossil energy => lower emissions => EUA price lower

And if nat gas prices goes down it will give an incentive to consume more nat gas and thus emit more CO2:

Cheaper nat gas => Cheaper energy costs altogether, higher energy and nat gas consumption, less energy efficiency implementations in the broader economy => emissions either goes up or falls slower than before => EUA price UP

Historical and current positive correlation between nat gas and EUA prices should thus not at all be taken for granted for ever and we do expect this correlation to switch to negative some time in 2026/27.

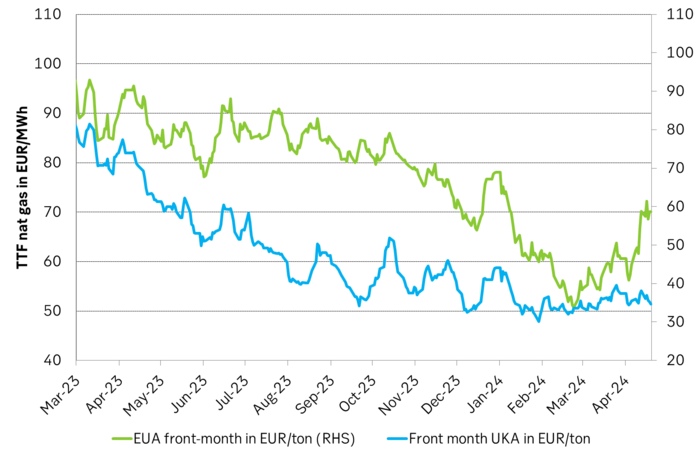

In the UK there is hardly any coal left at all in the power mix. There is thus no option to ”go black” and burn more coal if the nat gas price goes up. A higher nat gas price will instead inflict pain on consumers of energy and lead to lower energy consumption, lower nat gas consumption and lower emissions on the margin. There is still some positive correlation left between nat gas and UKAs but it is very weak and it could relate to correlations between power prices in the UK and the continent as well as some correlations between UKAs and EUAs.

Correlation of daily changes in front month EUA prices and front-year TTF nat gas prices, 250dma correlation.

EUA price vs front-year TTF nat gas price since March 2023

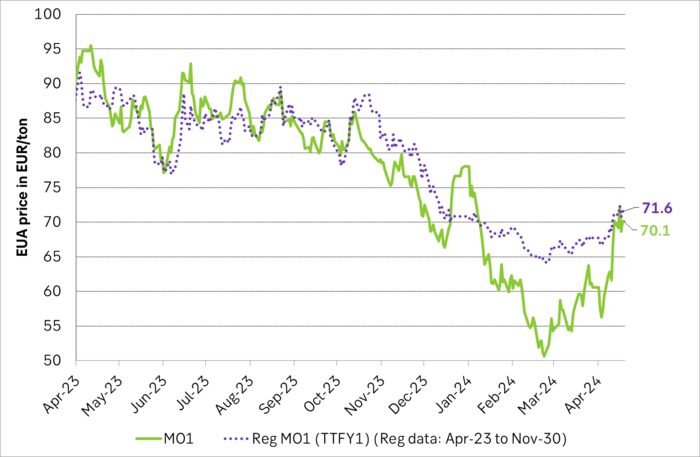

Front-month EUA price vs regression function of EUA price vs. nat gas derived from data from Apr to Nov last year.

The EUA price vs the UKA price. Correlations previously, but not much any more.

Forward German power prices versus clean cost of coal and clean cost of gas power. Coal is totally priced out vs power and nat gas on a forward 2026/27 basis.

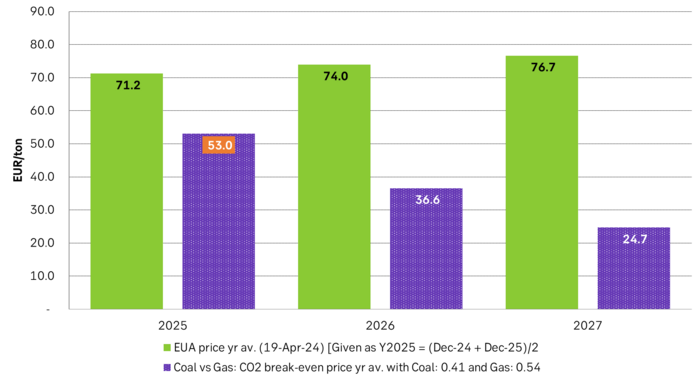

Forward price of EUAs versus technical level where dynamical coal to gas flex typically takes place. EUA price for 2026/27 is at a level where there is no longer any price dynamical interaction or flex between coal and nat gas. The EUA price should/could then start to be negatively correlated to nat gas.

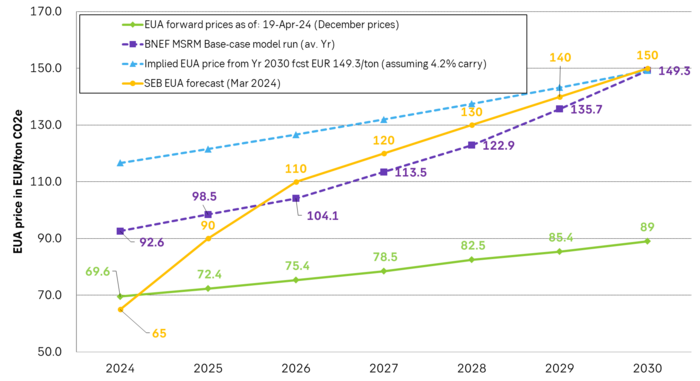

Forward EAU price vs. BNEF base model run (look for new update will come in late April), SEB’s EUA price forecast.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSAs stigande konsumtion av naturgas

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKakaomarknaden är extrem för tillfället

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBoliden på 20 minuter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBetydande underskott i utbudet av olja kan få priset att blossa upp