Analys

SEB – Jordbruksprodukter, vecka 10 2012

Inledning

Inledning

Den senaste veckan har varit lugn med överlag oförändrade eller något lägre priser på jordbruksprodukter. I morgon fredag klockan 14:30 släpps WASDE för mars och det brukar innebära lite större prisrörelser. Vi tror att rörelserna då generellt sett blir nedåtriktade. ABARES har släppt en stor rapport, som vi lagt i centrum för det här veckobrevet, som annars är lite kortare i samklang med den mycket lugna marknaden den senaste veckan.

Vete

Novemberterminen på Matif har backat nedåt efter att marknaden misslyckats med att nå över 200 euro per ton.

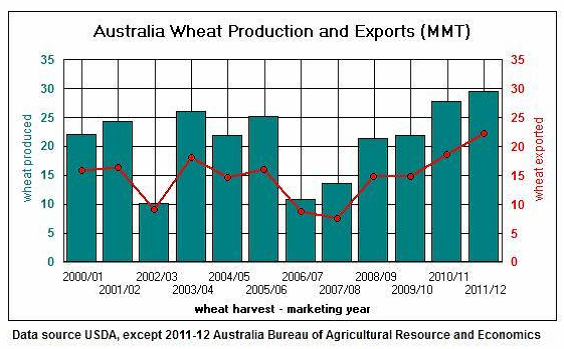

ABARES förutspår att veteskörden i Australien för 2011/12 kommer att uppgå till rekordhöga 29.5 mt, vilket skulle vara nytt rekord för andra året i rad då förra årets skörd uppgick till 27.9 mt.

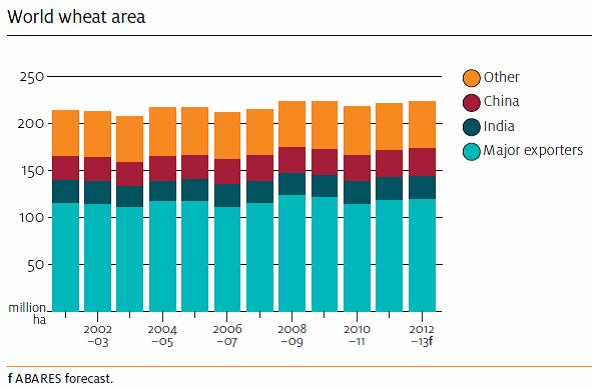

I sin prognos för 2012/13 skriver ABARES att trots en förväntad ökning av arealen för vete i världen uppskattas den globala veteproduktionen minska med 2 procent till ca 682 mt för 2012/13, vilket är i linje med IGC’s estimat förra månaden på 680 mt.

I USA förväntas vete produktionen att öka med 6 procent till omkring 58 mt, som ett resultat av högre areal och en återgång till en genomsnittlig avkastning efter dåliga säsongsmässiga förhållanden under 2011/12. Veteproduktionen i Canada förväntas också öka med 2 procent till ca 26 mt.

Inom den europeiska unionen beräknas veteproduktionen för 2012/13 att stiga med 2 procent till ca 140 mt. Torrt väder i vissa regioner har lett till minskad sådd areal av raps, till förmån för höstvete som sås senare.

I Kina förväntas den totala produktionen av höst- och vårvete uppgå till ca 120 mt, en ökning med 2 procent, medan produktionen i Indien, som är världens tredje största producent av vete efter EU och Kina, förväntas minska med 4 procent till ca 83 mt.

I Argentina förväntas produktionen bli i stort sett oförändrad runt 13 mt.

Produktionen av vete i Ryssland förväntas öka med 5 procent till ca 59 mt för 2012/13 till följd av tillräcklig nederbörd under sådden samt ett fullgott snötäcke under vintern. Produktionen i Ukraina väntas däremot minska till följd av höstens torka som drabbade de västra delarna av landet. I Kazakstan förväntas produktionen att falla med 31 procent till ca 16 mt. Väderförhållandena föregående säsong var exceptionellt gynnsamma för veteproduktionen där lantbrukare fick rekordavkastningar som låg nästan 60 procent över föregående 10-års genomsnitt.

Australiens egen vete produktion förväntas falla med 13 procent till ca 26 mt 2012/13 eftersom arealen för vete tros minska med 3 procent till 13.7 m hektar då man estimerar att vetepriset, i jämförelse med andra större grödor, blir mindre attraktivt. Exporten av australiensiskt vete förväntas bli i stort sett oförändrar runt 21 mt.

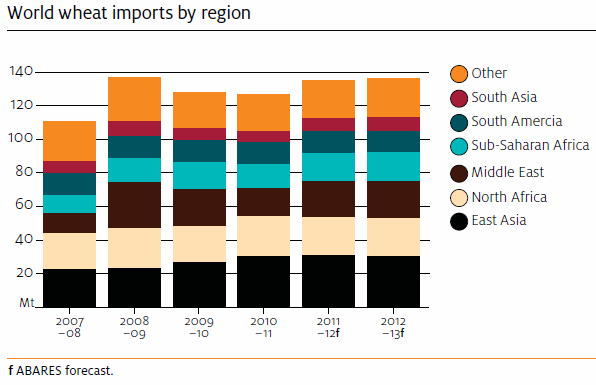

Den globala konsumtionen av vete beräknas öka marginellt till 681 mt under 2012/13 och beror till stor del på en ökad konsumtion av vete som human föda i takt med en ökad befolkningstillväxt i världen.

Konsumtionen av fodervete förväntas kvarstå på en hög nivå i förhållande till de senaste åren, men beräknas falla från den rekordhöga nivån under 2011/12 då användningen ökade som ett resultat av höga priser på majs i förhållande till fodervete. Östasien står för en stor del av den ökade konsumtion av fodervete, där efterfrågan delvis har tillgodosetts genom import av australiensiskt fodervete från 2010/11 års regndrabbade skörd.

Handel med vete under 2012/13 beräknas stiga marginellt till ca 136 mt, till stor del beroende på höga lager och ytterligare en säsong av en relativt hög estimerad produktion i de stora exportländerna. Exporten förväntas bli oförändrad för de flesta stora exportländerna utom i USA där exporten bedöms öka med 4 procent till ca 25 mt som en följ av en förväntad högre produktion. Den globala importen av vete förväntas stiga marginellt i linje med exporten.

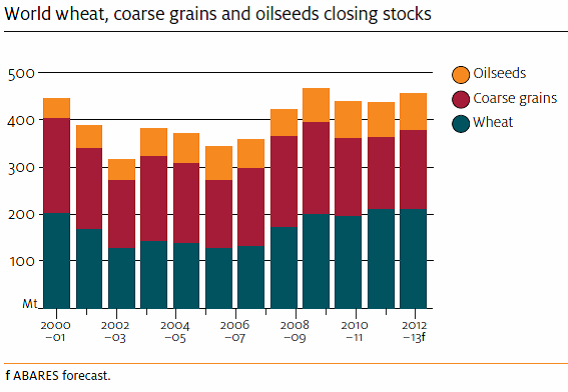

Globala utgående lager för vete 2012/13 förväntas öka med 1 procent till ca 210 mt till följd av att produktionen överträffar konsumtionen. Lagren i de flesta stora exportländerna förväntas bli i stort sett oförändrade med undantag av USA där de förväntas öka med 10 procent till ca 28 mt med tanke på den förväntade ökningen i produktionen.

Från HGCA i Storbritannien rapporteras det att vädret under vintern 2011/12 har varit varmare än genomsnittet för en stor del av perioden, med undantag av en kort men mycket kall period i början av februari. Nederbörden under samma tid har haft stora regionala skillnader där Skottland, Wales och norra England fick en mycket blöt höst och vinter medan stora delar av södra, centrala och östra England sedan i september endast har fått 70-80% av den, för den här tiden, normala nederbörden.

Grödorna har utvecklats väl under vintern, även om det blöta vädret i Skottland har inneburit förseningar i tillväxtfasen. Det milda vädret kan dock komma att orsaka sjukdomar, särskilt mjöldagg och rost hos spannmål och det finns en stor risk för ljus bladfläcksjuka hos raps. För vårt östra grannland Finland uppgick den totala spannmålsskörden för 2011 till ca 3,7 mt enligt Tike. För samtliga spannmålsslag ökade odlingsarealerna och hektarskördarna från 2010 med vete i spetsen där odlingsarealen ökade med en femtedel jämfört med året innan och skörden uppgick till ca 975 000 ton, vilket var den hittills största i Finland. Produktionen av höstvete steg nästan till det dubbla (173 000 ton) och produktionen av vårvete ökade med 26 procent till 801 000 ton. För både vår- och höstvete var mängderna av kvarnduglig skörd de största på flera årtionden.

Tittar vi på de baltiska länderna så säger preliminära uppgifter att spannmålsproduktionen i Estland uppgick till 771 900 ton under 2011, vilket är 14% mer än föregående år. Av den totala produktionen var 360 400 ton vete, 294 400 ton korn och 30 900 ton råg. Sådd areal för vete uppgick till 128 500 hektar, vilket är den största de senaste trettio åren.

Produktionen av raps och rybs uppgick till 142 600 ton, vilket är 10% mer än 2010 och också den största skörden under de senaste två decennierna.

I Lettland uppgick spannmålsskörden till 1.4 mt under förra året, vilket är något lägre än skörden 2010, till följd av minskad avkastning och minskad produktion av höstgrödor. Året var däremot gynnsamt för vårgrödorna där bl.a produktionen av vårvete ökade rejält.

Litauen fick däremot en högre spannmålsskörd under 2011 och den uppgick till 3.3 mt jämfört med 2.9 mt under 2010. Den totala produktionen av vete ökade till 3.2 mt från 2.8 mt året innan. Landets rapsproduktion uppgick till 484 300 ton jämfört med 416 700 ton under 2010.

Marockos grödor, som fick en sen start pga av det försenade regnet – i vissa områden avslutades sådden så sent som i slutet av december, befinner sig nu i en kritisk fas som kommer att avgöra 2011/12 års skörd. Förutom bristen på nederbörd och den sena sådden av vete och korn, har ovanligt låga temperaturer påverkat groning och hämmat grödornas utveckling. Den stora oron över bristen på regn och dess påverkan på jordbruket fick den marockanska kungen, the Commander of the Faithful, att uppmana sitt folk att be om regn och regn böner ägde rum den 6 januari i flera regioner i landet.

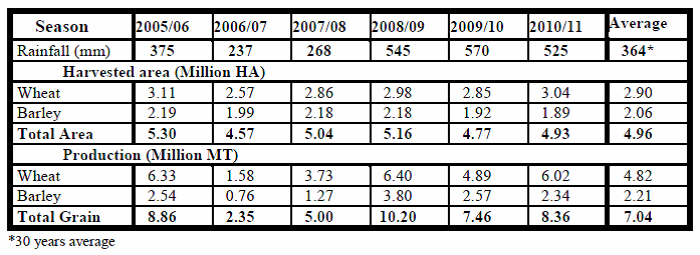

Det efterlängtade regnet kom också tio dagar senare, men med mindre intensitet än vad man hade hoppats på. Nederbörden från 1 september till 17 januari var ca 27 procent lägre än genomsnittet och 43 procent lägre jämfört med föregående år. Marockos import av vete per mitten av januari uppskattades till 1.18 mt, en nedjustering med 10 procent jämfört med samma period förra året, där Frankrike är den största leverantören med 77 procent, medan Ryssland och Ukraina står för 9 respektive 7 procent. Uttalandet om att Marocko kan komma att importera 1-1.1 mt vete under perioden mars-maj i år efter att regeringen beslutat att häva importtullar för vete under två månaders tid gav därför stöd till kvarnvetet på Matif. Tabellen nedan visar skördad areal och produktion av vete och korn i Marocko under de senaste 6 åren:

Även i Portugal ber nu lantbrukare om ett mirakel efter att landet har genomlidit den torraste februari månad på 80 år där torkan förstör betesmarker och leder till skogsbränder, vilket förvärrar landets ekonomiska kris. Det nyckfulla vädret förväntas dessutom hålla sig till slutet på mars, vilket skulle förvärra en torka som redan nu klassificeras som svår och extrem och det torra kallt väder på natten och värme under dagen förstör grödorna.

Maltkorn

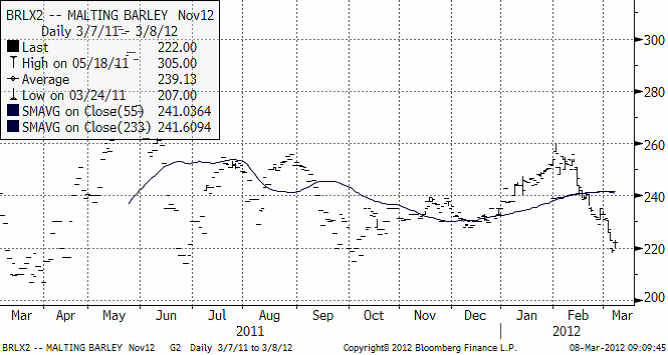

Novemberkontraktet på maltkorn har fortsatt att falla med förnyad styrka ner mot nivåer kring 200 till 220 där marknaden tidigare har funnit stöd. Vi förväntar oss att prisfallet även denna gång hejdar sig åtminstone temporärt på den här nivån. Om man är ute för att prissäkra kan man därför gott avvakta något för att kanske kunna sälja på exempelvis 230 euro igen inom kort. Detta är dock inte helt säkert, förstås.

Korn är fortfarande det mest odlade spannmålsslaget i Finland och enligt Tike uppgick skörden till omkring 1.5 mt för 2011, vilket är en ökning med 13 procent jämfört med året innan. Trots ökningen var den totala kornskörden den näst lägsta på 2000-talet. Merparten är foderkorn, men 300 000 ton utgörs av maltkorn där produktionen ökade med en knapp tredjedel i huvudsak till följd av ökad hektarskörd men också ökad odlingsareal. Även i Finland hade man dock kvalitetsproblem med maltkorn som inte uppfyllde kraven på kornstorlek och proteinhalt.

Potatis

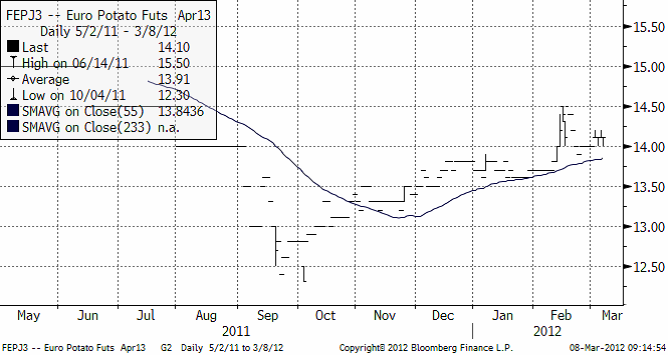

Priset på industripotatis för leverans nästa år är oförändrat. För leverans i år har priset handlats ner ungefär 5%, dvs mer av samma sak som präglat marknadsföringsåret hela tiden.

Majs

Majspriset gjorde ett ”falskt” tekniskt utbrott uppåt, efter att ha gjort ett likaledes ”falskt” utbrott nedåt. Därför är det omöjligt att från teknisk synvinkel ha någon bestämd uppfattning om vare sig uppåt eller nedåt. Vi får ha en neutral rekommendation för tillfället

Sojabönor

Novemberkontraktet verkar ha stött på säljare på 13 dollar per bushel. Priset står just nu och väger. En rekyl nedåt är naturligtvis inte osannolikt.

Vi skulle vilja sälja november på den här nivån vid 13 dollar per bushel.

Raps

Novemberkontraktet testade 440 euro, men orkade inte igenom. Vi tror att ur teknisk synvinkel, det är en god idé att sälja på den här nivån. Skulle dock priset gå över 440 bör man köpa tillbaka.

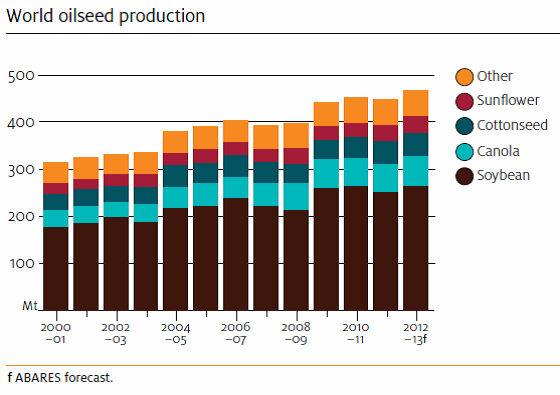

Enligt ABARES rapport beräknas den globala rapsproduktionen att öka med 7 procent under 2012/13 till 64 mt, vilket återspeglar av en återhämtning i EU till följd av förbättrade säsongsmässiga förhållanden.

Globala utgående lager för 2012/13 förväntas öka med 11 procent till 4.9 mt ton. I Kanada, beräknas produktionen av raps att öka med 6 procent till en rekordnivå på 14.9 mt.

Ogynnsamma väderförhållanden under förra säsongen begränsade då sådden. Sådd areal för 2012/13 beräknas öka med 12 procent till 7.7 m hektar och det är denna ökning i kombination med prognoser för en god avkastning som förväntas driva upp produktionen för den här säsongen.

Raps / canola produktionen i EU förväntas öka med 8 procent till 20.5 mt för 2012/13. Medan vissa länder inom unionen har drabbats av torka, så uppskattas en återgång till mer normala säsongsmässiga förhållanden i de flesta länder att resultera i en 4-procentig ökning av sådd areal till ca 7 m hektar. De dåliga väderförhållandena under 2011/12 resulterade i att avkastningen sjönk till ett

10-års lägsta men i motsats till detta så beräknas avkastningen för denna säsong att återgå till genomsnittet.

EU förväntas också importera mindre raps / canola till följd av en högre inhemsk produktion. Arealen för australiensisk canola förväntas öka med 5 procent under 2012/13 till 1.8 m hektar, som en följd av attraktiva priser och en stark global efterfrågan på oljeväxter.

Produktionen estimeras öka med 5 procent till ca 2.9 mt och baseras på fortsatt hög avkastning efter torkan som drabbade grödan i västra Australien under 2010/11.

Enligt statliga COFCO (China National Cereals, Oils and Foodstuffs Corporation) kommer Kinas rapsproduktion för 2012 förväntas uppgå till 13 -14 miljoner ton, vilket är en liten ökning från tidigare estimat. Analysfirman Oil World har en prognos på att Kinas raps / canola skörd kommer att uppgå till 11,6 mt för 2012, vilket är en nedjustering från 12.2 mt 2010/11.

Kina är världens största importör av sojabönor och har ökat sin import av oljeväxter, inklusive sojabönor och raps, som krossas till mjöl och matoljor, för att möta den ökade efterfrågan. I Finland minskade odlingsarealen för raps under 2011 med 10 procent, men framförallt minskade odlingsarealen för rybs betydligt, -46 procent, jämfört med rekordåret 2010. Hektarskörden för rybs ökade endast marginellt, men den för raps ökade med närmare 40 procent. Den totala skörden uppgick till ca 1.15 mt under 2011 enligt Tike, en minskning med 36 procent jämfört med rekordskörden 2010.

Gris

Majkontraktet som vi säljrekommenderade för en vecka sedan föll mycket riktigt väldigt kraftigt. Trenden är allt jämnt nedåtriktad. Potentialen är i första hand ett fall ner mot 94 och i andra hand hela vägen ner till decemberbotten på 92.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål