Analys

SEB Jordbruksprodukter, 8 december 2014

Vetepriset steg med 3% i Chicago under stigande dollarkurs och med 2% i för de korta kontrakten i Paris .Den dämpade prisutvecklingen i Paris har troligen sin förklaring i att franskt vete inte var billigast i veckans GASC.

Vetepriset steg med 3% i Chicago under stigande dollarkurs och med 2% i för de korta kontrakten i Paris .Den dämpade prisutvecklingen i Paris har troligen sin förklaring i att franskt vete inte var billigast i veckans GASC.

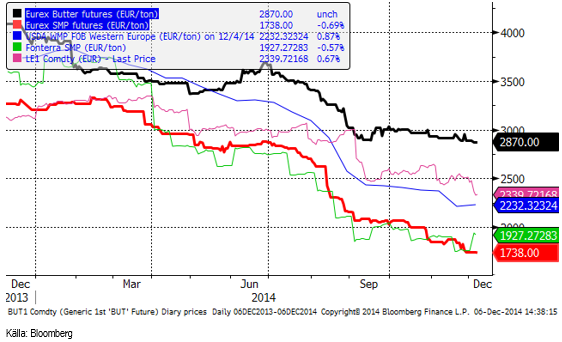

Potatispriset i Frankfurt (snart Leipzig – handeln flyttar i maj) föll med 15%. Historiskt har december varit en stark månad och sedan har det gått utför. Mjölkprodukterna handlades någon procent lägre i Frankfurt, men föll med 10% i USA. På Global Dairy Trade i tisdags noterades lägre pris generellt, men på produkterna endast på WMP. Resten steg i pris, vilket de till slut som nämnt ovan inte gjorde på EUREX.

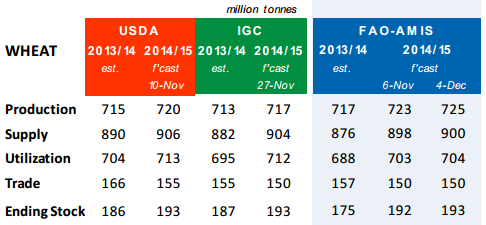

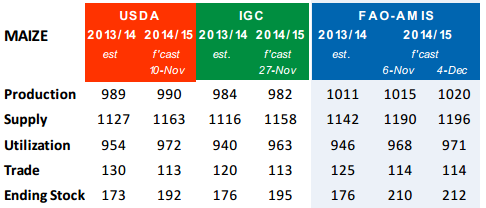

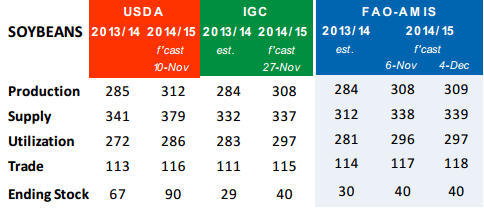

Årets sista WASDE-rapport kommer i veckan. Reuters har sammanställt analytikernas förväntningar på globala utgående lager till i genomsnitt 191.75 mt för vete (192.90 i novemberrapporten), 191.42 mt för majs (191.50 i november) och 89.70 mt för sojabönor (90.28 i november).

Odlingsväder

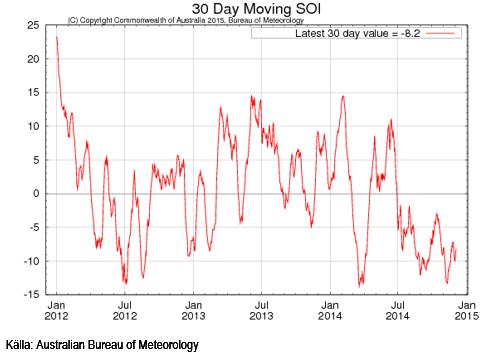

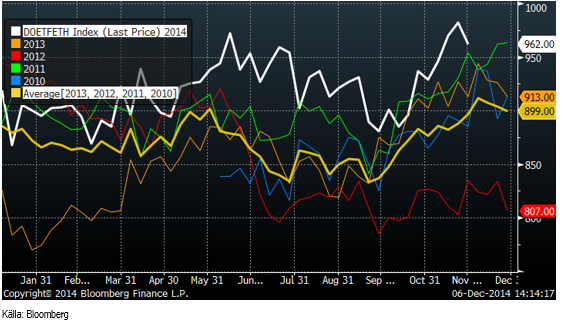

Southern Oscillation Index har sedan förra veckan sjunkit från -7.3 till -8.2. Ett SOI under -8 kan indikera ett El Niño. I diagrammet nedan ser vi ett 30-dagars glidande medelvärde av SOI.

USA.s Climate Prediction Center sade i veckan att det är 65% chans att ett El Niño uppstår under vintern eller våren på norra halvklotet.

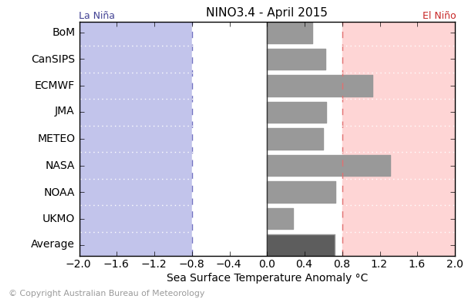

En sammanställning av ensembleprognoser som publiceras på Australian Bureau of Meteorologys hemsida visar att den genomsnittliga prognosen indikerar El Niño för december, men inte riktigt för februari och april. För april är det bara ECMWF och NASA som förutspår ett El Niño, men alla ligger åt det hållet.

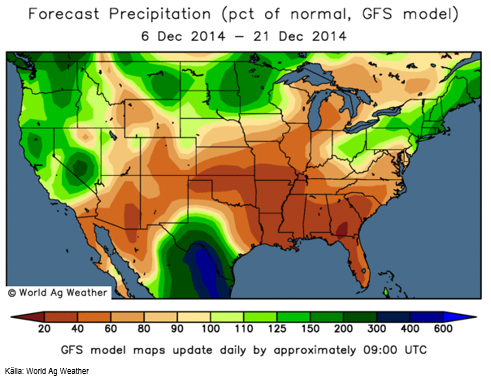

I USA blir det torrare än normalt i Mellanvästern, i Södern och i Sydväst. I Norra Mexico blir det däremot blötare än normalt.

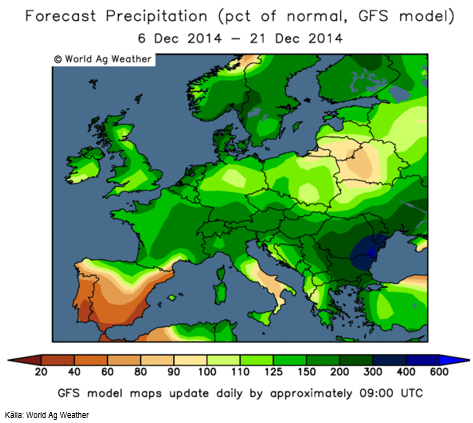

De kommande två veckorna blir samlad nederbörd över det normala i hela Europa, utom i södra Spanien och Portugal. Det är en mycket blötare prognos än vi såg förra veckan.

Även Ryssland kommer att få mer nederbörd än normalt och där faller det som snö. Ukraina får ännu mer regn än Ryssland.

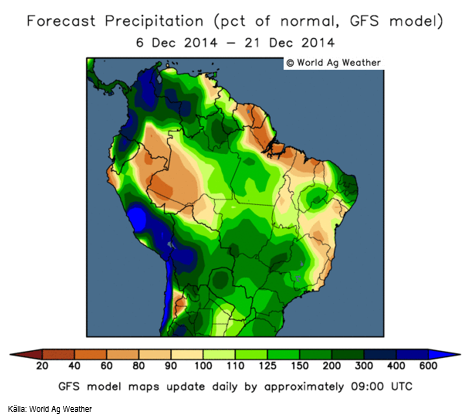

Nederbörden i Brasilien fortsätter att vara rikligare än normalt även den kommande tvåveckorsperioden. Även Argentina fortsätter att få riktlig nederbörd.

Australiens prognos är även denna vecka nederbördsrik i öster och torr i väster.

Vete

Risken för utvintring av Rysslands höstvete, som var det tema som drev priset på vete uppåt, är nu redan diskonterat av marknaden och blickarna har vänts mot andra nyheter. Det rapporteras från Ryssland att det ligger snö över de flesta åkrar. Crop condition har nu slutat rapporteras för det amerikanska vetet som gått in i vintervilan. De andra nyheterna har inte varit positiva för vetepriset.

Dit hör t ex att Ukrainas jordbruksdepartement i veckan sade i att 7.5 mHa höstvete blev sått och att 72% av det är i bra eller tillfredsställande skick.

Dit hör också den senaste GASC-tendern. Egyptens GASC köpte 175,000 ton vete i veckan som gick. Resultaten kom ut i onsdags och när det visade sig att det inte var franskt vete som var billigast den här gången, föll Matifs terminer omedelbart med 3 euro. GASC-tendern gick till Rumänien med 120,000 ton för 260 dollar FOB och Ukraina med 55,000 ton till 257.50 dollar FOB. Priserna motsvarar 210 respektive 208.50 euro per ton.

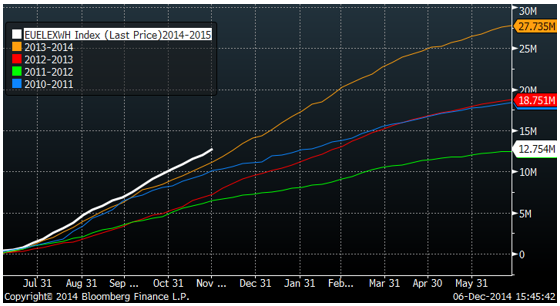

EU gav exportlicens för 729,000 ton vete i veckan. Hittills i år ligger exporten en bra bit över förra årets 12.75 mt jämfört med 11.5 för samma vecka förra året. Fortsätter EU att exportera vete i den här takten kommer den att nå ca 32 mt fram till sista juni, eller ca 5 mt mer än förra året. USDA estimerade i november (och oktober) att exporten ska bli 28 mt, dvs ungefär lika hög som förra året. Det verkar nu ganska klart att exporten alltså kommer att bli högre. Det ska bli intressant att se att om USDA ändrar exportestimatet för EU i den WASDE-rapport som kommer i veckan.

Nedan ser vi en bild på exportlicenserna för vete som givit av Bryssel.

Det finns mycket vete lagrat på gårdarna i Europa i förhoppningen om högre pris. Tidigare år när det har lagrats in mycket vete har synen på lagringsidén varit annorlunda på Nyårsdagen än den varit före Julhelgen. Kanske har då blicken flyttat över till den kommande skörden, medan den gamla skördens öde förlorat det mesta av sin tidigare betydelse. Efter den prisuppgång som varit sedan slutet av september är priset också ganska attraktivt nu. Gissningsvis kommer en hel del vete att komma ut på marknaden den kommande månaden.

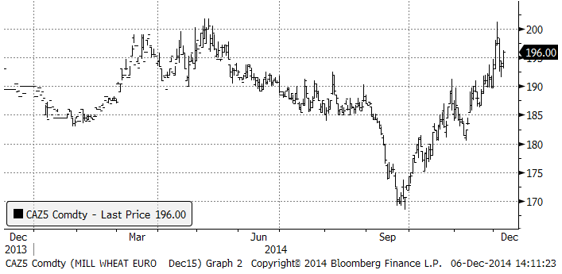

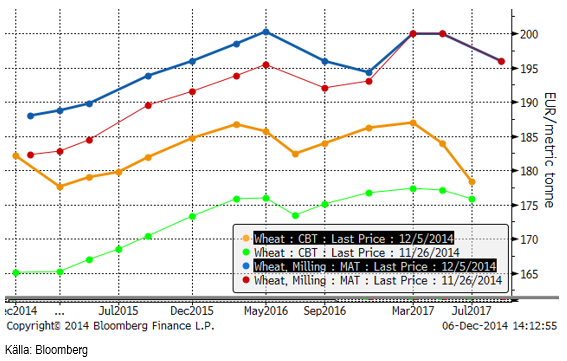

Matifs termin för december 2015 handlas i 196 euro per ton, motsvarande 1819 kr per ton. Detta är både i ett historiskt perspektiv och mot bakgrund av årets prisnivå, ett attraktivt pris att terminssäkra nästa års skörd till. Ännu bättre är förmodligen att göra detta via Chicagos veteterminer, som generellt sett alltid handlas på en lägre nivå, men som också uppvisar ett stort contango på 7% på årsbasis. Priset där är drygt 1700 kr / ton och det skall alltså ses mot bakgrund av att prisnivån generellt är lägre.

Statistics Canada estimerade skörden i landet till 29.3 mt, som är 1.8 mt mer än de trodde i oktober och mer än marknaden förväntade sig. Med ett ganska stort ingående lager innebär det att exporten den här säsongen kan bli (nästan) lika stor som förra årets 23 mt.

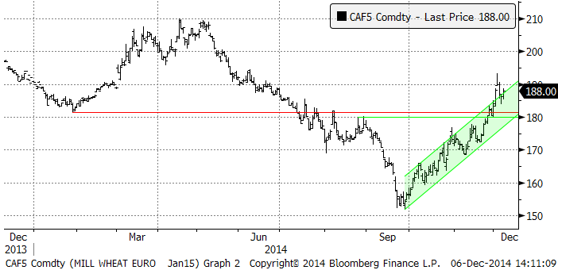

Nedan ser vi utvecklingen på januarikontraktet på Matif.

Nedan ser vi prisutvecklingen på nästa års decemberkontrakt på Matif (de har bytt från november till december som förfallomånad).

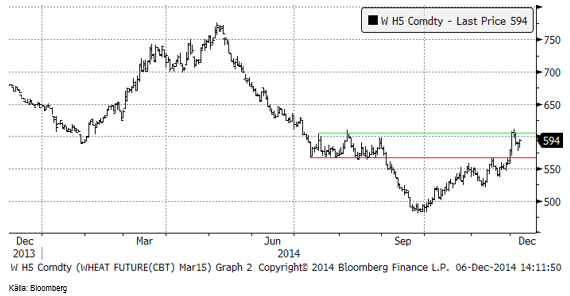

Chicagovetet (mars) stötte på motstånd vid 600 cent, liksom under sensommaren. Ett nytt försök att gå högre kanske inträffar i veckan som kommer. Priset stängde på 594 cent i fredags.

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader.

FAO / AMIS rapporterade i torsdags den 4 december. De höjde produktionsestimatet från 723 mt till 725 mt hänförligt till EU och Ryssland och höjde också utgående lager med 1 mt (huvudsakligen i Ryssland +3.3 mt och i Kina +3 mt).

Vi behåller neutral rekommendation på vetet.

Majs

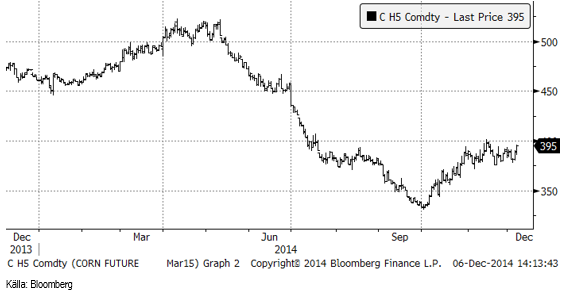

Marskontraket CH4 har gått upp från 385 cent till fredagens 395 cent. Uppgången kom i torsdags efter att USDA sagt att exporten av majs varit större än förväntat.

Mato Grosso i Brasilien, som är den delstat där majs odlas mest som andragröda efter sojabönor, väntas enligt den första officiella prognosen producera 14.5 mt, jämfört med 17.7 mt förra året. Det beror på att arealen är 12% mindre än förra året. Detta kommer att slå direkt mot exportvolymen.

Etanolproduktionen föll tillbaka något i veckan, från förra veckans rekordnivå.

Man tänker intuitivt att ett lägre oljepris och därmed ett lägre etanolpris ska leda till lägre pris på majs, men det är inte alls säkert. I USA är det krav på att bensin ska innehålla 10% etanol. Ett lägre bensinpris innebär åtminstone så småningom en högre efterfrågan på bensin och därmed också en högre efterfrågan på etanol – och majs. För priset på majs i USA, där nästan hälften av all majs redan används till etanoltillverkning, kan detta innebära att priset på majs går upp, inte ner.

Motsvarande mekanism finns inte för biodiesel. I EU går det mesta av rapsoljan till biodiesel.

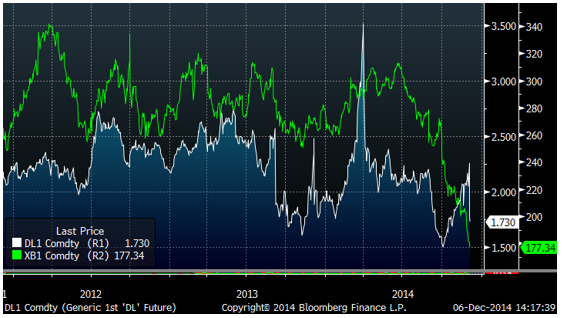

Nedan ser vi ett diagram över priset på etanol (vit kurva) och bensin utan etanol som grön kurva. Vi ser att etanolpriset visserligen fallit lite i veckan, men i stort sett inte följt med bensinpriset ner under hösten.

FAO / AMIS höjde produktionsestimatet med 5 mt till 1020 mt, hänförligt till Kina (+2.2 mt) och Mexiko (+1.5 mt). För USA gjorde de en sänkning med 1.7 mt. Utgående lager höjs med 2 mt. De noterar särskilt att utgående lager i USA ökar med 19.5 mt från förra året.

Vi fortsätter med neutral rekommendation på majs.

Sojabönor

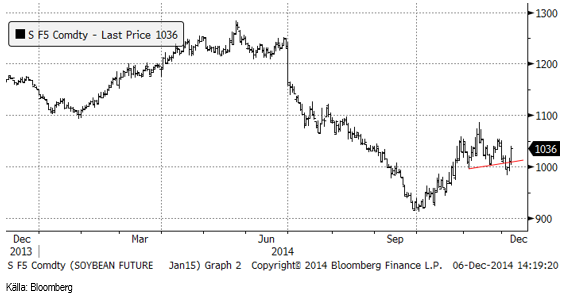

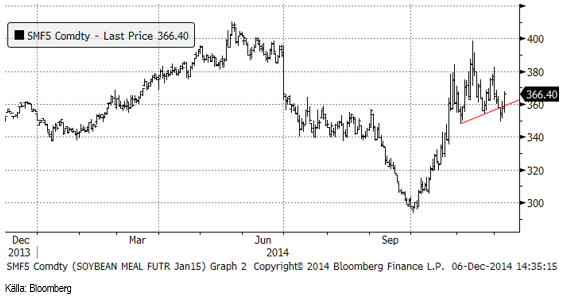

Sojabönorna (SF5) föll inte, som många tekniska analytiker väntat sig. Priset vände upp kraftigt i fredags, förmodligen med stöd av tekniskt orienterade handlare som köpte tillbaka sålda terminer. Det är dock ännu för tidigt att säga att huvud-skuldra-formationen är historia. Man ser ibland sådana formationer som har flera ”skuldror”.

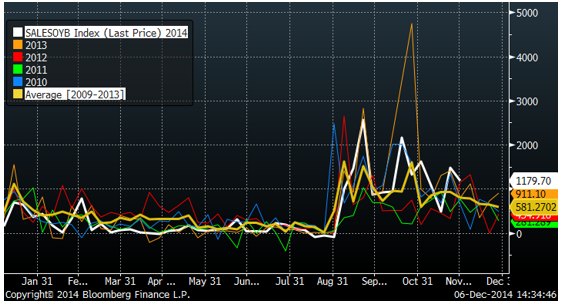

Exporten av sojabönor var fortsatt hög, 1.18 mt, men inte så hög som veckan innan.

Sojamjölet uppvisar samma mönster, alltså en potentiell ”huvud-skuldra formation”, som sojabönorna – och på samma sätt kan det handla om en ”falsk” sådan.

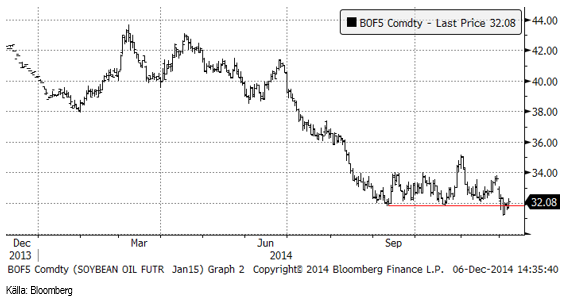

Sojaoljan föll under 32 cent som är en teknisk stödnivå. Mot slutet av veckan rekylerade priset upp mot 32 cent igen, vilket erbjuder ett bra säljtillfälle.

Som vi har berört ovan, finns ingen mekanism liknande den för etanol, som skyddar biodieselråvaran mot prisfall i råolja. Råoljan har fallit kraftigt i pris den senaste tiden. Sojaoljan har varit i fallande pristrend längre, men det senaste fallet i råoljan borde ge ny fart nedåt i sojaoljan.

FAO / AMIS höjer global produktion av sojabönor med 1 mt, hänförligt till högre hektarskörd i USA. De lämnar dock utgående lager oförändrat på 40 mt.

Vi fortsätter med säljrekommendation på sojabönor.

Raps

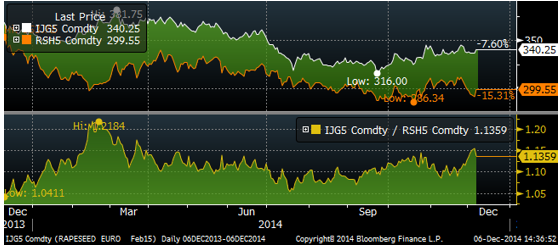

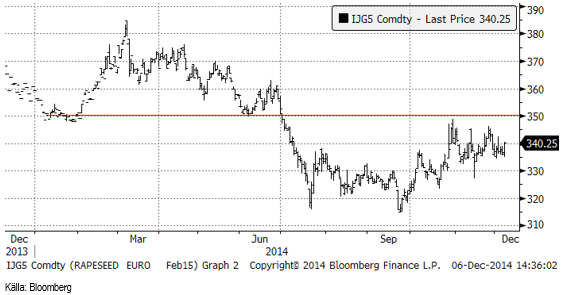

Februarikontraktet på rapsfrö steg med 3 euro under veckan till 340 euro.

Statistics Canada rapporterade att skörden av canola uppgick till 15.6 mt, vilket var mycket högre än det tidigare estimatet på 14.1 mt. Ingen i branschen hade väntat sig den stora skörden. Exporten av canola kommer därför förmodligen att vara ännu större än förra året, när skörden var förbluffande stor. Med tanke på att året började med snö och is som fördröjde sådden, var det väl ingen som trodde att skörden skulle kunna bli 13% större än redordskörden förra året.

Nedan ser vi skillnaden mellan canolaterminen (mars) och februari dito för rapsfrö, båda i euro per ton. Rapsfröet har stigit i pris i förhållande till canola och handlas 13.6% över canolan. Det finns potential för rapsfröet att gå ner lite i pris.

Dollarn har stärkts kraftigt mot Euron i veckan och det slutade med hausse i dollarn på fredagen efter att sysselsättningsstatistiken i USA publicerats. Dollarns styrka har bidragit till att priset på rapsfrö (i euro) inte fallit såsom den annars skulle ha gjort.

Vi fortsätter med neutral rekommendation på raps.

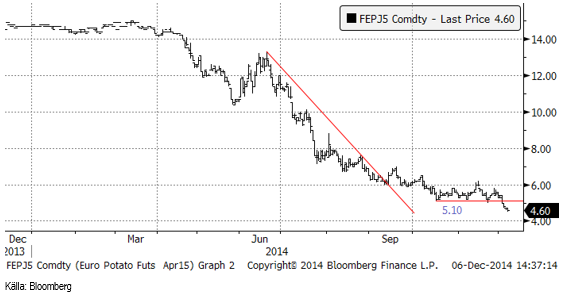

Potatis

Potatisterminen bröt stödet på 5.10 cent och eftersom vi också befinner oss i december, som tidigare år varit den säsongsmässig topp, innan priset fortsätter nedåt de år som haft en stor produktion, är det nog bäst att gå ur köpta positioner på potatis. Vi rekommenderar neutral position.

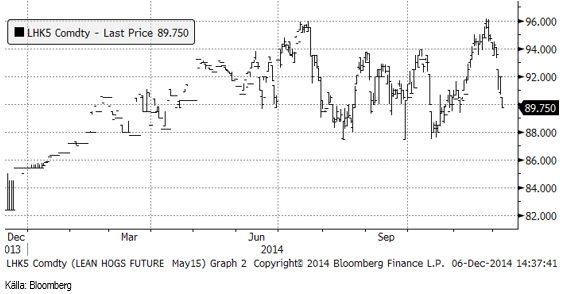

Gris

Lean hogs majkontrakt föll kraftigt i veckan. Efter att ha handlats på 96 cent i november har priset fallit ner till 89.75 cent. Det finns ganska stor fallhöjd i det amerikanska grispriset.

Mjölk

I tisdags var det återigen en Global Dairy Trade-auktion, med ännu lägre genomsnittligt pris. Det genomsnittliga priset föll med 1.1%. WMP sjönk med 7.1%, men det var den enda produkten som noterade lägre pris. Smör steg med 7.3% och SMP med 5.7%. Ostpriset steg också med 5.2%.

På EUREX har dock de lite längre terminerna på SMP handlats ner med 3% i veckan, medan smörpriset har handlats upp med 1%. En korg av dem som motsvarar mjölkråvara har gått ner med 1% i veckan till 2.79 Kr / Kg.

När vi frågar mjölkbönder vid vilken nivå de tror att de skulle vilja sälja terminer på mjölk verkar ”3.60 Kr / Kg” vara ett riktmärke.

I diagrammet nedan ser vi uppgången i SMP-noteringen på Fonterra-auktionen (grön linje). Notera också att priset på SMP i USA (rosa linje) gått lika mycket nedåt. Priserna på EUREX smör och SMP ser fortfarande ut att vara i stabilt fallande pristrend.

Blå kurva är visar dock liksom Fonterras SMP-noteringen en uppgång i december. Det är den första uppgången i WMP-noteringen sedan början på året, vilket i och för sig kan bero på att den föll mer än vanligt i november.

Botten är inte nådd än.

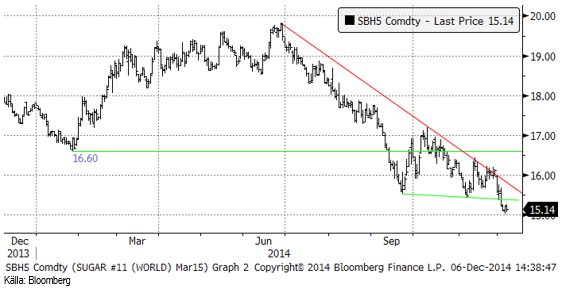

Socker

Priset marskontraktet på NYBOT föll under den tekniska stödnivån och nådde ner till 15 cent där priset fann stöd. Tekniskt är trenden nedåtriktad och ur det perspektivet skulle priset gissningsvis fortsätta ner.

Kingsman sänkte estimatet för underskottet på socker med 60% till 600,000 ton. I oktober estimerade Kingsman underskottet till 1.66 mt. De hänvisar till högre produktion i Indien. Enligt Kingsman har det lägre priset på socker ännu inte påverkat produktionen i världen, utom i Mexiko och i södra Brasilien, där det inte investerats på flera år, enligt Kingsman.

Vi behåller neutral rekommendation.

För ytterligare jordbruksanalyser, se SEBs andra analysbrev.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål