Analys

SEB Jordbruksprodukter, 30 september 2013

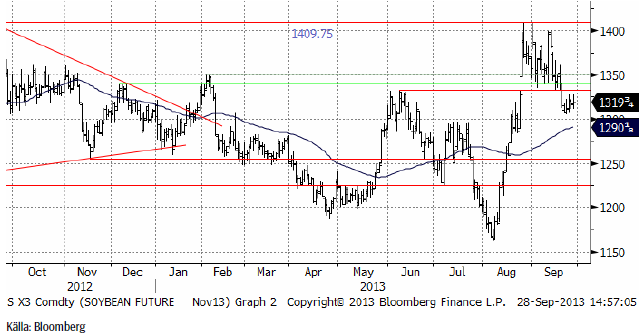

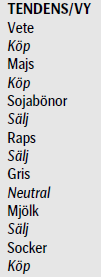

Vi anser att vi har tidiga tecken på en vändning uppåt i pristrenden för vete och majs. Därför byter vi rekommendation från neutral till köp på dessa. För oljeväxter har vi fortfarande säljrekommendation. Den tekniska analysen av sojamarknaden indikerar ett nytt stort prisfall från fredagens 1319 till 1250 cent per bushel.

Vi anser att vi har tidiga tecken på en vändning uppåt i pristrenden för vete och majs. Därför byter vi rekommendation från neutral till köp på dessa. För oljeväxter har vi fortfarande säljrekommendation. Den tekniska analysen av sojamarknaden indikerar ett nytt stort prisfall från fredagens 1319 till 1250 cent per bushel.

Den sista september är det dags att ta emot lagerstatistiken från USDA: hur stora lagren av spannmål och oljeväxter som fanns i USA den 1 september.

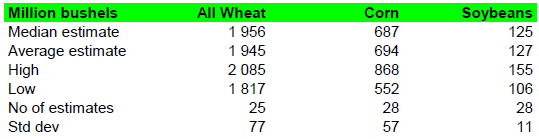

Estimaten hos marknaden är som följer:

Statistiken publiceras klockan 18:00 svensk tid.

Det är den så kallade Golden Week i Kina den här veckan, vilket innebär att affärslivet går på sparlåga där hela veckan.

Odlingsväder

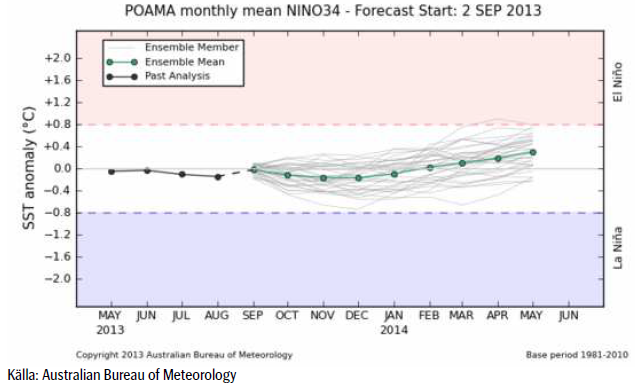

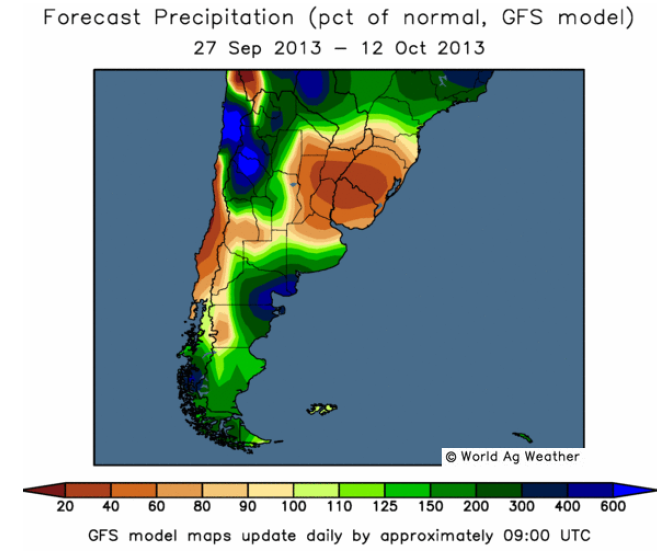

Det kalla och torra vädret i Argentina väcker frågan om det är någon La Niña i vardande, men det är det inte som vi ser av ensemble-prognosen från Australiens Meteorologiska byrå nedan.

Det har ändå varit torrt och kallt i norra Argentina, så pass att frost befaras ha skadat nysått vete.

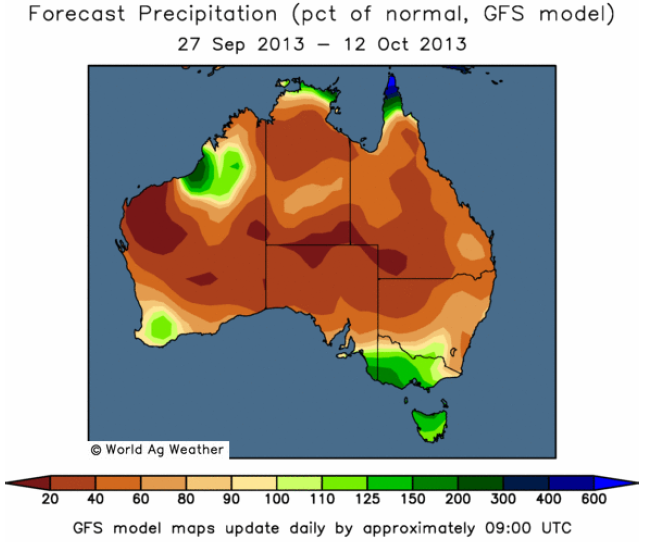

Australien har varit nästan helt torrt och väntas enligt den senaste prognosen med GFS-modellen vara fortsatt huvudsakligen torrt fram till mitten av oktober.

Vete

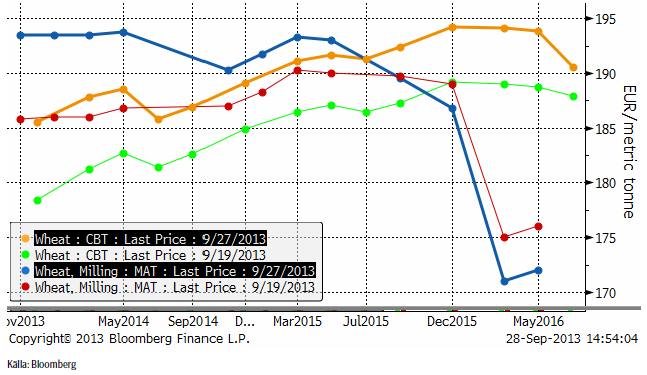

November månads terminskontrakt på Matif har arbetat sig upp mot motståndslinjen. Bryts den signaleras en stigande trend. Den fallande trenden är redan slut och vi har sedan mitten av augusti haft neutral rekommendation. Eftersom Chicagovetet har brutit motståndet redan (svagare dollar har inverkat), men är den viktigare börsen, går vi över till köprekommendation från och med det här veckobrevet. Vi skrev också förra veckan att förväntningarna på stigande pris helt saknas. Det finns alltså en god jordmån för stigande priser hos marknadens aktörer. De är av allt att döma tämligen oförberedda. Däremot tror vi inte just nu på att det finns stor potential på uppsidan, eftersom så många lantbrukare håller på sin spannmål och successivt kommer att sälja.

Decemberkontraktet på CBOT har brutit motståndet på 676.5 cent och därmed befinner sig marknaden enligt den tekniska analysen, i stigande trend.

Nedan ser vi terminskurvorna för Chicagovete och Matif.

Som vi ser är det framförallt de korta löptiderna som har gått upp på Matif. På Chicagobörsen har alla löptider gått upp i pris. Det råder nu backwardation på Matif-börsen, vilket är ett tecken på ”brist på material för omgående leverans”. Det är en återspegling av den höga exporttakten i kombination med att bönderna håller på materialet i förhoppning om högre pris – vilket indikerar att de ännu inte lärt sig att de i dessa lägen ska sälja sin vara spot och köpa den på termin – istället för att sitta kvar med sin spannmål.

Måndagens Crop Progress från USDA visar att skörden av amerikanskt vårvete går mot sitt slut. För de 6 stater som rapporterar så är nu 93% av skörden avklarad, en ökning från förra veckans 90%. Vid den här tiden förra året var dock skörden avklarad.

Sådden av amerikanskt höstvete går också framåt och 22% av den förväntade arealen var avklarad per den 22 september, upp från förra veckans 12 och i linje med förra året men en hårsmån lägre än det 5-åriga genomsnittet på 24%.

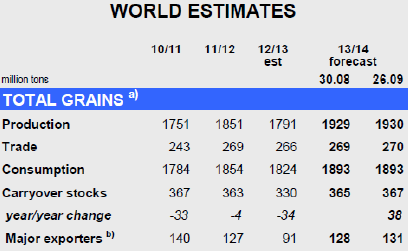

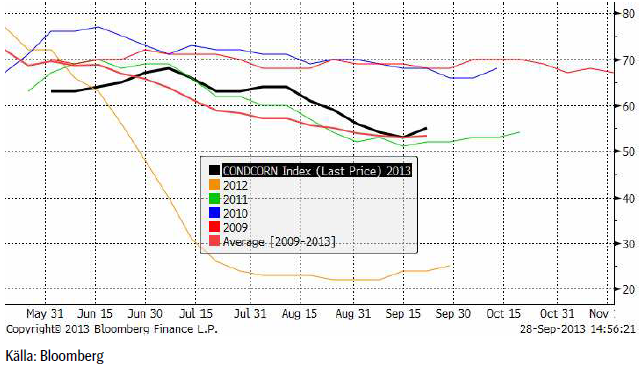

IGC (International Grains Council) kom med sin rapport i förra veckan och har ökat sitt estimat för den globala spannmålsproduktionen 2013/14 med 1 mt till 1930 mt. Tack vare gynnsamma väderförhållanden hos de stora producenterna, framförallt i USA och OSS, så bidrar detta till en förväntad ökning med 8% på årsbasis från 2012 års produktion då torka drabbade stor del av grödorna. Utgående lager justeras upp med 2 mt till 367 mt.

För vete indikeras en global produktion på 693 mt, vilket är en ökning med 2 mt från förra månaden och som nu kommer än närmare rekordnivån under 2011/12. Revideringen återspeglar högre produktion i Europa och OSS, vilket ger en ökning med 6% på årsbasis. USDA’s nuvarande estimat ligger på 708.9 mt.

Utgående lager förväntas öka med 5 mt på årsbasis till 180 mt som en följd av högre lager hos de stora exportländerna samt Kina.

Det är en typisk IGC-rapport. IGC börjar året lågt och höjer successivt estimaten. IGC:s ”sanning” måste alltid modifieras och man vet egentligen inte hur mycket som den behöver justeras.

Kinas CNGOIC höjde i veckan sitt importestimat med 1 mt till 7.5 mt. De har redan köpt 6.1 mt. Man kan tolka detta som att översvämningen i norra Kina faktiskt haft en negativ effekt, precis som vi skrivit att den skulle ha. Priset på vete i Kina är på rekordhög nivå.

Argentina har drabbats av frost i norra delen av landet, där vete odlas. Australien är torrt och priset på vete där har handlats upp.

Högproteinvete i norra Europa steg i pris förra veckan. Vete med 14% protein och över handlades 25 euro över Matif i norra Tyskland. 12% protein handlades 12 euro över.

Det blev mycket vårvete skördat i år, men skördarna blev så stora att kvaliteten på gluten har blivit sämre, erfar vi.

Förra veckan skrev vi om att de höga sojapriserna bidrar till en ökad odling av soja i USA nästa år på bekostnad av majs och vete. Vi kan se av de låga kvävegödselpriset att efterfrågan har varit svag, vilket tyder på att valet av soja redan är gjort. Detta leder till minskat utbud av spannmål och därmed ett högre pris. Tekniskt har vi köpsignal i Chicagovetet och vi tror att Matif kommer att följa efter. Därför går vi över till

köprekommendation.

Maltkorn

Terminspriset (november) ligger nu under matifvetet (november). Det trodde vi inte skulle kunna ske, men det kunde det. Uppenbarligen finns det så väldigt mycket maltkorn i Europa, efter att så stor areal blev vårsådd. Vi vet också att höstsådden i år har skett med religiös nit, vilket tyder på att maltkornet kan få revansch nästa år.

Majs

Majspriset (december 2013) är nere på det tekniska stödet och vi tror att det kommer att hålla. Bryts det, ska man naturligtvis ha en stop-loss strax under.

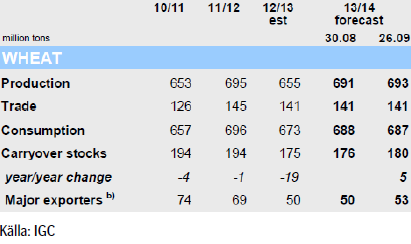

Tillståndet för den amerikanska majsen förbättrades under förra veckan enligt måndagens Crop Progress från USDA. För de 18 stater som rapporterar så klassas nu 55% som ”good/excellent”, en ökning med 2% från veckan innan och nu marginellt över det 5-åriga genomsnittet på 54%.

Omkring 58% respektive 64% av grödorna i Illinois och Indiana klassas som ”good/excellent”, vilket är en förbättring jämfört med veckan innan för Illinois. Iowa ligger fortfarande kvar på en låg nivå, endast 37%, men även här är det en ökning med 2% från veckan innan.

Grödornas sena utveckling i år börjar nu visa sig i skördestatistiken. Enligt USDA var endast 7% av skörden avklarad per den 22 september jämfört med det 5-åriga genomsnittet på 16%. Tar man en närmare titt på ”Istaterna” så var bara 3% av Iowas skörd klar jämfört med snittet på 9%, medan endast 5% av skörden i Illinois var klar jämfört med det 5-åriga genomsnittet på 24% vid den här tiden.

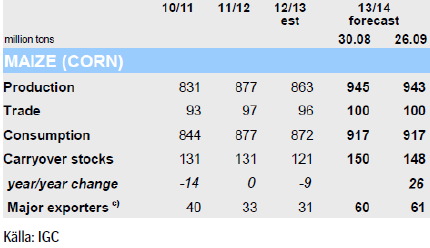

IGC rapporterade i veckan som gick. Den globala produktionen av majs beräknas uppgå till 943 mt, vilket är en minskning med 2 mt sedan IGC’s förra rapport men fortfarande nytt rekord och en ökning med 9% på årsbasis. Utgående lager justeras också ner med 2 mt sedan augusti, men 148 mt är fortfarande väl över genomsnittet och lagren hos de största exportörerna (Argentina, Brasilien, Ukraina och USA) estimeras till ett 26-års högsta.

Cofco, det kinesiska livsmedelsföretaget, prognosticerade att Kinas självförsörjningsgrad på majs kommer att sjunka till 90% fram till år 2020. Det är nog mot den bakgrunden man ska se den förvirrade rapporteringen i veckan som gick om att ett kinesiskt företag köpt 5% av Ukraina.

Vi anser att priset har fallit tillräckligt och går över till köprekommendation.

Sojabönor

Novemberkontraktet på sojabönor uppvisar en så kallad ”flagga” enligt den tekniska analysen. Det är den lilla rekylen uppåt vi ser i prisdiagrammet efter prisfallet från 1350 cent. ”Flaggor” brukar ofta etableras halvvägs i en rörelse. Halvvägs mäts i det här fallet från 1400 till 1300 cent. Det finns alltså, enligt den tekniska analysen, ytterligare 100 cent till på nedsidan att göra färdigt. Det skulle ta priset ner till åtminstone 1250, kanske rentav till 1225 cent.

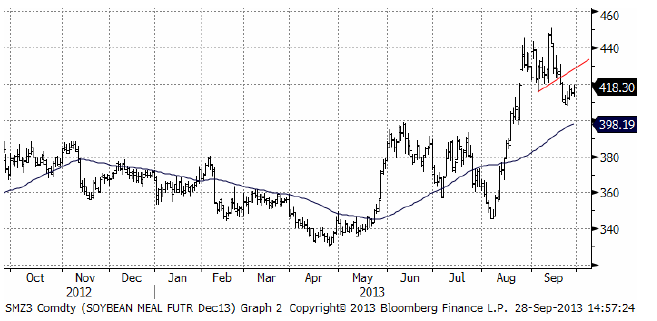

Sojamarknaden är naturligt uppdelad på sojamjöl och sojaolja och det är två helt olika världar. Sojamjölet uppvisar samma ”flagga” som i sojabönorna och vi tror att det kommer ett nytt kraftigt prisfall den här veckan.

Och nedan ser vi den mycket baissigare utvecklingen på sojaoljan. Priset ligger på en teknisk stödnivå.

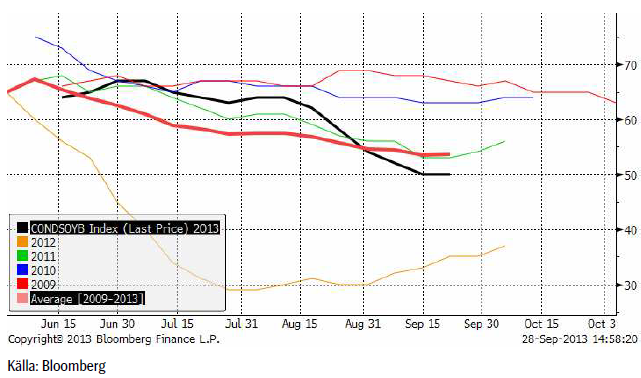

Marknadens förväntningar på att USDA skulle justera upp tillståndet för sojabönor, efter förra veckans spridda regnskurar, kom av sig efter måndagens Crop Progress rapport där USDA istället lämnade siffrorna oförändrade för ”good/excellent” på 50%. Hälften av grödorna i Illinois klassas som ”good/excellent”, och i Indiana ligger siffran på 58%. För Iowa ligger siffran på blygsamma 34%. För Indiana och Iowa är detta en ökning med 1%-2% från veckan innan.

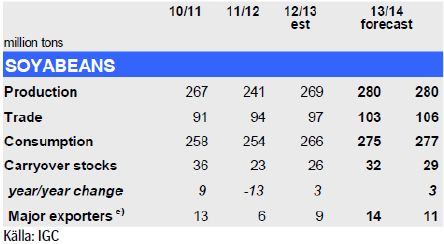

IGC rapporterade i veckan som gick. För sojabönor förväntas den globala produktionen att stiga för andra året i rad till rekordhöga 280 mt för 2013/14, en ökning med 4% på årsbasis, framförallt tack vare estimerade jätteskördar i Sydamerika. Globala utgående lager justeras ner med 3 mt från förra månaden till 29 mt, vilket bl.a reflekterar fortsatta nedjusteringar för USA, men beräknas öka med 12% på årsbasis med de stora exportörerna Argentina och Brasilien i täten. Den globala handeln med sojabönor väntas expandera med 9% på årsbasis drivet av en fortsatt stark efterfrågan från Kina (med en ökad import på 14%).

Den globala produktionen av raps / canola beräknas öka med 5% på årsbasis under 2013/14 till rekordhöga 66.5 mt, samtidigt som utgående lager beräknas öka med 17% på årsbasis – den första uppgången på 4 år.

Vi behåller säljrekommendation.

Raps

Rapspriset (november 2013) fann stöd på 360 euro, men vi tror att den rekyl som följde efter det kommer att bli kort och att ett nytt test av 360 euro är förestående.

Att EU beslutat att lägga sig på 5% inblandning av biodiesel istället för 10%, tror vi inte fullt ut återspeglas i priserna än. Det finns de som lyckas visa att biobränsleefterfrågan inte haft någon påverkan på priserna, men det är ganska lätt att visa att de har haft det och har det även när biobränsleefterfrågan minskar.

Vi behåller säljrekommendationen på raps.

Potatis

Potatispriset av årets skörd, som handlas i april-kontraktet på Eurex, har fortsatt varit volatilt i veckan. Efter en ganska stor prisuppgång, föll priset tillbaka och stängde veckan på 20.30 euro per deciton. Det finns intresse för nästa års skörd, som alltså handlas på april 2015-kontraktet, men handeln har ännu inte riktigt kommit igång.

VD:n för brittiska firman Greenvale sade i veckan att Storbritannien kommer att behöva importera potatis i år. Odlad areal i Storbritannien blev låg i en historisk jämförelse. Shore Capital, en mäklarfirma, prognosticerade skörden till 5.3 mt, högre än förra årets 4.5 mt. Det historiska medelvärdet är 6 mt. Konsumtionen uppgår till ca 5.7 mt / år, vilket innebär att det finns ett importbehov. På grund av den torra sommaren i norra Europa finns sannolikt ett underskott även här.

Odlingen i EU har minskat med 40 mha till 1 775 mha i år enligt den tyska jordbrukarorganisationen DBV. Polen är den största producenten med 350,000 ha, följt av Tyskland och Rumänien.

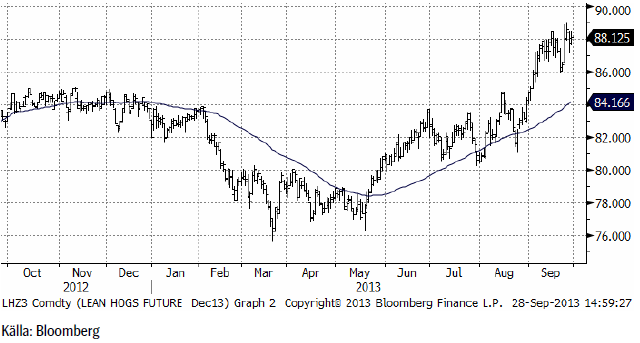

Gris

Prist på Lean Hogs fortsatte att stiga i veckan, men trenden ser ut att ha tappat momentum. Slaktstatistiken visar på minskad utslaktning. Det talas i USA om spridningen av PEDv-viruset och nyheterna tyder på att minskningen är relaterad till sjukdomar eller rädsla för spridning av sjukdomar i USA.

I Kina är priserna relativt höga i ett historiskt perspektiv.

Å andra sidan förbättras marginalerna nu, när foderpriserna faller och priset på kött stiger.

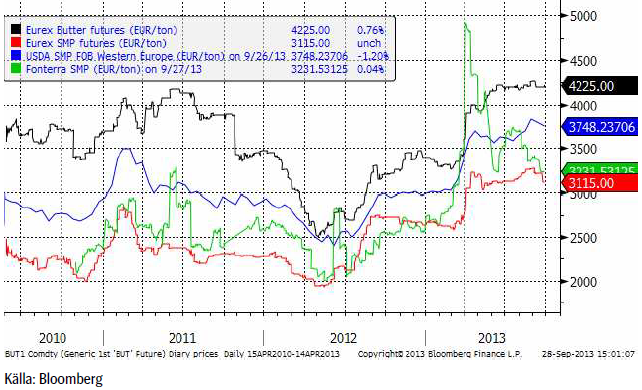

Mjölk

Terminerna på smör och skummjölkspulver vid Eurex-börsen var lite försiktigare i veckan som gick. Medan priset på smör behöll sin nivå, föll SMP relativt kraftigt. Fonterra-noteringen fortsatte gå ner i rask takt.

Socker

Marskontraktet på råsocker föll kraftigt i fredags, efter att inte ha orkat ta sig över toppen från juni. Rädslan uppstod när det stod klart att det blir stora leveranser på oktoberkontraktet som förfaller på måndag.

Thailand prognosticerar en produktion om 11 mt. Det är högre än ISO estimerat, men mindre än analysfirman Kingsman.

Ytterligare negativa nyheter kom från Brasilien, där konsultfirman Job Economia flaggade för att Brasilien kan tänka sig att importera etanol från USA.

Vi fortsätter dock att ha en positiv vy på prisutvecklingen framöver. Priset har gått ner i nästan tre år och har troligtvis en lång uppgångsfas framför sig. En rekyl nedåt mot 17 cent på marskontraktet betraktar jag som ett köptillfälle.

Gödsel

Priset på kväve / urea fortsatte att sega sig uppåt i veckan som gick. Priset noteras nu 15 dollar högre per ton på 295 dollar.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

Analys

Are Ukraine’s attacks on Russian energy infrastructure working?

Brent crude rose 1.6% yesterday. After trading in a range of USD 66.1 – 68.09/b it settled at USD 67.63/b. A level which we are well accustomed to see Brent crude flipping around since late August. This morning it is trading 0.5% higher at USD 68/b. The market was expecting an increase of 230 kb/d in Iraqi crude exports from Kurdistan through Turkey to the Cheyhan port but that has so far failed to materialize. This probably helped to drive Brent crude higher yesterday. Indications last evening that US crude oil inventories likely fell 3.8 mb last week (indicative numbers by API) probably also added some strength to Brent crude late in the session. The market continues to await the much heralded global surplus materializing as rising crude and product inventories in OECD countries in general and the US specifically.

The oil market is starting to focus increasingly on the successful Ukrainian attacks on Russian oil infrastructure. Especially the attacks on Russian refineries. Refineries are highly complex and much harder to repair than simple crude oil facilities like export pipelines, ports and hubs. It can take months and months to repair complex refineries. It is thus mainly Russian oil products which will be hurt by this. First oil product exports will go down, thereafter Russia will have to ration oil product consumption domestically. Russian crude exports may not be hurt as much. Its crude exports could actually go up as its capacity to process crude goes down. SEB’s Emerging Market strategist Erik Meyersson wrote about the Ukrainian campaign this morning: ”Are Ukraine’s attacks on Russian energy infrastructure working?”. Phillips P O’Brian published an interesting not on this as well yesterday: ”An Update On The Ukrainian Campaign Against Russian Refineries”. It is a pay-for article, but it is well worth reading. Amongst other things it highlights the strategic focus of Ukraine towards Russia’s energy infrastructure. A Ukrainian on the matter also put out a visual representation of the attacks on twitter. We have not verified the data representation. It needs to be interpreted with caution in terms of magnitude of impact and current outage.

Complex Russian oil refineries are sitting ducks in the new, modern long-range drone war. Ukraine is building a range of new weapons as well according to O’Brian. The problem with attacks on Russian refineries is thus on the rise. This will likely be an escalating problem for Russia. And oil products around the world may rise versus the crude oil price while the crude oil price itself may not rise all that much due to this.

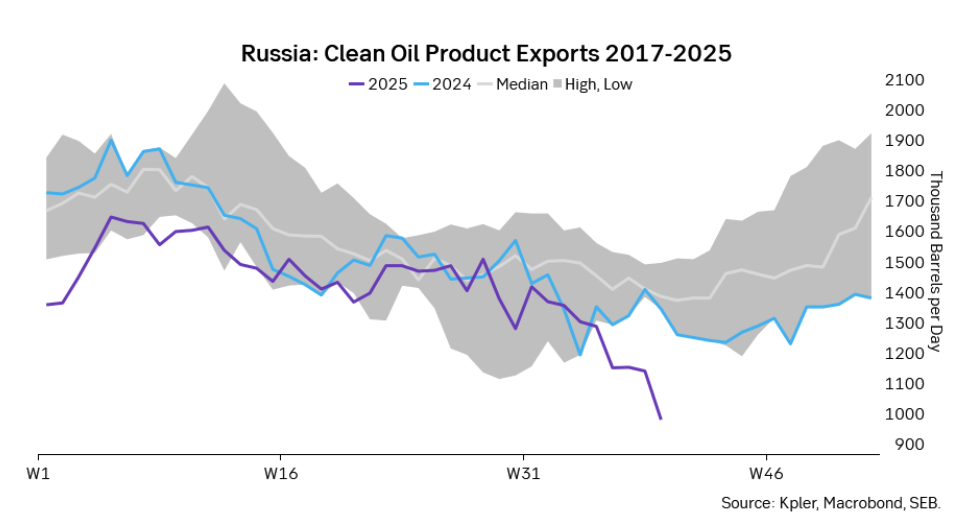

Russian clean oil product exports as presented by SEB’s Erik Meyersson in his note this morning.

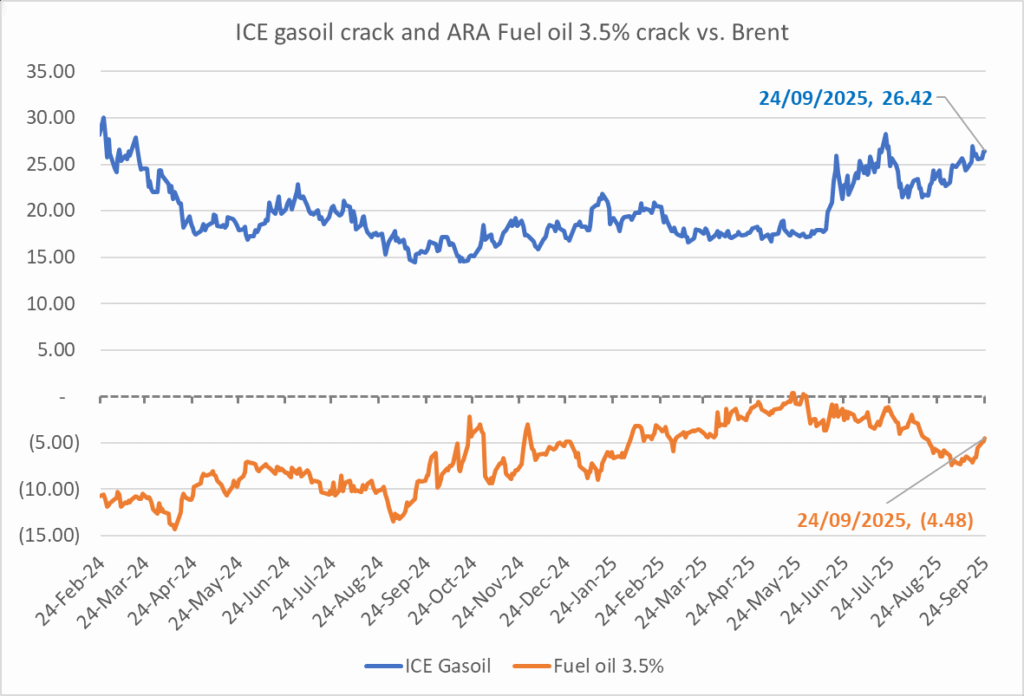

The ICE Gasoil crack and the 3.5% fuel oil crack has been strengthening. The 3.5% crack should have weakened along with rising exports of sour crude from OPEC+, but it hasn’t. Rather it has moved higher instead. The higher cracks could in part be due to the Ukrainian attacks on Russian oil refineries.

Ukrainian inhabitants graphical representation of Ukrainian attacks on Russian oil refineries on Twitter. Highlighting date of attacks, size of refineries and distance from Ukraine. We have not verified the detailed information. And you cannot derive the amount of outage as a consequence of this.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet