Analys

SEB Jordbruksprodukter, 27 september 2012

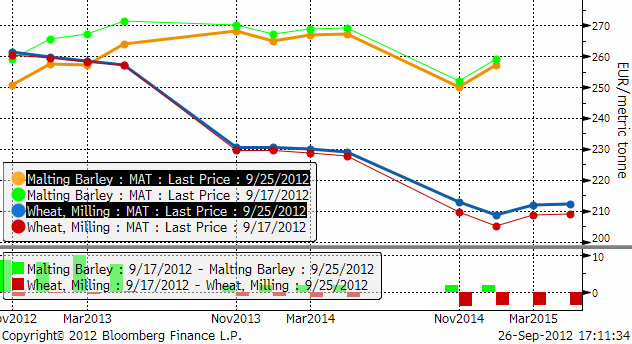

Vi anser att det är fel att terminspriset på maltkorn med leverans i om ett år ligger över spotpriset, samtidigt som vetemarknaden erbjuder 30 euro rabatt för nästa års skörd i förhållande till spot. Vi tycker att nov13 maltkorn är säljvärt.

Vi anser att det är fel att terminspriset på maltkorn med leverans i om ett år ligger över spotpriset, samtidigt som vetemarknaden erbjuder 30 euro rabatt för nästa års skörd i förhållande till spot. Vi tycker att nov13 maltkorn är säljvärt.

Vi gör inga större förändringar i vår vy för de olika jordbruksprodukterna, utom för lean hogs, som vi tror har rekylerat upp tillräckligt. Generellt sett har vi för spannmål och oljeväxter gått från positiv till neutral och utsikterna lutar åt negativ för de som vi nu har neutral vy för.

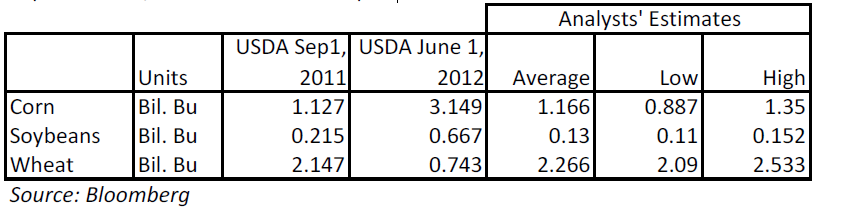

På fredag publicerar USDA stocksrapporten per den 1 september. Vi har sammanställt marknadens förväntningar från analytikers bidrag till Bloomberg och du ser dem i tabellen nedan:

Pre‐Report Estimates ‐ Grain Stocks September 28, 2012 Grain Stocks Report

USDA

USDA meddelar att National Agricultural Statistics Service (NASS) och World Agricultural Outlook Board (WAOB) kommer att ändra tiden för lansering av flera stora rapporter från USDA med start i januari 2013.

Den nuvarande tiden, 08.30 EDT kommer att ändras till 12.00 EDT och för oss här i Sverige innebär det att rapporterna kommer kl 18.00 istället för som idag kl 14.30. Rapporter som ändrar tid är bl.a World Agricultural Supply and Demand Estimates (WASDE), Acreage, Crop Production, Grain Stocks, Prospective Plantings och Small Grains Summary.

Odlingsväder

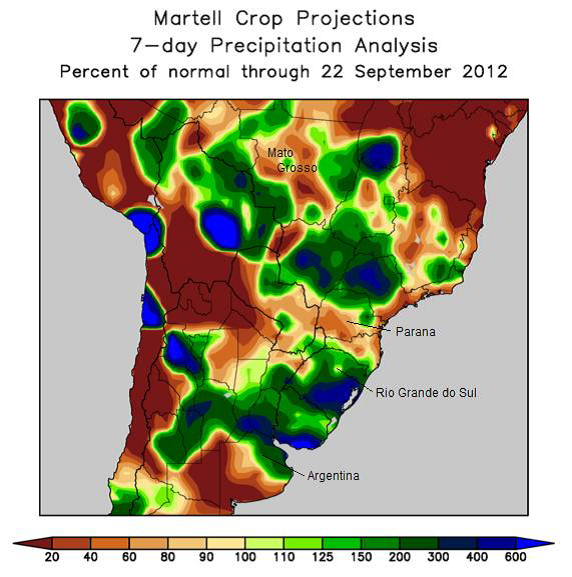

Tendensen till El Niño har fortsatt att avta de senaste två veckorna. Det har börjat regna i torra odlingsområden i Brasilien. Mato Grosso, som är den viktigaste delstaten för sojabönor och vintermajs, har fått upp till 50 mm regn de senaste dagarna. Regnen missade dock Parana, en annan viktig delstat för majs och sojabönor. Parana ligger på 36% av normal nederbörd.

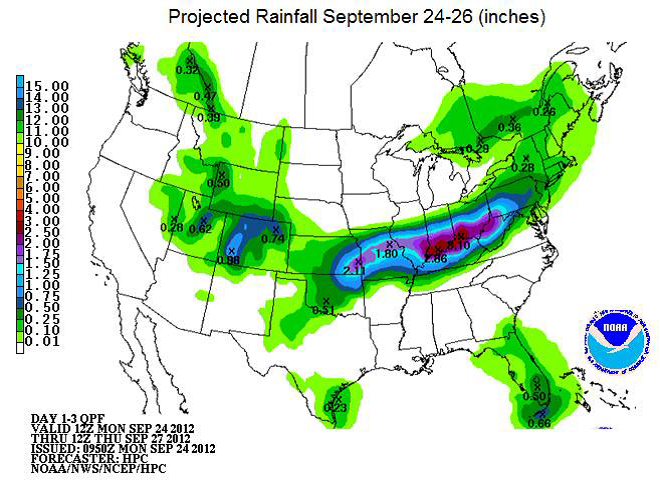

USA har fått ordentligt med nederbörd de senaste dagarna, i spåren av den tropiska stormen Miriam.

Regn är välkommet i regionen söder om Chicago (blått på kartan ovanför), eftersom det är bra för höstsådden av vete, som ju nu är på väg att börja.

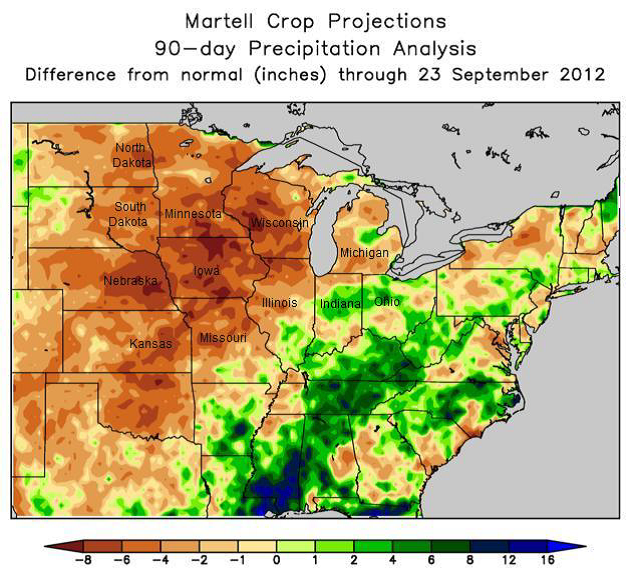

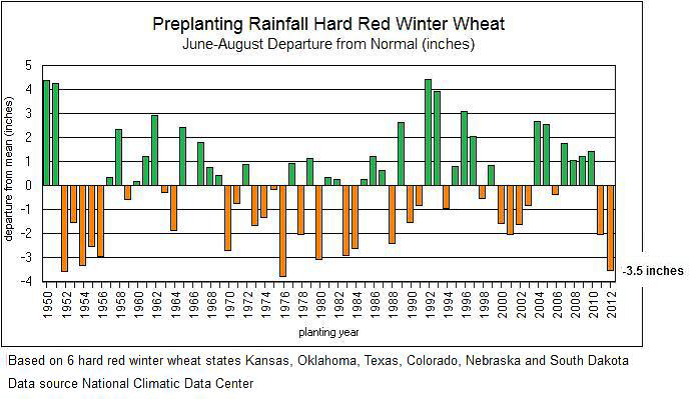

Det har emellertid (som bekant) varit väldigt torrt i USA. Vad man inte vanligtvis tänker på är att det kan ha en negativ effekt på vårsådd majs nästa år. För att markfuktigheten ska återställas behövs 50% mer nederbörd än normalt de kommande 7 månaderna, dvs mellan oktober och april. Vi ser en detaljerad del av US Drought Monitor nedan:

Vete

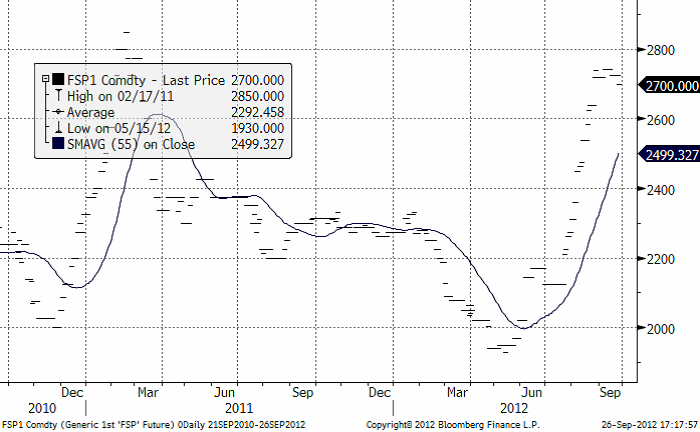

Vetemarknaden har fortsatt att röra sig väldigt lite, strax under den tekniska triangelformationen. 55- dagars glidande medelvärde har också kommit ikapp. Man får förmoda att priset kommer att fortsätta röra sig sidledes. Trenden uppåt försvagas för varje dag som går och sannolikheten minskar att marknaden är i en konsolideringsfas inför ytterligare prisuppgångar. Det kan mycket väl istället handla om en toppformation. Bäst är att vara vaksam om priset skulle visa tecken på att vilja gå ner.

Nedan ser vi Chicagovetet med leverans i december. 55-dagars glidande medelvärde är brutet och marknaden står och väger.

Nedanför ser vi prisdiagrammet för Matifs november 2013-kontrakt. Priset vilar på stöd av både toppnoteringen från juli och glidande 55-dagars glidande medelvärde. Även här står marknaden och väger. Det ser ut som om upp-trenden från maj har förlorat det mesta av sin kraft. Marknaden kan stå inför en större rekyl. I så fall är det på 200-210 euro nästa stöd finns.

Spannmålsmarknaderna hickade till i fredags efter ryska motstridiga uttalanden om potentiella begränsningar av landets spannmålsexport. Rysslands ekonomiminster, Andrej Belousov, sa i ett uttalande att exportrestriktioner av spannmål är ”fullt möjliga” och ”kvarstår på dagordningen” för att skydda den inhemska marknaden från stigande spannmåls- och livsmedels priser. Några timmar senare sade dock vice premiärminister Arkadij Dvorkovitj att det inte finns någon anledning att begränsa exporten, men tillade samtidigt att regering har flera verktyg för att reglera marknaden (förutom ett exportförbud).

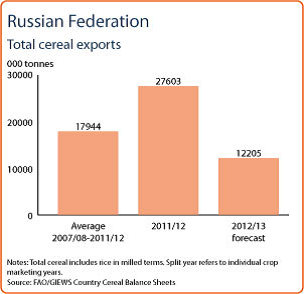

Men marknaden håller oroligt ett vakande öga på alla uttalanden som kommer från Ryssland, världens tredje största veteexportör, samtidigt som diskussioner förs om hur Moskva tänker sig att gå till väga om man väl bestämmer sig för att begränsa exporten och där nämns såväl exportkvoter som begränsade tillgångar till logistik för att minska flödet av spannmål som lämnar landet. Den nuvarande exporttrenden tyder på att det finns mindre och mindre tillgängligt för export, vilket kommer att gynna det europeiska och amerikanska vetet, men än så länge är det ryska vetet konkurrenskraftigt på den internationella marknaden vilket förra veckans försäljning av 150 000 ton ryskt vete till Irak visar. Rysslands totala spannmålsexport förväntas sjunka från ca 28 mt 2011/12 till ca 12 mt under denna säsong.

Egypten är åter ute i marknaden för att köpa minst 60 000 ton kvarnvete med leverans i december, och marknaden håller ett vakande öga på eventuella ryska offerter och dess prisnivå. Senaste nyheten säger dock att GASC har bekräftat ett köp på 300 000 ton vete av franskt och rumänskt ursprung med följande fördelning:

(60 000 ton franskt vete från Toepfer för 346.93 usd/ton – 60 000 ton franskt vete från Louis Dreyfus för 347.36 usd/ton – 60 000 ton franskt vete från Cargill för 347.36 usd/ton – 60 000 ton rumänskt vete från Toepfer för 349.93 usd/ton – 60 000 ton rumänskt vete från Ameropa för 349.93 usd/ton.) Ryskt vete offererades med låg prismässigt ca 20 usd högre.

(60 000 ton franskt vete från Toepfer för 346.93 usd/ton – 60 000 ton franskt vete från Louis Dreyfus för 347.36 usd/ton – 60 000 ton franskt vete från Cargill för 347.36 usd/ton – 60 000 ton rumänskt vete från Toepfer för 349.93 usd/ton – 60 000 ton rumänskt vete från Ameropa för 349.93 usd/ton.) Ryskt vete offererades med låg prismässigt ca 20 usd högre.

Marocko, Nordafrikas tredje största veteimportör, kommer att slopa sin skatt (17,5%) på import av vete under perioden 1 oktober – 31 oktober enligt landets jordbruksminister. Efter att svår torka påverkat årets skörd så uppgår lagernivån nu 1300 mt och för att möta behoven hos den inhemska marknaden samt upprätthålla ”en stabil” lagernivå så behövs import från länder i Europa, Svarta Havs-regionen och USA. Marockos import av vete förväntas uppgå till 5.1 mt under 2012/13 jämfört med 3.4 mt året innan. Jordbruksministeriet i Algeriet har reviderat ned sin prognos för landets spannmålsproduktion från 5.6- 5.8 mt till 5.2-5.4 mt som en följd av torka och bränder. Algeriet är det största landet i Afrika sett till areal, men en stor del är ökenområde och tillgången på jordbruksmark är begränsad, vilket gör landet till en stor importör av spannmål.

75% av spannmålsskörden i Ukraina var avklarad i slutet av förra veckan, och uppgick till 29.95 mt med en genomsnittlig avkastning på 2.67 ton/hektar. Vid samma tid förra året hade 37.04 mt skördats med en genomsnittlig avkastning på 3. 09 ton/hektar, och enligt regeringen är inga exportrestriktioner på agendan för denna säsong.

Måndagens Crop Progress från USDA visar att sådden av höstvete i USA går framåt och ligger nu på 25%, vilket är 2% lägre än det femåriga genomsnittet. Kansas ligger i linje med genomsnittet (17%) medan Nebraska, South Dakota och Montana ligger långt efter jämfört med det femåriga genomsnittet och väderprognosen för dessa delstater visar på väldigt liten eller ingen nederbörd under kommande vecka.

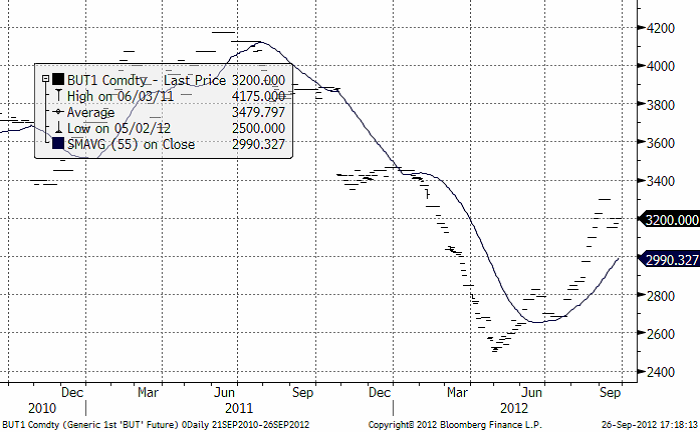

Maltkorn

Novemberkontraktet på maltkorn har brutit 55-dagars glidande medelvärde och det är en varningssignal. Stödet på 260 euro bröts raskt och priset föll ner till 250 euro per ton.

Maltkornsmarknaden avviker från vetemarknaden på ett märkligt sätt. Terminspriset för leverans av vete efter nästa års skörd ligger väsentligt under priset på årets skörd. Vi ser att terminspriset för november nästa år ligger på 230 euro, medan spotkontraktet ligger på 260. För terminer på maltkorn är priset nästan 270 euro per ton för leverans om ett år, medan spotkontraktet ligger på 250 euro. Vi tycker detta är extremt underligt och tycker att man bör sälja maltkorn med leverans november nästa år på Matif. Eventuellt kan man göra en marknadsneutral position genom att köpa veteterminer nov13 och sälja maltkornsterminer nov13.

Potatis

Potatispriset nådde upp till 25.90 euro per deciton innan vinsthemtagningar fick priset att falla tillbaka. Man ser ofta den här sortens rekyl innan priset drar iväg. Även om priset nu är mycket högt, säger ändå den tekniska analysen att priset, enligt skolboken, ska gå upp och testa 26 euro igen.

Majs

Den tekniska analysen signalerar att ännu mer prisfall är att vänta. Stöd finns på 663 cent. En rekyl upp till 759 är ett säljtillfälle och inte ett tecken på styrka. Priset ligger just nu på 728.

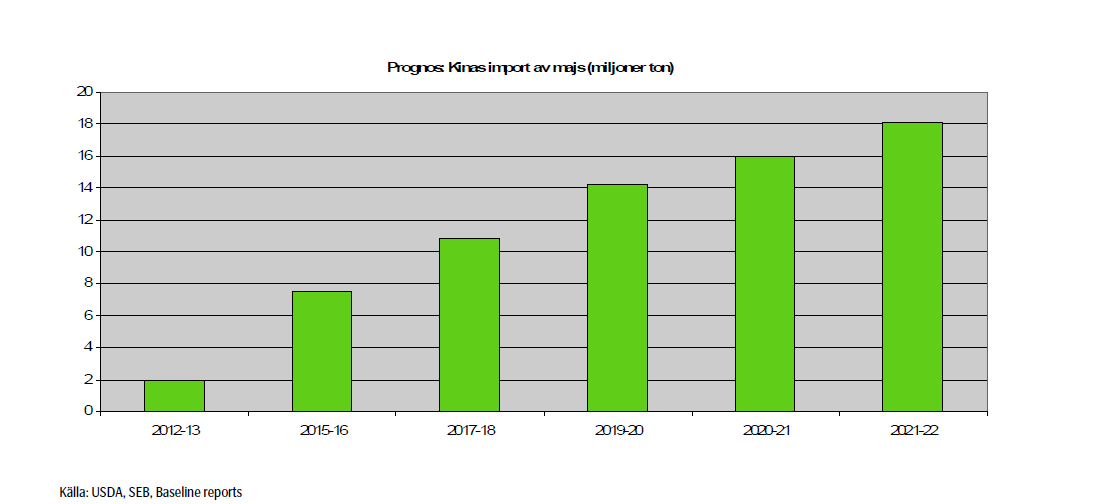

Ukraina kommer inom kort att underteckna ett avtal för att exportera 3 mt majs per år till Kina, enligt landets jordbruksminister Mykola Pryaszhnyuk, något som skulle vara mer än tillräckligt för att uppfylla Kina’s behov av grödan under 2012/13 – även om detta förväntas öka avsevärt i framtiden, se graf nedan. I gengäld kommer Ukraina att få 3 miljarder usd i krediter.

Rosario Grain Exchange uppskattar Argentinas majs areal 2012/13 till 4 miljoner hektar, en minskning med 10% från 2011/12. Buenos Aires Grain Exchange beräknar arealen till 3,4 miljoner hektar. Sådden av majs har precis börjat och merparten av den pågår fram till slutet av november, samt att del flesta majsproducerande regionerna har fått nederbörd som ligger över genomsnittet under de senaste 30 dagarna.

Denver-baserade företaget BioFuel Energy kommer tillfälligt att stänga ner produktionen i sin etanolfabrik i södra Minnesota, på grund av höga spannmålspriser, och blir därmed den andra anläggningen i delstaten som stänger efter att Central Minnesota Ethanol stoppade produktionen förra sommaren. BioFuel Energy säger att produktionen kommer att förbli nedstängd tills priset på majs sjunker, men företagets andra etanolfabrik i Nebraska förblir öppen.

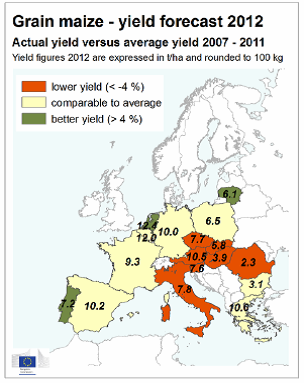

Den Europeiska Kommissionens analysenhet MARS reviderar ned sin senaste prognos gällande avkastningen för majs inom EU-27 med 3,7% jämfört med tidigare rapport. I jämförelse med 2011 estimeras avkastningen att sjunka med 20% på grund av kraftiga minskningar i Ungern, Bulgarien, Rumänien och Italien.

Sojabönor

Novemberkontraktet har fallit kraftigt den senaste veckan, efter att ha brutit tekniska stöd. En rekyl uppåt ”borde” enligt den tekniska analysen kunna ske nu. Frågan är vad som händer sedan. Om en sådan prisuppgång stannar vid ca 1700 och sedan vänder ner är det sannolikt att vi har en klassisk toppformation i form av en huvud-skuldra-formation. Återstår att se.

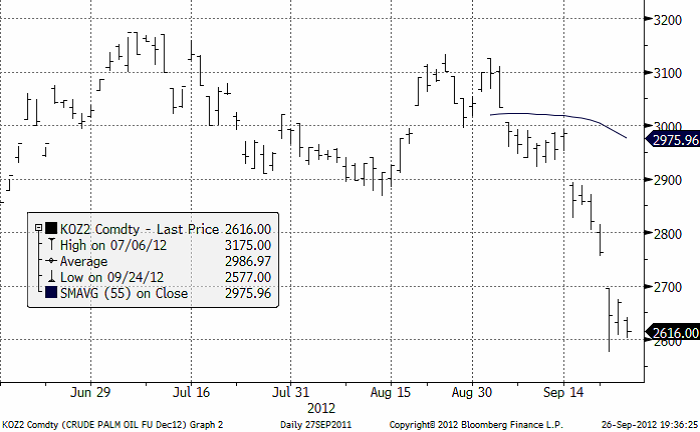

Priset på sojabönor pressas av den pågående skörden i USA och det kraftiga fallet i palmolja som under måndagen nästan noterade ett 2-års lägsta som en följd av fallande oljepriser, ekonomisk oro i importländer som Europa och Kina samt att efterfrågan på vegetabiliska oljor i allmänhet har varit lägre än väntat under 2012 delvis på grund av en långsam tillväxt i produktionen av biobränslen. Nedanför ser vi decemberkontraktet på Kuala Lumpurbörsen, där priset anges i malaysiska ringgit (MYR) per ton.

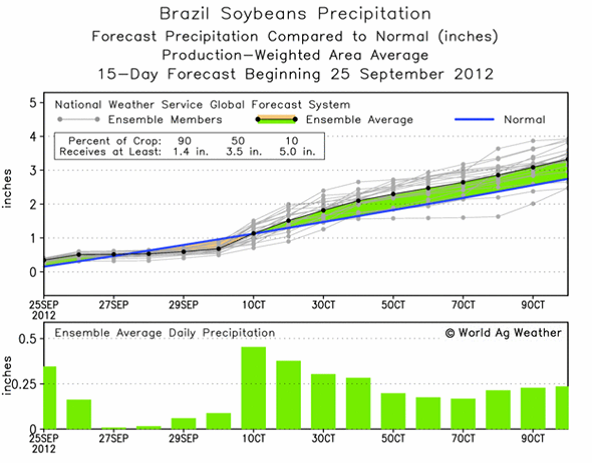

Vi på SEB Commodities förväntar oss inte ytterligare prisfall på råolja. Pristrycket nedåt på vegetabiliska oljor från råoljemarknaden tror vi därför är över för tillfället. I sin senaste prognos över produktionen av sojabönor i Sydamerika höjer Oil World sina estimat och uppskattar att Argentinas produktion kommer att öka med 38% från 40.5 mt 2012 till 56 mt, medan Brasilien förväntas skörda 82 mt jämfört med årets 66,4 mt. Även i andra länder i Sydamerika förväntas produktionen att öka, bl.a i Paraguay och Uruguay med 4.1 mt respektive 0.7 mt. Regnskurar rapporterades under helgen i Brasilien och förväntas med stor sannolikhet att fortsätta under hela veckan. Landet har fortfarande fått relativt lite regn, men tendensen lutar åt ökad nederbörd i Parana från och med nästa vecka och ytterligare något senare i Mato Grosso.

Celeres veckorapport visar att Brasilien har sålt 98% av sin sojabönsskörd 2011/12, vilket är oförändrat från förra veckan och jämfört med 90% för ett år sedan. Landet har också sålt 46% av sojabönsskörden 2012/13, vilket är oförändrat från förra veckan och jämfört med 24% förra året. Celeres uppskattar skörden 2012/13 till 78.1 mt vilket kan jämföras med USDA’s prognos på 81,0 mt. Brasilien har fram till september exporterat ca 30 mt sojabönor sedan starten i februari, och det talas om att landet kommer att ha begränsade exportmöjligheter framöver fram till nästa skörd.

Raps

Triangeln bröts vid 518 euro och utlöste en teknisk säljsignal. Vi hoppas att läsaren var snabb att inse det – och sälja terminen. Priset gick igår onsdag ner till en teknisk stödnivå på 487 euro. Det är möjligt att vi får se en rekyl uppåt härifrån de kommande dagarna, som sammanfaller med stöd i marknaden för vegetabiliska oljor generellt – eftersom det inte är sannolikt att vi får se ytterligare prisfall på råolja.

Prisrörelsen mellan augusti och september ser allt mer ut som en ”dubbeltopp”, vilket känns igen från textboken i teknisk analys som en stark vändningsformation, vid trendvändningar, alltså och brukar alltså följas av en större trend åt andra hållet (i det här fallet, nedåt).

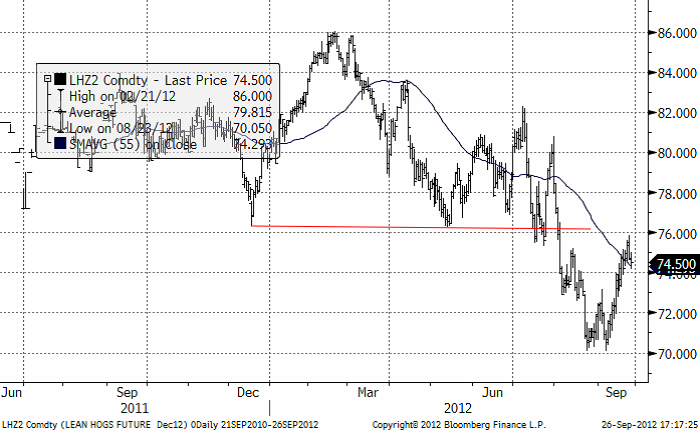

Gris

Grispriset har troligtvis rekylerat upp färdigt. Glidande medelvärde har kommit ikapp och det händer ofta att folk tar fasta på det och säljer. Amerikanska grisuppfödare slaktar mer gris nu än någon gång sedan 2009. De högre foderkostnaderna orsakar förluster för uppfödarna på en nivå inte sedd på 14 år. En amerikansk genomsnittsgris äter 10 bushels majs (254 kilo) och når en slaktvikt på 122 kg, enligt uppskattningar från University of Missouri at Columbia.

USDA förutspår att antalet grisar per människa i USA kommer att falla till den lägsta nivån sedan 1975. Naturligtvis kommer pendeln i minskat utbud att få priset att svänga tillbaka. Och visserligen har suggstocken minskat överallt, vilket minskar utbudet framöver, men med ett Europa med svångrem som dras åt allt hårdare (eftersom länder som håller fast vid en övervärderad Euro som sin valuta, mördar sitt eget näringsliv, vilket gör landet än mindre förmöget att rädda sig, och så vidare i en spiral som bara kan sluta på ett sätt; lärs ut i grundkursen i nationalekonomi faktiskt) är frågan om det är tillräckligt. Antalet suggor har minskat med 1.3% i Tyskland juni-juni (ett välmående land). Italien har dock 13% färre suggor. I Danmark är nedgången 2.3%, i Frankrike 3.2% och i Nederländerna 3.6%. På fredag publicerar USDA nya siffror i sin Quarterly Hogs and Pigs Report. Vi på SEB Commodities kommer naturligtvis att ha ett lätt fredagsmys fram till 21:00 svensk tid när den publiceras på USDA:s hemsida.

Mjölk

Priset på mjölkpulver i Nordeuropa har återigen backat lite jämfört med förra veckan.

Nedan ser vi priset på smör, som i motsats till SMP, har stigit något lite den senaste veckan.

På den amerikanska börsen CME i Chicago testar priset på Klass 3 mjölk nu högstanoteringen. Ett brott uppåt öppnar för ytterligare uppgång, men den relativt kraftiga rekylen i september ger en varningssignal om att uppåttrenden är ifrågasatt av somliga på marknaden.

Socker

Marknaden för socker pressas av ideliga dåliga nyheter. Till exempel väntas nu det tredje året med överskott (lageruppbyggnad) pga hög produktion. Priset tycks dock inte ta mycket intryck av detta, utan håller det tekniska stödet, än så länge.

EURSEK

EURSEK har sedan förra veckan gått ner till ett stöd och formationen ser väldigt lik en huvud-skuldraformation. Bankens tekniska analytiker är ordentligt negativa till EURSEK såväl inför den kommande veckan som de kommande tre månaderna.

USDSEK

Dollarn som fallit mot kronan ser ut att ha funnit en botten. Onsdagens kursuppgång hade bra momentum. Sammantaget tyder detta på att ett test av den nedåtgående trenden kan vara förestående.

Bankens tekniska analytiker ser förhållandevis positivt på USDSEK, men när trenden nedåt inte är bruten är det för tidigt att ta större positioner på en dollarförstärkning. Däremot bör man inte vara kort längre.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Tightening fundamentals – bullish inventories from DOE

The latest weekly report from the US DOE showed a substantial drawdown across key petroleum categories, adding more upside potential to the fundamental picture.

Commercial crude inventories (excl. SPR) fell by 5.8 million barrels, bringing total inventories down to 415.1 million barrels. Now sitting 11% below the five-year seasonal norm and placed in the lowest 2015-2022 range (see picture below).

Product inventories also tightened further last week. Gasoline inventories declined by 2.1 million barrels, with reductions seen in both finished gasoline and blending components. Current gasoline levels are about 3% below the five-year average for this time of year.

Among products, the most notable move came in diesel, where inventories dropped by almost 4.1 million barrels, deepening the deficit to around 20% below seasonal norms – continuing to underscore the persistent supply tightness in diesel markets.

The only area of inventory growth was in propane/propylene, which posted a significant 5.1-million-barrel build and now stands 9% above the five-year average.

Total commercial petroleum inventories (crude plus refined products) declined by 4.2 million barrels on the week, reinforcing the overall tightening of US crude and products.

Analys

Bombs to ”ceasefire” in hours – Brent below $70

A classic case of “buy the rumor, sell the news” played out in oil markets, as Brent crude has dropped sharply – down nearly USD 10 per barrel since yesterday evening – following Iran’s retaliatory strike on a U.S. air base in Qatar. The immediate reaction was: “That was it?” The strike followed a carefully calibrated, non-escalatory playbook, avoiding direct threats to energy infrastructure or disruption of shipping through the Strait of Hormuz – thus calming worst-case fears.

After Monday morning’s sharp spike to USD 81.4 per barrel, triggered by the U.S. bombing of Iranian nuclear facilities, oil prices drifted sideways in anticipation of a potential Iranian response. That response came with advance warning and caused limited physical damage. Early this morning, both the U.S. President and Iranian state media announced a ceasefire, effectively placing a lid on the immediate conflict risk – at least for now.

As a result, Brent crude has now fallen by a total of USD 12 from Monday’s peak, currently trading around USD 69 per barrel.

Looking beyond geopolitics, the market will now shift its focus to the upcoming OPEC+ meeting in early July. Saudi Arabia’s decision to increase output earlier this year – despite falling prices – has drawn renewed attention considering recent developments. Some suggest this was a response to U.S. pressure to offset potential Iranian supply losses.

However, consensus is that the move was driven more by internal OPEC+ dynamics. After years of curbing production to support prices, Riyadh had grown frustrated with quota-busting by several members (notably Kazakhstan). With Saudi Arabia cutting up to 2 million barrels per day – roughly 2% of global supply – returns were diminishing, and the risk of losing market share was rising. The production increase is widely seen as an effort to reassert leadership and restore discipline within the group.

That said, the FT recently stated that, the Saudis remain wary of past missteps. In 2018, Riyadh ramped up output at Trump’s request ahead of Iran sanctions, only to see prices collapse when the U.S. granted broad waivers – triggering oversupply. Officials have reportedly made it clear they don’t intend to repeat that mistake.

The recent visit by President Trump to Saudi Arabia, which included agreements on AI, defense, and nuclear cooperation, suggests a broader strategic alignment. This has fueled speculation about a quiet “pump-for-politics” deal behind recent production moves.

Looking ahead, oil prices have now retraced the entire rally sparked by the June 13 Israel–Iran escalation. This retreat provides more political and policy space for both the U.S. and Saudi Arabia. Specifically, it makes it easier for Riyadh to scale back its three recent production hikes of 411,000 barrels each, potentially returning to more moderate increases of 137,000 barrels for August and September.

In short: with no major loss of Iranian supply to the market, OPEC+ – led by Saudi Arabia – no longer needs to compensate for a disruption that hasn’t materialized, especially not to please the U.S. at the cost of its own market strategy. As the Saudis themselves have signaled, they are unlikely to repeat previous mistakes.

Conclusion: With Brent now in the high USD 60s, buying oil looks fundamentally justified. The geopolitical premium has deflated, but tensions between Israel and Iran remain unresolved – and the risk of missteps and renewed escalation still lingers. In fact, even this morning, reports have emerged of renewed missile fire despite the declared “truce.” The path forward may be calmer – but it is far from stable.

Analys

A muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

Brent crossed the 80-line this morning but quickly fell back assigning limited probability for Iran choosing to close the Strait of Hormuz. Brent traded in a range of USD 70.56 – 79.04/b last week as the market fluctuated between ”Iran wants a deal” and ”US is about to attack Iran”. At the end of the week though, Donald Trump managed to convince markets (and probably also Iran) that he would make a decision within two weeks. I.e. no imminent attack. Previously when when he has talked about ”making a decision within two weeks” he has often ended up doing nothing in the end. The oil market relaxed as a result and the week ended at USD 77.01/b which is just USD 6/b above the year to date average of USD 71/b.

Brent jumped to USD 81.4/b this morning, the highest since mid-January, but then quickly fell back to a current price of USD 78.2/b which is only up 1.5% versus the close on Friday. As such the market is pricing a fairly low probability that Iran will actually close the Strait of Hormuz. Probably because it will hurt Iranian oil exports as well as the global oil market.

It was however all smoke and mirrors. Deception. The US attacked Iran on Saturday. The attack involved 125 warplanes, submarines and surface warships and 14 bunker buster bombs were dropped on Iranian nuclear sites including Fordow, Natanz and Isfahan. In response the Iranian Parliament voted in support of closing the Strait of Hormuz where some 17 mb of crude and products is transported to the global market every day plus significant volumes of LNG. This is however merely an advise to the Supreme leader Ayatollah Ali Khamenei and the Supreme National Security Council which sits with the final and actual decision.

No supply of oil is lost yet. It is about the risk of Iran closing the Strait of Hormuz or not. So far not a single drop of oil supply has been lost to the global market. The price at the moment is all about the assessed risk of loss of supply. Will Iran choose to choke of the Strait of Hormuz or not? That is the big question. It would be painful for US consumers, for Donald Trump’s voter base, for the global economy but also for Iran and its population which relies on oil exports and income from selling oil out of that Strait as well. As such it is not a no-brainer choice for Iran to close the Strait for oil exports. And looking at the il price this morning it is clear that the oil market doesn’t assign a very high probability of it happening. It is however probably well within the capability of Iran to close the Strait off with rockets, mines, air-drones and possibly sea-drones. Just look at how Ukraine has been able to control and damage the Russian Black Sea fleet.

What to do about the highly enriched uranium which has gone missing? While the US and Israel can celebrate their destruction of Iranian nuclear facilities they are also scratching their heads over what to do with the lost Iranian nuclear material. Iran had 408 kg of highly enriched uranium (IAEA). Almost weapons grade. Enough for some 10 nuclear warheads. It seems to have been transported out of Fordow before the attack this weekend.

The market is still on edge. USD 80-something/b seems sensible while we wait. The oil market reaction to this weekend’s events is very muted so far. The market is still on edge awaiting what Iran will do. Because Iran will do something. But what and when? An oil price of 80-something seems like a sensible level until something do happen.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals växlar spår – satsar fullt ut på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOljan, guldet och marknadens oroande tystnad

-

Analys4 veckor sedan

Analys4 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanJonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

-

Analys3 veckor sedan

Analys3 veckor sedanA muted price reaction. Market looks relaxed, but it is still on edge waiting for what Iran will do

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanDomstolen ger klartecken till Lappland Guldprospektering