Analys

SEB Jordbruksprodukter, 27 september 2012

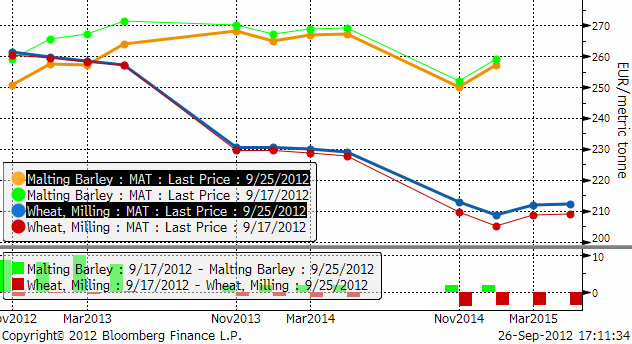

Vi anser att det är fel att terminspriset på maltkorn med leverans i om ett år ligger över spotpriset, samtidigt som vetemarknaden erbjuder 30 euro rabatt för nästa års skörd i förhållande till spot. Vi tycker att nov13 maltkorn är säljvärt.

Vi anser att det är fel att terminspriset på maltkorn med leverans i om ett år ligger över spotpriset, samtidigt som vetemarknaden erbjuder 30 euro rabatt för nästa års skörd i förhållande till spot. Vi tycker att nov13 maltkorn är säljvärt.

Vi gör inga större förändringar i vår vy för de olika jordbruksprodukterna, utom för lean hogs, som vi tror har rekylerat upp tillräckligt. Generellt sett har vi för spannmål och oljeväxter gått från positiv till neutral och utsikterna lutar åt negativ för de som vi nu har neutral vy för.

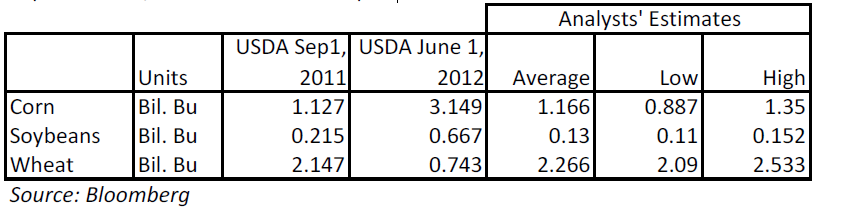

På fredag publicerar USDA stocksrapporten per den 1 september. Vi har sammanställt marknadens förväntningar från analytikers bidrag till Bloomberg och du ser dem i tabellen nedan:

Pre‐Report Estimates ‐ Grain Stocks September 28, 2012 Grain Stocks Report

USDA

USDA meddelar att National Agricultural Statistics Service (NASS) och World Agricultural Outlook Board (WAOB) kommer att ändra tiden för lansering av flera stora rapporter från USDA med start i januari 2013.

Den nuvarande tiden, 08.30 EDT kommer att ändras till 12.00 EDT och för oss här i Sverige innebär det att rapporterna kommer kl 18.00 istället för som idag kl 14.30. Rapporter som ändrar tid är bl.a World Agricultural Supply and Demand Estimates (WASDE), Acreage, Crop Production, Grain Stocks, Prospective Plantings och Small Grains Summary.

Odlingsväder

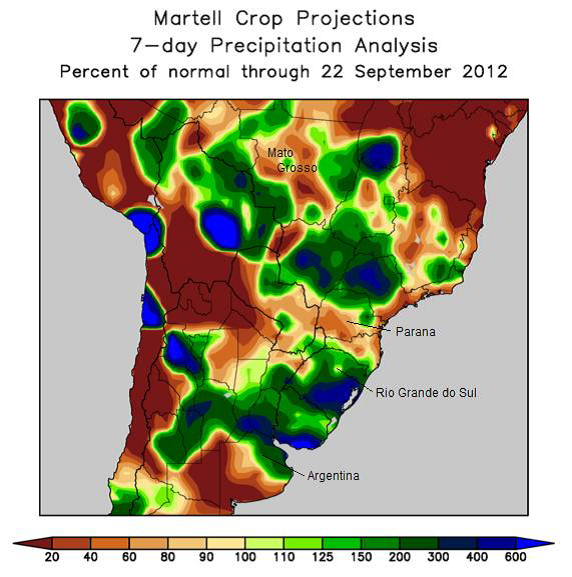

Tendensen till El Niño har fortsatt att avta de senaste två veckorna. Det har börjat regna i torra odlingsområden i Brasilien. Mato Grosso, som är den viktigaste delstaten för sojabönor och vintermajs, har fått upp till 50 mm regn de senaste dagarna. Regnen missade dock Parana, en annan viktig delstat för majs och sojabönor. Parana ligger på 36% av normal nederbörd.

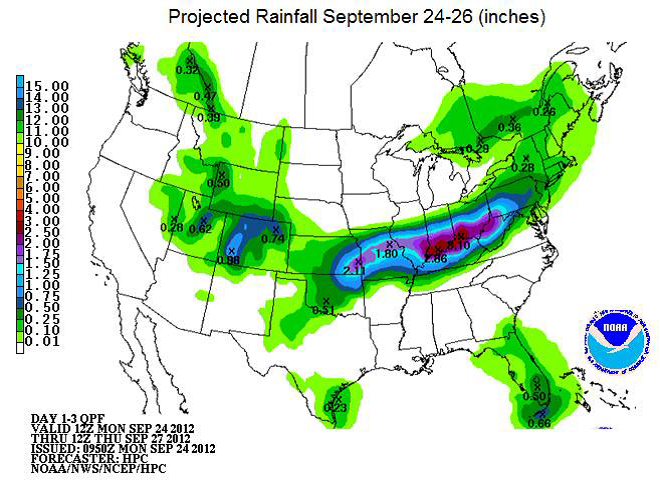

USA har fått ordentligt med nederbörd de senaste dagarna, i spåren av den tropiska stormen Miriam.

Regn är välkommet i regionen söder om Chicago (blått på kartan ovanför), eftersom det är bra för höstsådden av vete, som ju nu är på väg att börja.

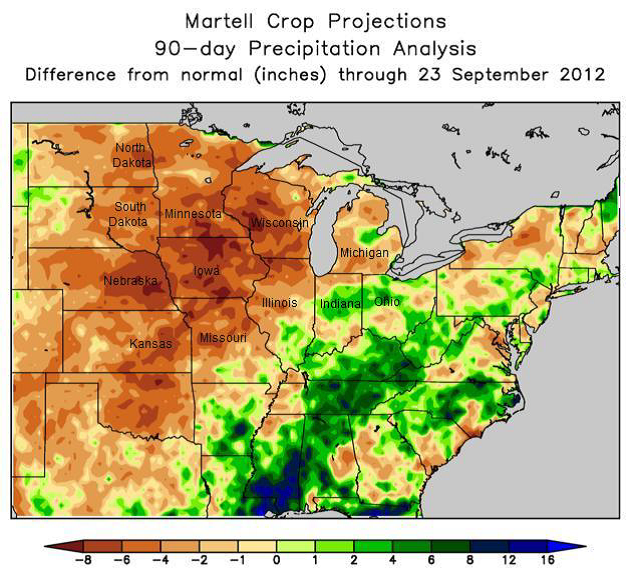

Det har emellertid (som bekant) varit väldigt torrt i USA. Vad man inte vanligtvis tänker på är att det kan ha en negativ effekt på vårsådd majs nästa år. För att markfuktigheten ska återställas behövs 50% mer nederbörd än normalt de kommande 7 månaderna, dvs mellan oktober och april. Vi ser en detaljerad del av US Drought Monitor nedan:

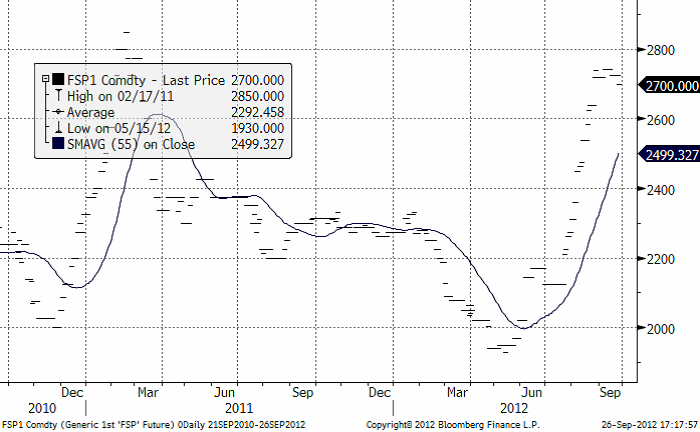

Vete

Vetemarknaden har fortsatt att röra sig väldigt lite, strax under den tekniska triangelformationen. 55- dagars glidande medelvärde har också kommit ikapp. Man får förmoda att priset kommer att fortsätta röra sig sidledes. Trenden uppåt försvagas för varje dag som går och sannolikheten minskar att marknaden är i en konsolideringsfas inför ytterligare prisuppgångar. Det kan mycket väl istället handla om en toppformation. Bäst är att vara vaksam om priset skulle visa tecken på att vilja gå ner.

Nedan ser vi Chicagovetet med leverans i december. 55-dagars glidande medelvärde är brutet och marknaden står och väger.

Nedanför ser vi prisdiagrammet för Matifs november 2013-kontrakt. Priset vilar på stöd av både toppnoteringen från juli och glidande 55-dagars glidande medelvärde. Även här står marknaden och väger. Det ser ut som om upp-trenden från maj har förlorat det mesta av sin kraft. Marknaden kan stå inför en större rekyl. I så fall är det på 200-210 euro nästa stöd finns.

Spannmålsmarknaderna hickade till i fredags efter ryska motstridiga uttalanden om potentiella begränsningar av landets spannmålsexport. Rysslands ekonomiminster, Andrej Belousov, sa i ett uttalande att exportrestriktioner av spannmål är ”fullt möjliga” och ”kvarstår på dagordningen” för att skydda den inhemska marknaden från stigande spannmåls- och livsmedels priser. Några timmar senare sade dock vice premiärminister Arkadij Dvorkovitj att det inte finns någon anledning att begränsa exporten, men tillade samtidigt att regering har flera verktyg för att reglera marknaden (förutom ett exportförbud).

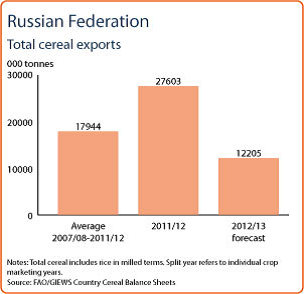

Men marknaden håller oroligt ett vakande öga på alla uttalanden som kommer från Ryssland, världens tredje största veteexportör, samtidigt som diskussioner förs om hur Moskva tänker sig att gå till väga om man väl bestämmer sig för att begränsa exporten och där nämns såväl exportkvoter som begränsade tillgångar till logistik för att minska flödet av spannmål som lämnar landet. Den nuvarande exporttrenden tyder på att det finns mindre och mindre tillgängligt för export, vilket kommer att gynna det europeiska och amerikanska vetet, men än så länge är det ryska vetet konkurrenskraftigt på den internationella marknaden vilket förra veckans försäljning av 150 000 ton ryskt vete till Irak visar. Rysslands totala spannmålsexport förväntas sjunka från ca 28 mt 2011/12 till ca 12 mt under denna säsong.

Egypten är åter ute i marknaden för att köpa minst 60 000 ton kvarnvete med leverans i december, och marknaden håller ett vakande öga på eventuella ryska offerter och dess prisnivå. Senaste nyheten säger dock att GASC har bekräftat ett köp på 300 000 ton vete av franskt och rumänskt ursprung med följande fördelning:

(60 000 ton franskt vete från Toepfer för 346.93 usd/ton – 60 000 ton franskt vete från Louis Dreyfus för 347.36 usd/ton – 60 000 ton franskt vete från Cargill för 347.36 usd/ton – 60 000 ton rumänskt vete från Toepfer för 349.93 usd/ton – 60 000 ton rumänskt vete från Ameropa för 349.93 usd/ton.) Ryskt vete offererades med låg prismässigt ca 20 usd högre.

(60 000 ton franskt vete från Toepfer för 346.93 usd/ton – 60 000 ton franskt vete från Louis Dreyfus för 347.36 usd/ton – 60 000 ton franskt vete från Cargill för 347.36 usd/ton – 60 000 ton rumänskt vete från Toepfer för 349.93 usd/ton – 60 000 ton rumänskt vete från Ameropa för 349.93 usd/ton.) Ryskt vete offererades med låg prismässigt ca 20 usd högre.

Marocko, Nordafrikas tredje största veteimportör, kommer att slopa sin skatt (17,5%) på import av vete under perioden 1 oktober – 31 oktober enligt landets jordbruksminister. Efter att svår torka påverkat årets skörd så uppgår lagernivån nu 1300 mt och för att möta behoven hos den inhemska marknaden samt upprätthålla ”en stabil” lagernivå så behövs import från länder i Europa, Svarta Havs-regionen och USA. Marockos import av vete förväntas uppgå till 5.1 mt under 2012/13 jämfört med 3.4 mt året innan. Jordbruksministeriet i Algeriet har reviderat ned sin prognos för landets spannmålsproduktion från 5.6- 5.8 mt till 5.2-5.4 mt som en följd av torka och bränder. Algeriet är det största landet i Afrika sett till areal, men en stor del är ökenområde och tillgången på jordbruksmark är begränsad, vilket gör landet till en stor importör av spannmål.

75% av spannmålsskörden i Ukraina var avklarad i slutet av förra veckan, och uppgick till 29.95 mt med en genomsnittlig avkastning på 2.67 ton/hektar. Vid samma tid förra året hade 37.04 mt skördats med en genomsnittlig avkastning på 3. 09 ton/hektar, och enligt regeringen är inga exportrestriktioner på agendan för denna säsong.

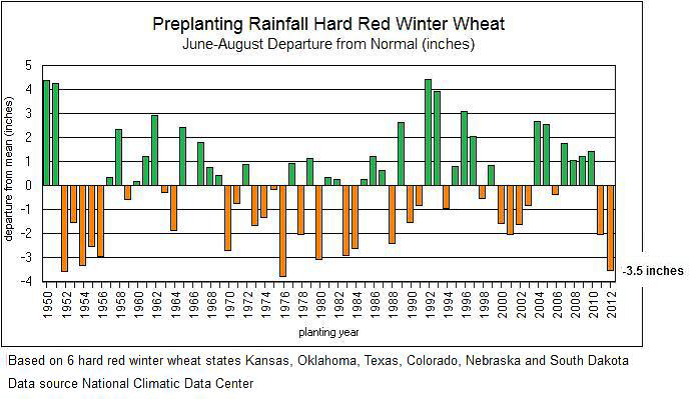

Måndagens Crop Progress från USDA visar att sådden av höstvete i USA går framåt och ligger nu på 25%, vilket är 2% lägre än det femåriga genomsnittet. Kansas ligger i linje med genomsnittet (17%) medan Nebraska, South Dakota och Montana ligger långt efter jämfört med det femåriga genomsnittet och väderprognosen för dessa delstater visar på väldigt liten eller ingen nederbörd under kommande vecka.

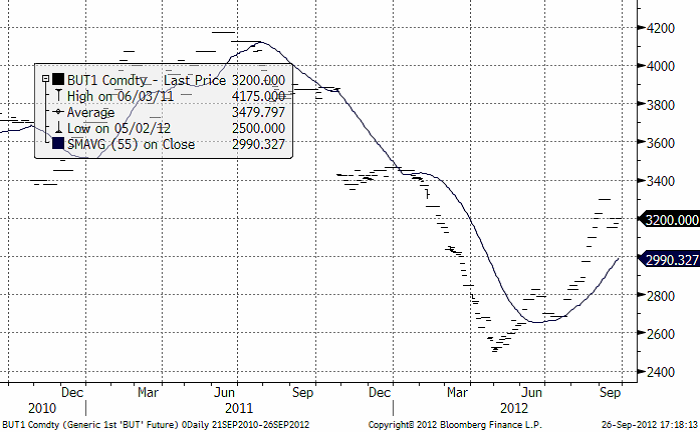

Maltkorn

Novemberkontraktet på maltkorn har brutit 55-dagars glidande medelvärde och det är en varningssignal. Stödet på 260 euro bröts raskt och priset föll ner till 250 euro per ton.

Maltkornsmarknaden avviker från vetemarknaden på ett märkligt sätt. Terminspriset för leverans av vete efter nästa års skörd ligger väsentligt under priset på årets skörd. Vi ser att terminspriset för november nästa år ligger på 230 euro, medan spotkontraktet ligger på 260. För terminer på maltkorn är priset nästan 270 euro per ton för leverans om ett år, medan spotkontraktet ligger på 250 euro. Vi tycker detta är extremt underligt och tycker att man bör sälja maltkorn med leverans november nästa år på Matif. Eventuellt kan man göra en marknadsneutral position genom att köpa veteterminer nov13 och sälja maltkornsterminer nov13.

Potatis

Potatispriset nådde upp till 25.90 euro per deciton innan vinsthemtagningar fick priset att falla tillbaka. Man ser ofta den här sortens rekyl innan priset drar iväg. Även om priset nu är mycket högt, säger ändå den tekniska analysen att priset, enligt skolboken, ska gå upp och testa 26 euro igen.

Majs

Den tekniska analysen signalerar att ännu mer prisfall är att vänta. Stöd finns på 663 cent. En rekyl upp till 759 är ett säljtillfälle och inte ett tecken på styrka. Priset ligger just nu på 728.

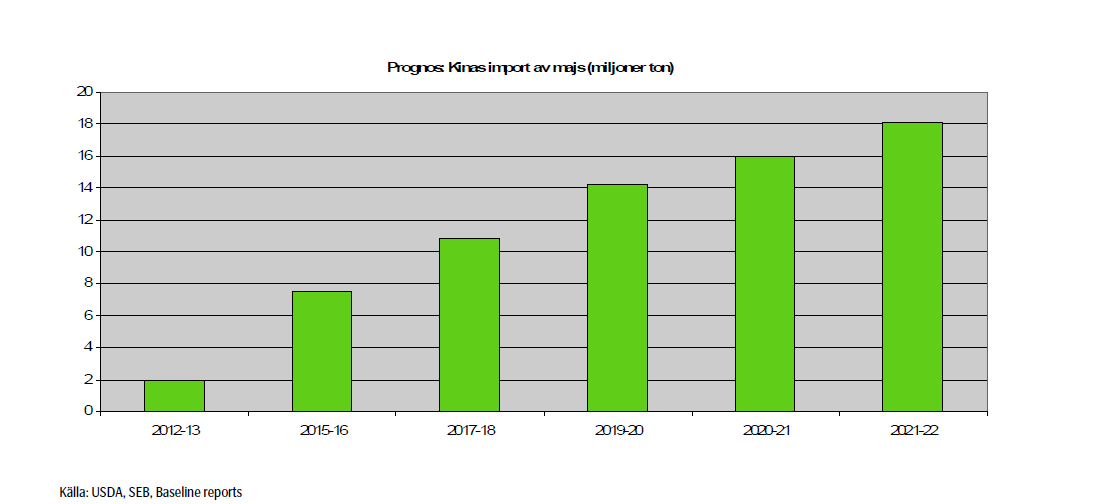

Ukraina kommer inom kort att underteckna ett avtal för att exportera 3 mt majs per år till Kina, enligt landets jordbruksminister Mykola Pryaszhnyuk, något som skulle vara mer än tillräckligt för att uppfylla Kina’s behov av grödan under 2012/13 – även om detta förväntas öka avsevärt i framtiden, se graf nedan. I gengäld kommer Ukraina att få 3 miljarder usd i krediter.

Rosario Grain Exchange uppskattar Argentinas majs areal 2012/13 till 4 miljoner hektar, en minskning med 10% från 2011/12. Buenos Aires Grain Exchange beräknar arealen till 3,4 miljoner hektar. Sådden av majs har precis börjat och merparten av den pågår fram till slutet av november, samt att del flesta majsproducerande regionerna har fått nederbörd som ligger över genomsnittet under de senaste 30 dagarna.

Denver-baserade företaget BioFuel Energy kommer tillfälligt att stänga ner produktionen i sin etanolfabrik i södra Minnesota, på grund av höga spannmålspriser, och blir därmed den andra anläggningen i delstaten som stänger efter att Central Minnesota Ethanol stoppade produktionen förra sommaren. BioFuel Energy säger att produktionen kommer att förbli nedstängd tills priset på majs sjunker, men företagets andra etanolfabrik i Nebraska förblir öppen.

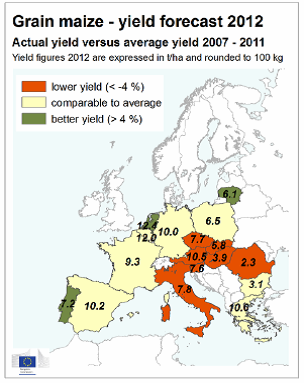

Den Europeiska Kommissionens analysenhet MARS reviderar ned sin senaste prognos gällande avkastningen för majs inom EU-27 med 3,7% jämfört med tidigare rapport. I jämförelse med 2011 estimeras avkastningen att sjunka med 20% på grund av kraftiga minskningar i Ungern, Bulgarien, Rumänien och Italien.

Sojabönor

Novemberkontraktet har fallit kraftigt den senaste veckan, efter att ha brutit tekniska stöd. En rekyl uppåt ”borde” enligt den tekniska analysen kunna ske nu. Frågan är vad som händer sedan. Om en sådan prisuppgång stannar vid ca 1700 och sedan vänder ner är det sannolikt att vi har en klassisk toppformation i form av en huvud-skuldra-formation. Återstår att se.

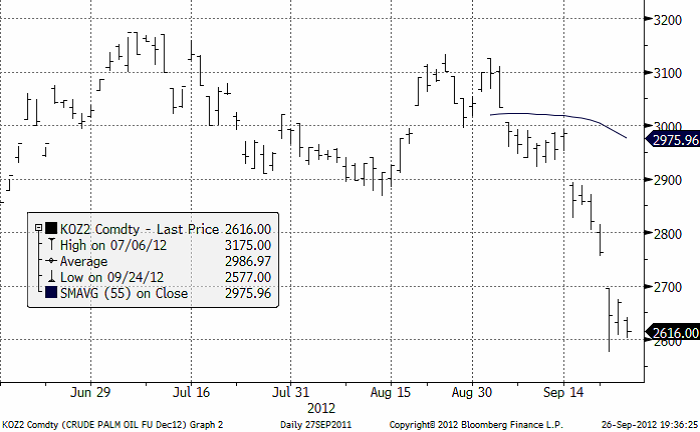

Priset på sojabönor pressas av den pågående skörden i USA och det kraftiga fallet i palmolja som under måndagen nästan noterade ett 2-års lägsta som en följd av fallande oljepriser, ekonomisk oro i importländer som Europa och Kina samt att efterfrågan på vegetabiliska oljor i allmänhet har varit lägre än väntat under 2012 delvis på grund av en långsam tillväxt i produktionen av biobränslen. Nedanför ser vi decemberkontraktet på Kuala Lumpurbörsen, där priset anges i malaysiska ringgit (MYR) per ton.

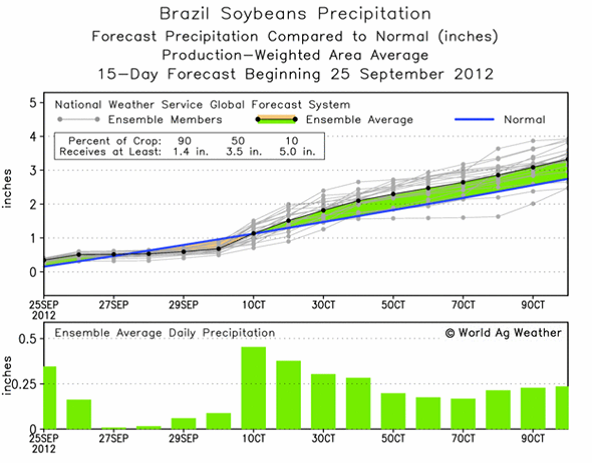

Vi på SEB Commodities förväntar oss inte ytterligare prisfall på råolja. Pristrycket nedåt på vegetabiliska oljor från råoljemarknaden tror vi därför är över för tillfället. I sin senaste prognos över produktionen av sojabönor i Sydamerika höjer Oil World sina estimat och uppskattar att Argentinas produktion kommer att öka med 38% från 40.5 mt 2012 till 56 mt, medan Brasilien förväntas skörda 82 mt jämfört med årets 66,4 mt. Även i andra länder i Sydamerika förväntas produktionen att öka, bl.a i Paraguay och Uruguay med 4.1 mt respektive 0.7 mt. Regnskurar rapporterades under helgen i Brasilien och förväntas med stor sannolikhet att fortsätta under hela veckan. Landet har fortfarande fått relativt lite regn, men tendensen lutar åt ökad nederbörd i Parana från och med nästa vecka och ytterligare något senare i Mato Grosso.

Celeres veckorapport visar att Brasilien har sålt 98% av sin sojabönsskörd 2011/12, vilket är oförändrat från förra veckan och jämfört med 90% för ett år sedan. Landet har också sålt 46% av sojabönsskörden 2012/13, vilket är oförändrat från förra veckan och jämfört med 24% förra året. Celeres uppskattar skörden 2012/13 till 78.1 mt vilket kan jämföras med USDA’s prognos på 81,0 mt. Brasilien har fram till september exporterat ca 30 mt sojabönor sedan starten i februari, och det talas om att landet kommer att ha begränsade exportmöjligheter framöver fram till nästa skörd.

Raps

Triangeln bröts vid 518 euro och utlöste en teknisk säljsignal. Vi hoppas att läsaren var snabb att inse det – och sälja terminen. Priset gick igår onsdag ner till en teknisk stödnivå på 487 euro. Det är möjligt att vi får se en rekyl uppåt härifrån de kommande dagarna, som sammanfaller med stöd i marknaden för vegetabiliska oljor generellt – eftersom det inte är sannolikt att vi får se ytterligare prisfall på råolja.

Prisrörelsen mellan augusti och september ser allt mer ut som en ”dubbeltopp”, vilket känns igen från textboken i teknisk analys som en stark vändningsformation, vid trendvändningar, alltså och brukar alltså följas av en större trend åt andra hållet (i det här fallet, nedåt).

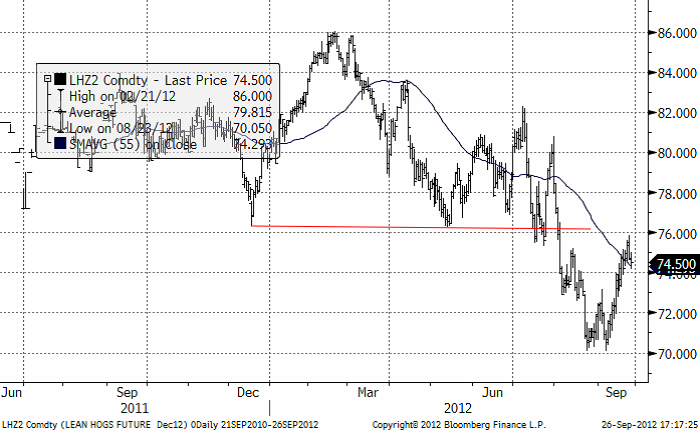

Gris

Grispriset har troligtvis rekylerat upp färdigt. Glidande medelvärde har kommit ikapp och det händer ofta att folk tar fasta på det och säljer. Amerikanska grisuppfödare slaktar mer gris nu än någon gång sedan 2009. De högre foderkostnaderna orsakar förluster för uppfödarna på en nivå inte sedd på 14 år. En amerikansk genomsnittsgris äter 10 bushels majs (254 kilo) och når en slaktvikt på 122 kg, enligt uppskattningar från University of Missouri at Columbia.

USDA förutspår att antalet grisar per människa i USA kommer att falla till den lägsta nivån sedan 1975. Naturligtvis kommer pendeln i minskat utbud att få priset att svänga tillbaka. Och visserligen har suggstocken minskat överallt, vilket minskar utbudet framöver, men med ett Europa med svångrem som dras åt allt hårdare (eftersom länder som håller fast vid en övervärderad Euro som sin valuta, mördar sitt eget näringsliv, vilket gör landet än mindre förmöget att rädda sig, och så vidare i en spiral som bara kan sluta på ett sätt; lärs ut i grundkursen i nationalekonomi faktiskt) är frågan om det är tillräckligt. Antalet suggor har minskat med 1.3% i Tyskland juni-juni (ett välmående land). Italien har dock 13% färre suggor. I Danmark är nedgången 2.3%, i Frankrike 3.2% och i Nederländerna 3.6%. På fredag publicerar USDA nya siffror i sin Quarterly Hogs and Pigs Report. Vi på SEB Commodities kommer naturligtvis att ha ett lätt fredagsmys fram till 21:00 svensk tid när den publiceras på USDA:s hemsida.

Mjölk

Priset på mjölkpulver i Nordeuropa har återigen backat lite jämfört med förra veckan.

Nedan ser vi priset på smör, som i motsats till SMP, har stigit något lite den senaste veckan.

På den amerikanska börsen CME i Chicago testar priset på Klass 3 mjölk nu högstanoteringen. Ett brott uppåt öppnar för ytterligare uppgång, men den relativt kraftiga rekylen i september ger en varningssignal om att uppåttrenden är ifrågasatt av somliga på marknaden.

Socker

Marknaden för socker pressas av ideliga dåliga nyheter. Till exempel väntas nu det tredje året med överskott (lageruppbyggnad) pga hög produktion. Priset tycks dock inte ta mycket intryck av detta, utan håller det tekniska stödet, än så länge.

EURSEK

EURSEK har sedan förra veckan gått ner till ett stöd och formationen ser väldigt lik en huvud-skuldraformation. Bankens tekniska analytiker är ordentligt negativa till EURSEK såväl inför den kommande veckan som de kommande tre månaderna.

USDSEK

Dollarn som fallit mot kronan ser ut att ha funnit en botten. Onsdagens kursuppgång hade bra momentum. Sammantaget tyder detta på att ett test av den nedåtgående trenden kan vara förestående.

Bankens tekniska analytiker ser förhållandevis positivt på USDSEK, men när trenden nedåt inte är bruten är det för tidigt att ta större positioner på en dollarförstärkning. Däremot bör man inte vara kort längre.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September