Analys

SEB Jordbruksprodukter, 26 maj 2014

Odlingsvädret fortsätter att vara mycket bra runtom i världen. Nu får även den torkdrabbade veteodlingen i USA nederbörd. Detta fick vete- och majsterminerna att falla med 2% i veckan som gick. Förvånande positivt inköpschefsindex för Kina publicerades också i veckan. Eftersom mer pengar i Kina innebär mer protein i maten, steg sojabönorna med 5% i Chicago under ledning av sojamjölet. Haussen i sojabönorna påverkade rapsfrömarknaden under en dag. Sedan föll priset på raps tillbaka. Raps ser väldigt svagt ut och när rekylen kommer i sojan, kan rapsen falla ner mot 350 euro, en nivå som marknaden uppfattar som den absoluta botten för rapsen.

Odlingsvädret fortsätter att vara mycket bra runtom i världen. Nu får även den torkdrabbade veteodlingen i USA nederbörd. Detta fick vete- och majsterminerna att falla med 2% i veckan som gick. Förvånande positivt inköpschefsindex för Kina publicerades också i veckan. Eftersom mer pengar i Kina innebär mer protein i maten, steg sojabönorna med 5% i Chicago under ledning av sojamjölet. Haussen i sojabönorna påverkade rapsfrömarknaden under en dag. Sedan föll priset på raps tillbaka. Raps ser väldigt svagt ut och när rekylen kommer i sojan, kan rapsen falla ner mot 350 euro, en nivå som marknaden uppfattar som den absoluta botten för rapsen.

Sådden av majs går framåt i USA och är nu nästan färdig. Ukrainas produktion av majs ser ut att bli ungefär lika stor som förra året enligt de uppgifter som publicerats i veckan. Prisuppgången på spannmål tidigare i år motiverades av oro för Ukrainas produktion, där gissningarna låg på 20 – 25 mt. Nu ser produktionen ut att hamna kring 30 mt, exkl Krim, alltså i nivå med förra året. I skrivande stund har det inte kommit några alarmerande uppgifter om våldsamheter från presidentvalets Ukraina idag.

Spotnoteringarna på mjölk- och mjölkprodukter fortsatte att falla, men terminspriserna steg. Genomsnittspriset för de kommande 12 månaderna stängde på en högre nivå i kronor per kilo i fredags jämfört med veckan innan.

Marknaderna i USA och i England är stängda på måndag, så det blir en lugn start på en kort vecka.

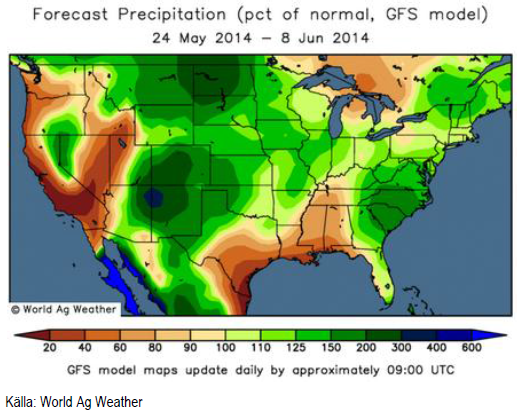

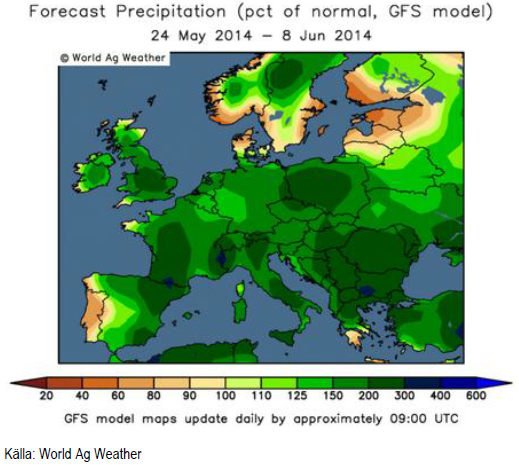

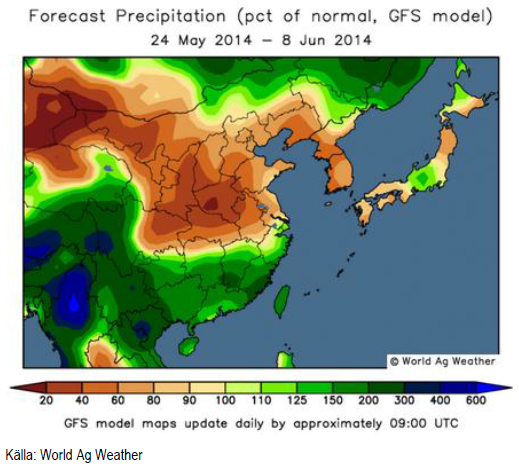

Odlingsväder

De senaste veckornas trend mot mer nederbörd i de torkdrabbade veteproducerande delstaterna Texas, Oklahoma och Kansas, ser ut att fortsätta. Corn belt ser ut att få en del regn. Odlingsvädret i USA har den senaste tiden inte alls varit så dåligt som mediarapporteringen har återspeglat och som vi ser fortsätter vädret att förbättras. I det här läget, så nära skörd i södra USA, är regn inte nödvändigtvis bra, men prognosen innehåller inte några överdoser av regn.

Europa fortsätter att vara mycket blötare än normalt. Det kommer att börja torka upp i södra Sverige och i Danmark. Det kommer att fortsätta regna kraftigt i Nordafrika, och det är inte bra eftersom spannmålskörden strax börjar där.

Sedan förra veckans 2-veckorsprognos, som visade att det skulle komma mindre nederbörd än normalt i området kring Peking, har prognosen blivit ännu torrare.

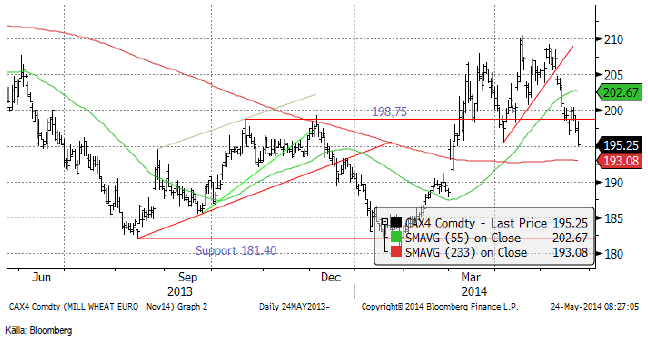

Vete

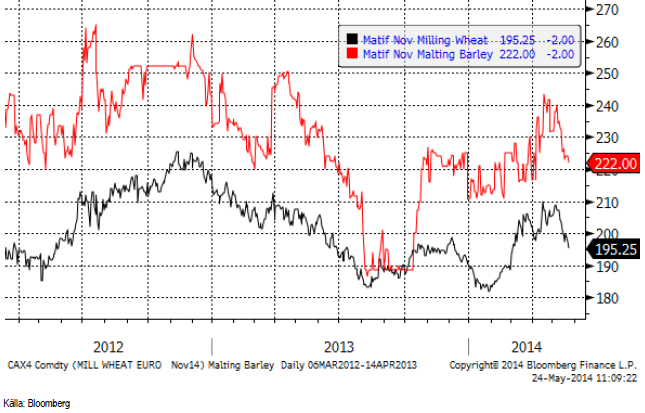

I måndags föll Matif-vetet (November) ner till 196.50 innan rekylen uppåt kom på tisdagen, som gjorde det möjligt att sälja på 200 euro och strax över det. Kursfallet fortsatte sedan på torsdagen och fram emot eftermiddagen i fredags. Veckan stängde på 195 euro, en nedgång med 2% på veckan för novemberkontraktet på Matif.

195 euro är som nämnt i tidigare veckobrev, en nivå där det kan finnas visst stöd, men enligt handboken i teknisk analys bör nedgången från 200-euro nivån vara lika lång som nedgången från toppen, dvs 10 euro. Nedgången skulle då vara ”färdig” vid 190 euro, men där finns inget stöd sedan tidigare, så det är nog mer sannolikt med en nedgång ända till 185 euro. Det är alltså troligen inte för sent att sälja novemberkontrakt.

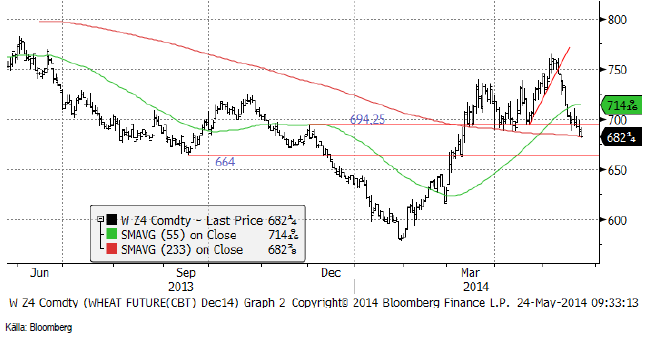

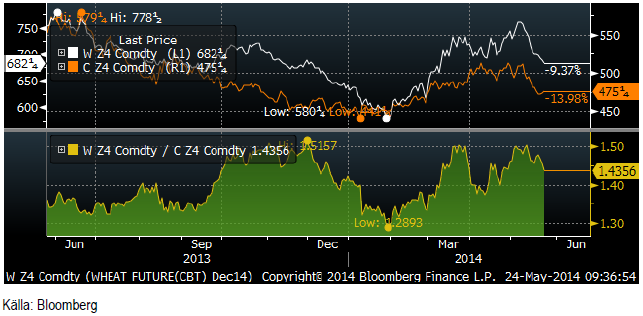

Chicagovetet (december) föll från 698.75 cent per bushel förra veckan till 682 cent i fredags. Det är möjligt att det kan komma en rekyl uppåt, men till slut ”borde” priset gå ner i första hand till stödet på 664 cent. Utbuds- och efterfrågebalanserna är inte lika negativa för priset när det gäller vete, som de är för majs och foderspannmål i år.

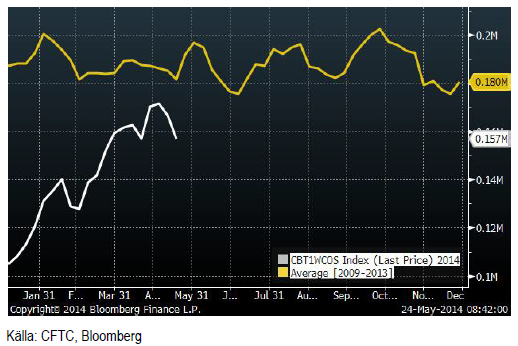

Det är alt fler lantbrukare som väljer att sälja terminer. Nedan ser vi ett diagram över antalet kontrakt som finns på konton som är nettosålda vetekontrakt på Chicagobörsen och som är av kategorin ”commercials”, dvs terminshandlare som verkar i spannmålsbranschen. Vi kan på goda grunder anta att det handlar om lantbrukare till stor del. Vi ser att det i det historiska medelvärdet funnits en liten puckel i antalet sålda kontrakt i månadsskiftet mellan maj och juni. Det är kanske därför som marknaden är extra svag just nu. Den vita linjen visar att lantbrukare som använder Chicagoterminer för sin prissäkring av den kommande skörden, ökat antalet sålda kontrakt från 100,000 till 157,000 kontrakt sedan början av året. Bakom detta ligger naturligtvis prisuppgången. Lantbrukare prissäkrar generellt sett när priset är högt. Det handlar alltså inte om att blint försäkra bort prisosäkerhet, utan om att sälja till ett högt pris. Min bok Bättre Betalt för Skörden – Riskhantering för Lantbrukare tar också fasta på detta.

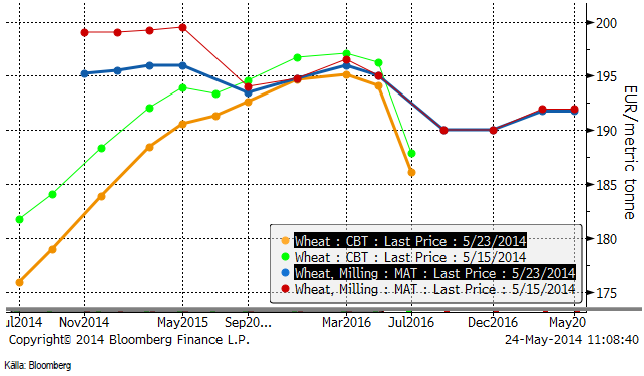

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan.

Andelen av USA:s höstvete i ”good/excellent condition” sjönk med 1% till 29%. Den säsong som kommer närmast är 2005-2006, som för samma vecka hade en crop rating på 30%. Av vårsått vete var 49% sått (normalt skulle 68% vara sått).

El Niño har som vi skrev om förra veckan skjutits fram till augusti. Australiens meteorologiska byrå sade då att det är 70% sannolikhet för El Niño börjar i augusti. För en månad sade de att det var 70% sannolikhet att den skulle börja i juli. Det intressanta här, med tanke på prisutvecklingen, är inte att det är 70% sannolikhet för ett El Niño, utan att sannolikheten att det ska hända i närtid (för den här skörden) minskat. Det är ju helt säkert att det kommer ett El Niño någon gång i framtiden. Att sannolikheten minskar för den här skörden, innebär att priset borde sjunka, och det har vi också sett hända.

Efterfrågan har varit svag i veckan, vilket inte är konstigt, eftersom GASC med flera köpt på sig lager till sensommaren, förmodligen på grund av oro för exportproblem från Ukraina. Med vad som ser ut att kunna bli en stor skörd, borde vi kunna förvänta oss lägre pris vid skörd.

Det blev alltså en liten rekyl uppåt, eller i vart fall en paus, innan prisfallet fortsatte. Jag tror att priset kan falla lite till på kort sikt. Väderutvecklingen i EU, Kina och USA är även fortsatt central för prisutvecklingen. Just nu ser den bra ut, men det är värt att hålla koll på den, särskilt om det observandum om torrare väder i Ryssland / Ukraina som det talats om i veckan skulle bli värre.

Maltkorn

Maltkornsterminerna föll tillsammans med resten av spannmålskomplexet i veckan som gick.

Majs

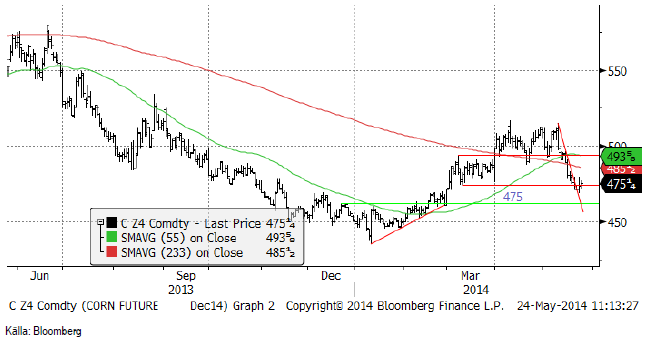

Decemberkontraktet på ligger kvar på samma nivå som förra veckan, vid 475 cent. Det är en teknisk stödnivå. En rekyl upåt mot 490-nivån är fortfarande möjlig och erbjuder i så fall ett utmärkt säljtillfälle. Den huvudsakliga trenden borde dock vara nedåtriktad. Fundamentalt sett borde kontraktslägsta vid strax under 450 cent kunna passeras innan kontraktet förfaller till leverans i december.

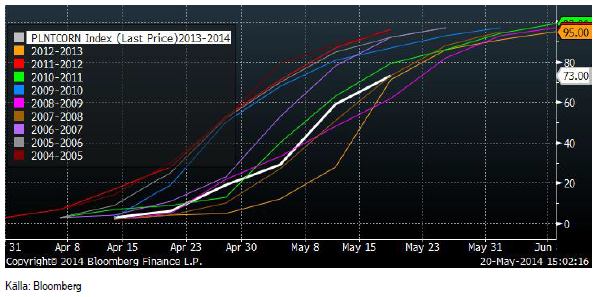

Den femte plantings-rapporten i år för 16 maj visade 73% sått, upp från 59% veckan innan. Det är något mindre än vad vi hoppats på, men förefaller ha varit i linje med konsensus i marknaden. I måndagens rapport borde vi se 80-85% vara sått. Det mesta av majsen är nu sådd i USA och detta förhållandevis tidigt.

Tidigare i veckan rapporterade Ukrainas lantbruksförening ett estimat för majsskörden i år. De väntar sig 28.5 – 29 mt (exkl Krim). Exklusive Krim var skörden 30.9 mt förra året. Marknaden har tidigare väntat sig att Ukrainas skörd, inklusive Krims, skulle minska till 25 mt i år pga dyr gödsel och brist på kapital. En del har talat om att majsskörden kunde falla till 20 mt. Detta verkar inte besannas, vilket är mycket negativt för majspriset. För en vecka sedan var 90% av majsarealen på 4.6 mA sådd. Förra året såddes 4.8 mA (inklusive Krim). I höstas låg förväntningarna på att Ukraina skulle öka sin majsareal till 5.5 – 5.7 mA. Den oro för Ukrainas produktion av majs som egentligen varit en huvudanledning för vårens prisuppgång, framförallt på vete, men även på majs, ser av allt att döma ut att ha varit helt ogrundad.

Den senaste tiden har priset på vete fallit mer än priset på majs, trots att utbuds- och efterfrågebalansen ser mer negativ ut för priset på majs än för vete. Fallhöjden är större på majs än på vete. Vi ser att kvoten mellan terminspriserna på majs och vete gått från 1.5 till 1.44. Terminerna på majs ”borde” falla mer än veteterminerna och kanske gör det nu.

Mot den här bakgrunden upprepas säljrekommendationen från förra och förrförra veckan.

Sojabönor

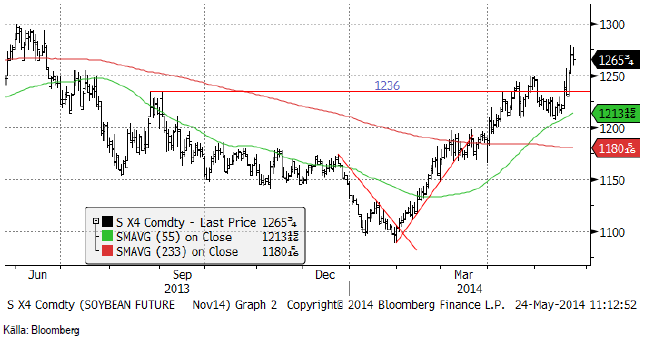

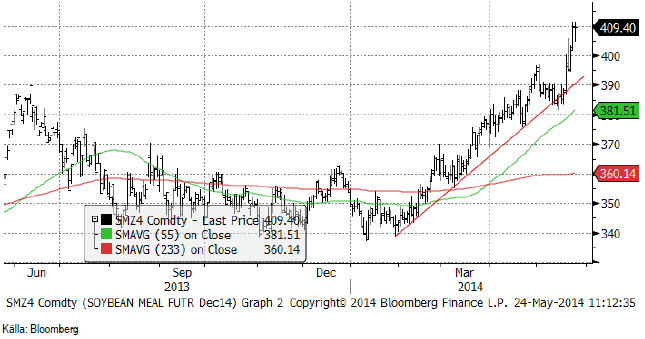

Jag skrev förra veckan att sojabönorna inte visade samma negativa beteende i marknadsutvecklingen, som majs och vete. Det visade sig den här veckan i närmast hausse i sojabönor, drivet av sojamjölet. Positivare tongångar från Kina var det som låg bakom uppgången. Kinas inköpschefsindex (PMI) steg oväntat från 48.1 till 49.7. Ett PMI under 50 innebär visserligen att tillverkningsindustrin krymper, men förbättringen av PMI var överraskande stor. I Europa var PMI lite sämre, men indikerar fortfarande expansion vid 52.5. I USA steg PMI oväntat från 55.5 förra månaden till 56.2. Tekniskt bröts motståndet på 1250 cent, vilket nu är en stödnivå.

Fundamentalt sett tycker jag inte att priset på sojabönor ”borde” gå upp. Det mesta, förutom PMI, talar för att Kinas ekonomi de facto bromsar in och deras import av sojabönor gör det även på grund av att förändringen i matvanor i stort sett redan är genomförd. Den här allmänna förväntansbilden fick sig en törn av PMI-statistiken och vi fick därför en kraftfull uppgång i terminspriset under veckan. Det tyder på att det kan vara handlare som går ur korta positioner, ”short covering”. Rädsla för förluster, särskilt om det går fort, brukar alltid kunna driva på paniken.

Sojamjölet ledde uppgången eftersom protein är det som Kina efterfrågar när de får mer pengar för ”bättre mat”.

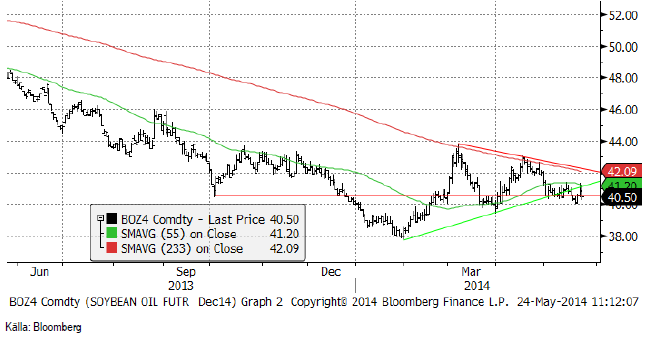

Sojaoljan steg bara under en dag och föll sedan tillbaka. Tekniskt stöd finns vid 40 dollar och motståndet är nu vid ca 42 dollar.

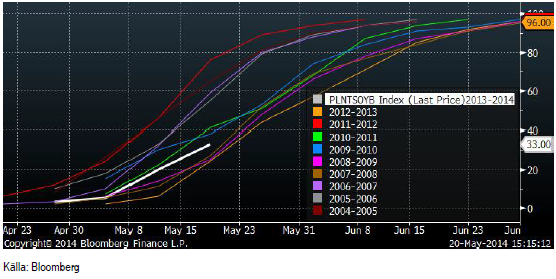

Sådden av sojabönor har kommit till 33% sått, upp procentenheter från förra veckans 20%. Sådden ligger några procent efter en genomsnittlig vårbrukstakt. Vädret var dock varmt och torrt i veckan, så man kan nog vänta sig att hälften av arealen är sådd i måndagens rapport.

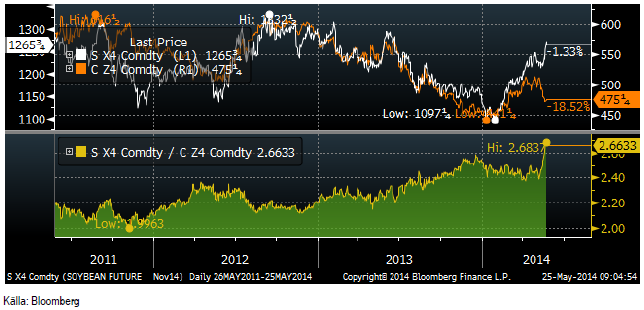

De mycket höga priserna på sojabönor nu kommer med all säkerhet att påverka planeringen inför sådden av sojabönor i Brasilien i höst. Kvoten mellan SX och CZ har ökat från 2 för två år sedan till 2.66 i fredags.

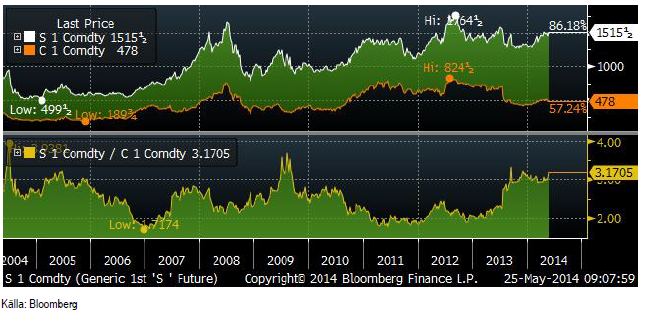

Om vi tittar på kvoten mellan priset på spotkontraktet på sojabönor och majs de senaste tio åren, ser vi även där, att kvoten ligger högt på 3.17 gånger dyrare soja än majs. Medelvärdet verkar ligga på 2.5 med en botten kring 2 gånger.

När man handlar efter fundamenta, som talar för ett lägre pris på sojabönor, innebär ett högre pris att sojabönorna blir ännu mer säljvärda. Så vi fortsätter att rekommendera sälj på dem.

Raps

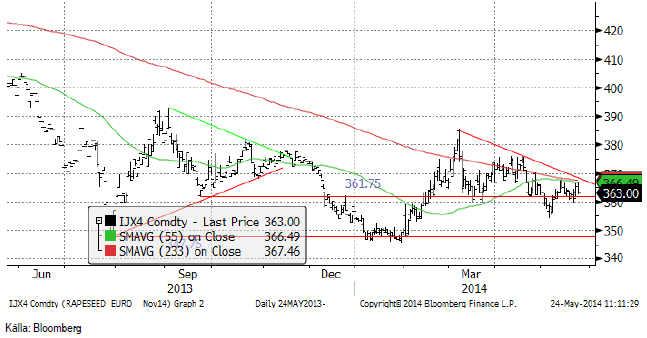

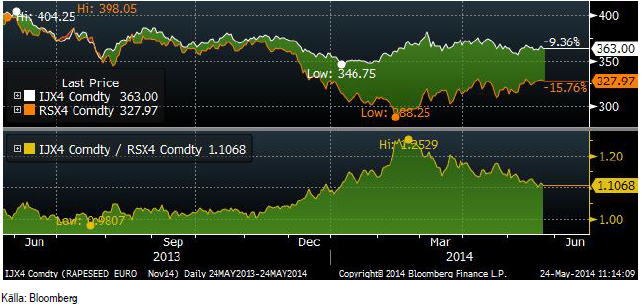

Novemberkontraktet på Matif fick lite stöd av uppgången i sojabönorna, men stötte på säljare vid 366 euro. Tekniskt ser marknaden svag ut. Som nämnt förefaller marknaden ha en stark övertygelse om att den absoluta botten ligger vid 350 euro per ton. Besvikelsen kan bli stor om priset faller under den nivån. Den indiska monsunen är några dagar sen, vilket är ett observandum. Det kan ha att göra med El Niño och ett sådant kan påverka monsunen negativt, med lägre skörd av rapsfrö som följd.

Skillnaden mellan kanadensisk canola i eurotermer och Matifs rapskontrakt (båda för novemberleverans) har sedan förra veckan vidgats lite från 12.5% till 10.7%. Vi behåller positionen med förhoppningen att kunna krama ur ytterligare ett par procent.

Vi fortsätter med sälj på rapsfrö.

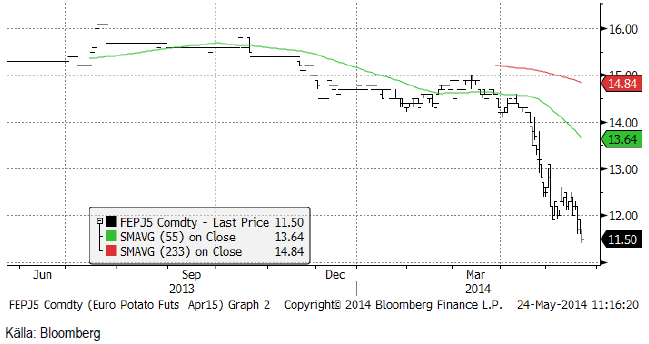

Potatis

Efter förra veckan rekyl, tog prisfallet på potatis ny fart. Från 12.30 euro per 100 Kg föll priset stadigt i veckan ner till 11.50. Med det momentum som finns i prisrörelsen, skulle det inte förvåna om vi får se både 11 euro och kanske till och med 10 euro per 100 Kg.

Gris

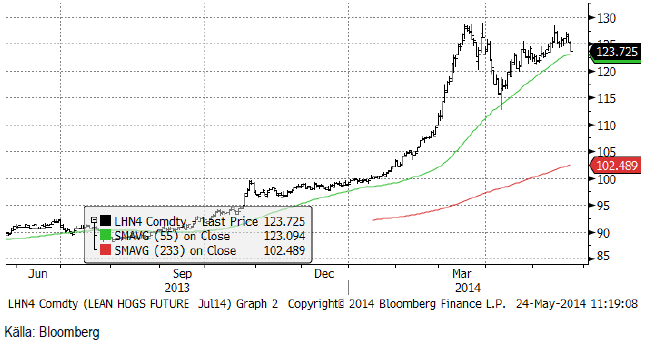

USDA hog slaughter kom in högre i fredags kväll på 394000 mot 375000 förra veckan. Cattle slaughter var lägre. Julikontraktet på Lean Hogs LHN4, föll direkt på den högre slaktstatistiken. Tekniskt har julikontraktet stor fall höjd. Fredagens nedgång innebär förmodligen starten på ett raskt prisfall ner mot 115 cent (stängde 123.7 cent per pund i fredags efter ett prisfall från 127 cent).

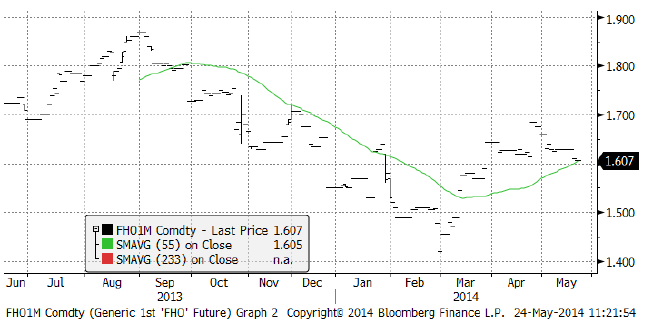

Spotkontraktet på EUREX Hogs sjönk från 1.63 euro per Kg för en vecka sedan till 1.61 euro i fredags.

Mjölk

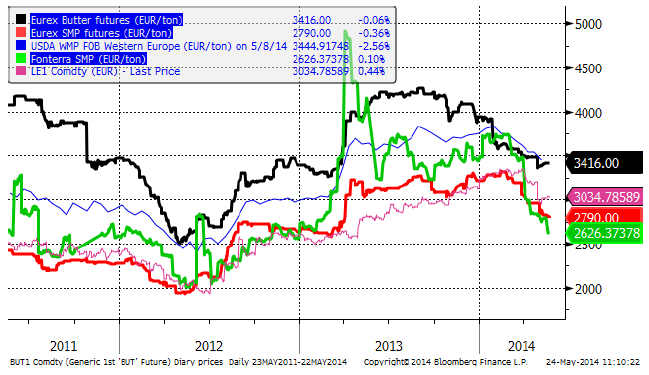

EU:s export av mjölkpulver steg kraftigt under det första kvartalet i år jämfört med förra året. Exporten av SMP steg med 57%. Exporten av WMP steg med 28%. Exporten av ost minskade med 1% och var den enda mjölkprodukten med minskad export. Det berodde huvudsakligen på att Ryssland minskade sin import med 4%. Ryssland ökade däremot sin import av smör från EU med ca 30%, vilket fick exporten att smör från EU totalt sett att öka med 19%.

Detta är bakgrunden till att Fonterras notering rasat sedan början av året. Fonterrapriset är ju en prissättning av marginell produktion, inte ett genomsnittligt pris. Pressen på priserna just nu skickar signalen till producenter att minska expansionen av produktionen i framtiden. Detta bör ge stöd åt priser längre in i framtiden och det är också något vi kan se i terminspriserna på Eurex.

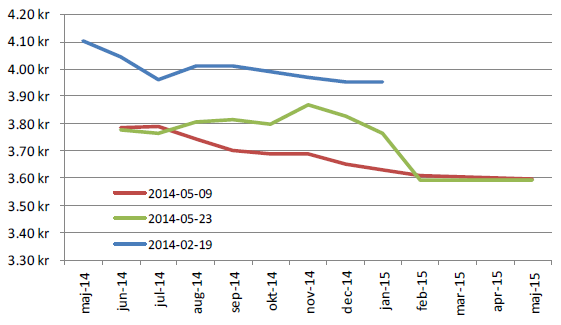

Terminspriserna på EUREX steg även den här veckan, till slut. Genomsnittspriset för de kommande 12 månadernas terminer steg från 3.70 kr till 3.72 kr per kilo. Mitt i veckan var priserna upp till 5 öre lägre än de slutade på. Från att ha varit lägre terminspriser ju längre fram i tiden förfallet ligger för terminerna, har detta vänt den senaste tiden. Terminsmarknaden förväntar sig högre spotpris på SMP och smör under hösten. Om detta faktiskt besannas återstår att se. Det finns i vart fall utrymme för besvikelser nu. Som vanligt vill vi påminna om att SEB ”bättrar” börsens köpkurs med 1% i detta inledningsskede av börshandeln. Det innebär alltså ett snitt pris för de kommande 12 månaderna (inklusive maj 2014), går att sälja på 3.76 kr / Kg basis SMP och smör.

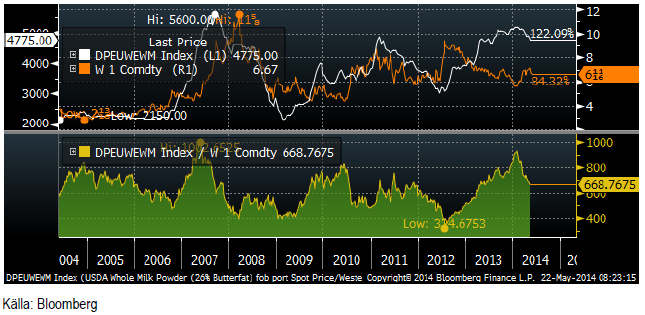

Nedan ser vi kvoten mellan priset på helmjölkspulver i EU enligt USDA och priset på vete (i USA), båda i dollar. Vi ser att priset på mjölk har varit väldigt högt i förhållande till vetepriset. Även om mjölkpriset backat lite och vetepriset stigit lite sedan toppen i början på året, är mjölk fortfarande dyrare än normalt i förhållande till vete. Det är alltså fortfarande attraktivt för en mjölkbonde att prissäkra mjölk mot foder.

Läget är alltså bra för att prissäkra mjölk. Det är inte säkert att det alltid kommer att vara det.

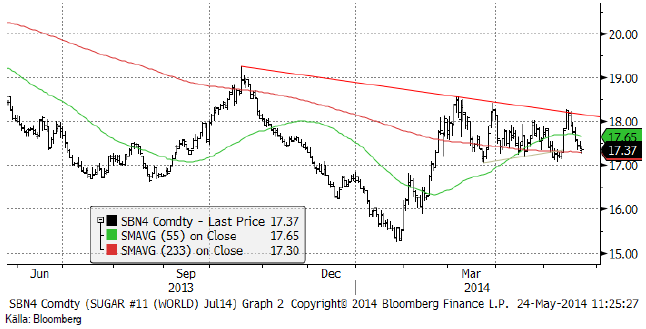

Socker

Priset på socker gjorde återigen ett försök att ta bryta den tekniska motståndsnivån vid 18.25 cent per pund, men detta lyckades inte. I besvikelse föll priset under veckan ända ner till botten på prisintervallet vid 17.37 cent, där marknaden stängde i fredags.

Sockermarknaden kommer att få en produktion som är ca 900,000 ton mindre än konsumtionen i år. Det beror på torkan i Brasilien i januari och februari. Centrala / södra Brasilien hade den torraste sommaren på åtminstone 70 år (under norra halvklotets vinter). Skörden i Brasilien väntas bli. Underskottet i marknaden kan bli ännu mer kännbart nästa år. Brasilien står för 28% av global sockerproduktion och 57% av exporten. Södra / centrala Brasilien med delstaten São Paulo i centrum står för 90% av Brasiliens produktion. Enligt konsultfirman JOB Economia & Planejamento kan skörden av sockerrör bli 5.2% lägre i år (året som slutar den sista september). Enligt São Paulobaserade Cpercusar kan global efterfrågan överträffa utbudet av socker med 3 mt under 2014/15.

Liksom är fallet med flera råvaror har lagren ökat successivt de senaste åren då global produktion kommit ikapp efterfrågan. Priset ligger i många fall lågt i förhållande till produktionskostnad, men haussen låter vänta på sig eftersom det finns ett stort överhäng av lager att arbeta ner. USDA estimerar att globala lager av socker kommer att uppgå till 43.38 mt per den sista september i år.

Socker är nu också en relativt billig råvara för etanolproduktion. Av Brasiliens sockerproduktion går 58% till etanolproduktionen. Sedan år 2010 har 44 sockerbruk stängts i Brasilien.

Det tekniska motståndet nu vid ca 18 cent ska ses mot bakgrund av det stora överhänget av lager. På lite längre sikt borde priset gå upp, men på kort sikt kan bakslag komma. Veckans prisnedgång, inom de senaste månadernas prisintervall, erbjuder en attraktiv nivå att köpa på.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga