Analys

SEB Jordbruksprodukter, 25 augusti 2014

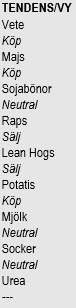

Det var endast små prisrörelser på jordbruksprodukterna i veckan som gick. Vetepriset var oförändrat, medan havreterminerna steg kraftigt i Chicago. Sojamjöl för ny skörd avslutade veckan med en uppgång, medan sojamjöl från gammal skörd steg med 12%. Generellt sett var det något uppåt på de produktmarknader som drabbats av Rysslands importembargo. Potatispriset steg med 5%, men klarade först av en ny bottennotering. Smörpriset steg något, då laktosfria mjölkprodukter nu ska tillåtas importeras till Ryssland och EU Kommissionen den 28 augusti ska diskutera införandet av stöd för lagring av smör. Det ihållande regnandet, som enligt den senaste prognosen ska fortsätta de kommande två veckorna (minst), börjar skapa oro inte bara för ytterligare falltalsförsämring i EU, utan också farhågor för minskad areal höstgrödor. Fredagens handel avslutades starkt, då det inte längre gick att bortförklara att ryska arméförband är i strid med ukrainska dito. Den humanitära konvojen från Ryssland återvände till Ryssland, av allt att döma troligtvis lastade med helikopterdelar (den ryska militärhelikopterfabriken ligger märkligt nog i Ukraina, dit lastbilarna körde).

Det var endast små prisrörelser på jordbruksprodukterna i veckan som gick. Vetepriset var oförändrat, medan havreterminerna steg kraftigt i Chicago. Sojamjöl för ny skörd avslutade veckan med en uppgång, medan sojamjöl från gammal skörd steg med 12%. Generellt sett var det något uppåt på de produktmarknader som drabbats av Rysslands importembargo. Potatispriset steg med 5%, men klarade först av en ny bottennotering. Smörpriset steg något, då laktosfria mjölkprodukter nu ska tillåtas importeras till Ryssland och EU Kommissionen den 28 augusti ska diskutera införandet av stöd för lagring av smör. Det ihållande regnandet, som enligt den senaste prognosen ska fortsätta de kommande två veckorna (minst), börjar skapa oro inte bara för ytterligare falltalsförsämring i EU, utan också farhågor för minskad areal höstgrödor. Fredagens handel avslutades starkt, då det inte längre gick att bortförklara att ryska arméförband är i strid med ukrainska dito. Den humanitära konvojen från Ryssland återvände till Ryssland, av allt att döma troligtvis lastade med helikopterdelar (den ryska militärhelikopterfabriken ligger märkligt nog i Ukraina, dit lastbilarna körde).

Odlingsväder

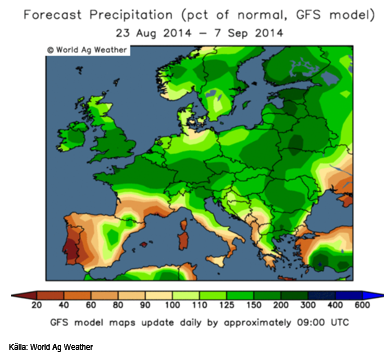

Förra veckan såg 14-dagarsprognosen ut att bli torrare, att Europa skulle ”torka upp”. Så ser det inte alls ut längre. Tvärtom väntas det falla mer än dubbelt så mycket regn som normalt över Storbritannien, norra Frankrike och södra Tyskland, som tillsammans är Europas viktigaste odlingsområden för höstvete.

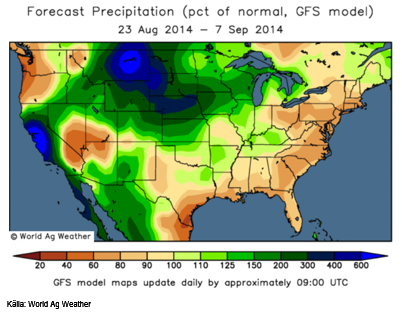

Prognoskartan för nederbörden i USA de kommande två veckorna ser fortsatt ”bearish” ut för majs och sojabönor:

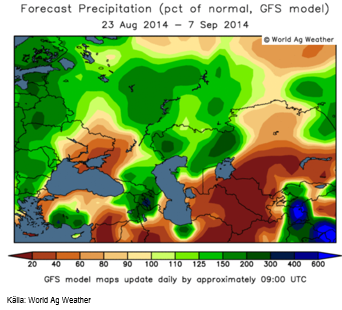

Prognosen för Ryssland och Ukraina visar fortsatt lite över normal nederbörd. Det ser inte ut att vara någon risk för lägre skörd av majs, t ex.

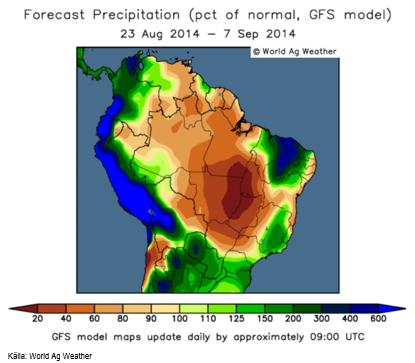

Brasiliens extremt torra prognos för de centrala delarna av landet, har i den senaste körningen med GFS-modellen mildrats. Det rapporteras om lågt vattenflöde i de stora flodsystemen, vilket bland annat fört med sig att elpriset stigit i Brasilien.

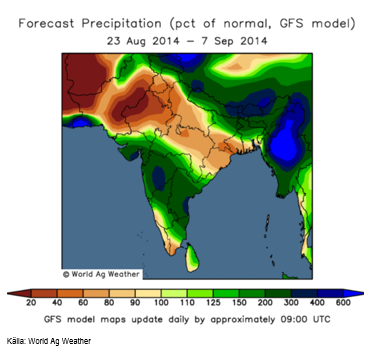

Indiens monsun, som mest har hållit till i nordöstra delen av landet, kommer nu att ge ordentligt med regn över de södra delarna av landet. I Uttar Pradesh väntas dock inte någon ändring på det torra vädret.

Vete

EU väntas få en rekordskörd av vete i år, men regnen har gjort att mycket har blivit fodervete. Det är ännu något oklart hur mycket det är. En kartbild över genomsnittliga falltal i olika delar av Frankrike, visar att falltalet i genomsnitt är under 180 i ett ganska stort område norr om Paris. En fingervisning om hur många ton det kan handla om fick vi i veckan som gick. I torsdags rapporterade Reuters att Frankrike köpt 27,500 ton kvarnvete från Litauen, som lastas av i Rouen. Frankrike har också importerat kvarnvete från Storbritannien. 3000 ton lastades av i Dunkirk tidigare förra veckan och 4,400 ton i torsdags. Ytterligare laster i samma storlek väntas. Det sägs att detta kvarnvete köpts för att kunna leverera på kontrakt som ingåtts innan skörden. Frankrike exporterade drygt 10 mt kvarnvete förra året och om de nu får importera sådant, kan det vara så att exportpotentialen blivit fodervete. Jag skrev om StrategieGrains uppskattningar på detta område förra veckan. EU har hittills i år 2014/15 exporterat 3.1 mt. Samma period förra året var exporten 3.2 mt.

En annan ovanlig affär är att 4000 ton franskt fodervete tycks ha exporterats till Tyskland och lastats av i en tysk hamn.

I torsdags drog nya regn in över Tyskland, Frankrike och Storbritannien. I Sverige är det väldigt blött i västra Sverige och i Mälardalen. Vi bedömer att ca 70% av Sveriges spannmål är under tak. I Skåne, det mesta men mindre i Mälardalen.

Statistics Canada estimerade i torsdags veteskörden till 27.7 mt (USDA 28 mt, förväntat 29 mt). De angav det myckna regnandet i Prärie-delen av Kanada som orsak till sänkningen av estimatet. Förra året producerade Kanada 37.53 mt vete.

Mellan den 1 juli och den 20 augusti exporterade Ukraina 3.66 mt spannmål, enligt presstjänsten hos Ukrainska the Agrarian Policy and Food Ministry. Av detta var 1.8 mt vete.

EU gav i veckan importlicenser på 101 kt ukrainskt vete utan tull. Det är en del av EU:s handelsstöd till Ukraina. Stödpaketet tillåter att nära 1 mt ukrainskt vete kan importeras tullfritt till den sista oktober.

I fredags eftermiddag stod det klart att konflikten mellan Ryssland och Ukraina blir allt mer konkret då ryskt artilleri beskjuter den ukrainska armén. Marknaden reagerade på det omedelbart och gick under fredagskvällen upp med som mest 3.5% i Chicago. Hur detta kommer att utveckla sig vet ingen, men troligtvis finns på kort sikt en uppsidesrisk i spannmålspriset. Under helgen återvände den ryska humanitära konvojen från Ukraina till Ryssland. Den var då enligt flera fotografier troligen lastad med helikopterdelar. Ryska militärhelikoptrar tillverkas i Ukraina och lastbilarna körde till den fabriken och vände tillbaka därifrån.

Skörden i Ryssland har kommit halvvägs och avkastningen är 20% större än förra året. I veckan beslutade Ryssland att köpa 3-5 mt vete till strategiska lager.

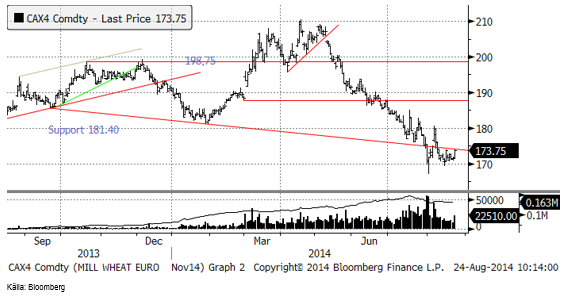

Matifs novemberkontrakt stängde precis under tekniskt motstånd och omsättningen var 22,510 kontrakt, dubbelt så mycket som de senaste dagarna. Den högre omsättningen under stigande pris tyder på starkt köpintresse, som vi tolkar det, framförallt från spannmålshandlare.

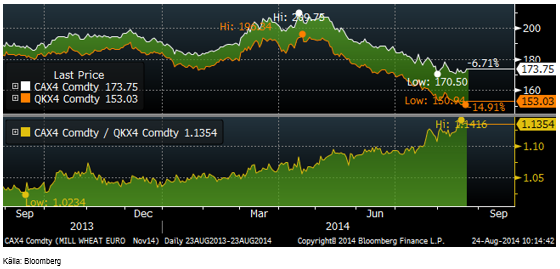

Skillnaden mellan ”London-vete” (foder) och Matif (kvarnvete) har ökat till 14% från 13% förra veckan.

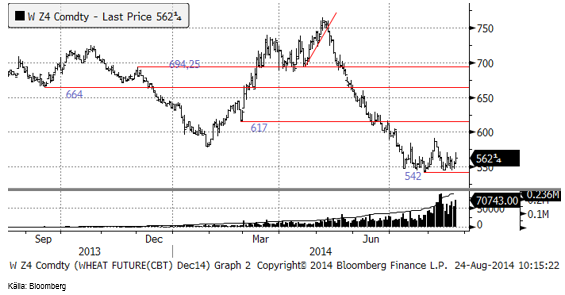

Chicagovetet (december) steg också på nyheten om att Ryssland/Ukraina-konflikten blivit mer konkret och tydlig. Priset föll dock tillbaka fram till stängning.

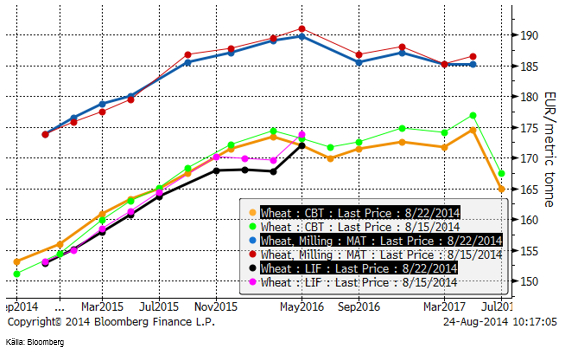

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan. Jag har också lagt in foderveteterminerna i London. Som vi ser, ligger den marknaden nu prismässigt nära Chicagomarknaden. För en månad sedan låg den närmare Matif. Contangot i fodervetemarknaden har också ökat, från att ha varit mindre, som i Matifs, till att bli mer lik Chicagos. Det gör att de som lagrar in fodervete, gör en bättre affär genom att prissäkra med foderveteterminer än med Matif.

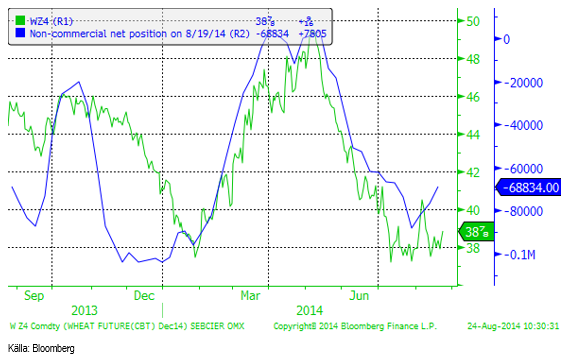

Non-commercials i CFTC:s rapport har köpt tillbaka ytterligare 8000 kontrakt och är nu ”bara” sålda 68834 kontrakt. Troligtvis kommer den här trenden att fortsätta, eftersom Chicagomarknaden inte visar några tecken på att vilja fortsätta ner.

Vi tror att det på kort sikt finns en uppenbar uppsidesrisk i vetepriset. Dels på grund av prognosen om mer regn i Europa, på bristfällig monsun i Indien och på den förvärrade konflikten mellan Ryssland och Ukraina (uppbackad av västvärlden).

Majs

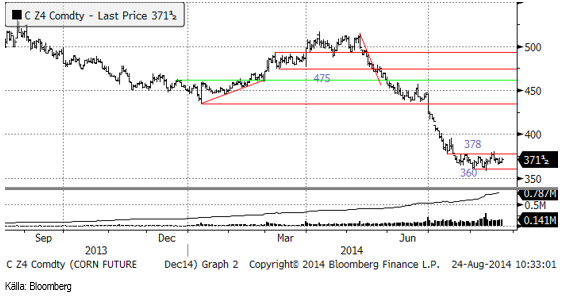

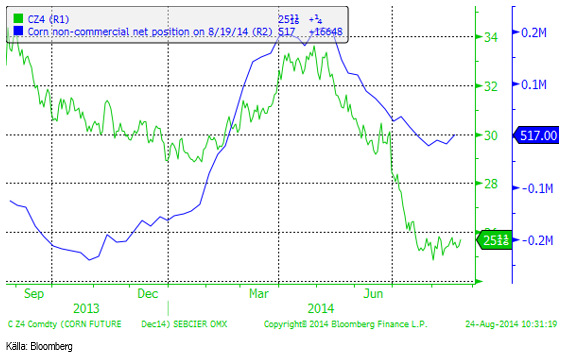

Majspriset var i rekyl nedåt fram till mitten av förra veckan när priset närmade sig golvet i den tekniska formationen och de som legat kort började ta hem vinster. Prisuppgången dämpades dock av resultaten från ProFarmer Crop Tour, som förstärkte bilden av att USA går mot en riktigt stor skörd. Crop tour:ens estimat av yielden i Ilinois når 196.96 bushels per acre (förra året 170.48). Som det ser ut nu, kan USA få en avkastning på långt mer än 170 bushels / acre och USDA ligger nu på 168 bushels per acre i sitt senaste produktionsestimat. The Commodity Weather Group höjde sitt estimat till 171.5 bushels / acre från 170 för en månad sedan.

USDA rapporterade att exporten den senaste veckan uppgick till 99.9 kt av gammal skörd och 719 kt av ny skörd, vilket var i linje med marknadens förväntningar.

Det är inte lätt att se att det tekniska taket på 378 cent i CZ4 ska brytas, mot bakgrund av så lovande avkastning, men å andra sidan är det också förvånande att priset inte föll när den här informationen spreds i veckan, utan istället gick upp! Kanske är det ett utslag av det gamla talesättet, något modifierat till ”Sell on rumor, buy on fact”. Om priset inte går ner på så här lovande uppgifter, när ska det då göra det?

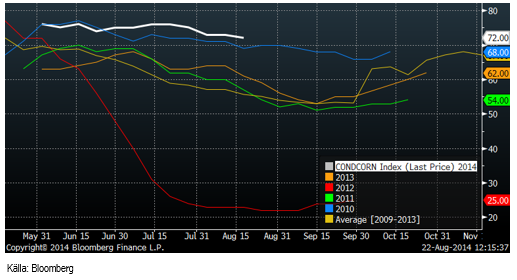

Crop condition sjönk 1% till 72% good/excellent i måndags.

Non-commercials fortsatte att köpa tillbaka den korta positionen. Om priset skulle bryta taket, kommer non-commercials, som är oftast följer marknaden, förmodligen att köpa tillbaka ännu mer.

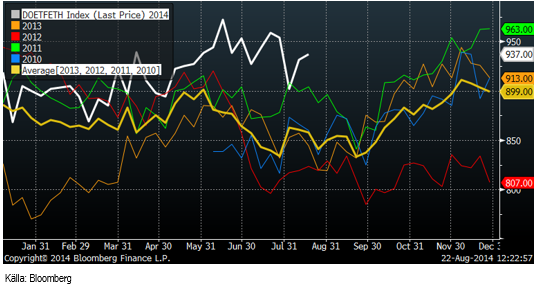

Etanolproduktionen är förvånande hög i USA på 937,000 fat per dag. Eftersom produktionen redan är så hög, kan man inte vänta sig extra stöd från etanolproduktionen i USA.

Den eskalerade konflikten i Ukraina är också en faktor som kan verka stödjande för majspriset. Den faktorn tillsammans med observationen att priset steg, samtidigt som ProFarmer crop tour rapporterade om fantastisk avkastning och att etanolproduktionen redan är väldigt stark, att non-commercials, som är nettosålda, börjat köpa, talar för att majspriset går upp. Risken är i vart fall på uppsidan. Vi fortsätter därför med köprekommendation.

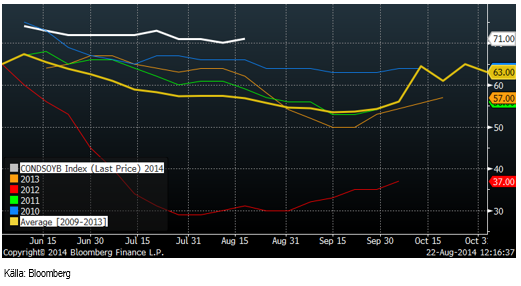

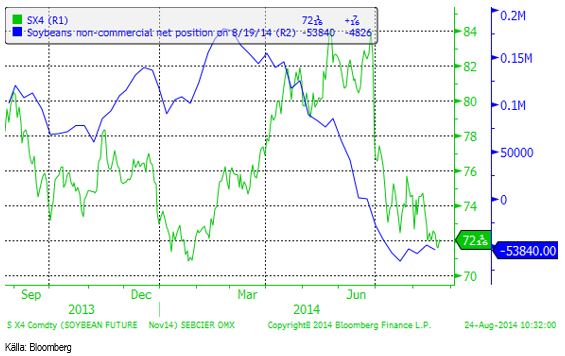

Sojabönor

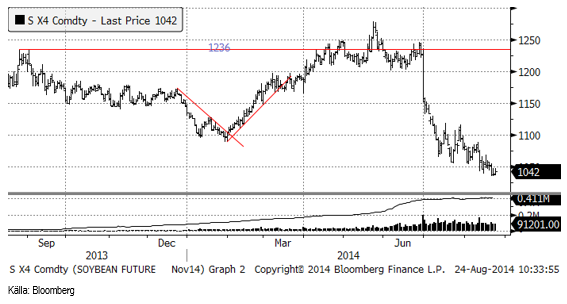

Sojabönorna har gått under 1050 cent, som var ett tekniskt stöd. Sojamjölet fortsätter att vara välunderstött, medan sojaoljan föll ytterligare ett par procent i veckan.

ProFarmer Crop Tour estimerade i torsdags att det genomsnittliga antalet baljor inom en kvadrat om 3 x 3 fot i Illinois är 1299, över förra årets 1116. Avkastningen tycktes alltså kunna bli drygt 10% – 20% högre än förra året. I fredags kväll, efter stängning, rapporterade ProFarmer den slutliga avkastningen och den blev exakt som USDA:s senaste från augusti-WASDE.

Sådden av oljeväxter i Indien tycks bli den minsta på 12 år i spåren av en svag och ojämnt fördelad monsun. Arealen minskar enligt Soybean Processors Association of India, som i sin tur citerar jordbruksdepartementet, säger att den totala arealen av sojabönor minskar med 6.8% till 11.18 Ha. I Madhya Pradesh minskar arealen med 9.6%, 8% i Maharashtra och 19% i Rajasthan.

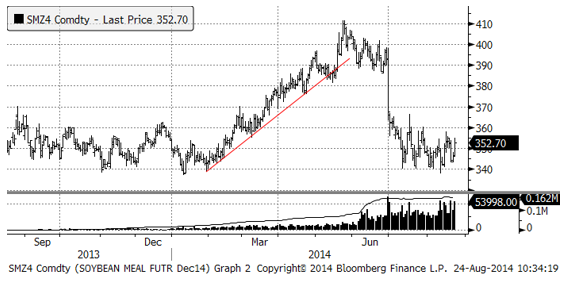

Priset på sojamjöl steg kraftigt i fredags på Rysslands-oro (igen). Sojamjöl är en trång resurs och skulle världen bli oroligare är det en vara som man vill ha i lager. Nedan ser vi decemberkontraktet. Spotkontraktet steg ännu mer i veckan, +12%.

Det såg ett tag ut som om sojaoljans fall skulle ha hittat sin botten vid 33 dollar. Dessa förhoppningar grusades dock i fredags när sojaoljan föll till nytt kontraktslägsta och stängde där, på 32.60. Det var antagligen helgens inträde som kom i vägen för ett prisfall ner till 32.

Crop condition för sojabönor steg 1% till 71% good/excellent i måndagens rapport.

Non-commmercials sålde återigen terminer netto enligt fredagens rapport som visar ställningen per i tisdags. De är nu sålda netto 53,840 kontrakt. Normalt är non-commercials nettoköpta, eftersom det är oftast råder backwardation (många lantbrukare som vill prissäkra). Sedan slutet av juni, innan Stocks & Plantings-rapporten har de dock varit netto sålda, vilket visat sig rätt.

Vi fortsätter med neutral rekommendation tills vidare.

Raps

Novemberkontraktet på raps gick i veckan upp från den tekniska stödnivån på 320 euro per ton.

Statistics Canada estimerade i torsdags canolaskörden till 13.91 mt, vilket var lägre än marknadens förväntningar som låg på 14.5mt. Förra året producerade Kanada 17.96 mt canola.

Vi behåller säljrekommendationen på rapsfröterminer.

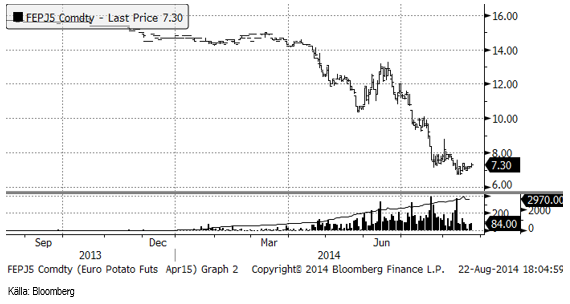

Potatis

Potatispriset, som föll ner till under 7 euro per 100 Kg efter Rysslands importembargo, repade sig successivt under veckan och avslutade fredagen under fast handel. April 2015-terminen, som är den som huvudsakligen handlas, stängde på 7.30, en uppgång med 5% sedan förra veckan.

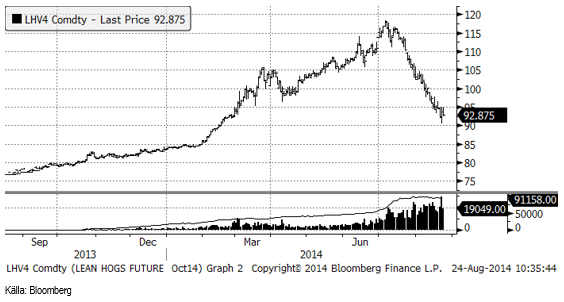

Gris

Lean hogs fortsatte prisfallet och föll i veckan från 95 cent för oktoberleverans till strax över 90 cent, innan en återhämtning kunde märkas i torsdags. Marknaden lämnade dock tillbaka ett par cent under fredagen och stängde på 92.88 cent.

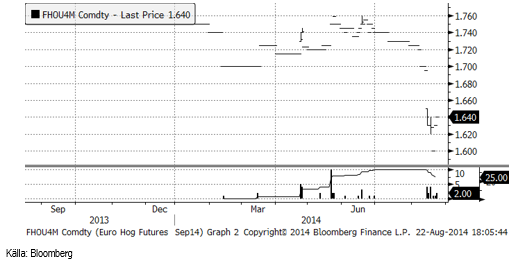

Nedan ser vi kursdiagrammet för septemberkontraktet på EUREX Hogs. Priset som i början av juli låg på 1.74 har nu fallit ner till 1.64 euro per Kg, en cent ner från förra veckans 1.63. Under veckan var dock priset nere på 1.60 innan det återhämtade sig.

Mjölk

I fredags sade EU-Kommissionen, efter att ha delat ut stöd till odlare av persikor, nektariner och andra frukter och grönsaker, att de kan komma att ge stöd till exportörer av mjölk också. Stödet till mejeriföretag ska diskuteras när jordbruksexperterna möts igen den 28 augusti. Enligt Agrimoney, som citerar en källa i Bryssel, kan stödet ta formen av stöd för lagring hos företagen för att undvika att utbudet kommer ut på marknaden och påverkar priserna. Källan säger till Agrimoney att det ännu inte är klart hur stödet ska utformas och att det bara kan komma att gälla för företag i Finland och Baltikum, som enligt källan är de svårast drabbade områdena. Dock ska noteras att Finland exporterade mindre ost till Ryssland än både Tyskland och Nederländerna, däremot är exporterade Finland mer smör till Ryssland än något annat EU-land. Gissningsvis planerar EU ett smör-berg, men inte ett ost-berg.

Alla borde ha vetat, och det har inte saknats signaler, att Ryssland under Putin strävar efter självförsörjning. De som sålt till den ryska marknaden har gjort det med god vinst, därför att det funnits en risk – och en riskpremie som de fram till embargot tillgodogjort sig. På det här viset kommer i troligtvis oppositionen till bistånd att argumentera.

Antagligen får vi ett smör-berg i Finland, och det tycks också vara så som marknaden tolkar läget. Priset på smör har handlats upp på EUREX.

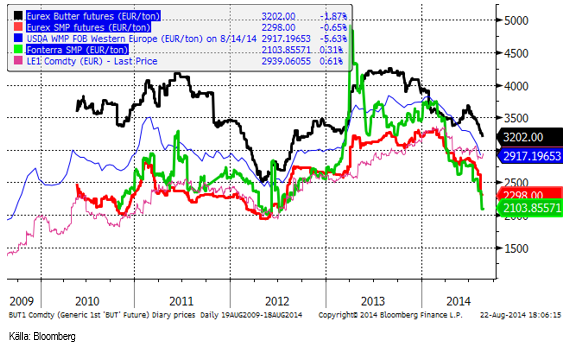

Fonterras Global Dairy Trade auktion, som hölls i tisdags den 19 augusti var bättre än väntat givet de ryska sanktionerna med en nedgång på blott 0.6% i genomsnitt. Däremot var den ganska spretig. Å ena sidan steg priset på WMP med 3.4%, å andra sidan föll SMP med 12%. Smörpriset steg med 4.9%. Prisförändringen på SMP + smör hänger inte ihop med prisförändringen på WMP. Priset på cheddarost föll med 7.9%. Vi ser alltså spåren av Rysslands importembargo på SMP och ost, medan smörpriset möjligen kan ha funnit en botten och vi vet ju varför. Däremot lär prisreaktionen inte bli stor – överproduktionen fortsätter ju och smöret måste förr eller senare ut på marknaden.

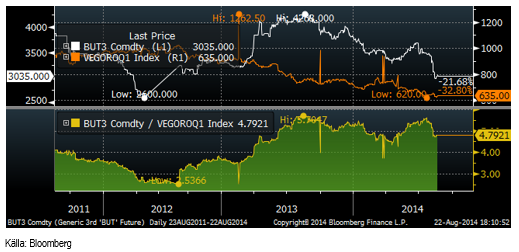

Nedan ser vi kvoten mellan tremånaders termin på smör och närmaste kvartalets leveranskontrakt på rapsolja FOB Rotterdam. Som vi ser har terminsmarknaden på smör redan fallit tillbaka till vårens lägsta kvot men har på 4.79 gånger dyrare än rapsolja, fortfarande långt ner till botten för relationen under år 2012, när kvoten var nere på 2.54.

Som vi sett ovan, fortsatte baissen i sojaoljan, vilket gör att det inte finns en chans att smöret, som i grund och botten fortfarande är historiskt dyrt i förhållande till vegetabilisk olja, kan stiga pris.

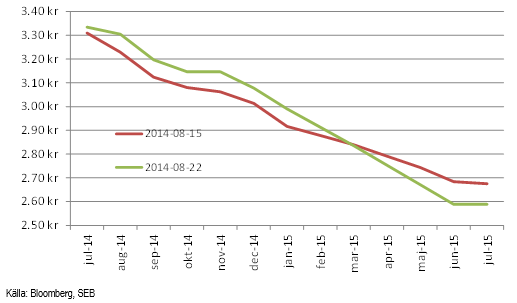

Nedan ser vi terminspriserna för mjölkråvara basis köpkurserna på terminerna för smör och SMP på EUREX, omräknat till kronor per kilo. De korta terminerna, med löptid fram till februari-mars har stigit i pris den senaste veckan, medan de längre har sjunkit. Detta är precis vad man kan förvänta sig efter ett besked från EU Kommissionen om att ge temporärt stöd till gissningsvis smör. Utbudet minskar på kort sikt och gynnar priset på kort sikt, men förvärrar situationen på längre sikt med lägre pris längre in i framtiden.

Det fortsatta prisfallet i vegetabilisk olja kommer att fortsätta att sätta press på smörpriset. EU går mot recession och efterfrågetillväxten i EU kommer att vara svag. Tillväxten i Kina är inte heller så hög som den kunde vara. Ryssland kommer att försöka importera en del av varorna de köpt från EU innan embargot från Kina, men de lär väl tänka två gånger innan de köper kinesiska mjölkprodukter.

Ryssland lättade på importembargot avseende utsäde, huvudsakligen, men också laktosfria mjölkprodukter. Det är en flirt med Finland och en bakdörr som Valio kan använda sig av för att minska pressen i Finland – och en möjlighet för EU Kommissionen att slippa skapa ett smörberg. Även detta besked från Ryssland är alltså bullish smör basis EUREX.

Det finns alltså anledning till en viss optimism om prisutvecklingen på EUREX Butter Index. Det gör att vi ändå rekommenderar köp av terminer på smör, men stannar på neutral för SMP. Rekommendationen vad gäller terminspriserna på mjölk blir också neutral från tidigare säljrekommendation.

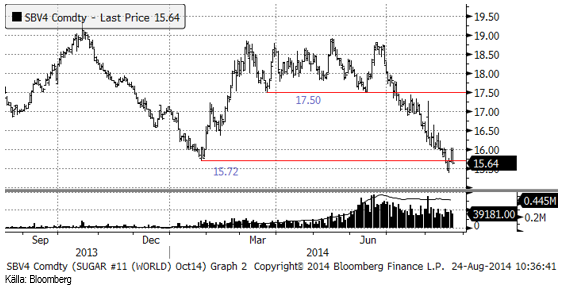

Socker

Priset på socker fortsatte falla i veckan och är nu nere på bottennivåerna som registrerades i början av året.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet