Analys

SEB Jordbruksprodukter, 23 augusti 2012

Priserna på jordbruksprodukter har fortsatt upp med potatis i spetsen. Tekniskt ser det ut som om priserna på spannmål och oljeväxter kommer att fortsätta stiga, men gårdagskvällens rapport från StatsCanada, som visar en av de största skördarna av spannmål någonsin och den största skörden av raps någonsin, fick marknaderna att tveka.

Priserna på jordbruksprodukter har fortsatt upp med potatis i spetsen. Tekniskt ser det ut som om priserna på spannmål och oljeväxter kommer att fortsätta stiga, men gårdagskvällens rapport från StatsCanada, som visar en av de största skördarna av spannmål någonsin och den största skörden av raps någonsin, fick marknaderna att tveka.

Pro Farmer crop tour visar en skörd i bättre skick än USDA har förutspått.

Eurozonen ser ut att gå mot en vecka där man får se sanningen i vitögat och det lär knappast öka konsumtionsviljan.

Vi tror att detta kan vara ett köptillfälle och vi fortsätter att tro på högre priser. Än har ransoneringen av konsumtionen av majs – den mest kritiska marknaden – och drivande för vetemarknaden – inte visat något tecken på att komma igång. Tvärtom, faktiskt. Såväl utfordring av djur i USA, som etanolproduktion i USA ökar enligt de senaste rapporterna.

Vi tror att detta kan vara ett köptillfälle och vi fortsätter att tro på högre priser. Än har ransoneringen av konsumtionen av majs – den mest kritiska marknaden – och drivande för vetemarknaden – inte visat något tecken på att komma igång. Tvärtom, faktiskt. Såväl utfordring av djur i USA, som etanolproduktion i USA ökar enligt de senaste rapporterna.

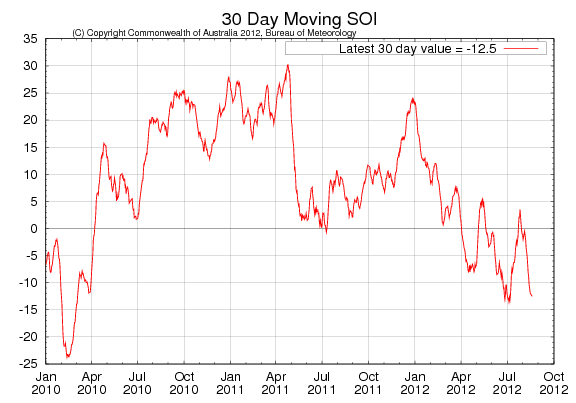

Odlingsväder

Southern Oscillation Index har fortsatt att sjunka och ligger nu på -12.5. Ett värde under -8 indikerar El Niño-förhållanden. Vi ser tecken på detta då nederbörden i östra Australien är torrare än normalt, medan den västra är fuktig. Vi ser att det har regnat rikligt över Argentina. Jordbruksmeteorologer vid Texas A&M Univerity i College Station har också diskonterat ett svalt och fuktigt Texas-klimat. Texas är svårt plågat av torka nu och får ses som indikator på vad som händer med marknaderna på kött nu. Från Vietnam, världens största producent av robusta kaffe, rapporterar dålig tillväxt på grund av för lite nederbörd (små bönor). Allt detta hänger ihop med ett El Niño. Vi kan dessutom förvänta oss att det blir torrt i de fattiga och konfliktfyllda delarna av västra Afrika – och blött i Europa. Än så länge ser det dock inte ut att bli en allvarlig släng av El Niño.

Vete

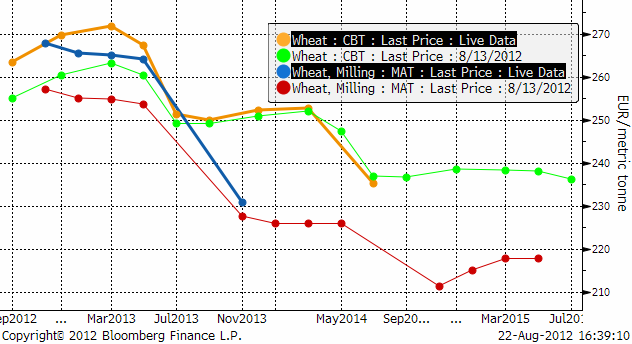

Tekniskt ser vetepriset ut att vara på väg att ”bryta uppåt”. Tekniskt talar det mesta för att priset ska fortsätta uppåt och i så fall indikerar den tekniska analysen en potential upp till 286 euro. Jag skulle helst vilja se en liten uppgång till, så att den övre delen av triangeln bröts, för att vara än mer säker.

Nedan ser vi Chicagovetet med leverans i december. Den tekniska bilden indikerar samma sak här.

Västra Australien är torrt och lokala estimat ligger strax över räkneexemplet i förra veckobrevet. Däremot släppte StatsCanada igår kväll (onsdag) statistik som visade att skörden kan bli rekordstor i Kanada. Total veteskörd på prärien väntas enligt rapporten uppgå till 24.8 mt, vilket är 9.7% mer än förra året. Korn-skörden väntas öka 23.8% till 9 mt pga en rekordhög hektarskörd på 65.1 bu/acre.

I diagrammet nedan ser vi terminspriserna framåt i tiden för Chicago och Matif och förändringen från 7 dagar sedan. Vi ser att backwardation har ökat på båda sidor av Atlanten. Priset för leverans nästa november (2013) är ca 20 euro per ton högre i Chicago än i Paris. Däremot är priset på Matif och Chicago ungefär desamma för leverans av årets skörd. Ska man prissäkra årets skörd ska man kanske tänka på att den högre korrelationen mellan prisförändringar på vårt vete och Matifs är mycket högre än med Chicagos. Ska man prissäkra nästa års skörd är det, som nästan alltid, bättre betalt när man säljer Chicago.

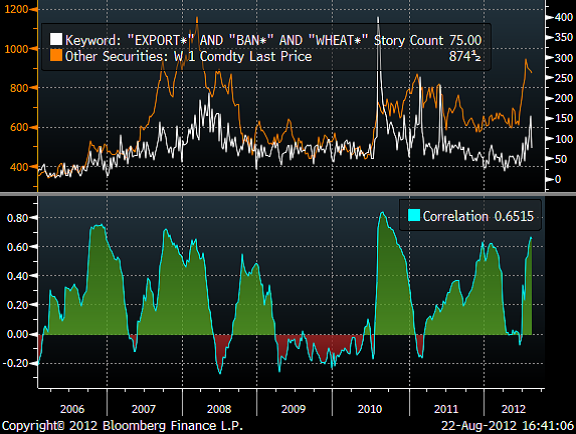

Ryssland blev igår onsdag officiellt en medlem i WTO, men vi har ju redan förklarat att detta på intet sätt hindrar dem att införa ett exportstopp, även om det kanske inte är opportunt att göra det kort tid efter att de skrivit på avtalet, som de väntat 19 år på. Indien har i veckan sagt att de inte ska införa exportbegränsningar på vete, bland annat.

Trots detta talas i världen allt mer om export + wheat + ban, som vi ser i diagrammet nedan. Det man talar om är hjärtat som bekant fullt av. Korrelationen mellan högre pris och exportbegränsningar är mycket hög. Den når nästan 0.8 vid maximum. Det finns all anledning att vara vaksam på rykten om och tecken på förestående exportbegränsningar.

Deutsche Bauernverbund (DBV) rapporterade i veckan att den tyska spannmålsskörden kan nå 43.8 mt, en ökning med 5% från förra året. Däremot kommer veteskörden sannolikt att minska med 6% till 21 mt, pga frostskador.

Maltkorn

Novemberkontraktet på maltkorn steg den här veckan, helt i linje med vad vi förutspådde förra veckan, i och för sig efter att först ha hunnit rekylera ännu lite mer. Novemberkontraktet är dock netto upp 1% sedan förra veckan.

Kanada är torrt i söder och blött i norr. Norra Europa och Storbritannien är som bekant blött, vilket leder till problem med skörden.

Potatis

Potatishaussen fortsatte den senaste veckan. Uppgången sedan förra veckans veckobrev är 14%. Bakgrunden är att den tidigast skördade potatisen i Beneluxländerna inte alls visade samma skörd man väntat sig. Se tabellen i slutet av veckobrevet för terminspriserna för nästa års skörd.

Majs

Majspriset har avslutat en teknisk så kallad ”flagga” och torde fortsätta uppåt. Den tekniska analysen visar att marknaden snart borde ta ut den tidigare toppen (vilket bekräftas om 931¾ bryts). Stödet på 774 höll vid den senaste nedgången, vilket stödjer oss i att nedgången var en rekyl och inte en mer övertygande nedgång. Köparna är alltså tillbaka i förarsätet och det borde bli en ny körare uppåt. Det gamla målet på 870 kan vara värt att komma ihåg.

Måndagens crop ratings för majs var totalt oförändrade för de 18 stater som detta rapporteras för. Pro Farmer Midwest Crop Tour pågår nu. Förra veckan fick den marknaden att acceptera en avkastning på mindre än 120 bu/acre. Igår (onsdag) kom rapport från Indiana, där man estimerar avkastningen till 113.3 bu/acre. Detta är faktiskt högre än de 100 bu/acre som USDA räknade med i den senaste WASDErapporten.

Indiana är den femte största sojaböns- och majsproducerande delstaten i USA. Torka påverkar nu 87% av amerikansk majsproduktion och 85% av sojaodlingen. Etanolproduktionen visar inga tecken på avta. Nedan ser vi ett diagram över daglig produktion i 1000 x fat per dag. Statistiken är veckovis och publiceras av US DOE på onsdagar. Vi ser alltså en ökning till 823,000 fat / dag den senaste veckan.

Däremot slaktas boskap. Från Texas A&M rapporteras att boskapen stödutfordras, men att det är svårt att få tag på foder. Därför går många djur till slakt.

Sojabönor

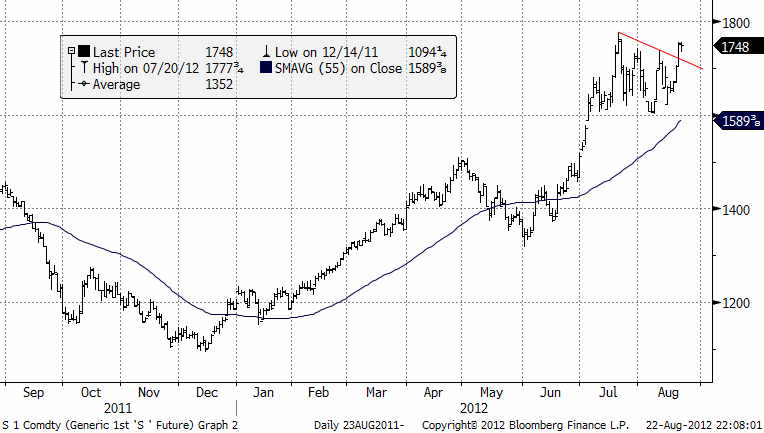

Triangelformationen är bruten på uppsidan vilket bekräftar den uppåtgående trenden. Vi kan sätta en teoretisk målkurs till 1879 cent / bu, så det finns enligt textboken gott om utrymme för en ordenlig hausse. Om marknaden faller tillbaka ner i triangeln bör man dock gå ur långa positioner.

Crop conditions visar en minskning på 1% i kategorin ”poor” och en ökning i ”good”. Pro Farmer Crop Tour i Indiana visade på ”pod count” på 1033 stycken (i en 3-fots kvadrat). Det är en minskning med 9.2% från förra året. USDA förutspådde i augusti-WASDE att avkastningen skulle minska med 18% till 37 bushels / acre. Att det regnat den senaste tiden, som medan det inte hjälpt majsen, kan möjligtvis göra att de färre baljorna får något större bönor, vilket också skulle höja skörden mer än ”pod count” visar.

Det regnar också ordentligt i Argentina och Brasilien går mot en rekordskörd. Marknaden kan möjligen ta fasta på dessa positiva nyheter de närmaste dagarna.

Raps

Rapsterminen är snart på en ny högstanotering i trenden uppåt. Sedan förra veckan har marknaden fortsatt att avancera. På kort sikt säger den tekniska analysen att de finns en risk före en rekyl ned mot 513 euro. Om det händer ska man se det som ett köptillfälle inför nya högre noteringar. Det har kommit två negativa nyheter, som kan ge något för marknaden något att ta fasta på för att handla ner priset till 513-nivån.

StatsCanada igår kväll (onsdag) statistik som visade att skörden av canola väntas bli rekordhöga 15.2 mt. Förra årets rekordnotering på 14 mt blir därmed slagen. Deutsche Bauernverbund (DBV) rapporterade i veckan att den tyska skörden av rapsfrö kommer att öka med 15% till 4.4 mt.

Gris

Genombrottet av stödet är nu bekräftat och priset kan fortsätta nedåt. Vi tror att nya kontraktslägsta väntar kring hörnet. Live Cattle föll igår till den lägsta noteringen på två veckor. Slakterier processade 259,000 djur de första två dagarna den här veckan. Det är 3.6% mer än förra veckan och 1.6% mer än för ett år sedan, enligt data från USDA. Det är de höga foderpriserna som ökar slakten och minskar hjordarna. Vi ska komma ihåg att priset på majs har stigit med 63% sedan den 15 juni. Juli månad är den varmaste någonsin i USA, sedan man började mäta.

Crop Condition rapporteras även för Pasture and Range Condition. För alla 48 stater är det endast 2% som är “Excellent” condition. 15% är ”good” och 60% är i poor eller very poor. Det är de hårda fakta som påverkar.

Att då tvingas köpa dyrt och nu alltså ännu dyrare majs, är naturligtvis inte kul. På lite sikt kommer detta naturligtvis att leda till en minskad efterfrågan på majs. Det är den ransonering som priset leder till, så att majsen inte tar slut. Men torkan leder alltså hittills paradoxalt till att efterfrågan på majs först ökar.

Nedan ser vi baissen på grismarknaden.

Mjölk

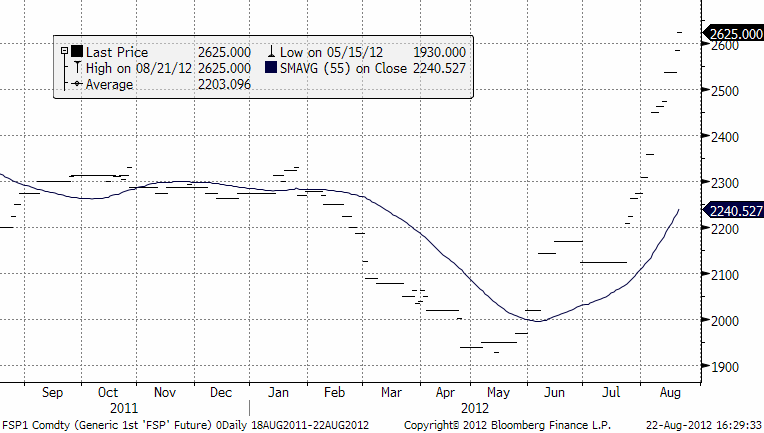

Priset på mjölkpulver i Nordeuropa har fortsatt att stiga ännu en vecka. Priset har ökat 4% från 2538 euro per ton till 2625.

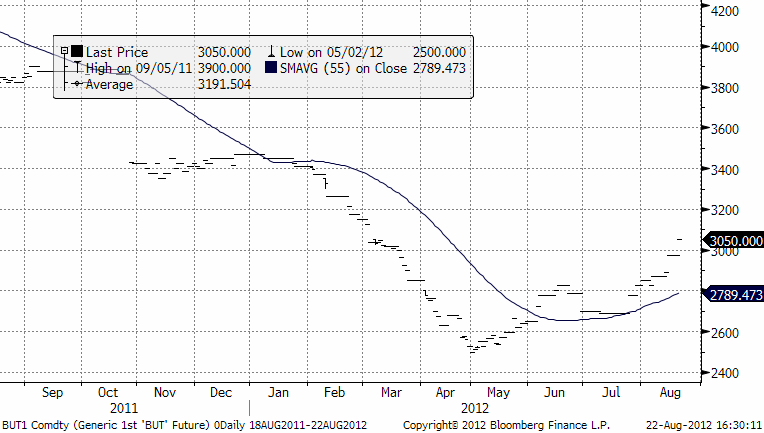

Nedan ser vi priset på smör såsom handlat på EUREX. Priset är angivet i euro per ton.

Tar man 7 kontrakt skummjölkspulver och ett kontrakt smör, får man priset på mjölk. Så enkelt är det att få fram ett börspris på råvaran mjölk. Fördelen med börser är att de ger ”price discovery”. Det är en viktig roll för en råvarubörs. Den får marknadsekonomin att fungera bättre, när alla nästan gratis kan få tillgång till ”rätt” pris och planera sin produktion och konsumtion på basis av det. Råvarubörserna har en annan funktion också, och det är att göra det möjligt att försäkra sig, skydda sig mot risk på priset.

På den amerikanska börsen har priset också stigit. EUREX som representerar marknaden i Europa har börjat bli allt mer med världsmarknadens pris, representerat av terminerna i Chicago.

Socker

Priset på socker har, såsom vi har förutspått, fortsatt att sjunka. Vi skrev för en vecka sedan att 20 cent är en psykologiskt viktig nivå. Marknaden tvekade lite där, men bröt sedan stödet. Det gör att vi tror att priset kommer att fortsätta ner mot 19 cent i första hand.

Brasiliens sockerrörsområden har haft uppehåll i regnen, vilket gör att skörden kan gå framåt snabbare.

EURSEK

EURSEK svarar på ett starkt tekniskt stöd. Vi tror på sidledes rörelse den närmaste veckan. Den långsiktiga trenden är alltjämt nedåtriktad.

USDSEK

Dollarn ligger fortfarande i supportområdet. Vi tror på sidledes rörelse den kommande veckan. Den långsiktiga trenden är uppåtriktad.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEtt samtal om guld, olja, koppar och stål