Analys

SEB Jordbruksprodukter, 22 september 2014

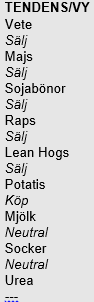

Det var stora prisfall på jordbruksprodukter generellt den här veckan. Matifs novemberkontrakt var en av de som klarade sig sämst med ett prisfall på 6%. Uppgångar noterades bara för Eurex SMP och smörterminer, samt för mjölkterminer i Chicago.

Det var stora prisfall på jordbruksprodukter generellt den här veckan. Matifs novemberkontrakt var en av de som klarade sig sämst med ett prisfall på 6%. Uppgångar noterades bara för Eurex SMP och smörterminer, samt för mjölkterminer i Chicago.

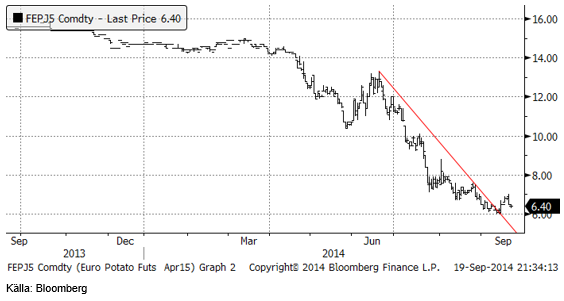

Potatisterminer för leverans i april 2015 tror jag är köpvärda på 6.50 euro per 100 Kg. Om man vill prova på att investera i potatis finns ett börshandlat certifikat på NasdaqOMX som heter ’POTATIS S’ och som följer det terminskontraktet 1:1 (dvs utan hävstång). Certifikatet köps och säljs som en aktie.

Odlingsväder

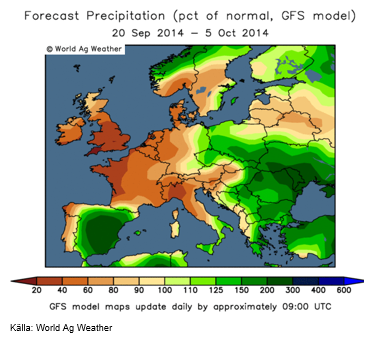

Den senaste 2-veckorprognosen med GFS-modellen för Europa visar ännu torrare väder över västra Europa. Ju längre västerut, desto torrare, dvs UK, västra Frankrike, Benelux-länderna och västra Tyskland. Norden är torrt, utom på västra sidan av Scanderna i Norge. Svarta-havs-området får betydligt mycket mer nederbörd än normalt.

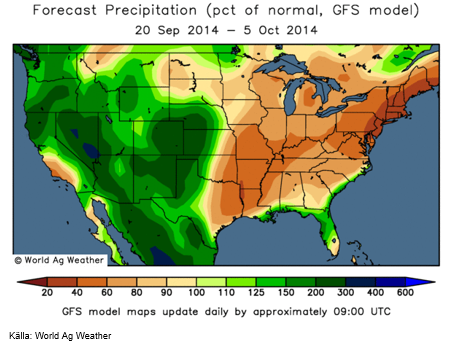

Prognoskartan för nederbörden i USA ser om något ännu torrare ut än förra veckan. I synnerhet längs Mississippi, där sojabönor odlas, blir det torrare än normalt. Även över corn belt blir det torrare. Kalifornien, som är en viktig delstat för USA:s mjölkproduktion, får mer nederbörd än normalt.

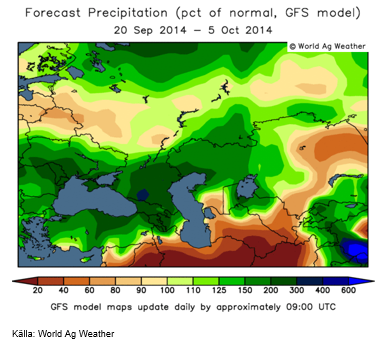

Från att ha varit extremt torr, har prognosen för Ryssland och Ukraina blivit våtare än normalt. Området väntas få upp till 2 gånger normal nederbörd de kommande två veckorna.

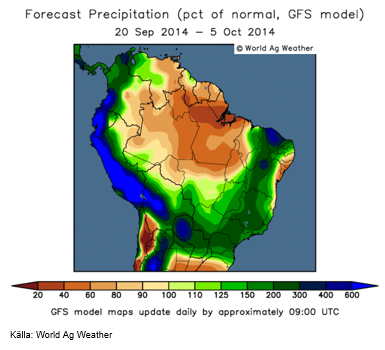

I Brasilien ser väderleksprognosen ut som förra veckan. Nederbörden över Amazonas fortsätter att vara mindre än normalt, men det fortsätter att regna i Paraná, São Paulo och Minas Gerais. Dessa delstater väntas få dubbelt så mycket nederbörd som normalt för årstiden.

Australien, som hade en torr prognos förra veckan, väntas i nuvarande tvåveckors prognos få betydligt mer nederbörd.

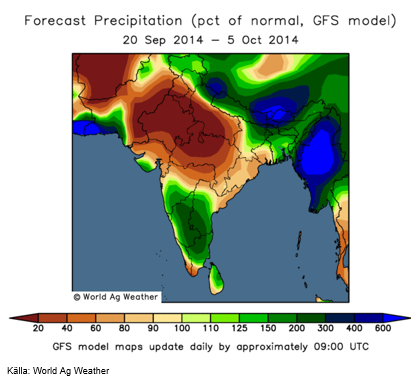

Indiens monsun fortsätter att bli mindre intensiv. Prognosbilden för de kommande två veckornas nederbörd visar att nederbörden över nordvästra Indien blir ännu torrare än vad som framgick av förra veckans prognoskarta.

Vete

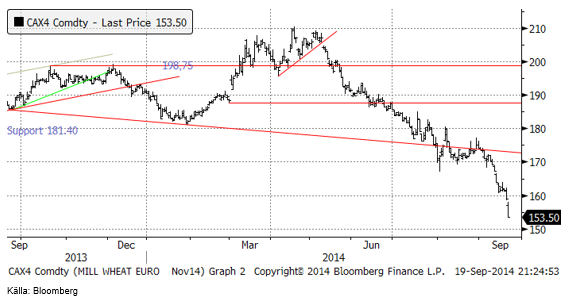

Producentledet, vetemarknadens naturliga säljare, som täckt sig på högre nivåer kom tillbaka som säljare i veckan. Det var dock ont om köpare. Den här kombinationen fick priset att falla snabbt. Det går inte att peka på någon enskild faktor som motiverar prisraset, utan det var just den här kombinationen.

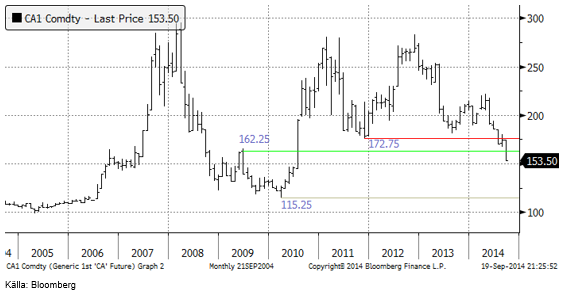

I nedanstående diagram ser vi hur Matifs ”spotkontrakt” utvecklat sig de senaste tio åren. Som vi ser fanns ett stöd, som vi nämnde förra veckan, på 162.25, men det bröts raskt i veckan som gick. Det verkade inte finnas några köpare alls, men en hel del säljare. Nästa stöd finns på 115.25 euro. Som påmindes förra veckan är inte EU:s interventionspris på 101 euro ett golv för vetepriset inom EU längre.

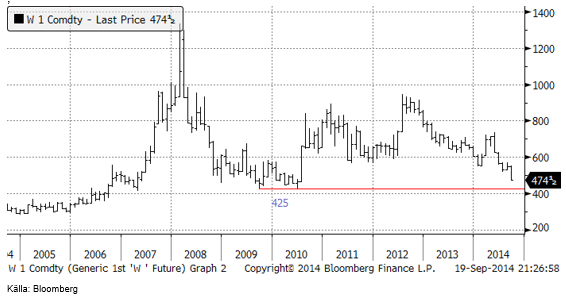

Chicagovetet (december) föll lika mycket som Matifs vetekontrakt. I Chicago (dollar-) termer ser vi dock ett tekniskt stöd som bara ligger 50 cent lägre än fredagens stängningspris. 425 cent verkar vara nästa anhalt för vetepriset som stängde på 474.5 cent per bushel i Chicago i fredags.

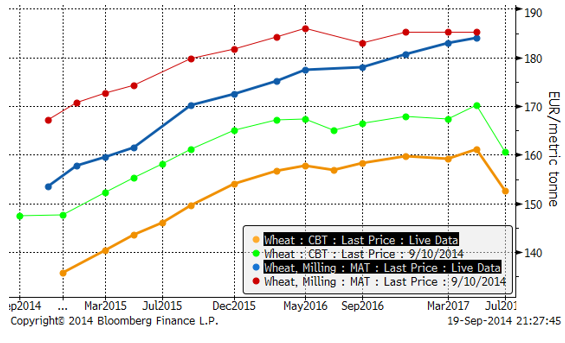

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är nu contango på båda marknaderna. Contangot är 11% till nästa skörd på Matif och 13% till nästa skörd för Chicago. Ska du lagra och prissäkra, får du alltså bättre betalt när du prissäkrar med Chicago-terminer. Detta är i linje med de resultat som visas i boken ”Bättre betalt för skörden”, men det är inte stor skillnad och Matif ligger högre i absolut nivå och kan locka. Då är det bra att påminna sig om att Matfivetet i år är ett fodervete med 170 i falltal. Vad Matifvetet är nästa år vet vi ingenting om, men det kan vara ett kvarnvete med falltal runt 200, som alltså ska betinga ett högre pris. Contangot på Matif kan bero på detta, för vanligtvis ser vi inte något contango alls på Matif.

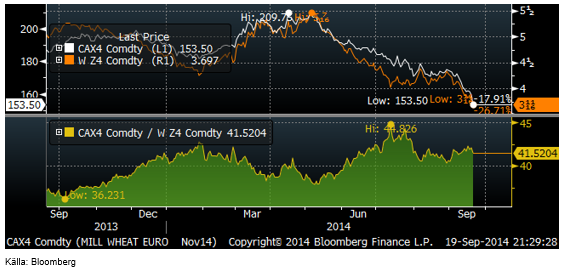

Matifs novemberkontrakt är fortfarande förbluffande dyrt i förhållande till Chicagovetet. Om det visar sig att det faktiskt kommer fodervete med 170 i falltal genom röret vid leverans i november, ska det vara värt 30 euro mindre än det är idag.

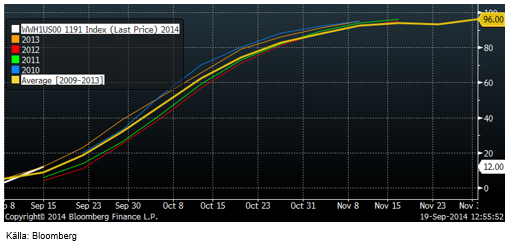

Sådden av höstvete har nått 12% klart per den 14 september. Det är lite snabbare än normalt, men i linje med förra årets sådd. När höstvetet förra året gick in i vintervilan gjorde det med den bästa crop ratingen sedan 90-talet.

Rapporten från Rysslands jordbruksdepartement i tisdags visade att veteskörden var 70% klar och den antyder en total skörd på 62-63 mt (USDA 59 mt i september-WASDE:n).

Det kanadensiska jordbruksdepartementet publicerade sin outlook report för ”principal field crops” i fredags. För 2014/15 skriver de att den kanadensiska veteproduktionen är estimerad att minska med 27% från förra året till 22.8 mt pga 8% mindre areal och 17% lägre hektarskörd. Inklusive durumvete estimeras produktionen till 27.7 mt (USDA 28 mt). Det var alltså något bullish information, men det tog marknaden ingen notis om.

I tisdags var det en GASC-tender, som togs hem av tre laster franskt vete à 60 kt till ett pris på 247.35 C&F (228 dollar FOB, vilket motsvarar 178 euro per ton).

Den 20 september gick ordern till amerikanskt SRW-vete till ett pris på 244.22 C&F. Från den 16 oktober sjönk FOB-noteringen för det amerikanska vetet från 261.30 till 222.22 dollar (173 euro per ton), en prissänkning med 15%! Det biligaste franska erbjudandet låg på motsvarande 179 euro FOB. Det är en större skillnad mellan Matif och dessa priser nu än vid den föregående veckans GASC-tender. Antingen beror det på att Matif nu prisar mot en lägre kvalitet än tidigare eller så beror det på att priserna skickades in till GASC innan fredagens prisfall på marknaden, men detta förklarar inte hela ökningen i skillnad mellan dessa priser och Matif. Sannolikt handlar det om en kombination av att prisfallet i fredags inte var med, att Matif handlar mer som ett fodervetekontrakt än tidigare och att kvarnvete, som GASC vill ha, är en (dyrare) bristvara i Frankrike.

Algeriet som köpte 5.7 mt vete från Frankrike förra året, har villkor som gör det svårt eller omöjligt för Frankrike att exportera lika mycket igen. Med en större skörd än förra året, har Frankrike ett stort behov att exportera sitt vete till andra.

Exporten från EU är i nivå med förra årets export så här långt in i säsongen, faktiskt 0.1 mt högre, på totalt 6.2 mt. Exportbehovet är mycket större än så eftersom EU:s veteskörd är mycket större än förra årets.

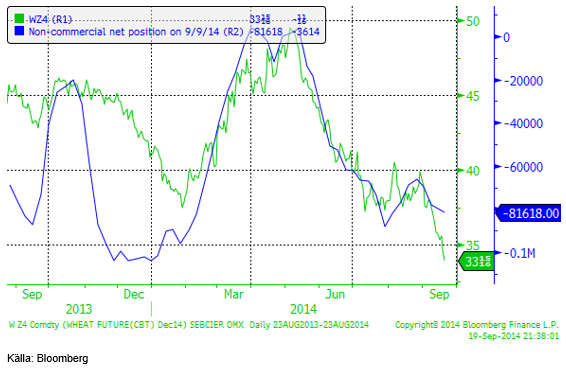

Non-commercials i CFTC:s rapport har sålt 4000 kontrakt och är nu nettosålda 81,618 kontrakt.

Vi tror inte att botten är nådd och rekommenderar fortsatt sälj på vete. Det kan finnas 10% till på nedsidan om vi tittar på Chicago och ännu mer på Matif.

Majs

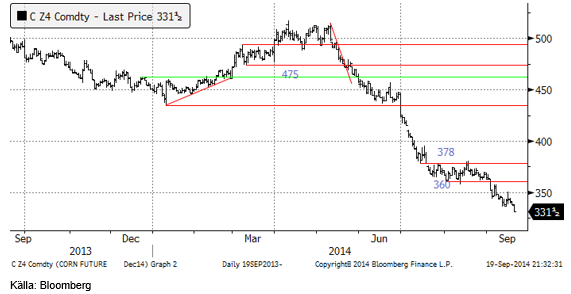

Decemberkontraktet CZ4, höll emot under huvuddelen av veckan men inrättade sig i den fallande pristrenden i fredags, så veckans hela prisnedgång på 2% noterades. De längre terminskontrakten gick dock upp. Det råder contango i majs, liksom i vete. Contangot är högre i majsmarknaden än den är i vetemarknaden, 16%. Att terminspriset faller för decemberkontraktet och stiger för de längre kontrakten, kan tolkas som att marknaden tror att skörden blir större och lagringsbehovet därmed större. Detta motiverar i så fall ett lägre pris vid skörd (December) och ett högre terminspris, eftersom dyrare lager måste rymma mer majs och priset på lagring är en av faktorerna som påverkar terminspriset. Med 16% terminspåslag och en ränta som är nära nog noll i USA är nästan hela 16% en kompensation för lagringskostnaden.

Skörden som började för ett par veckor sedan i södra USA rullar norrut. Den visar väsentligt högre yield än normalt och detta innebär att USDA:s estimat på 171 bu/ar är för lågt. 175 bu/ar sägs vara i botten på prognosintervallet.

Vi har skrivit förut att 300 cent kan tänkas vara en nivå som marknaden vill testa.

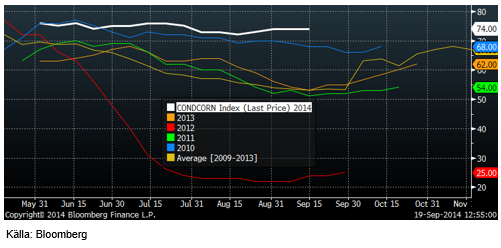

Crop condition låg oförändrat på höga 74% good/excellent i måndags för veckan som slutade den 12 september.

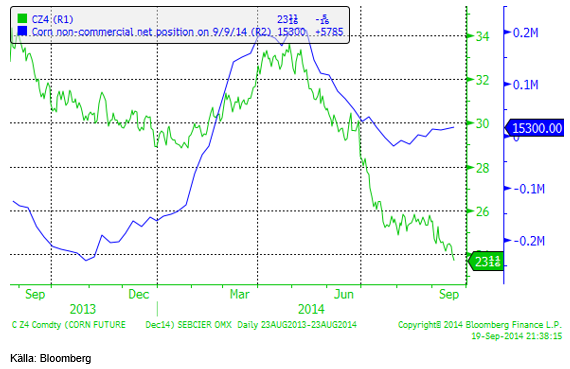

Non-commercials köpte ytterligare några kontrakt i veckan, men är i princip ”neutral” i ett historiskt perspektiv. 15300 kontrakt köpta är inte jättemycket för majs.

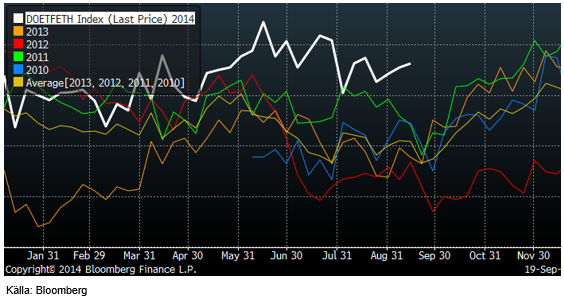

DOE rapporterade i veckan som gick att etanolproduktionen i USA ökade med ytterligare 4000 fat till 931,000 fat per dag. Lagren av etanol ökade också i veckan och oljepriset föll, vilket drog med sig etanolen. Raffinaderierna i USA ställer nu om till vinterproduktion, så det är normalt att se lagren öka när raffinaderierna är off-line för omställning.

Vi fortsätter med säljrekommendation.

Sojabönor

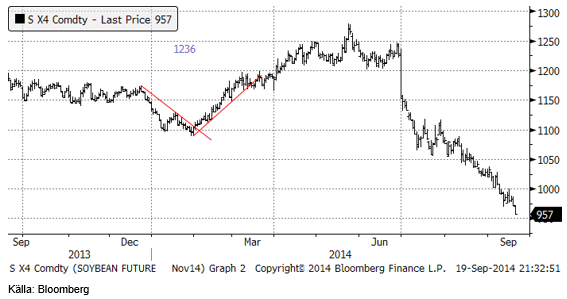

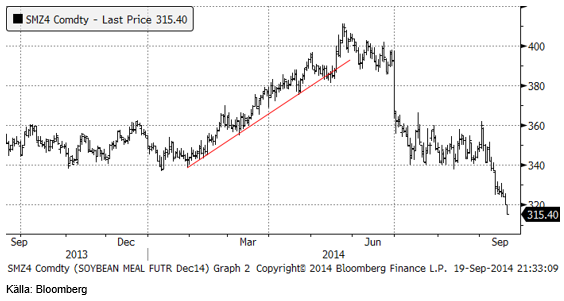

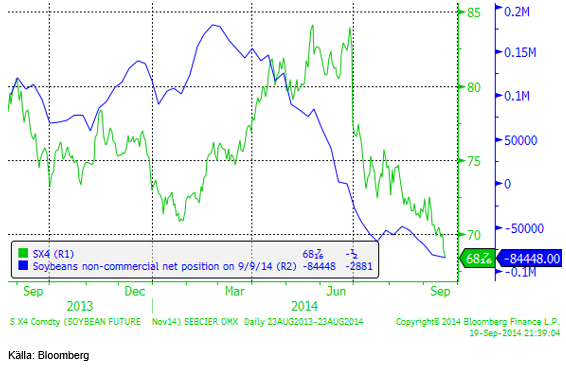

Sojabönorna (SX4) fortsatte falla i veckan som gick och det var återigen sojamjölet som tyngde – mot slutet av veckan vände även sojaoljan nedåt.

Sojamjölet som bröt igenom stödet vid 340 dollar i början av september, konsoliderade sedan vid 325 – 330 dollar. I torsdags avslutades det med ett nytt ”ben” nedåt, som sedan fortsatte i fredags. Det är dock troligtvis inte över förrän åtminstone 300-nivån kommer in i bilden. Där bör det finnas stöd.

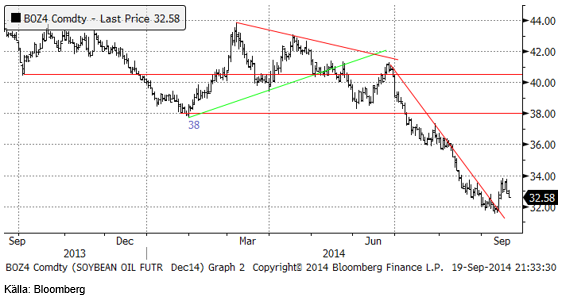

Sojaoljan har fallit i pris med ungefär 25% sedan i våras (för ny skörd). Förrförra veckans brott av den fallande trendlinjen ledde till en rekyl upp mot 34, där rekylen tog slut. Priset föll tillbaka under torsdagen och fredagen, men den övergripande bilden har förändrats. 32 dollar är nu ett stöd och det skulle inte förvåna om det är starkare än vad många tror.

Crop condition för sojabönor låg oförändrat på höga 72% good/excellent i måndagens rapport för veckan som slutade den 12 september.

Non-commmercials sålde 3000 terminer enligt fredagens rapport, som visar ställningen per i tisdags. De är nu sålda netto 84,448 kontrakt. Det är den mest negativa positionen de senaste åren.

Vi behåller säljrekommendationen för sojabönor och för sojamjöl. Vi tror att sojaoljan kan ha funnit sin botten.

Raps

Novemberkontraktet som för två veckor sedan brutit triangelformationen på nedsidan, gick inte under 320 euro och rekylerade sedan upp genom triangeln till dess övre motstånd. Därifrån föll sedan priset i fredags ner till 318.25. Marknaden öppnade i fredags faktiskt under triangelformationen. man ser detta då och då och mönstret indikerar att priset kan komma att gå ner en hel del.

Som nämnt ovan rapporterade Statistics Canada i fredags och för canola estimeras en produktion under 2014/15 på 13.9 mt (förra året 18 mt). Det är i nivå med 2012/13. Utbudet på 16.4 mt är dock bara 12% mindre än förra året, eftersom ingående lager från 2013/14 är så stort. Utgående lager väntas dock sjunka kraftigt och sluta på riktigt låga 0.8 mt.

Vi fortsätter med säljrekommendation på rapsterminer.

Potatis

Potatispriset vände upp i fredags och bröt trenden för den fallande pristrenden. Från 6 euro per deciton avancerade priset till 6.50 i fredags. Det är ett tydligt tecken på att vi förmodligen sett botten på priset för den här gången. Motstånd finns på 8 euro.

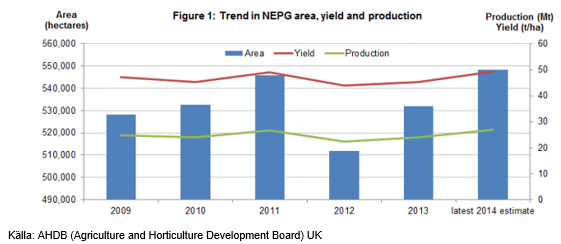

Vid det senaste mötet Potato Europe i Hannover, visade NEPG (North-Western Potato Growers) uppdaterade estimat för areal, hektarskörd och produktion för 2014/15. NEPG estimerar att den totala arealen exklusive stärkelsepotatis i de fem största producentländerna i Europa (Frankrike, Belgien, Tyskland, Holland och UK) uppgår till 548,475 Ha. Det är den största arealen de senaste fem åren. Hektarskörden estimeras till 49 ton / Ha, som också är mer än de senaste fem åren. Produktionen av potatis i de fem länderna uppgick förra året till drygt 530,000 ton. Det finns alltså ca 15,000 ton mer potatis i år.

Det finns alltså, som nämnt ovan, 15,000 ton mer potatis i EUREX börsområde, men priset är mer än halverat, och frågan är om det verkligen är rimligt. Vi tror att ett pris på 6.50 är i lägsta laget. Det är mitt i skörd nu. En tredjedel av potatisen i marknadsområdet borde vara uppe vid det här laget och det borde vara den säsongsmässigt svagaste perioden för priset just nu. Vi rekommenderar därför köp av potatisterminer.

Ingen potatisodlare i Sverige har mig veterligen prissäkrat potatis, trots att korrelationen är nära nog perfekt på årsbasis mellan svenskt pris (för matpotatis) och Eurex terminskontrakt för industripotatis. Dessa bör inte prova på att för första gången sälja potatisterminer just nu.

Om du inte befinner dig på den naturliga köparsidan (tillverkar chips, pommes frites eller potatismos), kan du ändå ta del i en förväntad prisuppgång genom att investera i det börshandlade certifikatet ’POTATIS S’, som är noterat på NasdaqOMX Stockholm, aktiebörsen. Certifikatet handlas som en aktie och följer aprilkontraktet 1:1, dvs utan hävstång. Eftersom förluster på råvaror bara är avdragsgilla till 70% bör en investering för säkerhetsskull göras från en ISK-depå eller från en depå ansluten inom en kapitalförsäkring. Mer information om POTATIS S finns på www.seb.se/cert via Kurslista.

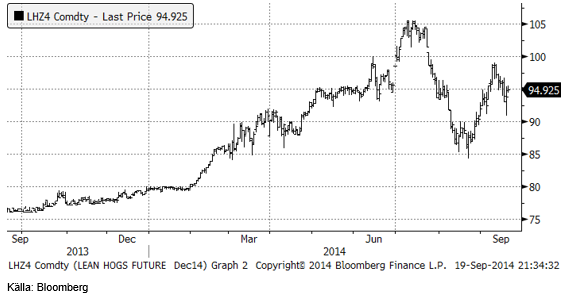

Gris

Lean hogs decemberkontrakt föll backade med 2% i veckan som gick. Rekylen upp mot 100 cent är avklarad och priset föll kraftigt ner mot 90 cent, där köpare dock fick marknaden att vända uppåt och stängde halvvägs upp vid 95 cent. Det är nu lite oklart vad nästa svängning blir, men uppsidan borde vara begränsad, eftersom PEDv av allt att döma är besegrat inte bara för den här gången, utan för alltid, på grund av det vaccin som uppfunnits.

Mjölk

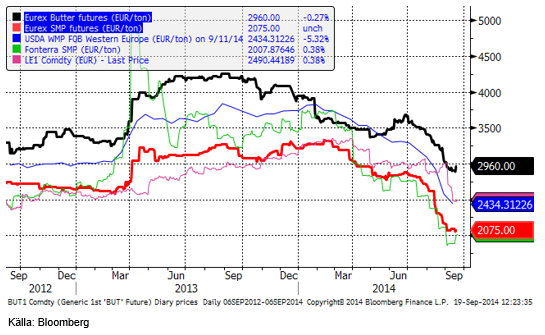

Terminerna på smör och SMP steg i veckan som gick. Uppgången var störst för smör, som steg med 6% för januarikontraktet. Uppgångar noterades över hela linjen. Fonterra-auktionen i tisdags den 16 september visade på 0.0% förändring i det övergripande indexet. Smörnoteringen sjönk 2.5% medan SMP steg 0.9% och WMP steg med 0.6%. Cheddar föll dock med 6.5%.

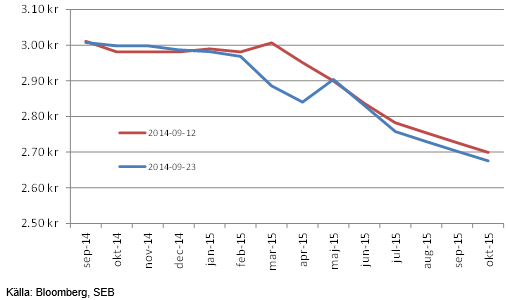

Nedan ser vi terminspriserna för mjölkråvara basis köpkurserna på terminerna för smör och SMP på EUREX, omräknat till kronor per kilo. Terminspriserna i kronor per kilo är något lägre än förra veckan, trots avsaknaden av prisnedgång på Fonterra-auktionen.

Många tolkar det oförändrade priset på Fonterra-auktionen som att ”nu är botten nådd”. Det är sällan så. Ofta fortsätter trenden längre än de flesta kan föreställa sig. Med det sagt diskonterar terminspriserna på smör och SMP ett extremvärde och vi tror inte att spotpriserna kommer att nå längre ner än så.

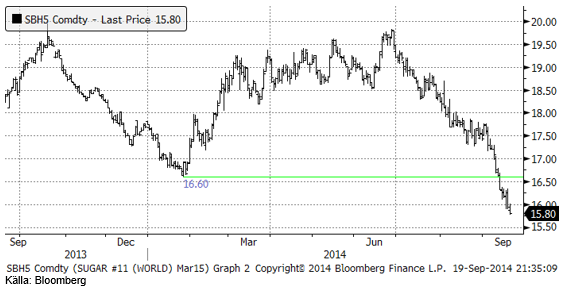

Socker

Priset på socker fortsatte falla i veckan.

En bidragande orsak till den svaga prisutvecklingen på socker kan vara att den brasilianska realen försvagats sedan början av september. Försvagningen är 5% mot svenska kronor och 5.5% mot dollarn. En annan anledning är regnen över odlingsområdena i Brasilien.

Nedan ser i prisutvecklingen för spotkontraktet de senaste tio åren. Prisfallet har nu nästan tagit ner råsockerpriset till 13 cent, som utgjorde bottennoteringen år 2010. Det är en nivå där köpare kanske vågar sig fram, eller så faller priset ända ner till nästa stöd vid 10 dollar.

Australian Sugar Milling Council rapporterade i fredags att landets sockerrörsskörd kan bli den största sedan 2006, och uppgå till 32 mt. Lite drygt hälften av skörden har processats.

Som vi sett ovan under odlingsväder regnar det mer än vanligt i Paraná och São Paulo, två viktiga delstater för Brasiliens produktion av sockerrör.

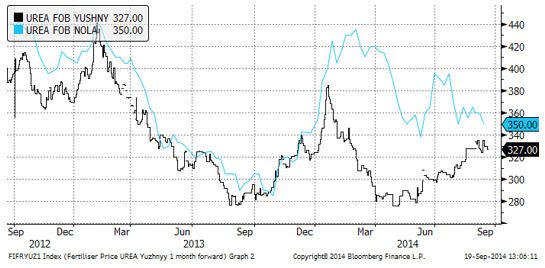

Urea

Urea FOB Yuznhe, som är en benchmarknotering för urea avser FOB Yuznhe som är en hamn i närheten / utkanten av Odessa, har stigit successivt sedan försommaren, efter vårens prisuppgång. Vi ser inte samma prisuppgång i New Orleans (NOLA). Prisutvecklingen i USA ser svag ut. I USA är det lågt och fallande pris på majs som ligger bakom. I Yuzhne är det sannolikt snarare Rysslandsrelaterat, dvs gaspris i Ukraina och det direkt krigshotet.

Även om Yara-aktiens kurs stigit stadigt sedan mars, i linje med urea FOB Yuzhne, har Yara aktien sällskap av andra norska aktier, som t ex de nära släktingarna Norsk Hydro och Statoil. Vi tror inte att man kan ta Yara-aktiens uppgång till intäkt för en prognos om ett högre urea-pris.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys3 veckor sedan

Analys3 veckor sedanBrent crude ticks higher on tension, but market structure stays soft