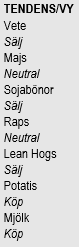

Analys

SEB Jordbruksprodukter, 17 november 2014

Trots att WASDE-rapporten var rätt intetsägande blev det stora kursrörelser i veckan. Chicagovetet steg med 9% i decemberkontraktet. Matif var upp 8%, majs 4%. Sojakomplexet var övervägande negativt, under ledning av sojamjölet som sjönk med 3%. Rapsfröterminerna klarade att hålla sig oförändrade till slut. Potatisterminerna steg med 9% medan mjölkprodukterna var i princip oförändrade.

Trots att WASDE-rapporten var rätt intetsägande blev det stora kursrörelser i veckan. Chicagovetet steg med 9% i decemberkontraktet. Matif var upp 8%, majs 4%. Sojakomplexet var övervägande negativt, under ledning av sojamjölet som sjönk med 3%. Rapsfröterminerna klarade att hålla sig oförändrade till slut. Potatisterminerna steg med 9% medan mjölkprodukterna var i princip oförändrade.

Odlingsväder

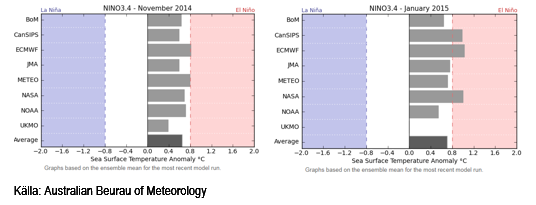

El Niño, den lilla pojken, har fått sitt namn av att väderfenomenet ofta uppträder vid juletid. Nedan ser vi en sammanställning av flera prognosmakares prognoser. Den första avser läget nu i november. Den andra bilden avser januari 2015. Vi ser att i den har flera prognoser gått över gränsen till El Niño. Går vi till mars är flera av dessa ännu mer inne i El Niño-territorium (inte med på bild).

El Niños effekter på Sydamerika är att det faller mer regn över Brasilien och Argentina. Torkan som har varit kommer alltså om prognosen slår in, att vara över. Odlingsvädret kommer att bli gynnsamt för en stor skörd.

El Niños effekter på Nordamerika är att det blir varmare och torrare i Mellanvästern. Sydvästern och norra Mexiko blir däremot blötare och kallare.

Effekterna på Europa är ett kallare och torrare vinterväder i norra Europa och ett varmare och blötare i södra Europa.

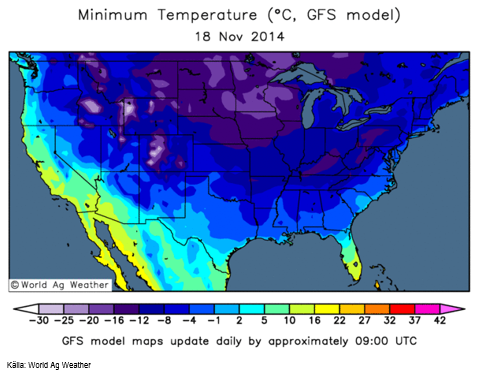

I USA har temperaturen under helgen rasat ner mot 16 grader minus över stora delar av USA:s vinterveteareal och det finns inte snötäcke över stora delar av detta område.

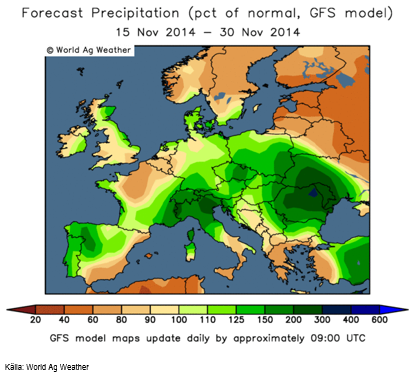

Prognoskartan för Europa visar temperatur något över normalt i östra EU och i Sverige och Danmark den kommande veckan. 14-dagarsprognosen för nederbörd visar väsentligt mindre nederbörd över Norden och Baltikum och Ryssland. Regnen över norra Italien och sydöstra Frankrike väntas fortsätta. Rumänien väntas få mest.

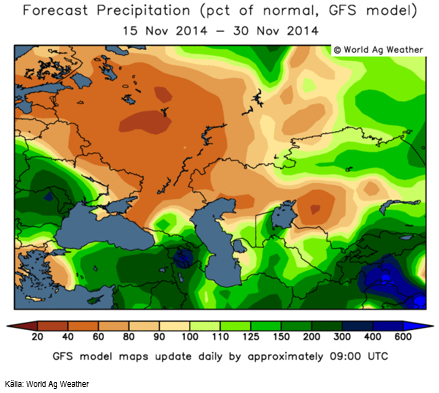

Ryssland ser i den senaste 14-dagarsprognosen ännu torrare ut än förut. Nederbörden väntas ligga på mellan 40 och 60% av normal nederbörd. Västra Ukraina väntas däremot få upp till 3 gånger normal nederbörd.

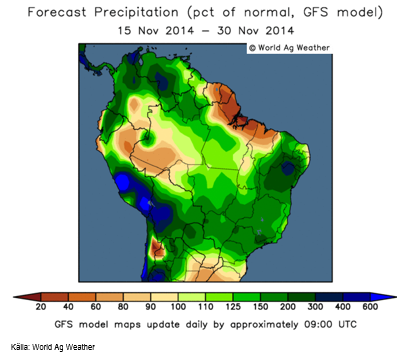

Brasilien fortsätter att få upp till tre gånger normal nederbördsmängd. Mato Grosso får mellan 110% och 300% av normal nederbörd, São Paulo och Paraná som förut varit torra får nu upp till dubbla normala nederbörden. Förra veckan prognosticerades bara halva Minas Gerais få mer än normal nederbördsnivå, men nu är det hela delstaten som får upp till tre gånger normal nederbörd.

Kinas veteodlingsområden som förra veckan såg ut att få ner till 20% av normal nederbörd den kommande tvåveckorsperioden, ser i den senaste prognosen ut att få upp till 3 gånger normal nederbörd. Australien är å andra sidan åt det torra hållet i prognosen.

Vete

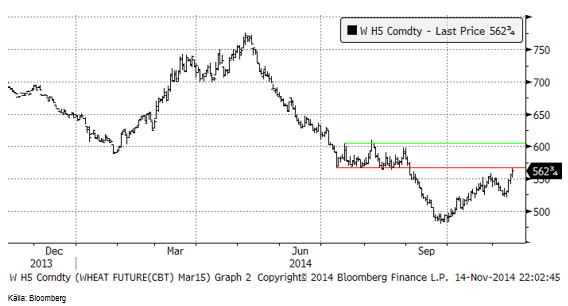

Jag skrev förra veckan att WASDE-rapporten skulle vara utslagsgivande. Den var neutral. Priset på vete har gått upp främst på några minusgrader i norra USA, utan snö som skyddar vetet och oro för utvintring. Att priset gick upp på det, handlar nog mer om att det var ännu ett argument för att handla upp priset lite till, än att det skulle vara avgörande för hur vetet kommer ur vintern, som knappt har börjat och där crop condition faktiskt justerades upp med 1% från 59% i good/excellent condition i början av veckan. Som vi läst ovan väntas temperaturen dock sjunka ännu mer och ligga kvar i veckan.

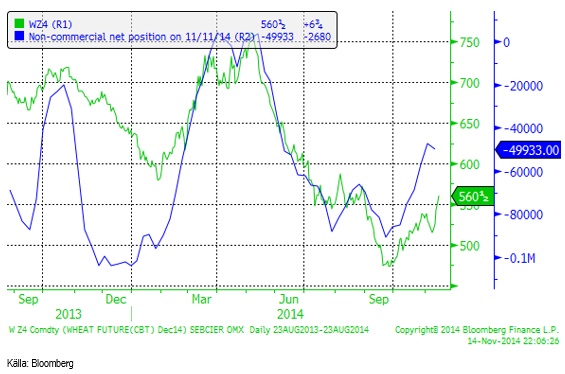

Chicagovetet (december) vände upp och stängde på 562.75, som är strax under botten på det tradingintervall som priset låg inom under juli och augusti, före kursfallet i september. Det är nu ett tekniskt motstånd. Med tanke på kylan i USA skulle den nivån kunna brytas och priset nå upp till 600 cent.

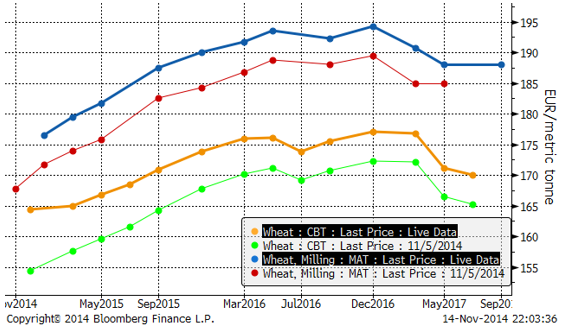

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader. Notera den avvikande uppgången i Matifs januarikontrakt.

Sådden av höstvete i USA steg till 93% klart från 90% och är därmed i praktiken klar. Crop condition steg från 59% till 60% i good / excellent condition.

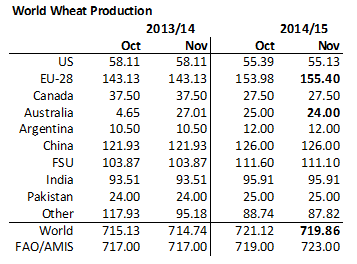

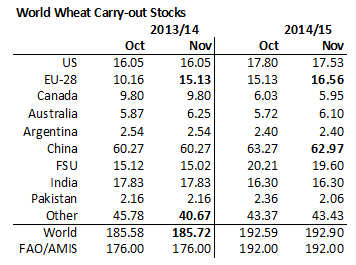

USDA:s WASDE-rapport i måndags sänkte global produktion lager från 721 till nästan 720 mt. Produktionen i EU höjdes med 1.5 mt till 155.40 mt. Pga det torra vädret i Australien sänktes produktionen där med 1 mt till 24 mt. USA:s och Rysslands produktion sänktes marginellt. Överskottet i EU ökade alltså och minskade i konkurrenterna på världsmarknaden, i USA och i FSU.

Utgående lager ökar med marginella 0.3 mt, vilket beror på nedjusterad konsumtion i Nordafrika. Utgående lager ökar i EU med nästan 1.5 mt, men minskar i stort sett i alla andra viktiga exportländer.

Jordbruksverket meddelade i fredags att den svenska spannmålsskörden blev 5.7 mt, 14% mer än förra året. Det är den största skörden sedan 1997. Höstveteskörden blev 2.7 mt, mer än dubbelt så mycket som förra året. Det beror till största delen på att arealen ökade med 82%, men även på att hektarskörden ökat till en rekordnivå! Det finns alltså väldigt gott om vete i Sverige i år.

Så slutligen till vad spekulanterna gjort i Chicagovetet. Det blev precis som vi skrev förra veckan ”Efter veckans nedgång är det möjligt att vi får se minskad köpaktivitet från de här non-commercials.” Non-commercials i CFTC:s rapport sålde tillbaka 2680 kontrakt. Det finns många som tror att det är spekulanterna som driver priset. I själva verket är det priset som driver spekulanterna. Pratet om att spekulanter orsakar prisrörelser och som hela MiFID2, den nya lagstiftningen som minskar möjligheterna för vanligt folk att försäkra sig mot prisrisker, är nonsens.

Majs

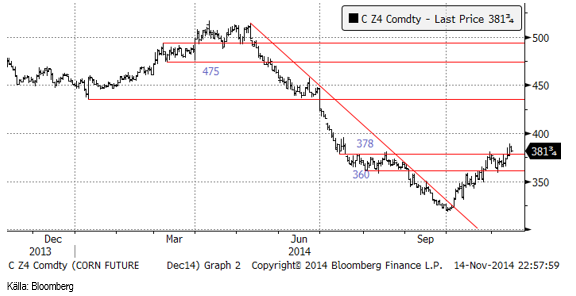

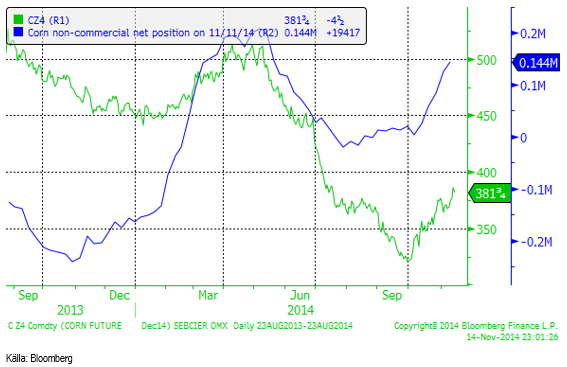

Decemberkontraktet CZ4 fortsatte, gick över motståndet på 378 cent och nådde 389 cent som högst, men föll tillbaka till 381.75 i fredags. 395 cent är det enda motståndet på uppsidan kvar nu, innan 435.

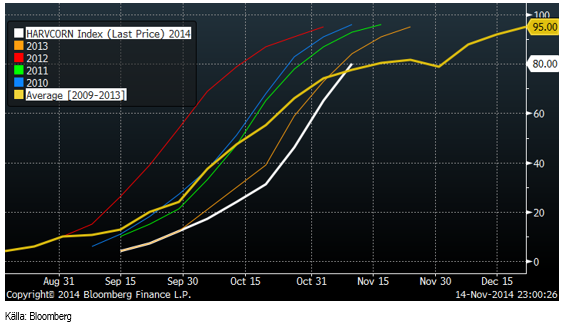

Skörden av majs accellererade enligt måndagens rapport från till 80% klart. Det betyder att skörden har kommit längre än den gjort i genomsnitt för åren 2009 – 2013.

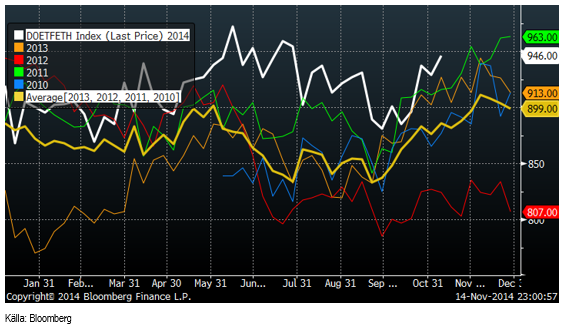

Etanolproduktionen tog ännu ett kliv upp enligt veckans rapport från US DOE. Etanolproduktionen ligger alltså återigen och liksom tidigare i år, klart högre än föregående år.

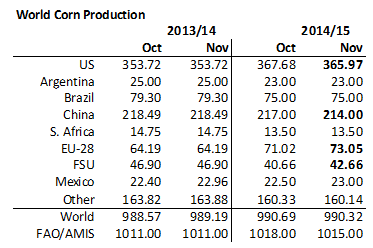

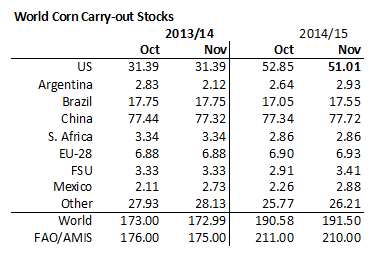

I måndagens WASDE-rapport justerar USDA ner estimatet för produktionen av majs i USA med 2 mt, vilket beror på lite lägre yield. USDA följer också FAO i nedjusteringen av produktionen i Kina, från 217 mt till 214 mt. Däremot höjer man produktionsestimatet med 2 mt för Ukraina. USDA lämnade Brasiliens estimerade skörd på 75 mt oförändrad, trots att torka och pris gjort att t ex CONAB själva ligger lägre. Kanske har USDA diskonterat att nederbörden har återvänt med besked till Brasilien.

Totalt sett är det en liten nedjustering av global produktion, i likhet, men inte lika stor som FAO gjorde i sin rapport förra veckan.

Utgående lager sänks i USA med nästan 2 mt, men höjs i Brasilien och i Kina (märkligt nog med tanke på sänkningen av produktionen). På global basis gör USDA en uppjustering av utgående lager med 1 mt till 191.50 mt. USDA räknar alltså med att det finns nästan 20 mt mer i lager vid slutet av marknadsföringsåret 2015 än det gjorde 2014. FAO sänkte utgående lager förra veckan, medan USDA alltså höjde det.

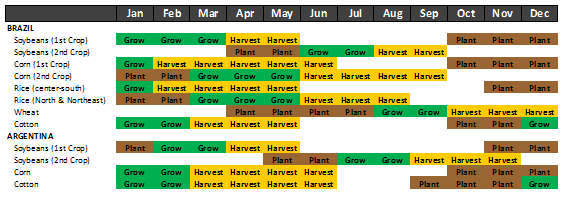

När nu fokus flyttar över på Argentina och Brasilien, kan det vara intressant att studera dessa länders odlingssäsonger för de olika grödorna. Vi ser en bild på det nedan.

Informa rapporterade i fredags att de tror att arealen som sås med majs nästa år i USA blir 88.33 mA, jämfört med 87.8 mA, som de trodde i oktober. I år estimerar USDA att det var 90.9 mA. Arealen förutspås alltså bli 2.8% mindre nästa år jämfört med i år.

Non-commercials köpte 41,000 kontrakt i veckan som gick. De är nu nettoköpta med 125,000 kontrakt.

Vi fortsätter med neutral rekommendation.

Sojabönor

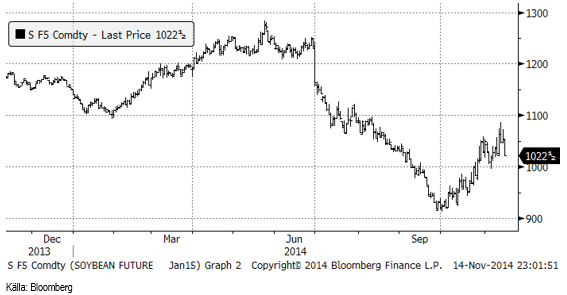

Sojabönorna sjönk kraftigt i fredags och orsaken var dels exportstatistiken och dels Informas rapport, som båda var negativa för priset. Mer om dem nedan.

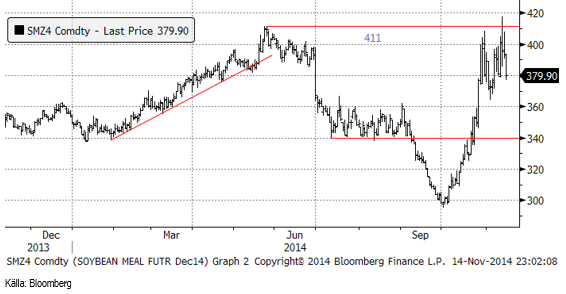

Sojamjölet fortsatte att röra sig extremt mycket på en hög nivå. Efter att ha varit upp på nästan 420 dollar per short ton, som är över toppnoteringen 411 dollar från maj ( i decemberkontraktet ), föll priset på torsdagen och sedan vidare på fredagen till 379.90 dollar. Tekniskt ser det ut som om priset kommer att falla kraftigt ner till 360 dollar i första hand.

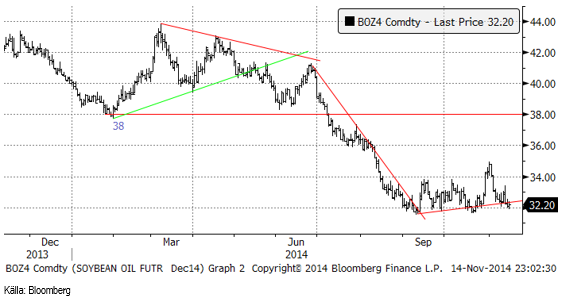

Sojaoljan pressades ner ytterligare från 32.40 förra veckan, till 32.20 när handeln stängde i fredags. Det finns ett starkt stöd för sojaoljan vid 32. Går köparna bort från den nivån kan priset falla ytterligare.

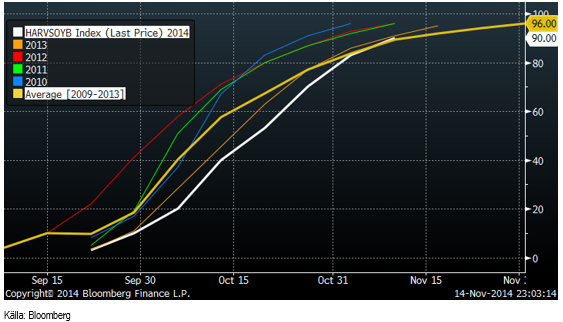

Skörden av sojabönor i USA avancerade från 83% skördat till 90%. Därmed är skörden nästan klar.

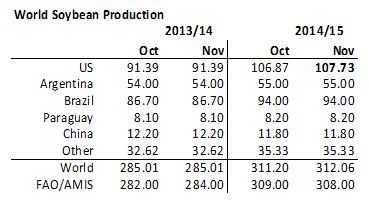

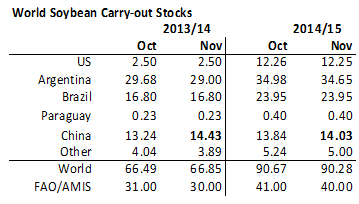

I månadagens rapport höjde USDA yielden något för sojabönorna i USA från 47.1 bu/acre till 47.5 bu/acre och det gav 1 mt högre produktion, på 107.73 mt. USDA lämnade Argentina på 55 och Brasilien på 94 mt, dvs oförändrat som för alla andra producenter. Global produktion ökar alltså med 1 mt till 312.06 mt.

Utgående lager på global basis sänks något till 90.28 mt. De höjs marginellt för Kina, vilket beror på lite högre import. De är i princip oförändrade eller något lägre i USA, Argentina och Brasilien. FAO sänkte också utgående lager något.

I fredags publicerade Informa en uppdatering av sin arealprognos för 2015. Arealen var 84.2 mA i år enligt USDA. Informa har tidigare estimerat arealen 2015 till 88.5 mA. I fredags kväll CET sade de att de tror arealen ökar till 88.322 mA. Arealen väntas alltså öka med 4.9% nästa år!

Veckans export av sojabönor från USA var enligt USDA:s rapport i fredags 1.074 mt. Det var lägre än den lägsta gissningen från analytikerkåren på 1.1 mt. Fokus var annars på exporten av sojamjöl, som var negativ (-122.8 kt) förra veckan efter att det varit så många annulleringar av beställningar. Fredagens statistik den här veckan visade på en export av 39.6 kt. Den ”normala” nivån fram till mitten av oktober var ca 200 kt per vecka. Det tyder på att köpare av sojamjöl producerat i USA tycker att amerikanskt sojamjöl har blivit alldeles för dyrt.

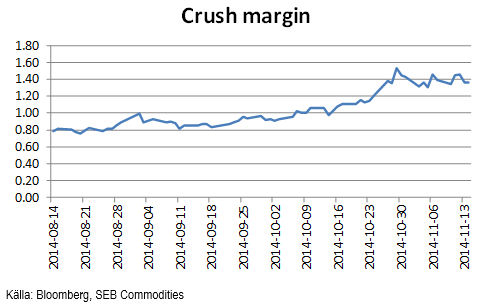

Crush margin brukar beräknas med formeln

(SM*0.022 + BO*0.11) – S = Crush margin

Där SM är priset i dollar / short ton, BO är priset på sojaolja i cent per pund och S är priset på sojabönor i dollar per bushel.

Gör man detta sedan augusti för januarikontrakten på sojabönor, sojaolja och sojamjöl ser vi att marginalen för industrin har förbättrats avsevärt från 80 cent per bushel sojabönor till 1.40 dollar! Det är 13.3% av priset på sojabönor. Samtidigt rapporteras från Kina att marginalerna där är under hård press.

Crush margins ligger på över 1 dollar per bushel för alla terminer fram till juni nästa år. Det ”borde” finnas ett intresse hos crushers att låsa in marginalen. Det ”borde” få priset på sojamjöl och sojaolja att backa, allt annat lika.

Från Argentina fick vi i torsdags notisen att BAGE rapporterat att sådden av sojabönor är avklarad till 17% (förra året 22%).

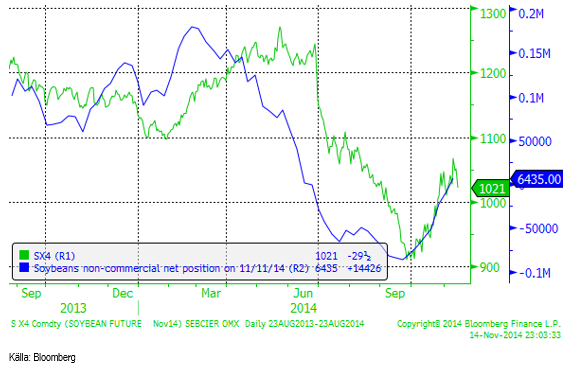

Non-commmercials köpte tillbaka ytterligare 15,000 kontrakt i veckan och är nu nettoköpta 6535 kontrakt. Med tanke på veckans nedgång, är det möjligt att de hinner sälja en del fram till tisdag, när COT-rapporten ställs samman.

Vi tror att det återigen ganska höga priset kan attrahera ytterligare areal i Brasilien, såsom indikeras för USA enligt Informas rapport. Crushers bör utnyttja tillfället att köpa sojabönsterminer och sälja terminer på mjöl och olja det kan sätta press på dessa två specifikt.

Raps

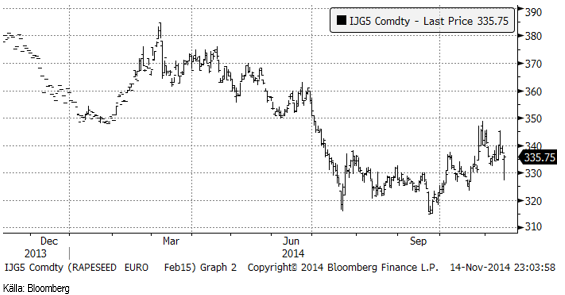

Februarikontraktet på rapsfrö handlades under fredagen ner kraftigt. Frågan är om det var någon som gjorde en feltryckning. Priset stannade på 335.75, klart lägre än tidigare under veckan.

I fredags var första dagen som Euronext erbjuder handel i terminer på rapsolja och rapsmjöl. Kontrakten på rapsmjöl är på 30 ton och rapsolja på 20 ton.

Rapsoljan handlades till 6.07 kr / Kg för septemberleverans 2015. Motsvarande pris för sojaoljan i Chicago för leverans i september nästa år 5.37 kr / Kg.

Rapsmjölet har också handlasts till 1.87 kr / Kg för september 2015-leverans. Motsvarande pris för sojamjöl i Chicago är 2.81 kr / Kg, dvs väsentligt dyrare. Det är dessutom GMO-varianten.

Vi kan också beräkna Crush Margin för rapsfrö nu. Ett ton rapsfrö ger ca 0.4 ton rapsolja och 0.59 ton rapsmjöl och 0.01 ton skräp. Formeln är alltså

Crush margin = 0.4 x RO + 0.59 x RM – R

=381.4 – 339.50 euro per ton = 41.88 euro. Det är lite drygt 12% av priset på rapsfrö. Jämför det med den extremt höga crush margin man har på sojabönor i USA som är 13.3%, så förstår man att det är lönsamt att tillverka dessa produkter av raps även i EU.

Jordbruksverket meddelade i fredags att den svenska skörden av raps och rybs blir 322 kt, lika mycket som förra året. Höstrapsarealen ökade med 11% medan vårrapsarealen minskade med 72%! Jordbruksverket skriver att ”När det gäller vårrapsen har förhållandevis många lantbrukare rapporterat om skador av jordloppar och i enstaka fall skador av kålmal. Hektarskörden blev preliminärt lägre än både fjolårsresultatet och genomsnittet för de fem föregående åren.”

Tyska UFOP (Union zur Förderung von Oel- und Proteinpflanzen) rapporterade i tisdags den 11 november att den tyska arealen av höstraps minskar med 5.2%. UFOP skriver också att den höstraps som blivit sådd har ovanligt höga angreppsnivåer av skadeinsekter efter att EU förbjudit betning med neonikotinoider. De tillägger att det ännu inte är en stor ökning i den areal som behövt plöjas upp och sås om, men att skadorna kan göra att plantorna klarar vintern sämre. Det här är den första sådde av höstraps som sker utan betning med neonikotinoider.

Det finns ännu ingen statistik på hur mycket höstrapsarealen minskar i Sverige.

Vi fortsätter med neutral rekommendation på raps.

Potatis

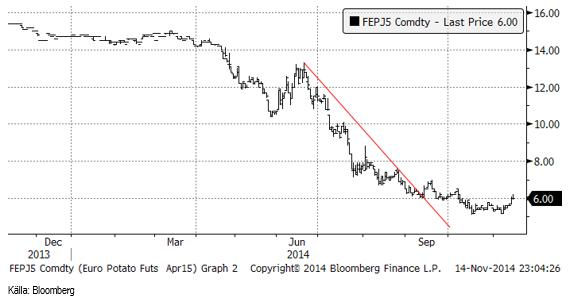

Potatisterminen som går mot aprilpriset steg med 9% i veckan och stängde på 6 euro. Förra veckan noterade vi att nedgången förlorat kraft och att en uppgång eventuellt var på väg, så vi är inte förvånade. 6 euro är till viss del säkert ett motstånd och vi har sett vinsthemtagningar göras. Det är möjligt att det blir en sväng nedåt igen, men priset ”borde” nå 7 eller kanske 8 euro.

Gris

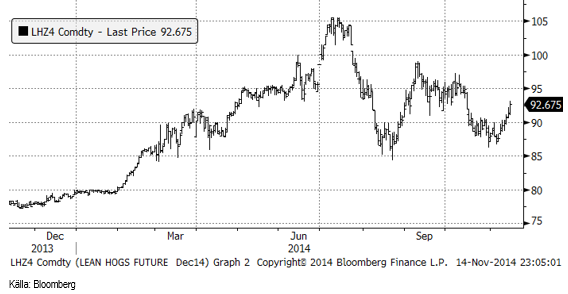

Lean hogs decemberkontrakt steg från 90 cent till 92.675 cent i veckan. Det rapporteras fortfarande om PED-epidemin i USA och hog slaugher-statistiken visade lägre siffror i fredagens rapport än veckan innan.

Danmark ska halvera sin användning av antibiotika det närmaste året, fram till slutet av 2015, rapporterar The Pig Site.

Mjölk

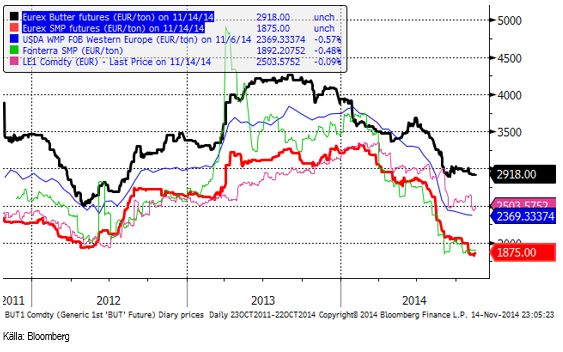

Terminerna på smör och SMP på EUREX steg med 1% i veckan, medan de var oförändrade för smör. Pristrenden för båda är dock fortfarande nedåtriktad, men kraften i rörelsen, i vart fall inte i smör, är inte lika stark som förut. Än finns dock inte några tecken på att en prisuppgång skulle vara nära förestående.

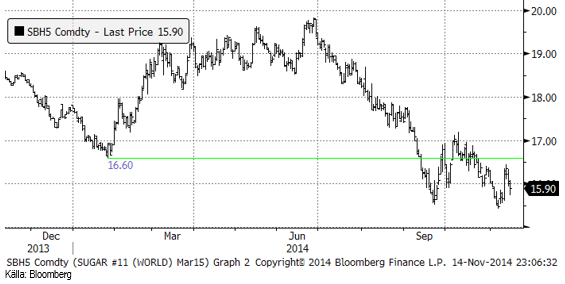

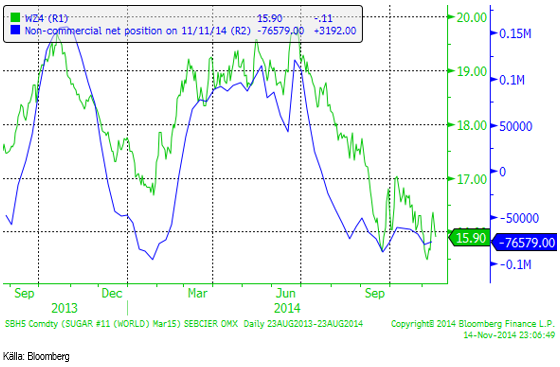

Socker

Regn i Brasilien tynger marknaden, som verkar vara på väg ner mot det tekniska stödet på 15.50 cent igen.

Non-commercials köpte 3000 kontrakt, men de är fortfarande nettosålda nästan 77,000 kontrakt, fortfarande nära det senaste årets kortaste position.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

’wait and see’ mode

So far this week, Brent Crude prices have strengthened by USD 1.3 per barrel since Monday’s opening. While macroeconomic concerns persist, they have somewhat abated, resulting in muted price reactions. Fundamentals predominantly influence global oil price developments at present. This week, we’ve observed highs of USD 89 per barrel yesterday morning and lows of USD 85.7 per barrel on Monday morning. Currently, Brent Crude is trading at a stable USD 88.3 per barrel, maintaining this level for the past 24 hours.

Additionally, there has been no significant price reaction to Crude following yesterday’s US inventory report (see page 11 attached):

- US commercial crude inventories (excluding SPR) decreased by 6.4 million barrels from the previous week, standing at 453.6 million barrels, roughly 3% below the five-year average for this time of year.

- Total motor gasoline inventories decreased by 0.6 million barrels, approximately 4% below the five-year average.

- Distillate (diesel) inventories increased by 1.6 million barrels but remain weak historically, about 7% below the five-year average.

- Total commercial petroleum inventories (crude + products) decreased by 3.8 million barrels last week.

Regarding petroleum products, the overall build/withdrawal aligns with seasonal patterns, theoretically exerting limited effect on prices. However, the significant draw in commercial crude inventories counters the seasonality, surpassing market expectations and API figures released on Tuesday, indicating a draw of 3.2 million barrels (compared to Bloomberg consensus of +1.3 million). API numbers for products were more in line with the US DOE.

Against this backdrop, yesterday’s inventory report is bullish, theoretically exerting upward pressure on crude prices.

Yet, the current stability in prices may be attributed to reduced geopolitical risks, balanced against demand concerns. Markets are adopting a wait-and-see approach ahead of Q1 US GDP (today at 14:30) and the Fed’s preferred inflation measure, “core PCE prices” (tomorrow at 14:30). A stronger print could potentially dampen crude prices as market participants worry over the demand outlook.

Geopolitical “risk premiums” have decreased from last week, although concerns persist, highlighted by Ukraine’s strikes on two Russian oil depots in western Russia and Houthis’ claims of targeting shipping off the Yemeni coast yesterday.

With a relatively calmer geopolitical landscape, the market carefully evaluates data and fundamentals. While the supply picture appears clear, demand remains the predominant uncertainty that the market attempts to decode.

Analys

Also OPEC+ wants to get compensation for inflation

Brent crude has fallen USD 3/b since the peak of Iran-Israel concerns last week. Still lots of talk about significant Mid-East risk premium in the current oil price. But OPEC+ is in no way anywhere close to loosing control of the oil market. Thus what will really matter is what OPEC+ decides to do in June with respect to production in Q3-24 and the market knows this very well. Saudi Arabia’s social cost-break-even is estimated at USD 100/b today. Also Saudi Arabia’s purse is hurt by 21% US inflation since Jan 2020. Saudi needs more money to make ends meet. Why shouldn’t they get a higher nominal pay as everyone else. Saudi will ask for it

Brent is down USD 3/b vs. last week as the immediate risk for Iran-Israel has faded. But risk is far from over says experts. The Brent crude oil price has fallen 3% to now USD 87.3/b since it became clear that Israel was willing to restrain itself with only a muted counter attack versus Israel while Iran at the same time totally played down the counterattack by Israel. The hope now is of course that that was the end of it. The real fear has now receded for the scenario where Israeli and Iranian exchanges of rockets and drones would escalate to a point where also the US is dragged into it with Mid East oil supply being hurt in the end. Not everyone are as optimistic. Professor Meir Javedanfar who teaches Iranian-Israeli studies in Israel instead judges that ”this is just the beginning” and that they sooner or later will confront each other again according to NYT. While the the tension between Iran and Israel has faded significantly, the pain and anger spiraling out of destruction of Gaza will however close to guarantee that bombs and military strifes will take place left, right and center in the Middle East going forward.

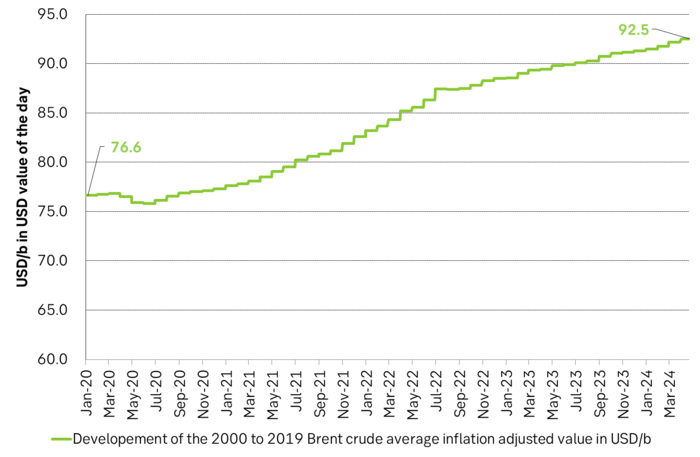

Also OPEC+ wants to get paid. At the start of 2020 the 20 year inflation adjusted average Brent crude price stood at USD 76.6/b. If we keep the averaging period fixed and move forward till today that inflation adjusted average has risen to USD 92.5/b. So when OPEC looks in its purse and income stream it today needs a 21% higher oil price than in January 2020 in order to make ends meet and OPEC(+) is working hard to get it.

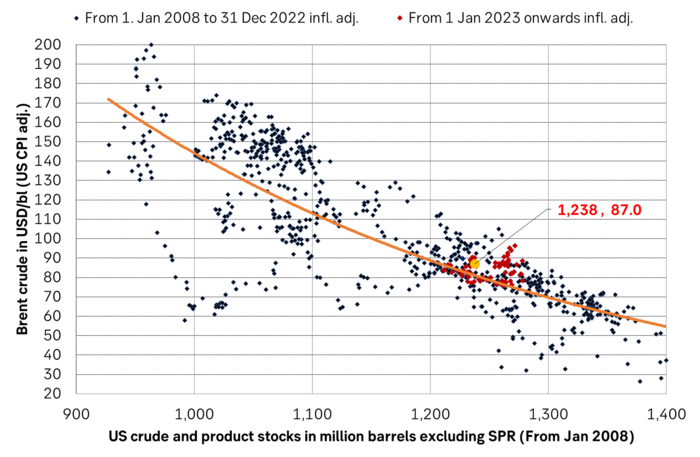

Much talk about Mid-East risk premium of USD 5-10-25/b. But OPEC+ is in control so why does it matter. There is much talk these days that there is a significant risk premium in Brent crude these days and that it could evaporate if the erratic state of the Middle East as well as Ukraine/Russia settles down. With the latest gains in US oil inventories one could maybe argue that there is a USD 5/b risk premium versus total US commercial crude and product inventories in the Brent crude oil price today. But what really matters for the oil price is what OPEC+ decides to do in June with respect to Q3-24 production. We are in no doubt that the group will steer this market to where they want it also in Q3-24. If there is a little bit too much oil in the market versus demand then they will trim supply accordingly.

Also OPEC+ wants to make ends meet. The 20-year real average Brent price from 2000 to 2019 stood at USD 76.6/b in Jan 2020. That same averaging period is today at USD 92.5/b in today’s money value. OPEC+ needs a higher nominal price to make ends meet and they will work hard to get it.

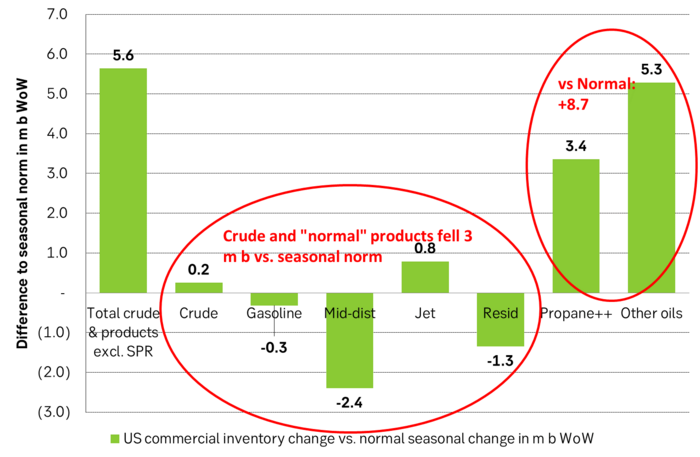

Inflation adjusted Brent crude price versus total US commercial crude and product stocks. A bit above the regression line. Maybe USD 5/b risk premium. But type of inventories matter. Latest big gains were in Propane and Other oils and not so much in crude and products

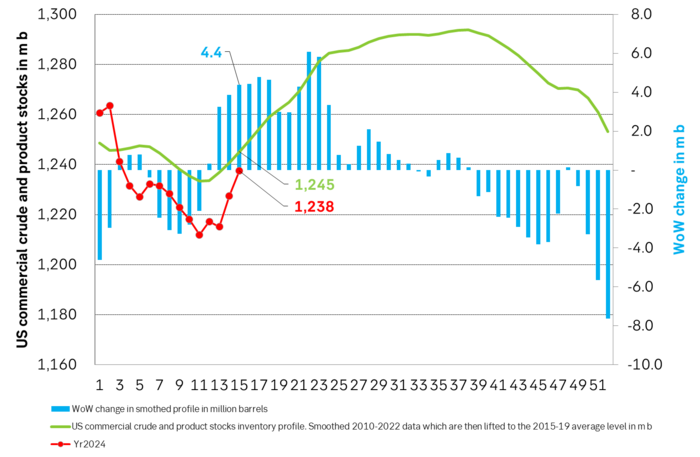

Total US commercial crude and product stocks usually rise by 4-5 m b per week this time of year. Gains have been very strong lately, but mostly in Propane and Other oils

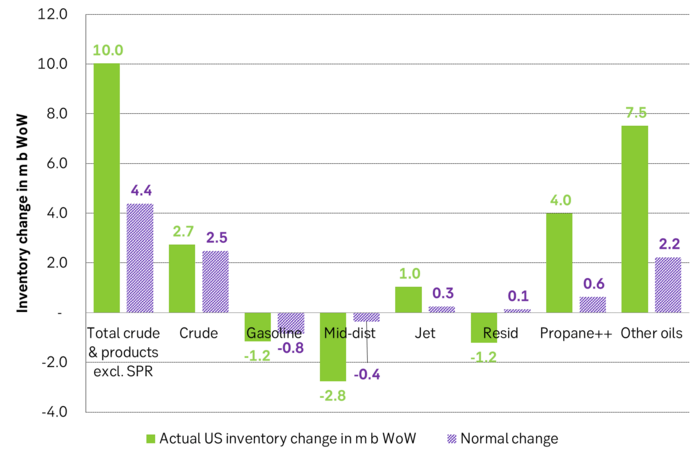

Last week’s US inventory data. Big rise of 10 m b in commercial inventories. What really stands out is the big gains in Propane and Other oils

Take actual changes minus normal seasonal changes we find that US commercial crude and regular products like diesel, gasoline, jet and bunker oil actually fell 3 m b versus normal change.

Analys

Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

Historically positive Nat gas to EUA correlation will likely switch to negative in 2026/27 onward

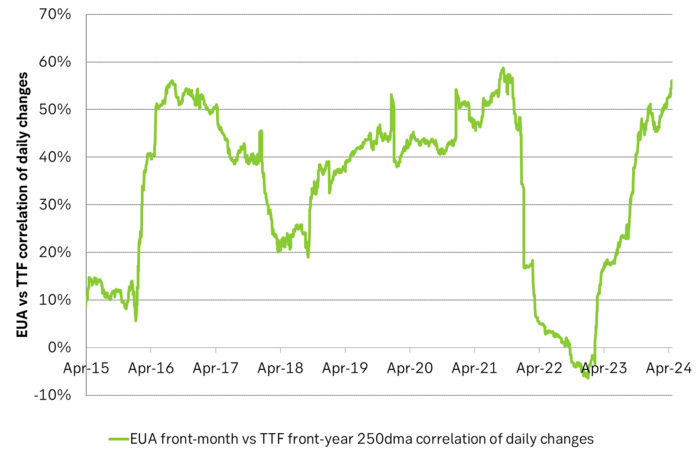

Historically there has been a strong, positive correlation between EUAs and nat gas prices. That correlation is still fully intact and possibly even stronger than ever as traders increasingly takes this correlation as a given with possible amplification through trading action.

The correlation broke down in 2022 as nat gas prices went ballistic but overall the relationship has been very strong for quite a few years.

The correlation between nat gas and EUAs should be positive as long as there is a dynamical mix of coal and gas in EU power sector and the EUA market is neither too tight nor too weak:

Nat gas price UP => ”you go black” by using more coal => higher emissions => EUA price UP

But in the future we’ll go beyond the dynamically capacity to flex between nat gas and coal. As the EUA price moves yet higher along with a tightening carbon market the dynamical coal to gas flex will max out. The EUA price will then trade significantly above where this flex technically will occur. There will still be quite a few coal fired power plants running since they are needed for grid stability and supply amid constrained local grids.

As it looks now we still have such overall coal to gas flex in 2024 and partially in 2025, but come 2026 it could be all maxed out. At least if we look at implied pricing on the forward curves where the forward EUA price for 2026 and 2027 are trading way above technical coal to gas differentials. The current forward pricing implications matches well with what we theoretically expect to see as the EUA market gets tighter and marginal abatement moves from the power sector to the industrial sector. The EUA price should then trade up and way above the technical coal to gas differentials. That is also what we see in current forward prices for 2026 and 2027.

The correlation between nat gas and EUAs should then (2026/27 onward) switch from positive to negative. What is left of coal in the power mix will then no longer be dynamically involved versus nat gas and EUAs. The overall power price will then be ruled by EUA prices, nat gas prices and renewable penetration. There will be pockets with high cost power in the geographical points where there are no other alternatives than coal.

The EUA price is an added cost of energy as long as we consume fossil energy. Thus both today and in future years we’ll have the following as long as we consume fossil energy:

EUA price UP => Pain for consumers of energy => lower energy consumption, faster implementation of energy efficiency and renewable energy => lower emissions

The whole idea with the EUA price is after all that emissions goes down when the EUA price goes up. Either due to reduced energy consumption directly, accelerated energy efficiency measures or faster switch to renewable energy etc.

Let’s say that the coal to gas flex is maxed out with an EUA price way above the technical coal to gas differentials in 2026/27 and later. If the nat gas price then goes up it will no longer be an option to ”go black” and use more coal as the distance to that is too far away price vise due to a tight carbon market and a high EUA price. We’ll then instead have that:

Nat gas higher => higher energy costs with pain for consumers => weaker nat gas / energy demand & stronger drive for energy efficiency implementation & stronger drive for more non-fossil energy => lower emissions => EUA price lower

And if nat gas prices goes down it will give an incentive to consume more nat gas and thus emit more CO2:

Cheaper nat gas => Cheaper energy costs altogether, higher energy and nat gas consumption, less energy efficiency implementations in the broader economy => emissions either goes up or falls slower than before => EUA price UP

Historical and current positive correlation between nat gas and EUA prices should thus not at all be taken for granted for ever and we do expect this correlation to switch to negative some time in 2026/27.

In the UK there is hardly any coal left at all in the power mix. There is thus no option to ”go black” and burn more coal if the nat gas price goes up. A higher nat gas price will instead inflict pain on consumers of energy and lead to lower energy consumption, lower nat gas consumption and lower emissions on the margin. There is still some positive correlation left between nat gas and UKAs but it is very weak and it could relate to correlations between power prices in the UK and the continent as well as some correlations between UKAs and EUAs.

Correlation of daily changes in front month EUA prices and front-year TTF nat gas prices, 250dma correlation.

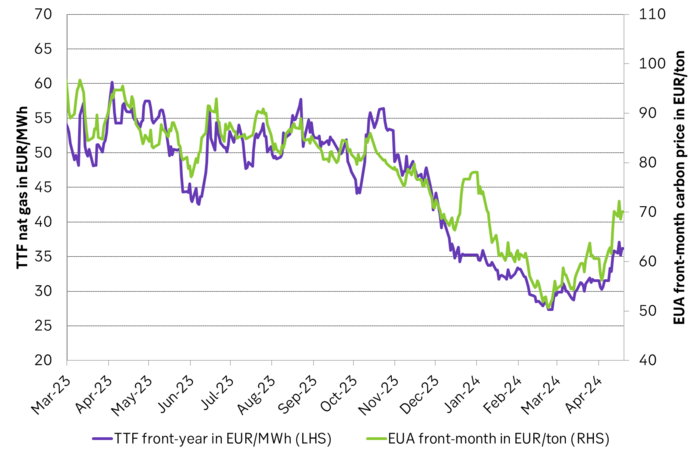

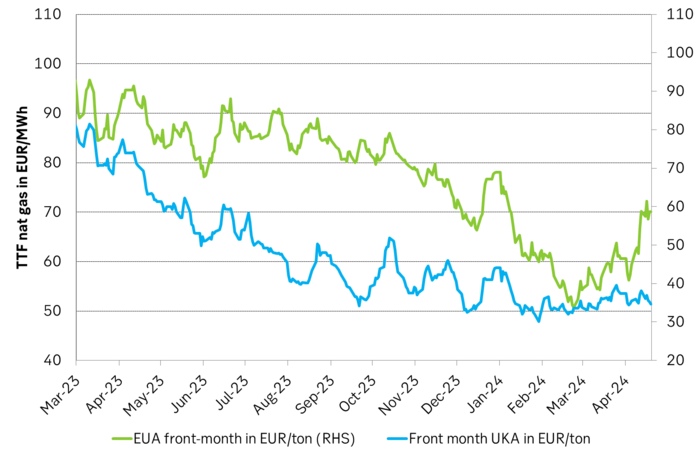

EUA price vs front-year TTF nat gas price since March 2023

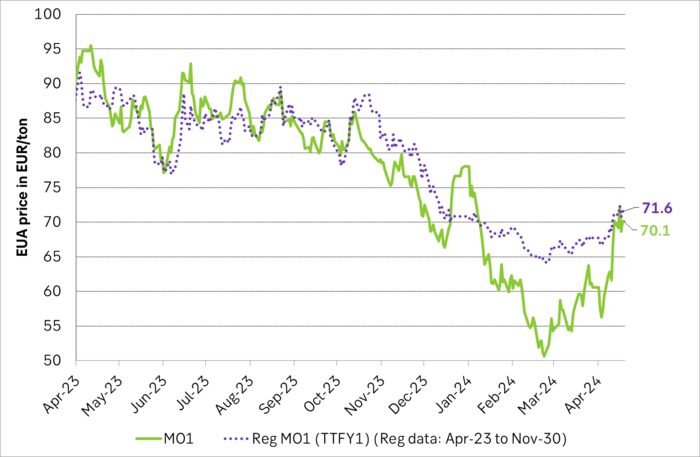

Front-month EUA price vs regression function of EUA price vs. nat gas derived from data from Apr to Nov last year.

The EUA price vs the UKA price. Correlations previously, but not much any more.

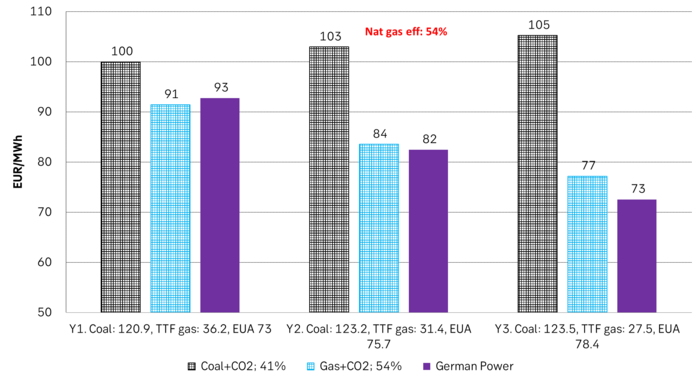

Forward German power prices versus clean cost of coal and clean cost of gas power. Coal is totally priced out vs power and nat gas on a forward 2026/27 basis.

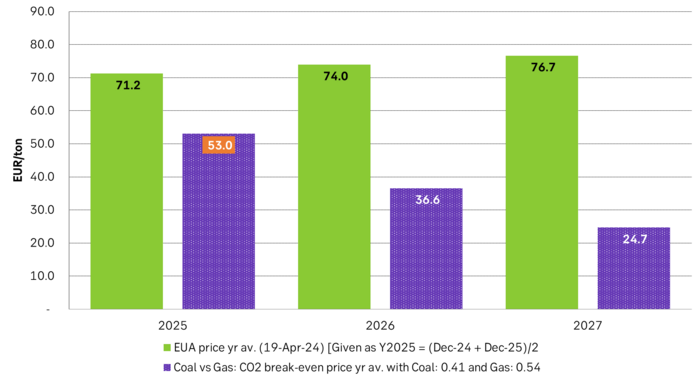

Forward price of EUAs versus technical level where dynamical coal to gas flex typically takes place. EUA price for 2026/27 is at a level where there is no longer any price dynamical interaction or flex between coal and nat gas. The EUA price should/could then start to be negatively correlated to nat gas.

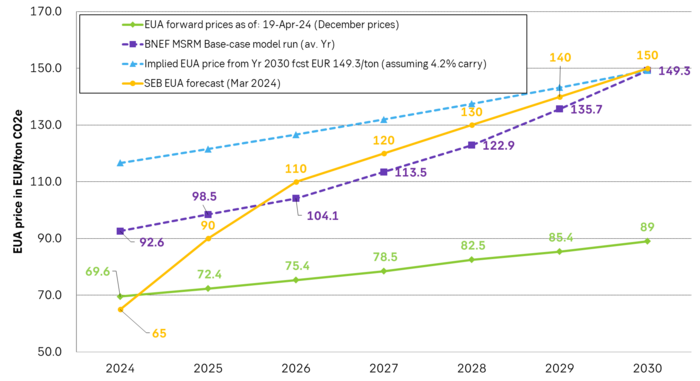

Forward EAU price vs. BNEF base model run (look for new update will come in late April), SEB’s EUA price forecast.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset når nytt all time high och bryter igenom 2300 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining får köprekommendation av BMO

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSAs stigande konsumtion av naturgas

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCentralbanker fortsatte att köpa guld under februari

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKakaomarknaden är extrem för tillfället

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHur mår den svenska skogsbraschen? Två favoritaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBoliden på 20 minuter

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBetydande underskott i utbudet av olja kan få priset att blossa upp