Analys

SEB Jordbruksprodukter, 17 mars 2014

Förra veckan var händelserik. Dels kom USDA-rapporten, som i sig var rätt tråkig, men den sänkte oron och fick priserna att falla initialt. Faktorer utanför marknaden påverkade mycket, med oron för utvecklingen i Ukraina i centrum. Väderleksprognoserna har slagit om till blötare, vilket fått en del marknader på fall. Sojabönor föll med 6%, rapsfröet med lite mindre. Chicagovetet steg med 6%, vilket möjligen är en överreaktion, medan kvarnveteterminerna i Paris faktiskt föll med 2%. Grispriset i Chicago steg med 6% och började dra med sig priserna på Eurex. Mjölkpriset steg i USA, på basis av stark export, framförallt till Kina. Socker började visa svaghetstecken pga att torkan förbytts i onormalt mycket regn, särskilt i prognosen. Kinas industriproduktionsstatistik för februari som publicerades i torsdags var oväntat svag och bekräftar den tidigare trenden mot svagare tillväxt i Kina. Under helgen meddelade Kina att man vidgar bandet som valutan tillåts fluktuera inom. Jag tolkar det som att Kina vill devalvera sin valuta.

Förra veckan var händelserik. Dels kom USDA-rapporten, som i sig var rätt tråkig, men den sänkte oron och fick priserna att falla initialt. Faktorer utanför marknaden påverkade mycket, med oron för utvecklingen i Ukraina i centrum. Väderleksprognoserna har slagit om till blötare, vilket fått en del marknader på fall. Sojabönor föll med 6%, rapsfröet med lite mindre. Chicagovetet steg med 6%, vilket möjligen är en överreaktion, medan kvarnveteterminerna i Paris faktiskt föll med 2%. Grispriset i Chicago steg med 6% och började dra med sig priserna på Eurex. Mjölkpriset steg i USA, på basis av stark export, framförallt till Kina. Socker började visa svaghetstecken pga att torkan förbytts i onormalt mycket regn, särskilt i prognosen. Kinas industriproduktionsstatistik för februari som publicerades i torsdags var oväntat svag och bekräftar den tidigare trenden mot svagare tillväxt i Kina. Under helgen meddelade Kina att man vidgar bandet som valutan tillåts fluktuera inom. Jag tolkar det som att Kina vill devalvera sin valuta.

Odlingsväder

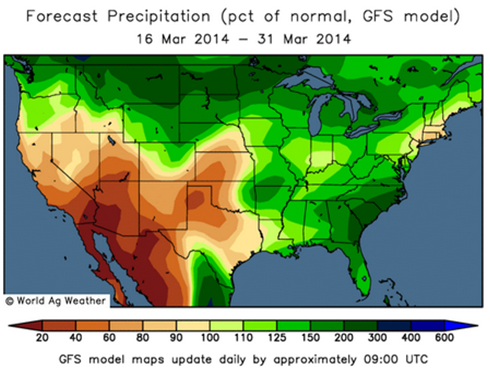

Väderleksprognosen för de kommande två veckorna för alla de viktiga jordbruksområdena i världen har slagit om till betydligt blötare väder och sätter punkt för den torka som har drivit upp priser på jordbruksprodukter. I USA förutspår GFS-modellen t ex ovanligt mycket nederbörd de kommande två veckorna. Norra Texas och en bit in i Kansas väntas det däremot vara lite torrare än normalt. Det är vete-områden.

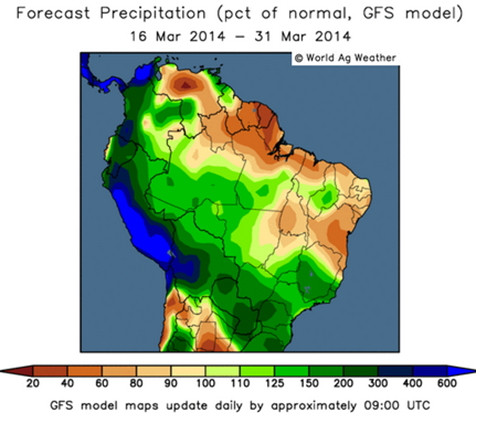

Sydamerika, som drabbats av torka i januari och februari med prisuppgångar på sojabönor, socker och inte minst på kaffe, har fått en del regn i veckan som gick och väntas få onormalt mycket regn de kommande två veckorna enligt GFS-modellen. Det allra mest torkdrabbade området i södra Minas Gerais, som också är centrum för landets kaffeproduktion, väntas få mest nederbörd.

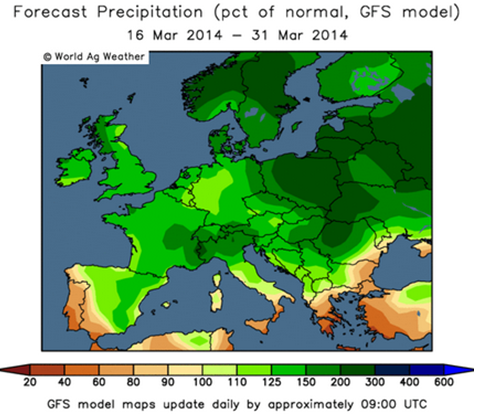

Europa väntas få något lite mer nederbörd än normalt så här års. Mest regn faller över Skanderna, vilket inte påverkar jordbruket så mycket, men desto mer vattenkraften inom NordPools börsområde.

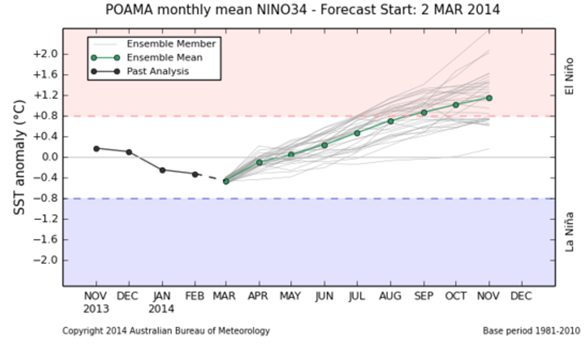

Från att ha varit mindre än 50% sannolikhet för ett El Niño i höst, rapporterar nu Australiens meteorologiska institut att deras ensembleprognos pekar på högre än 50% sannolikhet.

De varnar dock också för tillförlitligheten i prognosen. De skriver:

”The predictability of El Niño or La Niña conditions for the period extending through and beyond autumn is lower than for forecasts made at other times of the year (this known as “the autumn predictability barrier”). Long-range model outlooks should be used cautiously at this time.”

Ett El Niño skulle innebära torka i Australien och Nya Zeeland och blött väder i resten av världen, utom i östra Afrika. Torka i NZ och Australien innebär lägre veteproduktion och högre mjölkpriser.

Vete

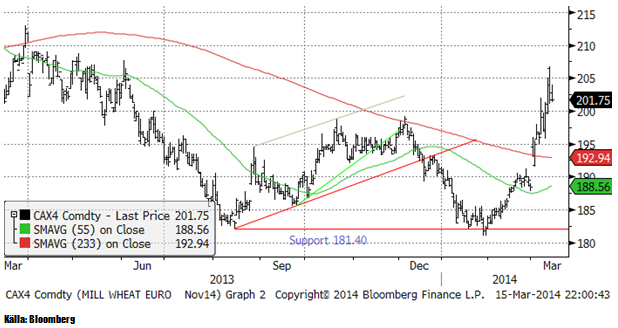

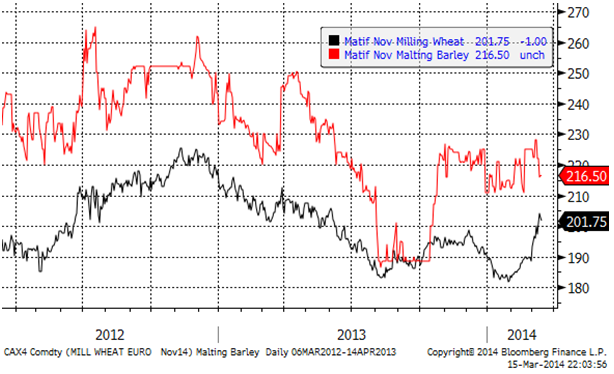

Vetepriset i Chicago steg med 6% för alla terminskontrakt från mars till och med december. Matifs novemberkontrakt gjorde stängde på 201.75 och det är faktiskt bara 1.75 euros uppgång på veckan, alltså mindre än 1% uppgång; trots en hel del kursrörlighet däremellan. Bakgrunden tycks vara att US Millers Association förutspådde att skörden på HRW blir 35% lägre. Det är baserat på trendjusterad avkastning per hektar och en survey som är två månader gammal på hur många hektar som såddes i höstas. Det är i och för sig inte något nytt, men när nu crop ratings är så dåliga som de är i USA, var det ett budskap som hade rätt grogrund. Vad som är förändrat är alltså crop ratings.

Chicagovetet steg kraftigt, men har nått upp till tekniska motståndsnivåer vid 700 -725 cent per bushel, där uppgången borde stöta på patrull.

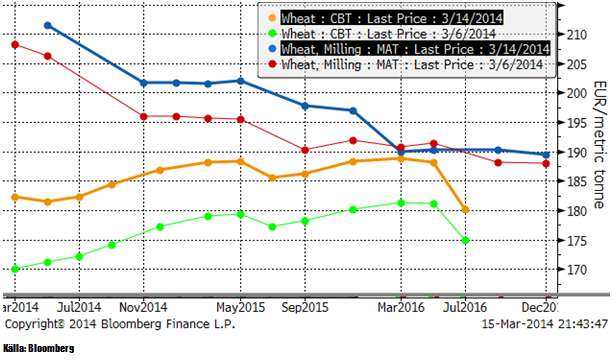

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan. Terminskurvan för Chicago fortsätter att bli allt flackare.

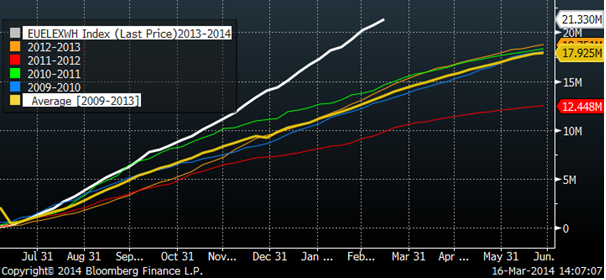

EU fortsätter att exportera vete i hög takt. Export inspections ligger nu på 21.3 mt, som är 8 mt högre än normalt. I veckan importerade EU också nästan 1 mt från Ukraina (utan tull).

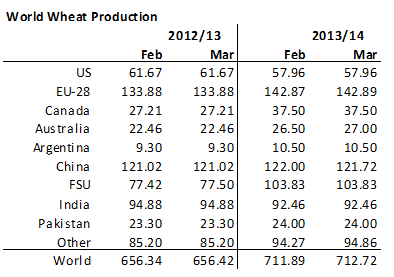

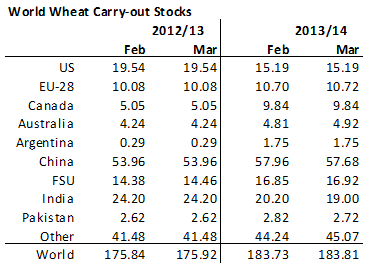

I måndags publicerade USDA som bekant sin WASDE-rapport för 2013/2014. Det mesta är redan skördat sedan länge, men USDA gjorde mindre justeringar, där de gick över till att använda respektive lands officiella produktionsuppgifter. De justerade dock upp skörden i Australien och därför blev det en höjning på global basis från 711.89 mt till 712.72 mt.

Utgående lager justerades upp pga den högre produktionen, från 183.73 mt till 183.81 mt. I termer av antal dagars konsumtion blev det en förändring från 78.34 till 78.03, eftersom konsumtionen faktiskt stiger. Priset på vete föll direkt efter rapporten och det berodde nog inte på att lager i förhållande till konsumtionstakt sjönk, utan på att rapporten gav ett ögonblick av klarhet när det mesta är osäkert.

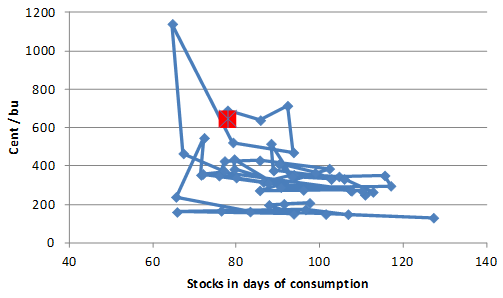

Om vi tittar på relationen mellan utgående lager och pris, ser vi ingen avvikelse med veckans siffror från vad som är normalt i förhållandet dem emellan de senaste åren. Prisuppgången efter måndagens rapport har dock gjort att vetet blivit något ”dyrt”.

WASDE rapporten handlade inte om den kommande skörden, utan om förra året. Vi vet från Outlook Forum i slutet av februari att USDA väntar sig att det ska finnas gott om majs och sojabönor och att priserna på dessa väntas bli väsentligt lägre under 2014/15 än de var under 2013/14. Nästa anhalt är kvartalsrapporten om lagren i USA och planerad sådd areal den 31 mars.

Om en vecka, innan den 31 mars, börjar den normala rapporteringen av ”crop condition” i USA från USDA och då får marknaden lite mer att handla på.

Vi noterar också att ENSO-prognosen nu pekar på ett El Niño när våren börjar i Australien. El Niño skapar torka i Australien. Ensembleprognoserna har successivt rört sig allt mer mot ett El Niño de senaste månaderna och nu är det vad modellerna förutspår, vilket leder till väsentligt lägre skörd av vete i Australien.

Från att ha varit neutrala och en kort tid av uppgången haft köp, är vi neutrala igen. Det är möjligt att det kommer en kortsiktig rekyl nu, vilket talar för en kort position, men utvecklingen i Ukraina och framförallt västvärldens svar på söndagens folkomröstning på Rysslands initiativ i södra Ukraina är svårt överblicka. Vi tror att det är säkrast att fortsätta att inte ha en position när externa faktorer styr på det sättet.

Maltkorn

Maltkornsterminerna har blivit allt mindre handlade. För några år sedan gick det att handla 1000 tons ordrar utan större problem. Det skulle det nog inte göra idag. Marknaden är illikvid och det är nog huvudförklaringen till att maltkornsterminen för novemberleverans föll med 10 euro till 216.50 Euro per ton samma vecka som vetepriset rusade till 216.50 Euro per ton.

Majs

Decemberkontraktet på majs stängde i fredags på oförändrat pris jämfört med fredagen innan. Det finns ett tekniskt motstånd på den här nivån. Marknaden står just nu och väger mellan en fortsatt rekyl nedåt eller ett nytt test av motståndet.

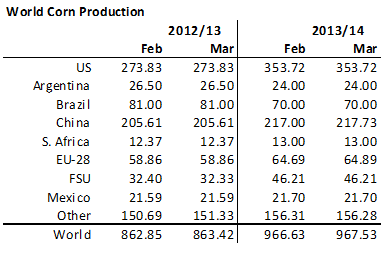

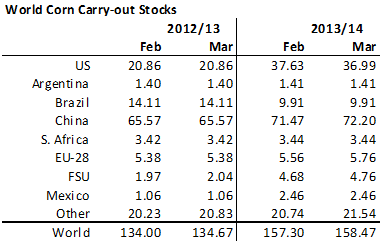

USDA höjde i sin WASDE-rapport i måndags estimerad skörd i Kina med 0.73 mt därför att det är Kinas officiella produktion. Det innebär att global produktion justeras upp. USDA gjorde ingen justering av väntad skörd i Brasilien utan låg kvar på 70 mt. CONAB publicerade i veckan en prognos på 75.2 mt. Det är inte orimligt att tro mer på den, i synnerhet inte nu när nederbörden verkar återvända till landet. CONAB väntar sig en högre skörd av majs i andra-skörden.

USDA höjde utgående lager för 2012/13 med 0.67 mt och detta tillsammans med högre produktion i Kina leder till drygt 1 mt högre utgående lager.

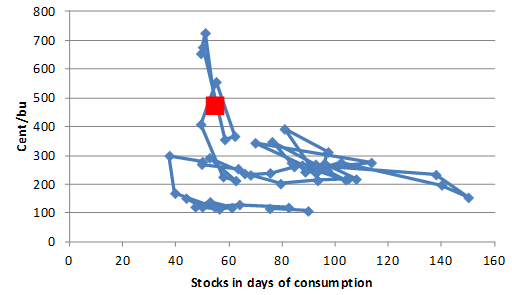

Nedan ser vi pris i förhållande till lager. Varje punkt är ett års relation mellan pris och lager sedan början av 60-talet. Priset ser inte ut att avvika från vad man kunnat vänta sig vid den här lagernivån. Om lagernivån höjs i och med årets skörd, kan man vänta sig ett pris ner mot 400 cent.

Det rapporterades i veckan att skörden på Krim av majs kommer att bli nästan 1 mt lägre än beräknat. Praktiskt taget hela skörden går om intet, eftersom det saknas drivmedel, gödsel och utsäde. Om EU:s och USA:s svar på den ryska omröstningen i Ukraina vet vi ännu inte och inte vad det innebär för Ukrainas och Rysslands möjligheter att odla och exportera spannmål i år.

Det ryktas att Kina återigen har nekat laster av DDG från USA, vilket påverkar majspriset negativt.

Vi fortsätter med förra veckans neutrala rekommendation.

Sojabönor

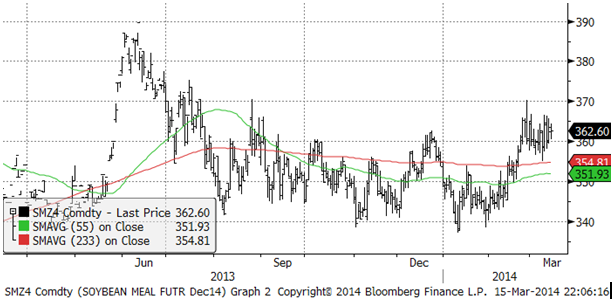

Sojabönorna backade med 7% i veckan som gick (novemberkontraktet), under ledning av sojaoljan. Sojamjölet steg i pris för gammal skörd, men var oförändrat för ny skörd.

Sojamjölet rörde sig mycket i pris under veckan, men Novemberkontraktet stängde på oförändrad prisnivå. Priset ligger över det prisintervall som har varit rådande sedan september. Den övre gränsen för intervallet, alltså ca 360 dollar, verkar nu som en teknisk stödnivå.

Sojaoljan sjönk med 7% i pris för ny skörd (december) och föll därmed i pris för andra veckan i rad, efter att ha stigit i hela februari. Tekniskt stöd finns först på 40 cent per pund.

Palmoljan i Malaysia som varit det stora samtalsämnet den senaste månaden, har vänt ner och det ganska kraftfullt. Det kan bli en kraftig rekyl nedåt.

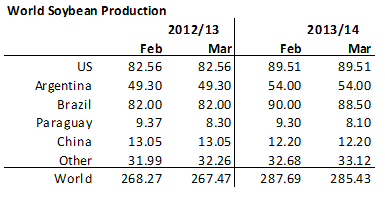

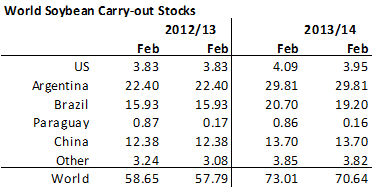

USDA sänkte i måndagens WASDE-rapport estimerad skörd i Brasilien med 1.5 mt. Marknaden blev lättade av att de stannade med en så liten sänkning, men den kan förefalla något liten. Oil World sänkte estimatet med 7 mt – och det skrämde marknaden.

Utgående lager sänktes också med 2 mt, främst för Brasilien och det spelar därför mindre roll för utbudet, eftersom Brasilien ändå kommer att ha mycket att exportera.

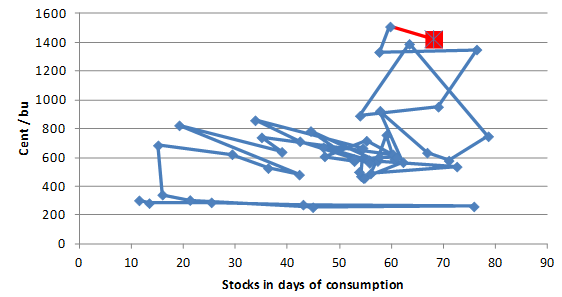

Pris i förhållande till lager säger inte så mycket. Sojabönor har haft en otydlig relation mellan pris och lager de senaste åren och fortsätter att vara otydlig.

Medan priset för vegetabiliska oljor ser ut att kunna falla från fredagens nivå, är det möjligt att sojamjölet fortsätter upp. Om de två sojaprodukterna fortsätter att gå åt olika håll är det inte klart hur priset på sojabönor ska utvecklas. Tekniskt ser sojabönorna ut att kunna bryta ner för ny skörd, så vi fortsätter med säljrekommendation.

Raps

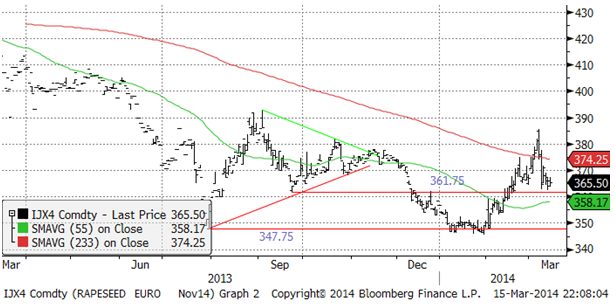

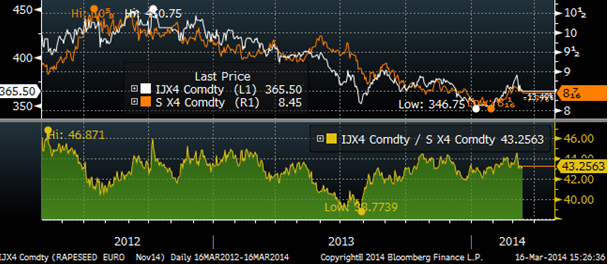

Rapspriset föll kraftigt efter att marknaden noterade en ”key reversal day” den 7 mars. Prisnedgången fick stöd vid den gamla tekniska nivån 361.75. Det återstår att se om den bryts och priset fortsätter att falla, men det skulle inte förvåna om detta händer. Två faktorer talar för detta: För det första ett närmande mellan priset för kandensisk canola och för det andra en väntad svag marknad för sojabönor (se ovan).

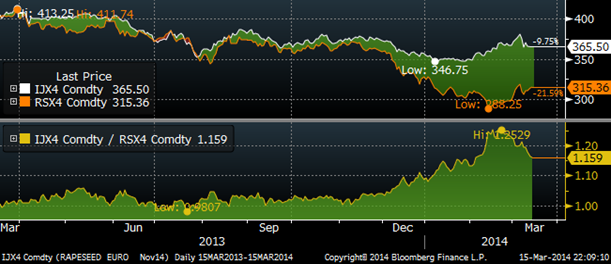

Kanada har nu ”tinat” och det har fått priset på canola att stiga från 388.25 till 315.36 euro per ton (omräknat från CAD). Vi tror att den här ”spreaden” kommer att fortsätta att gå ihop med en ytterligare potential på minst 10% från 15.9% till 5.9% skillnad. Det har den senaste månaden mestadels skett genom att canola-kontraktet för november stigit i pris, men nu senast även genom att rapsfröterminen fallit i pris.

Nedanför ser vi kvoten mellan rapsfrö (november) och sojabönor (november, omräknat till euro). Vi ser att priserna hänger ihop och sällan avviker mycket från sin relation. Den senaste tiden har raps varit historiskt dyrt och är det till viss del fortfarande, trots att de fallit mer än sojabönorna.

Vi fortsätter med säljrekommendation på raps.

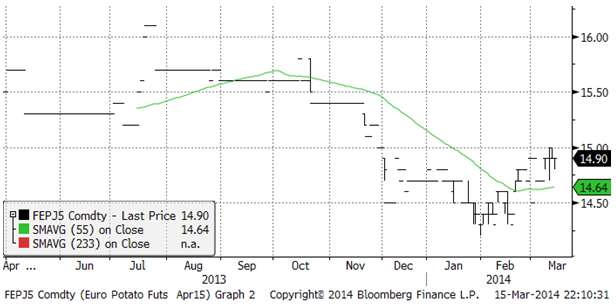

Potatis

Potatis för leverans i april nästa år steg 20 eurocent till 14.90. Det låga priset i januari – februari kan ha avskräckt från odling, med högre pris som konsekvens.

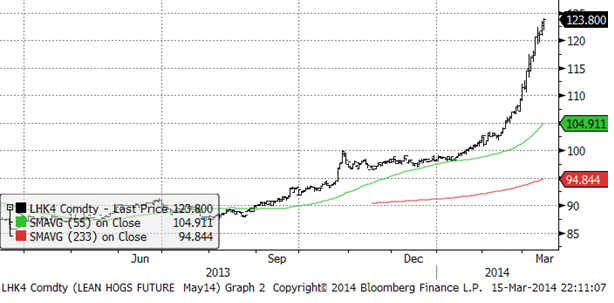

Gris

Lean hogs fortsatte sitt ”bull run” och steg från 117.75 förra veckan till 123.8 cent i fredags.

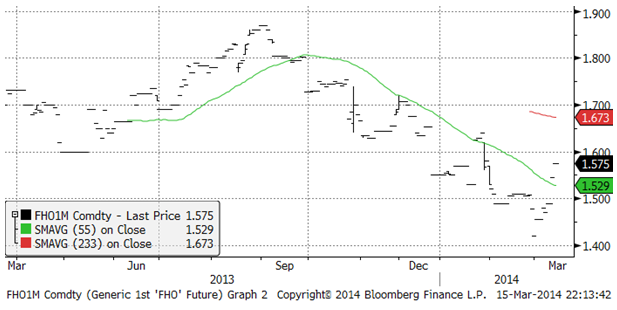

Spotkontraktet på EUREX Hogs har börjat svara på prisuppgången i USA. Grispriset är så lågt i Europa jämfört med i USA att Europa bör kunna ta alla exportordrar förutom till Ryssland. Priset stängde förra veckan på 1.47 euro per kilo och i fredags på 1.575.

Mjölk

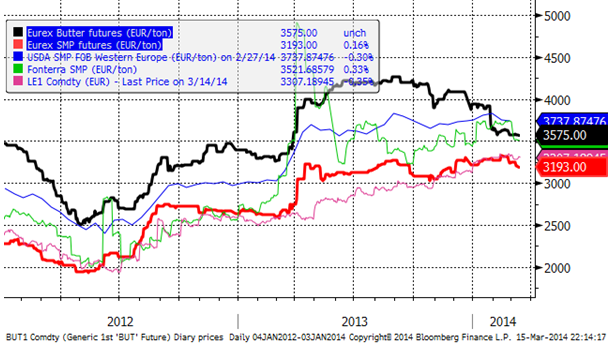

Smörterminerna på Eurex stängde oförändrat på veckan på 3575 Euro per ton i fredags. SMP-terminen för leverans i mars sjönk från 3243 Euro per ton till 3193 Euro. Sammantaget innebär det en liten prisnedgång på mjölkråvara (smör + SMP).

I diagrammet nedan ser vi att såväl frontmånadskontraktet på SMP på Eurex (röd) som smör (svart) sjunkit. Fonterra (grön) är ungefär på samma nivå som förr veckan och terminer på SMP i USA är något högre – för ovanlighetsskull något högre än på EUREX, omräknat till Euro per ton.

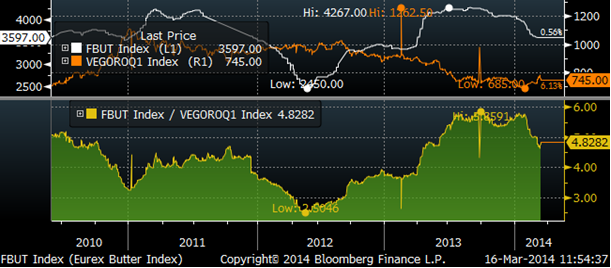

Priset på smör har den senaste tiden fallit något snabbare än prisfallet på vegetabiliskt fett. Den senaste tiden har priset gått upp på vegetabiliskt fett – orsakat bland annat av prisuppgången på palmolja. Nedanför ser vi relationen mellan Eurex smör-index i Euro per ton och UkrAgroConsults nontering på rapsolja FOB Rotterdam, också i Euro per ton. Vi ser att priset på smör nådde en rekordhög premie över rapsolja strax efter sommaren förra året. Smör var då nästan 6 gånger dyrare än rapsolja. Sedan dess har priset på både smör och rapsolja fallit, men smöret har fallit mer och är nu ”bara” 4.8 gånger dyrare än rapsolja. Även det är en historiskt mycket hög premie för smör. Smöret var som billigast i relation till rapsoljan i april 2012 när den bara var 2.5 gånger dyrare.

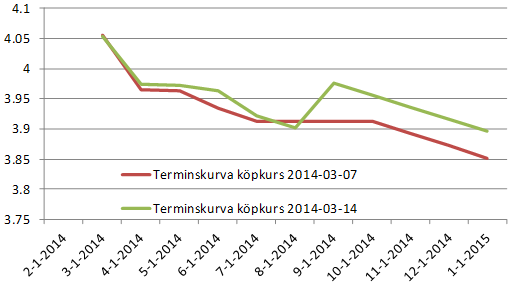

Nedan ser vi terminspriserna man får i svenska kronor från terminspriserna på SMP och smör på Eurex, omräknat till kronor per kilo mjölkråvara. Notera att hela den här prisnivån alltid ska ligga över avräkningspriset på mjölkråvara med ca 50 öre, som är en uppskattning av kostnaden för att förädla mjölkråvara till SMP och smör. Fram till och med juli finns regelmässigt priser på Eurex. Därefter är det mina estimat om var jag tror en köpkurs är. Det finns en köporder på smör i oktoberkontraktet (men ingen säljorder) som ligger i nivå med augusti månads säljsida. Den ordern och det priset som alltså ligger exceptionellt högt, drar upp terminskurvan. Förmodligen är det en köpare som verkligen vill köpa och därför bjuder på en nivå där säljsidan ”borde” ligga. Om ordern finns kvar i veckan som kommer kan det vara ett tillfälle att sälja just oktober månads produktion av mjölk (5 ton som kontraktet lyder på är smörinnehållet i 100 ton mjölkråvara).

Återkomsten till torrt väder i Kalifornien (en viktig mjölkproducent i USA) gör att det återigen finns farhågor för utbudssidan i USA. USA skördar också stora framgångar i exporten av ost till Kina. Enligt amerikanska Dairy Export Council ökade exporten av cheddar-ost med 46% i januari jämfört med förra året. Exporten av ost till Kina fördubblades. USA har kunnat öka ostexporten när Nya Zeeland varit inriktat på att förse sina exportmarknader med pulver, verkar det som.

Som vi såg i början av det här veckobrevet är det hög sannolikhet för att det blir ett El Niño till hösten. Det innebär att det blir torrt i Nya Zeeland och då kan priserna gå upp rejält, framförallt på pulver i höst. Vi vet dock inte till hur stor del detta redan ligger i priset.

Vi tycker att dagens nivå på terminer på mjölk är en bra nivå för prissäkring i ett längre perspektiv.

Socker

Maj-kontraktet på råsocker på ICE i New York föll med 4%. Det är faktiskt den sämsta månaden det senaste året. Bakgrunden är att det verkar som om torkan i Brasilien håller på att ta slut. De första tio dagarna regnade det mer än dubbelt så mycket som i slutet av februari i São Paulo. Två tredjedelar av delstaten, som är den största producenten av sockerrör i Brasilien, fick 80 mm nederbörd. Som vi sett av prognosbilden under rubriken globalt odlingsväder, väntas de kommande två veckorna ge ytterligare regn över till långt över det normala.

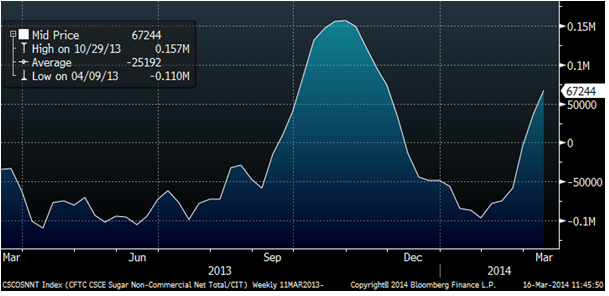

I veckan som slutade den 4 mars hade enligt CFTC kategorin ”Non-Commercials”, dvs hedgfonder och spekulanter, trefaldigat sin köpta position i terminer.

I den senaste ”Commitment of Traders” rapporten från US Commodity Futures Trading Commission (CFTC) ser vi att spekulanter har köpt terminskontrakt stadigt. Snart finns ingen kvar som vill köpa.

Vi fortsätter att ha neutral vy på sockerpriset.

Gödsel

Urea-priset, FOB Yuzny, ligger kvar på låg nivå vid 310 dollar per ton.

Analyser på kaffe och kakao finns i SEBs råvarubrev.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys3 veckor sedan

Analys3 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards