Analys

SEB Jordbruksprodukter, 16 juni 2014

Junirapporten från USDA bjuder normalt sett inte på stora förändringar i estimaten. Eftersom det är så nära Stocks & Plantingsrapporten den 30 juni, brukar USDA hålla fast vid de arealestimaten från mars månad för USA. Inte heller yield brukar ändras.

Junirapporten från USDA bjuder normalt sett inte på stora förändringar i estimaten. Eftersom det är så nära Stocks & Plantingsrapporten den 30 juni, brukar USDA hålla fast vid de arealestimaten från mars månad för USA. Inte heller yield brukar ändras.

Där USDA gjorde förändringar var det för att ta hänsyn till det gynnsamma vädret i Europa och i fd Sovjet. Detta hade effekten ”mer av samma sak” på marknaden för spannmål, som fortsatte i sin fallande pristrend.

Oljeväxterna som soja och raps studsade dock upp igen. Det är tydligt att det finns ett stort köpintresse från Asien.

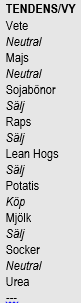

Vete och majs har nu fallit så mycket och är så nära sina tekniska stöd att vi väljer att gå över till neutral rekommendation. Vi behåller dock fortfarande säljrekommendation på sojabönor och raps.

Det här blir det sista veckobrevet på fem veckor och vi återkommer i mitten – slutet av juli med nästa.

Odlingsväder

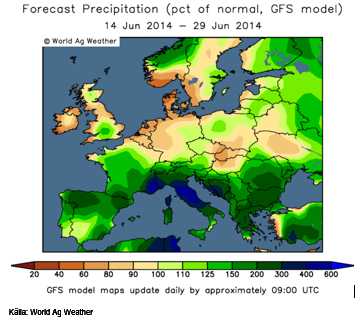

Europa håller på att torka upp inför skörden, vilket vi ser av prognosbilden för avvikelsen från normal nederbörd under perioden 14 juni – 29 juni nedan.

Det myckna regnandet i Europa tidigare under våren har varit vad man kunnat vänta sig av El Niño-förhållanden, men det allt torrare vädret är inte förenligt med El Niño. Vi har också sett ENSO-modellerna öka i sannolikhet för El Niño, till att åtminstone för Australiens meteorologiska byrå i den senaste rapporten från början av juni, visa helt neutrala förhållanden åtminstone fram till resten av året. På samma sätt har vi sett monsunen i Indien börja sent, i linje med vad man kan förvänta sig av en El Niño. Det sägs att Indien har förberett sig på en dålig monsun, torka och lägre skörd. Förberedelsen innebär att man byggt lager. Om det nu inte blir någon torka, utan ett mer normalt år, är lagren byggda i onödan. Omsvängningen kan ge en extra skjuts nedåt i priset. Det kommer att visa sig successivt under sommaren om El Niño verkligen uteblir.

Det torrare vädret har fått priset på potatis att vända uppåt – kraftigt. Även där är det viktigt att hålla koll på utvecklingen. Även mjölkpriset kan påverkas, eftersom lägre nederbörd i mjölkbältet kan påverka produktionen av grovfoder.

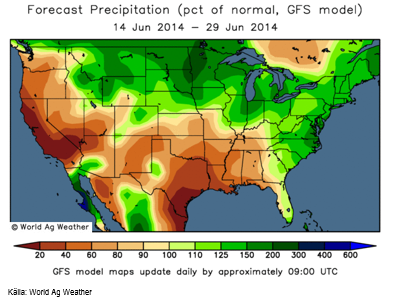

I USA har förra veckans 14-dagarsprognos slagit om till torr igen för Texas, Oklahoma och Texas. Det passar faktiskt ganska bra, eftersom det är dags att skörda där. Det är fortfarande mer nederbörd än normalt i majsbältet.

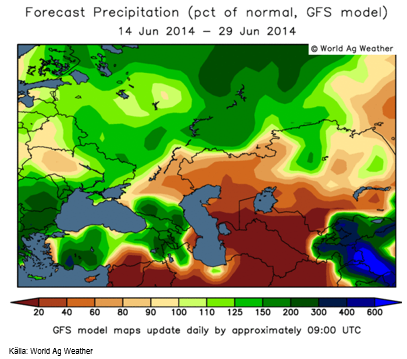

Enligt två-veckorsprognosen är det relativt torrt i västra Ukraina, medan det regnar mer än normalt i Rysslands jordbruksområden.

I Indien har nederbörden börjat i de norra delstaterna, medan det fortfarande är torrt i den södra delen av landet. Monsunen har hittills gett i stort sett hälften av normal nederbörd. I Kina är det återigen lite blötare. Veteskörden är avklarad i landet. Nederbörden har återkommit till Australien.

Välkommen till oss på Borgeby Fältdagar

I år arrangeras Borgeby Fältdagar 25-26 juni och vi på SEB Råvaror kommer att finnas på plats i monter A135 tillsammans med våra kollegor från kontorsverksamheten och SEB Skog- och Lantbruk.

Vi ser fram emot att träffa er som planerar att besöka mässan!

Läs mer om Borgeby Fältdagar här www.borgebyfaltdagar.se

Vete

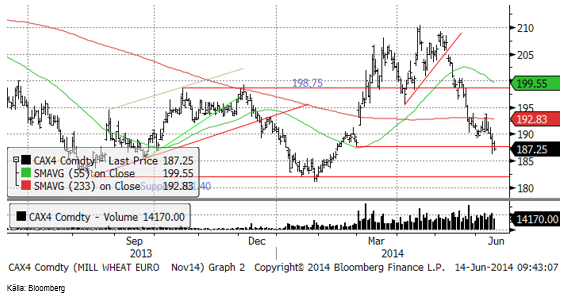

Matifvetet fortsatte började veckan med att rekylera nästan ända upp till 195 euro, därefter fortsatte prisfallet, som väntat. Nedgången fick mer bränsle av WASDE-rapporten i onsdags kväll. Det tekniska stödet vid 187 euro passerades. Nästa tekniska stödnivå är 182.40 euro, som är kontraktslägsta för novemberkontraktet.

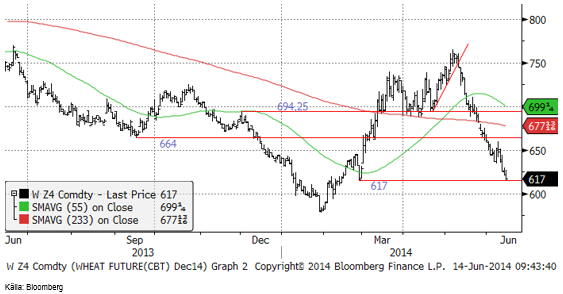

Chicagovetet (december), stängde i fredags exakt på den tekniska stödnivån 617 cent. Vid en sådan nivå kan det bli en rekyl uppåt, och det skulle inte förvåna om detta inträffar.

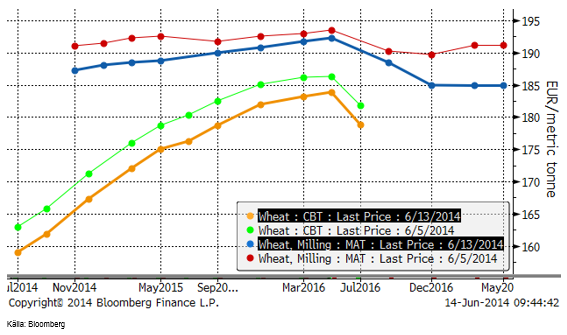

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan. Även Matif har nu contango längs kurvan fram till skörd 2016. Det hör verkligen till ovanligheterna.

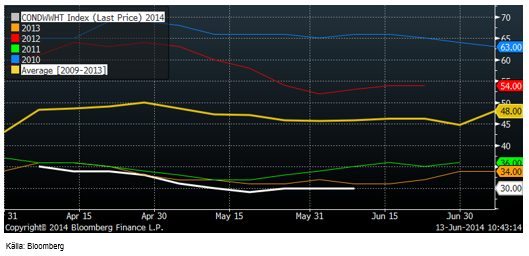

Andelen av USA:s höstvete i ”good/excellent condition” låg i förra måndagens rapport kvar på 30%. Detta är långt under genomsnittet för 2009-13 på drygt 45%, men 1% lägre än förra året.

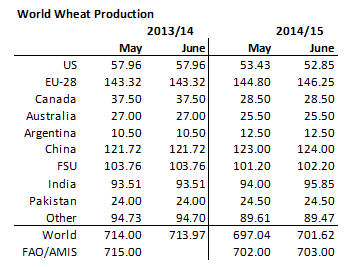

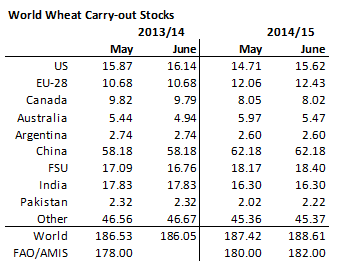

USDA höjde global produktion med 4.6 mt i juni månads WASDE-rapport. Det är en större höjning än vad FAO/AMIS gjorde förra veckan. USDA ökar estimatet för veteproduktionen i EU med 1.5 mt, i Kina med 1 mt och i fd Sovjetunionen med 1 mt. En liten minskning gjordes för produktionen i USA. Sänkningen var helt beroende på ett lägre avkastningsestimet. Skörden per acre sänktes från 42.7 till 42.3 bushels. Arealen hölls oförändrad på samma nivå som angavs vid Prospective Plantingsrapporten den 31 mars.

Utgående lager höjdes med 1.2 mt, som en följd av högre produktion. Globala utgående lager för 2013/14 sänktes. Lagren vid slutet av 2014/15 höjdes framförallt i USA. Det är förmodligen en korrekt återspegling av det faktum att bade EU och fd Sovjet ökar sin exportpotential i år. Amerikansk export får större konkurrens. EU kommer förmodligen att gå om USA som världen största exportör av vete i år.

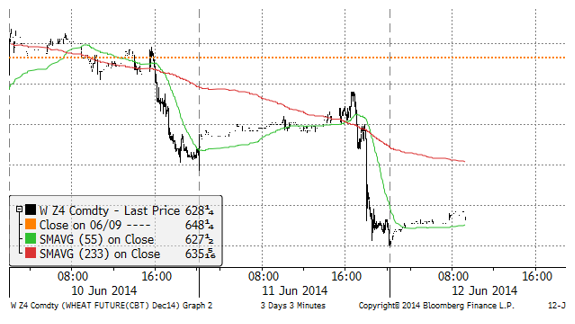

Prisreaktionen I WZ4 var omedelbar och negative, som vi ser i kursdiagrammet nedan som sträcker sig över tre dagars handel.

I torsdags presenterade Egyptens GASC resultatet av vad som förmodligen var den sista tendern för gammal skörd. Olika uppgifter har cirkulerat i marknaden, men GASC:s hemsida säger att GASC för leverans 15 – 31 juli köpt: 60 kt ryskt vete till 263.1 dollar C&F, 60 kt rumänskt vete till 258.77 dollar C&F och ytterligare 60 kt rumänskt vete till 264.52 dollar C&F, alltså totalt 180 kt till i genomsnitt 262.13 dollar. För en månad sedan köpte de ukrainskt vete för 302.52 dollar, så det är nog förståeligt att de passar på nu.

USDA angav Kinas veteimport till 3 mt 2014/15. En enkätundersökning bland marknadsbedömare publicerad av Bloomberg, ger samma bild. Från import-året som började den 1 juni och slutar sista maj nästa år, väntas Kinas import av vete uppgå till 3.5 mt, jämfört med 7 mt under det år som slutade den sista maj i år. Anledningen är att Kinas egen produktion av vete av samma källor väntas uppgå till 122.6 mt (+0.8 mt). Per den 10 juni hade Kina redan skördat 73% av den sådda arealen, enligt kinas jordbruksdepartement.

USDA angav skörden till 124 mt, som vi sett ovan. En anledning till lägre efterfrågan på vete är att Kina har upp emot 100 mt majs i lager, ungefär 50% av den årliga konsumtionen.

Det ser ut att kunna bli gott om vete i världen från och med skörden. Dels ökar utbudet och dels har köpare redan köpt extra mycket för sina lager.

ABARE i Australien justerade ner sin skördeprognos 0.2 mt till 24.6 mt.

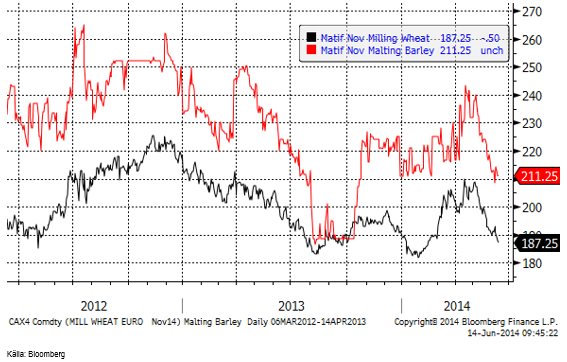

Maltkorn

Maltkornsterminen för leverans i november har fortsatt ner, men inte lika mycket som vetet. Skillnaden mellan maltkorn och vete har nu ökat till 23 euro, från förra veckans låga 15 euro.

Det franska jordbruksdepartementet estimerade i tisdags att skörden av höstkorn stiger med 8.2% från förra året till 7.9 mt.

Majs

Decemberkontraktet på majs föll i torsdags ner mot den tekniska stödnivån som angavs att bottennoteringen i januari. Det är naturligt att det finns köpare där. Priset vände upp och stängde i fredags nära dagshögsta på 447.5 cent. Det är möjligt att vi får se lite ”sidledes” rörelse i kursdiagrammet nu.

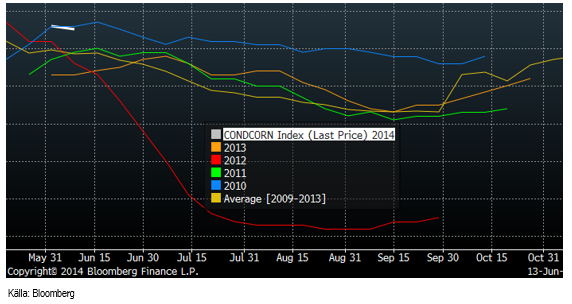

Sådden av majs i USA är klar sedan ett par veckor. Nu har crop condition börjat rapporteras för majs. 75% var i good/excellent condition per den 6 juni. Det är i princip på samma nivå som år 2010. Corn yield estimerades då som högst på 165 bushels per acre, men blev slutligen 152.8. 2010 var året då torkan slog till i juni och lämnade majsen mer eller mindre död på många fält. I den senaste WASDE-rapporten från i onsdags behöll USDA estimatet från Outlook Forum i februari på 165.3 bushels per acre. Än så länge är vädret så bra, att det som hände för fyra år sedan knappast kommer att ske.

Brasilen höjer estimatet för arealen av majs för den andra skörden från 8.71 mha i maj till 9.03 mha.

Veckans stora nyhet var dock WASDE-rapporten från USDA. Som nämnt ovan behöll USDA yield-estimatet från Outlook Forum i februari och areal-estimatet från Prospective Plantings-rapporten den 31 mars. Det estimatet var på 91.7 miljoner acre sått. USDA använder sedan den genomsnittliga skillnaden mellan sådd areal och skördad areal de senaste fem åren för att uppskatta den skördade arealen, som de alltså anger till 84.3 miljoner acre. Det var helt väntat att USDA skulle göra så här, eftersom resultatet av enkätundersökningen avseende sådd areal publiceras av USDA den 30 juni klockan 18. En förändring av areal nu, skulle vara en slags spekulation i den rapporten.

Vi kan dock se att sådden gjordes i ”OK” tid och att vädret har varit utmärkt för majsen i USA. Såvitt vi kan förstå kan därför sådd areal – och skördad areal vara större än marknaden väntat sig. Det finns också skäl att tro att yielden kan vara så hög som USDA har estimerat den till. Den är väsentligt högre än ”trend yield”, men vädret har hittills varit så bra att den skulle kunna nå den nivån.

Vädret har också varit utmärkt i EU och i detta fall, när USDA inte haft händerna bakbundna av egna kommande data, har man höjt EU:s skörd med 1 mt. För fd Sovjetstaterna har USDA noterat att lantbrukarna använt ett modernare utsäde i större utsträckning än man tidigare räknat med, vilket ger en högre skörd. De höjer produktionen i ”FSU” med 2 mt. Det finns antagligen mer att vänta vad gäller uppjusteringar, då andra källor säger att produktionen i Ukraina utvecklats mycket bättre än vad förväntningarna låg på i våras.

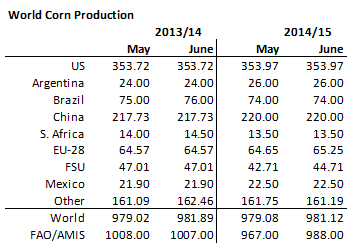

På global basis justeras produktionen upp från 979 mt till 981 mt. USDA justerade också upp produktionen förra året med nästan 3 mt, fördelat på Brasilien (+1 mt), Sydafrika (+0.5 mt) och Other med 1.5 mt. Detta påverkar naturligtvis utgående lager 2014/15 som vi ska se.

Utgående lager höjs med 1 mt; USDA räknar alltså med att konsumtionen av majs ökar rätt kraftigt i år, vilket följer av det lägre priset. Som vi har nämnt ovan, finns det fortfarande potential för successiva höjningar av utgående lager, först i nästa WASDE rapport pga en uppjustering av USA och även kanske vad gäller EU.

Prisreaktionen på rapporten i CZ4 var omedelbart negativ.

Enligt USDA har Kina 77 mt majs i carry-out-lager den sista augusti i år. Enligt Wanda Futures i Peking uppgår lagren just nu till 100 mt, vilket är halva årsbehovet.

I fredags rapporterade Informa Economics att de tror att sådd areal av majs uppgår till 91.58 miljoner acres. USDA har den sedan Prospective Plantings på 91.7.

Sojabönor

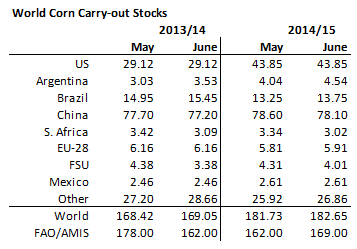

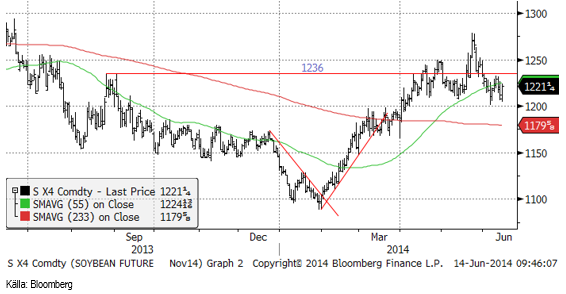

Priset på sojabönor har tenderat att handlas ner på dagen och handlas upp igen på kvällen / natten. Marknaden verkar ha ett bra stöd vid 1200 cent. Skulle det brytas, finns nästa stöd vid 1150 och under det, vid 1100 cent.

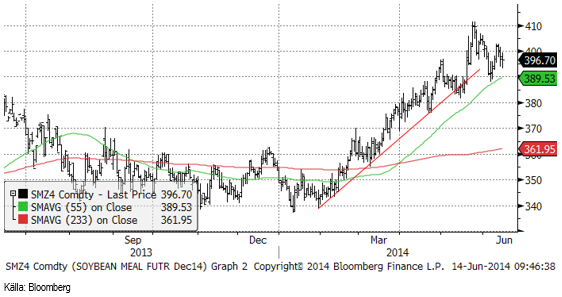

Priset på sojamjöl står och väger mellan 390 och 400 dollar. Säljare har blivit allt mer ivriga. Ett tecken på det är att veckans initiala uppgång stannade vid drygt 400 dollar, på en lägre nivå än toppen på drygt 410 dollar. Förra veckan fann marknaden stöd vid 390 dollar. WASDE-rapporten var något negativ för sojabönornas del, och det gav en nedgång i priset på sojamjöl under torsdagen och fredagen. Möjligen ska marknaden göra ett nytt test på nedsidan vid 390 dollar nu.

Sojaoljan visar (liksom smörpriset) styrka från låg nivå. Prisnedgången från rekyltoppen i mars nådde nu i juni inte ända ner till botten från januari. Fredagens handel var ovanligt stark. Kanske håller sojaoljan på att etablera en botten.

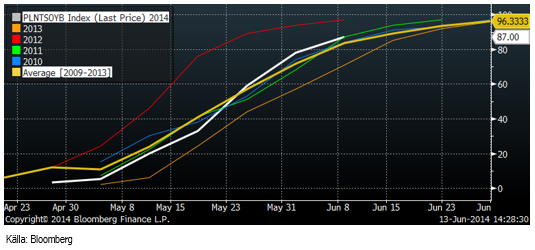

Sådden av sojabönor har kommit till 87% (förra veckan 78%) sått. Därmed är sådden pratiskt taget klar och detta något tidigare än ”normalt”.

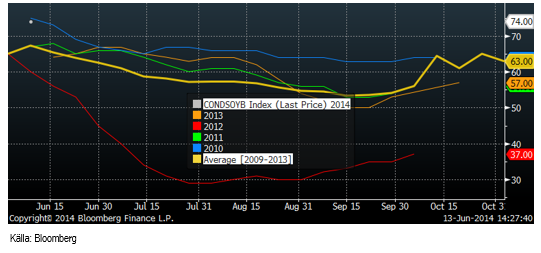

Crop condition började rapporteras i måndags och den börjar på extremt höga 74% i good / excellent condition. Det är bara 1% lägre än det var vid första rapporteringstillfället år 2010.

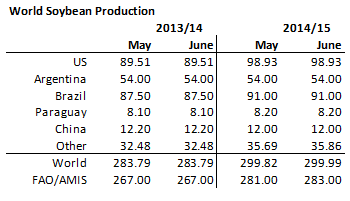

Precis som för majs och av samma skäl, ändrade USDA inte sina estimate i WASDE-rapporten avseende yield och areal. Yield-estimatet på 45.2 bushels per acre ligger kvar på samma nivå som meddelades först vid Outlook Forum i februari. Arealen är densamma som rapporterades vid Prospective Plantings den 31 mars, 80.5 miljoner acres (skördat). Med så lite förändringar, och med Brasiliens skörd pratiskt taget klar, var det en rätt ointressant rapport för sojabönor.

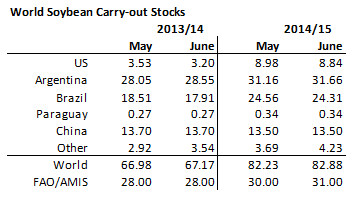

USDA höjde ”crushing” i USA, vilket innebar att utgående lager sänktes lite för USA. I övrigt gjordes små förändringar, som ändå sammantaget innebar 0.5 mt högre utgående lager 2014/15, delvis beroende på att utgående lager för 2013/14 justerades upp med ett par hundra tusen ton. Förmodligen kommer det att komma mer höjningar av utgående lager i kommande WASDE-rapporter.

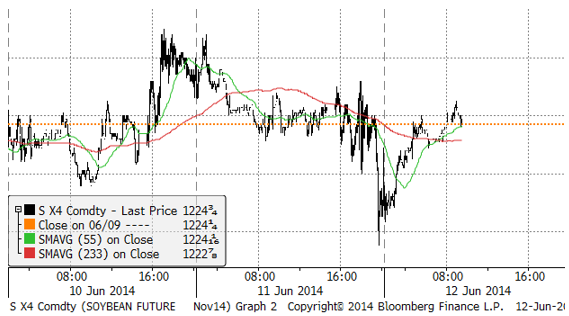

Prisreaktionen i SX4 var omedelbart negativ. Under natten som följde, under asiatisk handelstid, återhämtades hela den initiala nedgången, vilket gav handlare i ”västvärlden” ett nytt sälj tillfälle. De sålde ner kontraktet hela vägen igen.

Informa Economics estimerade i en rapport i fredags att sådd areal av sojabönor i USA uppgår till 81.8 miljoner acres. Informa sänker alltså sitt estimat från 82 miljoner acres, närmare USDA:s Prospective Plantingsrapport som angav 81.5 miljoner acres.

CONAB sänkte produktionsestimatet i Brasilien till 86 mt (86.6 mt tidigare). USDA låg som vi såg kvar på 87.5 mt.

Såväl areal som yield kan vara högre än vad USDA har räknat med, såsom vädret och priset har utvecklat sig. Plantingsrapporten den 30 juni blir extra intressant av den anledningen, liksom att följa väderutvecklingen under sommaren.

Raps

Novemberkontraktet på Matif handlades upp från den starka stödnivån vid 348 euro. Sent i fredags såldes marknaden dock på ordentligt. Det franska jordbruksdepartementet estimerade i tisdags att skörden av raps stiger med 18.8% från förra året till 5.2 mt. Detta och andra tecken på att det blir en riktigt stor skörd av raps i år i EU tynger marknaden.

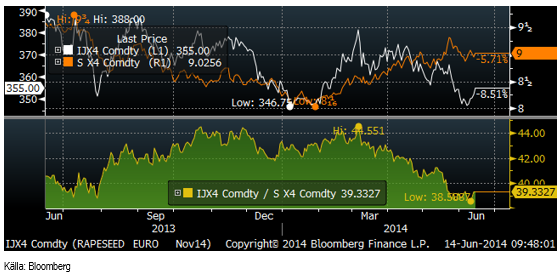

En faktor som ger stöd för rapspriset är att det fallit ganska kraftigt i förhållande till sojabönorna. Nedan ser vi kvoten mellan novemberkontraktet på rapsfrö på Matif och novemberkontraktet på sojabönor på CME, omräknat till euro. Vi ser att kvoten ligger mycket lägre än tidigare. För att rapspriset ska gå mycket lägre, måste sojabönorna också (börja) gå ner i pris.

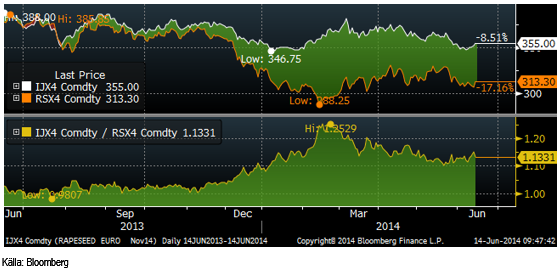

Skillnaden mellan kanadensisk canola i eurotermer och Matifs rapskontrakt (båda för novemberleverans) är på ungefär samma nivå som den varit den senaste månaden. Det verkar inte som om spreaden vill gå ihop längre.

Vi fortsätter med sälj på rapsfrö.

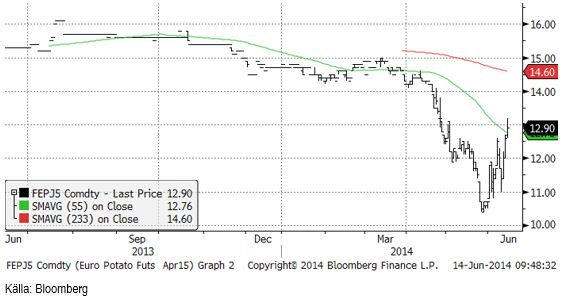

Potatis

Efter att ha varit nere på nästan 10 euro per deciton har marknaden återhämtat sig betydligt. Detta hänger ihop med den mycket torrare väderleksprognosen för norra Europa. Prisuppgången bör kunna fortsätta till mellan 14 och 15 euro, där det finns ett tekniskt motstånd – säkerligen en nivå som lantbrukare gärna skulle vilja säkra priset på efter vårens skräckresa ner mot 10 euro.

Vi får se hur vädret fortsätter att utveckla sig i norra Europa under sommaren. Om det fortsätter att bli allt torrare, finns möjligheten att få en rejäl uppgång i priset.

Sedan i tisdags kan man den som inte själv har potatis investera i varan på Stockholmsbörsen via SEB:s certifikat ”POTATIS S”, som följer aprilkontraktet 1 till 1.

Vi med reservation för det tekniska motståndet vid 14 – 15 euro, och med hänvisning till väderutvecklingen, får vi lov att vara försiktigt positiva till prisutvecklingen.

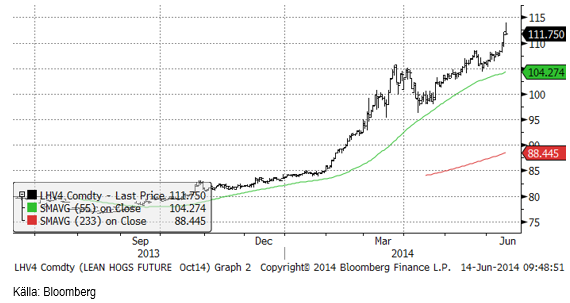

Gris

Hog slaughter-statistiken jag skrev om förra veckan angav tonen i handeln under hela veckan. Det slutade med riktigt fast handel, som dock vände på en femöring i fredags. Den typen av marknadsbeteende brukar inte vara ett gott tecken och det innebär att vi nog kan förvänta oss en rekyl tillbaka nedåt.

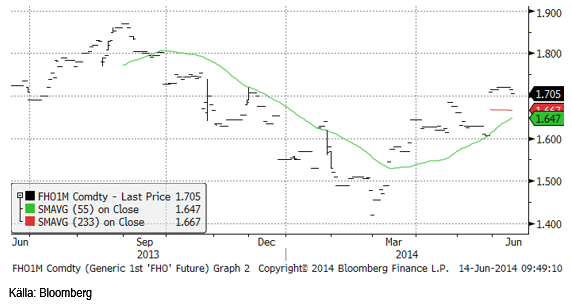

Spotkontraktet på EUREX Hogs fortsätter att hålla sig relativt högt. I fredags stängde marknaden på 1.705 euro per Kg. Sedan bottennoteringen i mars har priset gått upp med drygt 20%.

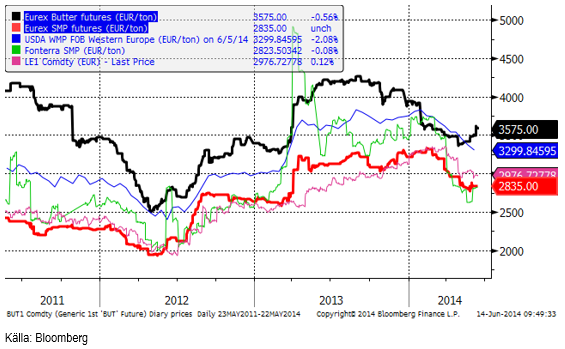

Mjölk

Priset på smörterminerna på Eurex fortsätter att återhämta sig efter det senaste årets ganska kraftiga prisfall på nästan 25% från topp till botten. Terminspriset på SMP ligger dock kvar, men så började prisfallet i SMP ungefär ett halvår efter prisfallet i smör. Priset på SMP har inte heller backat lika mycket som smörpriset.

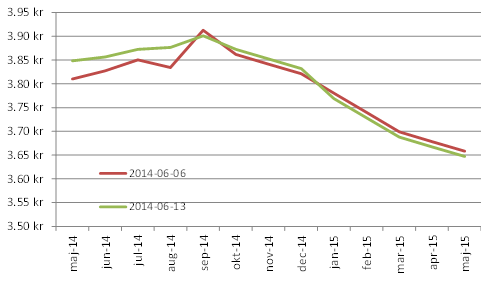

Terminspriser med löptid fram till september fortsatte upp ännu en vecka. De lägre terminspriserna, för nästa år är marginellt under förra veckans nivå. Uppgången skedde främst i början av veckan och föll tillbaka lite mot slutet av veckan.

Det har överlag varit lägre terminspriser ju längre löptiden är, så kallad backwardation. Det återspeglar en riskpremie i terminsmarknaden.

Socker

Det såg ut som om oktoberkontraktet på råsocker i New York, SBV4, skulle inleda en ny nedgångfas, men så vände marknaden upp i fredags vid den tekniska stödnivån 17.50 cent per pund, istället för att bryta igenom. Läger är fortfarande detsamma som det varit de senaste veckorna: priset rör sig inom ett prisintervall från 17.50 cent upp till 19 cent.

I brist på nyheter av avgörande slag, fortsätter vi med neutral rekommendation.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Sell the rally. Trump has become predictable in his unpredictability

Hesitant today. Brent jumped to an intraday high of $66.36/b yesterday after having touched an intraday low of $60.07/b on Monday as Indian and Chinese buyers cancelled some Russian oil purchases and instead redirected their purchases towards the Middle East due to the news US sanctions. Brent is falling back 0.4% this morning to $65.8/b.

It’s our strong view that the only sensible thing is to sell this rally. In all Trump’s unpredictability he has become increasingly predictable. Again and again he has rumbled about how he is going to be tough on Putin. Punish Putin if he won’t agree to peace in Ukraine. Recent rumbling was about the Tomahawk rockets which Trump threatened on 10 October and 12 October to sell/send to Ukraine. Then on 17 October he said that ”the U.S. didn’t want to give away weapons (Tomahawks) it needs”.

All of Trump’s threats towards Putin have been hot air. So far Trump’s threats have been all hot air and threats which later have evaporated after ”great talks with Putin”. After all these repetitions it is very hard to believe that this time will be any different. The new sanctions won’t take effect before 21. November. Trump has already said that: ”he was hoping that these new sanctions would be very short-lived in any case”. Come 21. November these new sanctions will either evaporate like all the other threats Trump has thrown at Putin before fading them. Or the sanctions will be postponed by another 4 weeks or 8 weeks with the appearance that Trump is even more angry with Putin. But so far Trump has done nothing that hurt Putin/Russia. We can’t imagine that this will be different. The only way forward in our view for a propre lasting peace in Ukraine is to turn Ukraine into defensive porcupine equipped with a stinging tail if need be.

China will likely stand up to Trump if new sanctions really materialize on 21 Nov. Just one country has really stood up to Trump in his tariff trade war this year: China. China has come of age and strength. I will no longer be bullied. Trump upped tariffs. China responded in kind. Trump cut China off from high-end computer chips. China put on the breaks on rare earth metals. China won’t be bullied any more and it has the power to stand up. Some Chinese state-owned companies like Sinopec have cancelled some of their Russian purchases. But China’s Foreign Ministry spokesperson Guo Jiakun has stated that China “oppose unilateral sanctions which lack a basis in international law and authorization of the UN Security Council”. Thus no one, not even the US shall unilaterally dictate China from whom they can buy oil or not. This is yet another opportunity for China to show its new strength and stand up to Trump in a show of force. Exactly how China choses to play this remains to be seen. But China won’t be bullied by over something as important as its oil purchases. So best guess here is that China will defy Trump on this. But probably China won’t need to make a bid deal over this. Firstly because these new sanctions will either evaporate as all the other threats or be postponed once we get to 21 November. Secondly because the sanctions are explicit towards US persons and companies but only ”may” be enforced versus non-US entities.

Sanctions is not a reduction in global supply of oil. Just some added layer of friction. Anyhow, the new sanctions won’t reduce the supply of Russian crude oil to the market. It will only increase the friction in the market with yet more need for the shadow fleet and ship to ship transfer of Russian oil to dodge the sanctions. If they materialize at all.

The jump in crude oil prices is probably due to redirections of crude purchases to the Mid-East and not because all speculators are now turned bullish. Has oil rallied because all speculators now suddenly have turned bullish? We don’t think so. Brent crude has probably jumped because some Indian and Chinese oil purchasers of have redirected their purchases from Russia towards the Mid-East just in case the sanctions really materializes on 21 November.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards