Analys

SEB Jordbruksprodukter, 1 december 2014

Vetepriset steg i veckan med fem procent på Matif och med fyra procent i Chicago, efter måndagens sänkning av crop condition i USA, och framförallt för att det ukrainska, ryska och vitryska höstvetet verkar ha stora problem.

Vetepriset steg i veckan med fem procent på Matif och med fyra procent i Chicago, efter måndagens sänkning av crop condition i USA, och framförallt för att det ukrainska, ryska och vitryska höstvetet verkar ha stora problem.

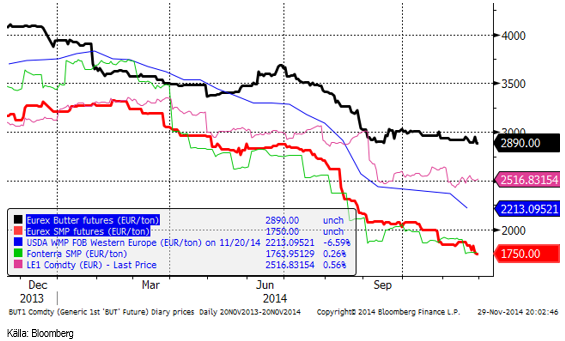

Terminer på smör och skummjölkspulver fortsätter att sjunka och handlas nu till 2.80 Kr / Kg omräknat till mjölkråvara. Arla annonserade i veckan ytterligare en sänkning av avräkningspriset och lägger sig enligt vad jag erfar på 2.82 Kr / Kg. Det innebär att Arla köper mjölk för 2.82, tillverkar smör och SMP som säljs för 2.80.

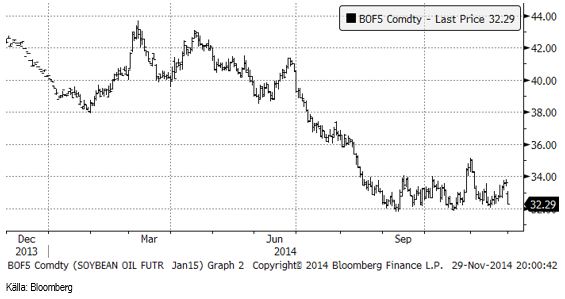

Det stora prisfallet på råolja efter OPEC:s besked att produktionen inte sänks, fick priset på socker via etanolkopplingen att falla kraftigt. Det fick även priset på sojaolja att falla kraftigt via biodieselkopplingen. Än så länge har marknaden inte handlat ner smörpriset pga prisfallet i vegetabilisk olja och hela effekten av prisfallet på råolja har troligen inte spridit sig fullt ut till jordbruksprodukterna som berörs.

Odlingsväder

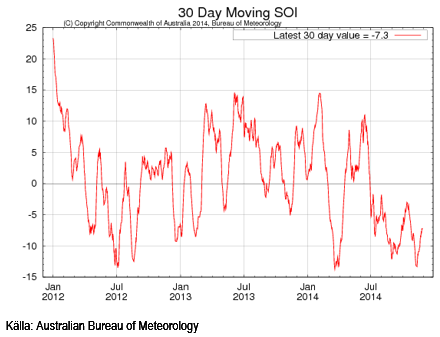

Southern Oscillation Index har sedan förra veckan gått från -10.9 till -7.3. Ett SOI under -8 kan indikera ett El Niño. I diagrammet nedan ser vi ett 30-dagars glidande medelvärde av SOI.

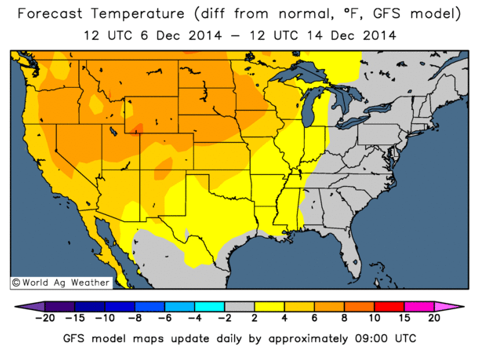

I USA väntas temperaturen stiga till ett par grader över normalt över hela kontinenten, utom längs östkusten som får normal temperatur. Regn väntas framförallt komma mer än normalt i Kalifornien och Sydvästern, medan ’corn belt’ blir torrare än normalt.

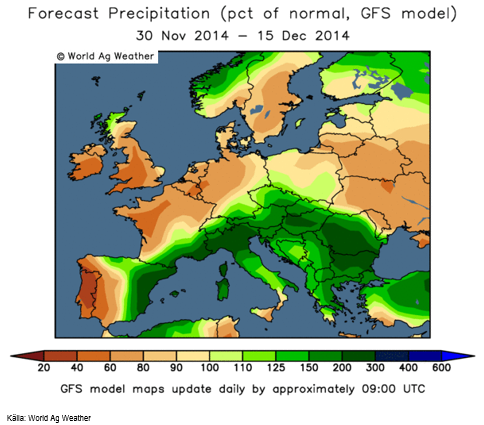

Europa väntas de närmaste dagarna ha kallare väder söder om Östersjön och i Baltikum och varmare än normalt i Medelhavsländerna. Om en vecka normaliseras temperaturen i hela Europa, men det blir ett par grader varmare än normalt i Sverige och Finland.

De kommande två veckorna blir samlad nederbörd över det normala i Medelhavsländerna, upp till tre gånger det normala. Även över Norges fjälltrakter faller mer nederbörd än normalt.. Sverige, Danmark, Tyskland, södra Finland, Polen, Baltikum, Frankrike och England får ner till 60% av normal nederbörd, vissa delar i Frankrike, England och Portugal ner till 40%.

Ryssland fortsätter att få ca 80% av normal nederbörd enligt den senaste GFS-modellens prognos. Temperaturen de närmaste dagarna blir ner till 15 grader under det normala. Avvikelsen från normal temperatur är störst i området vid Ukrainas sydöstra gräns och vidare diagonalt upp över Ryssland. Senare kommer varmare väder ner över Ryssland från Finland.

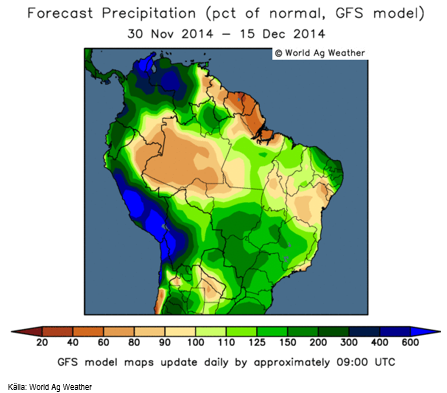

Nederbörden i Brasilien fortsätter att vara rikligare än normalt även den kommande tvåveckorsperioden. Det har nu regnat så länge och så väl att underskottet måste börja försvinna. I den senaste körningen med GFS-modellen ser vi också att även södra Brasilien och norra Argentina får mer regn än normalt.

Australien är blött i öster och torrt i väster.

Vete

Crop condition i USA sjönk till 58% i good/excellent condition från 60%, som det legat på flera veckor i följd. Kylan har uppenbarligen haft en liten ogynnsam effekt.

EU-Kommissionens enhet MARS (Monitoring Agriculture Resources) rapporterade i veckan att höstsådden i EU genoförts under goda förhållanden. För länder i grannskapet skriver de om oro för uppkomsten av höstsådda grödor i Vitryssland, Ukraina och Ryssland. Ryssland sägs ha ”väldigt dålig” kondition på sitt höstvete. Till stor del är det detta tema som varit prisdrivande för marknaden den senaste veckan.

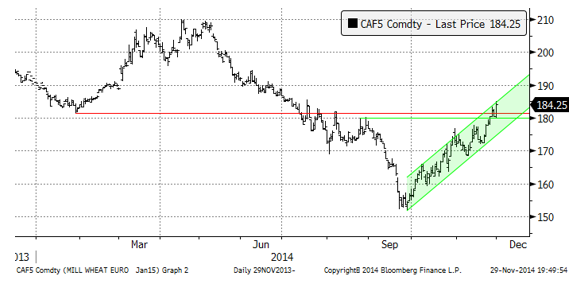

Matifs januarikontrakt har handlats upp prydligt i sin trendkanal. I fredags stängde marknaden vid den övre gränsen för trendkanalen, vilket kan innebära att handeln blir mindre positiv när den öppnar igen efter helgen.

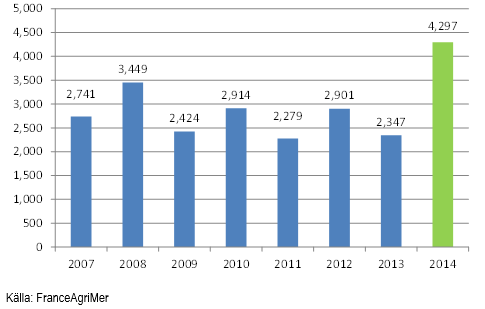

Trots oro för nästa års skörd, finns det gott om vete i Europa, vilket bör hålla tillbaka prisutvecklingen på Matif. Lagren av vete i Frankrike är i år väsentligt högre än tidigare år, drygt 4 miljoner ton, enligt FranceAgriMer.

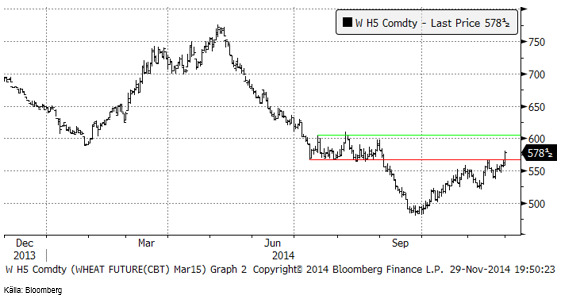

Chicagovetet (mars) där handeln var stängd under torsdagen för Thanksgiving, och öppnade igen klockan 15:30 CET, tog ett stort kliv upp under veckans sista handelssession. Det första motståndet bröts och nästa ligger vid 600 cent.

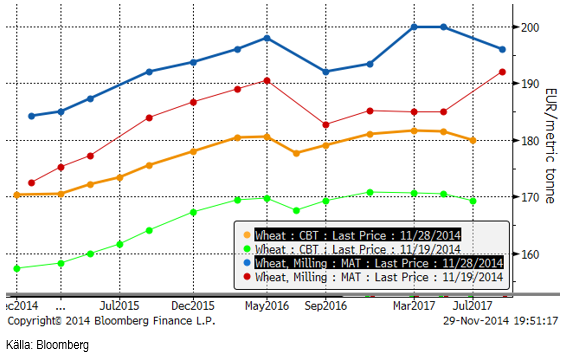

Nedan ser vi terminskurvorna i fredags och en vecka tidigare för Matif respektive Chicago. Det är contango på båda marknader.

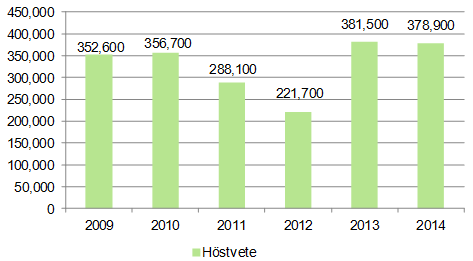

Jordbruksverket rapporterade i fredags att arealen höstvete i Sverige för skörd nästa år blivit nästan lika stor som förra året. I höstas såddes en areal på 378,900 hektar, jämfört med förra årets 381,500 hektar. Höstens areal är den näst största sedan 2009. Det innebär att det kommer att genereras ett stort överskott för export även nästa år.

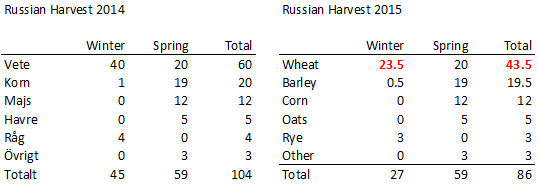

Ryska SovEcon rapporterade i torsdags att höstvetet är i så dåligt skick att den totala spannmålsskörden kan bli 86 mt nästa år, jämfört med 104 mt förra året. Den biträdande jordbruksministern sade också att en exportskatt under nästa år var ”möjlig” men att ett exportembargo var uteslutet.

Om totalskörden av spannmål minskar från 104 till 86 mt beroende på höstvetet, måste detta innebära att produktionen av höstvete minskar från 40 mt till 23.5 mt, om vi antar att produktionen av vårvete är konstant på 20 mt. Vi minskar också höstkornet från 1 mt till 0.5 mt och höstrågen från 4 till 3. Det innebär att totalskörden av vete minskar från 60 mt till 43.5 mt. Detta bör kraftigt minska exportmöjligheterna och ha en påverkan på världsmarknadspriset.

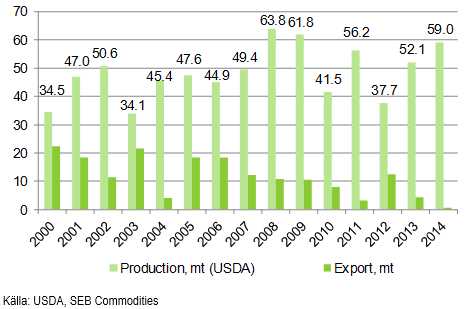

Nedan ser vi estimaten vad gäller veteproduktion och export av vete för marknadsföringsåren. ”2014” betyder ”2014/15” som marknadsföringsår. Notera att skörden i år väntas uppgå till 59 mt. Exportsiffrorna kommer från Bloomberg och ser inte riktigt rätt ut.

SovEcon sade i veckan att vetet är i ”nästan lika dåligt skick som 2012”, vilket då ledde till en veteskörd på 37.7 mt, men en export på 12.6 mt. Nästa år säger SovEcon att skörden kan bli 43.5 mt (eller högre om dåligt höstvete sås om med vårvete). Det ger ett större exportutrymme än år 2012, givet att inhemsk konsumtion inte är högre. Ryssland är fattigare än år 2012 och bröd är den billigaste maten där och mycket annan mat importerar de inte längre.

I år har av allt att döma mycket vete lagts på lager. En betydande del av det har hamnat på strategiska lager. Det pågår ju en konflikt med västvärlden och Ryssland importerar som nämnt inte mat därifrån. Det är inte säkert att konflikten håller i sig till nästa år.

Under kommande år är det pga Ryssland troligt att efterfrågan på spannmål som foder till grisar inom EU blir dämpad. Samtidigt verkar Europas höstsådd vara i nivå med förra årets, vilket givet normalt odlingsväder bör kunna ge ytterligare en rekordskörd av vete. Att Ryssland har dålig kondition på sitt vete behöver inte alls vara den kursdrivande faktor som spannmålsodlare hoppas på.

USDA FAS höjde sitt estimat för skörden 2014/15 från 101 mt (spannmål) till 102 mt. De estimerar exporten till 30 mt.

IGC rapporterade också i veckan och de sänkte sitt estimat för global produktion med 1 mt, men lämnade utgående lager oförändrat.

Vi går över till neutral rekommendation på vetet.

Majs

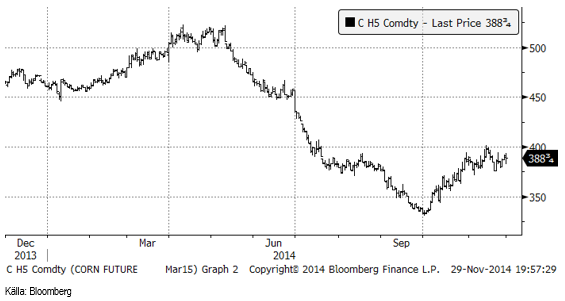

Decemberkontraktet CZ4 har gått ner med 2% sedan förra veckan och stängde i fredags på 385.25 cent.

Etanolproduktionen fortsatte upp i veckan till en ny rekordnivå på 982,000 fat per dag. Samtidigt faller etanolpriset i samklang med oljepriset. I fredags när NYMEX öppnade igen efter Thanksgiving på torsdagen, föll WTI-oljan med över 10%.

IGC uppdaterade sina estimat i veckan. För global produktion av majs gjordes en höjning med 2 mt. Utgående lager på global basis höjdes med 1 mt.

BAGE angav sådden till bara 41% avklarad, vilket är rekord i långsamhet.

Reglerna för andraskörden av sojabönor i Brasilien kommer att öka majsarealen, även om ekonomin talar för sojabönor just nu.

Vi fortsätter med neutral rekommendation på majs.

Sojabönor

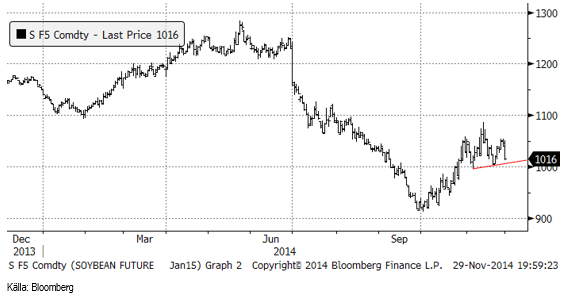

Sojabönorna (SF5) föll kraftigt i fredags. Tekniska analytiker tycker sig se en klassik så kallad ”huvud-skuldra formation” utvecklas i priserna och ett brott nedåt av ”nacklinjen” på en sådan anses vara en trendvändare nedåt. Marknaden stängde i fredags bara några cent över nacklinjen. Ytterligare prisfall och ett brott av nacklinjen, måste tolkas som en väldigt negativ signal för priset på sojabönor.

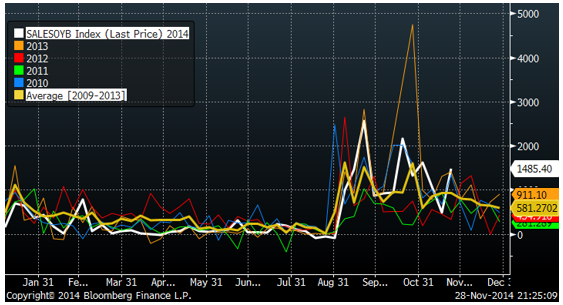

Exporten av sojabönor tog ett stort kliv upp enligt fredagens statistik från USDA. I veckan hade 1.485 mt exporterats, vilket är mer än någon motsvarande vecka sedan åtminstone 2010.

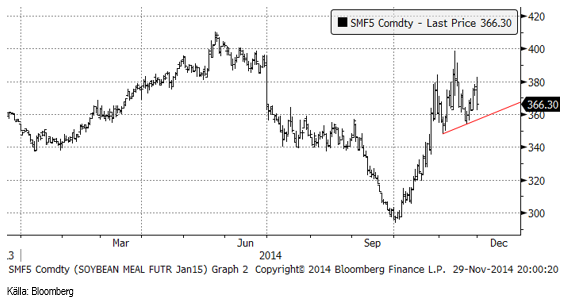

Sojamjölet uppvisar samma mönster, alltså en potentiell ”huvud-skuldra formation”, som sojabönorna.

Sojaoljan föll kraftigt i fredags, eftersom råoljepriset föll. Värdet av biodiesel faller i samklang med råoljan och det påverkar priset på vegetabilisk olja negativt.

IGC höjde estimatet för global produktion med 1 mt, men lämnade utgående lager oförändrat.

Det rapporteras från Brasilen att ovanligt lite av den kommande skörden har sålts på termin eller kontrakterats på annat sätt. Det mesta av säljtrycket från Brasilien finns alltså kvar. Vi behåller säljrekommendationen på sojabönor, sojamjöl och sojaolja.

Raps

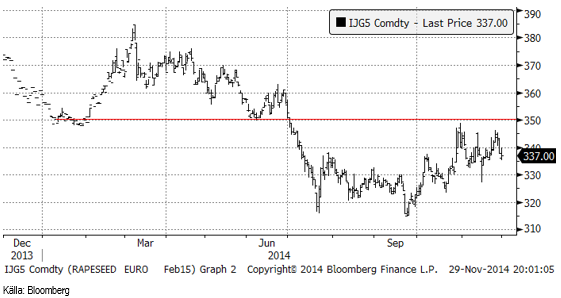

Februarikontraktet på rapsfrö sjönk med 1% på veckan, efter en svag avslutning och stängde på 337 euro per ton. De längre terminskontrakten stängde oförändrat på veckan.

Jordbruksverket rapporterade i fredags att arealen höstoljeväxter i Sverige för skörd nästa år fortsätter att växa. Höstrapsen finns nästan bara i Skåne. Förmodligen minskar odlingen av vårraps. Sådd areal höstoljeväxter ökade från förra årets 81,500 hektar till 88,000 hektar förra året. Ökningen är i linje med, eller något större än den trendmässiga ökning som pågått sedan åtminstone år 2009.

Vi fortsätter med neutral rekommendation på raps.

Potatis

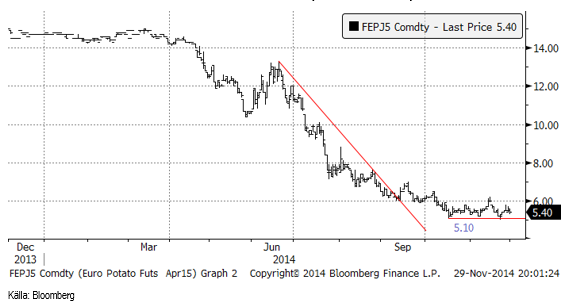

Potatisterminen steg i veckan som gick från 5.20 till 5.40 euro per 100 Kg. Marknaden verkar för närvarande ha ett starkt stöd vid 5.10. På ovansidan verkar marknadens aktörer tycka att 6 euro är ”dyrt”.

Gris

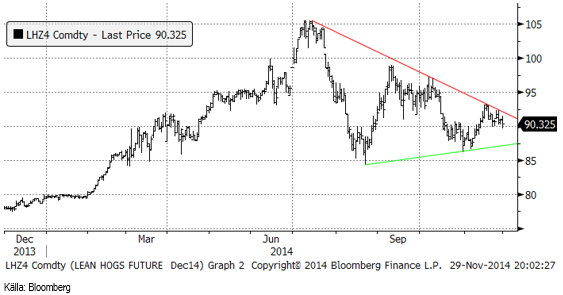

Lean hogs decemberkontrakt backade något till 90.325 cent i veckan. Triangelformationen i prisutvecklingen syns ny tydligt och motståndet på ovansidan bekräftades återigen i veckan. Det är omöjligt att säga om den här konsolideringsfasen följs av upp- eller nedgång. Det bästa är att avvakta och se på vilken sida som triangelformationen bryts.

Mjölk

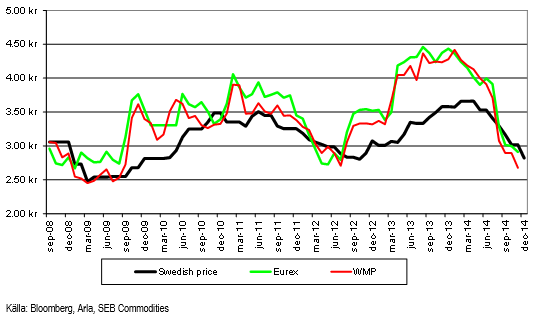

Decemberkontraktet på SMP på EUREX sjönk med 5% och de lite längre kontrakten med 1%. Decemberkontraktet på smör var oförändrat i pris på veckan, men de längre kontrakten handlades tre till fyra procent lägre. Detta betyder att värdet i kronor av mjölkråvara basis SMP och smör sjönk med 3% för decemberleverans till 2.80 kr per Kilo och vinter- och vårmånaderna nästa år med 1% till ungefär 2.81 kr / Kg.

Prisfallet i vegetabiliska olja i spåren av prisfallet på biodiesel / råolja kommer troligtvis att tynga smörpriset framöver. Den kopplingen verkar inte ha haft någon effekt än.

Vi erfar att Arla sänkt ’aktuellt pris’ till 2.82 kr / Kg för december. Värdet av mjölken basis Eurex index över spotpriset för SMP och smör är 2.91 Kr / Kg och priset via WMP är 2.68 Kr / Kg. Den genomsnittliga skillnaden mellan Arlas pris och värdet av produkterna har varit ungefär 40 öre, dvs Arlapriset som är ett inköpspris för att tillverka produkterna, har i genomsnitt varit ca 40 öre lägre än priset på produkterna. Om vi inte visste mer, skulle ’aktuellt pris’ alltså vara uppskattningsvis 2.68 – 0.4 = 2.28 till 2.82 – 0.4 = 2.42 kronor per Kg.

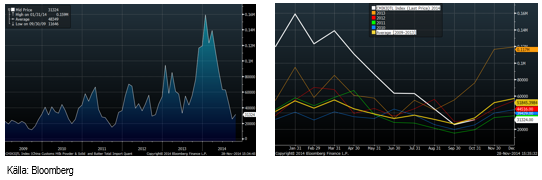

De stora exportnationerna av mjölkprodukter producerade nästan 8 miljarder Kg mer mjölk under januari – september enligt data från Eurosat, DCANZ och USDA. Nya Zeeland leder uppgången med +12%, följt av EU +5% och USA +2%.

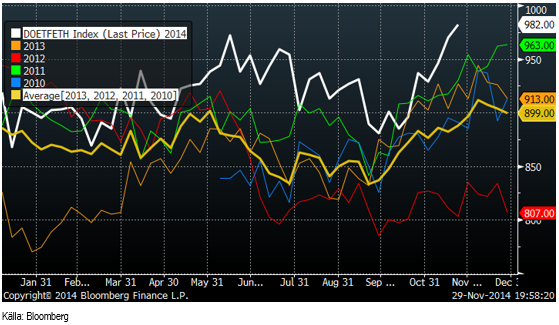

Kinas import av mjölkprodukter har samtidigt kraschat i år. Till vänster ser vi utvecklingen sedan 2009 till och med oktober i år. Vid årsskiftet sker alltid en säsongsmässig uppgång. Säsongsmönstret syns tydligare i bilden till höger, där varje kurva visar utvecklingen per år. Den vita kurvan är 2014 och den ligger för oktober till och med under genomsnittet för 2009 – 2013 (gul linje).

Kina sänkte nyligen sin styrränta, efter att inköpschefsindex oväntat sjunkit exakt till 50. Ett PMI under 50 innebär att ekonomin inte växer; ett PMI över 50 att det är tillväxt i ekonomin. Sänkningen av styrräntan kan tolkas som en bekräftelse på att det går utför med tillväxten i Kina, vilket också betyder att förväntningarna på att Kinas import av mjölkpulver bör vara lågt ställda. Eftersläpningen på monetär stimulans är enligt skolboken i nationalekonomi ca 15 månader.

Historien visar att man inte bör vänta sig ett högre pris på mjölk än idag förrän tidigast under hösten 2015.

Socker

Priset på socker lyckades i veckan inte bryta motståndet. Istället föll priset på råsocker kraftigt efter OPEC:s beslut att inte begränsa produktionen av råolja, vilket ledde till ett kraftigt prisfall på råolja. Eftersom socker via etanol konkurrerar med bensin, fick detta sockermarknaden på fall. Den brasilianska valutan försvagades också kraftigt i fredags efter att Dilma Rousseff utsett en ny finansminister, Joaquin Levy. Han, liksom den nye budgetministern, är utbildade vid University of Chicago och förmodligen alltså ganska sympatiskt inställda till marknadsliberalism, och mindre positiva till de stöd till konsumtion som kanaliserats från olika delvis statliga företag, framförallt via Petrobras. Målsättningen med utnämningen sades vara att försöka få bättre balans i statens budget. Brasiliens stora hopp har varit oljan, men situationen är nu rätt prekär efter det stora oljeprisfallet.

Väderleksprognoserna fortsätter att se nederbördsrika ut, vilket också tynger priset på socker.

Vi går återigen över till neutral rekommendation.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

Analys

OPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

Down to mid-60ies as Iraq lifts production while Saudi may be tired of voluntary cut frugality. The Brent December contract dropped 1.6% yesterday to USD 66.03/b. This morning it is down another 0.3% to USD 65.8/b. The drop in the price came on the back of the combined news that Iraq has resumed 190 kb/d of production in Kurdistan with exports through Turkey while OPEC+ delegates send signals that the group will unwind the remaining 1.65 mb/d (less the 137 kb/d in October) of voluntary cuts at a pace of 500 kb/d per month pace.

Signals of accelerated unwind and Iraqi increase may be connected. Russia, Kazakhstan and Iraq were main offenders versus the voluntary quotas they had agreed to follow. Russia had a production ’debt’ (cumulative overproduction versus quota) of close to 90 mb in March this year while Kazakhstan had a ’debt’ of about 60 mb and the same for Iraq. This apparently made Saudi Arabia angry this spring. Why should Saudi Arabia hold back if the other voluntary cutters were just freeriding? Thus the sudden rapid unwinding of voluntary cuts. That is at least one angle of explanations for the accelerated unwinding.

If the offenders with production debts then refrained from lifting production as the voluntary cuts were rapidly unwinded, then they could ’pay back’ their ’debts’ as they would under-produce versus the new and steadily higher quotas.

Forget about Kazakhstan. Its production was just too far above the quotas with no hope that the country would hold back production due to cross-ownership of oil assets by international oil companies. But Russia and Iraq should be able to do it.

Iraqi cumulative overproduction versus quotas could reach 85-90 mb in October. Iraq has however steadily continued to overproduce by 3-5 mb per month. In July its new and gradually higher quota came close to equal with a cumulative overproduction of only 0.6 mb that month. In August again however its production had an overshoot of 100 kb/d or 3.1 mb for the month. Its cumulative production debt had then risen to close to 80 mb. We don’t know for September yet. But looking at October we now know that its production will likely average close to 4.5 mb/d due to the revival of 190 kb/d of production in Kurdistan. Its quota however will only be 4.24 mb/d. Its overproduction in October will thus likely be around 250 kb/d above its quota with its production debt rising another 7-8 mb to a total of close to 90 mb.

Again, why should Saudi Arabia be frugal while Iraq is freeriding. Better to get rid of the voluntary quotas as quickly as possible and then start all over with clean sheets.

Unwinding the remaining 1.513 mb/d in one go in October? If OPEC+ unwinds the remaining 1.513 mb/d of voluntary cuts in one big go in October, then Iraq’s quota will be around 4.4 mb/d for October versus its likely production of close to 4.5 mb/d for the coming month..

OPEC+ should thus unwind the remaining 1.513 mb/d (1.65 – 0.137 mb/d) in one go for October in order for the quota of Iraq to be able to keep track with Iraq’s actual production increase.

October 5 will show how it plays out. But a quota unwind of at least 500 kb/d for Oct seems likely. An overall increase of at least 500 kb/d in the voluntary quota for October looks likely. But it could be the whole 1.513 mb/d in one go. If the increase in the quota is ’only’ 500 kb/d then Iraqi cumulative production will still rise by 5.7 mb to a total of 85 mb in October.

Iraqi production debt versus quotas will likely rise by 5.7 mb in October if OPEC+ only lifts the overall quota by 500 kb/d in October. Here assuming historical production debt did not rise in September. That Iraq lifts its production by 190 kb/d in October to 4.47 mb/d (August level + 190 kb/d) and that OPEC+ unwinds 500 kb/d of the remining quotas in October when they decide on this on 5 October.

Analys

Modest draws, flat demand, and diesel back in focus

U.S. commercial crude inventories posted a marginal draw last week, falling by 0.6 million barrels to 414.8 million barrels. Inventories remain 4% below the five-year seasonal average, but the draw is far smaller than last week’s massive 9.3-million-barrel decline. Higher crude imports (+803,000 bl d WoW) and steady refinery runs (93% utilization) helped keep the crude balance relatively neutral.

Yet another drawdown indicates commercial crude inventories continue to trend below the 2015–2022 seasonal norm (~440 million barrels), though at 414.8 million barrels, levels are now almost exactly in line with both the 2023 and 2024 trajectory, suggesting stable YoY conditions (see page 3 attached).

Gasoline inventories dropped by 1.1 million barrels and are now 2% below the five-year average. The decline was broad-based, with both finished gasoline and blending components falling, indicating lower output and resilient end-user demand as we enter the shoulder season post-summer (see page 6 attached).

On the diesel side, distillate inventories declined by 1.7 million barrels, snapping a two-week streak of strong builds. At 125 million barrels, diesel inventories are once again 8% below the five-year average and trending near the low end of the historical range.

In total, commercial petroleum inventories (excl. SPR) slipped by 0.5 million barrels on the week to ish 1,281.5 million barrels. While essentially flat, this ends a two-week streak of meaningful builds, reflecting a return to a slightly tighter situation.

On the demand side, the DOE’s ‘products supplied’ metric (see page 6 attached), a proxy for implied consumption, softened slightly. Total demand for crude oil over the past four weeks averaged 20.5 million barrels per day, up just 0.9% YoY.

Summing up: This week’s report shows a re-tightening in diesel supply and modest draws across the board, while demand growth is beginning to flatten. Inventories remain structurally low, but the tone is less bullish than in recent weeks.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC signalerar att de inte bryr sig om oljepriset faller kommande månader

-

Analys3 veckor sedan

Analys3 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation