Nyheter

Naturgas – nästan som olja men ändå inte…

Naturgas är mycket lik olja i gasform, men det finns några viktiga skillnader. Båda råvarorna bidrar med att förse världen med energi, vare sig det gäller tankning, transporter, elproduktion eller för att förse bostäder och industrin med kraft för uppvärmning eller för att förse dem med elektricitet. Dessutom bidrar de båda till att förorena miljön, även om naturgasen är betydligt renare än oljan. Per energienhet skapar naturgasens förbränning 30 procent mindre koldioxid än olja och cirka 45 % mindre koldioxid än kol.

Naturgasen är också betydligt mer förekommande. Vid nuvarande produktionstakt beräknas världens bevisade reserver av naturgas räcka ytterligare 65 år, att jämföra med oljans 41 år. Precis som med oljan finns en betydande andel av förekomsterna utanför de amerikanska gränserna. Inte mindre än 96,7 procent av all naturgas beräknas finnas på andra ställen runt om i världen.

Fram till mitten av 2008 var priserna på naturgas skyhöga, drivet av bland annat höga oljepriser, rapporter om minskade reserver i närheten av högkonsumerande länder, som till exempel USA, oro över växthuseffekterna, och den allmänna upptakten i bränslepriserna. Den finansiella krisen 2008 och den därpå följande större, globala ekonomiska nedgången och ett överutbud av naturgas har orsakat en kraftigt sjunkande efterfrågetillväxt för denna råvara.

Fram till mitten av 2008 var priserna på naturgas skyhöga, drivet av bland annat höga oljepriser, rapporter om minskade reserver i närheten av högkonsumerande länder, som till exempel USA, oro över växthuseffekterna, och den allmänna upptakten i bränslepriserna. Den finansiella krisen 2008 och den därpå följande större, globala ekonomiska nedgången och ett överutbud av naturgas har orsakat en kraftigt sjunkande efterfrågetillväxt för denna råvara.

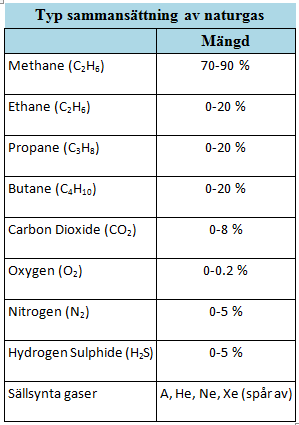

Vad är naturgas?

Naturgas är en brännbar blandning av kolvätegaser. I sin renaste form, består naturgas nästan till 100 % av metan. Naturgas är lukt- och färglös i sin renaste form varför det är vanligt att mercaptan tillsätts innan naturgasen levereras till slutanvändaren för att lukten skall hjälpa till att avslöja eventuella läckage.

Vilka företag gynnas av stigande priser på naturgas?

Stora olje-och gasproducenter är alla exempel på företag som gynnas av en uppgång i priset på naturgas. Bland dessa företag kan nämnas Exxon Mobil, BP, Chevron, ConocoPhillips (COP), Total SA (TOT) och Royal Dutch Shell (RDS’A), Lukoil (LKOH-RS), ENI SpA (E), Repsol YPF SA (REP) och Sinopec Shanghai Petrochemical Company (SNP). Andra stora företag som gynnas av en uppgång i priset på naturgas är:

- NiSource som genom sitt dotterbolag Columbia Gas Transmission, äger den största naturgasledningen i USA. NiSource betjänar nästan 3 miljoner kunder längs den östra korridoren, och erbjuder tjänster i hela värdekedjan, inklusive lagring, överföring, distribution och marknadsföring av naturgas.

- Dominion Resources som också är en stor aktör inom kärnkraft, äger Nordamerikas största system för lagring av naturgas.

- Sempra Energy är ett intressant företag som arbetar med elleveranser. Bolaget levererar naturgas till mer än 20 miljoner kunder i centrala och södra Kalifornien. Bolaget arbetar också med lagring av naturgas, marknadsföring och äger egna transportföretag specialiserade på sektorn. Sempra äger och driver också ett antal naturgastillgångar och rörledningar i hela Nordamerika.

- EnCana har fokuserat på prospektering av okonventionell naturgas och oljesand, men utvecklar och utvinner också dessa. Okonventionell utvinning visar initialt på små utvinningsbara reserver, men har potential att ge enorm avkastning om ny utvinningsteknik kan utvecklas framgångsrikt och om priserna på naturgas är tillräckligt höga för att motivera de investeringar som krävs för att det skall vara värt att utvinna naturgasen kommersiellt.

- Cabot Olja & Gas (COG) äger en portfölj av både konventionella och okonventionella onshore naturgasfyndigheter i Nordamerika.

- Patterson-UTI Energy (PTEN) arbetar tätt inpå naturgasproducenterna med kontraktsborrning. Då priset på naturgas ökar, ökar även efterfrågan på PTENs tjänster eftersom försäljning av naturgas blir mer lönsamt.

- Gazprom (GZPFY) är den största producenten av naturgas i världen. Gazprom äger mer än 75 % av den ryska och de flesta av Östuropas naturgasreserver.

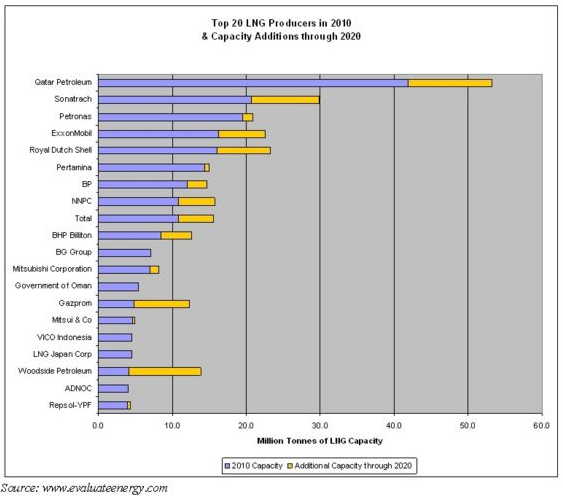

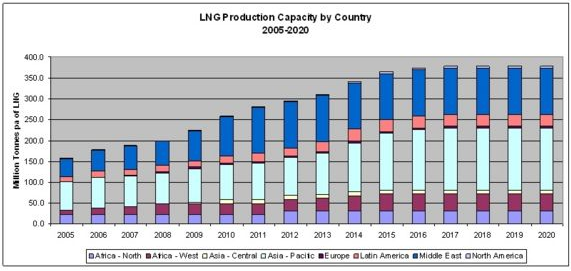

De 20 största producenterna av flytande naturgas

Vilka företag drabbas av stigande priser på naturgas?

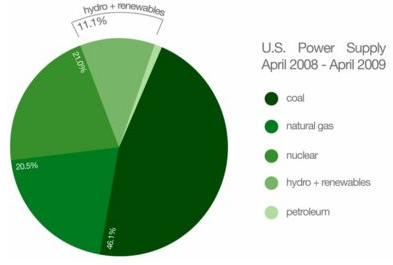

Elbolag som inte äger sina egna produktionskällor är särskilt utsatta för ökade priser på naturgas. Av den anledningen försöker många av dessa företag att integrera vertikalt, och äga överföringstillgångar som kraftnät, men också prospekterings- och produktionstillgångar.

När priserna stiger, drabbas elbolagen av krympande marginaler, eftersom det finns en fördröjning mellan den tid som priserna på naturgasen börjar stiga och den tid när lagstiftarna beslutar att höja priset (detta gäller framförallt den amerikanska marknaden där energibolagens priser gentemot slutkund ofta sätts av myndigheterna).

Exempel på olika elbolag är bland annat Alliant Energy (LNT), AGL Resources, Atmos Energy, Energen, Equitable Resources, National Fuel Gas Company, ONEOK, Sempra Energy, Southern Union Company och National Grid Transco.

Liquefied Natural Gas (LNG) är det stora orosmomentet som kan komma att förändra villkoren för de företag som drar nytta av naturgas. LNG är naturgas som är flytande, vilket gör den lätt att förvara och transportera. De företag med stora tillgångar i Texas och Louisiana, särskilt Exxon Mobil och BP, skulle möta ökad konkurrens från utländska konkurrenter i Ryssland och Mellanöstern i händelse av att LNG-tekniken blir billigare eller uppnår stordriftsfördelar på den amerikanska marknaden. Detta skulle även kunna komma att minska värdet på de rörledningar som ägs av renodlade pipelineföretag som Kinder Morgan. Företag som har LGN-terminaler, eller som är i färd med att bygga sådana är

- The Korea Gas Corporation

- Tokyo Electric Power Company, Inc.

- Enagas SA

- Chubu Electric Power Co, Inc.

- Sonatrach

- Royal Dutch Shell

- Osaka Gas Company

- Qatar Petroleum

- Petroliam Nasional Berhad

- Tokyo Gas Co, Ltd

- Sempra Energy

- Total SA

- El Paso

- Equitable Resources

- Southern Union

Priserna på naturgas (NG) respektive råolja (CL)

Värdekedjan för naturgas påminner om den för andra fossila bränslen. Den omfattar prospektering och produktion, bearbetning, transport, ytterligare bearbetning, marknadsföring och distribution, och slutligen leverans till slutanvändarna. Historiskt sett har aktörerna på naturgasmarknaden tittat en hel del på elbranschen – ett naturligt monopol på grund av de höga kapitalkostnaderna för naturgasledningar och svårigheter att lagra naturgas men också starkt reglerade i både grossist- och slutkundsledet. Men till skillnad från elbranschen, har avregleringen varit bra för naturgasindustrin, och har uppmuntrat till utvecklandet av innovationer och en förbättrad leveranssäkerhet.

De viktigaste drivkrafterna för slutpriset på naturgas är tveeggade. Kostnaderna för den rena naturgasen, råvaran, står för cirka 60 procent av de slutliga kostnaderna, medan överförings- och distributionskostnader står för resterande 40 procent. Priset på naturgas fastställs av marknaden, och drivs av en kombination av efterfrågan på marknaden och både nuvarande och framtida leverans av naturgas. Naturgas är unikt genom att det är utmanande både att transportera och lagra råvaran, vilket begränsar den kortsiktiga flexibiliteten i utbudet som svar på efterfrågechocker.

Det finns normalt två metoder för att transportera naturgas, metoder som kräver betydande investeringar. Den dominerande metoden för transporter i Nordamerika är via naturgasledningar.

En allt populärare metod för transporter, och ett sannolikt sätt att fortsätta vinna marknadsandelar då USA importerar allt mer gas från källor utanför den nordamerikanska kontinenten, är flytande naturgas (LNG), som möjliggör transporter av gas från utländska hamnar i enkelskroviga fartyg. LNG kräver emellertid stora investeringar i både djupvattenhamnar, skyddade hamn till hamn-LNG-fartyg och kondensering och förgasningsanläggningar på båda ändarna av transportkedjan, vilket gör att det finns få sådana anläggningar. Den 31 mars 2011 fanns det endast tio sådana anläggningar i USA, världens största naturgaskonsument.

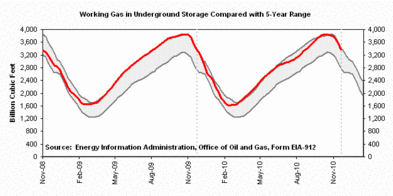

Gaslagring erbjuder också en möjlighet att minska kostnaderna för naturgas. Priserna på naturgas är oftast säsongsbundna, med en topp under vintermånaderna medan priserna faller som lägst under sommarmånaderna då värmebehovet är minst.

Trots att lagring av gas, som är lättare än luft och därför har en benägenhet att skingras, är en utmaning har lösningar på problemet funnits. Det vanligaste sättet att lagra naturgas på är i tömda naturgas- eller oljefält eller i akviferer. I tider av överflöd, främst årets sommarmånader, kan naturgas injiceras i dessa lagerutrymmen för att sedan pumpas upp igen vid behov, det vill säga under vinterhalvåret.

Möjligheterna för lagringskapacitet och teknik har en betydande inverkan på naturgaspriserna både på kort sikt (eftersom lagren av lagrad naturgas utgör det mest lättillgängliga utbudet i händelse av en ökad efterfrågan på naturgas) och på lång sikt (eftersom ökad lagringskapacitet ger möjlighet att bygga upp större reserver av lättillgänglig naturgas).

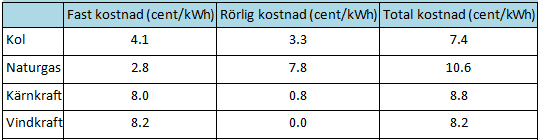

Kostnad olika energikällor 2008

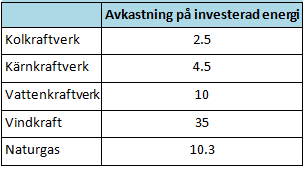

Energiavkastning per tillgångsslag

Förhållandet mellan olja och naturgas

Ett fat olja innehåller sex gånger så mycket energi som en Mcf naturgas (energiinnehåll mäts i BTU). En vanligt använd kvot inom energisektorn är 6:1. Om man eldar ett fat olja får man omkring 6 miljoner BTU energi. Om man eldar 1 Mcf naturgas får man omkring 1 miljon BTU energi. Om man utgår från idén att all energi är likvärdig så bör alltså 1 Mcf naturgas kosta en sjättedel av vad ett fat olja kostar, eller omvänt, ett fat olja ska kosta sex gånger mer än 1 Mcf naturgas.

Teoretiskt sett finns det ett arbitrageförhållande när denna kvot överstiger 6 som gör att det skall vara möjligt att köpa naturgasen och hålla den till dess att jämnvikt uppnåtts. I dag, den 11 juli 2011 är kvoten på nästan 23, en av de allra högsta som någonsin har uppmätts. I och med att priset på råolja handlas till 94,77 USD per fat så borde naturgasen, allt annat lika, handlas till en sjättedel av detta, eller på 15,795 USD per mmBtu.

I praktiken är det emellertid svårare att dra fördel av denna arbitragemöjlighet, eftersom båda två handlas genom framtida kontrakt, vilket gör att tiden är en faktor som måste tas i beaktande, men också det faktum att båda två är råvaror med en mycket hög underliggande volatilitet.

Faktorer som påverkar priset på naturgas

Utbud, efterfråga och prissättningen av olja

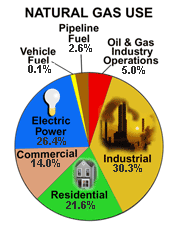

Det finns ett klart samband mellan dessa två råvaror då olja och naturgas kan användas som substitut för många slutanvändare inom industrin. Hushållskunderna har som bekant inte samma möjlighet att byta energikälla till oljeeldade spisar.

För det andra, naturgas och olja återfinns ofta i samma geologiska formationer, och därför tenderar prospektering och produktion av olja att stiga i takt med att priset på denna råvara stiger. Därmed tenderar prospektering och produktion av naturgas att öka samtidigt som priset på olja – en direkt effekt av att oljepriset stiger.

De amerikanska konsumenterna fyller mer än 65 procent av sitt oljebehov från import, tre gånger så högt som för naturgas vilket kastar omkull utbuds- och efterfrågerelationen mellan dessa energikällor. Det betyder att oljepriset i USA är mer beroende av en stigande efterfrågan internationellt, särskilt i länder som Indien och Kina, medan priserna på naturgas i USA styrs av amerikansk efterfrågan och utbud.

Utbud och efterfrågan på naturgas

På grund av 2008 års finansiella kris har efterfrågan på naturgas minskat sedan sommaren 2008, och eftersom det nuvarande amerikanska utbudsöverskottet inte kan exporteras till andra länder på ett lönsamt sätt, samtidigt som den amerikanska efterfrågan har sjunkit, har priset på naturgas fallit kraftigt. Samtidigt har även prospekteringen av denna råvara har minskat.

Uppgifter från juli 2009 visar att antalet verksamma borrar var nere på 55 procent, motsvarande 851 riggar, jämfört med juli 2008. Denna minskning bör bidra till att priserna på naturgas stiger igen när efterfrågan börjar öka, eftersom det finns en fördröjning mellan tidpunkten när efterfrågan börjar stiga och när det finns tillräckligt med riggkapacitet för att kunna leverera i enlighet med efterfrågan.

I december 2009 förklarade Independent Energy Agency (IEA) att världens efterfrågan på naturgas kommer att öka från 3 biljoner kubikmeter (TCM) 2007 till 4,3 TCM år 2030. De befintliga reserver på 180 TCM förväntas räcka i 60 år med nuvarande förbrukningen i världen, men byrån säger att nästan hälften av världens produktionskapacitet kommer att behöva ersättas år 2030.

Produktionskapacitet av Liquefied Natural Gas fördelat per land 2005-2020

Underjordiska lager av naturgas, USA

Utbud fördelat på kraftkälla

Utvecklingen av Liquefied Natural Gas (LNG) innebär högre priser på naturgas

Under 2009 och 2010 fanns det tillräckligt med flytande naturgas-anläggningar för att kunna bemöta 30 procent av världens efterfrågan.

Om den globala efterfrågan på gas ökar till en följd av miljömässiga och ekonomiska skäl kan LNG komma att bli ett komplement till den befintliga produktionen från amerikanska källor. (LNG break even för 2009 från Qatar till Amerika är 2,50 USD MBTU). Vilken effekt detta extra utbud kommer att ha på framtida priser är okänd vid denna tidpunkt.

Försörjningskällor

Under de senaste tio åren har cirka 85 procent av all den naturgas som importerats till USA kommit från Kanada, vars källor nu verkar torka ut. Detta utgör ett problem eftersom Kanada har varit en långsiktig handelspartner till USA, som har en långsiktigt stabil politik och ett etablerat nätverk av transkontinentala rörledningar som till en låg kostnad kunnat distribuera naturgas från Kanada till USA.

Potentialen för leveransstörningar anses av de finansiella marknaderna projiceras i det framtida priset på naturgas. USA har bara 3 procent av världens kända reserver av naturgas, jämfört med 28 % för Ryssland och 40 % för Mellanöstern. Om USA importerar mer av den efterfrågade naturgasen från utlandet kommer kostnaderna för konvertering och distributionen av flytande naturgas att utgöra en betydligt högre andel av slutkonsumentens pris.

Väder- och säsongsvariationer

Efterfrågan på naturgas varierar på säsongsbasis, den faller under sommarmånaderna och är stigande under vintermånaderna. Behovet av värme under vintern och avsaknaden av det behovet under sommaren är de främsta faktorerna som ligger bakom dessa svängningar.

Säsongsanomalier, som svalare somrar och varmare vintrar, kan dämpa denna effekt och ändra den mängd gas som efterfrågas i stor skala, vilket kan komma att påverka priserna på naturgas samt branschens intäkter och vinster.

Kraftverk som köper naturgas när priserna är lägre under sommarmånaderna, för att hålla lagren redo för vintern, har också en effekt på säsongsvariationerna i prissättningen på naturgas.

Nyligen har emellertid farhågor för upprepade orkansäsonger lett till högre priser på grund av deras möjligheter för att orsaka leveransstörningar. USA är särskilt utsatt för detta eftersom en tredjedel av all den inhemska produktionen kommer från Louisiana och Texas, två stater som är utsatta för detta väderfenomen.

Borrning och lagring

Såväl borrprogram för ny gasproduktion som utökning av befintliga naturgasreserver kan komma att få en kraftig påverkan på naturgaspriserna.

Normalt är beståndet av naturgas i lager avgörande under vintermånaderna, när naturgas vanligtvis tas ur lager.

Borrprogram, som ökar i antal när gaspriserna är höga, leder till ökade upptäckter eller produktion av naturgas inom sex till arton månader, beroende på komplexiteten i upptäckten och utvinning. Därför är nya borrprogram mer benägna att påverka priset på naturgas på medellång till lång sikt. I takt med att resurserna på land mognat och börjar minska till följd av utvinning, har producenterna börjat borra efter naturgas på djupt vatten och även kolbaserad metanutvinning har ökat i betydelse.

Etanoleffekten

Etanollagstiftning runt om i världen (inklusive U.S. Energy Independence and Security Act of 2007) har drivit upp efterfrågan på majsbaserad etanol (cellulosaetanol är fortfarande en teknik under utveckling).

Etanol destilleras i raffinaderier som använder gaspannor – och det krävs 30.000 BTU naturgas för att producera en enda liter ”grönt” bränsle. Med andra ord, använder en fabrik som tillverkar 50-miljoner liter etanol per år 5 miljarder kubikfot naturgas. Då den majsbaserade etanolproduktion enbart i USA kommer att öka till 15 miljarder liter per år 2022, är det ironiskt nog miljö- och energifrågor som kommer att driva naturgasefterfrågan – och priset – genom taket. Obama har antytt en vilja att ta bort vissa subventioner för matbaserad etanol, men stöder nästa generations biobränslen.

Gasexporterande länders forum (GECF)

I slutet av 2008 skedde en stor förändring i den globala energiindustrin när den tidigare informella sammanslutningen av länder i GECF – de gasexporterande ländernas forum – gick över till en mer formell form genom att anta en formell charta och öppnade ett kontor i Doha, Qatar. GECF består av 15 medlemsländer och kontrollerar 75 % av världens naturgasreserver.

Ryssland är den ledande medlemmen och är världens största producent av naturgas, medan andra medlemmar är länder som Iran och Qatar, som innehar världens tredje respektive fjärde största reserver. Energiindustri och politiska analytiker sonderar frågan om GECF kan eller kommer att fungera som en ”kartell” för naturgas och därmed väsentligt påverka den globala energimarknaden.

Handel med naturgasterminer

Naturgasterminer går till leverans varje månad året om. Naturgas handlas bland annat på New York Mercantile Exchange under tickersymbolen NG och huvudkontraktet prissätts i USD och cent per mmBtu.

*2 avser årtalet, vilket betyder att tickern NGM2 avser leverans av naturgas i juni 2012.

Kontraktsspecifikationer

Kontraktstorlek

Ett terminskontrakt avseende naturgas på New York Mercantile Exchange avser 10.000 miljoner British thermal units (mmBtu).

Tick Value

$0,001 (0,1¢) per mmBtu motsvarande 10,00 USD per kontrakt.

Daglig prisavvikelse

1 USD per mmBtu, motsvarande 10.000.000.000 USD per kontrakt oavsett leveransmånad. Om något terminskontrakt handlas, bjuds ut eller offereras på gränsen i fem minuter stoppas all handel i fem minuter. När handeln återupptas, utökas gränsen till 3,00 USD per mmBtu i endera riktningen.

Det innebär att om ytterligare ett stopp utlöses ökas gränsen på med ytterligare 3 USD per mmBtu efter ytterligare fem minuters handelsstopp. Det finns ingen övre gräns för prisfluktuationer under börshandel.

Trading Hours

Handeln på CME Globex elektroniska handelsplattform pågår nästan dygnet runt, från 6:00 PM på söndagskväll till 5:15 PM fredag eftermiddag, med ett 45-minuter långt handelsuppehåll varje dag mellan 5:15 PM och 6:00 PM, New York Time. Som kuriosa kan nämnas att handel efter 6:00 PM avser nästkommande dag.

Den fysiska handeln i de så kallade handelsgroparna, Open Outcry (Pit Sessions) äger rum mellan 9:00 AM och 2:30 PM New York Time på New York Mercantile Exchange.

Sista handelsdagen

Sista handelsdagen i naturgas är vid handelns stängning vid den tredje kalenderdagen som föregår den första dagen i lösenmånaden.

Leveranskvalité

I enlighet med de pipeline-specifikationer som råder vid tidpunkten för leverans.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

Nyheter

Spotpriset på guld över 4300 USD och silver över 54 USD

Guldpriset stiger i ett spektakulärt tempo, nya rekord sätts nu på löpande band. Terminspriset ligger oftast före i utvecklingen, men ikväll passerade även spotpriset på guld 4300 USD per uns. Guldet är just nu som ett ångande tåg som det hela tiden skyfflas in mer kol i. En praktisk fördel med ett högre pris är att det totala värdet på guld även blir högre, vilket gör att centralbanker och privatpersoner kan placera mer pengar i guld.

Även spotpriset på silver har nu passerat 54 USD vilket innebär att alla pristoppar från Hunt-brödernas klassiska squeeze på silver har passerats med marginal. Ett högt pris på guld påverkar främst köpare av smycken, men konsekvensen av ett högt pris på silver är betydligt mer kännbar. Silver är en metall som används inom många olika industrier, i allt från solceller till medicinsk utrustning.

Nyheter

Guld och silver stiger hela tiden mot nya höjder

Priserna på guld och silver stiger hela tiden mot nya höjder. Eric Strand går här igenom vilka faktorerna som ligger bakom uppgångarna och vad som kan hända framöver. Han får även kommentera aktier inom guldgruvbolag som har haft en bättre utveckling än nästan allt annat. Han säger bland annat att uppgången kommer från låga nivåer och att det i genomsnitt är en mycket högre kvalitet på ledningarna för bolagen idag.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål