Nyheter

Merrill Lynch säger att guldpriset skall upp till 2.000 USD

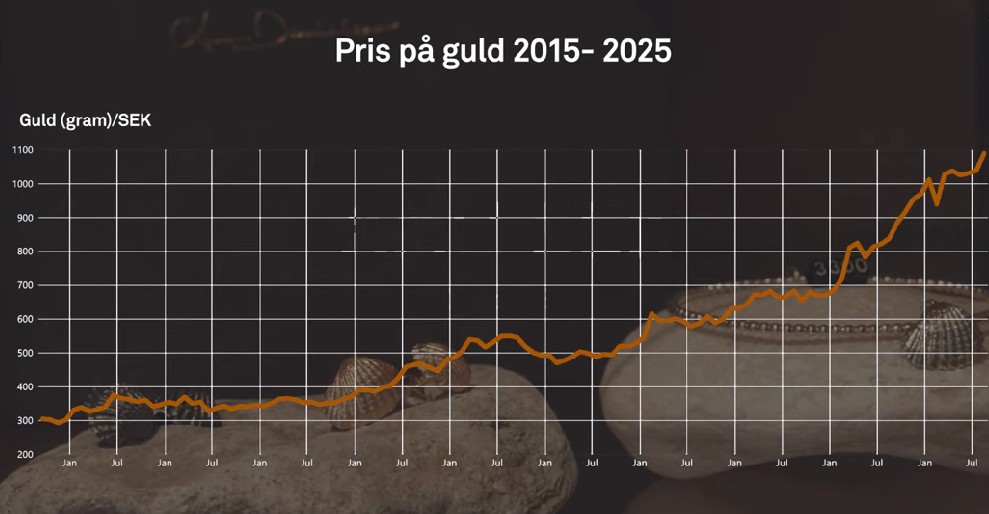

Vi har tidigare tagit del av uppgifter om hur Goldman Sachs kommenterat att guldpriset är för lågt och nu har även Merrill Lynch sällat sig till skaran av gold bugs som förutsäger att guld skall upp till 2.000 USD per troy ounce.

Francisco Blanch, Head of Global Commodity & Multi-Asset Strategy på Merrill Lynch säger att han räknar med att Federal Reserve kommer att inleda en ny runda av tillgångsköp från banker, så kallade kvantitativa lättnader, och att detta kan komma att uppgå till så pass mycket som 500 miljarder USD. Programmet skall enligt Merrill Lynch genomföras under det andra halvåret av 2012 vilket kan komma att driva upp guldpriset kraftigt.

Merrill Lynch anser att 2.000 USD per troy ounce är det korrekta värdet på guldet då den amerikanska investmentbanken gör bedömningen att FED kommer att tvingas genomföra ytterligare så kallade kvantitativa lättnader inom kort. Händer detta under september som Merrill Lynchs ekonomer tror så finns det all anledning att räkna med att det blir ett rally i guld. Om detta sker efter det amerikanska presidentvalet i november 2012 så kommer rallyt senare, förmodligen inte förrän tidigast under 2013.

Den ädla metallen har fallit nästan 20 procent sedan priset nådde sitt all-time high på 1.918 USD per troy ounce i september 2011, vilket är en följd av den europeiska skuldkrisen och oro för den globala ekonomiska tillväxten, som har lett till stora utförsäljningar av guld och andra råvaror, tillgångar som många förvaltare anser vara riskfyllda tillgångar.

Trots denna nedgång har framstående investerare som till exempel Jim Rogers och fondförvaltaren Eric Sprott fortsatt att vara haussade i sin tro på guld då dessa tror att att centralbanker runt om i världen kommer fortsätta sin politik av penningpolitiska lättnader och investerare kommer att söka sig till guld som en inflationshedge.

Vissa handlare är inte lika positiva till guld. Andrew Su, VD för Sydney-baserade råvaruhandelsfirman Compass Global Markets, sade att han förväntar sig att guldpriset kommer att sjunka under de kommande månaderna och att det kan falla till så lågt som 1.300 USD per troy ounce. Detta beror på att investerare kommer att likvidera sina innehav i guld på vilka de har tjänat pengar under det gångna året och istället använda dem för att stötta sina förlusttyngda aktieportföljer.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

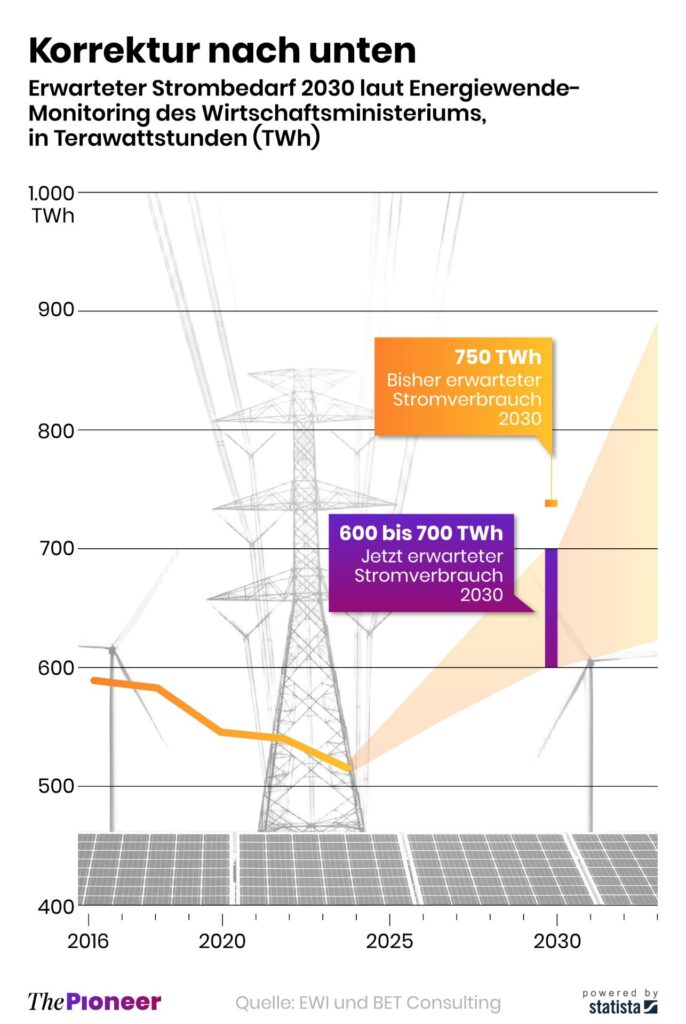

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share