Nyheter

Handla terminskontrakt på guld och silver

Det sägs ofta att ädelmetaller är ett bra inflationsskydd. Det betyder att även terminskontrakt på guld och silver kan ge investerarna ett skydd mot inflationen. Guld- och silverterminer är även ett sätt att ta en position i ett alternativt tillgångsslag utanför traditionella aktier och obligationer. Terminerna erbjuder även en effektiv prissäkring för kommersiella aktörer. Dessa instrument kan emellertid också användas för spekulation. I denna artikel kommer vi att titta närmare på grunderna med terminskontrakt på guld och silver och hur dessa handlas.

Det sägs ofta att ädelmetaller är ett bra inflationsskydd. Det betyder att även terminskontrakt på guld och silver kan ge investerarna ett skydd mot inflationen. Guld- och silverterminer är även ett sätt att ta en position i ett alternativt tillgångsslag utanför traditionella aktier och obligationer. Terminerna erbjuder även en effektiv prissäkring för kommersiella aktörer. Dessa instrument kan emellertid också användas för spekulation. I denna artikel kommer vi att titta närmare på grunderna med terminskontrakt på guld och silver och hur dessa handlas.

Vad är terminskontrakt på ädelmetaller?

Ett terminskontrakt på ädelmetaller är ett juridiskt bindande avtal för leverans av guld eller silver till ett överenskommet pris i framtiden. Kontrakten standardiseras genom en terminsbörs i fråga om kvantitet, kvalitet, tid och leveransort. Endast priset är variabelt.

Hedgers använder dessa kontrakt som ett sätt att hantera prisrisken vid ett framtida köp eller försäljning av den fysiska metallen. Terminer ger också spekulanter möjlighet att delta på marknaderna utan någon fysisk exponering.

Det finns två olika positioner som kan tas med hjälp av terminskontrakt. Det är dels en lång position, eller ett köp, som är ett åtagande om att acceptera leverans av den fysiska ädelmetallen i framtiden. Dels en kort position, eller en försäljning, som är ett åtagande om att leverera av den fysiska ädelmetallen i framtiden. Majoriteten av alla terminskontrakt avvecklas innan de går till förfall på slutdagen. I praktiken innebär det att en innehavare av ett terminskontrakt säljer ett identiskt terminskontrakt. På detta sätt elimineras den ursprungliga långa positionen.

Fördelar med terminskontrakt

Att handla med terminskontrakt erbjuder mer finansiell hävstång, flexibilitet och finansiell integritet jämfört med att handla själva råvaran då affärerna görs på en centraliserad börs.

Finansiell hävstång är förmågan att handla och hantera en produkt med ett högt marknadsvärde till en bråkdel av det totala värdet. Att handla terminskontrakt görs på marginalen, vilket gör att det krävs betydligt mindre kapital än på den fysiska marknaden. Hävstångseffekten ger spekulanterna en högre risk/reward.

Finansiell hävstång är förmågan att handla och hantera en produkt med ett högt marknadsvärde till en bråkdel av det totala värdet. Att handla terminskontrakt görs på marginalen, vilket gör att det krävs betydligt mindre kapital än på den fysiska marknaden. Hävstångseffekten ger spekulanterna en högre risk/reward.

Till exempel, ett terminskontrakt för guld avser 100 troy uns, eller en guldtacka. Dollarvärdet av detta kontrakt är 100 gånger marknadspriset för ett ounce guld. Om marknaden handlar på 1 300 USD per troy ounce, är kontraktets värde 130 000 USD (1 300 x 100 ounces). Baserat på börsernas regler är marginalen för att kontrollera ett kontrakt endast 8 600 USD. Så för $ 8 600 USD går det att handla guld för 130 000 dollar. Som en investerare ges du möjlighet att utnyttja en dollar för att handlar med femton.

På terminsmarknaderna är det lika lätt att initiera en kort position som en lång position, vilket ger aktörerna en stor flexibilitet. Denna flexibilitet ger hedgare möjlighet att skydda sina fysiska positioner och spekulanter att ta positioner baserat på sina marknadsförväntningar. Terminskontrakt på guld och silver innefattar inga motpartsrisker för deltagarna; Detta säkerställs av börsens clearingtjänster. Börsen går in som köpare till varje säljare och vice versa, vilket minskar risken om endera parten inte uppfyller sina skyldigheter.

Specifikationer av terminskontrakt

Det finns flera olika guldkontrakt som handlas på de amerikanska börserna: ett hos COMEX och två på eCBOT. Det finns ett 100-troy-ounce-kontrakt som handlas på båda börserna och ett mini-kontrakt (33,2 troy ounces) som endast handlas på eCBOT.

Även när det gäller silver finns det två olika terminskontrakt, ett på eCBOT och ett på COMEX. Det stora kontraktet avser 5 000 troy ounces, och det handlas på båda börserna. På eCBOT finns också ett mini-kontrakt som avser 1 000 roy ounces silver.

Terminskontrakt på guld

Guld handlas i dollar och cent per troy ounce. Till exempel, när guld handlas till 1 300 USD per troy ounce har kontraktet ett värde på 130 000 USD, det vill säga 1 300 x 100 ounce. En investerare som är lång guld på 1 300 USD och säljer sitt kontrakt på 1 310 USD kommer således att göra en vinst på 1 000 USD. 1 310 minus 1 300 ger en vinst på 10 USD gånger 100 troy ounce ger 1 000 USD. På samma sätt gör en guldköpare som är lång på 1 300 USD och säljer sitt guld på 1 290 USD en förlust på 1 000 dollar.

Den minsta prisrörelsen, eller ”tick size” är 10 cent. Marknaden kan röra sig mer, men kursförändringarna registreras i enheter om 0,10 USD eller 10 cent.

Både eCBOT och COMEX specificerar leverans till valv inom New York-området. Dessa valv kan ändras av börsen.

De mest aktiva månaderna som handlas (baserat på volym och öppet intresse) är februari, april, juni, augusti, oktober och december. För att upprätthålla en ordnad marknad kommer börserna att fastställa positionsgränser. En positionsgräns är det maximala antalet kontrakt som en enskild deltagare kan hålla. Det finns olika gränser för dem som hedgar guldpriset och spekulanter.

Terminskontrakt på silver

Precis som guld handlas silver i dollar och cent per troy ounce. Om silver handlas till 10 USD per troy ounce så har det ”stora kontraktet” ett värde på 50 000 USD, det vill säga 5 000 ounce gånger 10 USD, medan ”minin” har ett värde på 10 000 USD, det vill säga 1 000 ounce gånger 10 dollar.

Den minsta prisrörelsen, eller ”tick size” är 0,001 USD per troy ounce, vilket motsvarar 5 USD på det stora kontraktet och 1 dollar på minin. Silverpriset kan inte förändras med mindre än så, men det förekommer att det sker större kursrörelser. Precis som för guld sker leverans av silver till förutbestämda valv i New York-området.

De mest aktiva månaderna som handlas (baserat på volym och öppet intresse) är mars, maj, juli, september och december. Precis som med guld sätter råvarubörserna positionsgränser för aktörerna.

Hedgare och spekulanter på terminsmarknaden

Den primära funktionen med terminsmarknaderna är att tillhandahålla en centraliserad marknadsplats för dem som har intresse av att köpa eller sälja fysiska varor vid någon tidpunkt i framtiden.

Terminsmarknaden hjälper hedgare att reducera risken i samband med negativa prisrörelser på spotmarknaden. Exempel på hedgers är bankvalv, gruvor, tillverkare och juvelerare. Hedgare tar ställning på marknaden som är spegelvänd mot deras fysiska position. På grund av priskorrelationen mellan terminer och spotmarknaden kan en vinst på en marknad motverka förlusterna i den andra.

Till exempel, en guldsmed som är rädd för att behöva betala högre priser på guld eller silver skulle då köpa ett kontrakt för att låsa in ett garanterat pris. Om marknadspriset för guld/silver går upp, måste de betala högre priser för guld/silver.

Men eftersom juveleraren tog en lång position på terminsmarknaderna tjänade denne samtidigt pengar på terminsavtalet, vilket kompenserar för den ökade kostnaden av att köpa guld/silver på spotmarknaden. Om kontantpriset för guld/silver och terminspriserna båda gick ner, skulle guldsmeden förlorat på sin terminsposition, men betala mindre när denne köper sitt guld och silver på spotmarknaden.

Till skillnad från hedgers, spekulanter har inget intresse av att ta emot leverans, men istället försöker de göra vinst genom att ta marknadsrisk. Spekulanter inkluderar enskilda investerare, hedgefonder eller råvaruhandelsrådgivare (CTA).

Spekulanter finns i alla former och storlekar och kan vara på marknaden under olika tidsperioder. En scalper tar sig snabbt in och ut på marknaden. En daghandlare behåller en position längre än en scalper, men oftast inte över natten. En positionshandlare håller sina innehav under flera sessioner. Alla spekulanter måste vara medvetna om att en marknad som rör sig i fel riktning kan leda till förluster.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

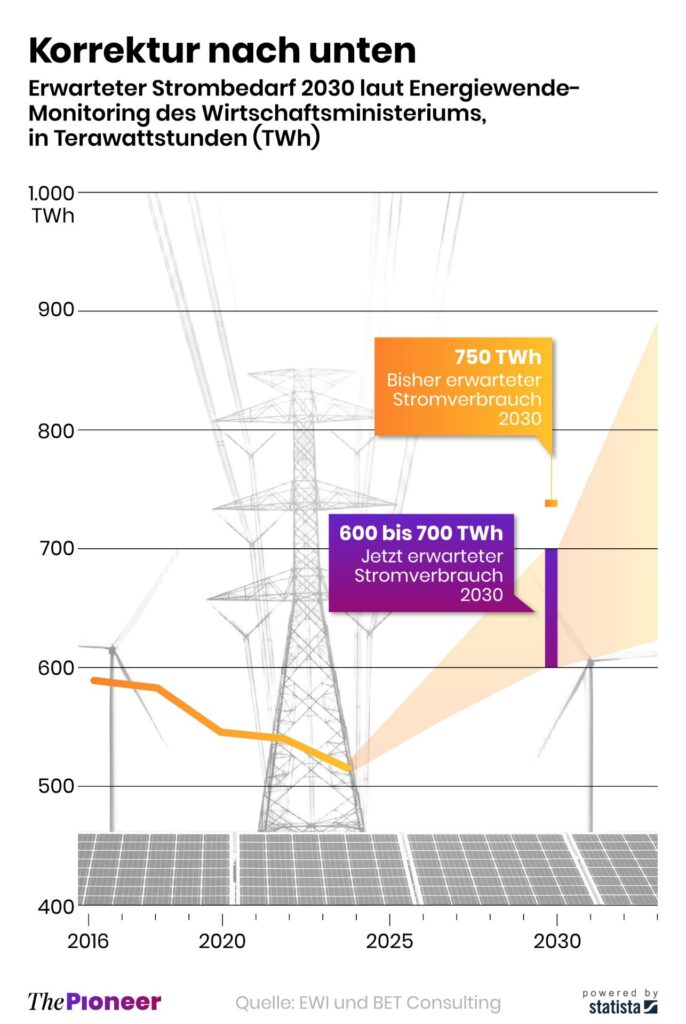

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

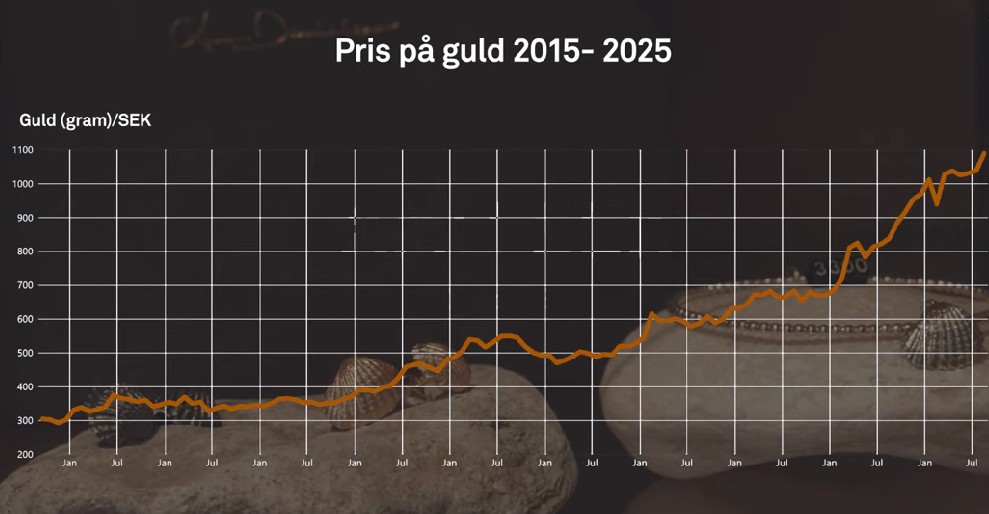

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share