Nyheter

Guldcentralen April 2012

Vart är guldet på väg egentligen?

Månaden som gått har visat sig vara en mycket spännande tid för guldet: Redan innan den 1:a mars hade guldpriset rasat från 1787 USD/uns till 1687 USD/uns. Försäljningsyran uppstod precis när ordförande för den amerikanska federala centralbanken, Ben Bernanke skulle hålla sitt kongresstal, och den höll sig i tre veckor på de vaga förhoppningarna att Bernanke skulle låta bli att manipulera penningmängden (genom det han visat sig vara bäst på, pressa mer pengar). Förhoppningarna var lika bisarra som de visade sig vaga; den 26:e mars lyckades guldet kravla sig upp till 1685 USD/uns när NY COMEX stängde; en dagsökning på 1,4% och ett klart uppsving från månadens bottennotering 1642 USD/uns den 23:e mars. Det som låg bakom vändningen var det som tolkades som Bernankes retoriska u-sväng där han utlyste att pengar fortfarande skulle pressas (se anm. längst ner för ytterligare kommentar).

Månaden som gått har visat sig vara en mycket spännande tid för guldet: Redan innan den 1:a mars hade guldpriset rasat från 1787 USD/uns till 1687 USD/uns. Försäljningsyran uppstod precis när ordförande för den amerikanska federala centralbanken, Ben Bernanke skulle hålla sitt kongresstal, och den höll sig i tre veckor på de vaga förhoppningarna att Bernanke skulle låta bli att manipulera penningmängden (genom det han visat sig vara bäst på, pressa mer pengar). Förhoppningarna var lika bisarra som de visade sig vaga; den 26:e mars lyckades guldet kravla sig upp till 1685 USD/uns när NY COMEX stängde; en dagsökning på 1,4% och ett klart uppsving från månadens bottennotering 1642 USD/uns den 23:e mars. Det som låg bakom vändningen var det som tolkades som Bernankes retoriska u-sväng där han utlyste att pengar fortfarande skulle pressas (se anm. längst ner för ytterligare kommentar).

Ben Bernanke, ordförande för den amerikanska federala centralbanken

Faktum är att Bernanke aldrig sagt något om att lugna ner penningpressarna, än mindre att upphöra med det. Herrn har en (ö)känd allergi mot deflation som han slaviskt håller stången genom att successivt driva på en ökning av penningmängden. Det bör noteras att föreställningen om en ökad penningmängd behövs lika lite som en meter som behöver bli längre bara för att vi får fler saker att mäta.

De psykologiska effekterna som har uppstått går ej att underskatta; guldet som väntades ta fart och nå nya toppar under mars har nu stött på farthinder och orsakat förvirring på en volatil marknad. Resultatet blev inte bara ett massivt säljkaos och en förändring på nästan -120 USD/uns (jämför 1787 USD/uns 28:e februari mot 1668 USD/uns 30:e mars) men också en bångstyrighet där bristen på en allmän riktning är utmärkande. Marknaden är volatil och dagliga prissvängningar på +/-1% har visat sig vara mer regel än undantag.

I första anblicken ser marknaden lynnig ut. Det är den också, men mer ligger bakom än ren oförutsägbarhet. En annan faktor som har bidragit till att tynga ner guldet är Indiens beslut att fördubbla den nuvarande beskattningen av samtliga guldimporter till en siffra på 4% (tillkännagivet i indisk media den 16:e mars). Den citerade anledningen var att avlasta underskottet i bytesbalansen, vilket är fullkomligt nonsens; underskottet skulle likväl kunnat avlastas genom att minska utgifterna, men hade ändå en psykologisk inverkan på marknaden eftersom Indien är världens största köpare av guld och importerar i princip nästan allt guld. Men skattepålägget är signifikant och kan medföra en nedsänkt efterfrågan på guldet i Indien.

Å andra sidan har guldet fått en ökad efterfrågan i Turkiet – dock är det inte privatkonsumenterna som står för den. Den turkiska regeringen har ett underskott i bytesbalansen men har, till skillnad från indierna, valt att tackla problemet på ett helt annorlunda sätt genom att övertyga sina konsumenter att låna ut sina guldtillgångar till det statliga turkiska bankväsendet och få ersättning i form av ränta. Med det sagt handlar Turkiets utspel om att låta bankerna få ta en del av kakan, vilket i det här fallet handlar om drygt 5,000 ton guld, och inte om ett helhjärtat försök till att integrera guldet i det monetära systemet. I fjol devalverade den turkiska liran 20% mot den amerikanska dollarn och medförde att turkiska konsumenter i snitt fördubblade sina guldinnehav. Utspelet handlar därför om att förmildra allmänhetens misstro och skepticism mot bankerna, men är i det globala sammanhanget ett exempel på guldets fortsatta marsch framåt inom finansvärlden.

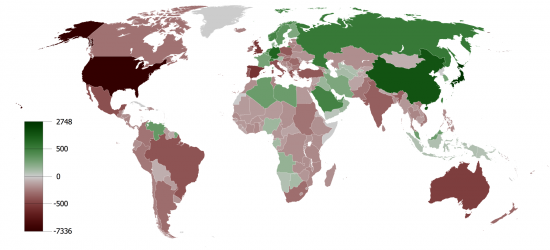

En global karta över den samlade handelsbalansen (import kontra export) från och med 1980 till 2008. Notera Indiens och Turkiets underskott i bytesbalansen. Som tidigare nämnt har de två länderna liknande problem men valt olika sätt att hantera det på, vari guldet har en central roll. Siffrorna är angivna i miljarder USD. (Källa: International Monetary Fund)

I tvetydiga perioder brukar säljmentaliteten regera, men det är intressant att notera att även om guldet bottnade vid 1642 USD/uns så har 5-årstrenden visat att utvecklingen är konsekvent med den nivå stödlinjen har satt (under mars månad låg den vid 1600 USD/uns), något som visar sig extra tydligt när guldet är prissatt i euro eller brittiska pund.

Femårsgrafen visar att guldet fortfarande befinner sig över den undre stödlinjen vilket indikerar på att den långsiktiga bullmarknaden är intakt. (Källa: Gold Made Simple News)

Samma femårsgraf uppräknat i euro och här ser marginalerna helt annorlunda ut gentemot dollarn. Notera höjdskillnaden mellan aktuella kursvärden och den nedre stödlinjen. Detta visar att även om kursutvecklingen inte tar fart behöver det inte betyda att trenden är bruten. (Källa: Gold Made Simple News)

På kort sikt kvarstår emellertid en genomgående osäkerhet, vilket medför att riktningen på marknaden blir fortsatt oklar. Än så länge går det inte att konstatera att guld har gått in i en konsolideringsfas, med det sagt står guldet inför ett vägskäl nu under kommande månader. Om inte uppgången börjar ta fart på nytt så finns det en risk att trendkanalen rubbas och nya förutsättningar skapas. Det finns dock inga direkta tecken som talar för att bullmarknaden kommer att trubbas av; hela säljyran verkar vara grundad på spöken under sängen. Tvärtom fortsätter efterfrågan på guld att öka dels för att allmänheten tappar förtroendet för bankväsendet. Vi har trots allt en spännande tid att se fram emot!

Anm: I början av april steg guldet inledningsvis över den kritiska 1680-nivån, men efter stängning den 3:e april föll guldet kraftigt efter att Feds penningspolitiska protokoll indikerat att flera av medlemmarna i den kommitté som styr penningpolitiken inte är redo för att köpa mer statsobligationer, dvs. trycka ut mer pengar i systemet. Säljyran har därefter hållit i sig och noteras i skrivande stund till 1618 USD/uns (4:e april).

Fas 2 och fas 3 i bullmarknaden: Svagare trendutveckling för guldet indikeras om stödlinjen för fas 2 bryts. Stödlinjen för fas 3 ligger i dagsläget kring 1500 USD/uns. (Källa: Gold Made Simple News)

Som alltid i dessa volatila tider bör vi beakta den långsiktiga utvecklingen och inte skygga för kortsiktiga svängningar. Det återstår emellertid att se om guldet är på väg in i en ny fas där trendutvecklingen går in i ett lugnare tempo utan att för den skull gå ur bullmarknaden. De fundamentala faktorer som utlöste bullmarknaden för tolv år sedan har inte förändrats, om något har de blivit än mer intensifierade till följd av ökade penningmängder och en allt slappare penningpolitik världen över.

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

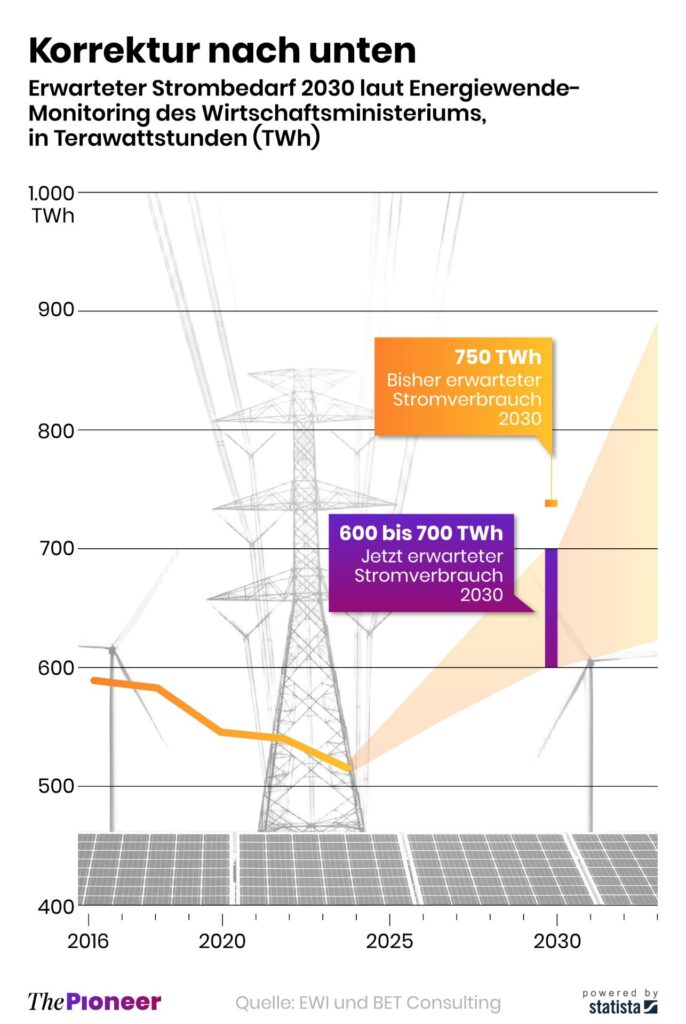

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

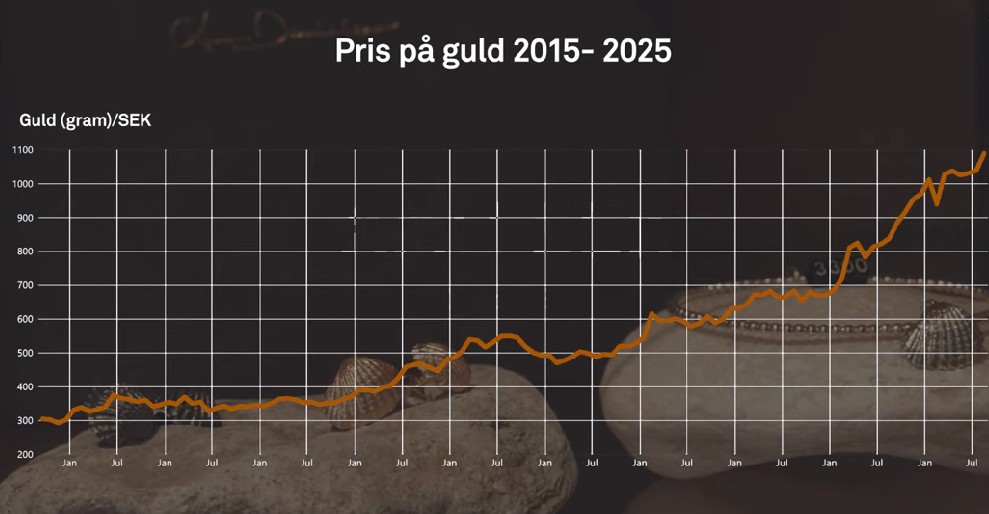

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September