Nyheter

Guld – världens mest efterfrågade råvara

Guldet var den första metallen som människan lärde sig begagna. Enligt sägen drog Jason till Kaukasien för att hämta det gyllene skinnet, en myt som torde ha sitt ursprung i det kaukasiska folkets sed att ur floderna uppsamla det finare guldstoftet genom att i flodfårorna lägga getfällar med håren uppåt, mot strömmen.

Guldet var den första metallen som människan lärde sig begagna. Enligt sägen drog Jason till Kaukasien för att hämta det gyllene skinnet, en myt som torde ha sitt ursprung i det kaukasiska folkets sed att ur floderna uppsamla det finare guldstoftet genom att i flodfårorna lägga getfällar med håren uppåt, mot strömmen.

Guldets stora lämplighet som material för prydnader och dess naturliga sällsynthet å den andra sidan bidrog redan i mänskligheten första början till ett utomordentligt högt handelsvärde.

Redan för cirka 4.000 år sedan producerades cirka ett ton guld per år från förekomsterna i vad som idag är Egypten, Sudan och Saudiarabien. Det första myntet med guldinnehåll gjöts på 800-talet före Kristus. Man tror att det första rena guldmyntet skapades på 600-talet före Kristus på uppdrag av Kung Krösus av Lydien.

Det är känt att egyptierna i femte, kanske redan i sjätte årtusendet f Kr egade guld i större mängder och använde till prydnader. Detta guld hämtades först inom landet, i Nubiska öknen samt omkring Senegals övre utlopp. Något senare började Asiens, i synnerhet Mindre Asiens (Frygiens och Lydiens) rika fyndorter att utnyttjas. Vart de bibliska kungarna, främst Salomon, skaffade sina guldskatter är inte känt med säkerhet då Ofirs läge är obekant.

Under det romerska rikets storhetstid hittades nya guldförekomster i framför allt Portugal, Spanien och Afrika. Det beräknas att produktionen under denna tid uppgick till i storleksordningen fem till tio ton per år. Från 500-talet fram till 1400-talet minskade guldutvinningen dramatiskt. Under långa perioder var den årliga världsproduktionen mindre än ett ton per år.

I Europa känner man till fyra områden varifrån forntidens folk hämtade sitt guld, Tracien, Ungern och Siebenbürgen, Pyreneiska halvön där kartager och romare vaskade och bröt guld, samt Irland varifrån export ägde rum till Skandinavien. Dessutom fanns tidigt guld i Gallien och Östalperna. Under medeltiden gick den europeiska guldproduktionen ned starkt, men i och med upptäckten av Amerika började snart stora mängder av guld att införas till Europa. De rikaste områdena i vilka européerna släckte sin guldtörst var Mexiko och Brasilien som bidrog med i stort sett allt det guld som producerades i världen. Under tiden 1691 till 1800 utvanns guld främst från Brasilien, och betydande mängder påträffades redan tidigt i Peru där Inkastammen hade samlat kolossala skatter som sedermera rövades bort av spanjorerna.

I mitten av 1400-talet ökade emellertid åter intresset för guld. En viktig råvarukälla var förekomsterna i västra Afrika (nuvarande Ghana) från vilka fem till åtta ton guld utvanns per år. I och med de spanska erövringarna i Latinamerika (Mexiko och Peru) under början av 1600-talet ökade tillgången på guld. Mot slutet av århundradet utvanns mellan tio och tolv ton guld per år från i huvudsak dessa regioner. Under 1700-talet började betydande mängder guld att brytas även i Ryssland vilket medförde att den årliga världsproduktionen steg till cirka 25 ton mot slutet av seklet.

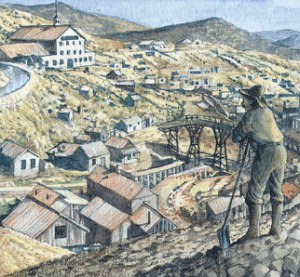

I början av 1800-talet gick produktionen ned till ett minimum till dess att återupptäckten av de givande alluviallagren på östra sluttningen av Uralbergen medförde en ny ökning. 1845 var Rysslands produktion av guld nästan dubbelt så stor som den i Sydamerika. Ett ännu större uppsving medförde upptäckten av Kaliforniens och Australiens guldrika svämlager (1848 respektive 1851). Efter utvaskningen av de allra rikaste lagren påbörjades brytning av guld i de mäktiga guldförande kvartsgångarna på Sierra Nevadas väst- och östsluttningar. Den berömda Comstock-gången lämnade under perioden 1860 till 1875 ifrån sig guld till ett värde om 300 Mkr (dåtidens penningvärde). I Kalifornien uppnåddes en maxmal produktion 1853, medan det i Australien dröjde till 1857 då produktionen i Victoria uppgick till 88.000 kilo. Redan 1891 hade denna siffra gått ned till 18.000 kilo.

Nästa för världsproduktionen betydande guldfynd gjordes i Transvaal i Sydafrika under perioden 1882 till 1886. Till sist skall nämnas de rika guldfälten i Klondike och Yukonfloderna. Det betydande fyndet som gjordes 1902 i Thunder Mountain, Idaho, som sägs ställt fynden i Klondike i skuggan.

Året innan guldruschen i Kalifornien 1847 hade världsproduktionen av guld ökat till cirka 75 ton varav knappt hälften kom från ryska förekomster. Upptäckten av guld i Kalifornien medförde en vändpunkt i guldets historia.

Enbart under 1853 utvanns 95 ton guld från dessa förekomster. Ungefär samtidigt hittades även betydande guldmalmer i Australien. Världsproduktionen ökade snabbt och närmade sig efter några år 300 ton guld per år. De stora förekomsterna vid Witwatersrand i Sydafrika som hittades 1886 medförde ytterligare produktionshöjning.

Redan 1898 hade Sydafrika passerat USA som världens ledande guldproducent. Nästan 40 procent av allt guld som utvunnits fram till idag kommer från de sydafrikanska gruvorna. Till den ökade produktionen bidrog också de 1893 nyfunna förekomsterna i Kalgoorlie (Australien) samt upptäckten av alluvialt guld i kanadensiska Klondyke.

Under den första delen av 1900-talet minskade guldproduktionen i många länder. Prishöjningar i slutet av 1930-talet medförde visserligen en kort återhämtning men det var inte förrän guldpriset steg dramatiskt på 1980-talet som produktionen åter ökade.

Många äldre förekomster öppnades igen och en intensiv prospektering resulterade i flera nya betydande guldmalmer. Mellan 1980 och 1990 steg västvärldens guldproduktion från 962 till 1.744 ton per år, och har sedan stigit vidare till kring 2.500 ton per år kring och efter millennieskiftet.

Utbud och efterfrågan på guld

Guld är ovanligt i det att det är såväl en råvara som en monetär tillgång. Eftersom guld i det närmaste är oförstörbart finns allt guld som någonsin har producerats kvar i en eller annan form. Vid slutet av 2007 uppskattade guldkonsultbolaget Gold Field Mineral Services (”GFMS”) att det totalt fanns en existerande mängd på 161.000 ton guld i världen. Därav bedömdes 60 % ha brutits och tillverkats efter 1950. Den i särklass största förbrukningen av guld är knuten till juvelerarbranschen. Under de senaste åren har förbrukningen inom detta område varit större än gruvproduktionen. Tack vare sina många speciella egenskaper har guld också en industriell användning. Betydande mängder nyttjas inom tandvården samt inom elektronik-, rymd- och läkemedelsindustrin.

Tillförseln av guld till marknaden sker genom gruvproduktion, återvinning och försäljning och guldlån från officiella reserver. De officiella guldreserverna i olika centralbanker och andra officiella institutioner beräknas uppgå till strax under 25 % av den totala existerande guldmängden. Baserat på de genomsnittliga siffrorna ovan ökar alltså den total mängden guld i världen med omkring 1,7 % per år.

Gruvproduktionen av guld under 1998 – 2002 var i genomsnitt 2.586 ton per år, guldskrot bidrog med 772 ton och nettoutförsäljning från bankerna var 481 ton. Andra siffror förekommer också och det är synnerligen svårt att skapa en bra bild över dessa siffror då det rör sig om så pass många olika länder och företag som producerar guld.

Världens guldproduktion faller

Världens primära guldproduktion föll under 2007 med 10 ton eller cirka en halv procent och uppgick till 2.476 ton. Detta var det andra året i följd med globalt produktionsfall och den lägsta produktionsnivån på 11 år. Kina blev 2007 det land som producerade mest guld i världen och tog därmed över förstaplatsen från Sydafrika som har varit världens största guldproducent sedan 1905.

Asien var också den enda region i världen som ökade sin produktion under året, en ökning med 65 ton. I övriga regioner föll produktionen och som kraftigast minskade den i Afrika, där nedgången utgjorde 29 ton. I Sydafrika föll produktionen med nästan 9 % och den huvudsakliga orsaken är lägre guldhalter; landets genomsnittliga halter minskade med 10 % under året. Även Latinamerika minskade sin produktion med totalt 23 ton, trots tillväxt i länder som Brasilien och Mexiko.

Peru stod för den kraftigaste nedgången i Latinamerika och minskade sin produktion med hela 32 ton. OSS-länderna (f d Sovjetunionen) och Oceanien minskade också sin produktion med 4 ton vardera. Bland de länder som minskade sin produktion mest jämfört med förra året finns Sydafrika, Peru, och USA. De tre länderna stod för en minskning på 70,5 ton.

Guldhalter och produktionskostnader

Guld produceras i gruvor på alla världens kontinenter utom Antarktis. Guldkonsultbolaget Beacon Group identifierade år 2002 900 guldproducerande gruvor spridda i världen. Under stora delar av 1900-talet dominerades världens guldproduktion av Sydafrika, som 1970 producerade 1 000 ton guld per år eller 70 % av världsproduktionen vid den tidpunkten. Därefter har Sydafrikas andel minskat, och 2007 gick Kina upp som världens största guldnation med 11 % av världsproduktionen.

Guldinnehållet i malmen varierar globalt beroende på malmkropparna. Generellt uppgår guldinnehållet i de största sydafrikanska gruvorna till 8–10 gram/ton, medan mindre sydafrikanska gruvor har mellan 4–6 gram/ton. Mycket av guldet i världen produceras i dagbrott, där guldinnehållet i malmen generellt är lägre än i gruvdrift, med guldhalter om 1–4 gram/ton, ja i vissa fall ännu lägre siffror än så.

Produktionskostnaderna i världen varierar kraftigt beroende på om det handlar om gruvbrytning eller dagbrott, djupet på guldförekomsterna, typen och egenskapen av malmkroppar samt guldhalten. De genomsnittligt uppgivna kontantmässiga produktionskostnaderna (cash production costs) för kommersiella informationslämnande större västliga gruvbolag uppgick enligt GFMS för 2007 till strax under 395 USD/oz.

Den globala guldhandeln

Den globala guldhandeln består främst av en större del som sker OTC (over-the-counter), direkt mellan olika marknadsaktörer. Denna delmarknad indelas sedan i spot-transaktioner och olika former av derivat såsom terminer och optioner. OTC-marknaden är öppen dygnet runt, och de huvudsakliga centren för sådan handel är London, New York och Zürich, där större transaktioner äger rum. Det är bland annat på dessa marknader som centralbanker och gruvbolag brukar agera.

Den minsta transaktionsstorlek på denna marknad är vanligen 1.000 ounce (oz). Även i Dubai och andra städer i Fjärran Östern sker OTC-affärer, men i mindre storlek. OTC-handel sker såväl över telefon som över ett elektroniska handelssystem.

En mindre del av marknadshandeln sker via börser, till exempel på NYMEX, TOCOM eller börsen i Istanbul.

För att underlätta prissättningen på marknaden sker två gånger per dag, klockan 10.30 och klockan 15.00 en referensprissättning av guld, den så kallade ”London fix”. Settlement sker på ett sätt som är snarlikt det som råder på den internationella valutamarknaden, via konton i olika banker, och standardenheten är en ”London Good Delivery Bar”. Valutan för settlement är vanligen amerikanska dollar (USD).

Den underliggande marknadsstorleken är de 147.800 ton guld 2002 multiplicerat med det aktuella marknadspriset. Per slutet av första kvartalet 2003 var storleken på guldmarknaden omkring 1/10 av börsvärdet på New York Stock Exchange, men då den består av en enda homogen produkt är likviditeten förstklassig.

Det är svårt att exakt bestämma guldets omsättningsvolymer och priser på grund av den stora andelen OTC-handel. Branschorganisationen World Gold Council uppskattar emellertid att den underliggande omsättningshastigheten är ungefär tre gånger per år, det vill säga värdet av allt guld som omsätts årligen är tre gånger större än värdet av allt det kända guld som existerar på marknaden. World Gold Council beräknar att guld motsvarar fyra (4) procent av det totala värdet på alla de investeringar som finns i dag.

Användningsområden

Guld är en av de mest eftertraktade ädelmetallerna i världen, och används bland annat i smycken, elektronik och mynt. Guld anses också allmänt vara en effektiv försäkring mot inflation, vilket innebär att då dollarn och andra valutor försvagas, ökar efterfrågan på guld. Priset på guld tenderar också att stiga under perioder av ekonomisk och politisk osäkerhet, då metallen anses ha ett högt egenvärde och en relativ stabilitet.

Införandet av guld ETF: er och den ökande rikedomen på tillväxtmarknader som Kina, Indien och Latinamerika har bidragit till stigande efterfrågan på guld. Den ökade efterfrågan har emellertid inte kunnat mötas av en ökad produktion, tvärtom ser vi att många av de främsta guldproducerande länderna har haft en minskad produktion under de senaste åren.

Guld har använts som pengar och betalningsmedel i mer än 3500 år eftersom metallen fungerar både som en valuta och en värdemätare. Det har också visat sig vara en bra försäkring mot den som inflationen som i allt högre omfattning uppstått sedan införandet av fiat-valutor i både Europa och USA.

Investeringsguld

Guld är en mjuk metall som i sin naturliga form har en karakteristisk djupt glänsande gul eller gulbrun färg. Dess kemiska beteckning är Au, en förkortning av Aurum, och dess atomnummer är 79. Guld värderas högt för dess användning inom smyckesindustrin, och för dess förmåga att garantera värdet på valutorna. Guld är den renaste formen av pengar, och den äldsta och mest hållbara. Guld var ett legalt betalningsmedel redan innan förekomsten av de första mynten, cirka 600 f Kr.

Fortfarande i dag använder sig investerare av guld som en värdemätare då metallen ger ett intryck av värdeökning jämfört med deprecierande valutor. Historiskt sett har det alltid funnits en marknad för guld, men metallen har ofta kritiserats för att den inte ger sin ägare något kassaflöde. Tvärtom måste en ägare av guld betala för att lagra och försäkra sitt innehav.

Företag som gynnas av stigande guldpriser

Gruvföretag

- Barrick Gold (ABX) är den världens största producent av guld

- Newmont Mining Corporation (NEM) har gruvor på fem olika kontinenter och är världens näst största guldproducent

- AngloGold Ashanti (AU) är den tredje största producenten

- DRDGOLD (DROOY) är den världens fjärde största guldproducent, främst verksam i Sydafrika.

- Goldcorp (GG) är ett guldgruveföretag baserat i Kanada som har den lägsta cash kostnaden för utvinning av guld bland de största gruvbolagen. Goldcorp är världens femte största guldproducent

- Harmony Gold Mining (HMY) är den sjätte största guldproducenten i världen, är Sydafrikas största guldproducent men har även gruvor i Papua Nya Guinea.

- Redback Mining (RBI-T) är ett MidCap företag som inte hedgar sin produktion. Bolaget har gruvor i Ghana och Mauretanien.

Exchange Traded Funds i guld

Många av de börshandlade fonderna, de så kallade ETF:erna, köper faktiskt guld och numera är de en betydande aktör på guldmarknaderna.

- SPDR Gold Trust (GLD) är en av de största guld-ETF:erna på marknaden.

- iShares COMEX Gold Trust (IAU)

- ZKB Gold ETF (ZGLD)

- Central Fund of Canada (CEF)

- Central Gold Trust (GTU)

- ETF Physical Gold (PHAU)

- Gold Bullion Securities (GOLD)

- Lyxor Gold Bullion Securities (GBS)

- New Gold Issuer (GLD)

- ETF Gold Trust (SGOL)

Juvelerare i det allra högsta prissegmentet

High end-juvelerare faktiskt drar nytta av stigande guldpriser eftersom då priserna stiger blir guldsmycken en mer värdefull och eftertraktad tillgång.

- Tiffany (TIF)

- DGSE Companies (DGSE)

- Finlay Enterprises (FNLY)

Företag som gynnas av sjunkande guldpriser

Juvelerare i det lägre prissegmentet

Företag i de lägre prissegmenten tenderar att drabbas negativt av ökande priser på guld eftersom deras kundkrets är mindre flexibla för prisförändringar.

- Signet Group (SIG)

- Zale (ZLC)

- Blue Nile (NILE)

Enskilda konsumenter

Även enskilda konsumenter tenderar att drabbas negativt av en prisuppgång på guld då dessa inte längre har råd att köpa det i samma utsträckning som förr. Detta är särskilt viktigt i kulturer som är beroende av guldartiklar som en symbol eller viktig aspekt för ceremonier, till exempel Indiens bröllopsceremonier.

Faktorer som påverkar guldpriset

Efterfrågan på guld ökar då regeringar och centralbanker trycker pengar

På grund av en period av ekonomisk nedgång, har regeringar och centralbanker över hela världen, särskilt i industriländerna, ökat statsskulden i ett försök att stimulera ekonomin. Dessutom har många av dessa länder tryckt pengar, så kallad Quantitative Easing, QE eller kvantitativa lättnader, för att köpa obligationer, och på detta sätt öka penningmängden. Kombinationen av en stigande statskuld och ett konstant tryck av nya pengar ökar inflationstrycket och minskar den verkliga avkastningen för andra investeringar.

Dessutom utgör höga skuldnivåer och potential för inflationen en god grogrund för oro på obligationsmarknaden, då placerarna befarar att dessa inte kommer vara lika värdefulla i framtiden. Kombinationen av dessa faktorer får allt fler investerare att söka sig till guld som betraktas som en säker och inflationsäkrad investering.

Kina, Indien och andra köper guld som en reserv

I det förflutna har Kina och Indien köpt amerikanska värdepapper samt hållit amerikanska dollar i sina reserver. För Kina har detta bidragit till att upprätthålla en undervärderad valuta och hålla exporten hög eftersom landet är relativt billigare än sina konkurrenter.

På grund av stora amerikanska underskott har många länder och i synnerhet Kina och Indien, börjat ompröva dessa beslut samtidigt som de diversifierar sina reserver för att skydda sig mot en devalvering av den amerikanska dollarn. Skulle dessa länder komma att bestämma sig för att öka inköpen av guld ytterligare samtidigt som de flyttar sig bort från dollardenominerade tillgångar kommer priset på guld att öka ytterligare. På samma sätt kommer det att stiga då centralbanker och regeringar köper guld till sina valutareserver för att lagra överskotten av sin handel med utlandet.

Ett minskat utbud på guldmarknaden

Det finns uppskattningsvis 5.500 miljoner troy ounce guld ovan jord, varav centralbanker officiellt äger cirka 30.000 ton guld. Gruvproduktionen som historiskt sett utgör 60 % av världens utbud av guld, har genomgående minskat. Endast Kina har kunnat öka produktionen – till stor del beroende på öppnandet av nya gruvor.

Dessutom har centralbankerna vars försäljningar tidigare utgjorde 14 % av utbudet på guldmarknaderna, blivit nettoköpare av guld. Denna minskning av utbudet från både producenterna och centralbankerna har lett till att höja priset på guld.

Politiska risker och problem med infrastrukturen

Oförutsedda politiska händelser kan inträffa när som helst i mineralrika men fattiga afrikanska länder, vilket kan komma att få till följd att investerares kapital i lokala gruvsatsningar drabbas negativt vid så pass stora politiska förändringar.

Så har till exempel politiska förändringar i Kongo lett till att investerare hamnat i en kostsam vänta-och-se-attityd som inte kan lösas snart.

Dessutom saknar många regioner en effektiv eller komplett infrastruktur. Utan detta kan handelslederna från guldproducerande länder trasas sönder eller orsaka leveransstörningar, vilket kan leda till störningar i utbudet, något som riskerar att höja guldpriset.

Inflation

Guld köps ofta som en försäkring mot inflation. Eftersom inflationen gör att avkastningen på värdepapper, såsom obligationer, mindre värdefull är det vanligt att obligationsköparna köper guld istället.

Eftersom guld är en reell tillgång, kommer en ökad inflation att leda till att priset stiger. Därför kommer andra typer av investeringar, till exempel i obligationer, att bli mindre lönsamma vilket stärker guldet ytterligare. Guldpriset stiger också när regeringar och centralbanker håller räntorna låga.

Studier från McClellan Financial Publications, visar att det finns en mycket positiv korrelation mellan inflationen och guldprisets utveckling, 0,69, men att det finns en tidsförskjutning om 14 månader innan guldpriset stiger som en följd av en ökad inflation.

Efterfrågan från tillväxtekonomier

I takt med att välståndet ökar i tillväxtekonomier som Kina, Indien och Latinamerika ökar dessa regioners efterfrågan på amerikanska varor, och det förstärks ytterligare av en allt svagare amerikansk dollar. Förutom varor efterfrågar dessa tillväxtekonomier också smycken, guld, ädelstenar och andra ädelmetaller då den snabbt växande medelklassen i dessa länder har pengar att spendera på annat än livsnödvändigheter.

Indier är den enskilt största gruppen av guldköpare i världen. Den indiska efterfrågan på guld minskar när bröllopssäsongen närmar sig sitt slut under sommaren. Köp av såväl guld som silver påverkas också av en rad hinduistiska religiösa högtider.

Säsongsvariationer

Precis som många andra råvaror uppvisar också guld säsongsvariationer i fråga om priset.

Förutom den märkbara säsongsmässiga efterfrågan från Indien i samband med bröllopssäsongen och under vissa festivaler som nämnts ovan, har guld historiskt också visat en nedgång från mitten av mars som sedan tenderar utmynna i ett rally fram till och med maj, innan en svagare period infinner sig under juni till slutet av juli. Detta säsongsmönster förekommer ofta även under så kallade bull markets.

Handel i guldterminer

Guldterminer går till leverans varje månad året om. Metallen handlas bland annat på New York Mercantile Exchange under tickersymbolen GC och huvudkontraktet prissätts i USD och cent per troy ounce.

*2 avser årtalet, vilket betyder att tickern GCM2 avser leverans av guld i juni 2012.

Kontraktstorlek

Ett terminskontrakt på guld på New York Mercantile Exchange avser 100 ounce guld.

Tick Value

$0,10 (10¢) per troy ounce ($10,00 per kontrakt).

Trading Hours

Handeln på CME Globex elektroniska handelsplattform pågår nästan dygnet runt, från 6:00 PM på söndagskväll till 5:15 PM fredag eftermiddag, med ett 45-minuter långt handelsuppehåll varje dag mellan 5:15 PM och 6:00 PM, New York Time. Som kuriosa kan nämnas att handel efter 6:00 PM avser nästkommande dag.

Den fysiska handeln i de så kallade handelsgroparna, Open Outcry (Pit Sessions) äger rum mellan 8:20 AM och 1:00 PM New York Time på New York Mercantile Exchange

Daglig prisavvikelse

Det förekommer ingen begränsning i hur pass mycket guld får avvika i kurs under en handelsdag.

Sista handelsdagen

Sista handelsdagen i guld är vid handelns stängning vid den tredje kalenderdagen som föregår den sista dagen i lösenmånaden.

Leveranskvalité

Vid fullgörandet av varje kontrakt, skall säljaren leverera 100 troy ounce (± 6 %) av raffinerat guld med en renhetsgrad som inte får vara lägre än 0,995. Det levererade guldet får inte levereras i mindre enheter än 10 ounces tackor som skall vara märkta med tackans nummer, vikt, renhet, logotype eller namn på tillverkaren och en symbol som identifierar metallen som guld.

Nyheter

Lundin Gold rapporterar enastående borrresultat vid Fruta del Norte

Gruvbolaget Lundin Gold har offentliggjort exceptionella resultat från sina borrprogram vid Fruta del Norte-gruvan (FDN) i Ecuador. De nya fynden gäller både det södra området FDNS och det närliggande området FDN East och visar på höghaltig guldförande mineralisering som stärker gruvans långsiktiga potential.

Vid FDNS har flera borrhål bekräftat fyndigheter med mycket höga guldhalter. Bland höjdpunkterna återfinns borrhål FDN-C25-234 som visade 220 gram guld per ton över 4,2 meter, inklusive ett intervall med hela 520 g/t över 1,75 meter. Ett annat borrhål, FDN-C25-238, uppvisade 139,5 g/t över 9,05 meter, med ett extremt högt toppvärde på 1 720 g/t över 0,7 meter.

”Detta är några av de mest höghaltiga resultaten vi någonsin sett vid FDNS, och vi är på god väg att inkludera området i vår långsiktiga gruvplan,” säger Ron Hochstein, vd för Lundin Gold.

Vid FDN East, endast 100 meter från den nuvarande underjordsverksamheten, fortsätter utvidgningen av en ny epitermal guldstruktur. Borrning har visat på kontinuerlig mineralisering med resultat som 6,61 g/t guld över 10 meter och 11,5 g/t över 3,1 meter.

Bolaget genomför i år ett omfattande borrprogram på minst 108 000 meter, fördelat på 83 000 meter prospektering och 25 000 meter konverteringsborrning. Målet är att utöka livslängden för gruvan och säkra framtida tillväxt.

Fruta del Norte räknas som en av världens högst mineraliserade guldgruvor i drift. Lundin Gold fortsätter att kombinera operativt fokus med samhällsansvar och hållbar utveckling i regionen.

Nyheter

Stargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

I ett banbrytande samarbete lanserar OpenAI, Nscale och Aker projektet Stargate Norway – en stor AI-gigafabrik som ska byggas i Kvandal utanför Narvik. Anläggningen blir Europas första av sitt slag för OpenAI och siktar på att installera 100 000 NVIDIA-GPU:er till slutet av 2026.

Projektet ska leverera 230 MW datakraft med ambition att expandera ytterligare 290 MW, vilket placerar Stargate Norway bland Europas största AI-infrastruktursatsningar. Denna så kallade “AI-gigafabrik” är en del av OpenAIs program ”OpenAI for Countries”, som syftar till att bygga suverän AI-kapacitet anpassad till europeiska regelverk.

Narvik – en strategisk plats för AI

Valet av Kvandal i Nordnorge är inte slumpmässigt. Regionen har riklig tillgång till vattenkraft, låg lokal elförbrukning och gynnsamt klimat – faktorer som skapar långsiktigt låga energipriser och gör området idealiskt för storskalig datadrift. Dessutom finns etablerad industriell infrastruktur och starkt lokalt stöd.

Investerar över 1 miljard dollar i första fasen på 20 MW

Bakom projektet står ett 50/50 joint venture mellan Aker och Nscale, som kommer att mobilisera resurser och inleda byggnation inom kort. Båda parter har tillsammans åtagit sig att investera cirka 1 miljard USD i första fasens 20 MW, inklusive 250 miljoner USD i eget kapital.

Kvandalområdet har kapacitet att skala upp tiofalt beroende på framtida kundavtal. OpenAI går in som första kund och ser projektet som en strategisk satsning för att stärka Europas AI-självständighet.

”Vi har länge velat ta Stargate till Europa, och i Narvik fann vi rätt förutsättningar – ren, billig energi och starka samarbetspartners,” säger Sam Altman, vd för OpenAI.

Hållbarhet i fokus

Stargate Norway bygger på en sluten, direkt-till-chip vätskekylningsteknik för maximal energieffektivitet. Överskottsvärme från GPU-systemen kommer återvinnas och tillgängliggöras för andraverksamheter i regionen.

”AI är nästa våg av industriellt värdeskapande, och Norra Norge har alla förutsättningar att leda utvecklingen,” säger Øyvind Eriksen, vd för Aker.

Projektet kommer även möjliggöra lokal tillgång till avancerade AI-modeller för norska startupbolag, forskare och myndigheter, samt erbjuda överskottskapacitet till användare i Norden, Storbritannien och övriga Nordeuropa.

Ersätter tidigare planer på vätgas och ammoniak

Aker har tidigare haft planer på att producera vätgas och ammoniak i Narvik, men de planerna har man lagt ner. I stället blir det nu ett storskaligt AI-datacenter.

Nyheter

Kopparpriset i fritt fall i USA efter att tullregler presenterats

Donald Trump har ikväll presenterat detaljerna kring tullreglerna för koppar som införs från den 1 augusti. Många olika kopparkategorier får tullar på 50 procent. Oväntat var dock undantagen, kopparråvaror såsom kopparmalm, koncentrat, matta, katoder och anoder, samt kopparskrot omfattas inte. Det får kopparpriset på börsen i USA att falla fritt, i skrivande stund är priser ner 18 procent.

Koppar i bilar är undantaget från tull, där gäller ”bara” övriga tullar.

Fokus för koppartullarna är halvfabrikat av koppar, såsom kopparrör, tråd, stänger, plåt och rör, samt kopparintensiva derivatprodukter, såsom rördelar, kablar, kopplingar och elektriska komponenter.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska staten siktar på att konfiskera en av landets största guldproducenter

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA ska införa 50 procent tull på koppar

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLundin Mining ska bli en av de tio största kopparproducenterna i världen

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanHur säkrar vi Sveriges tillgång till kritiska metaller och mineral i en ny geopolitisk verklighet?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva