Nyheter

Europas centralbanker börjar köpa guld igen

The Central Bank of Ireland, den irländska centralbanken, har enligt uppgift börjat köpa guld igen. Enligt uppgift skall centralbanken på den gröna ön ha köpt in cirka två ton guld under september och oktober 2021. Inköpen är relativt små, i alla fall mätt i centralbankstermer. Det totala värdet uppges ligga på cirka 100 miljoner euro.

Det så kallade signalvärdet är emellertid betydligt större. Genom att The Central Bank of Ireland nu köper guld, indikerar det en en potentiell förändring av penningpolitiken för euroområdet. Det är värt att notera att guld är känt som ett sätt att skydda sitt kapital mot inflation, och att den inflation som just nu plågar världen av centralbankerna sägs vara ”övergående”. Trots detta köper alltså den irländska centralbanken guld.

2010 bytte centralbankerna fot, och gick från att vara nettosäljare till att vara nettoköpare av den gula metallen. Detta beror på att tidigare, under Mario Draghis mandatperiod, varnades euroområdets centralbanker för att inte köpa guld – av Draghi själv. Även om det inte medgavs offentligt fick detta euroområdet att se starkt ut och gav styrka åt euron efter finanskrisen 2008 och eurokrisen 2012. Mario Draghi är Italiens premiärminister sedan den 13 februari 2021. Han var tidigare ordförande för Europeiska centralbanken 2011–2019 och centralbankschef för Banca d’Italia 2006–2011.

Centralbankerna kontrollerar penningflödet

Att centralbankerna som kontrollerar mängden pengar i omlopp i ekonomin, väljer att köpa guld med nytryckt valuta inger inte något större förtroende för uttalandena om att inflationen är övergående. Genom att öka mängden valuta genom så stora kvantitativa lättnader, och sedan använda dessa för att köpa realtillgångar som guld ger istället den motsatta signalen.

Detta är en del av anledningen till att länder som har köpt guld samtidigt som de förringat sina valutor har sett sina nationella valutor depreciera under de senaste 10 åren. Enkelt uttryckt: Om en centralbank skapar pengar ur tomma intet och köper tillgångar med dessa pengar, tappar centralbankens egna valuta i värde. Detta är vad som har hänt med köpkraften hos valutor över hela världen i förhållande till guld.

Hittills har euroområdet inte sett några köp av guld i den skala Irland nyligen genomfört. Även om köpet fortfarande är relativt litet, antingen så kan köpet bero på

1) den irländska centralbanken inte följer de regler som fastställts av ECB angående guldköp,

2) den irländska centralbanken har fått rätten att köpa guld till sina reserver, vilket skulle tyda på en mjukare policy gentemot guld från ECB eller

3) köpet gjordes av någon annan anledning.

Hittills har den irländska centralbanken vägrat att kommentera köpet, så vi har ingen officiell förklaring till köpet. Om inte köpet förblir en engångshändelse, eller om det finns en annan anledning till köpet än att stärka Irlands valutareserver, indikerar denna nyhet en betydelsefull förändring för euron.

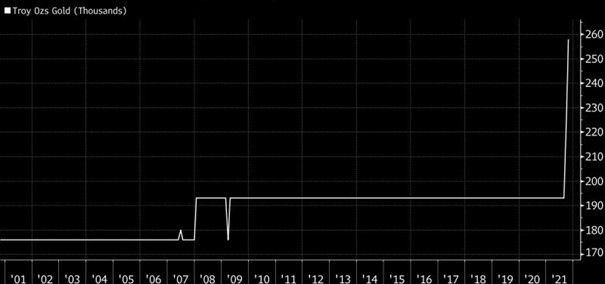

Den irländska centralbankens innehav av guld

Så, om centralbankerna säger att inflationen är ”övergående” och samtidigt väljer att köpa guld, en tillgång som är känd för att vara ett inflationsskydd, hur skall du tänka? Nyligen presenterade SCB, Statiska Centralbyrån, uppgifter om inflationen för november 2021.

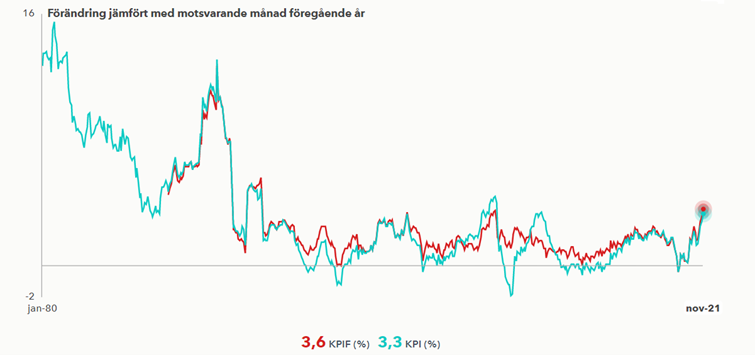

Inflationen enligt KPIF uppgick till 3,6 procent i november, vilket var en ökning sedan oktober 2021 då inflationen var 3,1 procent. Det var framförallt högre priser på el och drivmedel som bidrog till den ökande inflationen. El och bensin har således påverkat inflationen under hela hösten. Går vi vidare in i december så ser vi att elpriserna under början av december nådde sina högsta nivåer någonsin. Detta kommer att få en betydande påverkan på inflationen för december månad, och det låter inte som inflationen är övergående.

Faktum är att inflationen nu är den högsta på 28 år. Den nuvarande inflationen är den högsta inflationsnivån sedan december 1993 då inflationen drevs av kronkollapsen året innan. Inte ens de så kallade experterna hade väntat sig att vi skulle få se en inflation som var så pass hög. Nyhetsbyrån Infront gjorde en undersökning i finansbranschen, och de trodde att inflationen under november skulle hamna på en ökning på 0,3 procent. Även med den nivån skulle inflationen varit den högsta på tretton år.

Även i USA är inflationen hög. Amerikanska konsumentpriser i november bekräftar att detta ämne är ganska explosivt. Med 6,8 procent på årsbasis ligger den amerikanska inflationen kvar på sin högsta nivå sedan början av 1980-talet.

Det som är värt att notera är att priset på guld inte har följt med inflationen denna gång. Att guld – trots allt det traditionella skyddet mot stigande priser – ännu inte gynnats så tydligt av denna utveckling som man kunnat förvänta sig. Rädslan är stor att Fed kommer att sätta på bromsen och höja räntorna tidigare än väntat. Det återstår att se om de fortsatt negativa realräntorna, det vill säga nominella räntor justerade med hög inflation kommer att stödja guldpriset det kommande året.

Av den anledningen kan det vara en bra idé att titta närmare på de egna innehaven av guld. Att centralbankerna anser att det är dags att köpa guld, samtidigt som de säger åt allmänheten att inflationen är övergående sänder dubbla signaler. Om inflationen, trots vad de guldköpande centralbankerna säger, inte är övergående, så betyder det att värdet på pengar på banken kommer att minska i värde. Samtidigt visar historien att guld fungerat som en bra försäkring över tiden mot just inflation.

Det finns en annan fördel med att titta på guld just nu. Under hela coronapandemin har den svenska kronan varit stabil. Under 2020 föll den svenska inflationen ned till nästan noll. Det gjorde att många utländska investerare valde att köpa svenska kronor.

Vad har då detta med guldpriset att göra? Jo, den svenska kronan börjar nu att försvagas, och många marknadsbedömmare tror att det kommer att fortsätta. Guld prissätts i dollar, vilket betyder att när du går in i någon av Tavex butiker och handlar en tacka så betalar du visserligen i svenska kronor, men baserat på ett guldpris som sätts i dollar. Att en dollar nu kostar 9,14 kronor, att jämföra med 8,16 i början av året gör att den som ägde guld i januari har tjänat på dollarkursens uppgång.

Så, en hög inflation, centralbanker som säger till allmänheten att inflationen är övergående samtidigt som de själva köper den bästa försäkringen som finns mot ett minskat penningvärde. Samtidigt ser vi hur en krona som blir allt mindre värd. Vad anser du att är det bästa sättet att skydda ditt kapital på? Du kan köpa fysiskt guld som ett skydd mot inflation hos Tavex AB.

Tavex AB är en del av Tavexgruppen som grundades 1991 med verksamhet i Sverige sedan 2005. Tavex är en ledande återförsäljare av ädelmetaller och valuta i norra Europa med högsta kreditbetyget AAA från Bisnode. Tavex köper och säljer guld, silver och platina. Besök tavex.se

Nyheter

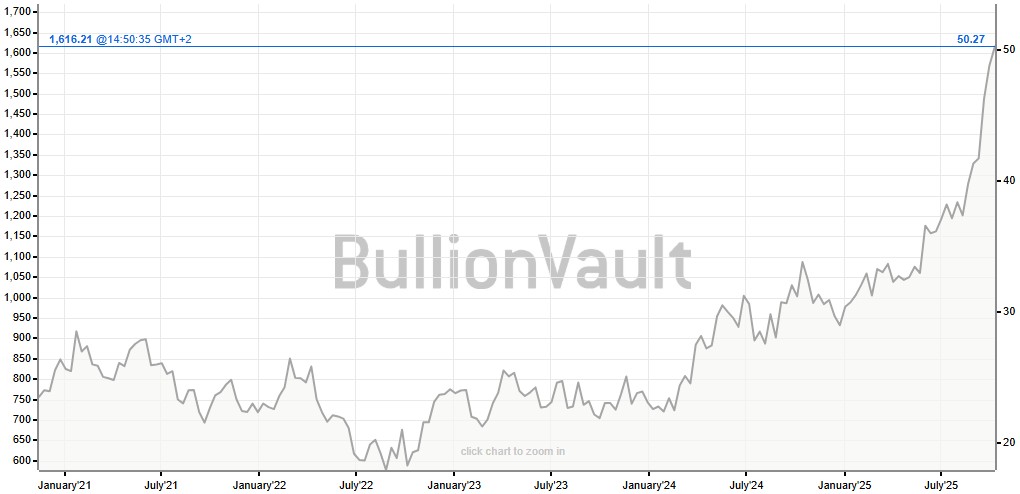

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

Nyheter

Toppmöte om framtidens kärnkraft runt Östersjön hölls idag

Sveriges regering arrangerade på tisdagen ett toppmöte om framtidens kärnkraft i Östersjöregionen tillsammans med Finland. Ministrar från Polen, Lettland och Estland deltog, liksom investerare, banker och kärnkraftsbolag. EFN:s reporter Thomas Arnroth rapporterar från mötet.

Energi- och näringsminister Ebba Busch betonade att målet är att göra Sverige till regionens ledande kärnkraftsnation och en hub för kärnkraft i Östersjöområdet.

Tanken är att länderna ska samarbeta och se regionen som en gemensam marknad, vilket kan påskynda och sänka kostnaderna för nya reaktorer. Kunskap kan användas gemensamt över hela regionen och en reaktortyp skulle bara behöva godkännas en gång.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys4 veckor sedan

Analys4 veckor sedanWaiting for the surplus while we worry about Israel and Qatar