Nyheter

Efterfrågan på guld stiger i kreditorons spår

Under slutet av november släppte World Gold Council publikationen Gold Demand Trends (Q3 2011), vilken visar att investeringar och köp av centralbanker var de faktorer som bidragit till att driva upp guldpriset under 2011.

Under det tredje kvartalet 2011 ökade efterfrågan på guld med 6 procent på årsbasis till 1.053,9 ton, varav efterfrågan på investeringar stod för en uppgång om 33 procent jämfört med året innan. Investeringarna svarade för en total efterfrågan om 468,1 ton.

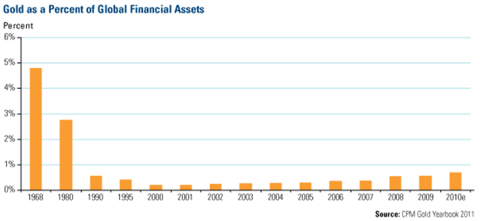

Guld uttryckt i procent av globala finansiella tillgångar.

Efterfrågan på guld per sektor. Uttryckt i antal ton.

Investeringsguld

Det går att notera att det på praktiskt taget alla marknader fanns en mycket stark, ofta tvåsiffrig, tillväxt på efterfrågan av investeringsguld i form av guldtackor och –mynt. Den största tillväxten kan noteras i Europa, där efterfrågan ökade med 135 procent, främst på grund av den finansiella turbulensen i Euroområdet. Inte mindre än 390,5 ton guld som köptes från europeiskt håll under denna period avsåg investeringar i guldtackor och –mynt.

Exchange Traded Funds

Exchange traded funds, så kallade ETF:er, stod för köp av 77 ton, varav europeiska investerare och institutioner låg bakom närmare hälften av dessa köp.

I skenet av guldprisets kraftiga ökning under Q3 2011, är efterfrågeökningen imponerande, men ställt i relation till omfattningen av den globala ekonomiska krisen är den inte det.

Centralbankerna

Ett paradigmskifte har skett på guldmarknaden i och med att centralbankernas köp. Under Q3 2011 steg deras guldköp med 556 procent till 148,4 ton, att jämföra med föregående års siffra på 22,6 ton. Under de senaste femton åren har centralbankerna i stället sålt närmare 400 ton guld per år. Av dessa 148,4 ton har World Gold Council endast kunnat identifiera köpen av 40 till 50 ton guld, men organisationen har observerat ytterligare inköp som gjordes av ett antal länders centralbanker, men som för närvarande inte kan identifieras på grund av sekretess, eftersom centralbankerna inte måste avslöja om det är de själva eller någon annan som är den reella köparen. Bland de ”oidentifierade köparna” finns centralbanker i Latinamerika, Centralasien och Fjärran Östern.

Det faktum att centralbankerna ökade sina inköp med så pass mycket som 100 ton guld är inte förvånande eftersom såväl Goldcore som många analytiker länge har sagt att People’s Bank of China, den kinesiska centralbanken, tillsammans med centralbankerna i många andra länder lugnt och gradvis ackumulerar stora mängder ädelmetaller i sina valv. Att dessa inte väljer att kommunicera sina inköp kan bero på en rad olika faktorer, till exempel att de då kan komma att driva upp världsmarknadspriset ytterligare, vilket skulle få dem att få betala ett ännu högre guldpris i framtiden. Det kan även komma att medföra att de måste devalvera sina egna valutareserver, som ofta är dollar- eller euronominerade, vilket i sin tur får guldpriset att stiga ytterligare eftersom en sådan signal sänder ut oro på marknaden.

Det går således att säga att centralbankernas inköp är mycket positivt för guldprisets långsiktiga utveckling, något som knappast har redovisats alls i finansiella medier.

Smyckesindustrin

Det är också värt att notera att efterfrågan på guldsmycken från de kinesiska konsumenterna överträffar dem från de indiska konsumenterna, något som tidigare endast inträffat fyra kvartal sedan januari 2003. Det kan även konstateras att den kinesiska efterfrågan på guld under de tre första kvartalen 2011 överstiger den totala efterfrågan för hela 2010.

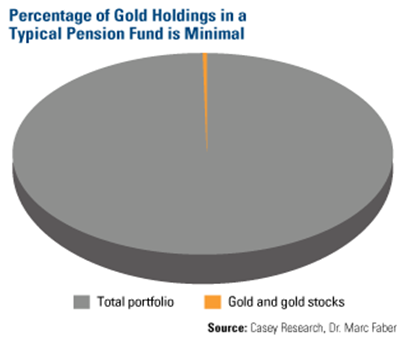

Vi skall emellertid hålla i åtanke att den totala efterfrågan på guld uppgick till 1.053,9 ton under Q2 2011, vilket trots att det låter mycket ändå gör det till en mycket liten del av kapitalmarknaderna. Valutamarknaderna och andra delmarknader av kapitalmarknaden bedöms ha varit värd 58 miljarder USD under samma tid. Totalt sett bedöms de globala tillgångarna ha uppgått till över 200 biljoner under samma tid, och enbart valutamarknaden bedöms ha omsatt över 4 biljoner USD per dag.

Guldmarknaden fortsätter således att vara en försumbar andel av världens investeringar och kontrolleras i första hand av vanliga sparare, investerare, institutioner samt centralbanker, även om det till stor del håller på att ändras. Den ökade efterfrågan sker från låga nivåer.

Med tanke på att guldet har ett erkännande för att kunna ge sin ägare en riskminimering, fungera som en hedge mot inflation och betraktas som en safe haven, är det troligt att sparare och investerare kommer att fortsätta att använda denna råvara för att söka skydd från den ekonomiska osäkerheten vi ser i dag. Denna osäkerhet visar inga tecken på att avta och det finns tecken på att denna kommer att fördjupas under resten av 2011 och under 2012.

Att skrämma investerare som vill diversifiera sig till guld genom att jämföra dagens guldmarknad med 1970-talets boom och den bubbla som då sprack är både olyckligt och oklokt. Det är en förenklad teori som sprids av partiska personer och av dem som inte har brytt sig om att sätta sig in i guldmarknaden.

Nyheter

Sommarvädret styr elpriset i Sverige

Många verksamheter tar nu ett sommaruppehåll och ute värmer solen, det är gott om vatten och vinden blåser. Lägre efterfrågan på el och goda förutsättningar för kraftproduktionen höll ner elpriserna under juni.

Elpriset på den nordiska elbörsen Nord Pool (utan påslag och exklusive moms) i elområde 1 och 2 (Norra Sverige) blev för juni 3,05 respektive 4,99 öre/kWh, vilket är rekordlågt och de lägsta på minst 25 år.

– Elpriset påverkas av en rad faktorer men vädret väger tyngst. På sommaren minskar efterfrågan på el och många verksamheter har ett uppehåll. Detta tillsammans med goda förutsättningar inom kraftproduktionen påverkar elpriset nedåt, säger Jonas Stenbeck, privatkundschef Vattenfall Försäljning Norden.

Den hydrologiska balansen, måttet för att uppskatta hur mycket vatten som finns lagrat ovanför kraftstationerna, ligger över normal nivå, särskilt i norra Skandinavien. Tillgängligheten för kärnkraften i Norden är just nu 82 procent av installerad effekt.

– De goda nordiska produktionsförutsättningarna gör elpriserna mindre känsliga för förändringar i omvärlden, säger Jonas Stenbeck.

Priserna på olja och gas kan dock ändras snabbt med anledning av en turbulent omvärld. På kontinenten har efterfrågan på gas sjunkit och nytt solkraftsrekord för Tyskland sattes på midsommarafton med en produktion på 52,5 GW.

– Många av de goda elvanor vi skaffade oss under elpriskrisen verkar leva kvar och gör nytta även på sommaren. De svenska hushållens elförbrukning under 2024 var faktiskt den lägsta detta millenium, säger Jonas Stenbeck.

| Medelspotpris | Juni 2024 | Juni 2025 |

| Elområde 1, Norra Sverige | 24,04 öre/kWh | 3,05 öre/kWh |

| Elområde 2, Norra Mellansverige | 24,04 öre/kWh | 4,99 öre/kWh |

| Elområde 3, Södra Mellansverige | 27,27 öre/kWh | 22,79 öre/kWh |

| Elområde 4, Södra Sverige | 62,70 öre/kWh | 40,70 öre/kWh |

Nyheter

Samtal om flera delar av råvarumarknaden

Ett samtal som sammanfattar ett relativt stabilt halvår på råvarumarknaden trots volatilitet och geopolitiska spänningar som sannolikt fortsätter in i andra halvan av året. Vi bjuds även på kommentarer från Carlos Mera, Rabobanks analyschef för jordbrukssektorn och Kari Kangas, skogsanalytiker.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTradingfirman XTX Markets bygger datacenter i finska Kajana för 1 miljard euro

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanUppgången i oljepriset planade ut under helgen

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLåga elpriser i sommar – men mellersta Sverige får en ökning

-

Analys2 veckor sedan

Analys2 veckor sedanVery relaxed at USD 75/b. Risk barometer will likely fluctuate to higher levels with Brent into the 80ies or higher coming 2-3 weeks

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMahvie Minerals växlar spår – satsar fullt ut på guld