Nyheter

Dubai Mercantile Exchange förenar oljehandeln från väst med öst

Dubai Mercantile Exchange (DME) är en råvarubörs som främst är känd för sitt terminskontrakt på Oman Crude Oil (OQD) som lanserades 2007. På kort tid kom detta kontrakt att bli riktmärket för prissättningen av olja i Asien på samma sätt som ICEs terminskontrakt på Brent blivit det ledande i Europa och NYMEXs terminskontrakt på WTI blivit det viktigaste kontraktet i Nordamerika.

Dubai Mercantile Exchange (DME) är en råvarubörs som främst är känd för sitt terminskontrakt på Oman Crude Oil (OQD) som lanserades 2007. På kort tid kom detta kontrakt att bli riktmärket för prissättningen av olja i Asien på samma sätt som ICEs terminskontrakt på Brent blivit det ledande i Europa och NYMEXs terminskontrakt på WTI blivit det viktigaste kontraktet i Nordamerika.

Att terminskontraktet på Oman Crude Oil har kommit att bli ett riktmärke beror på ett antal olika faktorer, till exempel råoljan själv och dess exportvolymer i förhållande till många andra oljor från Mellanöstern. Vidare omfattas råolja från Oman inte av OPECs produktionskvoter eller produktionsbegränsningar och den är inte heller föremål för destinationsrestriktioner.

Det geografiska läget för exporthamnen Mina al Fahal som drivs av Petroleum Development Oman – PDO, i Muscat i Omanbukten ligger utanför Hormuzsundet. Andra faktorer som ökande långsiktiga produktionsnivåer och investeringar samt kvaliteten på råoljan, hjälpte vågskålen att väga över till förmån för att priset på Oman Crude Oil skulle komma att används som riktmärke.

Dubai Mercantile Exchange

Dubai Mercantile Exchange är belägen i Dubai International Financial Center, landets finansiella frizon, och regleras av Dubai Financial Services Authority. Amerikanska Commodity Futures Trading Commission (CFTC) utfärdade en ”No Action Letter” i 2007 vilket gör att kunder som är domicila i USA kan handla de terminskontrakt som finns listade på DME. Utöver USA har DME har fått godkännande i ytterligare 23 länder.

Börsen startades ursprungligen 2005, då Tatweer och NYMEX undertecknade ett samarbetsavtal för att lansera en råvarubörs i Mellanöstern. Året därpå meddelade MOG, ministeriet för olja och gas i Oman att det officiella försäljningspriset på den omanska råoljan (OSP) som exporteras via Petroleum Development Oman skulle prissättas efter de terminskontrakt på Oman Crude Oil som handlades på Dubai Mercantile Exchange.

Börsen startades ursprungligen 2005, då Tatweer och NYMEX undertecknade ett samarbetsavtal för att lansera en råvarubörs i Mellanöstern. Året därpå meddelade MOG, ministeriet för olja och gas i Oman att det officiella försäljningspriset på den omanska råoljan (OSP) som exporteras via Petroleum Development Oman skulle prissättas efter de terminskontrakt på Oman Crude Oil som handlades på Dubai Mercantile Exchange.

Under 2008 skedde två större saker som förändrade ägarstrukturen i Dubai Mercantile Exchange, dels blev en rad energiföretag och internationella finansiella institutioner som Concord Energy, Goldman Sachs, JP Morgan Chase, Morgan Stanley, Shell och Vitol delägare, dels förvärvades NYMEX av CME Group som bland annat driver Chicago Mercatile Exchange och Chicago Board of Trade.

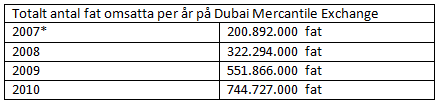

CMEs förvärv av NYMEX gav en kraftig ökning av handeln i terminskontrakt. Fram till dess hade DME-kontrakten handlats på DME Direct, en elektronisk plattform designad av NYMEX speciellt för DME. Efter förvärvet migrerades handeln 2009 till CME Globex CMEs elektroniska handelsplattform, vilket har gjort att tillgängligheten för finansiella aktörer världen över har ökat vilket gjort att handeln har blivit betydligt större eftersom det nu är möjligt att handla alla de tre stora råoljorna, WTI, Brent och DME Oman på samma elektroniska plattform.

Ett annat lyft för Dubai Mercantile Exchange skedde 2009 när Dubai Department of Petroleum frågor (DPA) tillkännagav att departementet bytte sin prissättningspolitik och att den olja som landet sålde skulle baseras på terminspriset på DME enligt formeln.

OSPᴍ = DME Oman (ᴍ-2) ± differential

Handeln i terminskontrakt

DMEs flaggskeppskontrakt är terminskontraktet på Oman Crude Oil (OQD) som sedan det lanserades den 1 juli 2007 kommit att bli det största kontraktet på fysiskt levererad råolja i regionen. Den fysiska avvecklingen av kontraktet ger det en unik aspekt där leveransen sker två månader framåt. Det betyder att marskontraktet är frontmånaden under januarihandeln.

Under 2010 gick mer än 144 miljoner fat till leverans och i dag bedriver mer än 50 företag handel på börsen, vilket har gjort att Oman Crude Oil (OQD) har tagit på sig rollen som riktmärke för prissättningen av olja öster om Suez.

Genom införandet av terminskontrakt på råolja från Oman skapade Dubai Mercantile Exchange en helt ny benchmark. I videon ovan förklarar DME:s VD Christopher Fix hur det gick till.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys3 veckor sedan

Analys3 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards