Nyheter

Att förutsäga det framtida guldpriset

Colin Fenton, chefsstrateg med ansvar för råvaror hos JP Morgan, deltog nyligen i CNBC:s “Squawk Box” där ämnet var “Guld, 2.500 USD per troy ounce”.

Programmet gav aktörerna på ädelmetallmarknaden bekräftelse på det som de själva tror, nämligen att guldpriset skall upp trots den senaste tidens nedgång på guldmarknaden.

Colin Fenton noterade emellertid ett mycket intressant samband mellan guldpriset och de ökade statliga utgifterna, och framförde en teori om att en minskning av budgetunderskottet skulle kunna komma att skicka ned guldpriset till 1.200 USD per troy ounce igen.

[quote]If we plot the price of gold against the entitlement spend in the U.S. Federal Budget, it is almost a 1:1 correspondence… /Colin Fenton, chefsstrateg med ansvar för råvaror hos JP Morgan[/quote]

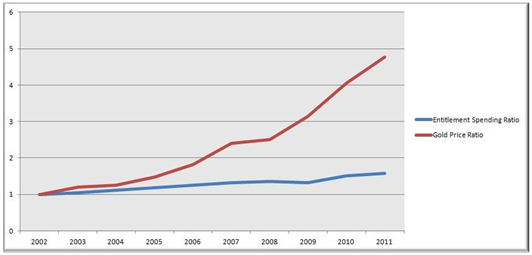

Nedanstående graf visar hur guldpriset har utvecklats de senaste tio åren i förhållande till den amerikanska statens utgifter, och som synes så förefaller det som Fentons uttalande är felaktigt, det ser inte ut som det är ett perfekt samband mellan dessa två.

Vidare hävdade Colin Fenton att det framtida guldpriset är beroende av den amerikanska senatens skuldkommitté och deras beslut. Guldpriset kan komma att utvecklas hur som helst, det kan stiga kraftigt eller falla igen, detta är beroende av dem amerikanska skuldsituationen. Om skuldkommittén ger oss ett belopp om 1.5 biljoner USD så är detta okej, men inte bra. Vad som behövs för att se ett guldpris på 2.500 USD per troy ounce är ett skuldtak om 4 biljoner USD. Sänks däremot skuldtaket så kommer guldet att krossas och falla ned till 1.200 USD per troy ounce igen. Däremot, med dagens skuldtak om 1.5 biljoner USDs kommer vi att får se ett pris om 2.500 USD per troy ounce tidigare än vad som har prognostiserats.

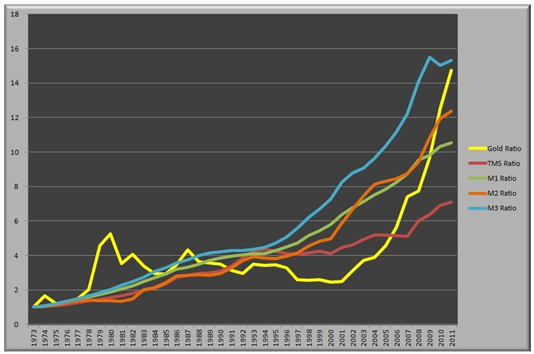

Då sambandet mellan guldpriset och utgifter inte förefaller vara korrekt så kan detta uttalande ifrågasättas. Nedanstående graf jämför guldpriset med money measures, penningpolitiska åtgärder, en metod som ofta utnyttjas av bland annat nationalekonomer. Grafen börjar 1973.

Det verkar som om sedan 1973 kan guldprisets utveckling spåras till M2 och M3 penningpolitiska åtgärder. Med andra ord verkar det finnas ett nära samband mellan olika pengaaggregat och priset på denna ädla metall på marknaden.

Det finns emellertid en viss varning i denna slutsats då det först var 1971 som guldpriset tilläts flyta fritt på marknaden. Det var då som president Nixon avslutade kopplingen mellan guldet och dollarn vilket fick till effekt att amerikanska statspapper löstes in.

Vi vet att under perioden 1913 till 1971 så ökade den amerikanska penningmängden eftersom andra länder valde att omvandla sitt guld till amerikanska dollar då de när somhelst kunde växla tillbaka detta till en fast kurs. Vi vet också att under denna period så var guldet undervärderat i förhållande till den amerikanska dollarn. Diagrammet ovan visar således hur guldet ”fångar upp” den ökade mängden pengar i de finansiella systemen. Observera, det finns diskussioner om vilket av de olika penningmängdsmåtten som faktiskt representerar den mängd användbar valuta som finns i systemet varför såväl M1, M2 och M3 har plottats i diagrammet.

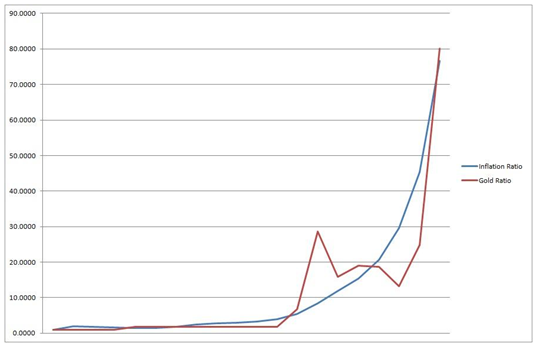

I nedanstående diagram visas inflationstakten under perioden 1913 till och med 2011, baserat på data från Minneapolis Federal Reserve.

Som synes i tabellen ovan, så har guldpriset, när det väl tilläts flyta fritt på marknaden, dragits till det inflationsjusterade värdet. Detta kan således vara en förklaring till den stora ökningen av guldpriset i den tidigare tabellen där guldpriset jämförs med olika monetära aggregat och att priset steg för att kompensera att guldet var undervärderat som en följd av USA:s prissättning.

Värt att notera är att medan guldet har utvecklats på en inflationsjusterad grund, så har vi ännu inga indikationer om det framtida guldpriset. Vi vet emellertid att guldpriset nyligen handlades till över 1.900 USD per troy ounce. Låt oss titta på vad det var som fick det att stiga så pass kraftigt.

Investerare tenderar att prissätta ädelmetaller i dag, i synnerhet guld, baserat på deras framtida förväntningar om framtida prisnivåer och aktuella ekonomiska trender. Det går således att säga att ett guldpris om 1.900 USD per troy ounce var en förväntan om en framtida prisnivå. Det går vidare att hävda att fallet i guldpriset var en effekt av att det inflationsjusterade priset inte stödde en nivå om 1.900 USD – ännu.

Inflation speglar antalet valutaenheter, till exempel i form av sedlar eller som på annat sätt gjorts tillgängliga för allmänheten som en effekt av den ökningen av den ekonomiska tillväxten i samhället. Om ekonomierna växer med 2 procent, och det valutamängden ökar med 4 procent är det rimligt att anta att vi kan se en ökning av inflationen med 2 procent när alla dessa nya pengar kommer ut på marknaden.

Under de senaste åren har emellertid inte alla nya monetära enheter, det vi i dagligt tal kallar för pengar, kommit i systemet. En stor del av dessa har stannat hos bankerna, i deras balansräkningar, hos företag och hos stater. I mars 2011 rapporterade Kina att landet hade valutareserver på 3,04 biljoner USD, och Japan har mer än en biljon USD i sin valutareserv medan en rad andra centralbanker har ytterligare biljoner i sina reserver.

Detta är emellertid endast en del eftersom de senaste räddningsaktionerna från den amerikanska staten har fyllt på kontona och valven hos de amerikanska företagen och bankerna. Tanken var att dessa företag som varit högt belånade skulle fortsätta sin expansion med samma hävstång, vilket skulle fått till effekt att den amerikanska ekonomin fick en betydande injektion vilket skulle satt fart på tillväxten. I stället valde de att i en betydande omfattning att öka på sina kassor och minska sina skulder, vilket de flesta inser är ett korrekt förfaringssätt att hantera extra kapital under sämre tider, i alla fall ur det enskilda företagets synvinkel.

Så sent som i september kunde Wall Street Journal rapportera att de amerikanska företagens kassor uppgick till två biljoner USD, en ökning med 88 miljarder (ÅTTIOÅTTA MILJARDER) sedan 2010. Wall Street Journal skriver att tidningen ser att ackumulationen av kontanter och likvida medel fortsätter i takt med att världsekonomierna stagnerar. Wall Street Journal rapporterar vidare att företagen sprider sina valutarisker och placerar en betydande del av sina kassor utomlands.

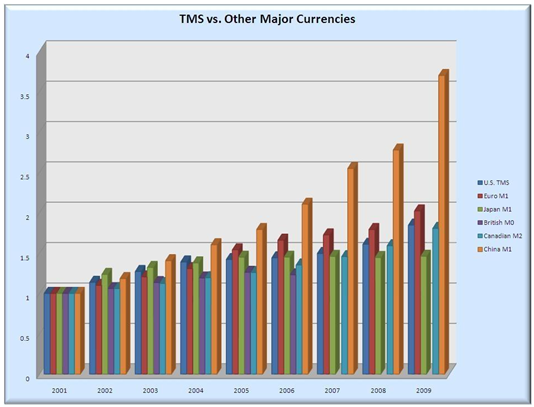

Diagrammet nedan visar hur många andra länder väljer att låta sedelpressarna gå i en ännu högre omfattning än den amerikanska centralbanken.

Vad som nu händer, eller i alla fall skulle kunna komma att hända om alla dessa dollar kom ut på marknaden samtidigt är att priset på guld kommer att explodera. Kommer dessutom alla andra så kallade FIAT-valutor ut på marknaden samtidigt – och det kommer de att göra om dollarn gör det – så kan vi räkna med att vi ser en betydande ökning av efterfrågan på guld.

Här har vi således förklaringen till att marknaden förväntar sig prisökningar på guld och inte en framtida nedgång i priset. Även om den amerikanska regeringen sparar 4 biljoner så är detta knappast mer än växelpengar i förhållande till den valuta som är i omlopp just nu.

Eftersom guldpriset är korrelerat med penningmängden och inte av statliga utgifter så kommer en blygsam minskning av den amerikanska statsskulden knappast att få några negativa effekter på guldpriset. Istället är det snarast så att investerarna kommer att köpa betydligt mer guld och på ett än mer aggressivt sätt än tidigare om guldpriset faller till 1.200 USD per troy ounce.

Nyheter

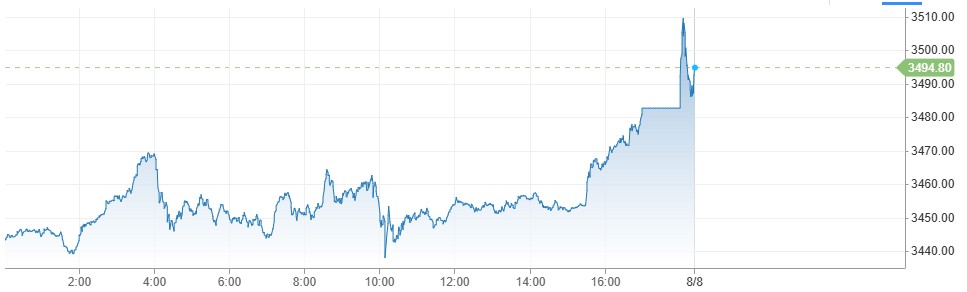

Guld stiger till över 3500 USD på osäkerhet i världen

Investerare har den senaste tiden sökt sig till guld som en säker hamn i en konfliktfylld värld. Trumps ständiga attacker på både vänner och fiender har skapat en stor oreda. Med en ökad sannolikhet för en sänkt ränta i USA så blir guld ännu mer tilltalande. Kring midnatt mellan torsdag och fredag svensk tid passerade den gula ädelmetallen 3500 USD per uns på Comex-börsen.

Nyheter

Lyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

Amerikanska Lyten, världsledande inom litium-svavelbatterier, har tecknat ett bindande avtal om att förvärva Northvolts återstående tillgångar i Sverige och Tyskland. I affären ingår batterifabrikerna Northvolt Ett och Ett Expansion i Skellefteå, Northvolt Labs i Västerås samt planerade Northvolt Drei i tyska Heide. Dessutom förvärvas alla immateriella rättigheter (IP) från Northvolt.

De tillgångar Lyten nu tar över har tidigare värderats till cirka 5 miljarder dollar och omfattar 16 GWh i befintlig batteriproduktionskapacitet samt ytterligare 15 GWh under uppbyggnad. Transaktionen, som är helt finansierad med eget kapital från privata investerare, väntas slutföras under det fjärde kvartalet 2025, förutsatt myndighetsgodkännande.

Återstart av verksamheter och jobbtillfällen

Lyten planerar att omedelbart återuppta verksamheten vid anläggningarna i Skellefteå och Västerås efter att affären slutförts. Bolaget har även för avsikt att återanställa en stor del av den personal som tidigare sagts upp från Northvolt och ser långsiktiga sysselsättningsmöjligheter som en nyckel till fortsatt framgång.

– Det här är ett avgörande ögonblick för Lyten. Förvärvet ger oss de anläggningar och den svenska kompetens som krävs för att snabbare möta den kraftigt ökande efterfrågan på våra litium-svavelbatterier, säger Dan Cook, vd och medgrundare av Lyten.

Positivt mottagande från svenska regeringen

Förvärvet välkomnas även från politiskt håll.

– Det här är en vinst för Sverige och för våra ambitioner inom energi och industriell innovation, säger Ebba Busch, Sveriges vice statsminister.

Fortsatt global expansion

Förvärvet i Sverige och Tyskland är en del av Lytens större strategi att bygga en stark närvaro i både Europa och Nordamerika. Tidigare i år har Lyten också köpt Northvolt Dwa i Polen – Europas största tillverkare av batterilagringssystem – samt förvärvat Northvolts IP-portfölj för energilagring. Bolaget har även uttryckt intresse för att ta över Northvolt Six i Quebec, Kanada.

Batterier för framtiden – även i rymden

Lyten har utvecklat en egen teknikplattform baserad på 3D-grafen och fokuserar på nästa generations litium-svavelbatterier – en teknik med potential att revolutionera batteribranschen. Förutom försäljning till drönar- och försvarsindustrin förbereder Lyten även en batterilansering på den internationella rymdstationen ISS senare i år.

En svensk medgrundare, Lars Herlitz

Även om Lyten är amerikanskt så finns det en svensk medgrundare, Lars Herlitz.

Nyheter

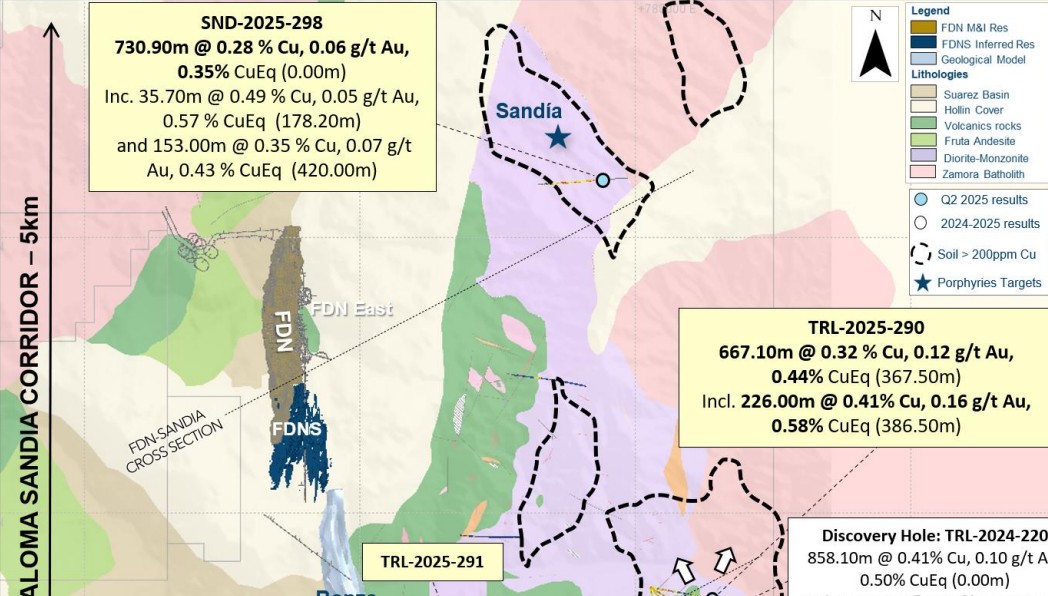

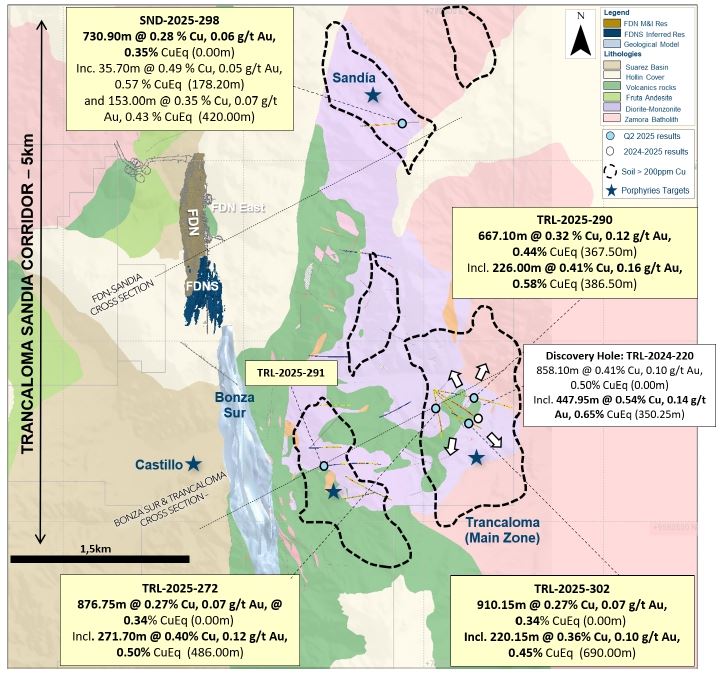

Lundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan

Gruvbolaget Lundin Gold har presenterat starka resultat från sin pågående prospektering vid Fruta del Norte-gruvan i Ecuador. Bolaget meddelar att man har utökat mineraliseringen vid Trancaloma samt upptäckt ett nytt koppar-guld-porfyrsystem vid Sandia, endast fyra kilometer norr om Trancaloma.

Enligt vd Ron Hochstein visar resultaten på den stora, ännu outnyttjade potentialen i området. ”Vi har nu bekräftat att mineraliseringen vid Trancaloma är kontinuerlig och sträcker sig både på djupet och i sidled. Samtidigt har vi upptäckt ett helt nytt system vid Sandia, vilket stärker bilden av en lovande porfyrkorridor direkt intill vår befintliga verksamhet,” säger han.

Bland höjdpunkterna från borrprogrammet märks ett borrhål vid Trancaloma som visade 667 meter med en koppar-ekvivalent (CuEq) på 0,44 %, inklusive 226 meter med 0,58 % CuEq. Vid Sandia påträffades 730 meter med 0,35 % CuEq från markytan, vilket bekräftar förekomsten av ett andra porfyrsystem.

Utforskningsprogrammet för 2025 är det största hittills inom området kring Fruta del Norte, med över 48 000 meter borrning genomförd hittills. Fokus ligger på att identifiera nya fyndigheter i närheten av den befintliga gruvan.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanUSA inför 93,5 % tull på kinesisk grafit

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWestinghouse planerar tio nya stora kärnreaktorer i USA – byggstart senast 2030

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEurobattery Minerals förvärvar majoritet i spansk volframgruva

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina skärper kontrollen av sällsynta jordartsmetaller, vill stoppa olaglig export