Nyheter

Återhämtning i sikte för sockerpriset?

Är den nuvarande botten vi ser det sista innan vändningen? Det finns en rad orsaker att titta närmare på socker nu, och det kan vara återhämtning i sikte för sockerpriset. Några av orsakerna är att oljan gynnar en återhämtning, den demografiska utvecklingen favoriserar ett rally. På lång sikt är bilden för socker inte så negativ som på kort sikt. Det främsta argumentet är emellertid att den tekniska utvecklingen för socker påminner om den för kakao innan denna råvara rusade.

Är den nuvarande botten vi ser det sista innan vändningen? Det finns en rad orsaker att titta närmare på socker nu, och det kan vara återhämtning i sikte för sockerpriset. Några av orsakerna är att oljan gynnar en återhämtning, den demografiska utvecklingen favoriserar ett rally. På lång sikt är bilden för socker inte så negativ som på kort sikt. Det främsta argumentet är emellertid att den tekniska utvecklingen för socker påminner om den för kakao innan denna råvara rusade.

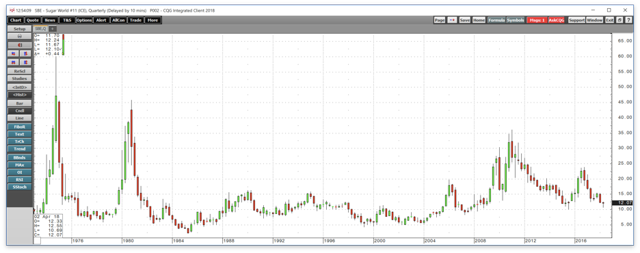

Priset på socker har varit under press sedan det handlades till 23,90 cent per pound i oktober 2016. Priset på råvaran sjönk stadigt till 10,93 cent den 25 april På det kontinuerliga kontraktet noterade en botten på 10,69 cent, vilket nu är en kritisk teknisk supportnivå. Ökad produktion från de två ledande tillverkarländerna, Brasilien och Indien, har tyngt priset på sockerterminen.

Kursökningen till nästan 24 cent från låga 10,13 cent i augusti 2015 uppmuntrade producenter världen över att öka produktionen av denna råvara. Socker har en lång historia som en av de mest volatila jordbruksprodukterna. Sedan 1974 har det handlats mellan 2,29 och 66 cent per pound. Efter att ha fallit till sin senaste botten har priset på socker varit mindre än spännande. Socker börjar emellertid se ut som om den har gått in i en konsolideringsperiod, vilket kan innebära att det ger marknadsaktörerna en söt möjlighet vid sin nuvarande prisnivå.

Är det en botten som vi ser?

Efter att ha fallit stadigt sedan oktober 2016 noterade sockerpriset sin senaste botten på 10,93 cent den 23 april 2018.

Som diagrammet visar handlades socker i ett spann från 23 april till 11,89 per pound fram till fredag den 18 maj. På måndagen den 21 maj gick priset ut ur handelsbandet på uppåtgående betydande volymer vilket kan vara ett tecken på att priset på socker är låg och är nu i återställningsmodus. Det dagliga diagrammet visar att prismomentet har brutit genom och att en långvarig återhämtning pågår på sockermarknaden som fallit under vikten av ökande leveranser från Indien och Brasilien under de senaste månaderna.

Olja gynnar en återhämtning

Priset på råolja har varit på en tjurmarknad sedan den 121 juni 2017 då priset låg på 42,05 dollar per fat.

Som det veckovisa diagrammet för energiråvaror illustrerar har NYMEX råoljeterminer rusat till deras senaste topp på 72,30 USD per fat den 17 maj. Juliterminen, som är den nya frontmånaden handlades nära den nivån på måndagen den 21 maj vilket är nästan 72 procent över priset i juni.

Ökningen av oljepriset har betydande konsekvenser för alla tillgångsklasser och råvaror är inget undantag. Eftersom råvaruproduktionen är energiintensiv gör det stigande priset på olja det dyrare att producera varor. När det gäller socker finns det en ännu närmare koppling till oljepriset. Brasilien är världens ledande producent när det gäller både produktion av socker och etanol och export. I den sydamerikanska nationen är den viktigaste ingrediensen i etanolproduktionen sockerrör. Det högre oljepriset innebär att Brasilien kommer att producera mer etanol som begränsar tillgången på socker för export över hela världen. Därför kan ett högre oljepris göra att säljare på sockermarknaden att ompröva sin baisseorientering för denna söta råvara.

Demografi favoriserar ett rally

Socker är en jordbruksråvara, och liksom andra mjuka varor, spannmål och jordbruksprodukter är socker en stapelvara för människor över hela världen.

Demografiska trender i befolknings – och riksdata visar att ett ständigt ökande antal människor på jorden med mer pengar som konkurrerar om begränsade varor varje dag. År 1959, fanns det färre än tre miljarder människor på vår planet. Vid sekelskiftet var siffran sex miljarder, en fördubblading under fyra decennier. Den senast befolkningssiffran ligger på 7 744 miljarder och stiger. Samtidigt har tillväxten i Kina resulterat i växande välstånd och ökad efterfrågan på alla naturresurser. De demografiska trenderna ligger till grund för priserna på alla jordbruksvaror, eftersom efterfrågesidan av de grundläggande ekvationerna växer stadigt.

Den långsiktiga bilden är inte negativ

På råvarumarknaden resulterar förändringar på utbudssidan av den grundläggande ekvationen vanligtvis i plötslig och ibland skarp prisvolatilitet. Effekten av efterfrågesidans trender kan emellertid vara subtil över tiden. En titt på det långsiktiga kvartalsdiagrammet på sockermarknaden för futures kan ge ledtrådar om påverkan av efterfrågan på sockerpriset.

Diagrammet visar att sockret nådde sin botten 1985 när priset handlades till 2,29 cent per pound, efter att ha handlat på 66 cent 1974 och 45,75 cent 1980. Det kommande året kom priset på socker att tredubblas.

Kvartalsdiagrammet visar att 1985-låget var den absoluta botten för sockerpriset och att det har noterat en serie högre bottnar under åren och decennierna som följde nadiren. År 1999 sjönk sockret till 4,36 cent, en högre botten, under 2002 handlades det till 4,97 cent, i 2004 låg botten på 5,27 cent och i 2007 handlades socker till 8,36 vilket är ett pris vi inte har sett sedan dess.

År 2015 handlades socker till 10,13 cent per pound och senast uppgick fallet till 10,69 cent i april till en annan i en lång serie av högre nedgångar i den söta råvaran. Nu när priset på socker rör sig längre bort från den låga, botten mönstret av högre nedgångar från trettiotre år vara intakt. Handelsmönstret är ett resultat av demografiska faktorer, och vi kan se liknande mönster på många andra jordbruksmarknader under de senaste två decennierna.

Socker ser mycket ut som kakao gjorde innan det rusade

Socker har varit under belägring sedan toppen i oktober 2016 vid 23,90 cent per pound. Den kraftiga ökningen från 10,13 cent i augusti 2015 uppmuntrade produktionsökningar som tyngde på priset på socker. Det senaste fallet i slutet av 2015 kommer emellertid sannolikt att ha motsatt effekt, eftersom produktionen kan falla och efterfrågan ökar till lägsta pris i år.

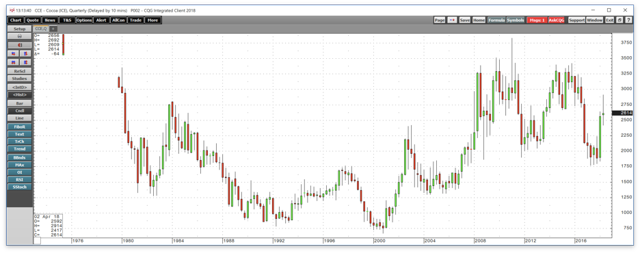

Prisutvecklingen för kakao kan tjäna som ett exempel på sockermarknadens potential under de kommande veckorna och månaderna.

Veckodigrammet för kakao som handlas på ICE, visar att ett överutbud av kakao att falla från3 422 USD per ton i december 2015, till en botten på 1 769 USD per ton i juli 2017. Kakaopriset fortsatte befinna sig nära sin botten fram till slutet av december 2017.

Under 2018 återhämtade sig marknaden för kakao-terminer och handlades upp till över 2900 dollar per ton i slutet av april, en ökning med över 60 procent sedan slutet av 2017.

Ett kvartalsdiagram för kakaopriset visar på ett mönster med högre bottnar under nästan två decennier. Precis som på sockermarknaden är det fler människor med mer pengar som stödjer efterfrågan. Detta har lett till högre bottnar och fler ”spikar” under perioder med utbudsbrist. Socker börjar se sött igen, och tiden kommer att berätta om denna råvara kan matcha återhämtningen på kakaomarknaden.

CANE är kortnamnet för den börshandlade fonden Teucrium Sugar ETF. Denna ETF har nästan 10,5 MUSD under förvaltning, och det omsätts cirka 47 000 andelar per dag. Denna börshandlade fond investerar i socker, mer korrekt i terminskontrakt på # 11 socker. I skrivande stund har denna ETF allokerat sitt kapital i lika stora delar till terminskontrakt som förfaller i oktober 2018, mars 2019 och mars 2020. Den an således anses utgöra en bra proxy för utvecklingen på sockermarknaden.

Demografin gynnar en återhämtning på sockermarknaden, och om prisutvecklingen för kakao är ett exempel på vad som är möjligt kan det finnas kursökningar i horisonten för köpare av socker. Socker har försökt att återhämta sig sedan dess i aprilbotten.

Nyheter

Oljepriset faller efter ny handelskonflikt mellan USA och Kina

Priset på amerikansk råolja föll med nära 4 procent på fredagen, efter att president Donald Trump hotat Kina med nya tullar. Uttalandet kom som svar på att Peking infört striktare exportkontroller av sällsynta jordartsmetaller – en åtgärd som återigen väcker oro för en avmattning i den globala ekonomin.

USA:s WTI-olja stängde på 58,90 dollar per fat, en nedgång med 2,61 dollar. Brentoljan föll med 3,8 procent till 62,73 dollar.

”Jag kommer att tvingas att ekonomiskt motverka deras drag,” skrev Trump på sin plattform Truth Social och antydde ”massiva tullhöjningar” på kinesiska varor.

Marknaden reagerade kraftigt på beskedet. ”När marknaden ser dessa vedergällningsåtgärder tolkas det som svagare tillväxt och lägre efterfrågan på olja,” sade Andy Lipow, chef för Lipow Oil Associates, till CNBC.

Samtidigt pressas priserna av ökat utbud från OPEC+ och minskad efterfrågan under pågående underhållsarbete vid raffinaderier. Ett eldupphör mellan Israel och Hamas har dessutom minskat oron för störningar i oljeleveranser från Mellanöstern.

”Marknaden fokuserar nu mer på utbudet än på geopolitiken,” sade Helima Croft, råvaruchef vid RBC Capital Markets.

Nyheter

Christian Kopfer kommenterar guld, koppar, olja och stål, samt några råvarubolag

Handelsbankens råvaruanalytiker Christian Kopfer kommenterar vad som just nu händer med råvarorna guld, koppar, olja och stål. Han tar bland annat upp att man inte vill att kopparpriset kommer upp FÖR mycket, utan att det i stället är högt under lång tid.

Han avslutar även med att ge några korta kommentar om råvaruaktier. Han anser att SSAB sköter sig bra samtidigt som värderingen är låg. Han gillar Lundin Mining och Boliden, även om den senare aktien kommit upp något senaste dagarna. Lundin Gold har banken ingen täckning på men han säger att det är ett fantastiskt bolag.

Nyheter

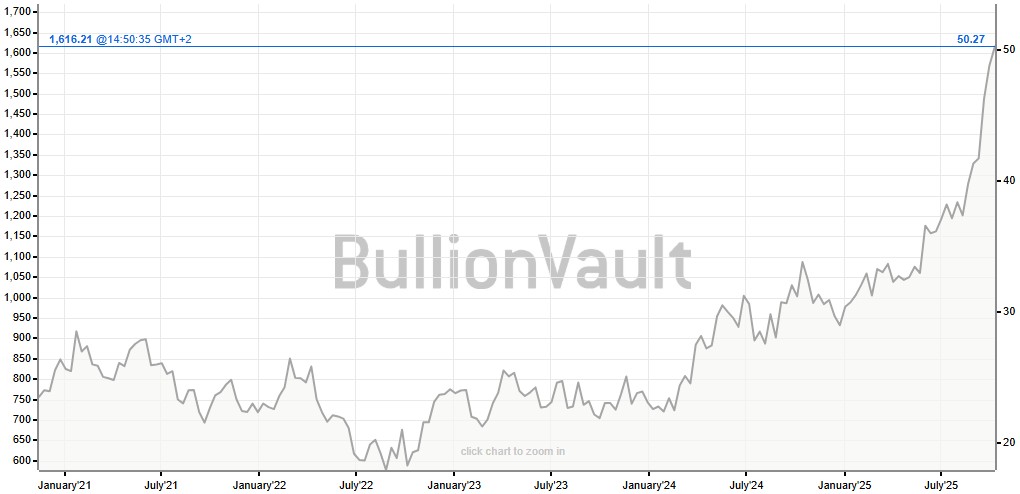

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi