Nyheter

Är QE 3 redan inprisat i oljepriset?

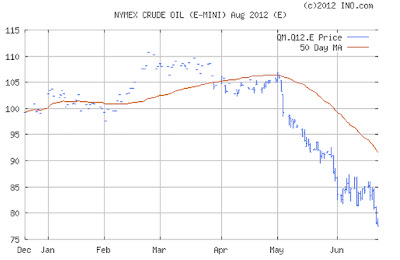

USA går under hösten till val och vi har sedan en tid tillbaka noterat hur leveranserna av råolja åter har stabiliserats vilket föranleder många bedömare att tro att priset på olja kommer att backa. Sommarens semestrar och tillhörande bilkörning börjar närma sig ett slut och oljan befinner sig just nu i limbo innan det åter är dags för ett ökat fokus som en effekt av vintermånadernas uppvärmningsbehov. Trots detta har vi kunnat notera att priset på råoljeterminerna med förfall i december 2012 som handlas på NYMEX har ökat med 25 procent under sommaren. Är det troligt att denna uppgång kommer att fortsätta?

Rikligt utbud under hösten

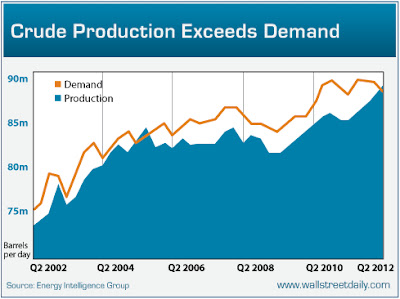

Även om de fysiska leveranserna av råolja har varit begränsade så kan vi förvänta oss att utbudet lättar upp under hösten och vintern vilket kan komma att fungera som ett tak för ett stigande oljepris. Utbudet från OPEC förväntas minska under det fjärde kvartalet 2012 vilket väger upp för ökade leveranser från länderna utanför OPEC. Dessa producentländer förväntas öka sin produktion från 58,66 miljoner fat per dag till 59,42 miljoner fat enligt en analys som publicerats av CitiFutures.

Även den amerikanska marknadens leveranskapacitet kan komma att öka som en följd av en ökad inhemsk produktion som är en effekt av skifferborrningar och en förbättrad fracningsteknik. Ett direkt resultat av detta är att lagernivåerna på WTI, West Texas Intermediate, vid leveranspunkten i Cushing, Oklahoma är en tredjedel högre än vad de var för ett år sedan. Enligt analysen från CitiFutures har den amerikanska oljeproduktionen under de senaste fyra veckorna ökat med 12,4 procent jämfört med samma period under föregående år.

Glöm inte Iran

Ökade spänningar i Mellanöstern, främst i Iran och i Israel, har fungerat som bränsle åt den så kallade ”rädslepremien”. EUs embargo mot import av iransk olja har minsta det globala utbudet med cirka 2 miljoner fat olja per dag, men i gengäld har produktionen från Saudiarabien, Ryssland och USA fortsatt att öka.

Om vi inte ser hur det flyger missiler och att Hormuzsundet stängs av så är det föga sannolikt att vi kommer se begränsningar av leveranser av råolja från Mellanöstern eftersom de andra länderna direkt ökade sin produktion för att kompensera bortfallet.

QE 3

Det som emellertid kan komma att driva upp oljepriset är QE 3. Vi ser hur centralbankerna runt om i världen står beredda att sätta i gång tryckpressarna och öppna penningpolitikens dammluckor, något som kommer att ske snarare förr än senare. Dels är det ECB, dels spekuleras det att Kina kommer att underlätta de monetära förhållandena i ett försök att bromsa det som spås bli en ekonomisk kraschlandning och slutligen den amerikanska centralbanken FED. Kommer denna att meddela att de öppnar kranarna och under sitt septembermöte meddela att det är dags för QE 3? Septembermötet kan mycket väl komma att vara FEDs sista chans att agera innan det amerikanska presidentvalet i november 2012, så sker det någon förändring av den amerikanska penningpolitiken så är det då det kommer att ske.

Köp på rykten, sälj på nyheten

Ser vi närmare på ett diagram över prisutvecklingen för råoljeterminer så finns det anledning att tro att en del av den förväntade uppgången som QE 3 kan komma att leda till redan är inprisad i marknaden. De flesta av oss är familjära med begreppet köp på ryktet sälj på nyheten och oljemarknaden är inget undantag. De flesta förväntar sig att de icke OPEC-anslutna producentländerna kommer att öka sitt utbud på den globala marknaden under det fjärde kvartalet 2012 och därmed möta upp den långsamt ökande efterfrågan på petroleum.

Tekniska orsaker

I dagschartet finns det ett par tecken som visar på att den senaste mycket bullisha trenden på olja håller på att tappa farten. Det går till exempel att utläsa en baisseartad divergens i 9-dagars Relative Strength Index (RSI) sett före 23 augusti priset topp. Det betyder helt enkelt att medan priserna noterar ny höjder så har inte momentumverktyget bekräftat detta vilket är orsaken till divergensen.

Så när kommer oljepriset att vända uppåt på allvar?

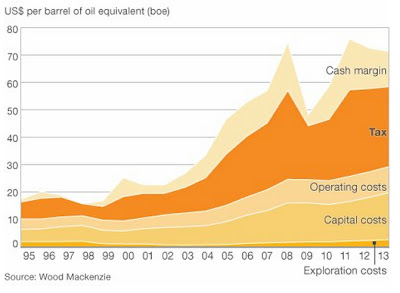

Historiskt sett och föga förvånande så kan vi konstatera att priset på olja har en mycket hög korrelation med kostnaden för att producera samma råvara. På lång sikt kan oljepriset inte understiga kostnaden för att producera oljan eftersom det skulle leda till att oljeproducenterna skulle gå i konkurs vilket skulle komma att minska det totala utbudet av olja dramatiskt.

Kostnaden för att producera råolja tenderar att vara relativt konstant i förhållande till oljepriset. Detta innebär att när kostnaden för att producera råolja går upp, så kommer priset på råolja också göra det. Under 2000 var till exempel den totala kostnaden för att få oljan från källan till konsument cirka 19 USD per fat, samtidigt som kostnaden för att producera oljan låg kring 19 USD, vilket ger en marginal på 25 procent. I dag, tolv år senare, ligger den genomsnittliga kostnaden för att producera ett fat olja kring 80 USD per fat, vilket ger en marginal på cirka 30 procent. Det historiska genomsnittet har legat mellan 20 och 30 procent.

Notera att i diagrammet ovan så är skatter den utan konkurrens största kostnaden för oljebolagen. Regeringar runt om i världen kommer alltid att försöka dra nytta av de ökande vinster oljebolagen gör som en följd av sitt risktagande och sin kompetens. Ju högre rörelsemarginaler, desto högre beskattning. De övriga kostnaderna, till exempel driftskostnader, kapitalkostnader och prospekteringskostnader ökar stadigt över tiden, men i en takt som ligger betydligt närmare inflationen.

Slutsats

Det flesta tecknen talar för att världen befinner sig i en global ekonomisk avmattning och som en konsekvens av detta är det sannolikt att anta att priset på råolja kommer att gå ned på kort sikt. Den klassiske råvaruinvesteraren Jim Rogers sade så sent som den 7 september att trots att han ser en kortsiktig nedgång på priset på olja så är det ett bra tillfälle att bevaka oljepriset eftersom det kan komma att visa sig bli en bra affär för den som står beredd att köpa om priset på denna råvara dippar kortsiktigt.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

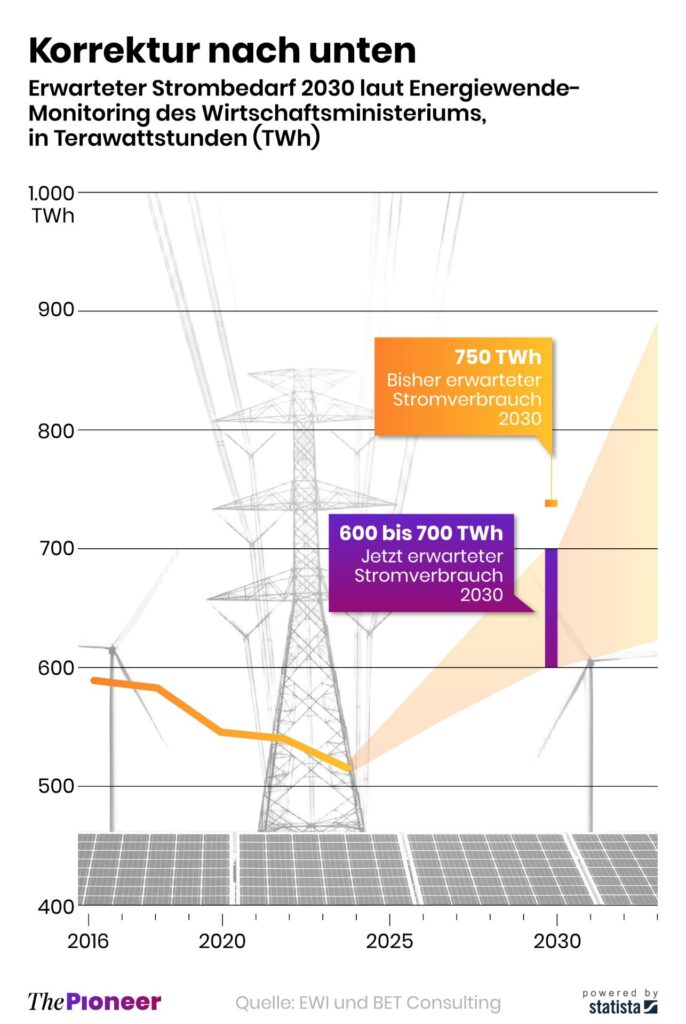

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

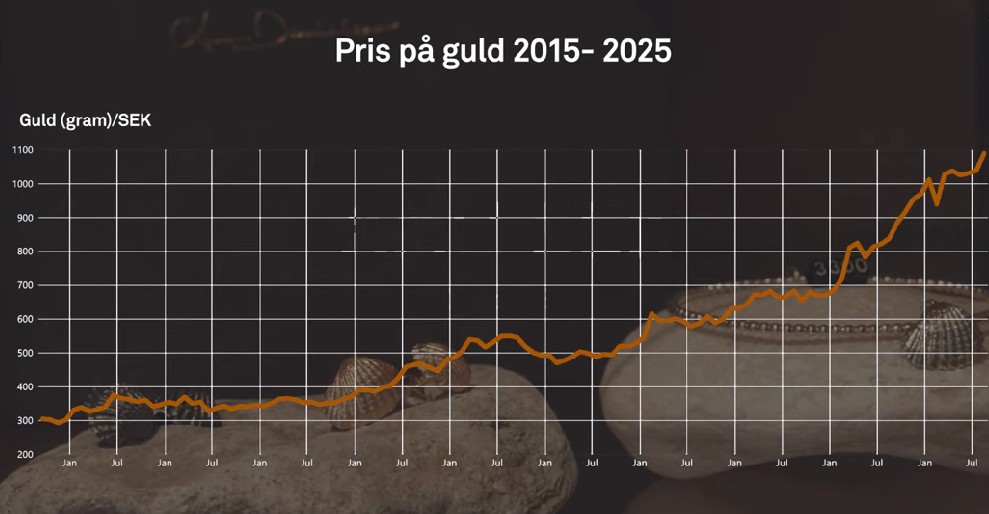

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share