Analys

SEB Råvarubrev 13 mars 2018

Trump, tullar och tariffer.

Trump, tullar och tariffer.

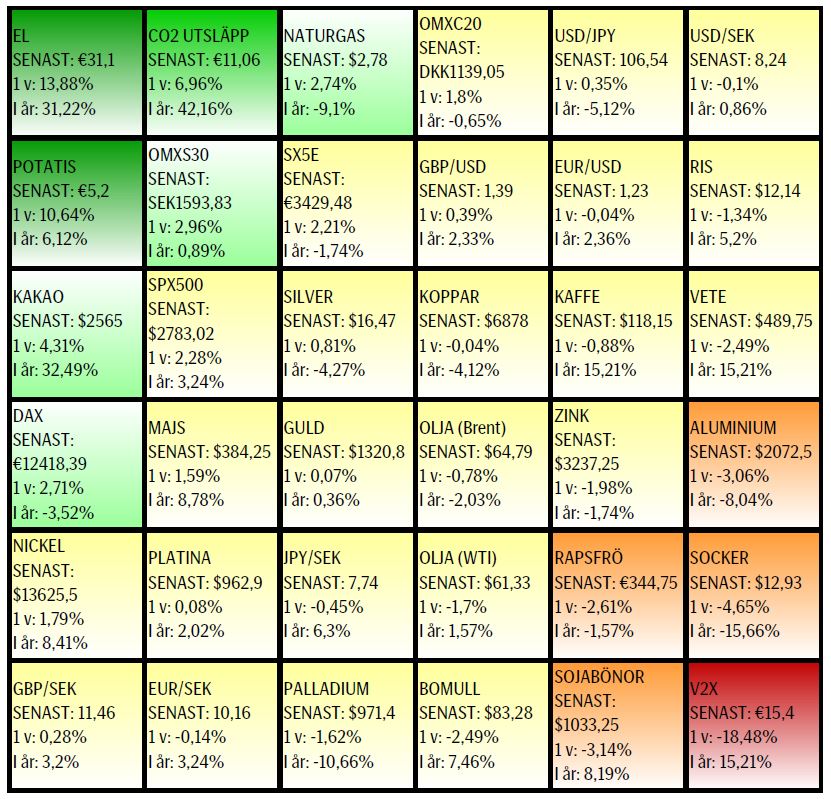

MARKNADEN I KORTHET

TTT (Trumps tullar och tariffer) har fortsatt vara i fokus den senaste veckan men reaktionerna har än så länge varit relativt modesta sannolikt beroende på att det slutgiltiga resultatet verkar vara ett rörligt mål. En direkt effekt är i alla fall att en av de amerikanska aluminiumtillverkarna redan sagt att de ska återstarta ett smältverk, för även om internationella aluminiumpriser fallit så har vissa amerikanska stigit kraftigt. Vid torsdagens ECB-möte gjordes en liten hökaktig förändring i pressmedelandet (mot avslutande av obligationsköpen) men Draghi lyckades under presskonferensen sälja in det som duvaktigt varför EUR/USD reverserade den initiala uppgången och slutade dagen ordentligt på minussidan. Tinande (?) Nordkorea-relationer är positivt och bara att eventuella samtal kan komma igång bör ta ned riskpremien i området. SEB’s boprisindikator svängde tillbaka till ett litet plus och kronan har också förstärkts något efter den senaste tidens fall, även om vi tror att det är temporärt. På söndag går Ryssland till val och den som vill lyssna till vår tillväxtmarknadsekonom (plus Italienska valet och TTT) kan göra det här: https://sebgroup.com/sv/press/folj-oss-i-sociala-medier/makro-podd

Råvaror: En av konklusionen från förra veckans CERA veckokonferens (där alla som är något inom olja/gas samlas) var att synen på när ”peak” oljaefterfrågan nås ligger rätt långt fram i tiden. Flera av de stora oljebolagen ser fortsatt ökande efterfrågan kommande 20 år. Irans oljeminister uttryckte en önskan om att OPEC bör försöka få oljan att ligga runt $60, detta sannolikt för att undvika en allt för gynnsam miljö för amerikanska skifferoljeproducenter. De spekulativa positionerna har fortsatt att trimmas ned något, mer så i WTI än i Brentoljan. Industrimetallerna har i huvudsak backat något ledda av nedgångar i järnmalm, zink och aluminium. I och med att den kinesiska vintersäsongen officiellt avslutas den 15:e mars så upphör Terminspriserna på el har efter en kortare rekyl åter vänt upp. CO2 fortsätter sitt rally och är nu nästan upp 300 % sedan botten förra året. Kakao har också fortsatt att utvecklats väl, stängningar av korta kontrakt samt en sämre skördeprognos från Ghana eldar på uppgången.

Valuta: €/$ ser ut att vara på väg söderut så kortsiktigt ser det ut som om vi ska få en starkare dollar. Kronan är fortsatt svag men vi bör se en liten paus innan fortsatt fall. NOK/SEK har nått ett motstånd vid 1.0640.

Börser: Huvudspåret är, trots fortsatt uppgång, att vi korrigerar högre och att det finns en nedgångsfas kvar under våren. Riskerna är fortsatt störst i Europa.

Räntor: Obligationsräntorna ligger för närvarande mer eller mindre stilla smältandes den tidigare uppgången. När konsolideringen väl är färdig väntar högre räntor.

OBSERVATIONER I SAMMANDRAG

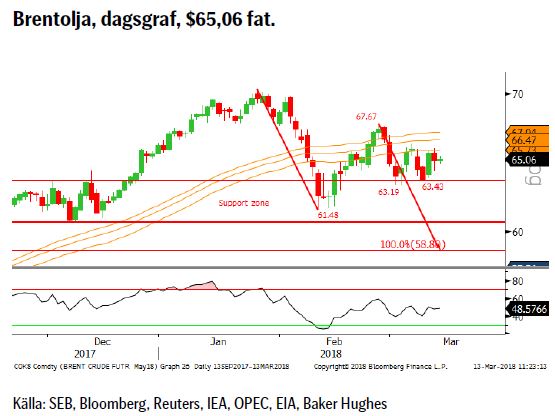

- Olja – vi väntar fortfarande på en nedgångsfas till.

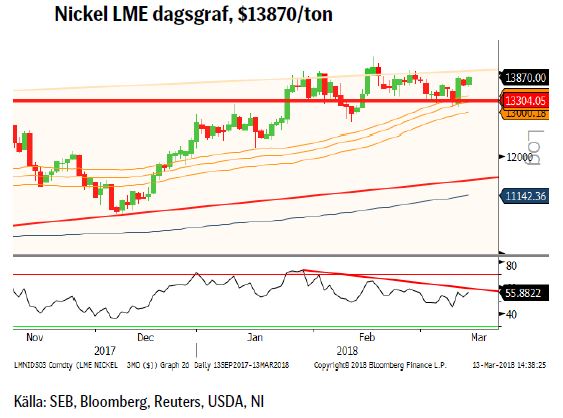

- Nickel – en ny topp på gång?

- Guld – vände åter ned från motståndet.

- DAX – korrektion i slutfas?

- USD/SEK – fortsatt kraftsamling inför test av 233d mv.

- OMX30 – utdelningssäsongen ställer till det.

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini

OLJA BRENT

Sedan förra veckan har marknaden verkligen varit obeslutsam med upp och nedgångar i huvudsak i ett 63.50 – 66 intervall. Spekulanterna har fortsatt att minska den fortsatt väldigt stora långa nettopositionen. Rykten säger att Saudiarabiens börsintroduktion av Aramco kan komma att skjutas upp till 2019 vilket ger landet ytterligare incitament att hålla oljepriset upp under 2018. Antalet borriggar föll den gångna veckan vilket fick oljepriset att studsa upp i fredags, uppgången höll dock inte i sig längre än till igår måndag. Vi förväntar oss mer nedgång innan denna korrigering är färdig.

Sedan förra veckan har marknaden verkligen varit obeslutsam med upp och nedgångar i huvudsak i ett 63.50 – 66 intervall. Spekulanterna har fortsatt att minska den fortsatt väldigt stora långa nettopositionen. Rykten säger att Saudiarabiens börsintroduktion av Aramco kan komma att skjutas upp till 2019 vilket ger landet ytterligare incitament att hålla oljepriset upp under 2018. Antalet borriggar föll den gångna veckan vilket fick oljepriset att studsa upp i fredags, uppgången höll dock inte i sig längre än till igår måndag. Vi förväntar oss mer nedgång innan denna korrigering är färdig.

Konklusion: I väntan på nästa nedgång.

OBSERVATIONER

+ Minskat antal borriggar.

+ Saudierna vill fortsätta samarbetet in i 2019 (börsintroduktionen av Aramco behöver ett relativt högt pris och den ser nu ut att kunna skjutas till 2019).

+ Förlängningen av produktionsbegränsningarna.

+ Att förlängningen nu också omfattar Libyen och Nigeria.

+ Geopolitikens återkomst i form av en riskpremie i oljepriset.

+ Kurvans negativa lutning.

+ Långa spekulativa nettopositioner är fortsatt stora.

+ Ökad global efterfrågan och uppreviderad global tillväxt.

+ Produktionen i Venezuela faller och faller och faller.

– Officiella försäljningspriser (Saudi m fl) har justerats ned.

– Dollarkorrektionen ser ut att strax fortsätta,

– Nigerianska aktörer har skruvat upp aktiviteten.

– EIA reviderar åter upp US produktion (10,8–10,9m fpd).

– De stora spekulativa positionerna är fortsatt en nedåtrisk.

– Fortsatt ökning av DUC’s.

– De geopolitiska riskerna har minskat något.

– Tekniskt negativt brott under 55d mv bandet.

– Tekniska stöd vid 63.43 & 63.19.

Tillgängliga certifikat:

BULL OLJA X1, X2, X4, X5, & X10 S

BEAR OLJA X1, X2, X4, X5 & X10 S

NICKEL

Nickelpriset fortsätter att visa styrka då andra industrimetaller backat tillbaka ned samtidigt som nickel i fredags steg kraftigt. De prognosticerade underskotten för 2018/19 bör redan vara prissatt och efterfrågan från batterisektorn är ännu för liten för att ha någon större påverkan varför vi fortsätter att ställa oss frågande till dagens nivåer. Mer information avseende Filippinsk produktion bör förhoppningsvis komma under våren. Efter miljöminister Lopez (avsatt förra våren) revision av gruvnäringen så är en hel del av de 41 nickelgruvorna stängda vilket fick produktionen att falla med 34 % under 2017. En del av detta bortfall bör så småningom komma tillbaka.

Nickelpriset fortsätter att visa styrka då andra industrimetaller backat tillbaka ned samtidigt som nickel i fredags steg kraftigt. De prognosticerade underskotten för 2018/19 bör redan vara prissatt och efterfrågan från batterisektorn är ännu för liten för att ha någon större påverkan varför vi fortsätter att ställa oss frågande till dagens nivåer. Mer information avseende Filippinsk produktion bör förhoppningsvis komma under våren. Efter miljöminister Lopez (avsatt förra våren) revision av gruvnäringen så är en hel del av de 41 nickelgruvorna stängda vilket fick produktionen att falla med 34 % under 2017. En del av detta bortfall bör så småningom komma tillbaka.

Konklusion: Vi är fortsatt skeptiska till ytterligare uppgång.

OBSERVATIONER

+ INSG’s senaste rapport pekar mot ett än större underskott 2018 än vid den föregående rapporten.

+ Billigare för batteritillverkare än kobolt.

+ Lägsta LME lagren sedan 2014.

+ Rostfritt har gått starkare än förväntat.

+ IMF har justerat upp global tillväxt och utsikterna i närtid goda.

+ Ökad optimism i råvaror vilket leder till inflöden i råvarufonder.

+ Optimism om elbilssektorn (vilket är för tidigt, tror jag).

+ Kostnadsgolvet har stigit.

+ Fortsatt högre toppar och högre bottnar.

+ Köpare i 55dagars bandet.

– Indonesiska exportlicenser har ökat.

– Kraftigt ökad kinesisk produktion under kvartal 4-2017.

– Den långa nettopositionen har fortsatt att minska.

– Lagren är stora men ses fortsätta falla 2018/2019/2020.

– Indonesisk export kommer att öka årligen de närmaste åren.

– Australien har flera nya projekt på gång.

– Om det klarnar runt miljölagarna på Filippinerna.

– Se upp för mars som tillsammans med maj är den sämsta månaden de senaste tio åren.

– Lägre infrastruktur och bostadsinvesteringar i Kina.

– Negativt med få nya köpare vid en ny trendtopp.

– Negativt med den tekniska negativa divergensen.

Tillgängliga certifikat:

BULL NICKEL X1, X2 & X4 S

BEAR NICKEL X1, X2 & X4 S

GULD

Återigen så dök säljarna upp i den nedre delen av motståndsområdet och pressade tillbaka kursen. För att överhuvudtaget en positiv bild ska kunna etableras är det väldigt viktigt att stödet vid 1302 inte passeras. Utvecklingen i €/$, med två nyliga negativa dagssignaler, indikerar dock att risken för ett brott är relativt hög. Positioneringsmässigt så minskade korta positioner rätt mycket under föregående mätperiod. De långa minskade med hälften varför nettopositioneringen då ökade något

Återigen så dök säljarna upp i den nedre delen av motståndsområdet och pressade tillbaka kursen. För att överhuvudtaget en positiv bild ska kunna etableras är det väldigt viktigt att stödet vid 1302 inte passeras. Utvecklingen i €/$, med två nyliga negativa dagssignaler, indikerar dock att risken för ett brott är relativt hög. Positioneringsmässigt så minskade korta positioner rätt mycket under föregående mätperiod. De långa minskade med hälften varför nettopositioneringen då ökade något

Konklusion: Eroderande 55dagars band?

OBSERVATIONER

+ Stigande kostnadsgolv men marginalerna är fortsatt mycket goda.

+ Inflationstrycket i USA fortsätter att byggas upp.

+ Rykten om minskad moms (f.n. 18 %) på investeringsguld i Ryssland

+ Utvecklingen av den kinesiska guld ETF marknaden fortsatt positiv.

+ Shariastandarden för guld är långsiktigt positivt.

+ Tekniskt positivt att 55d mv bandet fortsätter (?) att vara stöd.

+ Positiv vändning vid tekniskt stöd.

– Realräntorna (längs hela kurvan) fortsätter upp.

– Något bättre riskaptit med fortsatt rekylerande börser.

– Den spekulativa (både netto och brutto) långa positioneringen har fortsatt att minska (både långa och korta kontrakt).

– Klubbandet av den amerikanska skattererformen.

– $1350/75 området måste passeras innan en positivare vy appliceras.

– Tekniskt sett så är det negativt att marknaden återigen stöttes bort från motståndsområdet.

Tillgängliga certifikat:

BULL GULD X1, X2, X4, X5 & X10 S

BEAR GULD X1, X2, X4, X5 & X10 S

DAX

Oklarheterna kring Trump’s tullar och tariffer kvarstår till stor del varför det är lite förvånande att marknaden verkar ta så lätt på dem. En annan faktor som marknaden inte heller verkar ta någon större notis om är hur en italiensk regering ska se ut eller överhuvudtaget kunna bildas.

Oklarheterna kring Trump’s tullar och tariffer kvarstår till stor del varför det är lite förvånande att marknaden verkar ta så lätt på dem. En annan faktor som marknaden inte heller verkar ta någon större notis om är hur en italiensk regering ska se ut eller överhuvudtaget kunna bildas.

Konklusion: Korrektion i slutfas?

OBSERVATIONER

+ Äntligen en regering på plats i Berlin.

+ Historiken, upp 7/10 senaste åren, är positiv för mars.

+ Fortsatt bra ekonomisk statistik (EU & Ty inköpschefsindex).

+ Nu tillväxt i alla euro-länder.

+ ECB lär hålla räntorna låga för lång tid framöver.

+ Den långa vågräkningen är fortsatt positiv (så länge inte 10474 passeras på nedsidan).

+ Tekniskt positivt med ett falskt brott under augustibotten.

+ En positiv RSI divergens.

– Amerikanska tullar och tariffer.

– Den nya regeringen i Tyskland har ett svagt mandat.

– Vad blir det för regering i Italien? Sannolikt en anti-EU regering.

– Brottet tillbaka ned för eurozons bankindex.

– Den starka euron bör börja oro ECB.

– Dieselgate (vi har inte sett slutet på detta än).

– Brott under 233d mv.

– Negativt kort/medelsiktigt vågmönster och ett primärt korrektionsmål (12449) nu uppnått.

– Exit den positiva kanalen.

– Tekniskt lägre toppar och lägre bottnar.

Tillgängliga certifikat:

BULL DAX X2, X5, X10 & X15 S

BEAR DAX X1, X2, X5, X10 & X15 S

USD/SEK

Sedan förra veckan har bara marginella rörelser noterats. I våra ögon är det dock ett styrketecken att kursen ligger kvar nära den senaste toppen vilket indikerar att säljtrycket är ringa. Nästa steg torde bli ett test av 233d mv och vid ett brott bör vi kunna sträcka oss upp in i 8.40 intervallet.

Sedan förra veckan har bara marginella rörelser noterats. I våra ögon är det dock ett styrketecken att kursen ligger kvar nära den senaste toppen vilket indikerar att säljtrycket är ringa. Nästa steg torde bli ett test av 233d mv och vid ett brott bör vi kunna sträcka oss upp in i 8.40 intervallet.

Konklusion: Fortsatt kraftsamling inför ett 233d mv test.

OBSERVATIONER

+ Nettopositioneringen i €/$ har minskat något (och lång positionering i $ index har ökat något, dock från väldigt låga nivåer).

+ Små exportberoende länder mår inte bra av tullar o tariffer.

+ Stark inköpschefsstatistik USA.

+ En något mjukare Riksbank.

+ Svensk inflation under förväntan.

+ Inflationen är så sakteliga i stigande i USA varför marknaden nu börjar prisa in fyra snarare än tre höjningar under 2018.

+ Fram tills Riksbanken gör sin första höjning kommer räntedifferensen USA – Sverige att öka.

+ Atlanta FED indikatorn pekar på 5,4 % årstillväxt under kvartal 1 2018.

+ Feds minskning av balansräkningen.

+ Tekniskt sett positivt med brott över 8.16.

– Financial conditions index är något lättare än förra veckan

– Den stora nettolånga €/$ positionen.

– Överoptimism över det amerikanska skattepaketet.

– Skuldtaket är ännu inte på plats i USA.

– Ökat budgetunderskott och därigenom ökad upplåning i USA.

– Fallande dollar trend.

– Tekniskt har vi fastnat strax under 233d mv.

Tillgängliga certifikat:

BULL USD/SEK X1 & X4 S

BEAR USD/SEK X1 & X4 S

OMXS30

Negativa signaler i OMX blir nu, givet utdelningssäsongen, vanskligare att hantera varför en större försiktighet med eventuella säljsignaler anbefalles. Med marknaden tillbaka vid 55 dagarsbandet (vi spikade igår ovanför och håll koll på var dagens stängning hamnar, en andra spik idag ökar risken för nedgång) och den tidigare brutna stödlinjen, som nu agerar motstånd, bör det finnas en ökad risk för ett bakslag. Som vi tidigare pekat på så behövs ett brott över 1648 för att bekräfta att nya toppar är på ingång.

Negativa signaler i OMX blir nu, givet utdelningssäsongen, vanskligare att hantera varför en större försiktighet med eventuella säljsignaler anbefalles. Med marknaden tillbaka vid 55 dagarsbandet (vi spikade igår ovanför och håll koll på var dagens stängning hamnar, en andra spik idag ökar risken för nedgång) och den tidigare brutna stödlinjen, som nu agerar motstånd, bör det finnas en ökad risk för ett bakslag. Som vi tidigare pekat på så behövs ett brott över 1648 för att bekräfta att nya toppar är på ingång.

Konklusion: Återtest av trendlinjen.

OBSERVATIONER

+ Viss återhämtning av bostadsmarknaden (SEB Boprisindikator tillbaka på plus dvs. antalet som förväntar sig stigande priser är fler än de som tror på fortsatt fallande).

+ Mjuk Riksbank väntar med första höjningen och fortsatt låg inflation stödjer den bilden.

+ Det långsiktiga vågmönstret är fortsatt positivt.

+ Vi har en möjlig högre botten på plats.

+ Möjligt brott tillbaka över 55dagars bandet.

– Amerikansk protektionism ett växande hot.

– Fortsatt risk för svensk bomarknad.

– PMI vände åter ned.

– Vi har brutit under både 55d mv bandet och 233d mv och båda har en negativ lutning.

– En negativ månadsvändningssignal i november.

– Vi har nu ett, 55/233d, dödskors på plats (precis som 2000, 2006 (falskt alarm), 2007, 2011, 2015 och 2018).

Tillgängliga certifikat:

BULL OMX X5, X10 & X15 S

BEAR OMX X1, X5, X10 & X15 S

UTVECKLING SENASTE VECKAN SAMT SEDAN ÅRETS BÖRJAN

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September