Nyheter

Litiumpriset faller på en dyster prognos från Morgan Stanley

Priset på råvaran litium är just nu i fokus. Litium används i olika typer av batterier och har blivit allt glödhetare i takt med att intresset för elbilar har ökat. Denna råvara har varit svår att handla för vanliga investerare, en stor del av handeln i denna råvara har gjorts upp direkt mellan producenter och de företag som behövt den som insatsvara. Det finns en amerikansk börshandlad fond, Global X Lithium & Battery Tech ETF (NYSEArca: LIT), som följer hela litiumcykeln från gruvdrift och raffinering till batteriproduktion. Sedan årsskiftet 2017/2018 är det emellertid inte längre möjligt för svenska investerare att köpa denna ETF. Vi ser nu hur litiumpriset faller på en dyster prognos från Morgan Stanley. Det betyder att även denna börshandlade fond faller när Morgan Stanley öppnade en kalldusch för litiumtjurarna. Detta skedde samtidigt som LME, London Metal Exchange, för diskussioner om att starta en standardiserad terminshandel i litium.

Ökad litiumtillförsel från Chile

Litiumrelaterade tillgångar backade efter att en Morgan Stanley-analytiker hävdade att tillväxten av elbilar skulle vara ”otillräcklig” för att kompensera ökningen av litiumtillförseln från Chile. Morgan Stanleys analytiker förutspår en rad nya litiumprojekt och planerade utbyggnader hos de största tillverkarna i Chile. Morgan Stanley bedömer att dessa projekt och utbyggnader kommer att öka den globala litiumproduktionen med 500 000 ton per år redan innan 2025. Det skulle i sådant fall innebära att den ökade efterfrågan på litium inte skulle leda till stigande priser utan istället ett utbudsöverskott.

Litiumpriserna har mer än fördubblats de senaste två åren på ökad efterfrågan på batteriråvaror som används i elbilar. Till exempel använder en Tesla Model S mer litium i sina batterier än 10 000 smartphones kombinerat enligt en analys från Goldman Sachs.

Morgan Stanley argumenterar att det 2018 året kommer att markera slutet på det globala litiumunderskottet, eftersom det kommer att finnas ”betydande överskott” från 2019 och framåt. I sin analys skriver Morgan Stanley att elektriska fordon skulle behöva svara för 31 procent av den globala bilförsäljningen år 2025 jämfört med nuvarande 2 procent för att rensa överskottet av litium.

Morgan Stanley beräknar att litiumkarbonatpriserna kan sjunka till 7 332 dollar per ton 2021 och till och med falla mot den marginal-produktionskostnaden på 7 030 dollar per ton. I dag handlas litium till cirka 13 300 dollar per ton.

Nedgraderar sin syn på litiumproducenter

Dessutom nedgraderade banken sin syn på Albermarle och SQM, de två största litiumproducenterna, till ”undervikt” från ”neutral”.

Albermarle är det största innehavet i Global X Lithium & Battery Tech ETF. LIT Har allokerat cirka 17,5 procent av portföljens vikt till aktier i detta företag. SQM, eller Sociedad Quimica Y Minera, svarar för 7,6 procent av kapitalvikten i LIT.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

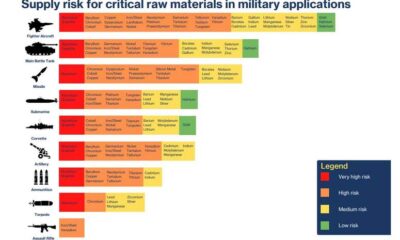

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNytt prisrekord, guld stiger över 4000 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Analys4 veckor sedan

Analys4 veckor sedanOPEC+ will likely unwind 500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d in one go could be in the cards

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeptune Energy bekräftar enorma litiumfyndigheter i Tyskland