Analys

SEB Råvarubrev 28 april 2015

Ökad volatilitet i valutor ger möjligheter för råvaror

Ökad volatilitet i valutor ger möjligheter för råvaror

MARKNADEN I KORTHET

Under förra veckan var det globala sentimentet i mycket positivt. Aktiemarknaderna runt om i världen stängde på plus och Asienbörserna tillsammans med OMX var de stora vinnarna. Råvaruindex för samtliga sektorer stängde veckan positivt, bortsett från ädelmetaller. Starkast gick energisektorn; främst baserat på uppgången i oljepriset.

Senaste tiden har data från USA varit relativt svag och US-dollarn har också försvagats mot euron liksom mot de flesta andra valutor, vilket syns i en nedgång i US-dollarindex. Dock gick kronan sämre och försvagades mot US-dollarn men även mot euron, trots de orosmoln som omger valutaunionen.

Marknaden tror inte på och är inte positionerad för en så kallad Grexit, men landets deadline för en IMF-återbetalning den 12:e maj närmar sig snabbt. Det ser inte ut som om landet kommer att kunna fullfölja betalningen och man riskerar därför att hamna i en så kallad grace period, vilket i praktiken innebär att man flyttar fram deadline med en månad. Detta givet att IMF går med på det, vilket dock verkar vara sannolikt. Vad som händer därefter givet att Grekland fortfarande inte kan betala går bara att spekulera i, men ett är helt säkert – det kommer att bli stökigt på valutamarknaderna bara landet går förbi sin första, egentliga, deadline i maj. För en råvaruinvesterare är utvecklingen på valutamarknaden central då de absolut flesta råvaror är noterade i US-dollar, men man som investerare ofta är intresserad av att få avkastningen i kronor. Dock kan både US-dollarn och kronan stärkas mot euron i scenariot ovan. En råvara som då kan vara intressant är guldet, vilket mycket väl kan få ett gott stöd och röra sig uppåt; kanske också med lägre volatilitet än valutorna – väl värt att börja fundera på. Så sent som i januari i år var guldet uppe i en nivå om 1 300 US-dollar per troy ounce och har därefter gått ned till en dagsnotering om 1 202 US-dollar per troy ounce. Läs också gärna mer om våra valutacertifikat, vilka gör det möjligt att tjäna pengar på upp- och nedgångar i valutakurser. Se länkarna till höger!

Under veckan kommer en hel del data från USA; bland annat BNP, räntebesked samt arbetsmarknadsdata och förväntningarna ser på det hela taget försiktigt positiva ut. Samtidigt ser vi inverterade yieldkurvor för grekiska statsobligationer – vilket minst sagt är ett dåligt tecken – och ett räntebeslut från Riksbanken på onsdag som marknaden tror kommer innebära ytterligare sänkt ränta från dagens minusnivå. Ingen kan påstå att det inte händer saker i finansmarknaden!

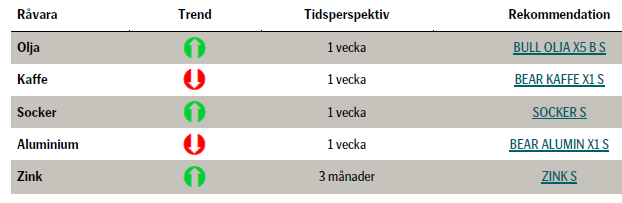

TRENDER I SAMMANDRAG

- US-dollarindex försvagades under förra veckan, vilket gav fundamentalt stöd åt oljepriset

- Amerikanska oljelager fortsatte att öka, medan antalet oljeriggar fortsatte att falla

- Brentoljan bröt genom sitt 120-dagars glidande medelvärde – bullish signal

- Den brasilianska realen starkare. Kan fortsätta korrektionen. Påverkan på kaffe- och sockerpriserna

- Kinesisk produktion och export av aluminium förutspås öka signifikant och spä på det globala överskottet.

- Fortsatt stigande pris på zink och finansiella aktörer fortsätter att öka sin exponering.

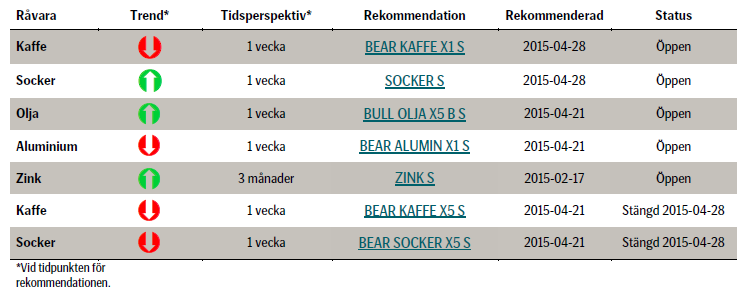

VECKANS REKOMMENDATIONER

En placering i certifikat och warranter är förknippat med risker. Du kan förlora hela ditt investerade kapital. Läs mer om riskerna i SEB:s offentliggjorda Grundprospekt för certifikat- och warrantprogram på seb.se/cert eller seb.se/mini.

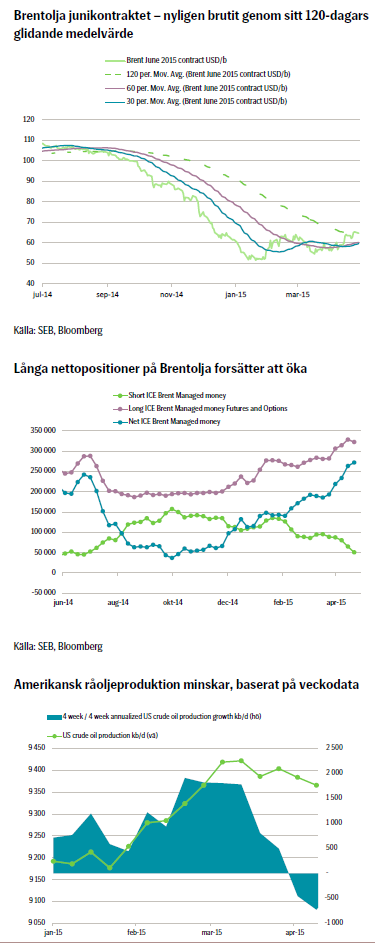

OLJA

Förra veckan gick Brentoljepriset upp 2,9 procent och stängde veckan på 65,28 US-dollar per fat. Brentoljans junikontrakt bröt på torsdagen för första gången sedan augusti genom sitt 120-dagars glidande medelvärde, vilket är att betrakta som en teknisk milstolpe.

Förra veckan gick Brentoljepriset upp 2,9 procent och stängde veckan på 65,28 US-dollar per fat. Brentoljans junikontrakt bröt på torsdagen för första gången sedan augusti genom sitt 120-dagars glidande medelvärde, vilket är att betrakta som en teknisk milstolpe.

US-dollarindex, vilket är en mycket viktig faktor för oljepriset (relationen är inverterad), stängde -0,6 procent över veckan och gav oljepriset positiv medvind. Indexet har tappat från tidigare förstärkning på grund av svag amerikansk data i första kvartalet. Om US-dollarn hamnar i en period av tillbakagång så kommer det att hjälpa till att driva oljepriset högre. Indexet har också rört vid sitt 60-dagars glidande medelvärde och om det bryter igenom så vore det första gången sedan juli 2014.

Amerikanska oljelager fortsatte att öka vilket syntes i förra veckans data, även om ökningarna är mindre än tidigare, vilket i sin tur håller den globala marknaden tight. Antalet oljeriggar i bruk fortsatte stabilt att minska. Amerikansk veckodata indikerar också att råoljeproduktionen fortsätter att falla med en årsvis takt om 730 000 fat per dag, mätt under en fyraveckorsperiod. Fallande antal oljeriggar samt amerikansk oljeproduktion upprätthåller en bullish stämning i oljemarknaden.

Spekulativa positioner netto i Brentolja är på de högsta nivåerna någonsin i absoluta termer, men inte relativt totala antalet utstående positioner. Den relativa nivån om 10,1 procent är dock fortfarande hög, sett mot historiska högstanivåer från 2011 om 13,9 procent. Spekulativa positioner i WTI är även de omfattande. Det finns också en risk för en teknisk tillbakagång.

Vid CERAWeek (en internationell energikonferens) förra veckan hördes inte längre en samstämmig negativ syn på oljepriset. Pira, ett välrenommerat analyshus, gav följande vy (fritt översatt): ”Det föreligger en pressad utbudssituation redan i sommar. Marknaden har fokuserat på att förstöra tillgången i nio månader. De kommer att vara tvungna att börja tänka på att tillföra på utbudssidan igen.” Vid konferensen fanns både övertygelse och bevis för att tillväxten i efterfrågan under första kvartalet 2015 var stark. BP ser nu efterfrågan 2015 på olja på +1,6 procent, vilket är dubbelt så mycket som förra året.

TREND

- Fortfarande bullish efter förra veckans brott genom Brentoljans 120-dagars glidande medelvärde

- US-dollarindex på väg att bryta genom sitt 60-dagars glidande medelvärde

- Antalet amerikanska oljeriggar och –produktion fortsätter att falla

- Säsongen för ökad amerikansk bilism har inletts och den globala marknaden för bensin är redan pressad

- Saudiarabien producerar nära rekordvolymer redan innan andra halvåret 2015, vilket är en period av stark efterfrågan

- Hög geopolitisk risk i Mellanöstern

- Vi tror på Brentoljepris upp i nuvarande bull-race. Mycket höga långa nettopositioner föranleder försiktighet. Så fort amerikanska oljelager börjar falla kan det vara tid att ta hem förtjänst på långa positioner

REKOMMENDATION

- BULL OLJA X5 B S

Bjarne Schieldrop

Chefsanalytiker råvaror

SEB

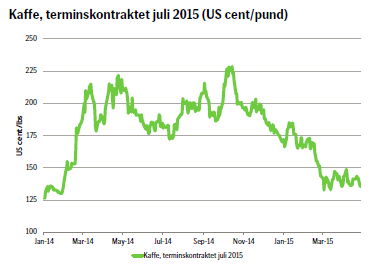

KAFFE

Under veckan som gick stärktes den brasilianska realen mot US-dollarn och följaktligen gick priset på kaffe upp, men med relativt stor variation intradag. Realen är just nu en oerhört volatil valuta. Brasilianska – liksom även internationella – lager av kaffe minskade också mycket litet netto under perioden. Vidare kom rapporter om att skörden i Brasilien inte blir så dålig som befarat. Spekulativa korta positioner i arabicabönor ökade netto och vi ser nu den största nettopositionen på drygt ett år.

Under veckan som gick stärktes den brasilianska realen mot US-dollarn och följaktligen gick priset på kaffe upp, men med relativt stor variation intradag. Realen är just nu en oerhört volatil valuta. Brasilianska – liksom även internationella – lager av kaffe minskade också mycket litet netto under perioden. Vidare kom rapporter om att skörden i Brasilien inte blir så dålig som befarat. Spekulativa korta positioner i arabicabönor ökade netto och vi ser nu den största nettopositionen på drygt ett år.

Den brasilianska skörden mognar fortfarande på sina träd, men på grund av nederbörd är det inte sannolikt att skörden börjar före mitten av juni. Lokala meteorologer påstår att vädret kommer att vara mycket gott de närmaste månaderna med avseende på kaffe-, socker- och majsskördarna. Med största sannolikhet har marknaden ett betydande tillskott av bönor att vänta i juli. Det rapporteras samtidigt om en lägre efterfrågan på kaffe från konsumenter i Europa.

Tekniskt ser vi en typisk bear-flagga, det vill säga en signal om att priset skall ned: Sedan början av mars har priset i huvudsak gått sidledes med i intervallet hög volatilitet och det har rört sig under relevanta glidande medelvärden. Magnituden av uppgången alldeles i början av mars är sannolikt av samma magnitud som fallet i så fall kommer att ha – det vill säga nedåt cirka 120 US-cent per pund. Stödet vid 134,35 US-cent per pund är centralt och bryts det är det risk för fri väg nedåt. Igår, måndag, testades också detta stöd.

Sammantaget ser vi att förra veckans position gick åt fel håll på grund av den starkare realen, vars rörelse i sin tur sannolikt mest beror på en svagare US-dollar, men vi tror fortsatt på ett fallande kaffepris även om vi varnar för att realen kan ha stor påverkan. Därför ändrar vi vår rekommendation till BEAR KAFFE X1 S, det vill säga med lägre hävstång. Detta för att vi tror på nedgången, men vill inte riskera alltför stora svängningar på grund av realens rörelser.

TREND

- Fundamenta och teknikaliteter pekar på ett lägre pris

- Marknaden väntar på att den brasilianska skörden är bärgad

- Vi tror på ett fundamentalt lägre kaffepris, men utvecklingen av priset kommer sannolikt att präglas av relativt stora svängningar.

REKOMMENDATION

- BEAR KAFFE X1 S – men håll koll på den brasilianska realen!

SOCKER

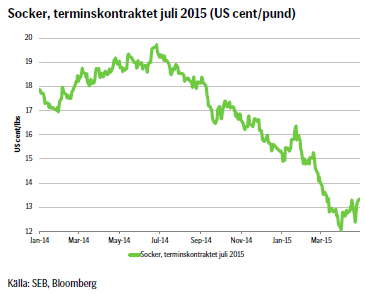

Rent generellt har nyhetsflödet kring socker under veckan varit tunt. Prisutvecklingen har i stort följt den brasilianska realens förstärkning gentemot US-dollarn, men har haft en volatil utveckling med relativt stora intradag-svängningar, vilka kan förklaras av stötvisa rapporter om varierande utbud och efterfrågan globalt.

Rent generellt har nyhetsflödet kring socker under veckan varit tunt. Prisutvecklingen har i stort följt den brasilianska realens förstärkning gentemot US-dollarn, men har haft en volatil utveckling med relativt stora intradag-svängningar, vilka kan förklaras av stötvisa rapporter om varierande utbud och efterfrågan globalt.

Under årets första månader då realen kraftigt försvagades mot US-dollarn såg de brasilianska producenterna sina produktionskostnader reduceras och samtidigt gynnades exporten. Detta drev ned priserna, men nu råder motsatt förhållande. I sin tur gör detta att man i Brasilien hellre producerar etanol än socker av sockerrören, då etanolen i stor utsträckning används inhemskt.

Precis som för kaffet kommer vädret enligt lokala källor vara mycket bra i för sockerodlingen viktiga områden i Brasilien. I övrigt är det rent generellt olika bud från olika sockerproducerande länder i världen vad gäller produktion och kvalitet. Man kan sammanfatta marknaden för socker med att uppgången i priset har att göra med den brasilianska realens förstärkning mot US-dollarn, men det finns egentligen inga fundamentala faktorer som talar för en kraftig fortsatt uppgång av priset.

Det tekniska perspektivet visar på ett motstånd vid 13,45 US-cent per pund och om det bryts, vilket enligt den tekniska vyn är sannolikt, kommer vi hamna uppåt 13,90-14,05. Går vi däremot genom nivån 12,37 på väg nedåt är vägen öppen för vidare fall. Tekniskt tror vi sammantaget att priset kommer att stärkas närmaste 1-2 veckorna för att sedan fortsätta falla.

Vad är då huvudspåret? Vi tror fortsatt på en nedgång i sockerpriset, men först efter att korrektionen uppåt är klar. Vi ändrar vår rekommendation från förra veckan till SOCKER S med kort tidshorisont. Då realen har så stor påverkan på kursen måste man också noga hålla ett öga på den!

TREND

- Volatil utveckling på grund av att den brasilianska realen stärks

- Fundamenta och teknikaliteter pekar på ett högre pris som sedan skall falla tillbaka

- Vi tror att sockerpriset kommer att stärkas för att sedan falla tillbaka

REKOMMENDATION

- SOCKER S – men håll ett öga på realen!

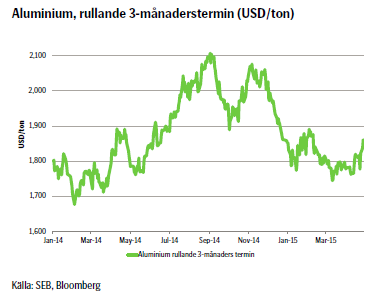

ALUMINIUM

Under veckan som gick kom en hel del intressant data och nyheter vad gäller marknaden för aluminium och fokus var föga förvånande på Kina. Bland annat rapporterades att landet under 2015 kommer att addera lika mycket kapacitet för att tillverka aluminium som resten av världen tillsammans, samt att kinesisk export av aluminium ökade med 75 procent i mars jämfört med ett år tidigare. Senare under veckan kom också nyheten att Kina slopar skatten på export av en del typer av aluminiumprodukter, vilken tidigare hade en uppenbart hämmande effekt på aluminiumexporten.

Under veckan som gick kom en hel del intressant data och nyheter vad gäller marknaden för aluminium och fokus var föga förvånande på Kina. Bland annat rapporterades att landet under 2015 kommer att addera lika mycket kapacitet för att tillverka aluminium som resten av världen tillsammans, samt att kinesisk export av aluminium ökade med 75 procent i mars jämfört med ett år tidigare. Senare under veckan kom också nyheten att Kina slopar skatten på export av en del typer av aluminiumprodukter, vilken tidigare hade en uppenbart hämmande effekt på aluminiumexporten.

Detta kommer naturligtvis ha påverkan på aluminiummarknaden och priset. Tidigare har den Kinesiska marknaden för aluminium å sin sida och världsmarknaden å andra sidan i många avseenden varit skilda från varandra, men i och med den nya kinesiska ordningen där producenter kan exportera aluminium integreras de i större utsträckning och implikationerna för priset är tydligt på nedsidan. Samtidigt, och i linje med vad som är konstaterat ovan, gick Rusal, världens största tillverkare av aluminium, under förra veckan ut och sade att de överväger att ytterligare minska sin produktion.

Förra veckan konstaterade vi ur ett tekniskt perspektiv att vi hade en nedgång att vänta i aluminiumpriset. Detta materialiserades inte, utan priset bröt istället igenom motståndet 1810 US-dollar per ton. Det första motståndet möttes vid 1844 US-dollar per ton, där också utvecklingen vände och stadigt sjönk under veckan. Under samma period var också priset ned cirka 1 procent.

Med tanke på senaste tidens nyheter och svaga data från Kina tror vi fundamentalt på en fortsatt nedgång i priset; både i närtid och i ett längre perspektiv. Dock är priset i stor utsträckning avhängigt utvecklingen i US-dollarn och i skrivande stund fortsätter US-dollarindex att försvagas, vilket påverkar priset på aluminium positivt. Håll därför ett öga på US-dollarkursen – när försvagningen avstannar kan det vara läge att gå kort i aluminium om man tror på det fundamentala perspektivet.

TREND

- Globalt överskott av aluminium

- Kina kommer exportera betydligt mer än idag

- Priset på aluminium bör fortsätta sin resa nedåt

REKOMMENDATION

- BEAR ALUMIN X1 S

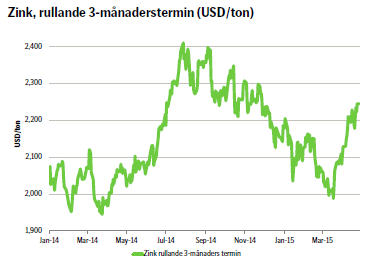

ZINK

Zinken går från klarhet till klarhet. Priset steg för sjätte veckan i rad och börjar innevarande vecka i samma anda. 3-månaderspriset på Londons metallbörs (LME) har sedan i mitten av mars stigit med 14,5 procent. Av LME:s statistik går att utläsa att finansiella aktörer ökar exponeringen genom att köpa terminskontrakt. Det vi ser nu är klassiskt: Fonder och andra investerare diskonterar den förväntade framtida – förbättrade – fundamentala situationen. Marknaden räknar med ett underskott i slutet av detta år eller, kanske mer sannolikt enligt vår mening, under nästa år.

Zinken går från klarhet till klarhet. Priset steg för sjätte veckan i rad och börjar innevarande vecka i samma anda. 3-månaderspriset på Londons metallbörs (LME) har sedan i mitten av mars stigit med 14,5 procent. Av LME:s statistik går att utläsa att finansiella aktörer ökar exponeringen genom att köpa terminskontrakt. Det vi ser nu är klassiskt: Fonder och andra investerare diskonterar den förväntade framtida – förbättrade – fundamentala situationen. Marknaden räknar med ett underskott i slutet av detta år eller, kanske mer sannolikt enligt vår mening, under nästa år.

Vad som nu krävs är att de signaler som tyder på att balansen förbättras faktiskt också materialiseras. Investerare köper främst på (det vill säga förväntar sig effekter av) minskat utbud. Om prisbilden skall hålla sig varaktigt stark så krävs också att den industriella efterfrågan tar fart. Andra kvartalet är säsongsmässigt starkt, men än så länge märks inte några tydliga tecken på lagerbyggnad, vilket annars brukar visa sig i april/maj. Baserat på detta ser vi därför fortsatt risk för rekyler nedåt

TREND

- Fortsatt stigande pris på zink

- Finansiella aktörer ökar sin exponering och diskonterar framtida ytterligare förbättrad situation

- Sannolikt underskott nästa år

- Vi tror att priset på zink fundamentalt kommer att fortsätta stärkas i det långa perspektivet, med reservation för tillfälliga rekyler nedåt

REKOMMENDATION

- ZINK S – köp på tillfällig nedgång!

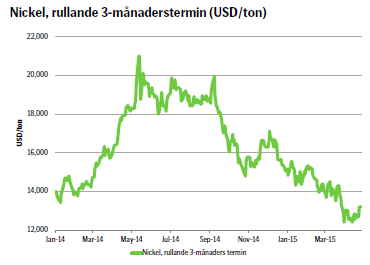

NICKEL

I förra veckan satte vi nickel på bevakning då vi ansåg att det var för tidigt att köpa metallen; åtminstone ur ett fundamentalt perspektiv. Vi bedömde samtidigt att priset överreagerat på nedsidan och att det var moget för en rekyl – vilken vi fick med besked! Sedan i fredags morse har 3-månaderspriset stigit drygt fem procent. Det är inte ovanligt med dylika rörelser på nickel, vilken är den mest volatila metallen. Vi är i det säsongsmässigt starka kvartalet så det finns utrymme för en efterfrågeökning från industrin, vilken i sin tur ger god sannolikhet för att priset åtminstone börjar bottna ur.

I förra veckan satte vi nickel på bevakning då vi ansåg att det var för tidigt att köpa metallen; åtminstone ur ett fundamentalt perspektiv. Vi bedömde samtidigt att priset överreagerat på nedsidan och att det var moget för en rekyl – vilken vi fick med besked! Sedan i fredags morse har 3-månaderspriset stigit drygt fem procent. Det är inte ovanligt med dylika rörelser på nickel, vilken är den mest volatila metallen. Vi är i det säsongsmässigt starka kvartalet så det finns utrymme för en efterfrågeökning från industrin, vilken i sin tur ger god sannolikhet för att priset åtminstone börjar bottna ur.

Om priset kommer tillbaka till genombrottsnivån 13 000 US-dollar/ton för 3-månaders LME betraktar vi det som ett bra köptillfälle.

TREND

- Priset på nickel har rekylerat uppåt – volatil utveckling

- Avvaktar efterfrågeökning från industrin – indikation på att priset har bottnat ur

- Vi tror på en volatil utveckling. Håll metallen under bevakning för att fånga en kommande uppsida.

REKOMMENDATION

- BULL NICKEL X2 S – köp på en dipp nedåt 13 000 US-dollar per ton

EL

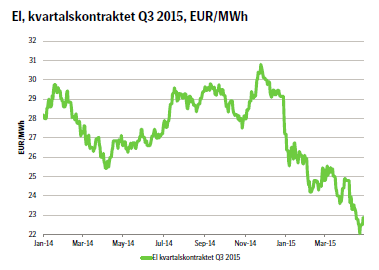

Känslan i den nordiska elmarknaden fortsätter att vara ganska dämpad. Inga speciella nyheter har synts i flödet under veckan och priset har fortsatt att röra sig nedåt, men fick mot slutet av förra veckan genom en rörelse uppåt i den kontinentala marknaden viss support och juli-kontraktet gick upp något i torsdags, öppnade högre på fredagen och fortsatte något uppåt igår.

Känslan i den nordiska elmarknaden fortsätter att vara ganska dämpad. Inga speciella nyheter har synts i flödet under veckan och priset har fortsatt att röra sig nedåt, men fick mot slutet av förra veckan genom en rörelse uppåt i den kontinentala marknaden viss support och juli-kontraktet gick upp något i torsdags, öppnade högre på fredagen och fortsatte något uppåt igår.

Vidare har kolpriset gått ned en del, vilket sätter ytterligare fundamental press nedåt på priset. Överskottet i den hydrologiska balansen är fortfarande i en svag uppåttrend, men prognosticeras i och för sig snart ha sitt lokala maximum. Inflödet i reservoarerna är än så länge normala. Det rapporteras dock att de norska fjällen håller snö motsvarande 58 TWh, vilket är 8 TWh mer än förra året – inga signaler som direkt ger ett långsiktigt stöd för elpriset.

Idag tisdag annonserade Vattenfall att de kommer stänga ned kärnkraftreaktorerna Ringhals 1 och 2 fem till sju år tidigare än vad som förut har kommunicerats. Detta på grund av vikande lönsamhet och ökande produktionskostnader. Senast förra veckan sade också Vattenfalls CEO i en intervju att elpriset sannolikt inte kommer börja stiga förrän år 2020.

Med risk för att låta tråkiga upprepar vi vad vi har sagt under de senaste veckorna: Nedåttrycket i terminspriset på nordisk el kvarstår, men vi är försiktiga med en rekommendation. Den aktive investeraren kan dock påpassligt handla på rörelser i marknaden.

TREND

- Fortsatt fundamentalt nedåttryck baserat på milt väder och överskott i den hydrologiska balansen

- Överlag dämpad känsla i marknaden

- Vi ser överlag ett fortsatt nedåttryck på elpriset, men är försiktiga med någon uttalad rekommendation. En aktiv investerare kan fortfarande köpa bear-certifikat på lokala toppar och bull-certifikat i lokala dalar.

AKTUELLA REKOMMENDATIONER

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

KÄLLOR

Bloomberg, Reuters, SEB

VILLKOR

För varje enskilt certifikat/mini future finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat/mini future på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

RISKER

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat eller mini future som är tillgängligt på seb.se/cert respektive seb.se/mini. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert respektive seb.se/mini.

DISCLAIMER

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Materialet riktar sig inte till personer vars medverkan kräver ytterligare prospekt, registrerings- eller andra åtgärder än vad som följer av svensk rätt. Det åligger var och en att iaktta sådana restriktioner. Materialet får inte distribueras i eller till land där distribution kräver ovan nämnda åtgärder eller strider mot reglering i sådant land. Materialet riktar sig således inte till fysiska eller juridiska personer hemmahörande i USA eller i något annat land där publicering eller tillhandahållande av materialet är förbjudet eller strider mot tillämpliga bestämmelser i landet.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Market waiting and watching for when seasonally softer demand meets rising OPEC+ supply

Brent down 0.5% last week with a little bounce this morning. Brent crude fell 0.5% last week to USD 66.68/b with a high of the week of USD 68/69/b set early in the week and the low of USD 66.44/b on Friday. This morning it is up 0.6% and trading at USD 67.1/b and just three dollar below the year to date average of USD 70/b.

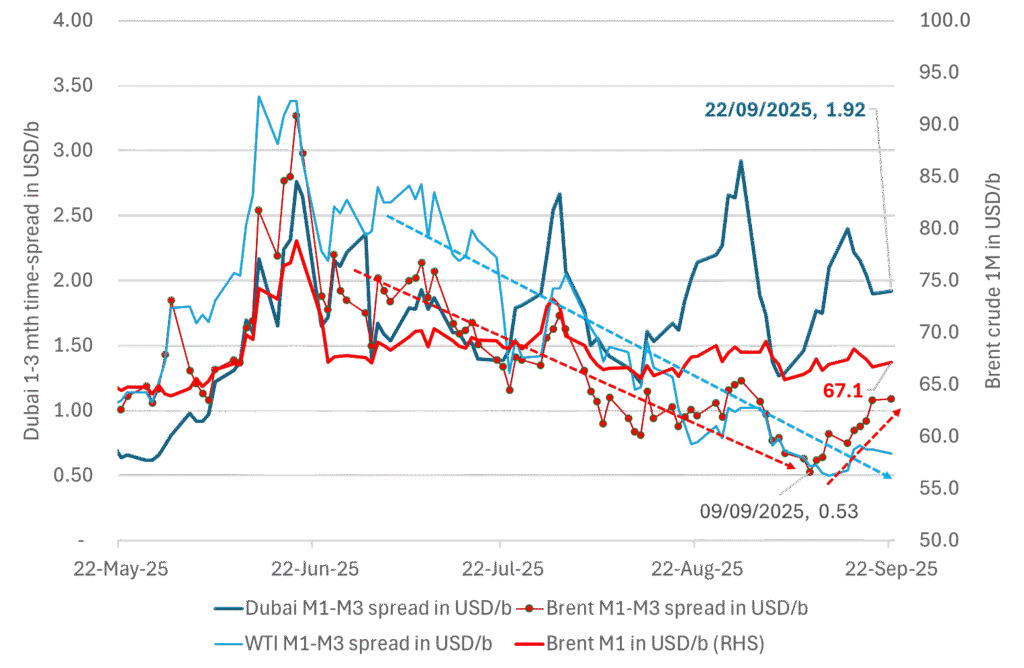

The Dubai crude curve is holding strong. Flat prices will move lower when/if that starts to weaken. The front-end of the Brent crude oil curve has been on a strengthening path since around 10 September, but the front-month contract is more or less at the same level as 10 September. But the overall direction since June has been steadily lower. The recent strengthening in the front-end of the Brent curve is thus probably temporary. The WTI curve has also strengthened a little but much less visibly. What stands out is the robustness in the front-end of the Dubai crude curve. With tapering crude burn for power in the Middle East as we move away from the summer heat together with increasing production by OPEC+, one should have expected to see a weakening in the Dubai curve. The 1 to 3mth Dubai time-spread is however holding strong at close to USD 2/b. When/if the Dubai front-end curve starts to weaken, that is probably when we’ll see flat prices start to taper off and fall lower. Asian oil demand in general and Chinese stockpiling specifically is probably what keeps the the strength in the front-end of the Dubai curve elevated. It is hard to see Brent and WTI prices move significantly lower before the Dubai curve starts to give in.

The 1mth to 3mth time spreads of Brent, WTI and Dubai in USD/b

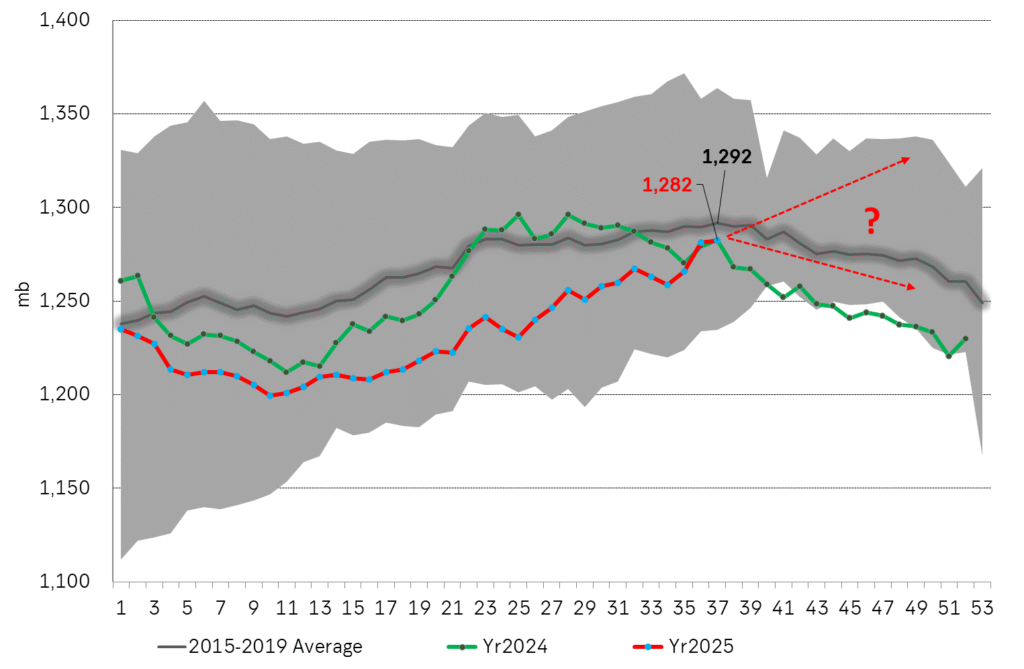

If US oil stocks continues higher in Q4 we’ll start to feel the bearish pressure more intensely. US commercial crude and product stocks have been below normal and below levels from last year as well all until now. Inventories have been rising since week 10 and steadily faster than the normal seasonal trend and today are finally on par with last year and only 10 mb below normal. From here to the end of the year is however is the interesting part as inventories normally decline from now to the end of the year. If US inventories instead continues to rise, then the divergence with normal inventories will be very explicit and help to drive the price lower. So keep a keen eye on US commercial inventories in the coming weeks for such a possible divergence.

US Commercial crude and product stocks in million barrels.

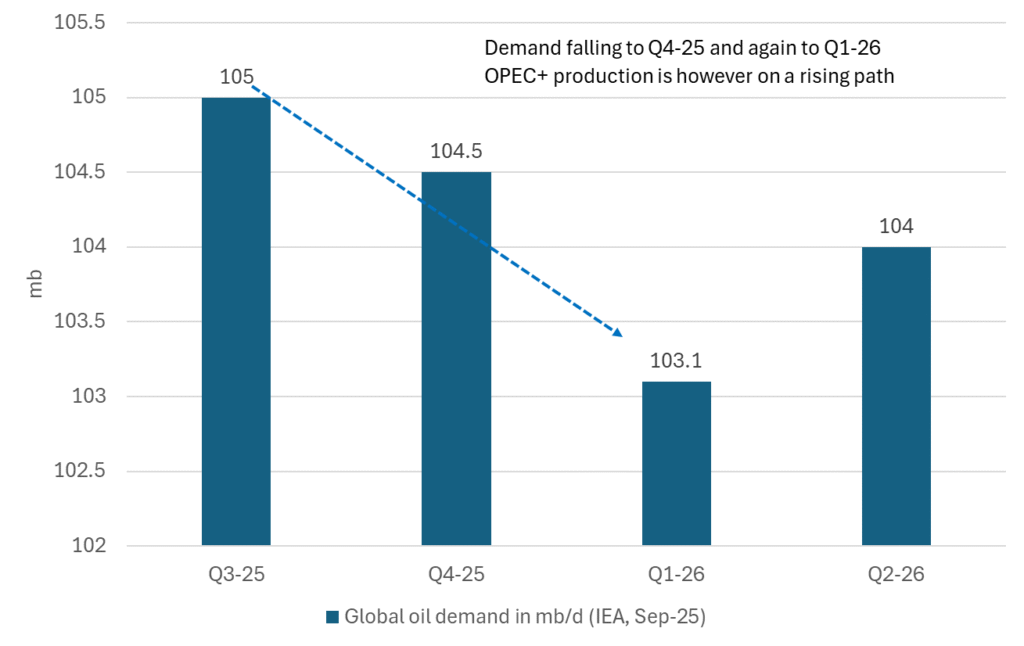

Falling seasonal demand and rising OPEC+ supply will likely drive oil lower in Q4-25. The setup for the oil market is that global oil demand is set to taper off from Q3 to Q4 and again to Q1-26. At the same time production by OPEC+ is on a rising path. The big question this is of course if China will stockpile the increasing surplus or whether the oil price will be pushed lower into the 50ies. We believe the latter.

Outlook for global oil demand by IEA in the OMR September report

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys4 veckor sedan

Analys4 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEurobattery Minerals satsar på kritiska metaller för Europas självförsörjning

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuldpriset kan närma sig 5000 USD om centralbankens oberoende skadas

-

Analys3 veckor sedan

Analys3 veckor sedanOPEC+ in a process of retaking market share

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMahvie Minerals i en guldtrend

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAktier i guldbolag laggar priset på guld