Analys

SEB – Råvarukommentarer, 3 februari 2015

Volatilt oljepris öppnar för bredare möjligheter

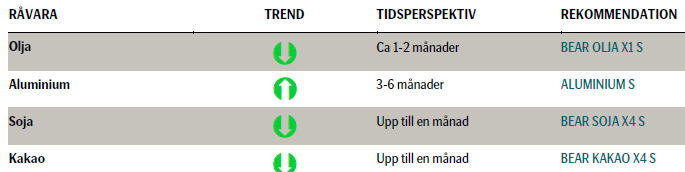

MARKNADEN I KORTHET

Liksom vi konstaterade i förra veckans Råvarubrev är fokus i råvarumarknaden fortsatt på oljepriset. I fredags bröt priset på Brentoljan för första gången sedan 29 juli 2014 genom och stängde över sitt 20 dagars glidande medelvärde, mycket beroende på att en lägre siffra än väntat för antalet oljeriggar presenterades, och de handlade volymerna ökade markant. Aktiviteten är i övrigt inte så mycket driven av data som av flöden, intressen och förväntningar. Oljeprisets rörelse påverkar som bekant de flesta andra marknader och effekterna ses nu i billigare industritransporter, liksom i så vardagsnära produkter som exempelvis billigare flygstolar. Att resebyråernas annonsering känns ovanligt intensiv är kanske inte bara en känsla…

Liksom vi konstaterade i förra veckans Råvarubrev är fokus i råvarumarknaden fortsatt på oljepriset. I fredags bröt priset på Brentoljan för första gången sedan 29 juli 2014 genom och stängde över sitt 20 dagars glidande medelvärde, mycket beroende på att en lägre siffra än väntat för antalet oljeriggar presenterades, och de handlade volymerna ökade markant. Aktiviteten är i övrigt inte så mycket driven av data som av flöden, intressen och förväntningar. Oljeprisets rörelse påverkar som bekant de flesta andra marknader och effekterna ses nu i billigare industritransporter, liksom i så vardagsnära produkter som exempelvis billigare flygstolar. Att resebyråernas annonsering känns ovanligt intensiv är kanske inte bara en känsla…

Eftersom effekterna av ett lägre oljepris är så långtgående är alla typer av investerare intresserade av rörelserna i oljepriset och effekterna av dessa och aktiviteten i råvarumarknaden är också hög rent generellt. Man har smält det tidigare beskedet om ECB:s stödköpsprogram och fallet i euro/US-dollar har stabiliserat sig sedan några dagar. Orosmolnen som hopade sig och bildade ett mörkt ”Grexit” på himlen är inte bortglömda, men svängningarna i oljepriset är som sagt just nu i fokus.

Sammantaget är sentimentet litet annorlunda denna vecka jämfört med förra, men svängningarna och ett intensivt fokus på oljan ger intressanta möjligheter i flera tillgångsslag, exempelvis aluminium, medan vi är neutrala i några rekommendationer. Läs mer om vad vi tycker är mest intressant denna vecka nedan!

TRENDER I SAMMANDRAG

- Oljepriset bröt i fredags igenom och stängde över sitt 20 dagars glidande medelvärde

- Antalet oljeriggar i USA var lägre än förväntat

- Effekten av nämnda faktorer är ökad aktivitet i marknaden och en volatilare prisutveckling

- Terminskurvan på aluminium ser ovanligt billig ut

- Tillgången globalt av sojabönor är stor. I kombination med den pågående skörden i Sydamerika som förväntas fylla på det globala utbudet kommer priserna sannolikt att sjunka

- Dagens höga prisnivåer på kakao, i kombination med både andra fundamentala faktorer samt den tekniska analysen, talar för en minskad efterfrågan, vilket gör att vi tror på lägre priser framöver

- Marknaden för nordisk el är fortfarande i trend nedåt

REKOMMENDATIONER

OLJA

OLJA

Brentoljan steg med 8,6 procent under förra veckan och stängde på 52,99 US-dollar per fat. Merparten av uppgången kom på fredagen när priset hoppade upp 7,9 procent, vilket skedde efter det att siffrorna för antalet oljeriggar i USA, som kom in lägre än väntat, hade publicerats. Efter att ha handlats sidledes i 13 dagar kom så brottet alltså på uppsidan, vilket förefaller bero på att investerare täcker korta positioner snarare än att det är början på en längre uppgång. Tekniskt bröt Brentoljan det 20 dagar långa glidande medelvärdet i fredags för den första gången sedan juli förra året, vilket också gav kraft till uppgången. Situationen ser dock fortfarande fundamentalt sett negativ ut då överskottsproduktion råder.

Brentoljan steg med 8,6 procent under förra veckan och stängde på 52,99 US-dollar per fat. Merparten av uppgången kom på fredagen när priset hoppade upp 7,9 procent, vilket skedde efter det att siffrorna för antalet oljeriggar i USA, som kom in lägre än väntat, hade publicerats. Efter att ha handlats sidledes i 13 dagar kom så brottet alltså på uppsidan, vilket förefaller bero på att investerare täcker korta positioner snarare än att det är början på en längre uppgång. Tekniskt bröt Brentoljan det 20 dagar långa glidande medelvärdet i fredags för den första gången sedan juli förra året, vilket också gav kraft till uppgången. Situationen ser dock fortfarande fundamentalt sett negativ ut då överskottsproduktion råder.

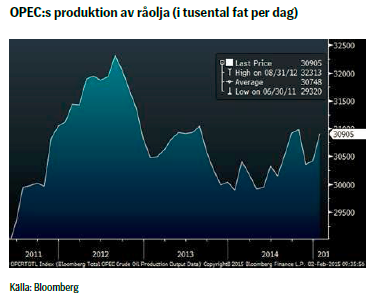

Enligt en undersökning utförd av Bloomberg finns indikationer på att OPEC ökade sin oljeproduktion till 30,9 miljoner fat per dag i januari (från 30,4 i december) vilket överstiger det tak på 30 miljoner fat per dag som de hade utfäst tidigare. Om OPEC inte håller sig till det kommunicerade taket på 30 miljoner fat per dag kommer marknaden definitivt att brottas med ett överskott under 2015, och inte bara under det första halvåret.

Enligt en undersökning utförd av Bloomberg finns indikationer på att OPEC ökade sin oljeproduktion till 30,9 miljoner fat per dag i januari (från 30,4 i december) vilket överstiger det tak på 30 miljoner fat per dag som de hade utfäst tidigare. Om OPEC inte håller sig till det kommunicerade taket på 30 miljoner fat per dag kommer marknaden definitivt att brottas med ett överskott under 2015, och inte bara under det första halvåret.

TREND

- Vi tror att oljepriset fortsätter ned under första kvartalet 2015, men med stora svängningar upp och ned

- Om OPEC fortsätter att hålla produktionen över det kommunicerade taket kommer överskottet att bestå under hela 2015

REKOMMENDATION

- De förväntade stora svängningarna i oljepriset framöver gör det svårt att ge en kortsiktig rekommendation. För lite längre placeringar (första kvartalet 2015) rekommenderar vi BEAR OLJA X1 S

GULD

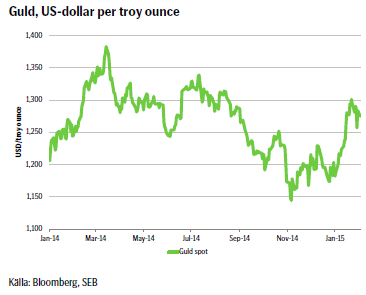

Förra veckan rekommenderade vi våra läsare att gå kort guld. Vi kan konstatera att guldet, i dollartermer, inledningsvis föll men avslutade veckan sidledes. Fokus riktades förra veckan mot den amerikanska centralbanken och tisdagens räntebesked. Fed lämnade räntan oförändrad och konstaterar samtidigt att marknaden förväntar sig lägre inflation. Marknadens reaktion var tydlig: räntorna sjönk och US-dollarn stärktes.

Förra veckan rekommenderade vi våra läsare att gå kort guld. Vi kan konstatera att guldet, i dollartermer, inledningsvis föll men avslutade veckan sidledes. Fokus riktades förra veckan mot den amerikanska centralbanken och tisdagens räntebesked. Fed lämnade räntan oförändrad och konstaterar samtidigt att marknaden förväntar sig lägre inflation. Marknadens reaktion var tydlig: räntorna sjönk och US-dollarn stärktes.

Ett intressant samband är att en miljö med låga eller negativa realräntor talar för att intresset för guld kommer att öka. Långa spekulativa positioner ökade också till den högsta nivån sedan 2012 enligt U.S. Commodity Futures Trading Commission. Geopolitisk oro och ett finansiellt instabilt Europa ger vidare stöd för guldet.

TREND

- Vi kliver ur vår kortposition men väljer att avvakta med en position i guld tills vi ser tydliga köpsignaler

REKOMMENDATION

- Neutral

ALUMINIUM

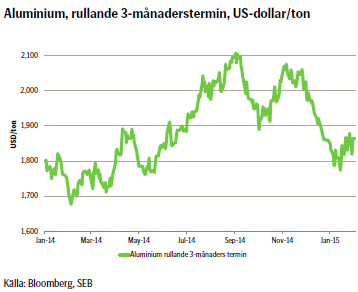

Aluminiumpriset steg kraftigt under förra veckans inledning. Fokus låg på det stundande FED-mötet och marknaden hoppades på en något ”mjukare” amerikansk centralbank; det vill säga att räntehöjningarna, och därmed dollarförstärkningen, skulle skjutas på framtiden. När FED sedan levererade ett mer eller mindre oförändrat budskap slog pendeln tillbaka igen. Undertonen är dock relativt stark för aluminium, med stöd av en förbättrad fundamental balans, och veckan avslutades i närheten av veckans högsta notering. Efter flera års överskott är nu marknaden balanserad mellan utbud och efterfrågan. Om man studerar förändringen i LME-lager tyder det på att det kanske till och med är ett underskott av metall i världen. Detta leder i sin tur till uttag ur börslager.

Aluminiumpriset steg kraftigt under förra veckans inledning. Fokus låg på det stundande FED-mötet och marknaden hoppades på en något ”mjukare” amerikansk centralbank; det vill säga att räntehöjningarna, och därmed dollarförstärkningen, skulle skjutas på framtiden. När FED sedan levererade ett mer eller mindre oförändrat budskap slog pendeln tillbaka igen. Undertonen är dock relativt stark för aluminium, med stöd av en förbättrad fundamental balans, och veckan avslutades i närheten av veckans högsta notering. Efter flera års överskott är nu marknaden balanserad mellan utbud och efterfrågan. Om man studerar förändringen i LME-lager tyder det på att det kanske till och med är ett underskott av metall i världen. Detta leder i sin tur till uttag ur börslager.

Sett till forward-kurvan, som ser ovanligt billig ut för tillfället (12 månaders contango om ca 1,5-2 procent), så tror vi att det nuvarande prisläget ger goda möjligheter att prissäkra framtida behov; alternativt att man som investerare med fördel adderar exponering mot aluminium.

TREND

- I takt med att den fundamentala balansen förbättras bedöms priset succesivt stärkas under året

- Priset på aluminium blev påverkat av det kraftigt fallande kopparpriset under årets inledning. Aluminium har kommit längre i konsolideringsfasen och föll omotiverat mycket p.g.a. raset i kopparpriset

- Terminskurvan är ovanligt ”billig”, dvs terminspremien (contangon) är endast 2 procent sett 12 månader framåt.

- Attraktivt tillfälle för investerare att få exponering mot aluminium

REKOMMENDATION

- ALUMINIUM S rekommenderas fortsatt

VETE

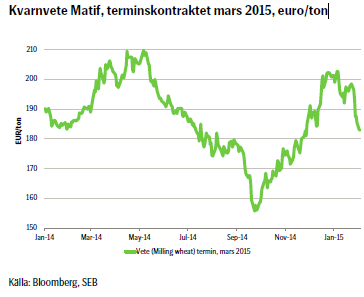

Kvarnvete på Matif har sedan förra veckan fallit i pris bl.a. till följd av en återhämtning i euron. Även om nyhetsflödet har varit relativt tunt så pressas priserna också av svaga amerikanska vetepriser och ett globalt överutbud. Inte ens rapporter om att Ukraina kommer att begränsa sin export av kvarnvete till 1,2 miljoner ton under perioden januari till juni fick marknaden att reagera. Även teknisk försäljning har varit en bidragande faktor till prisnedgången.

Kvarnvete på Matif har sedan förra veckan fallit i pris bl.a. till följd av en återhämtning i euron. Även om nyhetsflödet har varit relativt tunt så pressas priserna också av svaga amerikanska vetepriser och ett globalt överutbud. Inte ens rapporter om att Ukraina kommer att begränsa sin export av kvarnvete till 1,2 miljoner ton under perioden januari till juni fick marknaden att reagera. Även teknisk försäljning har varit en bidragande faktor till prisnedgången.

TREND

- Den tekniska signalen som vi väntade på under förra veckan visade sig ganska omgående och bekräftade en nedgång där flera stödnivåer bröts. Frågan är nu om vi kan vänta oss en fortsatt nedgång eller en korrigering uppåt?

REKOMMENDATION

- Neutral

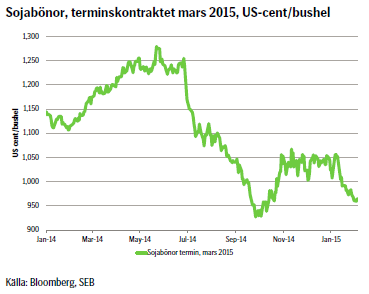

SOJABÖNOR

Oro i marknaden över torrt och varmt väder i delar av Brasiliens viktiga områden för produktion av sojabönor, liksom starka amerikanska exportsiffror, fick marknaden att handla upp priserna i början av förra veckan. Konsultfirman Safras & Mercado publicerade sin rapport i fredags och reviderade ner sin prognos för Brasiliens produktion av sojabönor med 880 000 ton från månaden innan till 95,02 miljoner ton. Trots justeringen så förväntas årets produktion överstiga förra årets rekordskörd med 8,42 miljoner ton. Den kraftigt försvagade brasiliansk valutan (real) ger också producenter av sojabönor den bästa växelkursen på flera år, då prissättningen sker mot dollar.

Oro i marknaden över torrt och varmt väder i delar av Brasiliens viktiga områden för produktion av sojabönor, liksom starka amerikanska exportsiffror, fick marknaden att handla upp priserna i början av förra veckan. Konsultfirman Safras & Mercado publicerade sin rapport i fredags och reviderade ner sin prognos för Brasiliens produktion av sojabönor med 880 000 ton från månaden innan till 95,02 miljoner ton. Trots justeringen så förväntas årets produktion överstiga förra årets rekordskörd med 8,42 miljoner ton. Den kraftigt försvagade brasiliansk valutan (real) ger också producenter av sojabönor den bästa växelkursen på flera år, då prissättningen sker mot dollar.

TREND

- Den stora globala tillgången av sojabönor i kombination med den pågående skörden i Sydamerika som förväntas fylla på det globala utbudet gör att vi fortsatt tror på lägre priser

- Vår rekommendation från förra veckan har fallit väl ut så här långt och baserat på ovanstående fortsätter vi med kort position

REKOMMENDATION

- Vi håller kvar vid vår rekommendation i BEAR SOJA X4 S

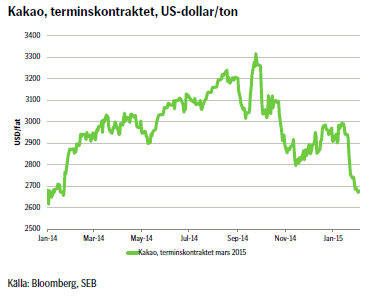

KAKAO

Efter den kraftiga prisuppgången i kakao under hösten, till följd av oro över utbudsstörningar från Västafrika (som står för cirka 70 procent av den globala produktionen) i samband med utbrottet av Ebola, så har priserna fallit tillbaka. Även inbromsningen i de globala ekonomierna är en faktor som påverkar denna typ av industri, liksom att prisökningen under tre års tid också har varit ett incitament för lantbrukare att öka produktionen av kakaobönor.

Efter den kraftiga prisuppgången i kakao under hösten, till följd av oro över utbudsstörningar från Västafrika (som står för cirka 70 procent av den globala produktionen) i samband med utbrottet av Ebola, så har priserna fallit tillbaka. Även inbromsningen i de globala ekonomierna är en faktor som påverkar denna typ av industri, liksom att prisökningen under tre års tid också har varit ett incitament för lantbrukare att öka produktionen av kakaobönor.

TREND

- Dagens höga prisnivåer talar för en minskad efterfrågan, vilket gör att vi tror på lägre priser framöver och där vi också lutar oss mot den tekniska analysen som signalerar att den uppåtgående pristrenden är bruten.

- Industrirapporter visar också att bearbetningen av kakaobönor, som är en indikator på efterfrågan, har fallit under det fjärde kvartalet i Asien, Europa och Nordamerika.

REKOMMENDATION

- BEAR KAKAO X4 S rekommenderas för att ta del av en prisnedgång

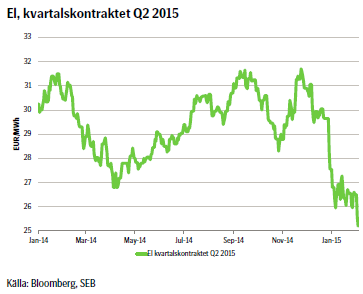

NORDISK EL

Priset under förra veckan handlades inom ett klart definierat intervall och perioden var relativt odramatisk. Tama försök att handla ut ur intervallet gjordes visserligen men övertygade inte. Veckan inleddes med fall ned till nära stödnivåer, varefter en återhämtning inleddes. Som högst tangerade man 26,90 EUR/MWh (kvartalskontraktet Q215). Veckan som helhet slutade sidledes. Under måndagen lyckades vi däremot handla igenom den tidigare stödnivån 25,90EUR/MWh med stöd av väderprognoser. I den fysiska marknaden handlas spotpriset högre denna vecka med stöd av bortfall i kärnkraften (Ringhals 3) och kall inledning på februari. En bit fram i prognosen så återgår väderbilden till mildare och blötare igen.

Priset under förra veckan handlades inom ett klart definierat intervall och perioden var relativt odramatisk. Tama försök att handla ut ur intervallet gjordes visserligen men övertygade inte. Veckan inleddes med fall ned till nära stödnivåer, varefter en återhämtning inleddes. Som högst tangerade man 26,90 EUR/MWh (kvartalskontraktet Q215). Veckan som helhet slutade sidledes. Under måndagen lyckades vi däremot handla igenom den tidigare stödnivån 25,90EUR/MWh med stöd av väderprognoser. I den fysiska marknaden handlas spotpriset högre denna vecka med stöd av bortfall i kärnkraften (Ringhals 3) och kall inledning på februari. En bit fram i prognosen så återgår väderbilden till mildare och blötare igen.

TREND

- Marknaden är fortsatt i trend nedåt. I och med gårdagens brott av stödnivån 25,90EUR/MWh väntar vi oss fortsatt fallande pris. Med tanke på hur långt ned marknaden redan fallit så tror vi att hastigheten i det fortsatta fallet blir lågt

- Hydrologisk balans och väderprognoser stöder fortsatt fall medan kolpris, utsläppsrätter och kontinental el är stöttande. Under nuvarande regim är vädret den starkare kraften för terminer i den korta änden av forwardkurvan dit Q215-terminen som våra certifikat följer hör

- Längre ut på kurvan ser vi mindre potential

REKOMMENDATION

- Vi vidhåller förra veckans rekommendation med kort position för placerare med kort placeringshorisont och rekommenderar något av våra Bear-certifikat eller Mini short-instrument på el. En stängning över den tidigare stödnivån 25,90 EUR/MWh (Q215) skulle trigga vår vinsthemtagning eller åtminstone en reducering av den korta positionen. Så länge marknaden faller ser vi däremot, i nuläget, ingen anledning att gå ur positionen.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB:s Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

Detta marknadsföringsmaterial, framtaget av SEB:s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB:s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbanking-uppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande.

Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett publikt aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Villkor

För varje enskilt certifikat finns Slutliga Villkor som anger de fullständiga villkoren. Slutliga Villkor finns tillgängligt på kurssidan för respektive certifikat på www.seb.se, Börs & finans, fliken Strukturerade placeringar.

Risker

En sammanfattning av de risker som är förknippade med Börshandlade certifikat generellt finns i Produktbroschyren för respektive certifikat som är tillgängligt på www.seb.se/cert. För en fullständig bild av riskerna behöver du ta del av SEB:s offentliggjorda Grundprospekt för Certifikat- och Warrantprogram som är publicerat på www.seb.se/cert.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

Analys

A sharp weakening at the core of the oil market: The Dubai curve

Down to the lowest since early May. Brent crude has fallen sharply the latest four days. It closed at USD 64.11/b yesterday which is the lowest since early May. It is staging a 1.3% rebound this morning along with gains in both equities and industrial metals with an added touch of support from a softer USD on top.

What stands out the most to us this week is the collapse in the Dubai one to three months time-spread.

Dubai is medium sour crude. OPEC+ is in general medium sour crude production. Asian refineries are predominantly designed to process medium sour crude. So Dubai is the real measure of the balance between OPEC+ holding back or not versus Asian oil demand for consumption and stock building.

A sharp weakening of the front-end of the Dubai curve. The front-end of the Dubai crude curve has been holding out very solidly throughout this summer while the front-end of the Brent and WTI curves have been steadily softening. But the strength in the Dubai curve in our view was carrying the crude oil market in general. A source of strength in the crude oil market. The core of the strength.

The now finally sharp decline of the front-end of the Dubai crude curve is thus a strong shift. Weakness in the Dubai crude marker is weakness in the core of the oil market. The core which has helped to hold the oil market elevated.

Facts supports the weakening. Add in facts of Iraq lifting production from Kurdistan through Turkey. Saudi Arabia lifting production to 10 mb/d in September (normal production level) and lifting exports as well as domestic demand for oil for power for air con is fading along with summer heat. Add also in counter seasonal rise in US crude and product stocks last week. US oil stocks usually decline by 1.3 mb/week this time of year. Last week they instead rose 6.4 mb/week (+7.2 mb if including SPR). Total US commercial oil stocks are now only 2.1 mb below the 2015-19 seasonal average. US oil stocks normally decline from now to Christmas. If they instead continue to rise, then it will be strongly counter seasonal rise and will create a very strong bearish pressure on oil prices.

Will OPEC+ lift its voluntary quotas by zero, 137 kb/d, 500 kb/d or 1.5 mb/d? On Sunday of course OPEC+ will decide on how much to unwind of the remaining 1.5 mb/d of voluntary quotas for November. Will it be 137 kb/d yet again as for October? Will it be 500 kb/d as was talked about earlier this week? Or will it be a full unwind in one go of 1.5 mb/d? We think most likely now it will be at least 500 kb/d and possibly a full unwind. We discussed this in a not earlier this week: ”500 kb/d of voluntary quotas in October. But a full unwind of 1.5 mb/d”

The strength in the front-end of the Dubai curve held out through summer while Brent and WTI curve structures weakened steadily. That core strength helped to keep flat crude oil prices elevated close to the 70-line. Now also the Dubai curve has given in.

Brent crude oil forward curves

Total US commercial stocks now close to normal. Counter seasonal rise last week. Rest of year?

Total US crude and product stocks on a steady trend higher.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Analys4 veckor sedan

Analys4 veckor sedanBrent crude ticks higher on tension, but market structure stays soft

-

Analys3 veckor sedan

Analys3 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD