Analys

SEB Jordbruksprodukter, 1 september 2014

Vetepriserna på termin var oförändrade i veckan som gick både i Chicago och i Paris, jämfört med veckan innan. Majs och sojabönor gick ner i pris, soja mer än majs. Smör och skummjölkspulver fortsatte falla i pris i Frankfurt, medan de steg i Chicago. Smörpriset nådde faktiskt en ny rekordnivå i Chicago. Grispriset rekylerade uppåt i USA, men höll sig stabilt i Frankfurt. IGC rapporterade i fredags och det tyngde marknaden mot slutet av veckan.

Vetepriserna på termin var oförändrade i veckan som gick både i Chicago och i Paris, jämfört med veckan innan. Majs och sojabönor gick ner i pris, soja mer än majs. Smör och skummjölkspulver fortsatte falla i pris i Frankfurt, medan de steg i Chicago. Smörpriset nådde faktiskt en ny rekordnivå i Chicago. Grispriset rekylerade uppåt i USA, men höll sig stabilt i Frankfurt. IGC rapporterade i fredags och det tyngde marknaden mot slutet av veckan.

Rysslands invasion av Ukraina oroar och påverkar marknaderna: stödjande för spannmål och negativt för de varor som Ryssland bojkottar. EU har fått en ny ordförande i Polens president, Tusk, och en nyskapad utrikestaleskvinna. Taleskvinnan är en rysslandsvän medan Tusk är betydligt mer vaksam. Både USA och Storbritannien har föreslagit nya, upptrappade sanktioner mot Ryssland efter deras aggression mot Ukraina. Frankrike och Tyskland håller dock emot.

Nu på måndag är det stängt i USA.

Odlingsväder

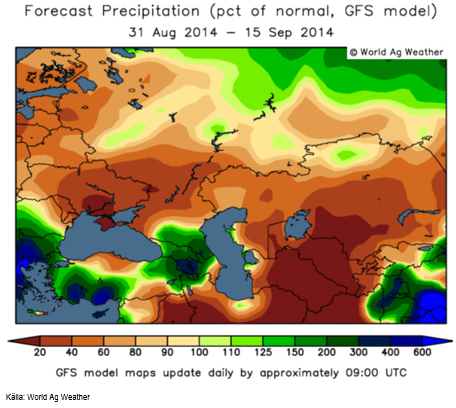

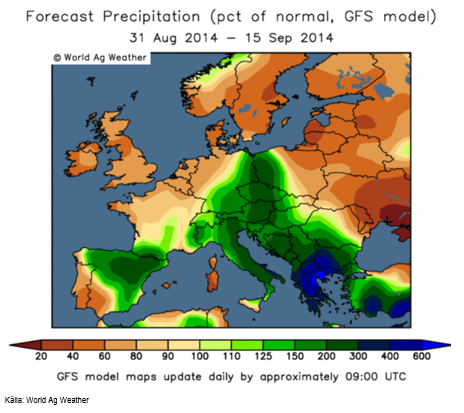

Det ihållande regnet som varit och som just nu faller extra mycket över södra Sverige, väntas som vi ser av prognosbilden nedan, vändas i motsatsen. Det fortsätter att regna endast längs gränsen mellan Tyskland och Polen, i Tjeckien, Österrike och i Italien. Italien har fått ovanligt mycket regn i år.

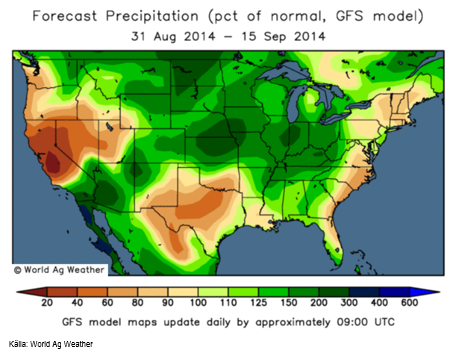

Prognoskartan för nederbörden i USA de kommande två veckorna ser fortsatt ”bearish” ut för majs och sojabönor: Det allra mest ihållande regnet på norra Prärien väntas lugna sig, men fortfarande väntas mer nederbörd än normalt. Det har varit torrt och detta är välkommet.

Prognosen för Ryssland och Ukraina har svängt om och visar nu onormalt lite regn de kommande två veckorna. Det kan bli ett problem för majsen där.

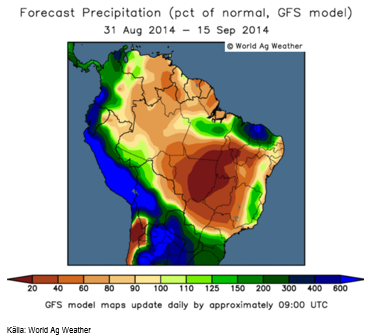

Torkan i centrala Brasilien tilltar enligt den senaste prognoskartan. Stora delar av Mato Grosso väntas få mindre än 1/5 av normal nederbörd de kommande två veckorna. Detta kommer efter en lång period av nästan lika lite nederbörd.

I Argentina väntas dock mer än normal nederbörd och det är ovälkommet. Det talas om översvämningar där.

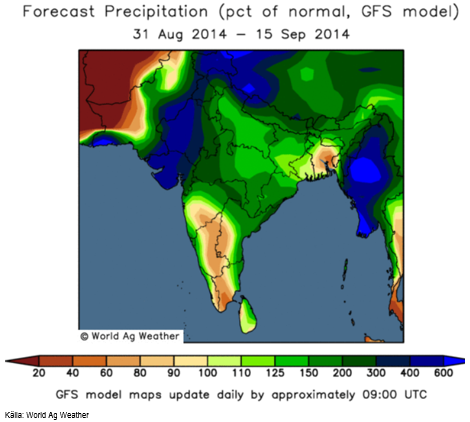

Indiens monsun väntas ge betydligt mycket mer än normal nederbörd de kommande två veckorna, som vi ser av prognoskartan nedan. Nu får även den nordvästra delen av landet mer nederbörd än normalt.

Vete

Vetepriset var väl understött hela veckan och mest i torsdags, pga oro för hur Rysslands invasion av Ukraina och hotfulla beteende mot andra Europeiska länder ska utveckla sig. På fredagen föll dock priserna tillbaka efter IGC:s rapport flyttat fokus till den stora skörden globalt.

International Grains Council rapporterade i fredags. De höjde sitt estimat för veteskörden till rekordhöga 713.4 mt för 2014/15 mot 712.5 estimerat för en månad sedan. IGC pekar på högre skörd i EU, Kina och i Ryssland. Den totala spannmålsskörden hamnar nära rekordnivån på 1976 mt enligt IGC. Utgående lager av vete justeras dock bara upp marginellt, till 195 mt (+2 mt).

Ryska Grain Union väntar sig att Ryssland får den största skörden sedan Sovjetunionen föll ihop för drygt nästan 23 år sedan. De väntar sig en spannmålsskörd på 104 mt och en export på över 30 mt. Förra året var produktionen 92.4 mt. Veteskörden i Sibirien sker huvudsakligen i september och majsskörden i södra Ryssland likaså. Vi har sett att det varit torrt i södra Ryssland i juli, men regn kan nu reparera en del av skadan.

Produktionen fördelar sig på bland annat 59.5 mt vete, 20 mt korn och 12 mt majs.

Spannmålsexporten väntas fördela sig på bland annat 23 mt vete, 4 mt majs och 3 mt korn.

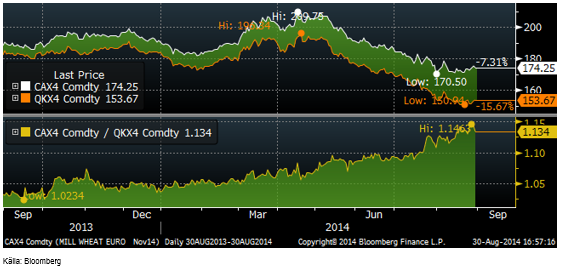

Skillnaden mellan ”London-vete” (foder) och Matif (kvarnvete) har ökat minskade faktiskt med 1% till 13% sedan förra veckan.

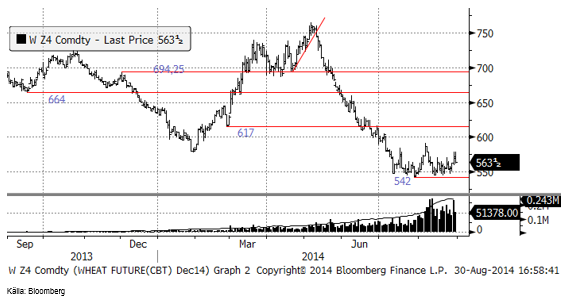

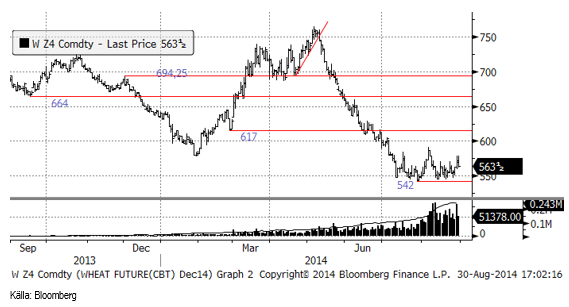

Chicagovetet (december) steg i torsdags och större delen av fredagen efter att det stått klart att Ryssland de facto invaderar Ukraina och Storbritannien föreslagit att Ryssland ska kopplas bort från SWIFT-systemet. SWIFT-systemet är själva infrastukturen för (internationella betalningar).

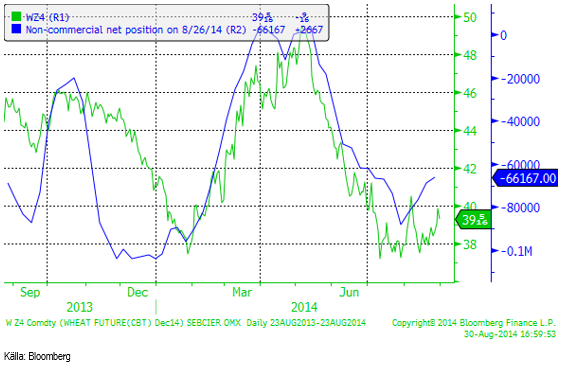

Non-commercials i CFTC:s rapport har köpt tillbaka ytterligare 2000 kontrakt och är nu nettosålda 66167 kontrakt.

Som vi ser det har läget inte förändrats sedan förra veckan. Vi tror att det på kort sikt finns en uppenbar uppsidesrisk i vetepriset. Regnen minskar i EU och enligt prognosen kommer Indien att få mer än normal monsun. Däremot oroar den upptrappning som Ryssland gör i sitt krig med Ukraina. Igår, söndag, sänkte ryskt stridsflyg två ukrainska kustbevakningsfartyg och en separatistledare sade att Ryssland ska skapa en korridor till Odessa (på frågan om det var till Mariupol man ville skapa en korridor). Detta hände efter att EU fattat beslut om att införa nya sanktioner mot Rysssland. Det är dock oklart vad dessa ska bestå av och flera EU-länder är helt beroende av rysk gas till vintern. Möjligtvis förbereder Ryssland en landstigning i södra Ukraina och om detta sker är exporten från Ukraina och i förlängningen från Ryssland i fara. Det kommer då bara att gå att exportera via Östersjön. Ett scenario där globala balanser beräknas utan rysk och ukrainsk export har inte noll i sannolikhet.

Majs

IGC höjde i torsdagens rapport sitt estimat för majsproduktionen från 969 mt till 973 mt (982 mt förra året enligt IGC). Utgående lager stiger till 190 mt för 2014/15. Det är en höjning med 3 mt sedan deras juli-rapport.

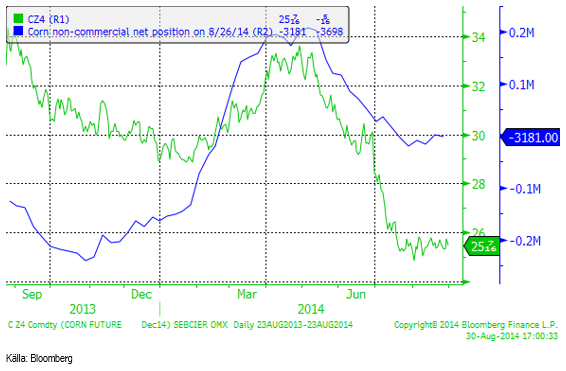

Tekniskt är priset på majs (CZ4) i en konsolideringsfas med golv på 542 cent. Motståndsnivåer finns vid ca 580 cent, vid 600 cent och vid 617 cent.

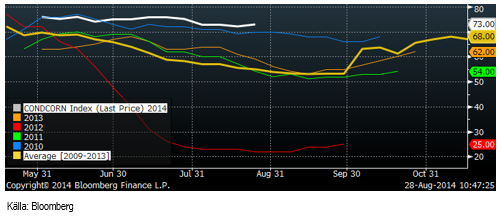

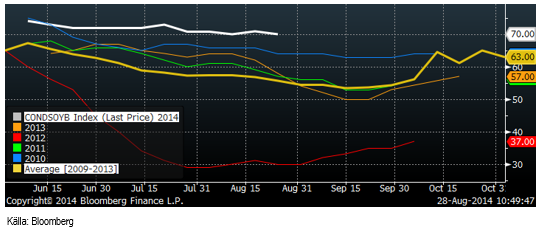

Crop condition steg 1% till 73% good/excellent i måndags.

Non-commercials ökade oväntat på den korta positionen i veckan som slutade i tisdags förra veckan. Det var dock inte mycket och positionen är fortfarande mycket nära nollan, netto.

Etanolproduktionen i USA minskade från 937,000 fat per dag till 913,000 fat per dag i veckans rapport från US DOE.

Liksom för vetet tror vi att risken är på uppsidan på kort sikt, pga att vi inte tror att Rysslands aggression mot Ukraina kommer att minska och inte påverkas av EU:s och USA:s kommande sanktioner.

Sojabönor

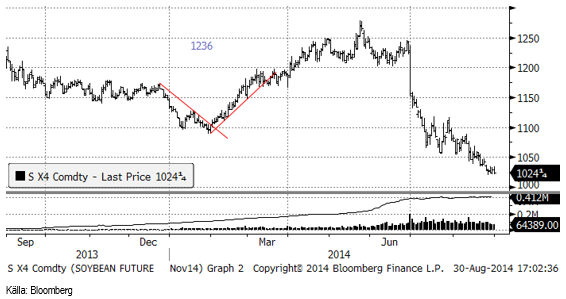

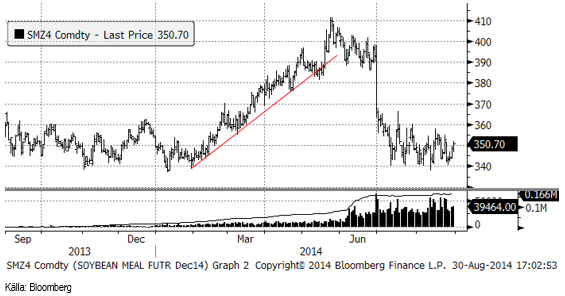

Sojabönorna gick ner 1% i veckan. Det var återigen sojaoljan som tyngde. Sojamjölet (SX4) håller sig fortfarande över den tekniska stödnivån.

Priset på sojamjöl steg kraftigt i fredags på Rysslands-oro (igen). Det börjar bli förutsägbart med prisuppgång på rysslandsoro mot slutet av veckan. Det verkar som om Ryssland gör nya drag inför varje helg och det är inte svårt att tänka sig att detta är en medveten strategi. Under helgen är det färre som följer nyhetsflödet.

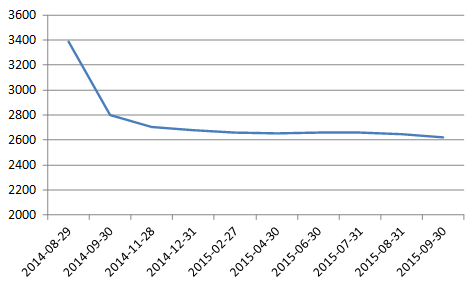

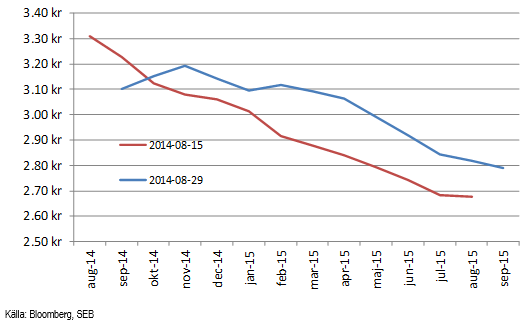

Terminskurvan för sojamjöl kan vara bra att känna till. Nedan ser vi priset i kronor per ton för sojamjöl, enligt CBOT:s terminskurva. Givet att inget händer, kommer priset att vara väsentligt lägre efter skörden i USA, än det är nu. Kilopriset faller från dagens 3.40 Kr / Kg till 2.70 Kr / Kg.

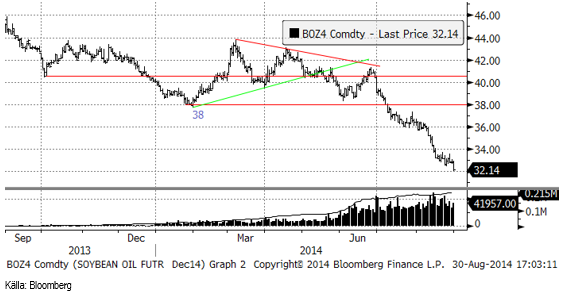

Sojaoljan föll ytterligare i fredags och nådde nu ner till 32, som vi skrev om härom veckan. Målkursen för rörelsen ser ur tekniskt perspektiv ut att vara 30 dollar.

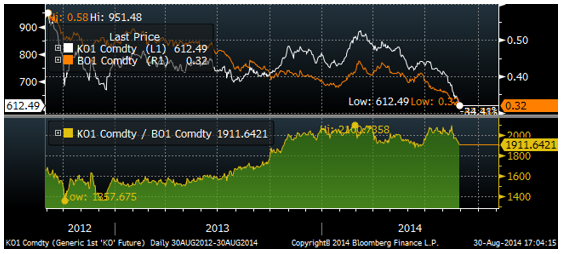

Svagheten i sojaoljan hänger ihop med svagheten för palmoljan, utan att för den skull säga något om vad det är som driver på prisfallet på vegetabilisk olja. Sannolikt är det ett allmänt överskott på vegetabilisk olja. I förhållande till sojaoljan är palmoljan fortfarande förhållandevis dyr. Sojaoljan och palmoljan har som vi ser rasat kraftigt i pris, men palmoljan har potential att rasa ännu mer!

Crop condition för sojabönor sjönk 1% till 70% good/excellent i måndagens rapport.

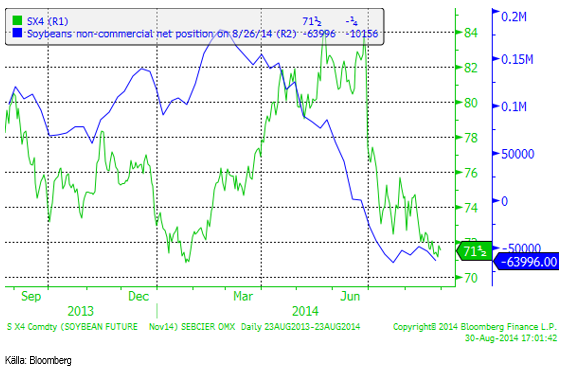

Non-commmercials sålde återigen terminer ,10,000 kontrakt, enligt fredagens rapport, som visar ställningen per i tisdags. De är nu sålda netto 63,996 kontrakt.

Vi fortsätter med neutral rekommendation tills vidare.

Raps

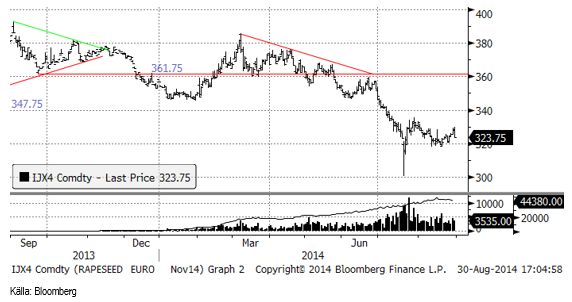

Novemberkontraktet på raps steg under hela veckan, men föll i fredags. Priset har hållit sig över 320 euro per ton.

Vi behåller säljrekommendationen på rapsfröterminer.

Potatis

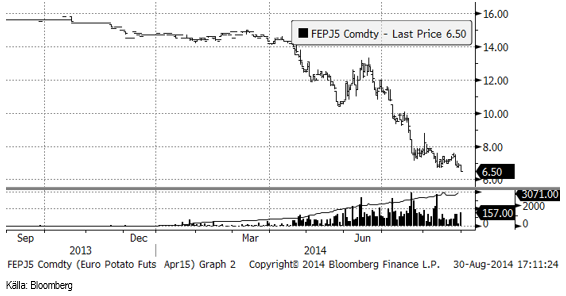

Potatispriset inledde veckan med en nedgång. När den tidigare lägstanoteringen passerades i fredags föll priset till en ny botten på 6.50 euro, där priset stannade.

Gris

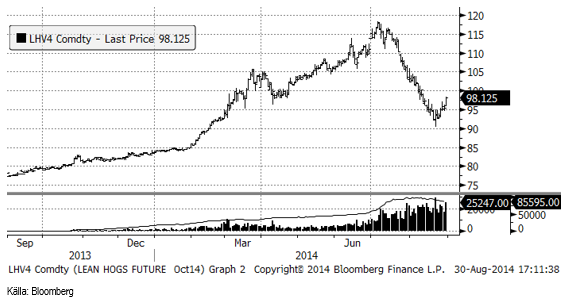

Lean hogs fortsatte upp efter att nästan ha rört vid 90 cent per pund för två veckor sedan. Priset på oktoberkontraktet stängde i fredags på 98.125 cent. Nästa motstånd ligger vid 100 cent och det är möjligt att säljarna kommer att tycka att det är ett tillräckligt bra pris och att det ska räcka för att hejda rekylen uppåt.

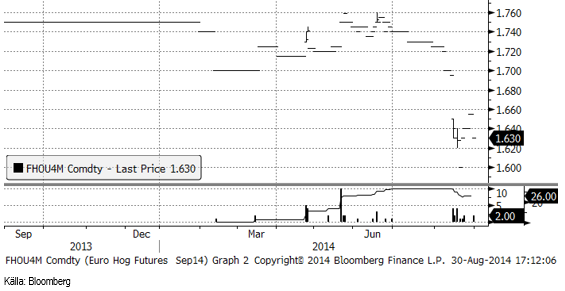

Septemberkontraktet på EUREX Hogs har efter kursfallet efter Rysslands importembargo pendlat mellan 1.60 som lägst och 1.65 som högst. Sedan förra veckan har priset sjunkit med 1 cent till 1.63.

Mjölk

I torsdags meddelade EU Kommissionen att man inför stöd för privat lagring av smör, SMP och vissa ostsorter. Stödet består av ersättning för lagringskostnaden och ska vara i drift i 90 till 120 dagar. Jordbrukskommissionären Dacian Ciolos meddelade också att han kommer att förse medlemsländerna och MEPs med en fullständig analys av de kort- och medellångsiktiga effekterna av Rysslands importembargo.

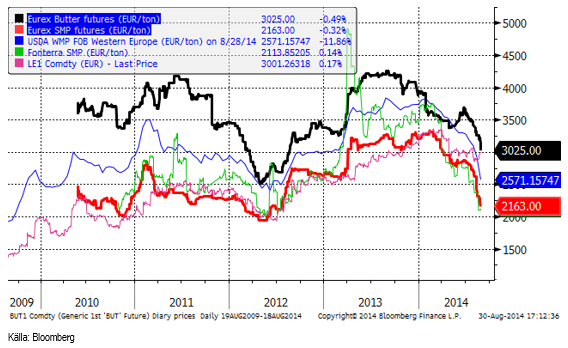

Priset på smör vände ner på EUREX i veckan, efter en liten rekyl uppåt. SMP föll också, för korta löptider, båda.

I USA noterar smörterminer all-time-high, paradoxalt nog. Priset har stigit med 62% i år. Efterfrågan på smör har ökat fem år i rad, samtidigt som efterfrågan på margarin har fallit lika länge. Enligt USDA var lagret av smör i USA hela 42% lägre i år än samma månad förra året.

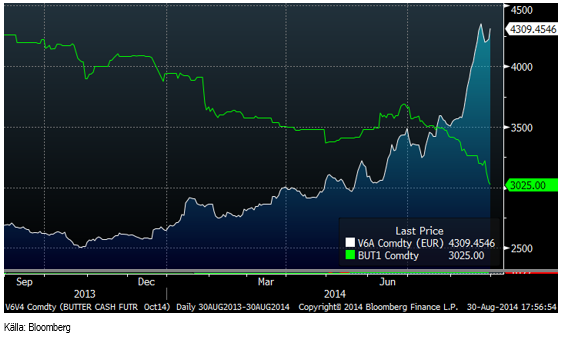

Nedan ser vi terminspriset på smör i Chicago (blå kurva) omräknat till euro per ton. Grön kurva är terminspriset på EUREX i euro per ton. USA har varit en betydande exportör av smör. Det borde gå att exportera smör från EU till de länder som köpt amerikanskt smör.

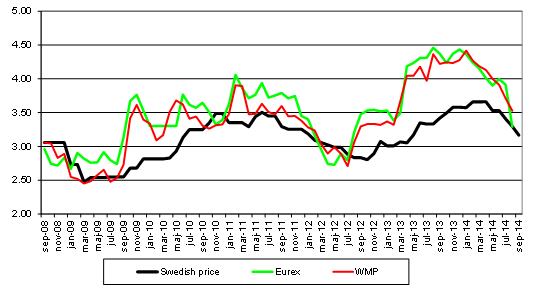

Arla sänkte aktuellt pris till 3.166 Kr / Kg för september, jämfört med 3.296 Kr / Kg i augusti, en sänkning med nästan 4% på en månad. Med normal skillnad mot EUREX-marknaden borde avräkningspriset ligga under 3 kr och om det inte blir en tvärvändning uppåt i EU-marknaden kommer prissänkningen dit att komma de närmaste månaderna.

Nedan ser vi terminspriserna för mjölkråvara basis köpkurserna på terminerna för smör och SMP på EUREX, omräknat till kronor per kilo. Spotkontrakten har fallit ner till motsvarande 3.10 kr / Kg, medan de lägre faktiskt stigit lite sedan förra veckan.

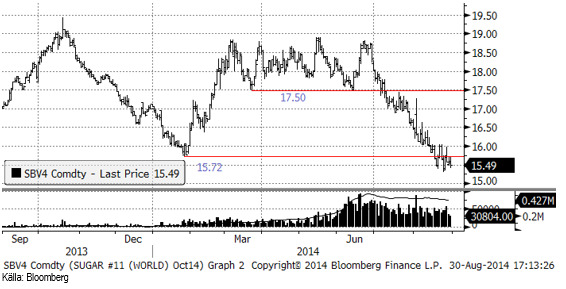

Socker

Priset på socker fortsatte falla i veckan och är nu nere på bottennivåerna som registrerades i början av året. De senaste två veckorna har priset legat mellan 15.50 och 16, i princip. Det är i nivå med botten från januari och en nivå som det är svårt att långsiktigt nå lönsamhet vid.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude ticks higher on tension, but market structure stays soft

Brent crude has climbed roughly USD 1.5-2 per barrel since Friday, yet falling USD 0.3 per barrel this mornig and currently trading near USD 67.25/bbl after yesterday’s climb. While the rally reflects short-term geopolitical tension, price action has been choppy, and crude remains locked in a broader range – caught between supply-side pressure and spot resilience.

Prices have been supported by renewed Ukrainian drone strikes targeting Russian infrastructure. Over the weekend, falling debris triggered a fire at the 20mtpa Kirishi refinery, following last week’s attack on the key Primorsk terminal.

Argus estimates that these attacks have halted ish 300 kbl/d of Russian refining capacity in August and September. While the market impact is limited for now, the action signals Kyiv’s growing willingness to disrupt oil flows – supporting a soft geopolitical floor under prices.

The political environment is shifting: the EU is reportedly considering sanctions on Indian and Chinese firms facilitating Russian crude flows, while the U.S. has so far held back – despite Bessent warning that any action from Washington depends on broader European participation. Senator Graham has also publicly criticized NATO members like Slovakia and Hungary for continuing Russian oil imports.

It’s worth noting that China and India remain the two largest buyers of Russian barrels since the invasion of Ukraine. While New Delhi has been hit with 50% secondary tariffs, Beijing has been spared so far.

Still, the broader supply/demand balance leans bearish. Futures markets reflect this: Brent’s prompt spread (gauge of near-term tightness) has narrowed to the current USD 0.42/bl, down from USD 0.96/bl two months ago, pointing to weakening backwardation.

This aligns with expectations for a record surplus in 2026, largely driven by the faster-than-anticipated return of OPEC+ barrels to market. OPEC+ is gathering in Vienna this week to begin revising member production capacity estimates – setting the stage for new output baselines from 2027. The group aims to agree on how to define “maximum sustainable capacity,” with a proposal expected by year-end.

While the IEA pegs OPEC+ capacity at 47.9 million barrels per day, actual output in August was only 42.4 million barrels per day. Disagreements over data and quota fairness (especially from Iraq and Nigeria) have already delayed this process. Angola even quit the group last year after being assigned a lower target than expected. It also remains unclear whether Russia and Iraq can regain earlier output levels due to infrastructure constraints.

Also, macro remains another key driver this week. A 25bp Fed rate cut is widely expected tomorrow (Wednesday), and commodities in general could benefit a potential cut.

Summing up: Brent crude continues to drift sideways, finding near-term support from geopolitics and refining strength. But with surplus building and market structure softening, the upside may remain capped.

Analys

Volatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

Brent crude is essentially flat on the week, but after a volatile ride. Prices started Monday near USD 65.5/bl, climbed steadily to a mid-week high of USD 67.8/bl on Wednesday evening, before falling sharply – losing about USD 2/bl during Thursday’s session.

Brent is currently trading around USD 65.8/bl, right back where it began. The volatility reflects the market’s ongoing struggle to balance growing surplus risks against persistent geopolitical uncertainty and resilient refined product margins. Thursday’s slide snapped a three-day rally and came largely in response to a string of bearish signals, most notably from the IEA’s updated short-term outlook.

The IEA now projects record global oversupply in 2026, reinforcing concerns flagged earlier by the U.S. EIA, which already sees inventories building this quarter. The forecast comes just days after OPEC+ confirmed it will continue returning idle barrels to the market in October – albeit at a slower pace of +137,000 bl/d. While modest, the move underscores a steady push to reclaim market share and adds to supply-side pressure into year-end.

Thursday’s price drop also followed geopolitical incidences: Israeli airstrikes reportedly targeted Hamas leadership in Doha, while Russian drones crossed into Polish airspace – events that initially sent crude higher as traders covered short positions.

Yet, sentiment remains broadly cautious. Strong refining margins and low inventories at key pricing hubs like Europe continue to support the downside. Chinese stockpiling of discounted Russian barrels and tightness in refined product markets – especially diesel – are also lending support.

On the demand side, the IEA revised up its 2025 global demand growth forecast by 60,000 bl/d to 740,000 bl/d YoY, while leaving 2026 unchanged at 698,000 bl/d. Interestingly, the agency also signaled that its next long-term report could show global oil demand rising through 2050.

Meanwhile, OPEC offered a contrasting view in its latest Monthly Oil Market Report, maintaining expectations for a supply deficit both this year and next, even as its members raise output. The group kept its demand growth estimates for 2025 and 2026 unchanged at 1.29 million bl/d and 1.38 million bl/d, respectively.

We continue to watch whether the bearish supply outlook will outweigh geopolitical risk, and if Brent can continue to find support above USD 65/bl – a level increasingly seen as a soft floor for OPEC+ policy.

Analys

Waiting for the surplus while we worry about Israel and Qatar

Brent crude makes some gains as Israel’s attack on Hamas in Qatar rattles markets. Brent crude spiked to a high of USD 67.38/b yesterday as Israel made a strike on Hamas in Qatar. But it wasn’t able to hold on to that level and only closed up 0.6% in the end at USD 66.39/b. This morning it is starting on the up with a gain of 0.9% at USD 67/b. Still rattled by Israel’s attack on Hamas in Qatar yesterday. Brent is getting some help on the margin this morning with Asian equities higher and copper gaining half a percent. But the dark cloud of surplus ahead is nonetheless hanging over the market with Brent trading two dollar lower than last Tuesday.

Geopolitical risk premiums in oil rarely lasts long unless actual supply disruption kicks in. While Israel’s attack on Hamas in Qatar is shocking, the geopolitical risk lifting crude oil yesterday and this morning is unlikely to last very long as such geopolitical risk premiums usually do not last long unless real disruption kicks in.

US API data yesterday indicated a US crude and product stock build last week of 3.1 mb. The US API last evening released partial US oil inventory data indicating that US crude stocks rose 1.3 mb and middle distillates rose 1.5 mb while gasoline rose 0.3 mb. In total a bit more than 3 mb increase. US crude and product stocks usually rise around 1 mb per week this time of year. So US commercial crude and product stock rose 2 mb over the past week adjusted for the seasonal norm. Official and complete data are due today at 16:30.

A 2 mb/week seasonally adj. US stock build implies a 1 – 1.4 mb/d global surplus if it is persistent. Assume that if the global oil market is running a surplus then some 20% to 30% of that surplus ends up in US commercial inventories. A 2 mb seasonally adjusted inventory build equals 286 kb/d. Divide by 0.2 to 0.3 and we get an implied global surplus of 950 kb/d to 1430 kb/d. A 2 mb/week seasonally adjusted build in US oil inventories is close to noise unless it is a persistent pattern every week.

US IEA STEO oil report: Robust surplus ahead and Brent averaging USD 51/b in 2026. The US EIA yesterday released its monthly STEO oil report. It projected a large and persistent surplus ahead. It estimates a global surplus of 2.2 m/d from September to December this year. A 2.4 mb/d surplus in Q1-26 and an average surplus for 2026 of 1.6 mb/d resulting in an average Brent crude oil price of USD 51/b next year. And that includes an assumption where OPEC crude oil production only averages 27.8 mb/d in 2026 versus 27.0 mb/d in 2024 and 28.6 mb/d in August.

Brent will feel the bear-pressure once US/OECD stocks starts visible build. In the meanwhile the oil market sits waiting for this projected surplus to materialize in US and OECD inventories. Once they visibly starts to build on a consistent basis, then Brent crude will likely quickly lose altitude. And unless some unforeseen supply disruption kicks in, it is bound to happen.

US IEA STEO September report. In total not much different than it was in January

US IEA STEO September report. US crude oil production contracting in 2026, but NGLs still growing. Close to zero net liquids growth in total.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanNeil Atkinson spår att priset på olja kommer att stiga till 70 USD

-

Analys2 veckor sedan

Analys2 veckor sedanOPEC+ in a process of retaking market share