Nyheter

David Hargreaves on Bulk Minerals, week 35 2014

The UK Daily Telegraph, which makes the readings of Genghis Khan sound positively left wing, clearly needed a mining story this week, so it picked on the hapless, iron ore. No pain spared, particularly as it affects the two biggest mining shares on the London board, Rio Tinto and BHPB, with Anglo America bringing up the rear. It tells us:

The UK Daily Telegraph, which makes the readings of Genghis Khan sound positively left wing, clearly needed a mining story this week, so it picked on the hapless, iron ore. No pain spared, particularly as it affects the two biggest mining shares on the London board, Rio Tinto and BHPB, with Anglo America bringing up the rear. It tells us:

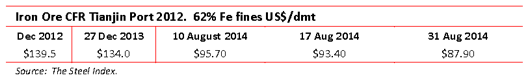

Every $10 dip in the price of a tonne of the essential steel ingredient reduces Rio’s revenues by $2.8bn and those of BHPB by $2.2bn. The iron ore price is down 36% so far this year. It averaged $135/t in 2013, $111/t in H1 2014 and has now dropped through $90. Those who claim to know say it could seek a floor of $80. Now at that, Rio could still be safe but we are not so sure about BHPB, Vale or Fortesque. How did the collapse happen? All China’s fault. That country is by far the biggest user and importer. Its demand has been growing at up to 10% per year for over a decade, but in 2011-13 the music stopped. Just about all the miners had expansions on hand whilst new ones were joining the party. Nobody was prepared to give way. Rather, they took the approach of last-man-standing. That is how it still is.

What they hope is that the Chinese will crack first. Why? That country produces almost 40% of all the world’s iron ore, almost 1000mt/yr, yet still needs to import over 600Mt, about 60% of all the seaborne trade, itself over 1000mt. Now China’s own sources are known to be smelly, low grade and high cost. Since the world is in a growing surplus they could cutback and increase their imports. They have flirted with the market in this direction and the big three hope it will continue. Their lives depend on it. None of this prevents the Daily Telegraph putting out a ‘hold’ signal on the majors.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

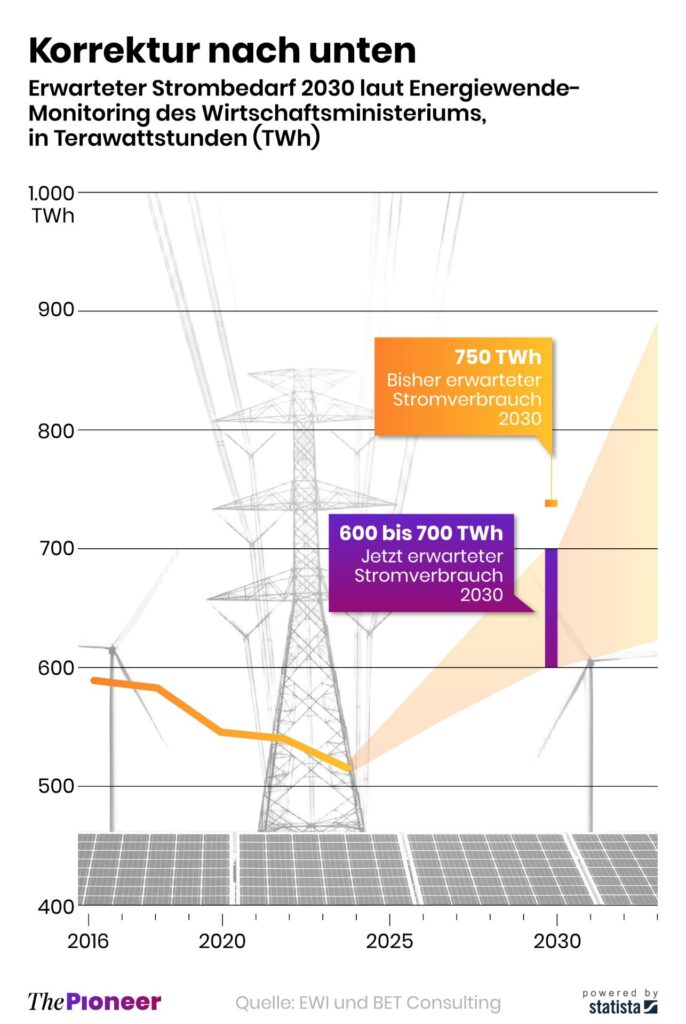

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

Det stigande guldpriset en utmaning för smyckesköpare

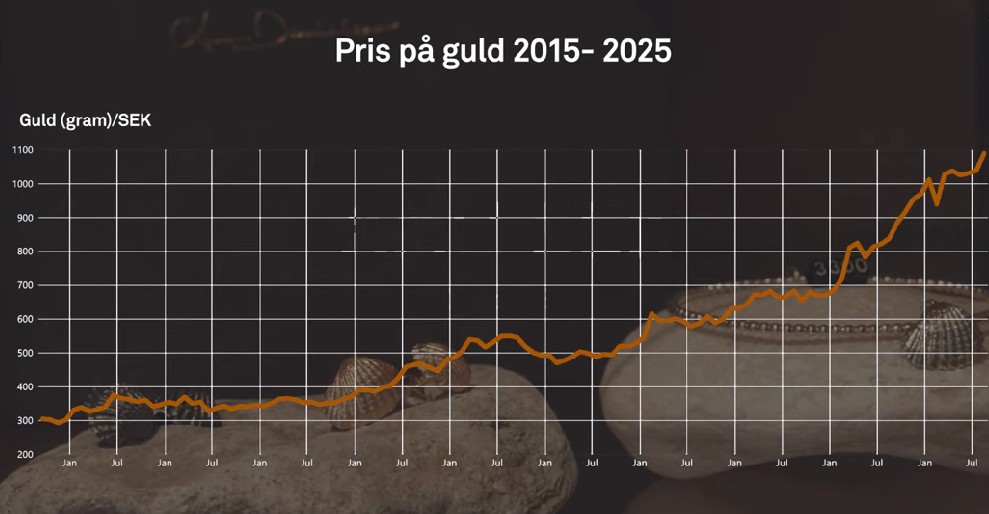

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September