Nyheter

David Hargreaves on Precious Metals, week 26 2014

Gold continues to nudge ahead as the Iraq conflict intensifies; we can expect little else. America has its finger on the trigger even as it and the UK dither over increases in interest rates. So lots of incentives to stay with the metal right now. Platinum saw the end of the RSA miners’ strike, after 24 weeks, so an inevitable price drift follows.

Silver, as ever, is hostage to the two whilst the short-lived palladium bubble will surely pop. We are into politico-economic land.

Gold goes down when interest rates rise, normally. Gold goes up when people start throwing things at each other, usually. That is how we see it now. Both features are behind the metal but this can quickly change.

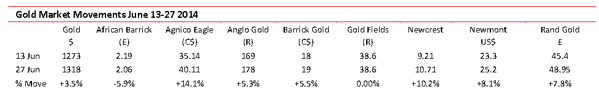

The stock market has not bought into it fully yet:

We are not alone in believing this rally cannot last. Bloomberg thinks so too. Begging the question as to whether Fed. Chair Janet Yellen and Bank of England governor Mark Carney are having an affair, we witness that they are certainly holding hands on interest rates at least. They will stay low. So Bloomberg says its consensus pull goes for a gold price of $1240 in Q4 and $1300 in Q1 2015. Then it opts for a shilly-shally of $1225-1270. It also notes that daily London trading volumes were down, 16% in the 4 months through to April to c. 18.3Moz per day and the least since 2010. US domestic gold buying is also down. The sale of one-ounce Eagle coins was 252.500 in the 6 months to June, 60% on like 2013. Holdings in global ETFs are at their lowest since 2009. Clearly America believes in economic growth, not gold.

ETFs and all that (Exchange Traded Funds) were a good idea. Have a stake in a physical metal without having to pay VAT, store and insure the stuff, but not take a risk on share prices. So they became popular. Dangerous, too. These funds hold thousands of tonnes and the managers can decide on when to sell. Not like an individual rattling a few Krugerrand. They became popular in China and India where locals pay a premium on the gold price. The migration of gold and silver from West to East has been notable. But now, in China at least, the music may have stopped awhile so decreasing premiums attach. What it all points to is an increase in volatility on a short term basis.

Peru and gold. In fact, Peru and what else? That large South American country is major to copper (8% of world output), silver (16%), zinc (12%) and lead (6%). Its importance rests in the fact that most of its output is exported, much to China. But it is troubled politically. A largely peasant population is easily swayed to the communist persuasion and this has been behind Newmont Mining (NYSE) the world’s No 2 producer, halting the major Conga project there. It sits in the mineral-rich Cajamarca region where political tensions run high. Now the regional president, one G Santos, has just been jailed for 14 months whilst a corruption enquiry takes place. G.S. did not think the Conga miner would do the peasants any good.

WIM says: We presently pre-occupy with Africa, but South America simmers, too. Little wonder the safety of North America, Europe and Australia looks attractive.

Silver is on a charm offensive. It has breached $21/oz on the upside but to remind, in late 2012, it bettered $30. The ratio to gold rests at c.62:1, where as it has seen 55:1. The metal’s rampers are coming out of the woodwork but we ask, why? We conservatively believe there to be about 9,000,000 tonnes of silver on surface, being added to at 20,000 tonnes annually. It has industrial uses, all capable of substitution if the price is right. The only silver corner of recent years, the Bunker-Hunt endeavour of 1980-81, was carefully orchestrated but short-lived. Little chance of a replay now.

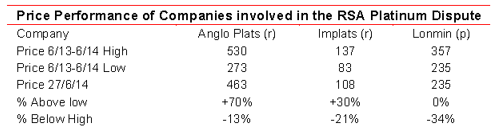

Platinum celebrated the end of the longest and costliest strike in South Africa’s history with militant union AMCU declaring “a victory”. Well, they would, wouldn’t they? Over the week, the price edged up a notch, $23 or 1.6% to $1479/oz. What now? To the immediate we have the share prices of the three involved companies:

Not bad when you have suffered a six-months outage of production. There were threats of cash calls, but none materialised. Surface stocks, including recycled material, held out. Now for the aftermath. We discuss it more broadly in this week’s leader and warn it will be a telling one (the aftermath, not the leader). This strike has done the country lasting damage and we suspect that both Angloplats and Lonmin are looking for a new home. What will need close examination is the true supply-demand position on the metal’s availability. Mine production will flow again so we can only see the price being under pressure.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Jonas Lindvall är tillbaka med ett nytt oljebolag, Perthro, som ska börsnoteras

Jonas Lindvall, ett välkänt namn i den svenska olje- och gasindustrin, är tillbaka med ett nytt företag – Perthro AB – som nu förbereds för notering i Stockholm. Med över 35 års erfarenhet från bolag som Lundin Oil, Shell och Talisman Energy, och som medgrundare till energibolag som Tethys Oil och Maha Energy, är Lindvall redo att än en gång bygga ett bolag från grunden.

Tillsammans med Andres Modarelli har han startat Perthro med ambitionen att bli en långsiktigt hållbar och kostnadseffektiv producent inom upstream-sektorn – alltså själva oljeutvinningen. Deras timing är strategisk. Med ett inflationsjusterat oljepris som enligt Lindvall är lägre än på 1970-talet, men med fortsatt växande efterfrågan globalt, ser de stora möjligheter att förvärva tillgångar till attraktiva priser.

Perthro har redan säkrat bevisade oljereserver i Alberta, Kanada – en region med rik oljehistoria. Bolaget tittar även på ytterligare projekt i Oman och Brasilien, där Lindvall har tidigare erfarenhet. Enligt honom är marknadsförutsättningarna idealiska: världens efterfrågan på olja ökar, medan utbudet inte hänger med. Produktionen från befintliga oljefält minskar med cirka fem procent per år, samtidigt som de största oljebolagen har svårt att ersätta de reserver som produceras.

”Det här skapar en öppning för nya aktörer som kan agera snabbare, tänka långsiktigt och agera med kapitaldisciplin”, säger Lindvall.

Perthro vill fylla det växande gapet på marknaden – med fokus på hållbar tillväxt, hög avkastning och effektiv produktion. Med Lindvalls meritlista och branschkunskap hoppas bolaget nu kunna bli nästa svenska oljebolag att sätta avtryck på världskartan – och på börsen.

Nyheter

Oljan, guldet och marknadens oroande tystnad

Oljepriset är åter i fokus på grund av kriget i Mellanöstern. Är marknadens tystnad om de stora riskerna, det som vi egentligen verkligen bör oroa oss för? Och varför funderar Tyskland på att plocka hem sin guldreserv från New York? I veckans avsnitt av Världsekonomin pratar Katrine Kielos och Henrik Mitelman om olja, tystnad och guld. Europa är ju mer beroende av oljepriset än USA, hur orolig ska man vara för att det stiger? En krönika i Financial Times lyfte nyligen “marknadens oroande tystnad”, den syftade på skillnaden mellan den dystra geopolitiska utvecklingen i världen och en marknad som samtidigt återhämtat sig 20 procent sen början av april, trots tullkriget. Vad säger marknadens tystnad egentligen? I Tyskland pågår en debatt om att plocka hem sin guldreserv från USA. Handlar det om bristande förtroende för Donald Trump – och kan det rentav ha något med “hämndskatten” att göra?

Nyheter

Domstolen ger klartecken till Lappland Guldprospektering

Mark- och miljödomstolen har idag meddelat dom i målet om Stortjärnhobbens bearbetningskoncession. Beslutet innebär att Lappland Guldprospektering får tillträde till området – ett avgörande steg mot framtida gruvbrytning i regionen.

Bearbetningskoncessionen för Stortjärnhobben är en central del i Lappland Guldprospekterings långsiktiga satsning på hållbar gruvutveckling i området. Projektet har varit föremål för juridisk prövning och dagens dom ger nu tydlighet kring markanvändningen.

”Vi är mycket nöjda över beslutet och ser nu fram emot att kunna lägga i nästa växel vad gäller utvecklingen av Stortjärnhobbens guldprojekt. Domstolens beslut är ett synnerligen viktigt steg och ger oss nu rätten att nyttja och förfoga över området”, säger VD Fredrik Johansson.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUSA slår nytt produktionsrekord av naturgas

-

Analys4 veckor sedan

Analys4 veckor sedanAll eyes on OPEC V8 and their July quota decision on Saturday

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStor uppsida i Lappland Guldprospekterings aktie enligt analys

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBrookfield ska bygga ett AI-datacenter på hela 750 MW i Strängnäs

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommaren inleds med sol och varierande elpriser

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ ökar oljeproduktionen trots fallande priser

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSilverpriset släpar efter guldets utveckling, har mer uppsida

-

Analys4 veckor sedan

Analys4 veckor sedanBrent needs to fall to USD 58/b to make cheating unprofitable for Kazakhstan