Analys

SEB Jordbruksprodukter, 12 maj 2014

Det kom tre viktiga rapporter i veckan som gick. I torsdags publicerade först CONAB sin rapport för maj, där informationen om sojabönorna tilldrog sig mest intresse. Senare samma dag publicerade FAO/AMIS sin rapport för månaden och på fredagskvällen kom USDA med sin maj-rapport, som för första gången presenterade estimat för året 2014/15. FAO/AMIS rapport var överlag negativ för priserna på spannmål och oljeväxter och det var USDA:s rapport också, precis som vi väntat oss.

Det kom tre viktiga rapporter i veckan som gick. I torsdags publicerade först CONAB sin rapport för maj, där informationen om sojabönorna tilldrog sig mest intresse. Senare samma dag publicerade FAO/AMIS sin rapport för månaden och på fredagskvällen kom USDA med sin maj-rapport, som för första gången presenterade estimat för året 2014/15. FAO/AMIS rapport var överlag negativ för priserna på spannmål och oljeväxter och det var USDA:s rapport också, precis som vi väntat oss.

Kinas importstatistik presenterades tidigare i veckan och den visade starka siffror för importen för en rad råvaror, inte bara för sojabönor. Media gjorde en stor sak av att allt från importen av råolja till sojabönor var stark. Om man dock sätter denna enskilda månad i perspektiv av de senaste åren, snarare bekräftas bilden av en takt i råvaruimporten som mattas.

Geopolitisk oro, som t ex Rysslands krig med Ukraina, gör att människor blir extra sparsamma och det gäller även för konsumtionen av dyrare mat (kött, etc). Konsumtionen av framförallt foderspannmål kan därför påverkas negativt med högre lager och lägre pris på lite sikt som konsekvens, allt annat lika. Av ECB chefen Mario Draghis kommentar till den starka euro-växelkursen, att kapitalflykten från Ryssland varit 220 miljarder dollar den senaste tiden, och inte 70 mdr dollar, som Rysslands centralbank rapporterat, tyder på att Ryssland drabbats av finansiell härdsmälta.

Det är knappast något som gynnar konsumtionen av dyrare mat inom landet. Detta ska man ta i beaktande när man ser på FAO/AMIS och USDA:s estimat av konsumtion av spannmål under 2014/15 och utgående lager. Utgående lager kan bli högre pga lägre konsumtion i folkrika länder, t ex Ryssland. Det innebär att priset på ett års sikt kan bli ännu lägre än de låga nivåer som USDA förutspår på basis av sina utbuds- och efterfrågebalanser.

Odlingsväder

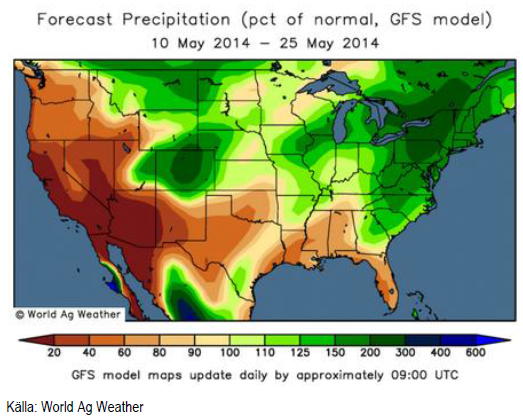

Enligt GFS-modellens 2-veckorprognos minskar torkan något i Kansas, Oklahoma och Texas. Det är fortfarande mer nederbörd än normalt i corn belt och för sojabönorna, men mer normalt än tidigare. Det underlättar för sådden av majs att blir klar och för starten av sådden av sojabönor.

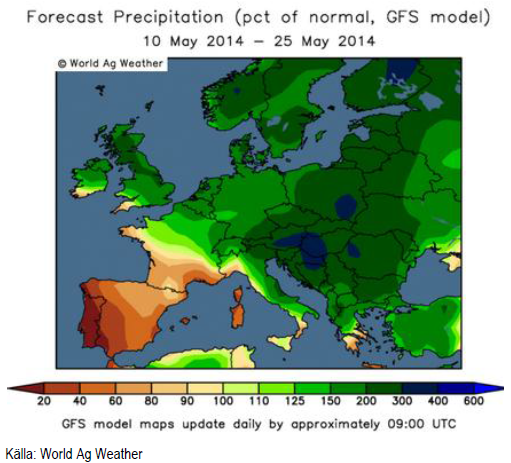

Europa fortsätter att vara mycket blötare än normalt, vilket borgar för en mega-skörd av spannmål, potatis och andra grödor. Det torra vädret i Spanien och Portugal håller dock i sig.

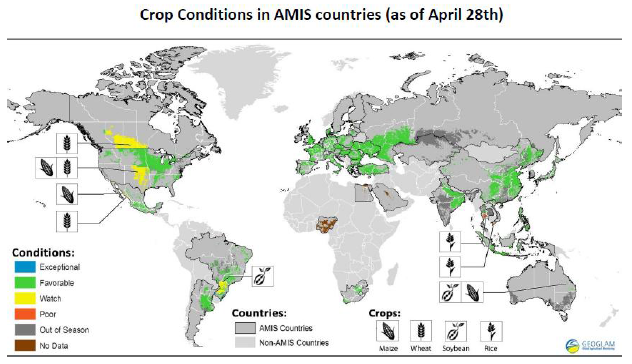

FAO/AMIS visar samma sak som vi har försökt att förmedla, nämligen att odlingsvädret är ovanligt bra i år. Nedan ser vi den kartbild med kommentarer som de publicerade i torsdagens rapport.

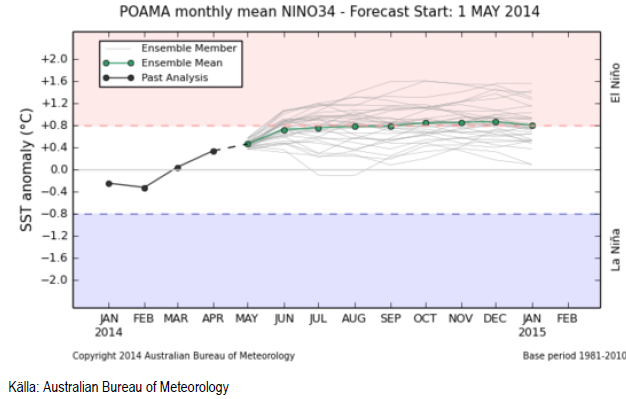

I måndags publicerade Australiens Meteorologiska byrå en uppdaterad ENSO-prognos. Den visar att sannolikheten för ett El Niño har minskat kraftigt. De senaste månaderna har ensembleprognosen successivt angett allt högre sannolikheter för att ett El Niño ska inträffa. För en månad sedan förutspåddes den börja redan i juli. Nu är det inte ens 50% säkert att det blir någon över huvud taget.

Samtidigt publicerade Bloomberg en artikel som på allvar varnade för konsekvenserna för den El Niño som enligt artikeln skulle inträffa (nästan helt säkert). Om ett El Niño inte inträffar, så innebär det att Australiens skörd av vete kan bli ca 25 mt som vanligt, och inte 15 mt. Det innebär också att kaffemarknaden inte drabbas av torka i Indonesien och Vietnam, två betydande producenter av robusta. Det innebär också att palmoljeproduktionen inte drabbas av torka. Informationen är alltså generellt sett ”bearish” för spannmål, vegetabiliska oljor och kaffe.

Vete

Matifvetet (November) håller sig fortfarande över den tekniska stödlinjen. Uppgången har dock inte värst starkt momentum och trenden borde brytas nedåt. Vi borde få se en rekyl ner mot 195 euro per ton. Det är inte geopolitisk oro som styr priserna på lång sikt, utan mer jordnära saker som produktion och konsumtion. Produktionen styrs av areal och regn och det regnar mycket i stort sett överallt och kommer att göra det, som vi sett av prognoserna, de kommande två veckorna.

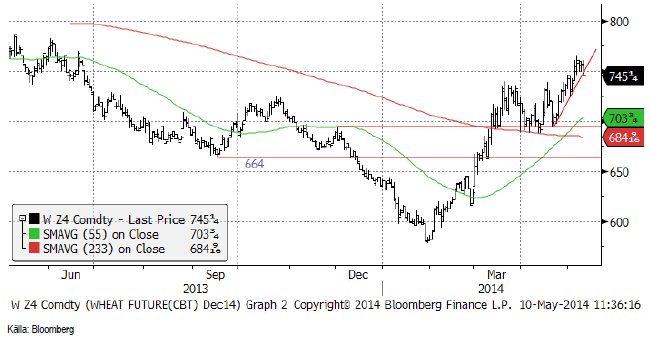

Chicagovetet (december), som var öppen senare på fredagskvällen, föll genom det tekniska stödet för den svaga uppgången de senaste veckorna. Stöd finns vid 725 cent och vid 700 cent.

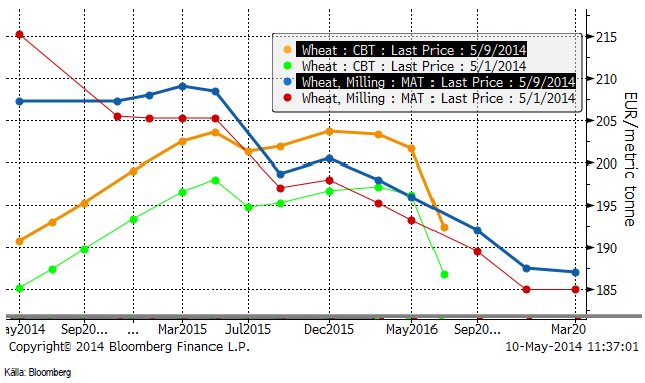

Nedan ser vi terminskurvorna för Chicagovete och Matif i fredags och veckan innan.

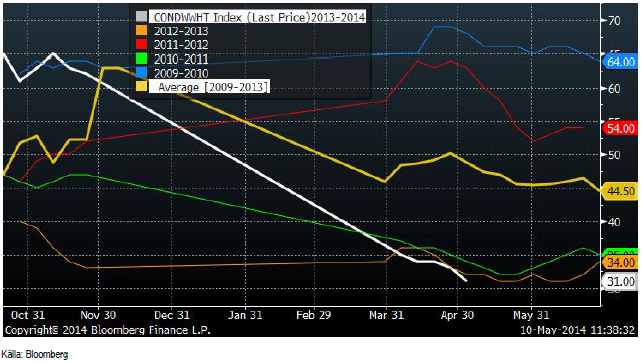

Andelen av USA:s vete i ”good/excellent condition” sjönk med 2% till 31% i måndagens crop condition rapport.

Statistics Canada rapporterade lagren per den 31 mars i måndags. Lagren av vete var 46.9% högre än för ett år sedan, på 21.3 mt. Det mesta(72.5%) av detta finns kvar på gårdarna.

WASDE-rapporten berättar om att USA:s produktion av vete i år blir 8% lägre än förra året. Höstveteproduktionen sjunker med 9%. Hektarskörden för höstvetet blir den lägsta på 11 år sedan 2007/08. SRWW minskar mest beroende både på lägre areal och lägre hektarskörd. Produktionen av HRWW blir något högre än förra årets väldigt låga nivå och det beror på ett lägre hektarskörd kompenseras av en högre areal. Beroende på låga ingående lager kommer tillgängligheten på vete under 2014/15 i USA att bli den lägsta sedan 2007/08.

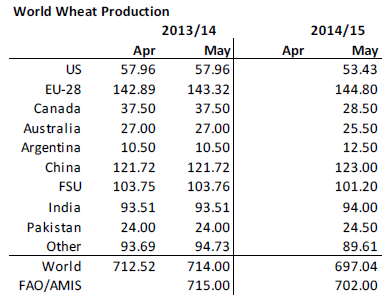

Globalt utbud, bestående av ingående lager och produktion, blir 1% lägre än 2013/14. Lägre lager i USA kompenseras av högre lager på andra håll. En högre produktion i Argentina, EU, Kina, Brasilien, Kazakstan, Mexiko och Indien mer än kompenserar minskar i Kanada, Turkiet, Ukraina, Australien, Iran och Syrien, skriver USDA. För Kanada är den lägre produktionen en normalisering från förra årets rekordskörd, liksom fallet är för Ukraina, där även arealen har rapporterats som mindre.

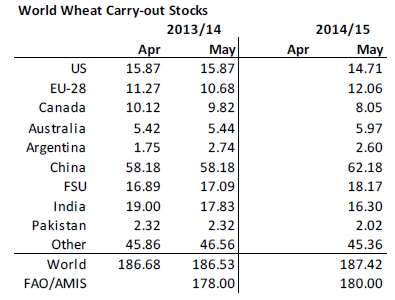

Nedan ser vi WASDE-rapportens produktionsestimat i sammanfattning. Eftersom det inte fanns något estimat i april för 2014/15 lämnade jag den kolumnen tom. FAO/AMIS estimat för global veteproduktion har jag lagt på sista raden. FAO AMIS är något mer positiva för 2014/15 än vad USDA är. FAO / AMIS anser också att minskningen i global produktion mellan förra året och i år är mindre än vad USDA anser.

USDA har justerat ner Australiens produktion från förra året förmodligen pga El Niño. När sannolikheten för att det faktiskt ska bli ett El Niño i den senaste prognosen faktiskt minskat till mindre än 50% kan skörden faktiskt bli högre för Australien.

USDA tänker sig att konsumtionen av vete minskar. Detta gör att utgående lager på global basis blir något högre nästa år än i år.

USDA förutspår att det genomsnittliga vetepriset under 2014/15 hamnar i intervallet 665 – 795 cent per bushel. SRWW ska då vara i den lägre delen och HRWW i den övre. Vi kan jämföra det med Chicagoterminen för decemberleverans som alltså stängde på 745 cent i fredags. Det är strax över mitten av det intervall som USDA estimerar är ”rätt” pris för terminen. Möjligtvis kan man resonera att det är SRWW och därmed ska ligga i den nedre delen. USDA rekommenderar alltså ”sälj” på terminen.

Jag håller med USDA och upprepar min säljrekommendation från förra veckan.

Maltkorn

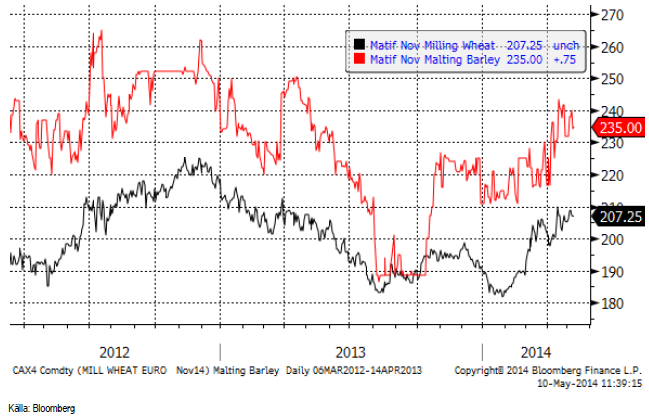

Maltkornsterminernas steg med 3 euro till 235 euro. Ingen större dramatik.

Majs

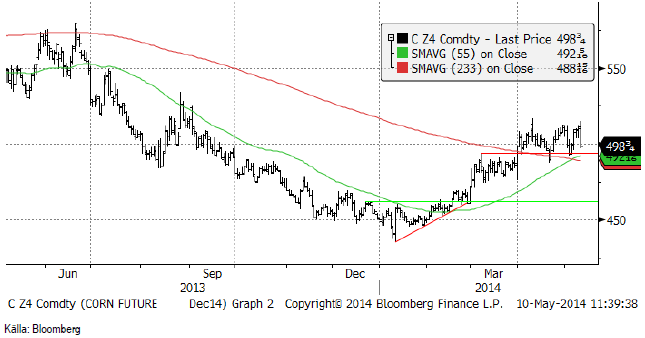

Decemberkontraktet på majs föll direkt efter WASDE-rapporten, som var tydligt ”bearish” för majs. Det finns ett tekniskt stöd precis under dagens kursnivå och det tror jag marknaden kommer att testa.

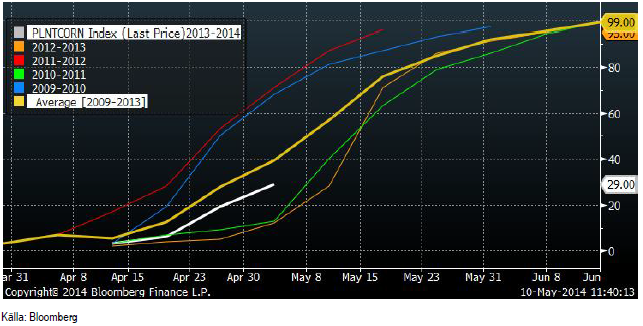

Den tredje plantings-rapporten i år, från i måndagen 21 april visade att 29% (förra veckan 19%) av majsarealen i USA var sådd per den 2 maj. Det var lite mindre än vad vi och marknaden hade väntat sig, men samtidigt kom rapporter om att ”planting window” öppnar sig, med varmare väder. Rapporten som kommer den 12 maj kommer förmodligen att visa 50 – 60% sått och om det gör det, så får marknaden ytterligare anledning att handla ner majspriset.

Statistics Canada rapporterade lagren per den 31 mars i måndags. Lagren av majs var 18% högre än för ett år sedan, på 8 mt.

WASDE-rapporten var så negativ som den kan vara, men det är inte riktigt sant, för USDA underestimerar förmodligen carry out i år i USA.

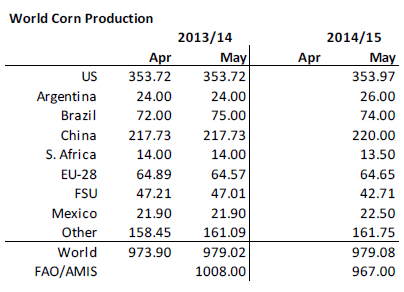

USDA väntar sig att avkastningen stiger till 165.3 bushels per acre, 6.5 bushels mer än förra året. Det är väsentligt högre än trend yield, men USDA hävdar att man får det när man justerar för väderfaktorer – och om sådden kan ske normalt i mitten av maj. Det är samma yield som USDA använda sig av i Outlook Forum i slutet av februari, när de förutspådde ett genomsnittligt majspris under 2014/14 på 390 cent per bushel. Detta innebär att skörden i USA faktiskt blir högre än förra året, trots 1.5 miljoner acre mindre areal. USDA estimerar en skörd av majs i USA på 353.97 mt jämfört med förra årets 353.72 mt.

Årets kommande skörd i Ukraina estimeras till 26 mt. Det ska jämföras med förra årets 30.9 mt. USDA hänvisar till att den svaga valutan gör att gödsel och drivmedel blir dyrare och därmed används sparsamt. Vi tror att detta är rimligt. Arealen kan bli mindre än vad USDA räknat med, å andra sidan är vädret i Ukraina mer gynnsamt än normalt.

USDA höjer skörden i Brasilien i år 2013/14 från 72 till 75 mt, vilket är en anpassning till vad CONAB sagt och sade i sin rapport dagen innan i torsdags.

Medan USDA har en marginellt högre global skörd 2014/15 jämfört med 2013/14, sänker FAO/AMIS sitt estimat med 11 mt till 967. Skillnaden mellan USDA och FAO/AMIS beror nog på att USDA nu använder sig av ett högre yield-estimat för USA.

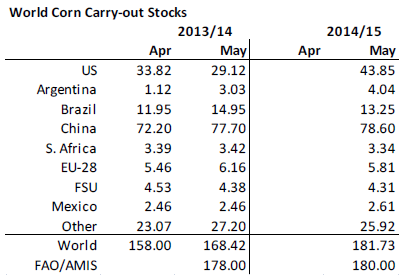

Utgående lager på global basis för 2014/15 väntas bli de högsta på 15 år på 181.7 mt, upp 13.3 mt från förra året.

USA kommer nog inte upp i den export i år som USDA antar. Det är därför troligt att utgående lager 2013/14 i USA ligger närmare april månads estimat än maj månads estimat. Nästa år väntas USA:s konsumtion av majs sjunka beroende på lägre foderkonsumtion. Efterfrågan till etanoltillverkningen blir oförändrad jämfört med förra året, vilket är i linje med förväntningarna. USA är uppe i 10% inblandning av etanol i bensinen.

USDA estimerar att priset faller till 385 – 455 cent per bushel från prisintervallet 450 till 480 cent per bushel under 2013/14. I februaris Outlook Forum förutspådde de ett pris på 390 cent per bushel, så de är mindre negativa till prisutvecklingen nu. Decemberterminen ligger just nu på 498 cent och det är ju långt över vad USDA förutspår som genomsnittligt pris. Om det inte blir väderproblem någonstans, så kommer majspriset att gå in i en riktig bear market nu.

Mot den här bakgrunden upprepas säljrekommendationen från förra veckan.

Sojabönor

Novemberkontraktet på sojabönor föll tillbaka från 1250 för en vecka sedan. I fredags föll novemberkontraktet omedelbart när rapporten kom, men senare under kvällen handlades den upp igen och stängde på 1226 cent, nära dagshögsta.

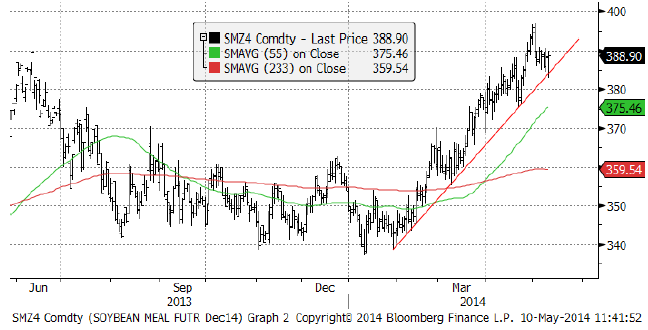

Sojamjölet, lyckades inte bryta det tekniska stödet i fredags och återhämtade sig till stängning.

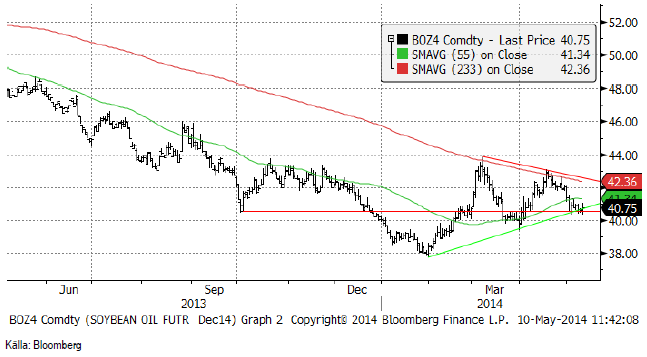

Sojaoljan vill inte heller falla under sitt tekniska stöd vid 40.50 dollar och efter att han handlat såväl uppåt som nedåt efter WASDE-rapporten, stängde marknaden något upp på 40.75 dollar.

Kinas Handelsministerium sänkte sitt estimat av landets import av sojabönor under april från 6.9 mt till 6.51 mt, enligt nyhetsbyrån Xinhua på onsdagen. Ministeriet lämnade också en prognos om en import på 4.85 mt i maj.

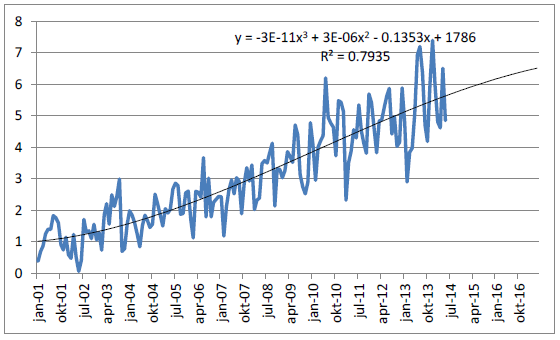

Importen i april var 64% högre än förra året, men importen i maj blir 5% lägre än i maj förra året. Nedan ser vi Kinas månatliga import av sojabönor i miljoner ton, uppdaterad fram till och med prognosen för maj 2014. Den trendlinje som passar data bäst är ”s” formad, och vi kan se att den börjar plana ut.

Media har gjort en stor sak av Kinas högre import i april (jämfört med förra året), men som vi kan se i det perspektiv som diagrammet ger, så finns egentligen inte mycket att vara ”bullish” för. Trendlinjen ger ett estimat för Kinas import från oktober – september 2014/15 på 71 mt. USDA:s estimat i fredagens WASDE-rapport är 72 mt, vilket alltså är ungefär på samma nivå, men alltså något högt.

I tisdags ”frontrunnade” Brasiliens jordbruksminister torsdagens rapport från Conab genom att säga att årets skörd av sojabönor kan bli rekordhöga 89-90 mt. Conabs rapport från april estimerade skörden till 86.1 mt. Som vi har skrivit tidigare har det höga priset på sojabönor stimulerat bönderna att välja att så soja istället för majs som andra gröda efter den första skörden av sojabönor. Den andra skörden, safrinha, skördas i juni och juli. Den slutliga skördens storlek är alltså ännu inte känd. När rapporten kom i torsdags visade den ett estimat på 86.5 mt (+0.4 mt från förra månaden).

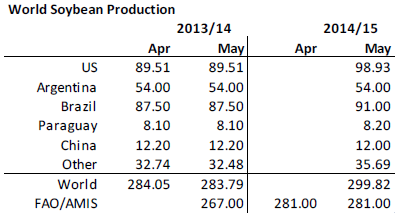

WASDE-rapporten var negativ för priserna på soja anser jag.

USA:s produktion av oljeväxter ökar med 11% från förra året till 107.9 mt. Det mesta av det är sojabönor, då USA:s odling av raps är väldigt liten. Som vi noterade redan i Prospective Plantings-rapporten den 31 mars ökar dock arealen av raps kraftigt, fast från en låg nivå. USDA räknar med att såväl arealen av soja som skörden per acre når rekordnivåer.

USDA räknar med att produktionen av oljeväxter når ett nytt rekord även på global basis. Produktionen ökar med 2.4% till 515.2 mt. De skriver att detta sker trots en minskning av produktionen av raps, solrosor och bomullsfrön. Med tanke på vad vi vet om Ukraina är vi dock inte säkra på att de har rätt om solrosor – ökningen kan alltså vara ännu större. USDA förutspår en minskning av Ukrainas produktion av solrosor! De förutspår dock som det är att ökningen av produktionen av sojabönor och jordnötter ökar och det är det som ger den ökning som USDA förutspår.

Även FAO/AMIS räknar med att produktionen av sojabönor ökar på global basis, med ungefär lika mycket som USDA gör.

Konsumtionen av sojamjöl / protein väntas öka med 3.5%, där Kina ensamt står för 30% av ökningen. Kinas import av sojabönor estimeras till 72 mt, en ökning med 3 mt från förra året. Som jag visat ovan är detta något högt, om något.

Globala utgående lager väntas öka med 15 mt, vilket är rätt mycket.

USDA förutspår att priset på sojabönor under 2014/15 blir 975 – 1175 cent per bushel i genomsnitt. Under 2013/14 var genomsnittet 1310. Prognosen för sojamjöl är 355 – 395 dollar per short ton och för sojaolja 37 – 41 cent per pund, jämfört med 40 under 2013/14.

Med ett terminspris efter skörd, novemberkontraktet på 1226 cent per bushel, finns det rätt stor nersida i terminpriset. Jag förstår inte vad marknaden såg för positivt under fredagskvällen i WASDE-rapporten, som gjorde att marknaden stängde uppåt. Jag tycker sojabönorna är högt värderade och rekommenderar sälj.

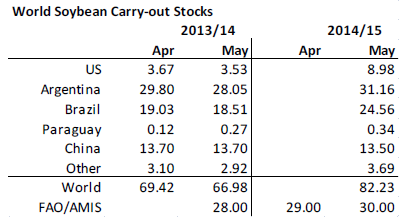

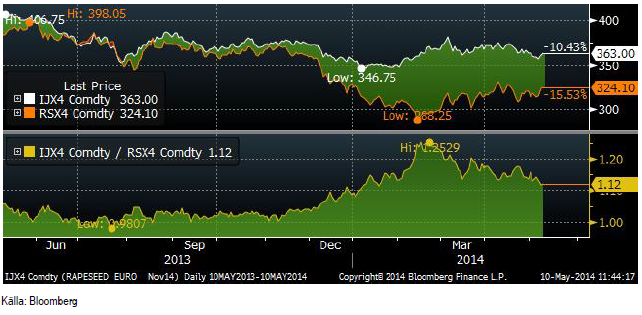

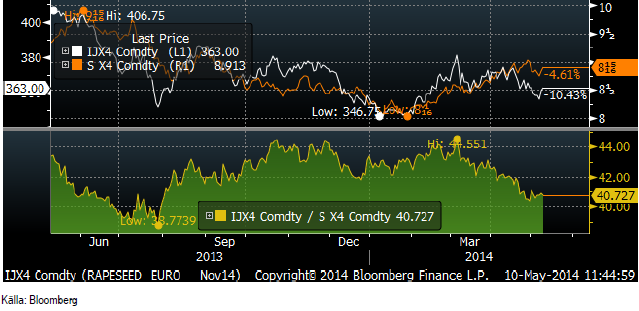

Raps

Novemberkontraktet på Matif bröt det tekniska stödet för en vecka sedan och har nu rekylerat upp till utbrottsnivån. Det är inget annat än ett säljtillfälle.

Skillnaden mellan kanadensisk canola i eurotermer och Matifs rapskontrakt (båda för novemberleverans) har sedan förra veckan minskat från 13% till 12%. Jag tycker fortfarande att spreaden är värd att sälja.

Nedanför ser vi kvoten mellan rapsfrö (november) och sojabönor (november, omräknat till euro. Kvoten ligger kvar på 41, samma som förra veckan. Den visar att sojabönor är dyra i förhållande till rapsfrö.

Statistics Canada rapporterade lagren per den 31 mars i måndags. Lagren av canola var 99.5% högre än för ett år sedan, på 9 mt. Det är 2.1 mt högre än det senaste rekordet som sattes år 2010. 7.8 mt av canolan finns kvar på gårdarna, också det ett solklart rekord. Även om arealen blir lägre i Kanada i år än förra året, är utbudet stort beroende på stort ingående lager. Sådden är sen i Kanada, men det var den även förra året och då blev det en rekordskörd.

Vi fortsätter med sälj på rapsfrö.

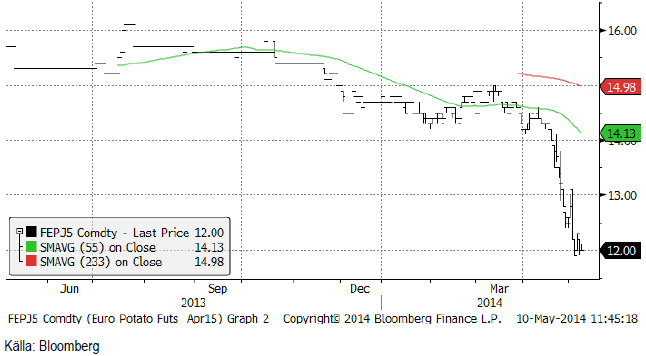

Potatis

Potatis fortsatte prisfallet från förra veckans 12.80 till 12 blankt i fredags. I vintras var det möjligt att prissäkra på 15 euro.

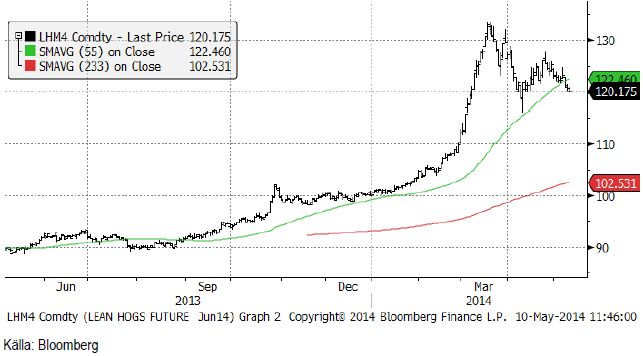

Gris

Juni-kontraktet har fortsatt att backa, lite försiktigt, men sannolikheten är stor att det blir ett ordentligt kursfall. Sedan förra veckan har priset gått ner från 122 cent till 120 cent.

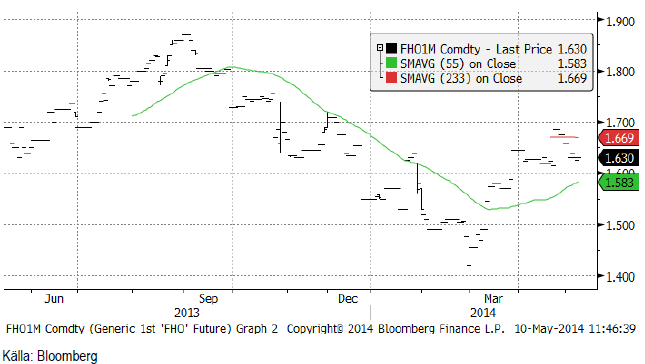

Spotkontraktet på EUREX Hogs backade i veckan med 3 eurocent per Kg från 1.66 euro per Kg till 1.63.

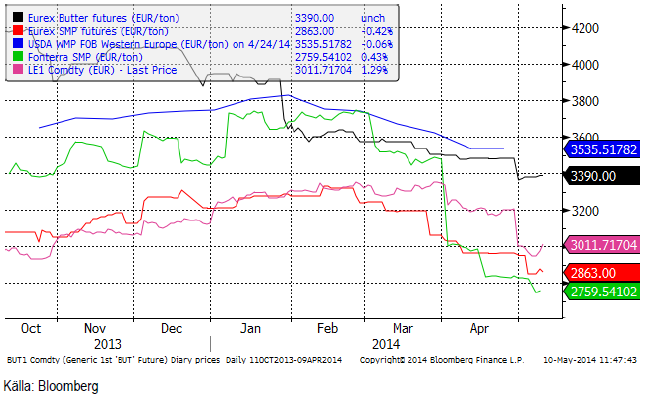

Mjölk

Smör och skummjölkspulver på EUREX har hållit sig stabila efter det senaste nedstället vid månadsskiftet. Fonterra har fortsatt att sjunka. SMP-terminerna i USA, som också började månaden väldigt svagt, har återhämtat lite av nedgången.

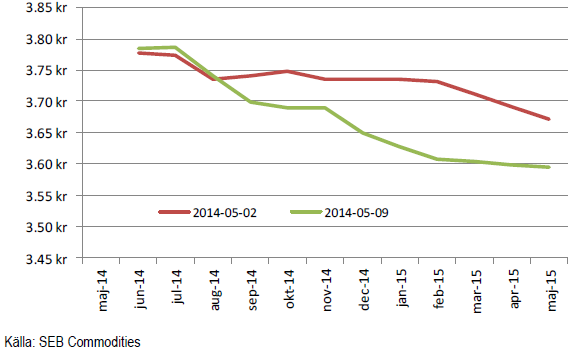

WASDE-rapporten innehöll även estimat för mjölksektorn i USA. USDA väntar sig att produktionen under 2015 är högre än i år beroende på de höga mjölkpriserna nu (eller som varit) och på att foderpriset blir lägre. USDA väntar sig att exporten av smör sjunker pga ökad konkurrens från de traditionella exportörerna. SMP väntas dock fortsatt ha en bra exportmarknad och lägre import till USA dessutom. Priserna på smör, SMP och vassle väntas sjunka. USDA förutspår att Class III-priset hamnar på 22.7 – 23 dollar per cwt i genomsnitt under 2015.

Nedan ser vi hur detta förhåller sig till dagens terminspriser för Milk Class 3. Priserna är i dollar per cwt.

Terminspriserna på EUREX föll tillbaka den här veckan. Likviditeten har också förbättrats avsevärt den här veckan, med köp- och säljkurser för alla SMP-kontrakt och nästan alla löptider på smör också.

Liksom förut, ”bättrar” SEB köpkurserna på EUREX med 1% för den som vill prissäkra mjölk.

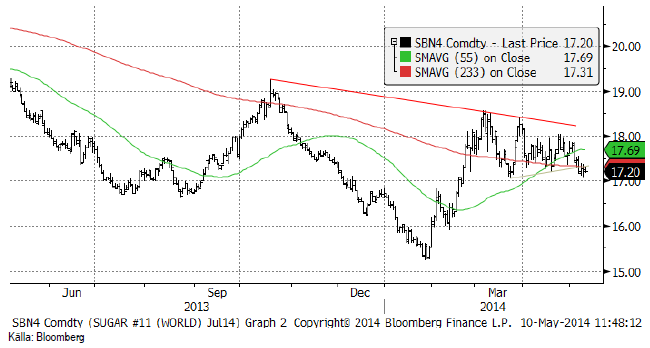

Socker

Priset på socker stängde i fredags på 17.20. Det tekniska stödet är egentligen brutet, men bottennoteringen i mars är inte passerad och den nivån på strax över 17 cent är också ett stöd. Vi skulle dock hellre vara korta än köpta så som läget är nu. Uppsidan är på kort sikt begränsad till 18 cent, den övre delen av prisintervallet, medan priset kan gå ner till strax över 15 cent i värsta fall.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Commodities Sales desk och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Detta marknadsföringsmaterial, framtaget av SEB’s Commodities Sales desk, har upprättats enbart i informationssyfte.

Även om innehållet är baserat på källor som SEB bedömt som tillförlitliga ansvarar SEB inte för fel eller brister i informationen. Den utgör inte oberoende, objektiv investeringsanalys och skyddas därför inte av de bestämmelser som SEB har infört för att förebygga potentiella intressekonflikter. Yttranden från SEB’s Commodities Sales desk kan vara oförenliga med tidigare publicerat material från SEB, då den senare hänvisas uppmanas du att läsa den fullständiga rapporten innan någon åtgärd vidtas.

Dokumentationen utgör inte någon investeringsrådgivning och tillhandahålls till dig utan hänsyn till dina investeringsmål. Du uppmanas att självständigt bedöma och komplettera uppgifterna i denna dokumentation och att basera dina investeringsbeslut på material som bedöms erforderligt. Alla framåtblickande uttalanden, åsikter och förväntningar är föremål för risker, osäkerheter och andra faktorer och kan orsaka att det faktiska resultatet avviker väsentligt från det förväntade. Historisk avkastning är ingen garanti för framtida resultat. Detta dokument utgör inte ett erbjudande att teckna några värdepapper eller andra finansiella instrument. SEB svarar inte för förlust eller skada – direkt eller indirekt, eller av vad slag det vara må – som kan uppkomma till följd av användandet av detta material eller dess innehåll.

Observera att det kan förekomma att SEB, dess ledamöter, dess anställda eller dess moder- och/eller dotterbolag vid olika tillfällen innehar, har innehaft eller kommer att inneha aktier, positioner, rådgivningsuppdrag i samband med corporate finance-transaktioner, investment- eller merchantbankinguppdrag och/eller lån i de bolag/finansiella instrument som nämns i materialet.

Materialet är avsett för mottagaren, all spridning, distribuering mångfaldigande eller annan användning av detta meddelande får inte ske utan SEB:s medgivande. Oaktat detta får SEB tillåta omfördelning av materialet till utvald tredje part i enlighet med gällande avtal. Materialet får inte spridas till fysiska eller juridiska personer som är medborgare eller har hemvist i ett land där sådan spridning är otillåten enligt tillämplig lag eller annan bestämmelse.

Skandinaviska Enskilda Banken AB (publ) är ett [publikt] aktiebolag och står under tillsyn av Finansinspektionen samt de lokala finansiella tillsynsmyndigheter i varje jurisdiktionen där SEB har filial eller dotterbolag.

Analys

Brent crude set to dip its feet into the high $50ies/b this week

Parts of the Brent crude curve dipping into the high $50ies/b. Brent crude fell 2.3% over the week to Friday. It closed the week at $61.29/b, a slight gain on the day, but also traded to a low of $60.14/b that same day and just barely avoided trading into the $50ies/b. This morning it is risk-on in equities which seems to help industrial metals a little higher. But no such luck for oil. It is down 0.8% at $60.8/b. This week looks set for Brent crude to dip its feet in the $50ies/b. The Brent 3mth contract actually traded into the high $50ies/b on Friday.

The front-end backwardation has been on a weakening foot and is now about to fully disappear. The lowest point of the crude oil curve has also moved steadily lower and lower and its discount to the 5yr contract is now $6.8/b. A solid contango. The Brent 3mth contract did actually dip into the $50ies/b intraday on Friday when it traded to a low point of $59.93/b.

More weakness to come as lots of oil at sea comes to ports. Mid-East OPEC countries have boosted exports along with lower post summer consumption and higher production. The result is highly visibly in oil at sea which increased by 17 mb to 1,311 mb over the week to Sunday. Up 185 mb since mid-August. On its way to discharge at a port somewhere over the coming month or two.

Don’t forget that the oil market path ahead is all down to OPEC+. Remember that what is playing out in the oil market now is all by design by OPEC+. The group has decided that the unwind of the voluntary cuts is what it wants to do. In a combination of meeting demand from consumers as well as taking back market share. But we need to remember that how this plays out going forward is all at the mercy of what OPEC+ decides to do. It will halt the unwinding at some point. It will revert to cuts instead of unwind at some point.

A few months with Brent at $55/b and 40-50 US shale oil rigs kicked out may be what is needed. We think OPEC+ needs to see the exit of another 40-50 drilling rigs in the US shale oil patches to set US shale oil production on a path to of a 1 mb/d year on year decline Dec-25 to Dec-26. We are not there yet. But a 2-3 months period with Brent crude averaging $55/b would probably do it.

Oil on water increased 17 mb over the week to Sunday while oil in transit increased by 23 mb. So less oil was standing still. More was moving.

Crude oil floating storage (stationary more than 7 days). Down 11 mb over week to Sunday

The lowest point of the Brent crude oil curve versus the 5yr contract. Weakest so far this year.

Crude oil 1mth to 3mth time-spreads. Dubai held out strongly through summer, but then that center of strength fell apart in late September and has been leading weakness in crude curves lower since then.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid