Nyheter

David Hargreaves on Exchange Precious Metals, week 18 2014

No, gold is not going up is it? It laboured all week on the downside and platinum, despite the worsening RSA strike situation, only marginally stretches its premium. Silver clings to its lifebelt. We have only passing sympathy for the bulls (and you know who you are), because despite what is occurring in the world’s hotspots (see Energy) this is becoming an economic, not a military, battlefield. Gold closed last week at $1301/oz and this at $1281/oz Not huge move, but a downside indicative. As a simple soul, WIM goes for $1200 as a base. More informed guesses reach below. Morgan Stanley has now run alongside Goldman Sachs with predictions of $1108 for H2 2014 and $1138 for 2015.

WIM says: We agree with the trend, but such precision smacks of Chartism. As students of history know, the Chartists ended up with ropes around their necks. It is much about the US Federal Reserve continuing its tapering policy. Not to be outdone, ABN AMRO goes for $1000 by end of this year.

LMBA, in a pooled-analysts’ view, did a year and $1000. We hope you will forgive WIM for sticking to simple numbers, like $1200. It is easy on the mental arithmetic. Much of the bearishness rests of the prospect of Chinese demand – rampant in the past few years – slackening as that country comes to grips with a weakening economy, with its currency, the yen, falling further against the US dollar. Overall, the upturn in world economic activity is seen as a most bearish factor for gold. The metal does not carry interest, shares do.

Platinum. The price drag with gold remains telling. We now see the Pt/Au ratio back at 1.13, compared with its late 2012 level of 0.92, a discount. Much of course is about the strike in RSA. That shows all the symptoms of becoming bloody. It enters its 14th week (a long time without a wage packet) and Federal elections are due on May 7th. So a Pt price bounce is on the cards.

The platinum saga rolls on.

Workers’ unions were born of necessity and miners were early ones to deliver. Hard, demanding industries to that. When disputes with management arise, the right to strike is the ultimate bargaining chip. Sometimes it gets used wrongly and it is often the result of a lack of an economic grip by the opposing sides. The current RSA platinum field strike is classic. The metal was in oversupply, there are large surface stocks, the price was under pressure and cost were rising. A new union, AMCU sprang up, achieved a majority of membership at the big mine. It demanded not a cost of living increase but a doubling of wages. The companies’ first response was 10% per year for three years; plus benefits. The union struck and the strike is now in its 14th week. Negotiations have broken down and violence hovers.

It is felt that a lot of the miners would return on the offered terms but the block vote holds sway. So the bosses are attempting to contact them individually. As the platinum price closed at $1425 on Friday evening, a tad down on the week, we do not sense panic. But we do smell fear. This is colouring in elections of May 7th, next Wednesday, and could shape the world perspective on South Africa as an investment destination.

Then Gold? The London PM Fix at $1281, is but $20 adrift on the week, at 1.5%, but adrift it is. Major movers are calling it down. Meanwhile the major gold miners are beginning to chalk up losses. Yamana Gold (YRI.TX C$819; Hi-Lo C$13.16-7.93) is congratulating itself on the capture of 50% of Osisko Mining and its Canadian Malartic Mine but has chalked up a Q1 loss of c. $30M for 2014. The reasons are ominous: lower prices, lower sales and higher costs.

(Thinks: Time for some housekeeping?). It places great hope on its J/V with Agnico-Eagle on Osisko. Not all is gloom.

For the year it looks to 1.4M gold equivalent ounces (GEO), with silver and copper adding to the pot. All sustaining cash costs were $975/oz. The net loss of US $28.7M is 4c per share in Q1. Indicatively it looks more at its Cerro-Moto gold and silver project in Argentina than its Brazilian prospects.

WIM says: We might let the dust settle here for a while.

[hr]

About David Hargreaves

David Hargreaves is a mining engineer with over forty years of senior experience in the industry. After qualifying in coal mining he worked in the iron ore mines of Quebec and Northwest Ontario before diversifying into other bulk minerals including bauxite. He was Head of Research for stockbrokers James Capel in London from 1974 to 1977 and voted Mining Analyst of the year on three successive occasions.

Since forming his own metals broking and research company in 1977, he has successfully promoted and been a director of several public companies. He currently writes “The Week in Mining”, an incisive review of world mining events, for stockbrokers WH Ireland. David’s research pays particular attention to steel via the iron ore and coal supply industries. He is a Chartered Mining Engineer, Fellow of the Geological Society and the Institute of Mining, Minerals and Materials, and a Member of the Royal Institution. His textbook, “The World Index of Resources and Population” accurately predicted the exponential rise in demand for steel industry products.

Nyheter

Tyskland har så höga elpriser att företag inte har råd att använda elektricitet

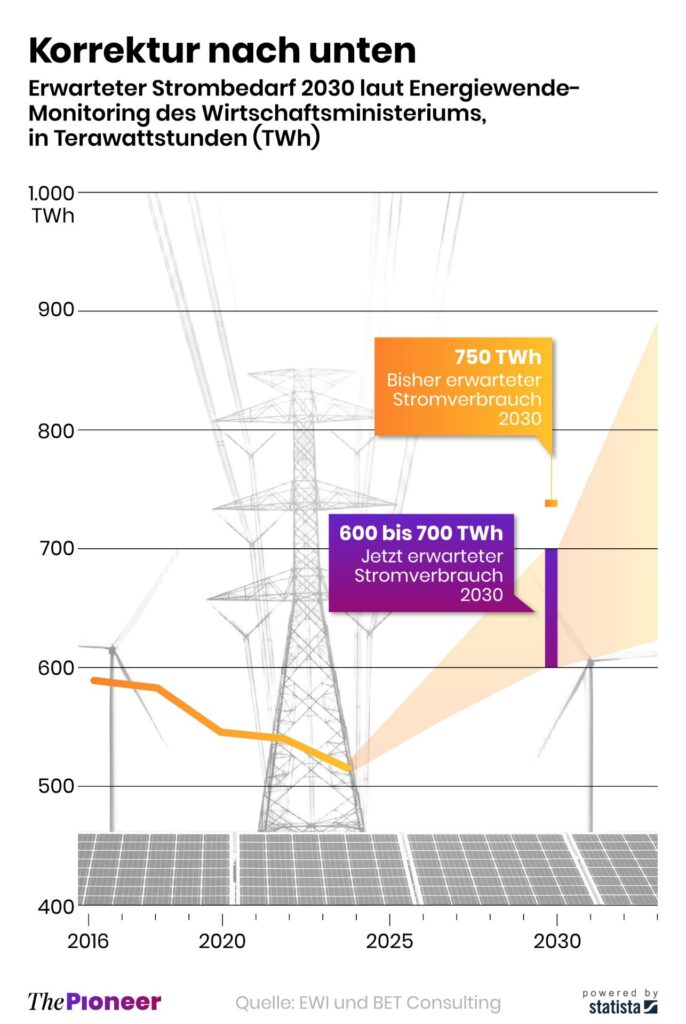

Tyskland har skrivit ner prognosen på hur mycket elektricitet landet kommer att behöva 2030. Hittills har prognosen varit 750 TWh, vilken nu har skrivits ner till 600-700 TWh,

Det kan vid en första anblick låta positivt. Men orsaken är inte att effektiviseringar. Utan priserna är så pass höga att företag inte har råd att använda elektriciteten. Elintensiv industri flyttar sin verksamhet till andra länder och få företag satsar på att etablera energikrävande verksamhet i landet.

Tyskland har inte heller någon plan för att förändra sin havererade energipolitik. Eller rättare sagt, planen är att uppfinna fusionskraft och använda det som energikälla. Något som dock inte löser problemet på några årtionden.

Nyheter

Kinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

Kinas officiella statistik för elproduktion har släppts för augusti och den visar att landet slog ett nytt rekord. Under augusti producerades 936 TWh elektricitet.

Stephen Stapczynski på Bloomberg lyfter fram att det är ungefär lika mycket som Japan producerar per år, vilket innebär är de producerar ungefär lika mycket elektricitet per invånare.

Kinas elproduktion kom i augusti från:

| Fossil energi | 67 % |

| Vattenkraft | 16 % |

| Vind och Sol | 13 % |

| Kärnkraft | 5 % |

Stapczynskis kollega Javier Blas uppmärksammar även att det totala rekordet inkluderade ett nytt rekord för kolkraft. Termisk energi (där nästan allting är kol) producerade 627,4 TWh under augusti. Vi rapporterade tidigare i år att Kina under första kvartalet slog ett nytt rekord i kolproduktion.

Nyheter

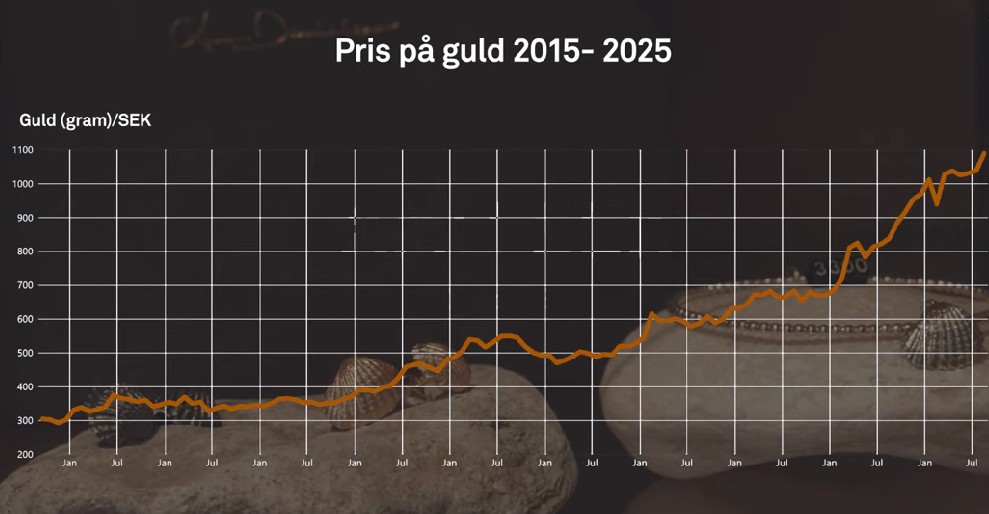

Det stigande guldpriset en utmaning för smyckesköpare

Guldpriset når hela tiden nya höjder och det märks för folk när de ska köpa smycken. Det gör att butikerna måste justera upp sina priser löpande och kunder funderar på om det går att välja något med lägre karat eller mindre diamant. Anna Danielsson, vd på Smyckevalvet, säger att det samtidigt gör att kunderna får upp ögonen för värdet av att äga guld. Det högre guldpriset har även gjort att gamla smycken som ligger hemma i folks byrålådor kan ha fått ett överraskande högt värde.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Analys4 veckor sedan

Analys4 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om koppar, kaffe och spannmål

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSommarens torka kan ge högre elpriser i höst

-

Analys4 veckor sedan

Analys4 veckor sedanBrent edges higher as India–Russia oil trade draws U.S. ire and Powell takes the stage at Jackson Hole

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMahvie Minerals är verksamt i guldrikt område i Finland

-

Analys3 veckor sedan

Analys3 veckor sedanIncreasing risk that OPEC+ will unwind the last 1.65 mb/d of cuts when they meet on 7 September