Analys

SEB – Råvarukommentarer, 25 juni 2013

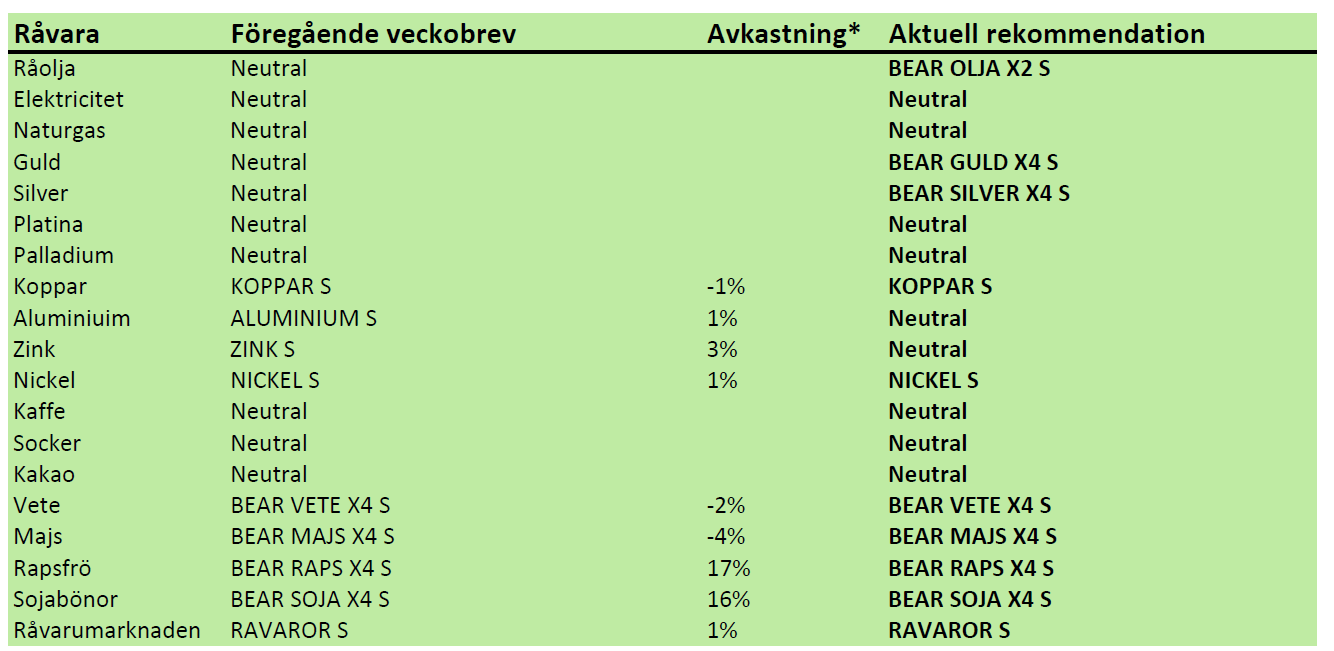

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste veckan sedan det förra veckobrevet publicerades.

Inledning

Kinas inköpschefsindex för tillverkningsindustrin (PMI) som i maj låg på 50.8, väntas för juni i rapporten som släpps den 1 juli hamna på 50.1. Ett indexvärde >50 indikerar tillväxt. HSBC ”Flash PMI” för Kina, en slags ledande indikator, till den ledande konjunkturindikatorn PMI, som publicerades förra veckan, hamnade dock på 48.3 i förra veckan. Detta betyder att tillväxten i Kinas ekonomi håller på att avta. Kinas PMI ligger nu på den lägsta nivån på nio månader och det går rykten om en ”run on the banks”.

Beskedet från Bernanke och Fed förra onsdagen, att man kan komma att trappa ned obligationsköpen redan senare i år om den amerikanska ekonomin fortsätter att återhämta sig i linje med Feds prognos, satte de finansiella marknaderna i gungning och har gett stora prisrörelser på räntor, valutor, aktier och råvaror. På obligationsmarknaden har amerikanska räntor stigit kraftigt sedan Feds besked och räntan på en 10-årig amerikansk statsobligation ligger i just nu på ca 2.57% jämfört med ungefär 2.20% innan Feds besked i onsdags. Det är den högsta räntenivån sedan mitten på 2011 och uppgången har dragit med sig globala obligationsräntor.

På valutamarknaden följdes Feds besked av en kraftig dollarförstärkning mot flertalet valutor, men främst mot EM- och råvarurelaterade valutor. Även de skandinaviska valutorna har dragits med i rörelserna och försvagades i slutet på veckan mot främst dollarn i marknader med tunn likviditet.

Även guldpriset föll efter Fed och guldet handlas sedan i slutet på veckan under 1 300 dollar, vilket är lägre än botten från den kraftiga nedgången i april. Med minskad riskaptit reagerade också aktiemarknaderna negativ på Feds besked och sålde av under främst onsdagen och torsdagen. Det breda amerikanska aktieindexet S&P500 föll med 2.1% under förra veckan trots en uppgång de första dagarna och en försiktig återhämtning med 0.3% under fredagen. Den här veckan har inletts med nedgångar i Asien (Nikkei -0.4%) samtidigt som trycket på obligationsräntorna består.

I Brasilien har befolkningen startat vad som först såg ut att vara en revolution – riktad mot den socialistiska regeringen. Det började med en spontan urladdning i São Paulo mot höjningen av priset på redan höga bussbiljetter. I skrivande stund pågår protesterna fortfarande, men i mindre omfattning än för en vecka sedan. En lägre efterfrågan på råvaror från andra tillväxtländer, främst Kina, har drabbat råvarulandet Brasilien hårt, i kombination med den styrande presidenten Dilma Rousseffs oförutsägbara ekonomiska detaljpolitik. Priset på järnmalm, socker och kaffe har halverats på två år och priset på soja och majs sjunkit avsevärt sedan i vintras. Till den ekonomiska politikens haverier hör bland annat en skatt på betalningar till landet, ett pristak på bränsle (som drabbar energiföretag, bland annat det nästan kapsejsade flaggskeppet Petrobras), med mera. Inflationen på vanliga konsumentvaror stiger. Minnet av 90-talets inflationstakt på tusentals procent finns kvar. Börsens nedgång övergick i börskrasch för en månad sedan och valutan har rasat. På landets flagga står valspråket ”ordem e progrosso”, [ordning och framsteg] en ironi med det styre som landet har, enligt dem som protesterar. En fallande valuta innebär allt annat lika att inhemsk produktion blir mer lönsam och då ökar den produktionen. Inom jordbruksområdet handlar det om majs, soja, socker och kaffe.

Det här är det sista veckobrevet innan sommaruppehållet. Vi önskar alla en skön och lyckosam sommar i marknaden.

Råolja – Brent

Som nämnt ovan fick Bernankes tal om ett slut på QE och Kinas fallande inköpschefsindex (PMI), marknaden på fall förra veckan. Oljepriset gick ner till 100 dollar, där det finns ett tekniskt stöd.

Det verkar som om ”ingen” har någon insyn i vad som sker i Kina. På en aluminiumkonferens vi deltog i, i Amsterdam i början av förra veckan, lämnades Kina i stort sett utanför diskussionen, därför att ingen hade några konkreta fakta mer än ”7.5% tillväxt” att diskutera.

Norges Storting fattade beslut under måndagen att tillåta E&P i Barents hav, på gränsen till Ryssland. Det antas finnas stora mängder olja och framförallt gas på kontinentalsockeln där, vid mindre än 500 meters havsdjup.

Jämfört med många andra råvaror har oljepriset ännu inte korrigerats nedåt. Nedan ser vi ett diagram över kvoten oljepris / SEB:s råvaruindex. Oljepriset ligger på en ovanligt hög nivå i förhållande till andra råvaror. En kvot på 0.45 (som i diagrammet nedan), en mer ”normal” relation till andra råvarupriser, skulle innebära ett pris på 90 dollar per fat.

Vi väljer att återgå till säljrekommendation på olja och rekommenderar köp av BEAR OLJA X2 S.

Elektricitet

Baissen på elbörsen har fortsatt sedan förra veckobrevet och priset har kommit ner ordentligt. Som vanligt gäller att försöka vara beredd på att köpa, men att vänta på en bekräftelse på att botten är nådd. Vi fortsätter med neutral rekommendation.

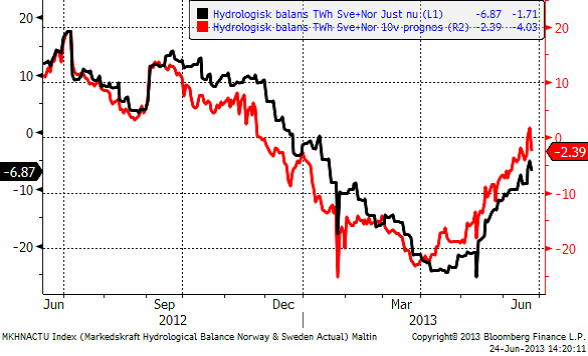

Hydrologisk balans backade något när 10-veckors prognos enligt Markedskraft hamnade nådde upp till normal balans (röd kurva nedan).

Priset har kommit ner så pass att det börjar bli intressant att köpa el, men rekommendationen blir än så länge ”neutral”.

Naturgas

Naturgaspriset har backat ner till 3.80 dollar per MMBtu, där ett tekniskt stöd finns. Vi tror att det kan vara intressant att köpa på den här nivån, men vill gärna se en bekräftelse på att prisfallet har stannat av. Rekommendationen blir därför alltjämt ”neutral”.

Guld och Silver

Guldpriset bröt ur triangelformationen på nedsidan och föll rakt genom stödet på 1322 dollar. Tekniskt indikeras nedgång till 1200 eller därunder. Det betyder att den onödiga neutral-rekommendationen vi gav i förra veckobrevet i väntan på utbrott ur triangelformationen, går tillbaka till en säljrekommendation.

Investerare fortsätter att likvidera sina innehav av Gold Spiders, som vi ser nedan. Det var en mycket kort paus, men när prisfallet fortsatte, fortsatte även likvideringen av guld som investering.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Prisfallet har nu nått under 20 dollar.

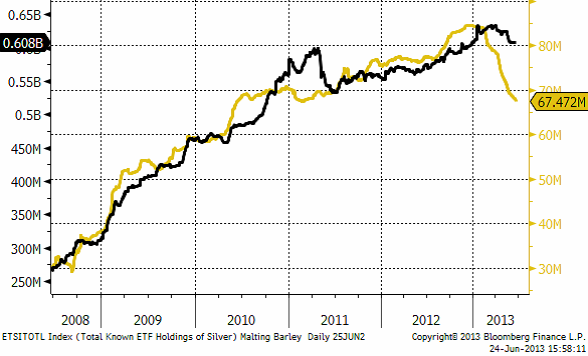

Medan ETF:ers innahav av guld har rasat i år från 85 miljoner uns till 76 miljoner uns, har innehavet av silver knappast påverkats alls av baissen. Som mest var det 640 miljoner uns i ETF:er och det har bara minskat till 608 miljoner. Skulle silverinvesterarna få för sig att likvidera kan det få silvermarknaden på ännu mer fall. För att komma ikapp guld-ETF:erna skulle silver-EFT:erna nu behöva minska med 50 miljoner uns.

Förra veckan gick vi något onödigt över till neutral rekommendation i väntan på utbrott ur triangeln, och missade prisfallet som kom. Vi går nu tillbaka till att rekommendera såld position, dvs köp av BEAR GULD X4 S och BEAR SILVER X4 S.

Platina & Palladium

Platina föll kraftigt i veckan som gick. Prisfallet bröt flera tekniska stöd. Tekniskt är platina ”översålt”. Frågan är om det finns några fyndköpare som är modiga nog att ge sig ut och köpa.

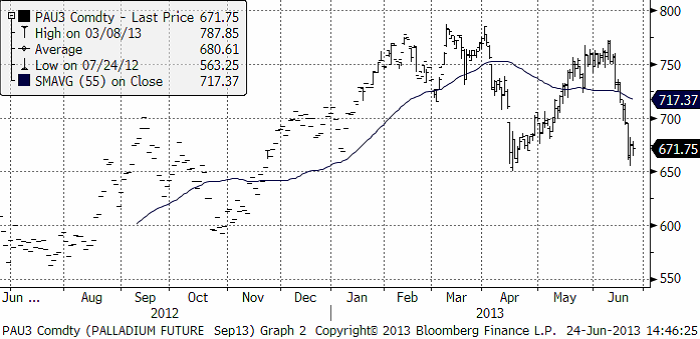

Septemberkontraktet på palladium har fallit till stödet på 650 dollar per troy uns. Prisfallet har hejdats där, åtminstone temporärt, men det ser inte positivt ut och blir det en rekyl uppåt från den här nivån är det sannolikt enbart ett mycket bra tillfälle att köpa BEAR PALLAD X4 S.

Basmetaller

Veckans utveckling på den makroekonomiska scenen har definitivt inte gynnat metaller och andra industriella råvaror. Priserna har fallit på bred front. Basmetaller och olja är ner 3-5 % under veckan. Värst är rasen för de ädla metallerna med guldet i spetsen, som noteras ner 7 %. Silver är värst med ett ras på 9 %. Dollarn har samtidigt stigit, mot kronan ca 4 % vilket gör basmetallerna i princip är oförändrade under veckan räknat i SEK.

Bernankes tal på onsdagskvällen blev utlösande faktor för rasen under torsdagen. Utvecklingen på räntemarknaden i Kina, där korta räntor steg kraftigt i slutet av veckan, gjorde också sitt för att sprida oro. Marknaden förvånas att centralbanken (i Kina) inte släpper till likviditet i större omfattning. Minskade stimulanser från USA och en likviditetssqueeze i Kina är naturligtvis inte bra för metaller (på kort sikt). Som lök på laxen kom de preliminära inköpsindexsiffrorna (Markits) in svagare än väntat både i Kina och US.

Med lite eftertanke så är nog inte allt så nattsvart. Det faktum att FED börjar fundera på ett avslut av stimulanserna och en normalisering av räntemarknaden, är ett tecken på att tillväxten kommer och att arbetsmarknaden förbättras. Således ett tecken på bättre metallefterfrågan på lite sikt. Den amerikanska konjunkturen växer, Europa går åt rätt håll och Kina växer starkt, om än i en lägre takt än tidigare.

Trots det har det negativa stämningsläget gripit tag i marknaden, vilket riskerar att driva ner priserna ännu lägre. Avvaktan är därför på sin plats tills läget klarnat, framför allt gäller det läget i den kinesiska ekonomin.

Koppar

Om vi ser på koppar isolerat, är egentligen nyhetsflödet ganska ”positivt” i den bemärkelsen att utbudet riskerar att påverkas negativt de kommande månaderna. Det finns risk att det blir ”tight”, åtminstone tillfälligt. Grassberggruvan deklarerade force majeure för alla kopparleveranser för två veckor sedan. Gruvan stängdes på order av den Indonesiska regeringen för en översyn efter en rad dödsolyckor på senare tid (de senaste indikationerna tyder på en snarare återgång än tidigare väntat). Ett jordskred tidigare under året vid den stora Binghamgruvan i Utah US, är stängd sedan flera månader. Bristen är inte lika stor på koppar som för några år sedan, men utbudsstörningarna riskerar att få effekt, om de blir långvariga. Kinas importsiffror från förra månaden visar ett ökat intag av koppar. Delvis är det en eftersläpande säsongseffekt efter det kinesiska nyåret, men icke desto mindre en positiv information till marknaden. Det ryktas samtidigt att regeringen är ute och sonderar för att öka de strategiska inköpen (historiskt har Kina varit stor köpare när priset dippar under $7000).

Som vi skrivit tidigare har vi haft kopparn under bevakning för att gå från neutral till köp. Tekniskt sett har vi bedömt förutsättningarna som goda för kortsiktig uppgång. Trots de senaste veckornas tveksamhet, tar vi fasta på indikationer att det negativa stämningsläget kring koppar håller på att svänga om. Som vi skrivit tidigare tyder mycket på att lagren i Kina har betats av, och att avmattningen av importen är relativt snart övergående (vilket veckans siffra tyder på – se graf).

Kinas kopparimport (1000-tals ton)

Vi skrev förra veckan att de senaste veckornas svaga utveckling sätter kopparn i ett mer neutralt läge i en sidledes trend. Vi skriv vidare att avvaktan kunde vara på sin plats – ”om priset faller under $7000, är det köpläge igen, framför allt om vi når nivåer kring $6800 igen”. Nu är marknaden där och testar av stödnivåerna. Med tanke på den oroliga situationen på finansmarknaden kan det vara värt att vara fortsatt på sidlinjen och bevaka utvecklingen extra noga under veckan.

Vi förväntar oss fortsatt hög volatilitet. Vår kortsiktiga bedömning talar för uppsidan och vi rekommenderar därför köp av BULL KOPPAR X2 S eller X4 S.

Aluminium

Priset har nu ”testat” stödnivåerna vid $1810-20 vid ett flertal tillfällen, och lyckats studsa upp, vilket vi tolkat som ett styrketecken. Förra veckans utveckling med FEDs kommentarer i kombination med oro för Kinas efterfrågan blev dock för mycket. De finansiella aktörerna fick överhanden och priset pressades under ned psykologiskt viktiga $1800- nivån. De senaste veckornas utveckling är ett tecken på att det är för tidigt att se den stora vändningen för aluminium. Lagren är för stora än så länge och det tar tid att ”beta av”. Vi ser ändå långsiktiga tecken på att marknaden dock succesivt håller på att bottna ur.

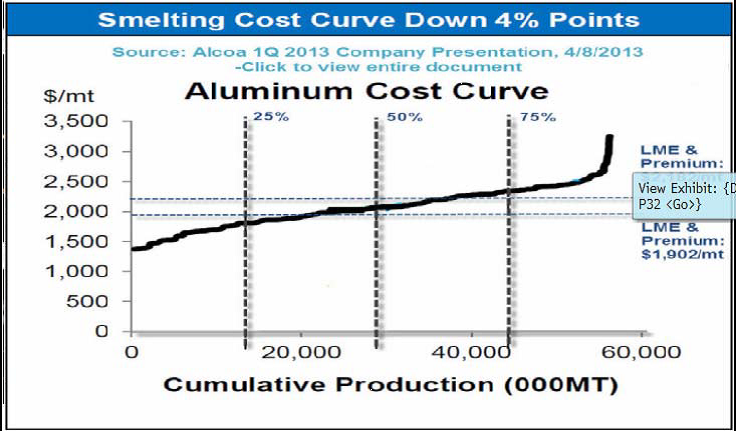

Högkostnadsproducenterna, framför allt i Kina, förväntas minska utbudet (ännu mer) om priset långvarigt stannar på nuvarande nivåer. Den största aluminiumproducenten Chalco, har redan annonserat att de stänger ytterligare produktionskapacitet motsvarande 380 tton. Den senaste prisutvecklingen aktualiserar vikten av produktions-begränsningar. 30-40 % av den globala produktionskapaciteten är enligt Alcoa olönsamt på dagens prisnivå (inklusive fysiska premier). Se grafen nedan.

Långsiktigt är nivån väldigt intressant för kontraktet ALUMINIUM S (utan hävstång). Det rådande läget på den finansiella marknaden manar dock till avvaktan. Det finns risk för ännu lägre pris på kort sikt.

Zink

Situationen för zink påminner om den för aluminium, både fundamentalt och tekniskt. Vi bedömer zinken som ”billig” ur ett kostnadsperspektiv och nuvarande nivåer är mycket intressanta på lite längre sikt (6-12 månader). I det perspektivet är ZINK S (utan hävstång) att föredra. Men precis som för övriga metaller kan vi inte räkna bort ytterligare press på kort sikt i linje med det allmänna stämningsläget.

Nickel

Nickel uppvisar förnyad svaghet. Priset bröt igenom stödet vid $14000 under veckan. Det verkar inte finnas någon hejd på prisfallet. Marknaden debatterar var produktionskostnaden ligger för nickelproduktionen i Kina.

Produktionstekniken av s.k. Nickel Pig Iron i Kina har utvecklats med s.k. Rotary Kiln Electric Furnaces (RKEF) teknik, vilken i genomsnitt sänker hela kostnadskurvan. På Ryans Notes Ferrolegeringskonferens i Amsterdam i förra veckan deklarerades det att nivån sannolikt ligger kring $13000. Samtidigt är de traditionella produktionsteknikerna sannolikt väldigt olönsamma på nuvarande nivåer. Att producenterna i gruvledet har problem, råder det ingen tvekan om. Vi har tidigare rapporterat om produktionsneddragningar i Australien, och det förväntas komma mer.

Klart är att effekten av RKEF-tekniken riskerar att flytta ner nivån där utbudsminskningarna verkligen får effekt. Priset har brutit viktiga stödnivåer, och vi får gå tillbaka till juli 2009 för att hitta lägre priser.3-månaders nickel noterades i $13628 som lägst på midsommarafton, men steg kraftigt mot slutet av dagen för att stänga över $14000. Vi kvarstår med bedömningen att nivåerna är mycket attraktiva på 6-12 månaders sikt. I det perspektivet är NICKEL S (utan hävstång) att föredra. Viss försiktighet rekommenderas på kort sikt med tanke på den senaste utvecklingen på de finansiella marknaderna.

Nickel från juni 2012

Nickel från juni 2008

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Crude inventories builds, diesel remain low

U.S. commercial crude inventories posted a 3-million-barrel build last week, according to the DOE, bringing total stocks to 426.7 million barrels – now 6% below the five-year seasonal average. The official figure came in above Tuesday’s API estimate of a 1.5-million-barrel increase.

Gasoline inventories fell by 0.8 million barrels, bringing levels roughly in line with the five-year norm. The composition was mixed, with finished gasoline stocks rising, while blending components declined.

Diesel inventories rose by 0.7 million barrels, broadly in line with the API’s earlier reading of a 0.3-million-barrel increase. Despite the weekly build, distillate stocks remain 15% below the five-year average, highlighting continued tightness in diesel supply.

Total commercial petroleum inventories (crude and products combined, excluding SPR) rose by 7.5 million barrels on the week, bringing total stocks to 1,267 million barrels. While inventories are improving, they remain below historical norms – especially in distillates, where the market remains structurally tight.

Analys

OPEC+ will have to make cuts before year end to stay credible

Falling 8 out of the last 10 days with some rebound this morning. Brent crude fell 0.7% yesterday to USD 65.63/b and traded in an intraday range of USD 65.01 – 66.33/b. Brent has now declined eight out of the last ten days. It is now trading on par with USD 65/b where it on average traded from early April (after ’Liberation day’) to early June (before Israel-Iran hostilities). This morning it is rebounding a little to USD 66/b.

Russia lifting production a bit slower, but still faster than it should. News that Russia will not hike production by more than 85 kb/d per month from July to November in order to pay back its ’production debt’ due to previous production breaches is helping to stem the decline in Brent crude a little. While this kind of restraint from Russia (and also Iraq) has been widely expected, it carries more weight when Russia states it explicitly. It still amounts to a total Russian increase of 425 kb/d which would bring Russian production from 9.1 mb/d in June to 9.5 mb/d in November. To pay back its production debt it shouldn’t increase its production at all before January next year. So some kind of in-between path which probably won’t please Saudi Arabia fully. It could stir some discontent in Saudi Arabia leading it to stay the course on elevated production through the autumn with acceptance for lower prices with ’Russia getting what it is asking for’ for not properly paying down its production debt.

OPEC(+) will have to make cuts before year end to stay credible if IEA’s massive surplus unfolds. In its latest oil market report the IEA estimated a need for oil from OPEC of 27 mb/d in Q3-25, falling to 25.7 mb/d in Q4-25 and averaging 25.7 mb/d in 2026. OPEC produced 28.3 mb/d in July. With its ongoing quota unwind it will likely hit 29 mb/d later this autumn. Staying on that level would imply a running surplus of 3 mb/d or more. A massive surplus which would crush the oil price totally. Saudi Arabia has repeatedly stated that OPEC+ it may cut production again. That this is not a one way street of higher production. If IEA’s projected surplus starts to unfold, then OPEC+ in general and Saudi Arabia specifically must make cuts in order to stay credible versus what it has now repeatedly stated. Credibility is the core currency of Saudi Arabia and OPEC(+). Without credibility it can no longer properly control the oil market as it whishes.

Reactive or proactive cuts? An important question is whether OPEC(+) will be reactive or proactive with respect to likely coming production cuts. If reactive, then the oil price will crash first and then the cuts will be announced.

H2 has a historical tendency for oil price weakness. Worth remembering is that the oil price has a historical tendency of weakening in the second half of the year with OPEC(+) announcing fresh cuts towards the end of the year in order to prevent too much surplus in the first quarter.

Analys

What OPEC+ is doing, what it is saying and what we are hearing

Down 4.4% last week with more from OPEC+, a possible truce in Ukraine and weak US data. Brent crude fell 4.4% last week with a close of the week of USD 66.59/b and a range of USD 65.53-69.98/b. Three bearish drivers were at work. One was the decision by OPEC+ V8 to lift its quotas by 547 kb/d in September and thus a full unwind of the 2.2 mb/d of voluntary cuts. The second was the announcement that Trump and Putin will meet on Friday 15 August to discuss the potential for cease fire in Ukraine (without Ukraine). I.e. no immediate new sanctions towards Russia and no secondary sanctions on buyers of Russian oil to any degree that matters for the oil price. The third was the latest disappointing US macro data which indicates that Trump’s tariffs are starting to bite. Brent is down another 1% this morning trading close to USD 66/b. Hopes for a truce on the horizon in Ukraine as Putin meets with Trump in Alaska in Friday 15, is inching oil lower this morning.

Trump – Putin meets in Alaska. The potential start of a process. No disruption of Russian oil in sight. Trump has invited Putin to Alaska on 15 August to discuss Ukraine. The first such invitation since 2007. Ukraine not being present is bad news for Ukraine. Trump has already suggested ”swapping of territory”. This is not a deal which will be closed on Friday. But rather a start of a process. But Trump is very, very unlikely to slap sanctions on Russian oil while this process is ongoing. I.e. no disruption of Russian oil in sight.

What OPEC+ is doing, what it is saying and what we are hearing. OPEC+ V8 is done unwinding its 2.2 mb/d in September. It doesn’t mean production will increase equally much. Since it started the unwind and up to July (to when we have production data), the increase in quotas has gone up by 1.4 mb/d, while actual production has gone up by less than 0.7 mb/d. Some in the V8 group are unable to increase while others, like Russia and Iraq are paying down previous excess production debt. Russia and Iraq shouldn’t increase production before Jan and Mar next year respectively.

We know that OPEC+ has spare capacity which it will deploy back into the market at some point in time. And with the accelerated time-line for the redeployment of the 2.2 mb/d voluntary cuts it looks like it is happening fast. Faster than we had expected and faster than OPEC+ V8 previously announced.

As bystanders and watchers of the oil market we naturally combine our knowledge of their surplus spare capacity with their accelerated quota unwind and the combination of that is naturally bearish. Amid this we are not really able to hear or believe OPEC+ when they say that they are ready to cut again if needed. Instead we are kind of drowning our selves out in a combo of ”surplus spare capacity” and ”rapid unwind” to conclude that we are now on a highway to a bear market where OPEC+ closes its eyes to price and blindly takes back market share whatever it costs. But that is not what the group is saying. Maybe we should listen a little.

That doesn’t mean we are bullish for oil in 2026. But we may not be on a ”highway to bear market” either where OPEC+ is blind to the price.

Saudi OSPs to Asia in September at third highest since Feb 2024. Saudi Arabia lifted its official selling prices to Asia for September to the third highest since February 2024. That is not a sign that Saudi Arabia is pushing oil out the door at any cost.

Saudi Arabia OSPs to Asia in September at third highest since Feb 2024

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFusionsföretag visar hur guld kan produceras av kvicksilver i stor skala – alkemidrömmen ska bli verklighet

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKopparpriset i fritt fall i USA efter att tullregler presenterats

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanLundin Gold rapporterar enastående borrresultat vid Fruta del Norte

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanRyska militären har skjutit ihjäl minst 11 guldletare vid sin gruva i Centralafrikanska republiken

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanStargate Norway, AI-datacenter på upp till 520 MW etableras i Narvik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKina har ökat sin produktion av naturgas enormt, men konsumtionen har ökat ännu mer

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMängden M1-pengar ökar kraftigt

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLundin Gold hittar ny koppar-guld-fyndighet vid Fruta del Norte-gruvan