Analys

SEB – Råvarukommentarer, 18 mars 2013

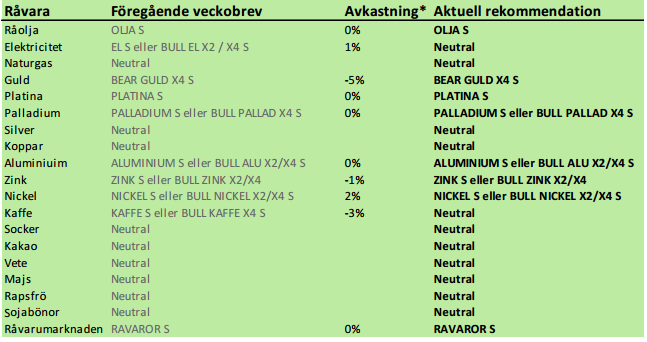

Rekommendationer

*) Avkastningen avser 1:1 råvarucertifikat där de ingår i rekommendationen. I den aktuella tabellen ovan har jag tagit prisförändringen den senaste veckan sedan det förra veckobrevet publicerades.

Inledning

Råvarumarknaden var ganska lugn och avvaktande förra veckan. Flera råvarumarknader har avslutat (?) en större prisrörelse och befinner sig i rekyl mot den tidigare trenden, som t ex majs, vete, ädelmetaller. Andra börjar närma sig psykologiskt viktiga nivåer, som t ex elektriciteten.

Den här veckan gör vi ett par ändringar av vår vy. Trots att det mesta fundamentalt pekar på att kaffepriset är lågt och borde kunna ligga högre går vi över till neutral rekommendation. Elmarknaden som vi haft köpt rekommendation på i flera månader väljer vi nu att också gå över till neutral rekommendation på. Priset börjar närma sig tidigare toppnotering och det tyska priset har fortsatt att falla.

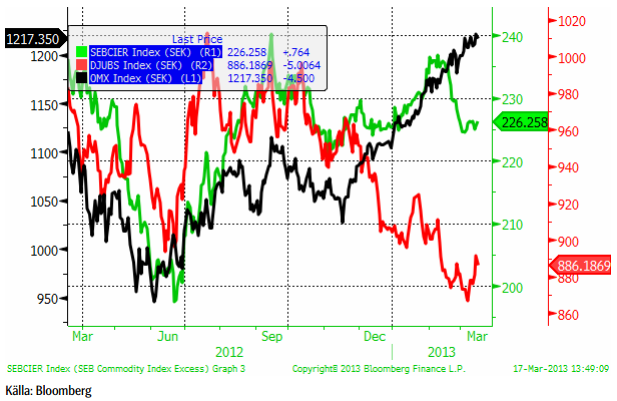

Råvaruindex

I diagrammet nedan ser vi SEB:s råvaruindex (grön), OMX (svart) och DJUBS (röd), alla omräknade till svenska kronor. Vi ser att DJ UBS drabbats mycket av dess stora övervikt på jordbruksprodukter. SEB:s index har drabbats av detta också, men inte i lika stor utsträckning. Prisfallet på energi den senaste månaden har däremot tyngt indexet. Aktier har gått starkt sedan november. Den senaste månaden har råvaruindex sjunkit och aktier stigit.

Den som vill investera i indexet och den investeringsstrategi som ligger bakom kan läsa mer certifikatet RAVAROR S.

Råolja – Brent

Oljepriset har fortsatt att falla. I bankens senaste Oil Market report varnas för att den här svagheten kan komma att fortsätta

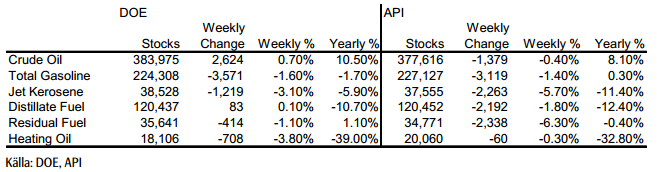

Lagren och lagerförändringarna i USA per den 8 mars ser vi nedan, enligt Department of Energy och American Petroleum Institute.

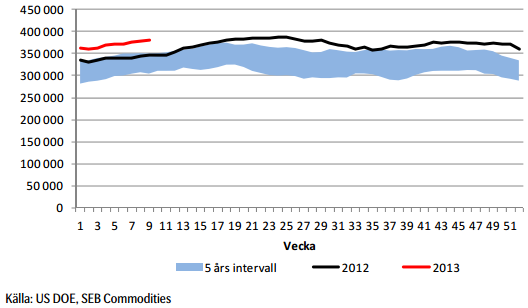

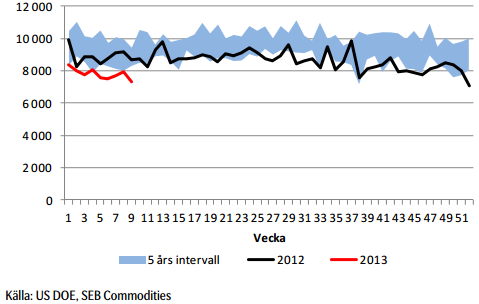

Nedan ser vi amerikanska råoljelager enligt DOE i tusen fat. Den svarta kurvan är 2012 års lagernivåer vecka för vecka och den lilla röda linjen är 2013 års nivå. Vi ser att lagernivåerna fortsätter att vara högre än de varit sedan 2007 för den här tiden på året.

Lagren ökar samtidigt som vi ser att importen av råolja till USA fortsätter att minska. I veckans statistik minskade importtakten ytterligare.

Vi rekommenderar köp av OLJA S, men inte av BULL OLJA S. Anledningen till denna skillnad och att vi rekommenderar köp av OLJA S är för att rabatten på terminerna innebär en stadig intäkt om ca 6% till 7% per år + ränta på kapitalet.

Elektricitet

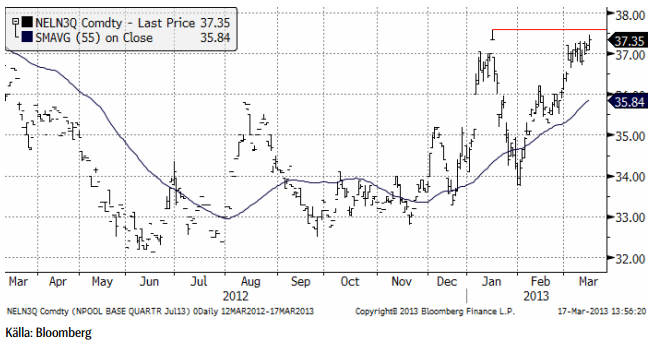

Underliggande för SEB:s certifikat på el är det tredje kvartalets terminskontrakt. Det avser alltså vad det genomsnittliga spotpriset kommer att bli under juli, augusti och september. Vi ser kursdiagrammet för det senaste året nedan.

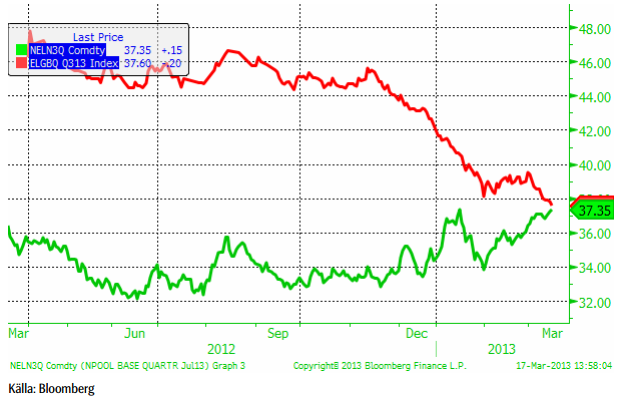

Nedanför ser vi prisutvecklingen för det tredje kvartalets tyska elpriskontrakt (röd) och Nord Pools tredje kvartalskontrakt (grön). Det tyska priset har fortsatt att falla och det nordiska att stiga. Det är nu bara 25 eurocent som skiljer priserna åt.

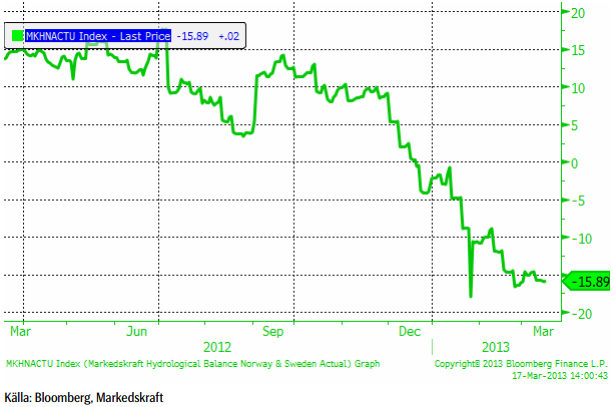

Det är en kall och torr vår gör sommaren kort, skrev Lars Wivallius år 1642. Den hydrologiska balansen för Nord Pools börsområde har sjunkit ytterligare från -14.66 TWh till -15.89 TWh.

Sammanfattningsvis. En lite otydlig situation. Priset för tredje kvartalet börjar närma sig den föregående toppen vid 37.60. Det brukar kunna locka fram säljordrar. Att det tyska priset samtidigt fortsätt att falla är också ett negativt tecken. Att priset på el skulle vara högre i vattenkraftsrika Norden än i Tyskland hör till ovanligheterna även om det förekommit. Det är svårt att rekommendera köp just nu, så vi går över till neutral i avvaktan på att se om priset tar ut toppen på 37.60.

Naturgas

Naturgasterminen på NYMEX (maj 2013) har handlats upp ordentligt och närmar sig 4 dollar, där priset vänt ner två gånger tidigare. Vi fortsätter att hålla oss neutralt till naturgasen.

Guld & Silver

Guldpriset rekylerade upp i veckan som gick. Frågan är nu om den senaste månadens konsolidering kommer att följas av ytterligare prisfall – förbi 1550 eller om marknaden kommer att söka över 1600 och upp mot 1650?

Situationen liknar den från 2008/09, när placerare sålde guld och köpte aktier. Vi har stora utflöden ur fonder med fysiskt guld. Samtidigt verkar guld bli mer populärt bland centralbanker. I veckan kom uppgifter om att den japanska centralbanken ska köpa mer guld. Det har i och för sig inte entydigt ett positivt signalvärde. Centralbanker storsålde under hela 70-talets guldprisuppgång. När de blev nettoköpare på 80-talet var boomen förbi. Konservativa och följande organisationer ligger alltså sent i cykeln – kanske så sent att de blir något av kontraindikatorer.

Nedan ser vi kursdiagrammet för silver i dollar per troy ounce. Även här har priset rört sig ”sidledes” den senaste månaden och bygger upp fallhöjd om priset ska följa den inslagna trenden nedåt.

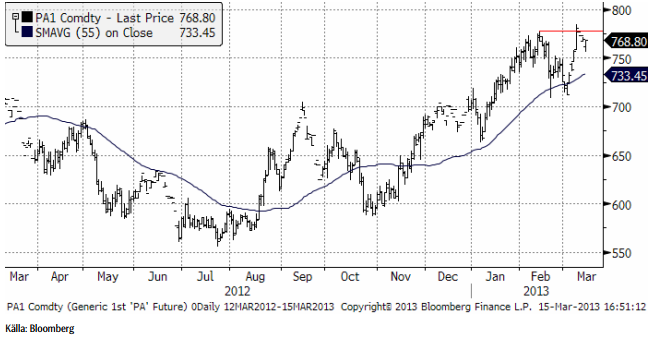

Platina & Palladium

Den sydafrikanska randen föll till nya bottennivåer mot dollarn i veckan som gick. Det ökar lönsamheten för de pressade gruvbolagen och tynger därmed priset på platina.

Palladium som rusade förrförra veckan, har konsoliderat sin uppgång. Det är förmodligen ingen dum idé att köpa palladium nu.

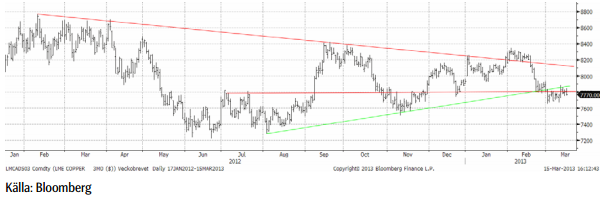

Koppar

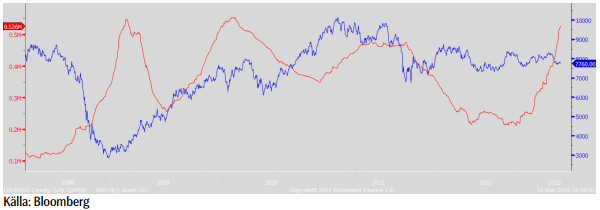

Kopparpriset stabiliserades i veckan och noteras i skrivandes stund ca 1 % högre från veckostarten. Vi har i de senaste veckobreven uttryckt en viss försiktighet gentemot koppar med hänvisning till ett förväntat skifte, från en ”kronisk” marknad i underskott, till mer balanserad. En del tecken tyder på att utbudet nu verkligen ökar. Vi har poängterad en ökad contango (terminspremie) på de närmsta terminerna, ökade smältlöner (till förmån för smältverken, vilket indikerar ökat gruvutbud). LME-lagret är en annan indikation (se grafen nedan) som nu uppgår till 525 tton, den högsta nivån på nästa 3 år. Lagerförändringarna samvarierar ganska väl med importen till Kina (som vi skrev om förra veckan), vilket således också är en negativ indikation.

Koppar pris/lager (pris blå linje/LME-lager röd linje)

Den tekniska bilden ger stöd till vår neutrala position. Vi är positiva till basmetaller på sikt men avvaktar bättre köptillfällen på koppar, alternativt väljer någon annan basmetall. Den stora triangelformationen börjar spela ut sin roll. Stödnivåer noteras vid 7600 och 7400. Nivån 7800 fungerar nu som motstånd.

Vi ser inte den stora potentialen på koppar på uppsidan just nu. Vi rekommenderar därför en fortsatt neutral position. För den som vill satsa på ett starkare tillväxtscenario (än konsensus) i Kina är koppar däremot alltid ett intressant alternativ.

Aluminium

Aluminiumpriset har till stor del följt kopparn under veckan, som avslutas med en positiv veckoförändring på ca 1 %. Som vi skrivit tidigare ligger aluminium väldigt ”fast” i ett relativt stort handelsintervall. Nivåer kring $1800-1900 utgör ur ett kostnadsperspektiv starkt stöd. Samtidigt lägger det stora utbudet ett ”tak” på nivåer kring $2300. Den senaste uppgången i februari mötte stora säljordrar från producenter som passade på att ”låsa” framtida priser, vilket satte press på marknaden. Nu när priserna fallit tillbaka ser vi stora intressen från köpsidan (fysiska förbrukare). För den ”trading-benägne” utgör det stora spannet goda vinstmöjligheter.

P.g.a. den låga prisnivån i relation till marginalkostnaden är aluminium köpvärd och vi ansluter den till köprekommendationerna.

Zink

Även zinken återhämtade sig med övriga basmetaller under veckans inledning men slutar veckan i princip oförändrad. Tekniska fonder har varit säljare och tryckt tillbaka marknaden vid varje återhämtningsförsök. Priset är nu nere på nivåer då marknaden bör få stöd av förväntningar om minskat utbud. Priset skär ned i kostnadskurvan och producenterna med de högsta kostnaderna förväntas minska produktionen om priserna ligger kvar under en lägre tid. Frågan är hur lång tid det tar. Vid tidigare nedgångar har marknaden börjat diskontera utbudseffekten vilket ger stöd till priset.

Tekniskt sett ser det svagt ut just nu och det finns risk för fortsatt press från tekniskt orienterade fonder. Det långsiktiga stödet kommer in kring $1900.

Placeringsförslaget från december med horisonten 3 månader kan summeras med en god utveckling inledningsvis. Under perioden steg priset till som högst $2250 (3 månaders LME). Vi är generellt positiva till basmetaller och återkommer eventuellt med ett nytt placeringsförslag på zink längre fram. Nu håller vi oss neutrala, och avvaktar i första hand utvecklingen nästa vecka.

Nickel

Efter den stora tillbakagången ser vi en tydlig stabilisering av priset. Ur ett kostnadsperspektiv börjar nickel bli en väldigt intressant köpkandidat. Marknaden är fortsatt tveksam till den fundamentala situationen. Vi har tidigare bl.a. hänvisat till kommentarer från fysiska aktörer som indikerar att ”det finns gott om nickel”, samtidigt som rapporter gör gällande att exporten av nickelmalm från Indonesien till Kina ökar igen, vilket riskerar att öka utbudet av s.k. Nickel Pig Iron i Kina (vilket i sin tur minskar efterfrågan på nickelbärande skrot och primärnickel). Det senare håller nu på att ”svänga om” då kinesiska producenter är snabba att ställa om produktionen. Det ger ett naturligt stöd till nickelmarknaden. Den tekniska bilden är väldigt tydlig, och marknaden vände ”där den skulle”. Priset är upp ca 3 % i veckan. Kortsiktigt finns risk/möjlighet för en tillbakagång. Om priset kommer ned mot $16500 igen är det köpläge.

Vi rekommenderar köp av NICKEL S eller BULL NICKEL X2 / X4 S för den som vill ta mer risk. Vi varnade för en rekyl, och den kom. Priset har fallit mer än ”befarat”, men är nu på väldigt attraktiva nivåer.

Kaffe

Kaffepriset (maj 2013) bröt i fredags innan stängning under det tekniska stödet och stängde på 137.50 cent per pund. Den fallande trenden har alltså liksom vintern i Sverige, ännu övertaget. Många har liksom jag trott att priset skulle vända upp snabbare. Kortsiktigt kan de som tar sig ur positionerna för att inte små förluster ska utveckla sig till större, få priset att falla ytterligare. På längre sikt ”borde” priset finna en botten snart och handla högre. Osäkerheten gäller mer tajmingen på den botten.

Vi går därmed över till neutral rekommendation på kaffe, eftersom vi befarar att det kan bli ytterligare prisnedgångar på kort sikt.

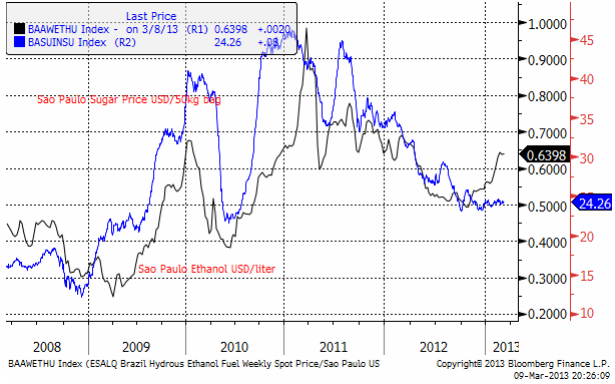

Socker

Sockerpriset (maj 2013) som brutit den nedåtgående trenden rent tekniskt fortsätter att testa 19 cent. I fredags försökte marknaden handla upp priset, men när dagen var slut stängde priset på 18.89 cent per pund. Vi har tidigare skrivit att priset på etanol i Brasilien har gått upp – vilket drar med sig priset på socker. Under majs (nedan) ser vi också att priset på etanol i USA har stigit stadigt, vilket är en faktor bakom stödet för majspriset. Det är också en stödjande faktor för sockerpriset.

Brasiliens regering vill öka användningen av etanol som drivmedel i landet. Många bilar i landet går att köra på både bensin och etanol, men priserna har varit sådana att folk har valt att tanka med bensin. Den ökade fokuseringen på etanol har fått priset att stiga, som vi ser i nedanstående diagram, som visar etanolpriset i Sao Paulo i USD per liter. Den blå linjen är priset på socker i samma delstat.

Vi ser att de två linjerna tenderar att hänga ihop och en uppgång i priset på etanol kan signalera att priset på socker också kommer att stiga framöver.

Finns tecken på att priset på socker är nära botten, men än så länge är pristrenden så stark att vi väljer att behålla neutral rekommendation ytterligare en vecka.

Vi tror att en trendvändning kan vara på gång. Prisuppgången till 19 cent, ett motstånd, är ett observandum.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Brent prices slip on USD surge despite tight inventory conditions

Brent crude prices dropped by USD 1.4 per barrel yesterday evening, sliding from USD 74.2 to USD 72.8 per barrel overnight. However, prices have ticked slightly higher in early trading this morning and are currently hovering around USD 73.3 per barrel.

Yesterday’s decline was primarily driven by a significant strengthening of the U.S. dollar, fueled by expectations of fewer interest rate cuts by the Fed in the coming year. While the Fed lowered borrowing costs as anticipated, it signaled a more cautious approach to rate reductions in 2025. This pushed the U.S. dollar to its strongest level in over two years, raising the cost of commodities priced in dollars.

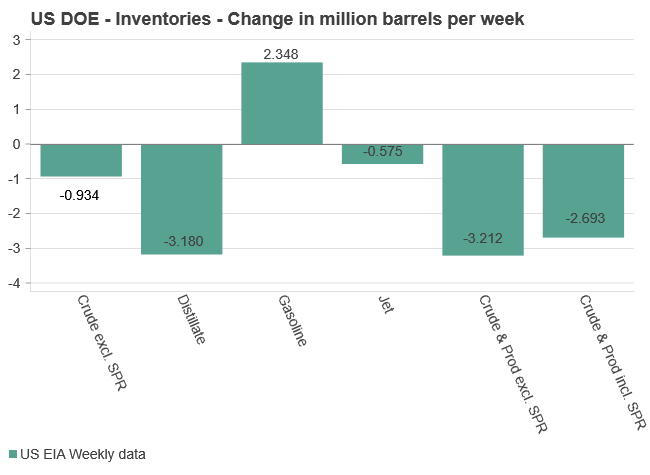

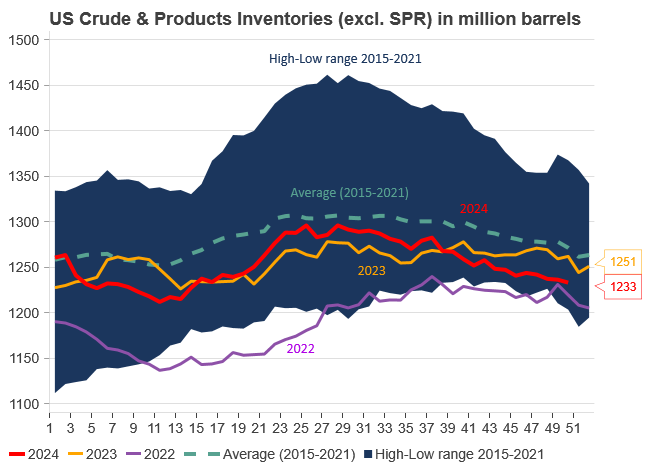

Earlier in the day (yesterday), crude prices briefly rose following reports of continued declines in U.S. commercial crude oil inventories (excl. SPR), which fell by 0.9 million barrels last week to 421.0 million barrels. This level is approximately 6% below the five-year average for this time of year, highlighting persistently tight market conditions.

In contrast, total motor gasoline inventories saw a significant build of 2.3 million barrels but remain 3% below the five-year average. A closer look reveals that finished gasoline inventories declined, while blending components inventories increased.

Distillate (diesel) fuel inventories experienced a substantial draw of 3.2 million barrels and are now approximately 7% below the five-year average. Overall, total commercial petroleum inventories recorded a net decline of 3.2 million barrels last week, underscoring tightening market conditions across key product categories.

Despite the ongoing drawdowns in U.S. crude and product inventories, global oil prices have remained range-bound since mid-October. Market participants are balancing a muted outlook for Chinese demand and rising production from non-OPEC+ sources against elevated geopolitical risks. The potential for stricter sanctions on Iranian oil supply, particularly as Donald Trump prepares to re-enter the White House, has introduced an additional layer of uncertainty.

We remain cautiously optimistic about the oil market balance in 2025 and are maintaining our Brent price forecast of an average USD 75 per barrel for the year. We believe the market has both fundamental and technical support at these levels.

Analys

Oil falling only marginally on weak China data as Iran oil exports starts to struggle

Up 4.7% last week on US Iran hawkishness and China stimulus optimism. Brent crude gained 4.7% last week and closed on a high note at USD 74.49/b. Through the week it traded in a USD 70.92 – 74.59/b range. Increased optimism over China stimulus together with Iran hawkishness from the incoming Donald Trump administration were the main drivers. Technically Brent crude broke above the 50dma on Friday. On the upside it has the USD 75/b 100dma and on the downside it now has the 50dma at USD 73.84. It is likely to test both of these in the near term. With respect to the Relative Strength Index (RSI) it is neither cold nor warm.

Lower this morning as China November statistics still disappointing (stimulus isn’t here in size yet). This morning it is trading down 0.4% to USD 74.2/b following bearish statistics from China. Retail sales only rose 3% y/y and well short of Industrial production which rose 5.4% y/y, painting a lackluster picture of the demand side of the Chinese economy. This morning the Chinese 30-year bond rate fell below the 2% mark for the first time ever. Very weak demand for credit and investments is essentially what it is saying. Implied demand for oil down 2.1% in November and ytd y/y it was down 3.3%. Oil refining slipped to 5-month low (Bloomberg). This sets a bearish tone for oil at the start of the week. But it isn’t really killing off the oil price either except pushing it down a little this morning.

China will likely choose the US over Iranian oil as long as the oil market is plentiful. It is becoming increasingly apparent that exports of crude oil from Iran is being disrupted by broadening US sanctions on tankers according to Vortexa (Bloomberg). Some Iranian November oil cargoes still remain undelivered. Chinese buyers are increasingly saying no to sanctioned vessels. China import around 90% of Iranian crude oil. Looking forward to the Trump administration the choice for China will likely be easy when it comes to Iranian oil. China needs the US much more than it needs Iranian oil. At leas as long as there is plenty of oil in the market. OPEC+ is currently holds plenty of oil on the side-line waiting for room to re-enter. So if Iran goes out, then other oil from OPEC+ will come back in. So there won’t be any squeeze in the oil market and price shouldn’t move all that much up.

Analys

Brent crude inches higher as ”Maximum pressure on Iran” could remove all talk of surplus in 2025

Brent crude inch higher despite bearish Chinese equity backdrop. Brent crude traded between 72.42 and 74.0 USD/b yesterday before closing down 0.15% on the day at USD 73.41/b. Since last Friday Brent crude has gained 3.2%. This morning it is trading in marginal positive territory (+0.3%) at USD 73.65/b. Chinese equities are down 2% following disappointing signals from the Central Economic Work Conference. The dollar is also 0.2% stronger. None of this has been able to pull oil lower this morning.

”Maximum pressure on Iran” are the signals from the incoming US administration. Last time Donald Trump was president he drove down Iranian oil exports to close to zero as he exited the JCPOA Iranian nuclear deal and implemented maximum sanctions. A repeat of that would remove all talk about a surplus oil market next year leaving room for the rest of OPEC+ as well as the US to lift production a little. It would however probably require some kind of cooperation with China in some kind of overall US – China trade deal. Because it is hard to prevent oil flowing from Iran to China as long as China wants to buy large amounts.

Mildly bullish adjustment from the IEA but still with an overall bearish message for 2025. The IEA came out with a mildly bullish adjustment in its monthly Oil Market Report yesterday. For 2025 it adjusted global demand up by 0.1 mb/d to 103.9 mb/d (+1.1 mb/d y/y growth) while it also adjusted non-OPEC production down by 0.1 mb/d to 71.9 mb/d (+1.7 mb/d y/y). As a result its calculated call-on-OPEC rose by 0.2 mb/d y/y to 26.3 mb/d.

Overall the IEA still sees a market in 2025 where non-OPEC production grows considerably faster (+1.7 mb/d y/y) than demand (+1.1 mb/d y/y) which requires OPEC to cut its production by close to 700 kb/d in 2025 to keep the market balanced.

The IEA treats OPEC+ as it if doesn’t exist even if it is 8 years since it was established. The weird thing is that the IEA after 8 full years with the constellation of OPEC+ still calculates and argues as if the wider organisation which was established in December 2016 doesn’t exist. In its oil market balance it projects an increase from FSU of +0.3 mb/d in 2025. But FSU is predominantly part of OPEC+ and thus bound by production targets. Thus call on OPEC+ is only falling by 0.4 mb/d in 2025. In IEA’s calculations the OPEC+ group thus needs to cut production by 0.4 mb/d in 2024 or 0.4% of global demand. That is still a bearish outlook. But error of margin on such calculations are quite large so this prediction needs to be treated with a pinch of salt.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDe tre bästa olje- och naturgasaktierna i Kanada

-

Analys3 veckor sedan

Analys3 veckor sedanCrude oil comment: OPEC+ meeting postponement adds new uncertainties

-

Analys4 veckor sedan

Analys4 veckor sedanCrude oil comment: US inventories remain well below averages despite yesterday’s build

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOklart om drill baby drill-politik ökar USAs oljeproduktion

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanVad den stora uppgången i guldpriset säger om Kina

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta vill vara med och bygga 1-4 GW kärnkraft, begär in förslag från kärnkraftsutvecklare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanKina gör stor satsning på billig kol i Xinjiang

-

Analys2 veckor sedan

Analys2 veckor sedanBrent crude rises 0.8% on Syria but with no immediate risk to supply