Nyheter

Kraftiga investeringsflöden i ädelmetaller

I spåren av de monetära stimulanspaketen i USA och i EU som annonserades i mitten av september, har inflödet i råvarucertifikat på guld, silver och platina ökat kraftigt hos SEB. De största investeringarna har gjorts i guld, via GULD S. Men även platina, som tidigare knappast alls handlats, har intresserat spararna.

Globalt började trenden redan i augusti, när 3 mdr dollar mer placerades i börshandlade certifikat och ETF:er. 50 miljoner dollar gick in i dito platina. Då kommer frågan, vilken av metallerna är bäst?

Guld, Silver eller Platina – vilken är bästa placeringen?

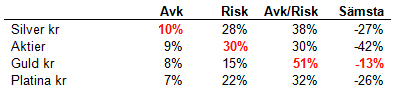

Vi kan börja med att studera historien. För att inte gå irrelevant långt tillbaka i tiden, men inte heller ha ett för litet stickprov, börjar vi år 1992 och studerar årsvisa avkastningar i svenska kronor. Nedan ser vi en tabell på hur det har gått:

Vi ser att silver har gett högst avkastning, på i genomsnitt 10% per år. Aktier inklusive utdelningar har haft högst risk mätt som standardavvikelse på årsavkastningarna. Bäst avkastning i förhållande till risk har guld haft. Den sämsta årsavkastningen för något år under perioden 1992 – 2011 har aktier haft och den mildaste har guld haft.

Riskpridning

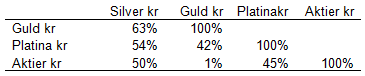

Den som redan har en hel del aktier i portföljen kan minska sin risk genom att placera i ädelmetaller – och kanske även höja avkastningen. Vi ska se hur hög korrelationen har varit mellan svenska aktier och de olika ädelmetallerna:

Vi ser att korrelationen mellan svenska aktier och guld är den lägsta med nära nog noll. Både platina och silver har högre korrelation, 0.5 respektive 0.45. Även det är emellertid så lågt att det ger en betydande riskminskning. Vi ser också att korrelationen mellan ädelmetallerna sinsemellan inte är hög, utom mellan silver och guld.

Diversifierade portföljer

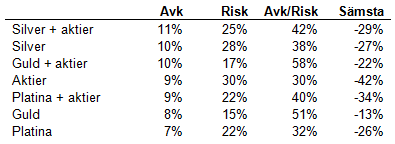

Frågan väcks då hur olika portföljer skulle bete sig om vi blandade hälften aktier och hälften ädelmetaller – och viktade om varje år, så att vi säljer det som gått bra och köper det som gått dåligt varje år, av de två tillgångarna.

Den observante läsaren ser i tabellen ovan, att nu har det hänt något intressant. Guld + aktier-portföljen har högre avkastning än både guld och aktier var för sig. Risken är väsentligt lägre än en ren aktieportfölj och bara 2% högre än för en ren guldportfölj. Avkastning i förhållande till risk har ökat till 58% och det värsta årets resultat har nästan halverats jämfört med en ren aktieportfölj. En ren aktieportfölj kommer ut som en ganska dålig placering. Den har medelmåttig avkastning, den högsta risknivån, värsta enskilda årsavkastningen och sämst avkastning i förhållande till den risk som tagits. Det finns alltså mycket att vinna på att diversifiera en aktieportfölj med ädelmetaller och att rebalansera portföljen periodvis.

Vad talar för ädelmetaller just nu?

Amerikanska centralbanken annonserade den 13 september att man ska köpa amerikanska bostadsobligationer för 40 miljarder dollar varje månad till dess sysselsättningen förbättras. FED fortsätter också Operation Twist och behåller räntorna mellan noll och 0.25%. Man lovade att hålla räntorna i botten fram till slutet av 2014. I Europa har ECB fått tyskt klartecken att göra samma sak, upp till en gräns, än så länge.

Tillväxt och välstånd har sällan åstadkommits genom att trycka pengar. Däremot har förmögenheter omfördelats av detta. De som söker trygghet genom sparande på bank har blivit förlorare och de som söker sig till reala tillgångar har blivit vinnare. Till de mest reala och likvida tillgångarna hör ädelmetaller.

Tekniskt har alla tre ädelmetaller brutit sina tekniska motstånd, som hållit emot under drygt ett års konsolidering. Priserna har redan stigit en hel del, men i förhållande till tidsaspekten på den monetära stimulansen har obetydlig tid förflutit.

Gruvbolagens vinster

Vi placerar här inte i gruvaktier, men hur det går för gruvbolagen ger en vink om hur metallpriserna kan tänkas utveckla sig framöver. 75% av platinaproduktionen sker i Sydafrika, där strejken vid Lonmingruvan i Marikana har blivit en världsnyhet. 80% av gruvarbetarna har i skrivande stund gått tillbaka till jobbet med 14% högre lön. Däremot har arbetskonfliken spridit sig till Anglo American Platinums gruva.

Av världens största gruvbolag inom platina går alla väsentligt sämre än förra året. Anglo American Platinum och Impala Platinum är de två största med börsvärden på 15 respektive 11 mdr dollar. Anglo American har negativ avkastning på tillgångarna de senaste 12 månaderna. Lonmin, vars börsvärde nu sjunkit till 2.7 mdr dollar redovisade förlust första halvåret i år. Aquarius Platinum redovisar också negativ avkastning på kapitalet. Endast Stillwater Mining, ett kanadensiskt bolag, har en avkastning på 7%. Det är svårt att tänka sig ett väsentligt lägre pris på platina, eftersom detta förmodligen skulle leda till att gruvor slog igen, och utbudet minskar, snarare än att priset faller. Platinaprisets framtida utveckling har därför en asymmetrisk risk. Det gillar vi.

Efterfrågan på platina går till avgaskatalysatorer och som legeringsmetall i vitt guld. Båda dessa är ökande och till viss del beroende av Kina. Kineser föredrar smycken i vitt guld, framför rött. Huvuddelen av efterfrågan på platina till smycken kommer från Kina och den är stigande. Ökande bilförsäljning, också ett viktigt inslag i Kina, påverkar också efterfrågan. Detta har mindre med urbanisering att göra och mer med konsumtion. Därför kan man tänka sig att platinas framtid i Kina är på tillväxt.

Hur man placerar i ädelmetaller

SEB erbjuder certifikat, som är som börshandlade fonder, men där andelarna är utgivna av banken och inte av en fond. De är noterade på Nasdaq i Stockholm och handlas som aktier, där minsta handelspost är 1 certfikat. Courtage är samma som för aktier.

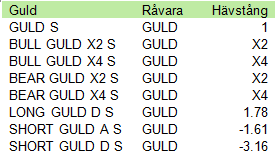

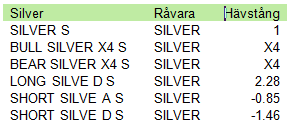

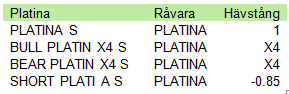

Det finns tre typer av certifikat:

- Helt linjära: De heter GULD S, SILVER S och PLATINA S. Värdemässigt beter de sig som en tacka prissatt i svenska kronor. Värdet påverkas av metallnoteringen i dollar och dollarnoteringen i kronor.

- BULL och BEAR: Dessa har en hävstång på varje handelsdags procentuella prisförändring på metallen. Värdet påverkas också av förändringar i dollarnoteringen i kronor, men utan någon hävstång (hävstången på växelkursen är 1).

- LONG och SHORT: Dessa skiljer sig från BULL och BEAR i det att hävstången inte tillämpas på varje dags prisförändring. Istället beter de sig som en depå med belåning, där hävstången varje dag beror på hur tillgångsvärdet förhåller sig till belåningen. Hävstången för en LONG sjunker därför när underliggande stiger i pris.

Nedan ser du en lista på de olika certifikaten:

Denna artikel är skriven av Torbjörn Iwarson på SEB. Du kan varje vecka läsa SEBs analysbrev på råvaror, inklusive guld, silver och platina.

Nyheter

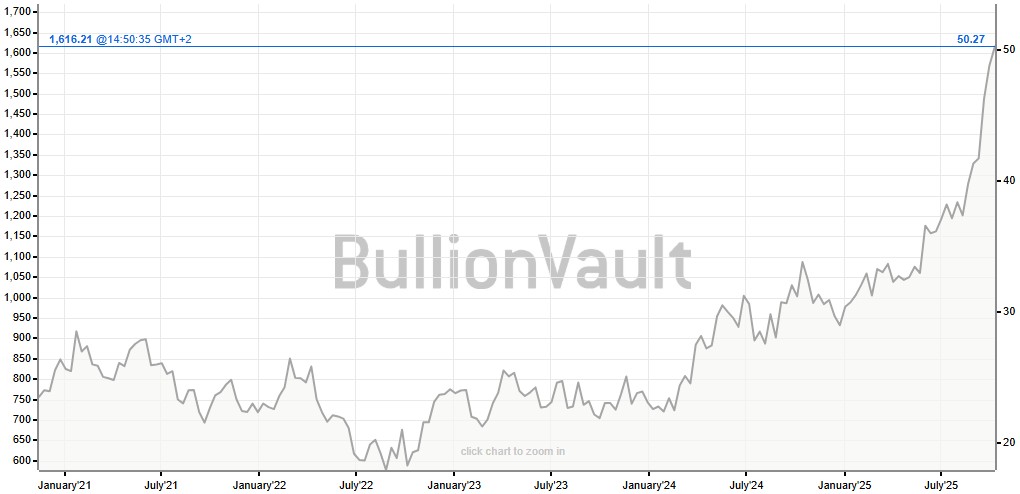

Silver spränger den magiska gränsen, kostar nu över 50 USD per uns

Ädelmetallen silver spränger en smått magisk gräns och handlas nu över 50 USD per uns. Priset har verkligen exploderat. Silver följer med i ett bredare rally där fult nyligen sprängde 4000 USD per uns-nivån. Priset för att låna silver har också skjutit i höjden på senare tid vilket indikerar att tillgången på silver på den fysiska marknaden har börjat bli lågt. Samtidig är efterfrågan från industrin bra och räntorna låga. Och på toppen av det kan vi lägga geopolitisk oro som gör att fler letar sig till fysiska tillgångar som silver.

Nyheter

Blykalla, Evroc och Studsvik vill bygga kärnkraftsdrivna datacenter i Sverige

Blykalla, Evroc och Studsvik har undertecknat ett samförståndsavtal för att undersöka möjligheten att utveckla Sveriges första kärnkraftsdrivna datacenter vid Studsviks licensierade kärnkraftsanläggning i Nyköping.

Blykalla utvecklar avancerade blykylda kärnreaktorer för att leverera säker, kostnadseffektiv och hållbar basenergi. Evroc bygger hyperscale-moln- och AI-infrastruktur för att driva Europas digitala framtid. Studsvik driver en licensierad kärnkraftsanläggning i Nyköping och tillhandahåller livscykeltjänster för kärnkraftssektorn, inklusive bränsle, material och avfallshantering. Tillsammans kombinerar de teknik, infrastruktur och anläggningsexpertis för att påskynda utbyggnaden av kärnkraftsdrivna datacenter.

Det finns en växande internationell efterfrågan på kärnkraftsdrivna datacenter, driven av parallella krav från AI och elektrifiering. Med sin kapacitet att leverera ren, pålitlig baskraft och inbyggd redundans är små modulära reaktorer särskilt väl lämpade för att möta detta behov.

Belastar inte elnätet

En stor fördel med att bygga datacenter och kärnkraftverk bredvid varandra är att elnätet inte belastas. Det gör totalpriset för elektriciteten blir lägre, samtidigt som det inte tillkommer investeringskostnader för operatören av elnätet.

Vill etablera Sverige som en föregångare

Med detta avtal strävar parterna efter att etablera Sverige som en föregångare i denna globala omställning, genom att utnyttja Studsviks licensierade anläggning, Evrocs digitala infrastruktur och Blykallas avancerade SMR-teknik.

”Detta samarbete är en möjlighet för Sverige att bli ledande inom digital infrastruktur. Det ger oss möjlighet att visa hur små modulära reaktorer kan tillhandahålla den stabila, fossilfria energi som krävs för AI-revolutionen”, säger Jacob Stedman, vd för Blykalla. ”Studsviks anläggning och evrocs ambitioner erbjuder rätt förutsättningar för ett banbrytande projekt.”

Samförståndsavtalet fastställer en ram för samarbete mellan de tre parterna. Målet är att utvärdera den kommersiella och tekniska genomförbarheten av att samlokalisera datacenter och SMR på Studsviks licensierade anläggning, samarbeta med kommuner och markägare samt definiera hur en framtida kommersiell struktur för elköpsavtal skulle kunna se ut.

”Den ständigt växande efterfrågan på AI understryker det akuta behovet av att snabbt bygga ut en massiv hyperskalig AI-infrastruktur. Genom vårt samarbete med Blykalla och Studsvik utforskar vi en modell där Sverige kan ta ledningen i byggandet av en klimatneutral digital infrastruktur”, kommenterar Mattias Åström, grundare och VD för Evroc.

”Studsvik erbjuder en unik plattform med anläggningsinfrastruktur och unik kompetens för att kombinera avancerad kärnkraft med nästa generations industri. Detta samförståndsavtal är ett viktigt steg för att utvärdera hur sådana synergier kan realiseras i Sverige”, kommenterar Karl Thedéen, vd för Studsvik.

Parterna kommer nu att inrätta en gemensam styrgrupp för att utvärdera anläggningen och affärsmodellen, med målet att inleda formella partnerskapsförhandlingar senare i år. Deras fortsatta samarbete ska möjliggöra ren och säker energi för Europas AI-infrastruktur och digitala infrastruktur.

Nyheter

Toppmöte om framtidens kärnkraft runt Östersjön hölls idag

Sveriges regering arrangerade på tisdagen ett toppmöte om framtidens kärnkraft i Östersjöregionen tillsammans med Finland. Ministrar från Polen, Lettland och Estland deltog, liksom investerare, banker och kärnkraftsbolag. EFN:s reporter Thomas Arnroth rapporterar från mötet.

Energi- och näringsminister Ebba Busch betonade att målet är att göra Sverige till regionens ledande kärnkraftsnation och en hub för kärnkraft i Östersjöområdet.

Tanken är att länderna ska samarbeta och se regionen som en gemensam marknad, vilket kan påskynda och sänka kostnaderna för nya reaktorer. Kunskap kan användas gemensamt över hela regionen och en reaktortyp skulle bara behöva godkännas en gång.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMahvie Minerals i en guldtrend

-

Analys4 veckor sedan

Analys4 veckor sedanVolatile but going nowhere. Brent crude circles USD 66 as market weighs surplus vs risk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanAktier i guldbolag laggar priset på guld

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanKinas elproduktion slog nytt rekord i augusti, vilket även kolkraft gjorde

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTyskland har så höga elpriser att företag inte har råd att använda elektricitet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld når sin högsta nivå någonsin, nu även justerat för inflation

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDet stigande guldpriset en utmaning för smyckesköpare

-

Analys3 veckor sedan

Analys3 veckor sedanBrent crude ticks higher on tension, but market structure stays soft