Analys

SEB – Råvarukommentarer vecka 34 2012

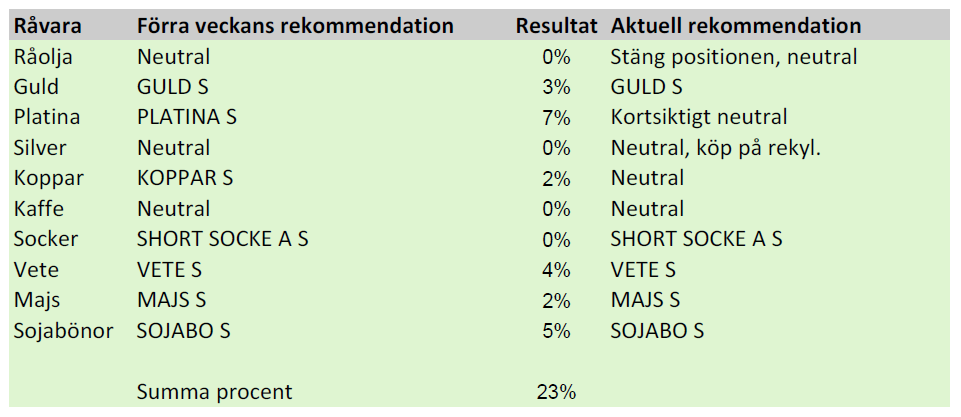

Sammanfattning av rekommendationer

Råolja – Brent

Oljan närmar sig slutet av den här uppgångsfasen. Det är en ”tight” balans mellan tillgång och efterfrågan på råolja i Atlanten. Detta återspeglas i ”backwardation” i terminskurvan. Nedan ser vi kursdiagrammet på spotkontraktet på Brent på ICE.

SEB:s teknisk analys tyder på en sidledes utveckling, så vi fortsätter att vara neutrala på kort sikt.

Guld

Vår favorit bland ädelmetallerna, platina har utvecklat sig väl. De som följt vårt råd borde vara glada därför att PLATINA S har gått upp med drygt 7% sedan förra veckobrevet. Det börjar pratas om ett nytt QE3. I FOMC-protokollet sägs detta rätt så tydligt. Så här skrev man: MORE STIMULUS SHOULD BE LAUNCHED IF A ”SUBSTANTIAL AND SUSTAINABLE” IMPROVEMENT IN THE RECOVERY IS NOT SEEN ”FAIRLY SOON”. Det talar för ädelmetaller. Vi tycker att man ska äga PLATINA S, GULD S och SILVER S. Möjligen kan man ta hem vinster på PLATINA S nu och byta till GULD S. Vi ser i diagrammet nedan, att guldpriset i dollar har brutit motståndslinjen, vilket är en teknisk köpsignal.

Platina

Sedan oroligheterna vid Lonmin’s Marikana-gruva i Sydafrika eskalerade i förra veckan har priset stiga ca 10 %., från ca $1400/oz till dagens notering på $1547. Lonmin har finansiella problem vilket förvärrar situationen. Företaget producerar 750 000 oz, ca 16 % av Sydafrikas totala utbud som i sin tur utgör hela 75 % av det globala utbudet (ca 6,4 Milj oz). Risken finns att konflikten sprider sig till andra gruvor i landet. Den senaste strejken vid Impalas gruvor i januari varade i 6 veckor och orsakades av samma orsaker, vilket inkluderar en maktkamp mellan olika fackföreningar. För att ytterligare störa situationen gav Sydafrikas president, Jacob Zuma, gruvarbetarna sitt stöd. Han hotade med att ta Lonmins gruvlicens om bolaget inte gav gruvarbetarna 40% mer i lön, som är vad de kräver. Lonmin tjänar inga pengar, utan redovisade en förlust det första halvåret i år. Det är alltså en ohållbar situation och det torde innebära att priset på platina, allt annat lika, kommer att gå upp. Förutom utbudsrisken får Platina stöd i sig egenskap av ädelmetall, och hänger på guldprisets uppåt (där förhoppningar om ett amerikanskt stimulanspaket är huvudförklaringen). Platina klassas som ädelmetall, men sett till konsumtionen är den en industrimetall. Bilindustrin är den största konsumenten där metallen är en viktig beståndsdel i katalysatorer, vars tillverkning står för ca 35 % av den totala efterfrågan. Med vår syn på basmetaller och guld kombinerat talar det mesta för en fortsatt stark prisbild på sikt. Kortsiktigt finns dock risk för rekyl då uppgången gått lite väl fort i samband med oroligheterna i Sydafrika.

Mot bakgrund av den senaste veckans kraftiga prisuppgång på platina och att vi har en uppgång på 7% i PLATINA S, gör att vi väljer att kliva av här. Notera också att priset i diagrammet ovan gått upp precis till motståndslinjen. Skulle den brytas gå vi omedelbart in igen!

Silver

Silver har levererat på den tekniska bilden, på ett nästan skolboksmässigt sätt. Priset har gått upp hastigt och det vore inte förvånande om det kom en kortsiktig rekyl, som då är ett köptillfälle, ett tillfälle att köpa SILVER S.

Koppar

Efter en i övrigt ganska nyhetsfattig vecka blev den stora höjdpunkten onsdagskvällens FEDs protokoll. Marknaden gillade att ett tillräckligt stort antal ledamöter var positiva till ett nytt stimulanspaket. Riskhattarna åkte på. Basmetaller hade redan börjat vända upp i början av veckan. Prisuppgången i veckan ligger mellan 2 och 4 % för de största metallerna. Nickel utmärker sig (som varit den svagaste den senaste tiden) med en uppgång på 4,5 % sen öppningen i måndags. En viktig nyhet under veckan var att BHP meddelade att de lägger tre sedan tidigare planerade projekt på is med ett värde av 68 Mdr dollar.

Man anger låga råvarupriser som huvudsakligt skäl. En förklaring till den svaga tendensen under sommaren har just varit oron för ett ökat utbud. Vi utryckte vår bedömning förra veckan att priserna ligger i startgroparna inför det säsongsmässigt starkare fjärde kvartalet. Frågan är om det vi nu ser är en tjuvstart? Det mesta talar för en början till vändning, men risken är stor att priserna (vid någon besvikelse över någon makrodata) faller tillbaka igen. Tekniskt sett har trenderna definitivt vänt från neråtgående till mer sidledes. Det behövs mer tid för kraftansamling. Koppar visade vid sidan av nickel störst styrka under veckan. Det är för tidigt att tala om en vändning uppåt. Tekniska analytiker bevakar 100dagarssnittet som kommer in på $7724. Dagens högsta nivå är 7720 ! Marknaden står och väger och frågan är om den har kraft nog att bryta uppåt i nuläget. Oron kvarstår för Kina. Helgens nyhet att fastighetspriserna steg i 49 av 70 större städer som regeringen följer i juli jämfört med juni, minskar sannolikheten för ett snart stimulanspaket i Kina. Det finns således anledning att vila lite på hanen. För den tradingbenägne kan det dock erbjudas intressanta möjligheter i intervallet: 7300-7400 på nedsidan och 7600-7700 på uppsidan.

Vi rekommenderade förra veckan ett köp av KOPPAR S, som sedan dess stigit med 2%. Vi tror att det är lite för tidigt att gå in för lite längre sikt, så vi kliver ur den positionen och har en neutral vy.

Kaffe

Priset på Arabica, har funnit ett stöd på den jämna siffran 160 cent. Möjligen kan detta stöd bli en bas för en ny uppgång såsom skedde i juni – juli.

Det är låga priser på kaffe och det är, kanske på grund av El Niño – torrt i Vietnam, världens största producent av Robusta. Det gör att bönorna blir mindre, med mindre skörd som följd. Det finns alltså fundamenta som inte bara pekar på lägre priser.

Socker

Priset på socker har, såsom vi har förutspått, fortsatt att sjunka. Vi skrev för en vecka sedan att 20 cent är en psykologiskt viktig nivå. Marknaden tvekade lite där, men bröt sedan stödet. Det gör att vi tror att priset kommer att fortsätta ner mot 19 cent i första hand.

Brasiliens sockerrörsområden har haft uppehåll i regnen, vilket gör att skörden kan gå framåt snabbare.

Vi rekommenderade köp av certifikatet SHORT SOCKE A S med en hävstång på – 1.2 för två veckor sedan. Första veckan gav den +5% och den senaste veckan +3%.

Vi rekommenderar att man fortsatt är kort socker, men den som vill ta hem vinster nu vid 20 cent kan kanske göra det för att sedan försöka sälja igen om priset rekylerar upp lite.

Kakao

Kakaopriset har fortsatt att backa efter att ha stött på tekniskt motstånd vid 2500. Vi fortsätter att förhålla oss neutrala vad gäller vår uppfattning om priset.

Om jordbruksprodukterna

Priserna på jordbruksprodukter har fortsatt upp. Tekniskt ser det ut som om priserna på spannmål och oljeväxter kommer att fortsätta stiga, men gårdagskvällens rapport från StatsCanada, som visar en av de största skördarna av spannmål någonsin och den största skörden av raps någonsin, fick marknaderna att tveka.

Pro Farmer crop tour visar en skörd i bättre skick än USDA har förutspått.

Eurozonen ser ut att gå mot en vecka där man får se sanningen i vitögat och det lär knappast öka konsumtionsviljan.

Vi tror att detta kan vara ett köptillfälle och vi fortsätter att tro på högre priser. Än har ransoneringen av konsumtionen av majs – den mest kritiska marknaden – och drivande för vetemarknaden – inte visat något tecken på att komma igång. Tvärtom, faktiskt. Såväl utfordring av djur i USA, som etanolproduktion i USA ökar enligt de senaste rapporterna.

För spannmål och övriga jordbruksprodukter hänvisas till gårdagens nyhetsbrev.

[box]SEB Veckobrev Veckans råvarukommentar är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

OPEC+ in a process of retaking market share

Oil prices are likely to fall for a fourth straight year as OPEC+ unwinds cuts and retakes market share. We expect Brent crude to average USD 55/b in Q4/25 before OPEC+ steps in to stabilise the market into 2026. Surplus, stock building, oil prices are under pressure with OPEC+ calling the shots as to how rough it wants to play it. We see natural gas prices following parity with oil (except for seasonality) until LNG surplus arrives in late 2026/early 2027.

Oil market: Q4/25 and 2026 will be all about how OPEC+ chooses to play it

OPEC+ is in a process of unwinding voluntary cuts by a sub-group of the members and taking back market share. But the process looks set to be different from 2014-16, as the group doesn’t look likely to blindly lift production to take back market share. The group has stated very explicitly that it can just as well cut production as increase it ahead. While the oil price is unlikely to drop as violently and lasting as in 2014-16, it will likely fall further before the group steps in with fresh cuts to stabilise the price. We expect Brent to fall to USD 55/b in Q4/25 before the group steps in with fresh cuts at the end of the year.

Natural gas market: Winter risk ahead, yet LNG balance to loosen from 2026

The global gas market entered 2025 in a fragile state of balance. European reliance on LNG remains high, with Russian pipeline flows limited to Turkey and Russian LNG constrained by sanctions. Planned NCS maintenance in late summer could trim exports by up to 1.3 TWh/day, pressuring EU storage ahead of winter. Meanwhile, NE Asia accounts for more than 50% of global LNG demand, with China alone nearing a 20% share (~80 mt in 2024). US shale gas production has likely peaked after reaching 104.8 bcf/d, even as LNG export capacity expands rapidly, tightening the US balance. Global supply additions are limited until late 2026, when major US, Qatari and Canadian projects are due to start up. Until then, we expect TTF to average EUR 38/MWh through 2025, before easing as the new supply wave likely arrives in late 2026 and then in 2027.

Analys

Manufacturing PMIs ticking higher lends support to both copper and oil

Price action contained withing USD 2/b last week. Likely muted today as well with US closed. The Brent November contract is the new front-month contract as of today. It traded in a range of USD 66.37-68.49/b and closed the week up a mere 0.4% at USD 67.48/b. US oil inventory data didn’t make much of an impact on the Brent price last week as it is totally normal for US crude stocks to decline 2.4 mb/d this time of year as data showed. This morning Brent is up a meager 0.5% to USD 67.8/b. It is US Labor day today with US markets closed. Today’s price action is likely going to be muted due to that.

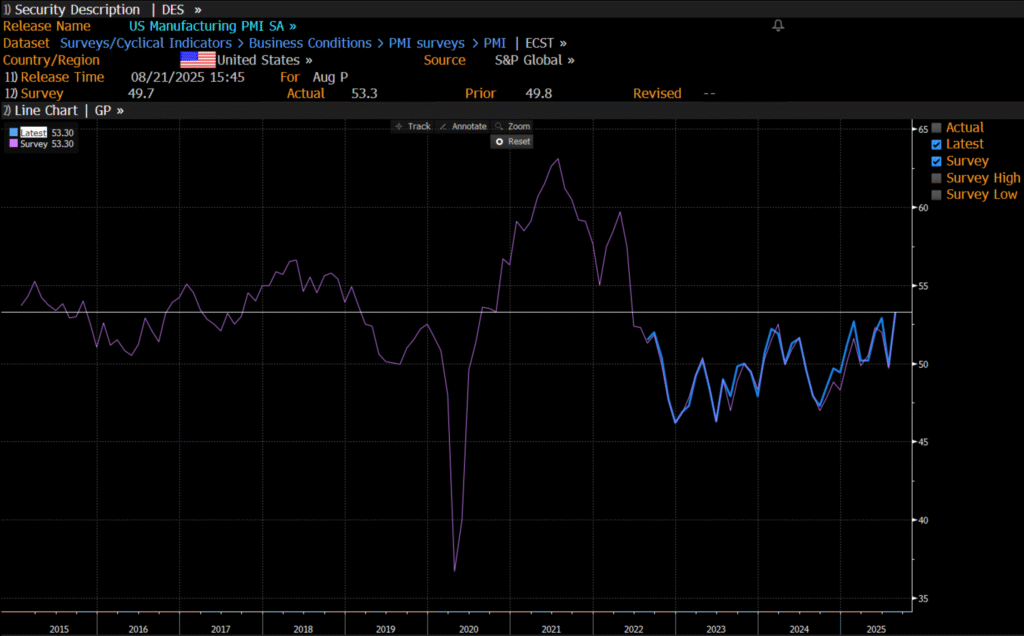

Improving manufacturing readings. China’s manufacturing PMI for August came in at 49.4 versus 49.3 for July. A marginal improvement. The total PMI index ticked up to 50.5 from 50.2 with non-manufacturing also helping it higher. The HCOB Eurozone manufacturing PMI was a disastrous 45.1 last December, but has since then been on a one-way street upwards to its current 50.5 for August. The S&P US manufacturing index jumped to 53.3 in August which was the highest since 2022 (US ISM manufacturing tomorrow). India manufacturing PMI rose further and to 59.3 for August which is the highest since at least 2022.

Are we in for global manufacturing expansion? Would help to explain copper at 10k and resilient oil. JPMorgan global manufacturing index for August is due tomorrow. It was 49.7 in July and has been below the 50-line since February. Looking at the above it looks like a good chance for moving into positive territory for global manufacturing. A copper price of USD 9935/ton, sniffing at the 10k line could be a reflection of that. An oil price holding up fairly well at close to USD 68/b despite the fact that oil balances for Q4-25 and 2026 looks bloated could be another reflection that global manufacturing may be accelerating.

US manufacturing PMI by S&P rose to 53.3 in August. It was published on 21 August, so not at all newly released. But the US ISM manufacturing PMI is due tomorrow and has the potential to follow suite with a strong manufacturing reading.

Analys

Crude stocks fall again – diesel tightness persists

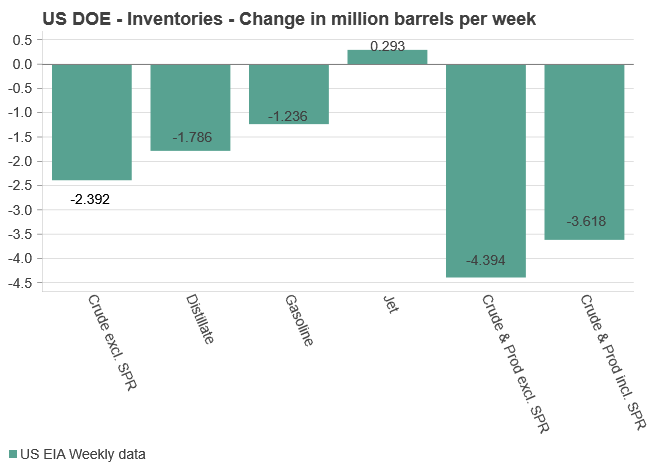

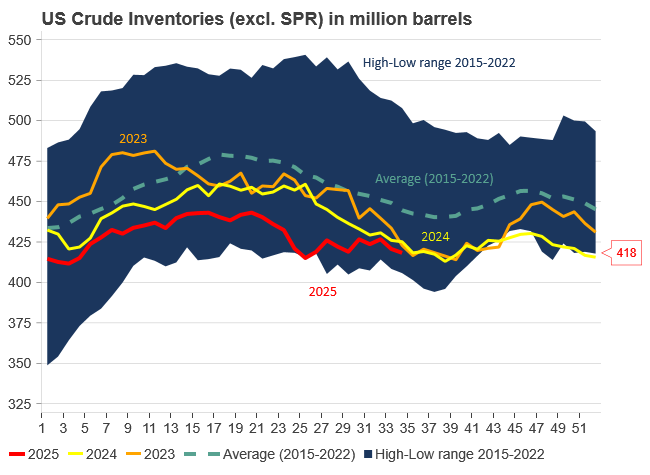

U.S. commercial crude inventories posted another draw last week, falling by 2.4 million barrels to 418.3 million barrels, according to the latest DOE report. Inventories are now 6% below the five-year seasonal average, underlining a persistently tight supply picture as we move into the post-peak demand season.

While the draw was smaller than last week’s 6 million barrel decline, the trend remains consistent with seasonal patterns. Current inventories are still well below the 2015–2022 average of around 449 million barrels.

Gasoline inventories dropped by 1.2 million barrels and are now close to the five-year average. The breakdown showed a modest increase in finished gasoline offset by a decline in blending components – hinting at steady end-user demand.

Diesel inventories saw yet another sharp move, falling by 1.8 million barrels. Stocks are now 15% below the five-year average, pointing to sustained tightness in middle distillates. In fact, diesel remains the most undersupplied segment, with current inventory levels at the very low end of the historical range (see page 3 attached).

Total commercial petroleum inventories – including crude and products but excluding the SPR – fell by 4.4 million barrels on the week, bringing total inventories to approximately 1,259 million barrels. Despite rising refinery utilization at 94.6%, the broader inventory complex remains structurally tight.

On the demand side, the DOE’s ‘products supplied’ metric – a proxy for implied consumption – stayed strong. Total product demand averaged 21.2 million barrels per day over the last four weeks, up 2.5% YoY. Diesel and jet fuel were the standouts, up 7.7% and 1.7%, respectively, while gasoline demand softened slightly, down 1.1% YoY. The figures reflect a still-solid late-summer demand environment, particularly in industrial and freight-related sectors.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOmgående mångmiljardfiasko för Equinors satsning på Ørsted och vindkraft

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMeta bygger ett AI-datacenter på 5 GW och 2,25 GW gaskraftverk

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuld stiger till över 3500 USD på osäkerhet i världen

-

Analys4 veckor sedan

Analys4 veckor sedanWhat OPEC+ is doing, what it is saying and what we are hearing

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanAker BP gör ett av Norges största oljefynd på ett decennium, stärker resurserna i Yggdrasilområdet

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanLyten, tillverkare av litium-svavelbatterier, tar över Northvolts tillgångar i Sverige och Tyskland

-

Analys3 veckor sedan

Analys3 veckor sedanBrent sideways on sanctions and peace talks

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om koppar, kaffe och spannmål