Analys

SEB Jordbruksprodukter, 2 augusti 2012

Inledning

Inledning

Den senaste veckan har priserna inte rört sig mycket. Även orderflödet har varit lugnare. Folk verkar ha stannat upp och funderat på vad som kommer att hända härnäst. På fredag nästa vecka publicerar USDA augustis WASDE-rapport. Kanske kommer det att vara lugnt fram tills den rapporten ger mer vägledning.

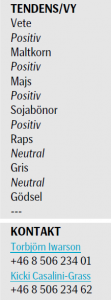

Vi fortsätter att ha en vy om högre priser på vete, maltkorn, majs, och sojabönor. Priset på socker står och väger, vid ett vägskäl, kan man säga.

Odlingsväder

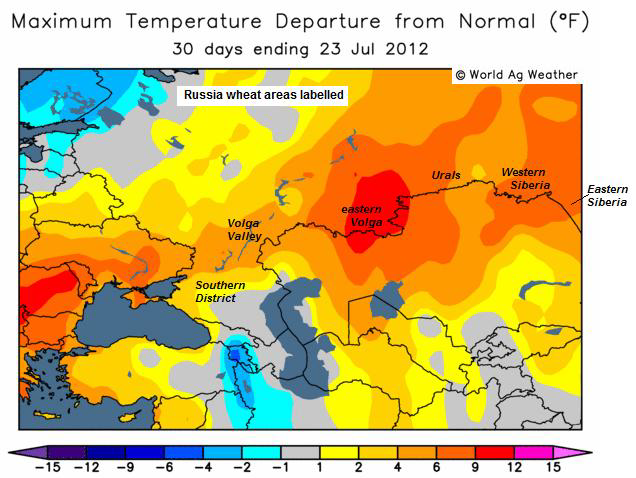

Bilder på det varma vädret i Ryssland och Svartahavsområdet börjar komma ut nu. Nedan ser vi en kartbild publicerad av Martell Crop Projections.

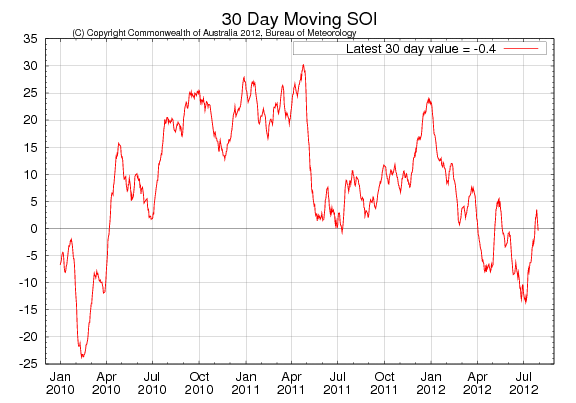

Southern Oscillation Index har tagit sig upp till neutrala förhållanden igen, men det anses vara temporärt, eftersom de flesta prognosmodeller pekar på att ENSO ska vara nära El Niño-förhållanden, dvs med SOI närmare eller lägre än -8.

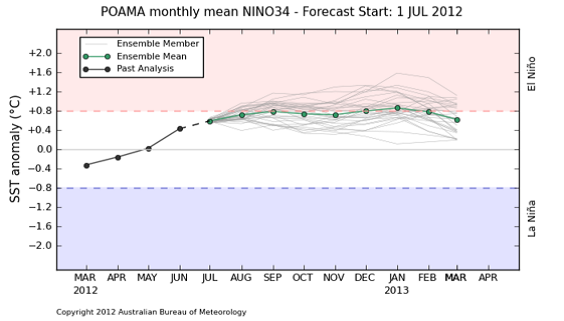

Australiensarnas prognos för ENSO pekar som vi ser nedan på att El Niño kan utveckla sig under hösten, men att det än så länge är osäkert. ENSO surfar precis på gränsen till El Niño.

Eurokrisen

Vad som sker i EU är att det finns en social acceptans att banker tas över av staten därför att man inte vill uppleva obehaget av att bankerna går under var och en för sig, Detta gör att det är rimligt att anta att staternas i fråga egentliga skulder är deras egen statsskuld + bankernas skulder. När man studerar den typen av skuldberg i förhållande till de här ländernas skatteintäkter, får man en skrämmande bild. Än så länge försöker man skjuta upp det oundvikliga. ECB:s satsning på att få ner räntorna i Spanien är det senaste och främsta exemplet på detta. Vi ser nedan hur räntorna har på deras tioårs statsobligation har fallit från 7.75 till 6.68. Förmodligen får vi se räntemarknaden ta ett nytt kliv uppåt inom kort. Skuldberg av den här storleken blir man av med genom att inte betala (skuldnedskrivning / konkurs) eller genom att betala med nytryckta pengar (inflation).

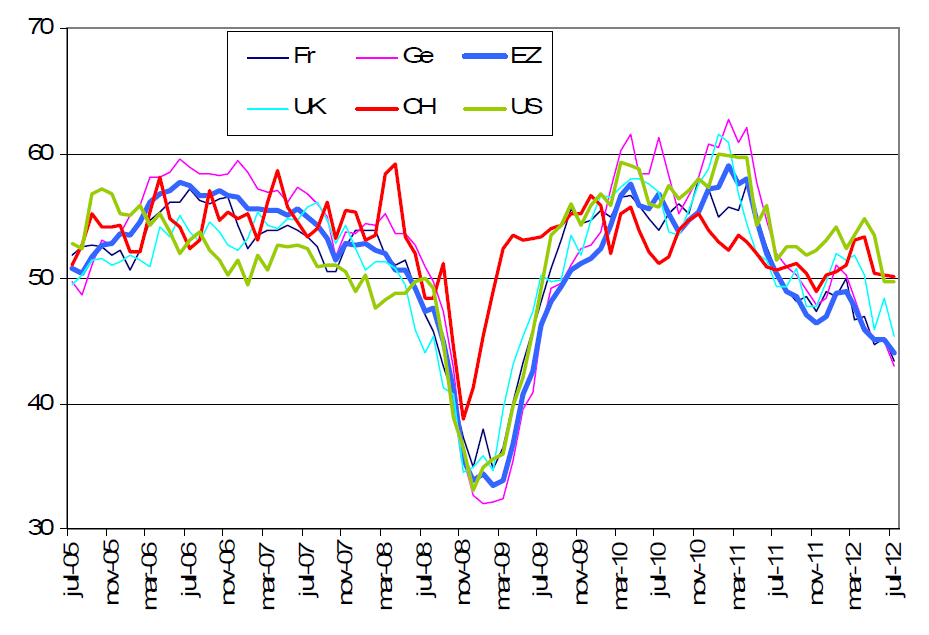

Inköpschefsindex, PMI, för de stora ekonomierna har sjunkit stadigt det senaste året. Tysklands PMI för tillverkningsindustrin ligger nu under Frankrikes, på 43 mot 43.4. Eurozonen ligger på 44. Storbritannien har bromsat in fort de senaste tre månaderna och har sjunkit från 50.2 i april till 45.4 i juli. USA har halkat under 50. Endast Kina ligger över 50. Gårdagens kinesiska PMI kom in på 50.1, vilket är en tiondel lägre än i juni (50.2). PMI anses vara en ”ledande indikator” för ekonomins utveckling.

PMI, som är en ledande indikator, är för Eurozonen på samma nivå som månaden före Lehmankraschen 2008.

Vete

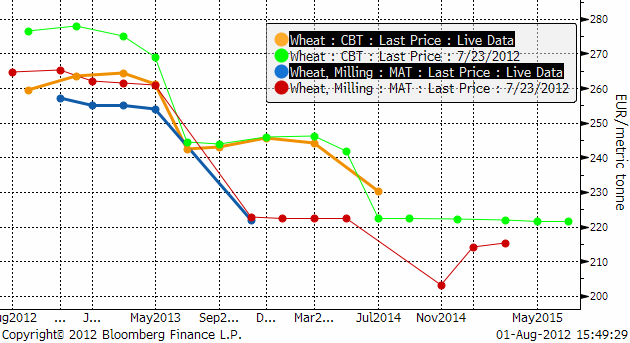

Matifvetet med novemberleverans nådde upp till 271.50 den 19 juli, men har sedan dess rekylerat ner till 257.25 euro i skrivande stund. Det är en nedgång med undefär 2.5 euro sedan förra veckobrevet. Frågan är om det här är en konsolidering inför vidare uppgång eller en toppnivå? Vi tror att marknaden kan komma att röra sig sidledes ännu en liten tid, men att priset sedan kommer att gå ännu högre.

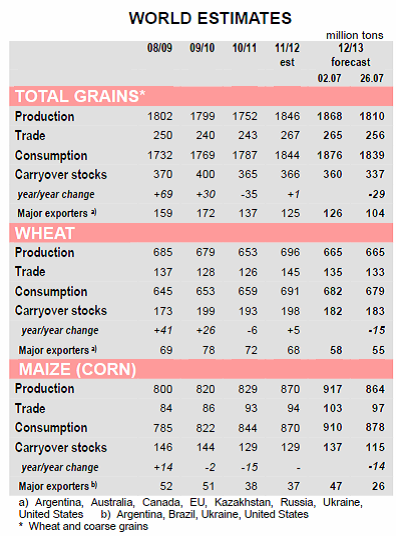

IGC (International Grains Council) kom med sin rapport i förra veckan. Den globala produktionen av vete 2012/13 beräknas uppgå till 665 mt, vilket är oförändrat från tidigare prognos men lägre än förra årets 696 mt. Prognosen för veteproduktionen i Ryssland och Kazakstan justeras ned med 4 mt till 45 mt respektive 3 mt till 12 mt, medan utsikterna för produktionen i Kina och Indien justeras upp. Globala vete lager i slutet på säsongen 2012/13 justeras upp med 1 mt till 183 mt, vilket dock kvarstår som ett fyra-årslägsta. Nedan ser vi Chicagovetet med leverans i december. Dollarn stärks hela tiden mot euron, som faller stadigt i takt med att euroland blir mindre värt. Därför tyngs prisutvecklingen i cent mer än på Matif. På den punkten, betänk också att eurons fall gör att jordbruksmarken faller i pris i dessa länder; kostnaden rent allmänt utom för drivmedel och gödsel, för att producera spannmål sjunker.

Nedan ser vi hur terminspriserna på Matif och Chicago förändrats den senaste veckan. Det är på terminer med kort löptid vi sett att priset gått ner. De längre terminspriserna är i praktiken oförändrade. Det är naturligt eftersom det är den här skörden just nu, som är föremål för osäkerhet om hur stor den blir.

Vi ser i terminskurvorna ovan att Chicago fortfarande ligger över Matif för alla löptider. Ska man prissäkra framåt i tiden ger Chicago alltså ett högre pris än Matif.

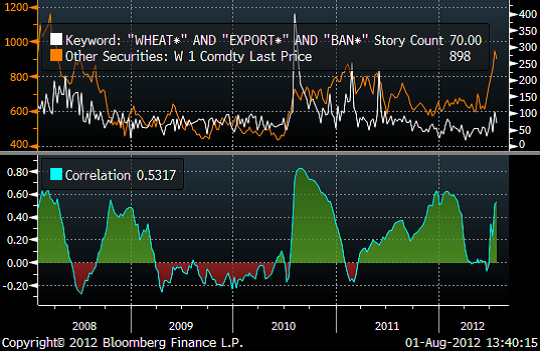

Antalet artiklar på global basis som handlar om wheat+export+ban minskade den senaste veckan till 70 artiklar. Förra veckan var det 102 artiklar.

Vi ser att när det blir populärt att prata om wheat+export+ban i nyheterna, stiger vetepriset mot riktigt höga höjder. En panel av indiska (delstats) ministrar träffades i tisdags för att diskutera torkan i landet. De värst drabbade områdena är Punjab, Haryana, Karnataka och delar av Maharashtra och Gujarat. Andra delar av landet har fått för mycket nederbörd och istället drabbats av översvämningar. Punjab och Haryana är stora producenter av ris, medan de västra delstaterna Maharashtra och Gujarat är betydande producenter av oljeväxter och bomull.

Centralbanken har också precis sänkt landets tillväxtprognos pga torkan. De åtgärder som ministrarna beslutade sig för var att öka stödet för dieselkonsumtion för jordbrukare, ökade stödet för utsäde. Man tog också bort importskatten på proteinmjöl. Man hade nämnt att man skulle diskutera att införa begränsningar i terminshandeln innan mötet, men detta gjorde man alltså inte. Skörden av linser, etc väntas bli avsevärt lägre i år än förra året, men landet har betydande lager sedan rekordskörden år 2007.

Centralbanken har också precis sänkt landets tillväxtprognos pga torkan. De åtgärder som ministrarna beslutade sig för var att öka stödet för dieselkonsumtion för jordbrukare, ökade stödet för utsäde. Man tog också bort importskatten på proteinmjöl. Man hade nämnt att man skulle diskutera att införa begränsningar i terminshandeln innan mötet, men detta gjorde man alltså inte. Skörden av linser, etc väntas bli avsevärt lägre i år än förra året, men landet har betydande lager sedan rekordskörden år 2007.

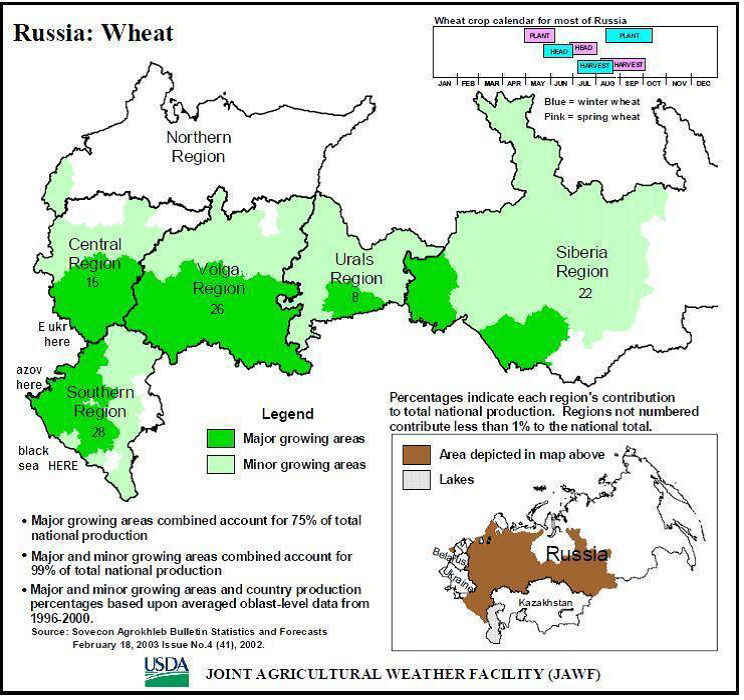

I Ryssland har den södra Krasnodar-regionen, en av få som nu är klara, skördat ca 5 mt spannmål, ungefär en tredjedel av förra årets skörd. På vissa ställen i västra Sibirien och Ural har temperaturen inte gått under 30 grader på över en månad, vilket också har lett till skogsbränder. Även om den ryska torkan är långt ifrån lika allvarlig som den i USA, har den extrema värmen fått landets jordbruksministerium att förra månaden sänka sin prognos för produktionen av spannmål till 80 mt, en minskning med 15 procent från förra året. I måndags sänkte Federal Metereorological and Environmental Monitoring Service sin prognos till 77 mt från 80 mt, något som förväntas följas av jordbruksministeriet. Ryssland behöver ca 72 mt spannmål för inhemska behov, och exporterar i allmänhet det som blir över. Oron över att Ryssland ska inför exportförbud eller exportrestriktioner kvarstår, men skulle kunna vara något som blir svårare för landet att införa i och med Rysslands inträde i WTO där reglerna för den globala handeln begränsar sådana genomföranden.

En nybildad kommission för tryggad livsmedelsförsöjning, som leds av Rysslands vice premiärminister Arkady Dvorkovich, kommer att träffas den 8 augusti för att diskutera spannmålssituationen i Ryssland.

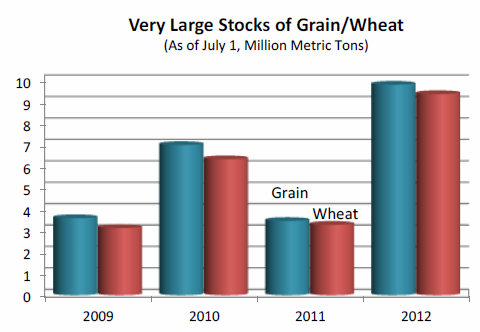

Som ett resultat av det mycket torra vädret i vissa delar av Kazakstan förväntas landets spannmålsproduktion 2012 att sjunka kraftigt till drygt hälften av fjolårets rekordnivå. Men trots kraftigt minskad produktion, kommer sannolikt välfyllda lager att tillåta fortsatta höga exportvolymer under 2012/13. Per den 1 juli 2012 uppgick spannmåls-lagren till 9.8 mt, varav 9.4 mt vete.

Produktionen av vete förväntas sjunka till 12 mt, jämfört med rekordet på nästan 23 mt under 2011. Medan spannmålsarealen kvarstår stadigt på 16.3 miljoner hektar, ser man däremot betydande förändringar mellan grödor. Arealen för vete har sjunkit med 2%, medan den totala arealen för korn har ökat kraftigt med 140 000 hektar till 1.8 miljoner hektar med den största ökningen i de nordliga regionerna.

Torka i vissa norra delar av Buenos Aires, den provins där mer än hälften av all vete produceras, och i södra Cordoba provinsen i Argentina har börjat påverka 2012/13 års gröda, där lantbrukarna ännu inte är klara med sådden. Landet är världens 6:e största vete exportör och den största leverantören till grannlandet Brasilien. Regeringen uppskattar att landets lantbrukare kommer att så 3.8 miljoner hektar med grödan denna säsong, en minskning från 4.6 miljoner hektar förra säsongen. I förra veckan hade lantbrukarna sått 88% av den estimerade arealen, upp 9% från veckan innan. BAGE estimerar landets vete areal till 3,6 miljoner hektar och USDA beräknar Argentinas veteproduktion till 12 mt under 2012/13, en minskning från 14.5 mt förra säsongen.

Maltkorn

Novemberkontraktet på maltkorn ligger kvar över stödet på 260 euro. Så länge priset håller sig över den nivån tror vi att man bör avvakta med att sälja för att se om priset kan gå högre.

Potatis

Potatispriset för leverans nästa år, har fortsatt att röta sig i det prisintervall vi skrivit om tidigare, mellan 14 och 16 euro per deciton. Om priset går utanför intervallet är det en signal om att priset kan dra iväg, men så länge priset håller sig inom intervallet är 16 = högt pris och 14 = billigt pris.

Majs

Priset på decembermajs ligger nu kring 800 cent. Jämna siffror brukar dra till sig mycket handel, eftersom det är psykologiskt lättare för folk att lägga en order på ”800 cent”, än t ex ”792.25”. 800 cent är alltså ett motstånd. Det har gått mycket fort att handla upp priset och någon slags rekyl eller konsolidering ”borde” kunna äga rum.

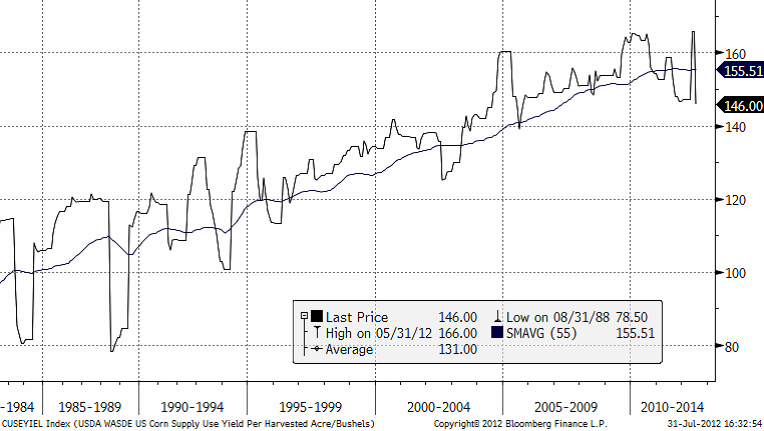

Nedan ser vi den av USDA enligt WASDE-rapporterna väntade avkastningen i bushels per acre i USA.

Som vi ser är trenden stadigt uppåtriktad och Monsanto, t ex förutspår att det kommer att vara normalt med 300 bushels per acre år 2030. Längs vägarna i ”corn belt” kan man se skyltar som den reklamskylt vi ser nedanför:

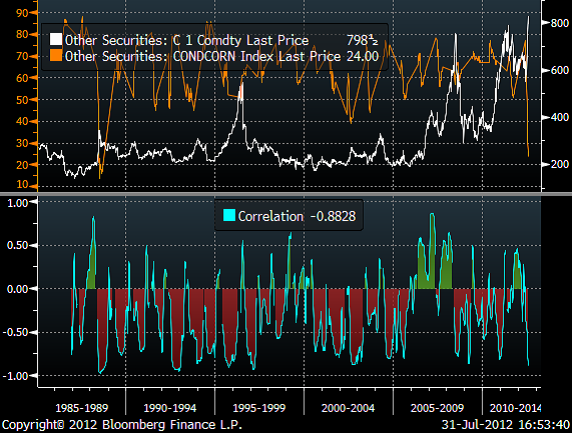

Crop conditions rapporterades i måndags kväll som 24% av majsskörden i good eller excellent condition. Detta fick priserna naturligtvis att stiga ännu mer. Studerar vi förhållandet mellan crop condition och majspris ser vi att korrelationen över tiden mellan förändringar i crop condition och majspris är kraftigt negativ, som den borde vara. Vi ser detta nedan, med de faktiska noteringarna i den övre delen och korrelationen dem emellan i den nedre.

IGC (International Grains Council) kom med sin rapport i förra veckan och sänkte sin prognos kraftigt för den globala majsproduktionen 2012/13, med hänvisning till den värsta amerikanska torkan sedan 1956, och estimerar samtidigt att majslagren kommer att sjunka till ett sex-års-lägsta i slutet av säsongen. Den globala majsproduktionen beräknas nu uppgå till 864 mt, en nedjustering med 53 mt från tidigare prognos, vilket också är lägre än föregående säsongs 870 mt. Majsproduktionen i USA justeras ned med 50 mt till 300 mt, vilket är lägre än USDA’s senaste estimat på 329.5 mt.

Sojabönor

IGC (International Grains Council) kom med sin rapport i förra veckan (se tabellen ovan). Prognosen för den globala produktionen av sojabönor förväntas återhämta sig kraftigt under 2012/13, med en uppgång på 9% på årsbasis till 259 mt, även om prognosen hänger på en stark återhämtning av produktionen i Sydamerika där sådden börjar i fjärde kvartalet 2012. Däremot så justeras produktionen i USA ned med 8.3 mt till 79 mt. Nedan ser vi kursgrafen för november-bönorna. Vi ser att pristrenden är obruten uppåtriktad.

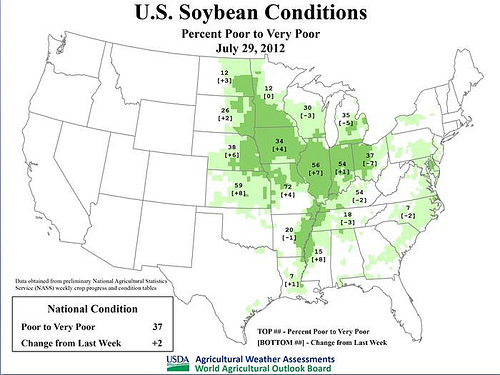

Nedan ser vi sojabönsodlarnas situation i USA. Det är ovanligt stora arealer som är i poor eller very poor condition. Andelen har ökat med 2%-enheter sedan förra veckan.

Celeres rapport visar att 41% av den brasilianska sojabönsskörden för 2012/13 har sålts, jämfört med 39% förra veckan och jämfört med 10% för ett år sedan. 97% av skörden 2011/12 har sålts, oförändrat från förra veckan och jämfört med 79% för ett år sedan.

Raps

Priset på novemberterminen befinner sig alltjämt i en obruten uppåtgående trend. 500 euro fungerar som ett starkt stöd. Skulle den nivån brytas finns nästa stöd på 480 euro.

Oil World höjer sin prognos för EU’s rapsproduktion, för andra gången på två veckor, till åtminstone 19.0 mt från tidigare 18.2 mt. Det blöta vårvädret har gynnat grödorna hos de ledande rapsproducenterna i Europa och den förväntade ökade avkastningen har justerats upp framförallt i Tyskland där produktionen beräknas uppgå till ca 4.9-5.0 mt och skörden där är nu avklarad till 20-25%. Produktionen i Frankrike beräknas uppgå till 5.4-5.5 mt, jämfört med förra årets 5.37 mt, utifrån en avkastning på 3.4-3.5 ton per hektar.

I Storbritannien däremot förväntas en minskning med 100 000 ton från förra årets rekordskörd på 2.7 mt, trots ökad sådd, men det är fortfarande oklart hur de senaste tidens kraftiga regn kommer att påverka grödorna. Med tanke på att rapsen noteras i euro, som är svag, kan man tänka sig högre priser (i euro) framöver.

Gris

Decemberkontraktet har etablerat ett bekräftat stödområde på 76 – 77 cent. Med högre foderkostnader och den minskande lönsamheten för grisproducenterna bör det finnas utsikter för ett högre pris på lean hogs.

Mjölk

Mjölkpriset drivs naturligtvis upp pga av torkan i USA och Ryssland, som även drabbar höproduktionen. Priset på skimmed milk powder på tyska börsen har fått från 1950 i maj till 2275 euro per ton idag, som vi ser i diagrammet för priset på spotkontraktet på tyska Eurex nedan.

Samtidigt kunde vi läsa på ATL.nu igår att Arla sänkt avräkningspriset till mjölbönder med motivationen ”Det är mycket, mycket mjölk i marknaden just nu och det pressar priserna hos alla bolag”.

På den amerikanska börsen, där torkan som drabbat foderproduktionen är mycket allvarligare än i Europa, har priset rusat. Nedan ser vi decemberkontraktet.

Socker

Priset på socker ligger fortfarande och balanserar: antingen bryts stödet och då för vi troligtvis en större prisnedgång mot 19 cent. – Eller så bryts motståndet som nu ligger på ca 23 cent, och då får vi antagligen en prisuppgång till 26 cent i första hand, kanske ännu mer.

[box]SEB Veckobrev Jordbruksprodukter är producerat av SEB Merchant Banking och publiceras i samarbete och med tillstånd på Råvarumarknaden.se[/box]

Disclaimer

The information in this document has been compiled by SEB Merchant Banking, a division within Skandinaviska Enskilda Banken AB (publ) (“SEB”).

Opinions contained in this report represent the bank’s present opinion only and are subject to change without notice. All information contained in this report has been compiled in good faith from sources believed to be reliable. However, no representation or warranty, expressed or implied, is made with respect to the completeness or accuracy of its contents and the information is not to be relied upon as authoritative. Anyone considering taking actions based upon the content of this document is urged to base his or her investment decisions upon such investigations as he or she deems necessary. This document is being provided as information only, and no specific actions are being solicited as a result of it; to the extent permitted by law, no liability whatsoever is accepted for any direct or consequential loss arising from use of this document or its contents.

About SEB

SEB is a public company incorporated in Stockholm, Sweden, with limited liability. It is a participant at major Nordic and other European Regulated Markets and Multilateral Trading Facilities (as well as some non-European equivalent markets) for trading in financial instruments, such as markets operated by NASDAQ OMX, NYSE Euronext, London Stock Exchange, Deutsche Börse, Swiss Exchanges, Turquoise and Chi-X. SEB is authorized and regulated by Finansinspektionen in Sweden; it is authorized and subject to limited regulation by the Financial Services Authority for the conduct of designated investment business in the UK, and is subject to the provisions of relevant regulators in all other jurisdictions where SEB conducts operations. SEB Merchant Banking. All rights reserved.

Analys

Crude oil soon coming to a port near you

Rebounding along with most markets. But concerns over solidity of Gaza peace may also contribute. Brent crude fell 0.8% yesterday to $61.91/b and its lowest close since May this year. This morning it is bouncing up 0.9% to $62.5/b along with a softer USD amid positive sentiment with both equities and industrial metals moving higher. Concerns that the peace in Gaza may be less solid than what one might hope for also yields some support to Brent. Bets on tech stocks are rebounding, defying fears of trade war. Money moving back into markets. Gold continues upwards its strong trend and a softer dollar helps it higher today as well.

US crude & products probably rose 5.6 mb last week (API) versus a normal seasonal decline of 2.4 mb. The US API last night partial and thus indicative data for US oil inventories. Their data indicates that US crude stocks rose 7.4 mb last week, gasoline stocks rose 3.0 mb while Distillate stocks fell 4.8 mb. Altogether an increase in commercial crude and product stocks of 5.6 mb. Commercial US crude and product stocks normally decline by 2.4 mb this time of year. So seasonally adjusted the US inventories rose 8 mb last week according to the indicative numbers by the API. That is a lot. Also, the counter seasonal trend of rising stocks versus normally declining stocks this time of year looks on a solid pace of continuation. If the API is correct then total US crude and product stocks would stand 41 mb higher than one year ago and 6 mb higher than the 2015-19 average. And if we combine this with our knowledge of a sharp increase in production and exports by OPEC(+) and a large increase in oil at sea, then the current trend in US oil inventories looks set to continue. So higher stocks and lower crude oil prices until OPEC(+) switch to cuts. Actual US oil inventory data today at 18:00 CET.

US commercial crude and product stocks rising to 1293 mb in week 41 if last nights indicative numbers from API are correct.

Crude oil soon coming to a port near you. OPEC has lifted production sharply higher this autumn. At the same time demand for oil in the Middle-East has fallen as we have moved out of summer heat and crude oil burn for power for air-conditioning. The Middle-East oil producers have thus been able to lift exports higher on both accounts. Crude oil and condensates on water has shot up by 177 mb since mid-August. This oil is now on its way to ports around the world. And when they arrive, it will likely help to lift stocks onshore higher. That is probably when we will lose the last bit of front-end backwardation the the crude oil curves. That will help to drive the front-month Brent crude oil price down to the $60/b line and revisit the high $50ies/b. Then the eyes will be all back on OPEC+ when they meet in early November and then again in early December.

Crude oil and condensates at sea have moved straight up by 177 mb since mid-August as OPEC(+) has produced more, consumed less and exported more.

Analys

The Mid-East anchor dragging crude oil lower

When it starts to move lower it moves rather quickly. Gaza, China, IEA. Brent crude is down 2.1% today to $62/b after having traded as high as $66.58/b last Thursday and above $70/b in late September. The sell-off follows the truce/peace in Gaze, a flareup in US-China trade and yet another bearish oil outlook from the IEA.

A lasting peace in Gaze could drive crude oil at sea to onshore stocks. A lasting peace in Gaza would probably calm down the Houthis and thus allow more normal shipments of crude oil to sail through the Suez Canal, the Red Sea and out through the Bab-el-Mandeb Strait. Crude oil at sea has risen from 48 mb in April to now 91 mb versus a pre-Covid normal of about 50-60 mb. The rise to 91 mb is probably the result of crude sailing around Africa to be shot to pieces by the Houthis. If sailings were to normalize through the Suez Canal, then it could free up some 40 mb in transit at sea moving onshore into stocks.

The US-China trade conflict is of course bearish for demand if it continues.

Bearish IEA yet again. Getting closer to 2026. Credibility rises. We expect OPEC to cut end of 2025. The bearish monthly report from the IEA is what it is, but the closer we get to 2026, the more likely the IEA is of being ball-park right in its outlook. In its monthly report today the IEA estimates that the need for crude oil from OPEC in 2026 will be 25.4 mb/d versus production by the group in September of 29.1 mb/d. The group thus needs to do some serious cutting at the end of 2025 if it wants to keep the market balanced and avoid inventories from skyrocketing. Given that IEA is correct that is. We do however expect OPEC to implement cuts to avoid a large increase in inventories in Q1-26. The group will probably revert to cuts either at its early December meeting when they discuss production for January or in early January when they discuss production for February. The oil price will likely head yet lower until the group reverts to cuts.

Dubai: The Mid-East anchor dragging crude oil lower. Surplus emerging in Mid-East pricing. Crude oil prices held surprisingly strong all through the summer. A sign and a key source of that strength came from the strength in the front-end backwardation of the Dubai crude oil curve. It held out strong from mid-June and all until late September with an average 1-3mth time-spread premium of $1.8/b from mid-June to end of September. The 1-3mth time-spreads for Brent and WTI however were in steady deterioration from late June while their flat prices probably were held up by the strength coming from the Persian Gulf. Then in late September the strength in the Dubai curve suddenly collapsed. Since the start of October it has been weaker than both the Brent and the WTI curves. The Dubai 1-3mth time-spread now only stands at $0.25/b. The Middle East is now exporting more as it is producing more and also consuming less following elevated summer crude burn for power (Aircon) etc.

The only bear-element missing is a sudden and solid rise in OECD stocks. The only thing that is missing for the bear-case everyone have been waiting for is a solid, visible rise in OECD stocks in general and US oil stocks specifically. So watch out for US API indications tomorrow and official US oil inventories on Thursday.

No sign of any kind of fire-sale of oil from Saudi Arabia yet. To what we can see, Saudi Arabia is not at all struggling to sell its oil. It only lowered its Official Selling Prices (OSPs) to Asia marginally for November. A surplus market + Saudi determination to sell its oil to the market would normally lead to a sharp lowering of Saudi OSPs to Asia. Not yet at least and not for November.

The 5yr contract close to fixed at $68/b. Of importance with respect to how far down oil can/will go. When the oil market moves into a surplus then the spot price starts to trade in a large discount to the 5yr contract. Typically $10-15/b below the 5yr contract on average in bear-years (2009, 2015, 2016, 2020). But the 5yr contract is usually pulled lower as well thus making this approach a moving target. But the 5yr contract price has now been rock solidly been pegged to $68/b since 2022. And in the 2022 bull-year (Brent spot average $99/b), the 5yr contract only went to $72/b on average. If we assume that the same goes for the downside and that 2026 is a bear-year then the 5yr goes to $64/b while the spot is trading at a $10-15/b discount to that. That would imply an average spot price next year of $49-54/b. But that is if OPEC doesn’t revert to cuts and instead keeps production flowing. We think OPEC(+) will trim/cut production as needed into 2026 to prevent a huge build-up in global oil stocks and a crash in prices. But for now we are still heading lower. Into the $50ies/b.

Analys

More weakness and lower price levels ahead, but the world won’t drown in oil in 2026

Some rebound but not much. Brent crude rebounded 1.5% yesterday to $65.47/b. This morning it is inching 0.2% up to $65.6/b. The lowest close last week was on Thursday at $64.11/b.

The curve structure is almost as week as it was before the weekend. The rebound we now have gotten post the message from OPEC+ over the weekend is to a large degree a rebound along the curve rather than much strengthening at the front-end of the curve. That part of the curve structure is almost as weak as it was last Thursday.

We are still on a weakening path. The message from OPEC+ over the weekend was we are still on a weakening path with rising supply from the group. It is just not as rapidly weakening as was feared ahead of the weekend when a quota hike of 500 kb/d/mth for November was discussed.

The Brent curve is on its way to full contango with Brent dipping into the $50ies/b. Thus the ongoing weakening we have had in the crude curve since the start of the year, and especially since early June, will continue until the Brent crude oil forward curve is in full contango along with visibly rising US and OECD oil inventories. The front-month Brent contract will then flip down towards the $60/b-line and below into the $50ies/b.

At what point will OPEC+ turn to cuts? The big question then becomes: When will OPEC+ turn around to make some cuts? At what (price) point will they choose to stabilize the market? Because for sure they will. Higher oil inventories, some more shedding of drilling rigs in US shale and Brent into the 50ies somewhere is probably where the group will step in.

There is nothing we have seen from the group so far which indicates that they will close their eyes, let the world drown in oil and the oil price crash to $40/b or below.

The message from OPEC+ is also about balance and stability. The world won’t drown in oil in 2026. The message from the group as far as we manage to interpret it is twofold: 1) Taking back market share which requires a lower price for non-OPEC+ to back off a bit, and 2) Oil market stability and balance. It is not just about 1. Thus fretting about how we are all going to drown in oil in 2026 is totally off the mark by just focusing on point 1.

When to buy cal 2026? Before Christmas when Brent hits $55/b and before OPEC+ holds its last meeting of the year which is likely to be in early December.

Brent crude oil prices have rebounded a bit along the forward curve. Not much strengthening in the structure of the curve. The front-end backwardation is not much stronger today than on its weakest level so far this year which was on Thursday last week.

The front-end backwardation fell to its weakest level so far this year on Thursday last week. A slight pickup yesterday and today, but still very close to the weakest year to date. More oil from OPEC+ in the coming months and softer demand and rising inventories. We are heading for yet softer levels.

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanGuldpriset uppe på nya höjder, nu 3750 USD

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål