Nyheter

Är guldtjuren på väg till slakthuset? (Del 1)

I spåren av den senaste tidens nedställ i guldpriset dyker alltfler skeptiker upp med diverse argument mot guldets trovärdighet som investeringsobjekt. Detta har gjort att många blivit nervösa över guldets framtidsutsikter. Vi här på Guldcentralen har uppmärksammat detta och kommer i denna artikelserie samla ihop några av guldskeptikernas vanligaste argument mot guldet och bemöta dessa på lämpligt sätt. Vår uppfattning är att guldet inte bara är ett stabilt och långsiktigt investeringsalternativ, det är en nödvändig del av portföljen i ett allt osäkrare ekonomiskt klimat. Det är emellertid upp till er läsare att själva bilda en egen uppfattning utifrån den information som presenteras i denna artikelserie.

I spåren av den senaste tidens nedställ i guldpriset dyker alltfler skeptiker upp med diverse argument mot guldets trovärdighet som investeringsobjekt. Detta har gjort att många blivit nervösa över guldets framtidsutsikter. Vi här på Guldcentralen har uppmärksammat detta och kommer i denna artikelserie samla ihop några av guldskeptikernas vanligaste argument mot guldet och bemöta dessa på lämpligt sätt. Vår uppfattning är att guldet inte bara är ett stabilt och långsiktigt investeringsalternativ, det är en nödvändig del av portföljen i ett allt osäkrare ekonomiskt klimat. Det är emellertid upp till er läsare att själva bilda en egen uppfattning utifrån den information som presenteras i denna artikelserie.

Guldskeptiker kommenterar: Guld har inget egentligt värde, guld är bara värt vad köpare på högst arbiträr basis är villiga att betala för det. Guld har begränsade användningsområden, främst i industrin och smyckesbranschen, men detta är långt ifrån tillräckligt för att motivera det höga guldpriset.

Att bryta ett uns guld kostar bara 620 dollar. Ett liknande glapp mellan produktionsvärde och produktvärde rådde under fastighetsbubblan 2007. Det är bara en tidsfråga tills guld återgår rimligare nivåer som återspeglar produktionskostnaden.

Guldcentralen svarar: Det finns ett grundläggande psykologiskt behov av att ha beständiga tillgångar som inte försvinner över tid eller förlorar värde. Folk söker alltmer efter säkra placeringar i tider där pengamängden expanderar och valutor urholkas i en allt större utsträckning. Det är därför naturligt att den axlar rollen som världens mest grundläggande form av valuta. Med det sagt är inte pengar guld, speciellt inte när de är gjorda av papper och kan tryckas fritt för att upprätthålla diverse stora bankers balansräkningar. Denna icke-ömsesidighet mellan guld och pengar blir ofta nonchalerad av guldskeptiker.

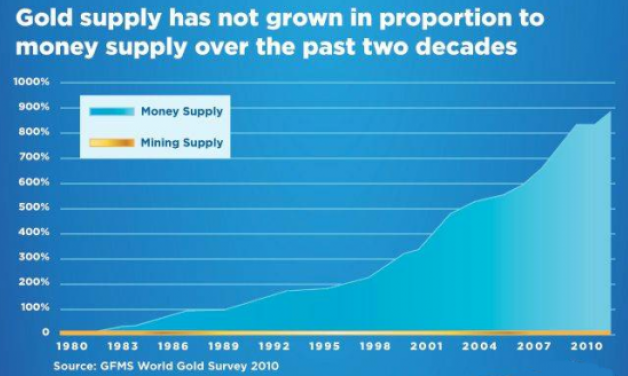

Lite längre ner i artikeln (se Illustration 1) kan vi se att brytningen av guldet inte ökat nämnvärt; vi argumenterar därför att guldets prisökning inte har speciellt mycket med guldproduktionen att göra, utan härstammar från andra faktorer vilket vi kommer att diskutera vidare i denna artikel.

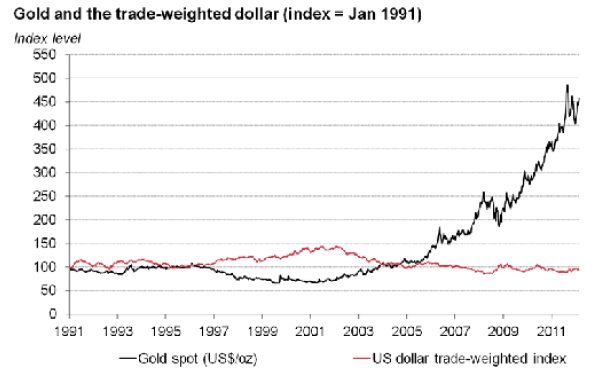

Guldskeptiker: Paul Krugman och Nouriel Roubini, två framstående ekonomer, hävdar att guld inte har någon koppling till dollarn. Guldprisets nivå reflekterar inte styrkan i dollarn, utan guld är bara värt vad människor arbiträrt är villiga att betala för det. Nedanstående bild visar tydligt att det inte finns någon koppling:

Guldcentralen: Det finns inget som talar för att relationen dollar-guld inte skulle existera. Mönstret är ganska tydligt i ovanstående graf, även om kopplingen ser ut att ha minskat på senare tid; vilket snarare bör tolkas som att dollarn är en bubbla, inte guldet. Andra ekonomiska faktorer har också påverkat guldets stegring, framförallt det ekonomiska systemet som sådant som allt fler börjar tvivla på.

Om dollarn tappar sin kraft som global handelsvaluta, vilket verkar vara en ihållande trend i världsekonomin, skulle guldet förmodligen hitta en ny världsvaluta att para ihop sig med. Eller kanske kommer guldet stå ensamt kvar tillslut?

Med andra ord, vi har tappat fokus på vad som egentligen är dyrt; är det guldet som stegrat i pris, eller är det pengarna som tappat i värde?

Nedanstående graf illustrerar tydligt vad det är som pågår:

Illustration 1.) Denna graf visar hur pengamängden ökat under de senaste två decennierna, medan guldproduktionen legat stadigt. Under samma period har guldpriset ökat med cirka 600%. Det finns en tydlig koppling här. Om brytningen av guld hållit sig konstant, medan pengapressarna bara tycks ha ökat takten, så skapar det illusionen av att guld ökar i värde när det i själva verket är fiatvalutorna som urholkas i en allt tilltagande takt.

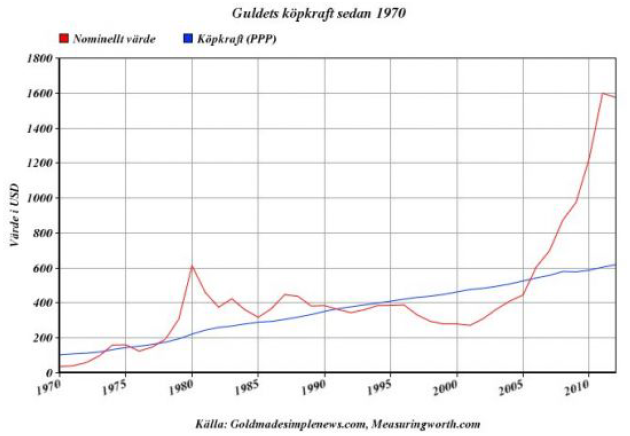

Illustration 2. & 3.) Ovanstående graf visar hur det nominella värdet på guld avviker från guldets ständigt tilltagande köpkraft, vilket representerar fiatvalutornas stadiga inflation.

Nedanstående graf visar kvoten mellan det nominella värdet och guldets inflationsjusterade köpkraft (förhållandet mellan ovanstående grafer).

Dessa två grafer har sin utgångspunkt från år 1933, då guldet peggades till 35 dollar per uns till följd av president Roosevelts intervention. Guldets köpkraft har sedan härletts utifrån den inflationsutökning som ägt rum sedan dess.

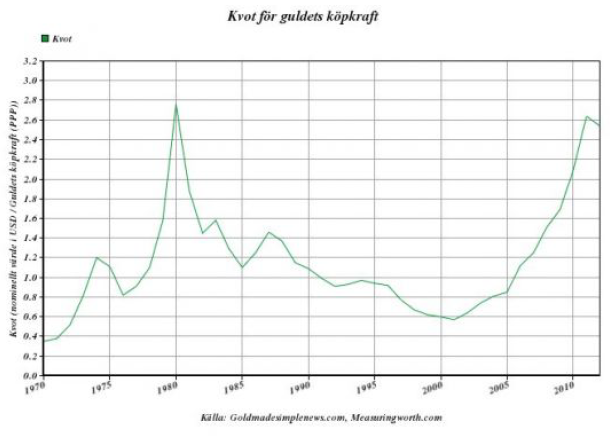

Värdet ”1” innebär att den nominella guldprisutvecklingen utgörs till fullo av inflationen för det året. Det genomsnittliga kvotvärdet över perioden är emellertid 1,16, vilket innebär att guldpriset ålagts en premie på 16 procent per år utöver det inflationsjusterade värdet. Detta är rimligt, eftersom andra ekonomiska risker utöver själva inflationen spelat in i prisutvecklingen, samt att inflationen under vissa perioder varit så pass hög att det fanns (eller finns) anledning att anta att den framtida inflationen kommer överstiga medelvärdet på cirka 2%.

Guldskeptiker: Med andra ord är guld övervärderat i dagsläget sett ur ett historiskt perspektiv, eftersom guldet i dagsläget ligger på kvotvärdet 2,6?

Guldcentralen: Det stämmer att det ser ut som att guldet för tillfället är övervärderat sett till den nominella prissättningen. Det skall dock beaktas att den ekonomiska situationen i världen, med regelbundna stimulanspaket för att upprätthålla ett ekonomiskt system där budgetunderskott blivit vardagsmat, bär med sig en påtaglig risk för skenande inflation i framtiden. Kvoten är hög i dagsläget eftersom den återspeglar en situation där pengar, som tillgång, tappat sitt fäste i verkligheten.

Den stora frågan är väl egentligen om den ekonomiska tillväxten kommer bli större än inflationen – eftersom detta vägleder investerare antingen till aktiemarknaden eller beständiga tillgångar – samt huruvida detta rör sig om en verklig tillväxt eller bara en fortsatt uppblåsning av ett gigantiskt luftslott vars enda positiva konsekvens är en snabb teknologisk framfart, men det har sitt pris, och frågan är när notan kommer.

En titt på illustration 2 visar att guld var som mest undervärderat i början av 70-talet och mellan 1999 och 2001 när det handlades till en 60- respektive 40 procents rabatt mot den inflationsjusterade köpkraften. År 1980 var kvoten högre än normalt till följd av en skenande inflation vilket återspeglade marknadens farhågor om skenande inflation och stigande råvarupriser. Detta motverkades sedan av centralbankerna som höjde räntan vilket resulterade i en relativt smärtsam men kortvarig recession.

I dagsläget är dock situationen annorlunda i och med att centralbankerna har ett minskat manövreringsutrymme. Bankerna har blivit beroende av billiga krediter i strid ström, vilket är ett högriskspel som kan få ödesdigra konsekvenser framförallt för de svagaste i vårt ekonomiska samhälle, däribland småsparare.

En investering i guld är inte i första hand kopplat till en idé om att bli rik, utan det är snarare en försäkring mot att inte bli fattig i skuggan av det verkliga hyperinflationshotet.

Fortsättning följer…

[hr]

Guldcentralen AB har funnits sedan 1967 och är en del av en ädelmetallkoncern som funnits sedan 1879. Företagets ägare är KA Rasmussen AS i Norge. Det är 5:e generationen som driver företaget just nu. Guldcentralen säljer fysiskt guld, silver, platina och palladium till privatpersoner och företag. Det företaget säljer är handelsgodkända tackor och mynt. Företagets hemsida.

Nyheter

Gruvbolaget Boliden överträffade analytikernas förväntningar

Gruvbolaget Boliden överträffade analytikernas förväntningar med bred marginal när man presenterade resultatet för det tredje kvartalet. Mikael Staffas, vd för Boliden, kommenterar kvartalet och hur han ser på råvarumarknaden och bolagets olika gruvprojekt.

Nyheter

Australien och USA investerar 8,5 miljarder USD för försörjningskedja av kritiska mineraler

USA:s president Donald Trump och Australiens premiärminister Anthony Albanese undertecknade på måndagen ett avtal som ska tillföra miljarder dollar till projekt inom kritiska mineraler.

Länderna kommer tillsammans att bidra med 1-3 miljarder dollar till projekten under de kommande sex månaderna. Den totala projektportföljen är värd 8,5 miljarder dollar, enligt regeringarna.

Galliumraffinaderi med kapacitet för 5x USA:s efterfrågan

Som en del av avtalet kommer det amerikanska försvarsdepartementet även att investera i ett galliumraffinaderi i västra Australien med en kapacitet på 100 ton per år. För närvarande importerar USA omkring 21 ton gallium, vilket motsvarar hela den inhemska konsumtionen, enligt den amerikanska geologiska myndigheten.

Initiativet kommer samtidigt som Kina har infört exportrestriktioner på vissa mineraler, däribland sällsynta jordartsmetaller, som är avgörande för tillverkningen av elektronik och elmotorer. Gallium används till exempel i mikrovågskretsar samt blå och violetta lysdioder (LED), vilka kan användas för att skapa kraftfulla lasrar.

Nyheter

Vad guldets uppgång egentligen betyder för världen

Guldpriset har nyligen nått rekordnivåer, över 4 000 dollar per uns. Denna uppgång är inte bara ett resultat av spekulation, utan speglar djupare förändringar i den globala ekonomin. Bloomberg analyserar hur detta hänger samman med minskad tillit till dollarn, geopolitisk oro och förändrade investeringsmönster.

Guldets roll som säker tillgång har stärkts i takt med att förtroendet för den amerikanska centralbanken minskat. Osäkerhet kring Federal Reserves oberoende, inflationens utveckling och USA:s ekonomiska stabilitet har fått investerare att söka alternativ till fiatvalutor. Donald Trumps handelskrig har också bidragit till att underminera dollarns status som global reservvaluta.

Samtidigt ökar den geopolitiska spänningen, särskilt mellan USA och Kina. Kapitalflykt från Kina, driven av oro för övertryckta valutor och instabilitet i det finansiella systemet, har lett till ökad efterfrågan på guld. Även kryptovalutor som bitcoin stiger i värde, vilket tyder på ett bredare skifte mot hårda tillgångar.

Bloomberg lyfter fram att derivatmarknaden för guld visar tecken på spekulativ överhettning. Positioneringsdata och avvikelser i terminskurvor tyder på att investerare roterar bort från aktier och obligationer till guld. ETF-flöden och CFTC-statistik bekräftar denna trend.

En annan aspekt är att de superrika nu köper upp alla tillgångsslag – aktier, fastigheter, statsobligationer och guld – vilket bryter mot traditionella investeringslogiker där vissa tillgångar fungerar som motvikt till andra. Detta tyder på att marknaden är ur balans och att kapitalfördelningen är skev.

Sammanfattningsvis är guldets prisrally ett tecken på en värld i ekonomisk omkalibrering. Det signalerar misstro mot fiatvalutor, oro för geopolitisk instabilitet och ett skifte i hur investerare ser på risk och trygghet.

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanOPEC+ missar produktionsmål, stöder oljepriserna

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanGoldman Sachs höjer prognosen för guld, tror priset når 4900 USD

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEtt samtal om guld, olja, fjärrvärme och förnybar energi

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBlykalla och amerikanska Oklo inleder ett samarbete

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanGuld nära 4000 USD och silver 50 USD, därför kan de fortsätta stiga

-

Analys4 veckor sedan

Analys4 veckor sedanAre Ukraine’s attacks on Russian energy infrastructure working?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEtt samtal om guld, olja, koppar och stål

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLeading Edge Materials är på rätt plats i rätt tid